Что такое депозит простыми словами и какие важные аспекты нужно учитывать в договоре?

Содержание:

- На какие группы делятся депозиты Сбербанка

- Часто задаваемые вопросы

- Особенности депозитного счёта физического лица

- Что банк делает с депозитом

- В каких еще банках есть подобные предложения?

- Проценты по депозитам

- Условия депозитных вкладов

- Что такое Депозит

- Налог на доход по депозитам

- Банки с самыми выгодными условиями по вкладам

- Что такое банковский вклад?

- Как продавать фотографии?

- Что представляет собой депозит?

- Заключение

На какие группы делятся депозиты Сбербанка

Вклады для физических лиц в зависимости от их условий можно разделить на следующие группы:

- для рядовых и VIP-клиентов. К первым относятся программы «Пополняй», «Сохраняй», «Управляй», «Подари жизнь», а также «Социальный», «Пенсионный-плюс» и «Сберегательный счет». Процентная ставка у них не такая большая, как у премиальных вкладов. Во вторую группу входят программы, в названии которых есть слова «Особый» и «Лидер». У них повышенная ставка, а значит, эти вклады открыть более выгодно, но доступны они только тем клиентам, которые пользуются пакетами услуг «Премьер» и «Первый»;

- срочные и до востребования. Период, на который может быть открыт вклад, как правило, варьируется от нескольких месяцев до нескольких лет. Депозит Сбербанка России в рамках одной и той же программы может быть открыт как срочный, так и бессрочный;

- пополняемые и без возможности пополнения. Эту особенность вы можете уточнить в сводке каждой отдельной программы Сбера;

- рублевые и валютные вклады. В рамках той или иной программы возможно размещение средств в рублях, долларах США или евро. При этом в зависимости от выбранной валюты процентная ставка одного и того же вклада будет существенно отличаться;

- с ежемесячным и ежеквартальным начислением процентов. Условия вы можете узнать в предварительной информации о вкладе на нашем финансовом портале;

- для физических и для юридических лиц. Существуют программы как для отдельных граждан, так и для организаций. Но в данной статье мы рассматриваем, что такое депозит Сбербанка для физических лиц;

- с автоматической автопролонгацией и без нее. Перед тем как открыть интересующий вас вклад, уточните это условие в его вкладке на нашем сайте или у сотрудника финансовой организации;

- с возможностью льготного снятия. Эта особенность означает, что средства можно забрать без потери процентов или их части до истечения срока вклада;

- для определенных групп населения. Например, предложения для пенсионеров, такие как «Пенсионный-плюс», «Сохраняй» и «Пополняй».

Разнообразные программы в Сбере дают возможность подобрать подходящий продукт как рядовому вкладчику, так и VIP-клиенту.

Часто задаваемые вопросы

В перечне вопросов от новичков для получения прибыли от депозитов:

- как открыть счет в банке физлицу;

- особенности валютного депозита;

- выгоды инвестиционных депозитов и т.д.

Что такое счет в банке для физического лица

Депозитный счет для физлица ограничивает использование остатка в заданный отрезок времени. Банк может совершать финансовые операции по своему выбору. По окончании указанного в соглашении периода клиент может получить вложенные деньги и начисленные проценты. Размещение средств на счете позволяет снизить влияние инфляции на сбережения.

Что такое валютный депозит в USD/евро

Валютный депозит обеспечивает физическому лицу получение большей доходности. Валюта определяется на этапе заключения договора. Бивалютный вклад предлагается по высокой ставке и предоставляет возможность банку получать доход от разницы в курсах $ и €.

Валютный депозит обеспечивает физическому лицу получение большей доходности. Валюта определяется на этапе заключения договора. Бивалютный вклад предлагается по высокой ставке и предоставляет возможность банку получать доход от разницы в курсах $ и €.

Соглашения данного типа заключаются на небольшое время — 0,5-1 год. Необходимо учесть невозможность досрочного снятия и отсутствие пролонгации у вклада.

Что такое инвестиционные депозиты

Инвестиционные вклады состоят из 2 частей:

Инвестиционные вклады состоят из 2 частей:

- стандартный депозит в банке;

- вторая часть вкладывается в паевые инвестиционные фонды.

Часть сбережений страхуется государственными программами защиты. Вторая часть средств не имеет данной защиты, однако позволяет получить повышенную прибыль.

Депо нотариуса — что это такое

Для нотариуса вклад — это депозит, позволяющий выполнить финансовые обязательства перед кредитором и увеличивающий безопасность сделок. При совершении крупных операций (продажа квартиры, дома) инструмент снизит риски, которые возникают при передаче крупных сумм.

Что такое депо при аренде квартиры

При заключении договора об аренде жилого помещения часто применяется страховой депозит. Денежные средства передаются арендодателю для обеспечения обязательств по соглашению. При составлении договора можно вносить пункты для решения общих задач арендатора и лица, предоставляющего жилье. Бумага должна быть составлена в письменной форме. Обязательно прописать условия возврата депозита.

При заключении договора об аренде жилого помещения часто применяется страховой депозит. Денежные средства передаются арендодателю для обеспечения обязательств по соглашению. При составлении договора можно вносить пункты для решения общих задач арендатора и лица, предоставляющего жилье. Бумага должна быть составлена в письменной форме. Обязательно прописать условия возврата депозита.

Что такое депо в ресторане / кафе

В некоторых ресторанах, клубах предоставляется услуга депозита. Клиент вносит средства на счет организации и впоследствии совершает расчет из сбережений. Депозит в ресторане удобно использовать при организации торжественных мероприятий, семейных встреч на юбилейную дату.

Депозит на финансовых рынках

При торговле на: форекс, фондовых биржах и криптобиржах, трейдер для осуществления торговли на международных рынках, должен открыть торговый счет и пополнить его — добавить деньги на депозит брокера форекс, только после этого он сможет осуществлять финансовые операции.

Особенности депозитного счёта физического лица

Депозит физического лица обладает ярко выраженными чертами, отличающими его от других финансовых инструментов:

- Ограничение на использование средств. После заключения договора и перечисления денег физическое лицо не может пользоваться вкладом на протяжении всего оговорённого срока. Ограничение позволяет держателю средств не беспокоиться о необходимости срочного вывода денег из оборота для возвращения клиенту.

- Установленный порог вхождения. Для открытия счёта многие банки устанавливают минимальную сумму, с которой они согласны работать. Например, для оформления вклада «Лови выгоду» в «Сбербанке» под 7,1 % годовых нужно вложить не меньше 50 тыс. рублей.

- Высокая процентная ставка. Благодаря свободному использованию хранимого депозита финансовая организация получает возможность заработать капитал большего размера. Часть этой прибыли передаётся клиенту — держателю вклада. В зависимости от выбранного тарифа процент начисляется каждый месяц или в конце срока вклада. По заявлению интернет-журнала «Газета.ру» в 2019 году 10 крупнейших банков России будут предлагать депозиты под 8 % годовых.

- Срок счёта. В большинстве предложений минимальный период для срочного вклада составляет 3 месяца. От того, сколько времени деньги остаются в распоряжении финансовой организации, зависит прибыль клиента. Например, «Альфа-Банк» по вкладу «Победа+» при 3-месячном сроке действия договора предлагает ставку 6,1 %. Если оформить договор на 3 года, процент увеличивается до 7,89.

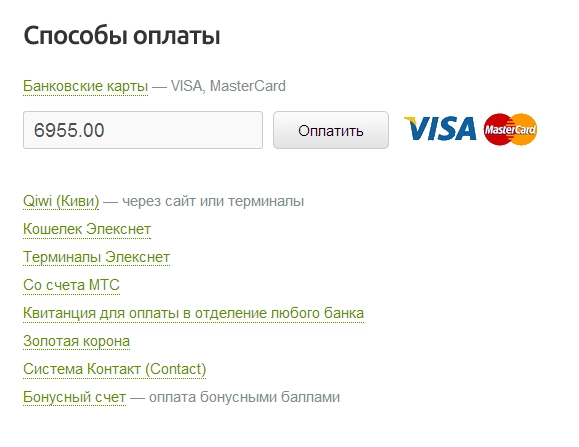

- Приходные и расходные операции. При личном обращении в отделение клиент может напрямую положить и снять деньги с депозита. При заключении договора через интернет-банк, по окончании срока средства переводятся на текущий счёт, а после — на карту. Отдельные вклады позволяют в течение времени действия договора пополнять и частично снимать деньги.

- Страхование. В 2014 году Государственная дума приняла решения об изменении существующего законодательства. В Федеральном законе от 23.12.2003 N 177-ФЗ «О страховании вкладов в банках Российской Федерации» (ст. 12, п. 2) страховую сумму увеличили до 1,4 млн рублей. В случае закрытия финансового учреждения, банкротства или отзыва лицензии, если капитал в балансе был равен или меньше оговорённой в законе величины, его вернут в полном размере.

Депозит подойдёт для хранения и увеличения капитала лишь в том случае, если физическому лицу в ближайшее время не понадобятся эти деньги. Если сумма превышает 1,4 млн рублей, тогда лучше открыть два вклада.

Состав номера счёта

Когда клиент открывает депозит его вкладу присваивается номер. В порядке цифр хранится важная для финансовой организации информация. Для более удобного понимания структуры счёта разобьём его на несколько групп 111.22.333.4.5555.6666666 и объясним каждую из них:

- 111 — определяет, кто и для какой цели открыл депозит. Вклады физических лиц обозначаются кодом 408, юридических — 407.

- 22 — объясняют, для чего был открыт счёт. Этот код неразрывно связан с первыми цифрами. Так, ряд чисел 40702 означает, что вклад принадлежит акционерному обществу.

- 333 — валюта вклада. Рублёвый обозначен кодом 810, долларовый — 840.

- 4 — проверочный ключ, генерируемый специальной банковской программой на основе других цифр в номере счёта.

- 5555 — номер отделения банка. Если стоят нули, значит у этой организации нет филиалов, а вклад открыт в главном офисе.

- 6666666 — номер самого депозита.

Для оформления депозитного счёта в банке не нужно запоминать расшифровки кода. Он безошибочно генерируется в специальной программе. Понимание структуры кода позволит избежать опечаток во время перевода средств.

Что банк делает с депозитом

Возможно, для чего нужен Вам депозит Вы уже поняли, но для чего он нужен Банку,- здесь все проще, обычная спекуляция:) .

Банк берет деньги у Вас и дает эти деньги кому-то в кредит к примеру в два раза дороже. Потом кредитор возвращает деньги с «двойными» процентами Банку, а Банк возвращает сумму с Вашими процентами Вам. Разницу Банк конечно оставляет себе, поэтому проценты по кредитам всегда выше процентов по депозитам. То есть на Ваших деньгах Банк зарабатывает и себе, иногда даже больше, чем Вы. Надеюсь ответ на этот вопрос звучал просто и понятно).

Если Вы планируете открыть депозит, советую ознакомиться с разделом Доступно про открытие депозита в банке.

В каких еще банках есть подобные предложения?

Банк «Регнум» разработал депозитный план «Победный». Что в нем интересного для обычного клиента? Минимальная сумма вклада составляет 10000 российских рублей. Деньги можно разместить на полгода либо на год, при этом ставки по депозитам в банках не меняются. Также клиент по своему желанию может отказаться от ежемесячного получения процентов. В таком случае каждый месяц будет проходить капитализация процентов. Фактическое увеличение суммы вклада каждые 30 дней обеспечит возрастающий пассивный доход для физического лица.

Вспомним и про «Дельта Банк». Депозиты с ежемесячной выплатой процентов предлагает своим постоянным и новым клиентам этот крупный украинский банк. Какие условия? Минимальная сумма вклада — 1000 гривен. Оформляется на 3 месяца под 18% годовых.

Проценты по депозитам

Чаще всего физические лица открывают вклад не только с целью сохранить свои деньги, но и приумножить их. Таким целям служат срочные и сберегательные депозиты.

Клиенты выбирают для размещения своего капитала тот банк, который предлагает большую процентную ставку. Желательно, чтобы она превышала годовой процент инфляции в стране. Но и слишком высокие ставки должны насторожить.

Все нюансы начисления прибыли указаны в договоре, который финансовое учреждение заключает с клиентом. Там указано, сколько процентов в год и при каких условиях будет добавлено к начальной сумме. Начисление процентов начинается с дня, который следует за днём размещения вклада.

Не всегда депозит открывается на год или несколько лет. Как рассчитать прибыль, если средства размещены на несколько месяцев?

Для этого вычисляется процентная прибыль за год (начальная сумма вклада делится на 100 и умножается на указанную в договоре процентную ставку). Получившееся число делится на 365 и умножается на количество дней, на которое открыт депозит.

Важным понятием является капитализация процентов. Если объяснять простыми словами, то это означает, что по итогам очередного года сумма набежавших процентов прибавляется к начальной, и в следующем году процентная ставка начисляется уже на эту совокупность. Так накопления приумножаются быстрее.

Условия депозитных вкладов

Борясь за каждого клиента, финансовые учреждения предлагают разные условия, чтобы привлечь деньги на депозит. Все они прописываются в договоре и среди них можно выделить основные пункты:

- процентная ставка по текущему депозиту;

- минимальная и максимальная сумма;

- сроки и порядок выплаты или капитализации процентов;

- возможность дополнительного пополнения текущего счета;

- условия досрочного закрытия или пролонгации.

Валюта депозита

На современном этапе большинство финансовых учреждений предлагают открыть депозитный счет в денежных единицах разных государств. Процентные ставки зависят от того, в какой валюте депозит. Как правило, валютные продукты дешевле рублевых, но считается, что так можно застраховать деньги от инфляции и валютных скачков. Положить на депозитный счет можно средства в одной валюте или в нескольких одновременно (мультивалютный вклад).

Ставка процента по депозитам

Ставки могут колебаться в большом диапазоне. Не стоит гнаться за слишком выгодными предложениями, поскольку они рискованные, а страховка, выплачиваемая при банкротстве банка, покроет лишь сумму, не превышающую 1400000 рублей. Согласно предписанию ЦБ РФ проценты на размещенные средства начисляются ежедневно. Они могут прибавляться к самому вкладу, участвуя в дальнейшей капитализации либо выплачиваться отдельно в определенный период времени. При выборе вклада «до востребования» ставка депозитного процента устанавливается на минимальном уровне.

Как начисляются проценты по депозитам

В зависимости от вида вклада и преследуемых целей разнится и начисление процентов по депозиту. Оно может происходить с капитализацией или без нее и выплачиваться или добавляться к основным денежным средствам:

- в определенный период времени (декада, месяц, квартал и пр.);

- в конце срока размещения.

Срок размещения депозита

Все депозитные предложения условно можно разделить на бессрочные и срочные. В первом варианте срок депозита не устанавливается (вклады «до востребования»). Срочные вклады подразумевают заключение договора на определенный период времени. Он может устанавливаться в любых временных рамках: дни, месяцы, годы. Такие вклады можно разделить на:

- краткосрочные (до 12 месяцев);

- среднесрочные (12-36 месяцев);

- долгосрочные (от 36 месяцев).

Стоит отметить, что потребитель в любой момент может забрать необходимые ему деньги, но тогда он теряет проценты. Некоторые банки предлагают клиентам лично определить срок, на который им комфортно разместить денежные средства. Это так называемый индивидуальный срок депозита. Он хорош тем, что потребитель сам выбирает то время, когда ему нужны будут деньги и получает с этого прибыль.

Можно ли пополнять депозит

Выделяют вклад с возможностью пополнения и без. К числу пополняемых стоит отнести известный уже «вклад до востребования». Взносы разрешаются вне зависимости от времени. Касаемо срочных вкладов, то их подразделяют на:

- сберегательные. Созданы для накопления денег и не подразумевают дополнительных взносов.

- накопительные. Предназначены, чтобы была возможность собрать деньги для большой покупки. Их можно пополнять на любую сумму (некоторые банки могут устанавливать лимиты), а проценты начисляются на общую сумму. Как правило, такие предложения реализуются в рамках комплексных программ (например, накопить на строительство квартиры и пр.), однако такие депозиты имеют меньший процент в сравнении со сберегательными вкладами, поскольку банк не может знать, какая сумма в итоге будет на счете и поэтому не рискует, выставляя большую процентную ставку.

Банки предлагают пополняемые депозиты с возможностью частичного снятия, но в таких продуктах четко оговаривается договором размер неснижаемого остатка. Клиент может неоднократно снимать часть денежных средств и пополнять счет обратно, но базовая сумма должна быть постоянной. Процентные ставки таких предложений ниже, но они никак не влияют на возможность снятия или пополнения счета.

Что такое Депозит

Ключевой составляющей финансового благополучия человека и его семьи является умение сберегать деньги и делать накопления. Однако в современных условиях довольно высокой инфляции и стабильного роста цен хранить большие суммы дома или на банковской карте небезопасно и невыгодно. Деньги могут украсть, а с течением времени они фактически обесценятся или принесут владельцу очень маленький доход, в лучшем случае покрывающий инфляцию. Гораздо более перспективным вариантом является открытие депозитного счета.

Депозитный вклад — что это такое? Это сумма денежных средств, которую владелец передаёт финансовому учреждению, с целью в будущем получить материальную выгоду. Под выгодой в большинстве случаев подразумеваются денежные проценты. Такой счёт может быть открыт в банке или любом другом финансовом учреждении, предлагающем подобные услуги. Иногда в таком качестве даже рассматривают недвижимость, хотя это сравнение не совсем корректно — недвижимость не приносит доход сама по себе.

Депозит подразумевает хранение денег, драгоценных металлов и монет, акций и облигаций

Открытие такого счёта всегда сопровождается заключением договора, где стороны — собственник и финансовое учреждение — заранее устанавливают все условия сотрудничества. Собственник заранее примерно знает, какой доход получит от своих активов, хотя в случае с ценными бумагами выяснить точную сумму заблаговременно весьма проблематично.

Депозиты банков для физических лиц могут предусматривать разные условия и отличаются между собой уровнем доходности. Предпочтение стоит отдавать учреждениям, предлагающим максимальные процентные ставки и имеющим чистую репутацию, хорошо известным на рынке.

Доход по депозитам и вкладам облагается НДФЛ по стандартной ставке 13%. Однако есть льгота, которой могут воспользоваться большинство российских вкладчиков. Если процентная ставка по вкладу не превышает 13,5% годовых, платить подоходный налог с депозитов не нужно.

Чем Депозит отличается от банковского вклада

В повседневной речи понятия «депозит» и «банковский вклад» употребляются как синонимы, отличий от них на первый взгляд нет. Однако небольшая разница всё же существует. Под банковским вкладом понимается сумма денег, которую владелец передаёт банку на заранее определённый срок времени за денежное вознаграждение в виде процентов.

Депозит — более широкое понятие, которое обозначает не только деньги, но и другие активы:

- ценные бумаги;

- монеты;

- драгоценные металлы;

- акции и облигации.

Вклады открывают в банках, депозитные счета — в любом финансовом учреждении, дающем такую возможность. Например, покупка акций компании относится ко вторым, хотя и не предполагает никакого взаимодействия с банками.

Страховой депозит — что это такое? Так называется сумма, которую арендатор открывает по требованию собственника недвижимости, для покрытия непредвиденных расходов. Например, на ремонт сантехники, порчу мебели и т. д. Открытие такого счета не является обязательным, о его наличии стороны договариваются между собой при заключении договора аренды. К сфере инвестиций и сбережения денег это понятие не имеет отношения.

Депозиты открываются на определённый сроки или до востребования

В чем преимущество Депозита

Что такое банковский депозит? Это разновидность сберегательного счета, открывающего возможность хранить и приумножать доходы. Он имеет несколько выгодных преимуществ. Во-первых, он даёт возможность сберегать и умножать активы не только в деньгах, но и драгоценных металлах, монетах и даже ценных бумагах. Это разнообразие вариантов даёт возможность выбирать максимально выгодные условия, а также не замыкать список потенциальных партнёров банками.

Во-вторых, ценен сам по себе как источник финансового благополучия. Он позволяет накапливать активы (в денежном выражении или в альтернативной форме). Конечно, доход от депозитов не будет быстрым и очень большим, но при грамотном подходе можно рассчитывать на 10-15% годовых.

В-третьих, средства до 1,4 миллиона рублей застрахованы государством. Это значит, что если у банка отзовут лицензию или случится другая проблема со счётом, государство возместит вкладчикам потери. Это даёт активам дополнительную безопасность. Если вы будете хранить миллион рублей в ящике дома и его украдут, возместить утрату будет многократно сложнее.

Налог на доход по депозитам

Чистый доход по депозиту обычно меньше, чем процентная ставка, которая фигурирует в договоре.

Сумма дохода, которую начислит банк, облагается налогом на доходы физических лиц (НДФЛ) по ставке 18%. Дополнительно уплачивается еще 1,5% военного сбора.

Например, вы разместили на банковском депозите 100 000 грн. Срок депозита — 12 месяцев, процентная ставка — 12% годовых.

По окончании депозитного договора сумма (вместе с начисленными процентами) составит 112 000 грн. Из них 12 000 грн — проценты по вкладу. Именно с этой суммы придется заплатить налоги. То есть банк перечислит в бюджет: НДФЛ 2 160 грн и военный сбор 180 грн. То есть вкладчик получит на руки 109 660 грн.

Самому вкладчику в налоговую идти не нужно, поскольку банк выступает налоговым агентом. Финучреждение самостоятельно начисляет, удерживает и уплачивает в бюджет все необходимые платежи.

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам — возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития — один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад — предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия — 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора — 210 дней, но договор можно пролонгировать. Минимальный депозит — 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма — всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» — 8,4%. Минимальная сумма вложения для этого депозита — 100 000 рублей, а срок вложения — 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» — при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» — похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита — 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада — 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что такое банковский вклад?

Итак, что такое банковский вклад или депозит? Это некая сумма денег, которые вкладчик доверяет финансовой структуре на определенное или же неопределенное время. Сам банк использует средства своих вкладчиков для получения прибыли, например, кредитования физических и юридических лиц. То есть для банка депозиты вкладчиков — это оборотные средства, благодаря которым он зарабатывает. Без вкладов нормальная деятельность банка будет весьма сомнительной. Из прибыли, полученной при использовании депозитов, финансовая организация выплачивает своим вкладчикам проценты за использование их денег.

Банковский вклад — сумма денег, переданная клиентом банку для их временного использования для получения дохода в виде процентов от суммы вложения.

Как продавать фотографии?

Если есть желание не просто проверить востребованность своих фото, но и заработать, то желательно изучить, на какую именно тематику покупают изображения, и как они должны быть оформлены. Популярностью пользуются самые разные фото, например, в конце декабря 2018 года это были изображения автозапчастей, бабочек, драгоценностей, животных, цветов и много другого.

В основном фото заказывают те, кто использует их для оформления статей, блогов, постов в соцсетях или сайтов. В связи с этим могут быть востребованы фото стоматологического кабинета или новогодней тематики, а фото своих родственников или автопортреты — нет. Для понимания, что востребовано, можно изучить работы самых продаваемых фотографов на сайте (рубрика «Лучшие продажи»).

Естественно для хороших продаж нужно высокое качество фотографий. Очень часто после проверки высланных фото фотографы получают критические замечания от проверяющих.

Естественно для хороших продаж нужно высокое качество фотографий. Очень часто после проверки высланных фото фотографы получают критические замечания от проверяющих.

Это может быть связано с тем, что снимок не дотягивает по своей технике до профессионального уровня либо подобный материал уже есть на сайте. Могут не принять фотографию и просто, потому что она не представляет коммерческой ценности. Проверка работ может длиться больше недели.

Лучше всего чтобы в портфолио были изображения разной тематики, таким образом можно повысить шансы на продажи

Важно и регулярное обновление базы, а также оригинальность фотосъемки. Самые востребованные фотографы иногда заливают на фотостоки по 400-1000 фотографий в месяц

Это значит, что на работу для этих ресурсов тратится масса времени. В портфолио профессионалов, которые зарабатывают на стоках от 1 тыс. долларов, может быть до 20-50 тыс. работ. Если же говорить о мировых звездах, то их заработки могут достигать 40 тыс. долларов в месяц, а количество загруженных работ исчисляться сотнями тысяч.

Важно! В случае, если поставщик пытается продать чужие фотографии, его могут заблокировать. Лучше не воровать чужой контент, чтобы не закрыть себе доступ в фотобанки.

Что представляет собой депозит?

Буквально любой человек хотя бы один раз посещал банк с определенной целью. Часть из этих людей получали предложение от банка внести депозит или приходили сами с данной целью. Слово депозит является популярным и довольно часто используется в обиходе современных людей. Однако далеко не каждый имеет представление о том, что такое депозит.

Что такое депозит

Люди зачастую путают значение слова депозит со словом вклад. Последний подразумевает передачу денежных средств в банк под ставку рефинансирования, установленную Центральным банком Российской Федерации. Депозит же, в свою очередь, предоставляет собой по сути вклад, но не денежных средств, а других предметов — ценных бумаг (акций, облигаций), драгоценных металлов и т.п., под процент, устанавливаемый банком самостоятельно на свое усмотрение.

Недостатки и преимущества депозита

Депозит как одна из услуг банка обладает рядом преимуществ и недостатков. К преимуществам можно отнести:

- Возможность получить денежную сумму за пользование банком депозитом клиента (то есть процент);

- Обеспечить сохранность предмету депозита (ценным бумагам, драгоценным металлами).

Это два весомых и основополагающих преимущества.

Из недостатков выделим следующие:

- Маленький процент (клиенту не удастся получить большую сумму денег от банка в виде процентов с депозита, поскольку банк устанавливает крайне низкую процентную ставку, значительно ниже ставки рефинансирования Центрального банка);

- Невозможность банка использовать полноценно предмет депозита (данный недостаток носит двойной характер, поскольку он является двусторонним, то есть отрицателен для обеих сторон — клиента и банка. Банк не может полноценно использовать предмет депозита, в отличие, например, от предмета вклада — денежных средств. Его невозможно дать другим клиентам в кредит под проценты. Это минус для банка. Для клиента отрицательная сторона депозита в данном контексте выражается в получении меньшей прибыли — предмет депозита используется банком ограниченно, мало, поэтому и денег клиент получает с него мало).

Существует две разновидности процентной ставки по депозиту: нефиксированная и фикисированная. Первая из них представляет собой проценты, которые имеют возможность увеличиваться или уменьшаться после открытия депозита, во время его действия. Конечно, для клиента было бы однозначным преимуществом увеличение процентной ставки после открытия депозита, но такое происходит далеко не всегда.

Фиксированная процентная ставка представляется собой отсутствие возможности банка изменять размер процентов по депозиту после его открытия. Данная разновидность в целом носит позитивный характер, поскольку клиент может не беспокоиться, что процентная ставка может уменьшиться банком. Однако не исключена вероятность того, что она может и увеличиться, тогда клиента теряет выгоду. Выбирать способ установления процентной ставки клиенту самостоятельно

Важно знать, что не каждый банк предоставляет возможность открыть депозит под нефиксированную процентную ставку

Виды депозита

В зависимости от срока, на который открывается депозит, его можно классифицировать следующим образом:

- Депозит срочный;

- Депозит до востребования.

Первый вид депозита открывается на определенный срок, устанавливаемый клиентом по согласованию с банком. Клиент забирает предмет депозита в установленный день.

Второй — представляет собой открытие депозита без указания конкретной даты его закрытия. То есть, владелец предмета депозита сможет получить его в удобный для него день, когда он ему понадобится.

Банки отдают большее предпочтение и стараются поощрить немаленькими процентами первый вид депозита (срочный депозит). Это объясняется тем, что открывая депозит на конкретный установленный срок, клиент позволяет банку определить режим пользования предметом депозита вопреки вероятности закрытия депозитного счета клиентом в любой день.

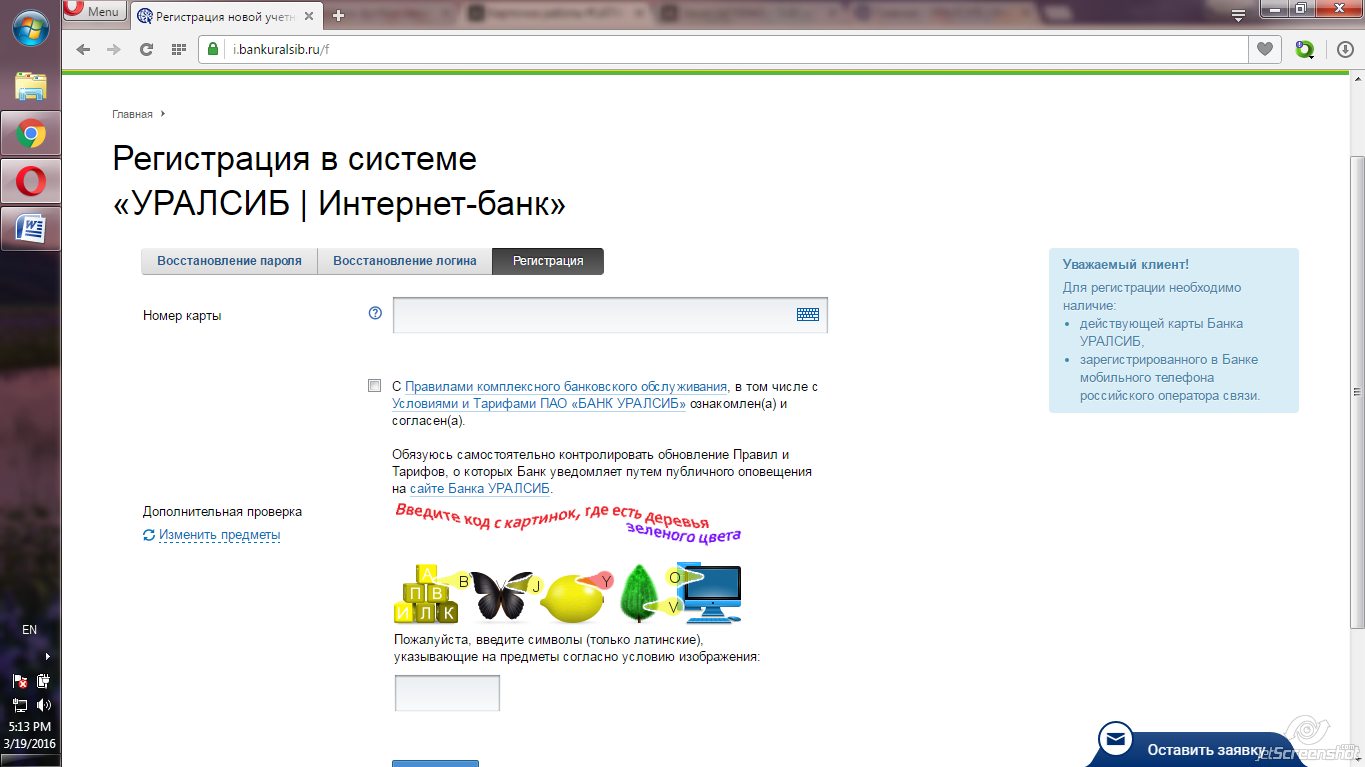

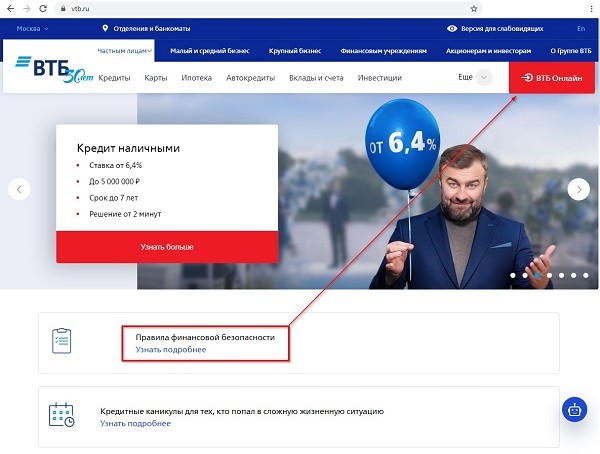

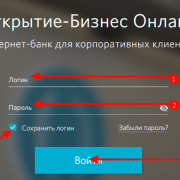

Как открыть депозит

Депозит можно открыть в режиме онлайн и оффлайн. В настоящее время клиентам предоставляется возможность открывать депозитные счета, не выходя из дома через интернет. Для этого необходимо пройти процедуру регистрации личного кабинета на сайте выбранного банка и выбрать соответствующие параметры для открытия личного счета депозита. Второй вариант предусматривает личное присутствие клиента в банке, где он пишет заявление на открытие депозита.

Заключение

Приумножить собственные накопления можно несколькими способами. Самым простым считается открытие депозитного счета в надежном и проверенном временем банке с хорошей репутацией. Это позволит собрать необходимую сумму для будущих дорогостоящих приобретений, капиталовложений или резерва «на всякий случай». Деньгам свойственно обесцениваться, и об этом не следует забывать. Депозит это не только возможность предотвращение подобного, но и шанс получить неплохой доход, не прилагая при этом никаких усилий. Специалисты рекомендуют внимательно читать предоставленный для подписания договор. В случае необходимости проект соглашения может выдаться человеку на руки, после чего он может отнести ее на ознакомление к юристу

Невнимание может стать причиной будущих разногласий и потери кровно заработанных денег

Автор статьи: