Как правильно распределить семейный бюджет: тонкости и нюансы

Содержание:

- Что еще поможет научиться вести семейный бюджет

- Какой средний заработок в Москве в 2021 году

- О составе семей

- Как грамотно вести семейный бюджет: пошаговая инструкция

- Виды семейного бюджета

- Что значит семейный бюджет и зачем его вести

- Кому полагается ежемесячное пособие на ребенка?

- Основные составляющие семейного бюджета по типам планирования

- Актуальные показатели

- Для чего приходится рассчитывать среднедушевой доход

- Расходы семейного бюджета

- Порядок расчета

Что еще поможет научиться вести семейный бюджет

Как правильно вести семейный бюджет, чтобы сэкономить? Собираясь что-то купить, задавайте себе три вопроса:

- Что я покупаю?

- Зачем мне это нужно?

- Можно ли от этого отказаться?

Пользуйтесь этим советом каждый раз, когда раздумываете над новым приобретением. Если на последний вопрос вы отвечаете утвердительно, у вас есть вполне реальный шанс оставить вещь в магазине и сэкономить.

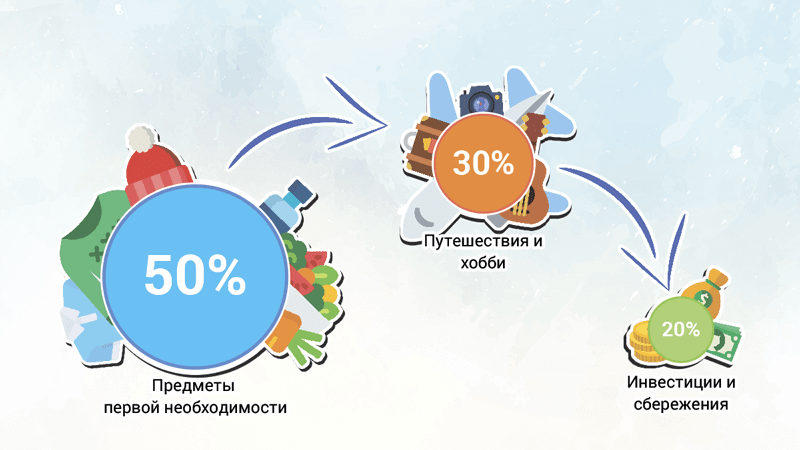

В экономике существует формула, которую можно применять для распределения финансов не только на государственном уровне, но и в рамках одной семьи. Она известна как «правило 50-30-20».

Его смысл в том, что половину заработанного нужно отложить на самое необходимое. Вот примерный список:

- еда, включая обеды в офисе или в школьной столовой;

- лекарства;

- бензин;

- коммунальные платежи;

- налоговые выплаты;

- интернет и мобильная связь;

- одежда.

Треть дохода можно потратить на развлечения и отдых. Обычно её распределяют между всеми членами семьи, и каждый покупает себе то, что ему хочется. Что касается карманных денег для детей, некоторые родители предпочитают знать, что покупает сын или дочь, а другие дают полную свободу выбора

В любом случае, важно, чтобы дети учились расходовать средства в рамках заданного лимита. Для этого на месяц выдаётся определённая сумма, которая не пополняется, даже если ребёнок уже всё потратил

30 % семейного заработка уходит на:

- посещение развлекательных мероприятий;

- покупку дополнительной одежды, украшений и т. д.;

- поездки.

И, наконец, оставшиеся 20 % тратятся на погашение долгов. Если их нет, деньги можно смело класть на сберегательный счёт.

Обычно люди начинают вести семейный бюджет, чтобы снизить расходы и начать копить. Для этого после каждого распределения доходов по всем указанным выше статьям остаток должен быть положительным.

Достигнуть этой цели не так-то просто. Будьте готовы, что в первые месяцы у вас не получится выйти в плюс. Вот несколько рекомендаций, которые помогут вам эффективно вести учёт расходов:

- Планирование семейного бюджета требует времени и сил. Возьмите за правило каждый вечер садиться за свою тетрадку и около получаса уделять подсчёту текущих трат и внесению их в таблицу.

- Оптимизировать экономику сложно даже внутри небольшой семьи. И вы не увидите внезапного роста сбережений сразу, как начали отслеживать финансовые потоки. Потребуется время, чтобы осознать размер всех основных статей расходов, стать более дисциплинированными в финансовом смысле и постепенно начать экономить.

- Без раздумий отдать крупную сумму можно только в том случае, если кому-то из близких понадобились лекарства или врачебная помощь. Если же речь идёт о покупке дорогой вещи, лучше десять раз всё обдумать. Стоит как минимум задать себе три вопроса, о которых говорилось выше. Многие серьёзные приобретения не носят срочный характер, а значит, их можно внести в план расходов на следующий месяц. Так вы случайную трату переведёте в разряд запланированных, что положительно скажется на бюджете.

- Лучший способ делать накопления – каждый месяц откладывать остаток на отдельный счёт. Если вы будете переносить его на следующий месяц, то не скоро сможете позволить себе то, о чём мечтаете.

- Постарайтесь как можно быстрее избавиться от долгов. Лучше все расходы планировать на основе собственных средств.

- Не экономьте на том, что обеспечивает вам комфорт. Вряд ли накопленная таким образом сумма оправдает вашу усталость и плохое настроение.

- Ни в коем случае не берите кредиты.

И ещё один, не менее важный совет: вести семейный бюджет нужно с удовольствием. Вы станете самым эффективным финансовым менеджером, если по-настоящему заинтересуетесь этим вопросом и станете на досуге изучать экономические законы и советы по управлению расходами. При грамотном подходе планирование бюджета поможет вам значительно повысить благосостояние своей семьи.

Какой средний заработок в Москве в 2021 году

Многих граждан нашей страны, независимо от их места проживания, интересует, какой средний заработок у людей в Москве. Средняя зарплата играет важную роль в экономике страны. Чтобы рассчитать ее, нужно общий фонд зарплат разделить на среднее количество работников и на число календарных месяцев. Общий фонд заработной платы состоит из таких выплат:

Эти цифры предоставлены Московским городским управлением статистики. При этом следует учитывать тот фактор, что такие данные даются в «чистом» виде без вычета налогов. То есть сумма, полученная работником на руки, будет несколько ниже. После всех вычетов она составит без налогов 57 900 рублей. Сумма среднего заработка в столице нашего государства на 85% выше, чем средняя зарплата во всех других регионах страны. В Московской области усредненная зарплата также намного отличается от московской (ниже в более чем 2 раза) и равна 31 000 рублей.

О составе семей

При проведении расчётов необходимо учесть, кого относят к составу семьи:

- Отчимов с мачехами.

- Родителей, которые не состоят в браке. При продолжении совместного проживания, ведении подсобного хозяйства.

- Одиноких родителей или усыновителей, несовершеннолетних детей, проживающих с ними совместно.

- Усыновителей и родителей в браке. Это касается и тех, кто проживает отдельно. И детей, не достигших совершеннолетнего .

Но есть и те, кого не надо включать в состав при определении среднедушевого дохода. Это касается:

- Супругов, которые находятся под арестом, либо лишены свободы в связи с судебным приговором.

- Супругов, которые проходят военную службу по призыву.

- Детей, находящихся на полном обеспечении государственного типа.

- Детей, на которых оформлена опека. На их содержание государство так же выплачивает денежную помощь.

- Детей, в отношении которых родители лишились своих прав.

- Тех, кто достиг совершеннолетнего возраста.

- Иных лиц, проживающих совместно с заявителями.

Как грамотно вести семейный бюджет: пошаговая инструкция

Итак, мы выяснили, что вести семейный бюджет полезно и даже необходимо. Но как правильно организовать этот процесс?

Вот план, который вы можете взять на вооружение:

Шаг 1: Подготовьте базу для анализа доходов и расходов

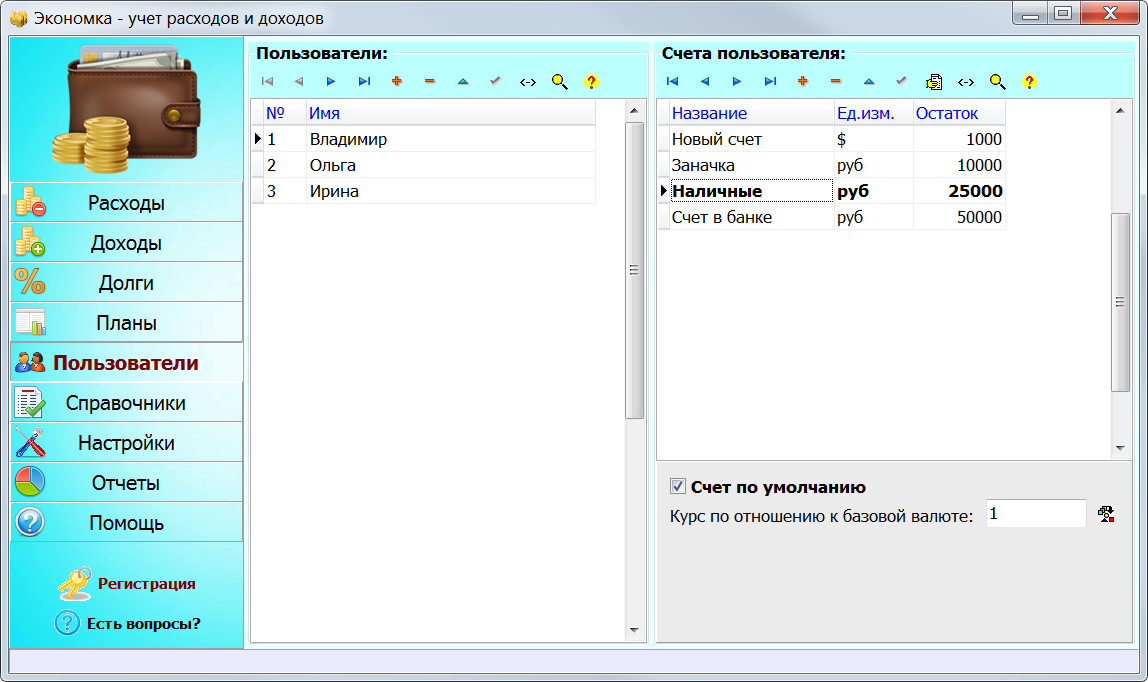

Чтобы планировать покупки и создавать накопления, необходимо иметь чёткое понимание своих расходов. Для этого в течение нескольких месяцев нужно будет фиксировать все денежные поступления и расписывать, на что они были потрачены. Для этого можно использовать компьютерные программы, мобильные приложения или обычную тетрадь. Подробнее о способах отслеживания расходов вы узнаете чуть ниже. А вот основные принципы, которые нужно соблюдать на данном этапе:

- записывайте все доходы и расходы каждый день;

- распределяйте их по различным категориям;

- в конце месяца подводите итоги по каждой статье и отмечайте наиболее затратные;

- учитывайте все имеющиеся финансовые источники.

Как вести тетрадь расходов семейного бюджета? Это удобнее делать в таблице, включающей несколько категорий: коммунальные расходы, образование, продукты, транспорт, лекарства, одежда, развлечения и т. д. В каждой категории выделите также основные подкатегории.

Что касается доходов, основными категориями здесь будут заработная плата, проценты по вкладу, стипендии, пособия и т. д.

Шаг 2: Проанализируйте собранные данные

Просто записывать расходы не имеет смысла. Собрав данные за 2-3 месяца их нужно проанализировать. Часть трат вы сочтёте обязательными и никак не сможете их урезать. Но непременно найдутся и такие, которые можно будет вычеркнуть совсем (например, курение) или хотя бы снизить (например, ужины в дорогих ресторанах).

Точность анализа напрямую зависит от того, насколько тщательно вы отслеживали расходы и распределяли их по категориям. Качественная подготовительная работа – залог нахождения скрытых резервов семейного бюджета, которые вы сможете использовать в дальнейшем.

Шаг 3: Начните ставить цели

Следующий шаг связан с определением краткосрочных и долгосрочных финансовых целей. Они могут быть самыми разными, например:

- накопить на путешествие;

- купить новую стиральную машину;

- обеспечить себе безбедную старость и т. д.

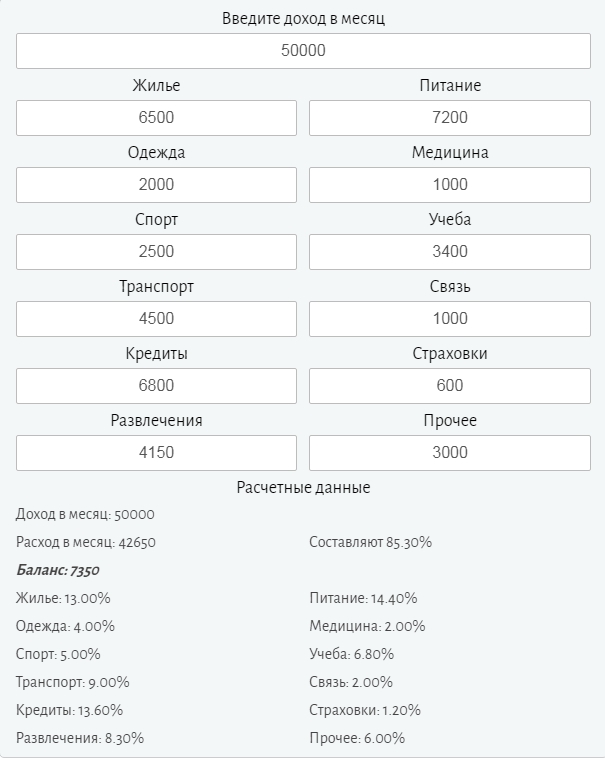

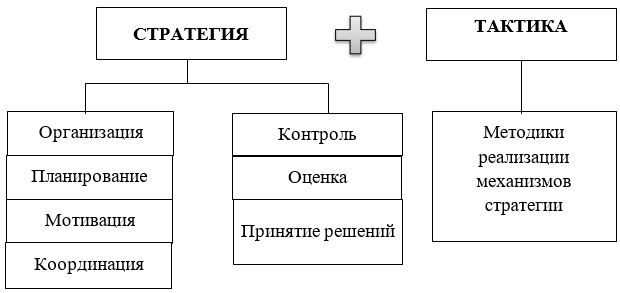

Шаг 4: Разработайте стратегию и тактику ведения семейного бюджета

Этот этап по праву считается самым сложным и ответственным. Здесь вы должны понять, какая стратегия и тактика поможет вам эффективно вести семейный бюджет и достигать поставленных целей.

Чётко определите, что именно вы собираетесь делать. К примеру, ваша цель – за 7 месяцев собрать 70 тысяч рублей и отправиться в отпуск на острова. Значит, нужно спланировать, как в течение этого времени каждый месяц откладывать по 10 тысяч.

Остерегайтесь недостижимых целей. При зарплате в 50 тысяч рублей вы при всём желании не накопите на трёхкомнатную квартиру в центре Москвы. А вот взять в ипотеку жилплощадь поскромнее – вполне. Но и для этого придётся взять под контроль расходы, чтобы оставаться в плюсе.

Шаг 5: Спланируйте семейный бюджет на месяц

Финансовый план тоже обычно оформляют в виде таблицы. Здесь графы «доходы» и «расходы» нужно будет поделить ещё на две подграфы: «план» и «факт». В первую заносятся все обязательные расходы, включая те деньги, которые вы откладываете на свою цель. Во второй отражаются фактические затраты. В конце выясняется, насколько больше или меньше вы потратили, чем планировали.

Шаг 6: Проанализируйте полученные результаты

Благодаря своим расчётом в конце месяца вы сможете сравнить свой план по расходам с реальной ситуацией. По одним статьям вы заметите остаток, а по другим – перерасход.

Последний вопрос, который нужно будет решить: что делать с теми средствами, которые у вас остались? Кто-то предпочитает всё до последней копейки откладывать на счёт, кто-то – купить одежду или технику, а кто-то готов всё сэкономленное потратить на развлечения. Вряд ли здесь можно что-то советовать: свободными деньгами каждый распоряжается по своему усмотрению.

А потом вы продолжите вести семейный бюджет далее, повторяя все шаги, кроме первого и второго. Третий этап тоже может быть исключён, если вы поставили себе долгосрочную цель.

Виды семейного бюджета

По финансовому результату

Дефицитный

Дефицит предполагает ситуацию, когда расходы превышают доходы. Зачастую это

происходит вследствие негативных событий, таких как болезнь, поломка автомобиля

или потеря работы. Тем не менее, положительные причины дефицита бюджета тоже

возможны, например, рождение ребенка или приобретение квартиры.

Профицитный

Когда запланированные расходы

оказываются меньше доходов возникает приятная ситуация профицита. В этом случае

возникают разные варианты распределения доходов – прекрасная возможность

порадовать себя долгожданным путешествием или сделать выгодные инвестиции.

Сбалансированный

Если расходы и доходы

равны, то финансовым результатом исполнения такого плана являются отсутствие

долгов и остатков денежных средств. Чтобы добиться сбалансированности нередко

приходится сокращать свои расходы или прикладывать дополнительные усилия, чтобы

повысить доходы.

По типу управления

Современное общество не дает однозначного ответа на вопрос, кто должен управлять финансовыми потоками внутри семьи. Выделяют следующие варианты ведения семейного бюджета — общий, раздельный, совместно-раздельный и единоличный.

Общий

Принципы:

- доходы каждого члена семьи направляются в общую копилку;

- все члены семьи тратят общие деньги и на семейные и на личные нужды;

- все расходы согласовываются между супругами.

Достоинства:

- Обеспечивается единство мужа и жены, если доходы супругов примерно равны;

- Совместный бюджет снимает вопрос, на чьи средства совершить покупку;

- Удобно копить деньги.

Недостатки:

- При большой разнице в доходах, есть вероятность конфликтов между супругами ;

- Каждый супруг должен отчитываться за покупки;

- Сложности планирования семейных расходов, если у супругов разные желания;

- Возможно недопонимание, если муж и жена имеют разное представление о необходимом уровне комфорта.

Раздельный

Принципы:

- доходы каждого члена семьи направляются на его личный счет;

- каждый тратит свои личные средства и на себя и на семью;

- расходы согласовываются только в случае совершения крупных покупок.

Достоинства:

- Члены семьи с раздельным бюджетом не зависят от зарплаты друг друга, поэтому финансовые конфликты практически исключены;

- Каждый может тратить на собственные нужды сколько угодно;

- Все чувствуют себя независимыми и самостоятельными.

Недостатки

Каждый стремится заработать больше денег, не уделяя внимание семье;

При существенной разнице в доходах возможны споры из-за разного качества жизни супругов;

Проблематично накопить деньги .

Совместно-раздельный

Принципы:

- Часть доходов каждого направляется в общую копилку, а другую часть он тратит на свои нужды;

- Общая часть доходов тратится на нужды семьи,а личные средства каждый тратит по своему усмотрению;

- Супруги обсуждают только затраты на общие потребности.

Достоинства:

- Супруги, имея личные средства, чувствуют себя свободными;

- Наличие общих денег способствует укреплению семьи;

- Проще договориться по поводу общих трат, так как остаются деньги на личные нужды.

Недостатки:

- Возможно сокрытие доходов любым из членов семьи;

- Смешанный бюджет усложняет накопление денег в сравнении с совместным;

Единоличный

Принципы:

- Доходы каждого члена семьи направляются в общую копилку;

- Только ответственный за ведение бюджета имеет право распоряжаться финансами;

- Все расходы согласовываются между супругами;

Достоинства:

Отсутствие конфликтов, так как решения принимает один человек.

Недостатки:

Возможно недоверие, так как ответственный за формирование и исполнение плана имеет большие возможности по искажению информации о доходах и покупках.

По сроку

В зависимости от длительности действия различают три вида плана:

- Краткосрочный (если бюджет составляется на месячный срок);

- Среднесрочный (когда период действия менее 1 года);

- Долгосрочный (характеризуется сроком более 1 года).

Краткосрочный план является наиболее точным.

Прогнозировать мелкие покупки на долгий срок очень сложно, поэтому при

увеличении срока погрешность возрастает

Что значит семейный бюджет и зачем его вести

Семью можно сравнить с маленьким государством: есть руководитель, советчик и люди, которым нужно помогать, а также пункты расходов и доходов. Основными задачами при этом являются грамотное планирование и распределение семейного бюджета. Как сохранить денежные средства? Как правильно распределять деньги в семейном бюджете, но не отказываться от всего необходимого? Надо составить таблицу, где будут учтены деньги, поступающие в ваш бюджет, и расходы. Такая наглядная форма позволит увидеть всю картину и при необходимости внести изменения в структуру трат.

Деньги являются достаточно мощным инструментом в жизни человека. С их помощью можно сделать свое существование более комфортным, приобрести все необходимое. Однако при неправильном обращении деньги могут быть потрачены зря, не принеся никакой пользы владельцу.

Известный американский артист Уилл Роджерс однажды сказал: «Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Вы обнаружили, что в последнее время ваши расходы стали больше доходов? Тогда, скорее всего, вы оказались в окружении невыплаченных кредитов, долгов и просроченных ежемесячных платежей! Если ваши траты непрерывно возрастают, значит, пришло время менять ситуацию и распределять их.

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – фраза российской писательницы, переехавшей в США. Айн Рэнд лично убедилась в необходимости составления правильного семейного бюджета.

Все еще сомневаетесь? Далее приведено три веских повода для начала грамотного распределения семейного бюджета:

- При распределении бюджета семьи вы сможете поставить перед собой конкретные цели и начать достигать их. При отсутствии задач деньги зачастую тратятся впустую, сэкономить на ненужных вещах не получается, в связи с этим каждый раз откладывается покупка нового автомобиля или долгожданная поездка на море.

- Таблица, помогающая распределять семейный бюджет, избавит вас от спонтанных покупок и привьет необходимые для покупателя привычки. Разве вам так нужны несколько пар похожих туфель? Составление плана бюджета поможет расставить приоритеты и приблизит вас к достижению долгосрочных целей.

- Финансовый кризис может наступить в результате увольнения с работы, развода или серьезной болезни. Трудные ситуации могут произойти в самый неожиданный момент. Поэтому всем необходим сберегательный фонд. В структуре бюджета семьи обязателен пункт «сбережения» – это будет ваша опора, благодаря которой вы сможете обеспечивать себя в течение нескольких месяцев.

Кому полагается ежемесячное пособие на ребенка?

В России действует ряд программ субсидирования, направленных на оказание материальной помощи малоимущим семьям. Для получения выплат необходимо собрать пакет документов и предоставить его в четко установленный период.

Родитель вправе претендовать на получения материальной поддержки от государства в случаях, если он:

- военнослужащий либо иное лицо, входящее в состав воинского формирования, находящегося за пределами России;

- имеет гражданство Российской Федерации и постоянно проживает на территории страны;

- имеет документ, подтверждающий статус беженца из других стран, живущего в России.

Законодательством предусмотрена ситуация, когда за государственной поддержкой обращается не родитель несовершеннолетнего, а иной законный представитель (опекун, усыновитель, попечитель).

Не имеют права получать пособия следующие лица:

- граждане, которые были лишены права воспитывать своих детей;

- родители, чьи дети находятся на государственном обеспечении;

- лица, имеющие гражданство РФ, но проживающие за ее территорией.

Лица, которые имеют право претендовать на получение выплат от государства, могут рассчитывать как на разовые выплаты, так и на ежемесячные пособия. Одновременно с выплатами предполагается частичное субсидирование ряда услуг и участие в государственных программах по улучшению жилищных условий. С увеличением прожиточного минимума (ПМ) в России увеличивается размер выплачиваемых пособий.

Минтруда), оплата больничных, алименты и другие аналогичные выплаты, полученные в соответствии с законодательством РФ;

- выплаты правопреемникам пенсионных накоплений умерших;

- компенсация за время исполнения общественных или государственных обязанностей, выплачиваемая общественным объединением или государственным органом;

- денежное довольствие (содержание) военнослужащих, сотрудников ОВД и других правоохранительных органов РФ, а также законодательно установленные для них компенсации и дополнительные выплаты постоянного характера.

Что учтено не будет?

В законе о ежемесячных выплатах предписано не учитывать для расчета среднедушевого дохода суммы единовременной материальной помощи в связи с террористическими актами, стихийными бедствиями или прочими чрезвычайными обстоятельствами.

Кроме того, согласно законопроекту Минтруда ожидается, что с 1 января 2020 года для расчета среднедушевого дохода семьи не будут учитываться сами путинские пособия, а также выплаты, назначаемые гражданам согласно Федеральному закону № 81-ФЗ «О государственных пособиях гражданам, имеющим детей».

В перечень данных государственных пособий входят:

- декретное пособие, которое выплачивается по беременности и родам;

- единовременная выплата для женщин, вставших в ранние сроки беременности на учет в медицинские организации;

- единовременное пособие при рождении ребенка;

- разовое пособие на ребенка, а также на беременную жену военнослужащего, проходящего службу в армии по призыву;

- ежемесячные выплаты по уходу за ребенком;

- региональное периодическое пособие на ребенка;

- единоразовая выплата при передаче ребенка на воспитание в семью.

Представим семью, проживающую в Липецке и состоящую из 4 человек: Анна, Иван, их сын Женя (4 года) и дочь Варя (родилась в октябре 2020 года).

Основные составляющие семейного бюджета по типам планирования

1. Раздельный семейный бюджет.

Для каждого члена семьи привычно планировать свои расходы в индивидуальном порядке и распределять свой доход. Для молодых семей характерно делить совместные расходы поровну и договариваться по поводу каждого. Такой вид планирования трат рационален в начале семейной жизни, когда нет детей и общего имущества. Или, наоборот, для пожилых пар, которые уже не обременены совместными заботами о детях, когда обоюдно нажитое условно поделено, и где каждый живет по своему, устоявшемуся жизненному укладу.

В раздельном планировании семейного бюджета значимую часть занимает договоренность между супругами. Это некоторым образом напоминает деловое соглашение между партнерами в бизнесе.

Бывают семьи, на мой взгляд, впадающие в крайности, когда даже коммунальные услуги оплачиваются мужем и женой совместно, в соответствии с размерами пользования каждого. Например, жилая площадь делится между супругами поровну, и каждый оплачивает за ту часть, которой пользуется в большей степени (муж – за гараж, жена – за кухню, и т.д.).

2. Совместный семейный бюджет.

Самый простой способ ведения хозяйства, однако и у него есть подводные течения, появляющиеся в том случае, когда один член семьи вкладывает в семейный бюджет больше других. Чтобы избежать неприятных моментов, изначально супругам необходимо обговорить, что независимо от вложений, если бюджет общий, то и расходовать его супруги должны наравне.

На деле распоряжение «общей кассой» постоянно пересматривается и корректируется. Происходит это, как правило, по желанию супруга, зарабатывающего больше. Особенно сильно на равные траты реагирует жена, когда она вкладывает больше мужа. Если смотреть на это с точки зрения психологии, то такую реакцию можно объяснить конфликтом реальности с исторически устоявшимся представлением об укладе семьи, где мужчина – добытчик, которые приносит доход в дом, а жена – хозяйка, которая им распоряжается. Проблема может возникнуть и на том основании, что некоторые независимые личности, стремящиеся к свободе и самостоятельному планированию своей жизни, испытывают дискомфорт при общем бюджете, где необходимо отчитаться за каждую покупку и заработанную копейку. Так появляются «заначки» от своей половинки, и общий семейный бюджет плавно переходит в смешанный.

Совместное планирование семейного бюджета еще называют «иждивенческой моделью», так как фактически в таких ситуациях один супруг находится на содержании у другого. Сохранить равноправие голосов при таком укладе сложно, ведь старо как мир понятие: кто платит, тот и решает.

3. Смешанный вид бюджетирования.

Самый популярный и удобный вид семейного бюджета, когда имеется и «общая касса», и личные деньги у каждого участника. Здесь главенствуют солидарность и договоренность, когда супруги часть своих доходов откладывают на общие расходы, а часть оставляют на свои личные нужды, которые не обязаны включать в список расходов и отчитываться за них. Долевой вклад участников смешанного семейного бюджета может быть двух видов:

- когда партнеры вкладывают одинаковый процент от своих доходов, и кто зарабатывает больше, тот и отдает больше;

- супруги вкладывают поровну, и тот, кто зарабатывает меньше, довольствуется меньшей суммой на личные расходы, при этом размер общей кассы остается неизменным.

Негласно считается, что последний вид вклада в семейный бюджет предполагает развитие личного мотива к стремлению увеличить свой заработок супругу, который имеет меньший доход.

Учет и планирование семейного бюджета подчиняются определенным целям, связанным, например, с режимом жесткой экономии, или отвечающим на требования воспитания и дисциплины в конкретной семье. Капитализм процветает, и уже в начальной школе детей учат распоряжаться финансами и предлагают изучать понятие семейного бюджета и способы его планирования. Закладывание данной информации на подсознательном уровне помогает формировать в детских умах аналитические способности, которые в будущем помогут избежать ошибок, связанных с оценкой своих финансовых возможностей.

Актуальные показатели

Естественно, что для простого гражданина недостаточно знать, как рассчитать средний душевой доход. Его в большей степени интересуют итоговые цифры, которые могут предоставить полную картину, как проживают семьи в разных странах мира.

По годам

Росстат предлагает следующие цифры среднедушевых денежных доходов населения в зависимости от года:

- В 2009 году цифра составила 16.895 руб.

- В 2010 году – 18.958 руб.

- В 2011 году – 20.780.

- В 2012 году – 23.221.

- В 2013 – 25.684.

- В 2014 – 27.412.

- В 2015 – 30.254.

- В 2021 – 30.865.

- В 2021 – 33.896.

- В 2021 – 33.178 руб.

- В 2021 году – 35.187.

Как видно из представленных цифр, исходя из курса доллара, доход рос вплоть до 2012 года. Затем в 2013 году цифра резко пошла вниз и возобновилась только в 2015. Если говорить об общих тенденциях, то рост является недостаточно интенсивным по сравнению с инфляцией. Особенно чувствуется это в последний период, когда применены санкции и в условиях нефтяного кризиса.

По городам

Если рассматривать среднюю сумму на душу населения в России с учетом распределения по регионам, то ситуация на 2021 год выглядит следующим образом:

- В Центральном федеральном округе – 46.939 руб. Здесь наиболее благополучно выглядит именно Москва со своими 66.377 руб и Московская область с показателем в 43.997 руб. Наиболее бедной является Брянская область – здесь на каждого гражданина приходится 23.632 руб.

- В Северо-западном ФО – 37.795 руб. Наиболее благополучно выглядит город Санкт-Петербург – на каждого человека здесь приходится в среднем 42.718 руб. А вот наименее благополучными являются Псковская и Новгородская области.

- В Южном федеральном – 29.862 руб. Здесь самой богатой областью является Краснодарский край, а самой бедной по доходам граждан – республика Калмыкия.

- В Северо-Кавказском ФО – 24.660 руб. Наибольший уровень дохода наблюдается в республике Дагестан – 26.360. Наименее благополучны республика Ингушетия и Карачаево-Черкесия.

- В Приволжском ФО – размер среднедушевого благосостояния составляет 28.222 руб. Лучше всего здесь живут граждане республики Татарстан и Нижегородской области. Наименее обеспечены жители Чувашской республики, Мордовии и Марий Эл.

- В Уральском ФО – 36.882. Эта средняя цифра и она не отражает картину в полной мере. Если же говорить о максимальном среднедушевом доходе, то его имеют граждане Ямало-Ненецкого автономного округа и он составляет 79.934. С существенным отрывом идет Курганская область. Каждый гражданин в среднем здесь получает 20.196 руб.

- В Сибирском федеральном округе – 26.889. Красноярский край имеет наиболее высокие показатели, тогда как минимальные цифры демонстрирует республика Тыва. В Дальневосточном федеральном округе – 37.576 руб. Здесь наиболее благополучны Чукотский автономный округ (79.336 руб.) и Магаданская область (в среднем гражданин здесь получает 60449 в национальной валюте).

Для чего приходится рассчитывать среднедушевой доход

Если этот параметр рассчитают и выяснится, что он не дотягивает до требуемого размера, то семья получит право обратиться к государству за помощью. Варианты поддержки на сегодня существуют разные. Так, за счет бюджета могут:

- назначить детское пособие;

- выделить продуктовые наборы;

- предоставить налоговые льготы либо коммунальные субсидии;

- выдать единовременную помощь для покупки школьных принадлежностей;

- оформить социальную стипендию;

- предложить льготный кредит.

Нередко средний заработок по семье рассчитывают, когда требуется улучшить жилищные условия. Если доходы окажутся низкими, то большую площадь предоставляют на правах соцнайма.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Порядок расчета

Размер дохода на одного члена семьи рассчитывается органами соцзащиты по месту проживания заявителей.

Основанием для осуществления расчета является информация о:

- Составе семьи;

- Прибыли, получаемой всеми членами;

- Об имущественных правах.

К лицам, входящим в состав семьи, относятся:

- Супруги и их не достигшие возраста совершеннолетия дети;

- Лица, не зарегистрированные в качестве супругов, но проживающие вместе, ведущие общий семейный быт и имеющие общих детей;

- Граждане, являющиеся опекунами или попечителями, в соответствии с решением органа опеки, проживающие совместно со своими подопечными;

- Кровные родственники, ведущие совместный быт.

Не учитываются денежные суммы полученные:

- Детьми, которые достигли совершеннолетия и проживают отдельно от родителей;

- Родителями, лишенных родительских прав, но проживающие совместно с детьми;

- Детьми, находящимися на содержании государства;

- Одним из супругов, осуществляющим военную службу или обучающимся в военных образовательных организациях;

- Супругом, находящимся в исправительных учреждениях.

Соцзащитой учитываются следующие виды прибыли, получаемой каждым из членов:

- Выплаты, связанные с оплатой труда;

- Сохраненный средний заработок на основаниях, указанных ТК РФ;

- Компенсационные выплаты, полученный в связи с исполнением государственных обязанностей;

- Выплаты выходного пособия;

- Социальные пособия, к которым отнесены:

- Пенсия;

- Содержания для лиц, имеющих статус судьи, выплачиваемых ежемесячно;

- Выплата по безработице;

- Выплата по нетрудоспособности, беременности и родам;

- Ежемесячное пособие на ребенка, выплачиваемое до достижения им полутора лет;

- Выплаты страховой категории при получении травм на производстве или профессионального заболевания.

- Средства, получаемые от использования имущества, являющегося собственностью;

- Иные денежные суммы, включающие:

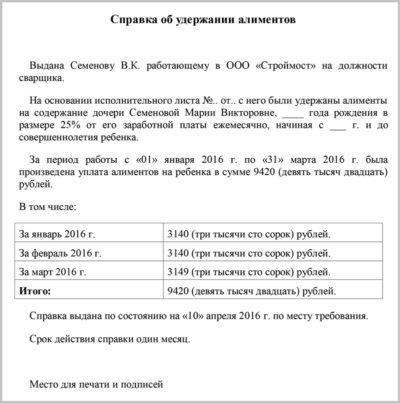

- Алиментные выплаты;

- Вознаграждения за произведения литературы, искусства;

- Средства, получаемые от предпринимательской деятельности;

- Суммы, получаемые от банковских вкладов;

- Денежные средства, полученные по наследству или подаренные.

Периодом, за который производится расчет, является три последних календарных месяца.

Допускается учет помимо денежных выплат прибыли, полученной в натуральном выражении. В случае получения денежных средств в иностранной валюте их перевод осуществляется в соответствии с курсом, указанным Центральным Банком РФ.