Как рассчитать проценты по займу с помощью онлайн-калькулятора: преимущества финансового инструмента

Содержание:

- Как рассчитать проценты по договору займа в валюте

- Расчет кредита

- График ежемесячных платежей

- Расчёт суммы процентов по кредиту с помощью кредитного калькулятора онлайн

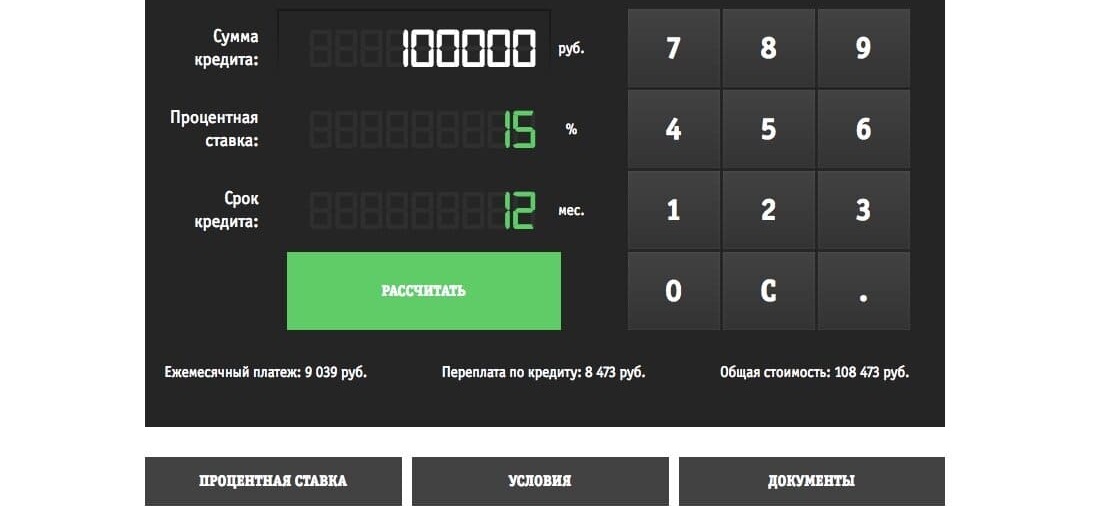

- Как пользоваться калькулятором по расчёту процентов?

- Расчет кредита

- График ежемесячных платежей

- Особенности процедуры

- По каким параметрам производят расчет по договору займа

- Преимущества калькулятора

- Как начисляются проценты по займу?

- Как рассчитать проценты по договору займа, инструкция

- Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

- Как воспользоваться онлайн калькулятором

- Как рассчитать проценты с помощью калькулятора?

- О калькуляторе

- Как рассчитать кредит с калькулятором Выберу.Ру?

- Законодательная база

- Преимущества кредитного калькулятора

- Что это за программа?

- Вопросы и ответы

- Процентная ставка

- Заключение

Как рассчитать проценты по договору займа в валюте

Расчёт по займам, выдаваемым в долларах или евро (самых распространённых иностранных денежных единицах), рассчитывается в конкретной иностранной валюте. При этом уплата осуществляется в рублях по курсу, который зафиксировал Центробанк РФ на момент внесения платежа. Ссуда, оформленная в валюте, считается менее затратным вариантом по сравнению с займом в рублях. Поэтому граждане РФ стараются брать большие суммы на длительный период именно в валюте. К примеру, оформить ипотеку или автокредит гораздо дешевле в долларах. Переплата получается меньше на 5–12%. Это обуславливается высоким риском скачков курсов и малыми сроками для возврата долга.

Расчет кредита

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 09.07.2021 | 200 000,00 | 1 972,60 | 4 670,26 | 6 642,86 |

| 09.08.2021 | 195 329,74 | 1 990,76 | 4 652,10 | 6 642,86 |

| 09.09.2021 | 190 677,64 | 1 943,34 | 4 699,52 | 6 642,86 |

| 09.10.2021 | 185 978,12 | 1 834,30 | 4 808,56 | 6 642,86 |

| 09.11.2021 | 181 169,56 | 1 846,44 | 4 796,42 | 6 642,86 |

| 09.12.2021 | 176 373,14 | 1 739,57 | 4 903,29 | 6 642,86 |

| 09.01.2022 | 171 469,85 | 1 747,58 | 4 895,28 | 6 642,86 |

| 09.02.2022 | 166 574,57 | 1 697,69 | 4 945,17 | 6 642,86 |

| 09.03.2022 | 161 629,40 | 1 487,88 | 5 154,99 | 6 642,86 |

| 09.04.2022 | 156 474,41 | 1 594,75 | 5 048,11 | 6 642,86 |

| 09.05.2022 | 151 426,31 | 1 493,52 | 5 149,34 | 6 642,86 |

| 09.06.2022 | 146 276,96 | 1 490,82 | 5 152,04 | 6 642,86 |

| 09.07.2022 | 141 124,92 | 1 391,92 | 5 250,94 | 6 642,86 |

| 09.08.2022 | 135 873,98 | 1 384,80 | 5 258,06 | 6 642,86 |

| 09.09.2022 | 130 615,91 | 1 331,21 | 5 311,65 | 6 642,86 |

| 09.10.2022 | 125 304,26 | 1 235,88 | 5 406,98 | 6 642,86 |

| 09.11.2022 | 119 897,28 | 1 221,97 | 5 420,90 | 6 642,86 |

| 09.12.2022 | 114 476,38 | 1 129,08 | 5 513,78 | 6 642,86 |

| 09.01.2023 | 108 962,60 | 1 110,52 | 5 532,34 | 6 642,86 |

| 09.02.2023 | 103 430,26 | 1 054,14 | 5 588,72 | 6 642,86 |

| 09.03.2023 | 97 841,54 | 900,68 | 5 742,18 | 6 642,86 |

| 09.04.2023 | 92 099,36 | 938,66 | 5 704,21 | 6 642,86 |

| 09.05.2023 | 86 395,15 | 852,12 | 5 790,75 | 6 642,86 |

| 09.06.2023 | 80 604,41 | 821,50 | 5 821,36 | 6 642,86 |

| 09.07.2023 | 74 783,05 | 737,59 | 5 905,28 | 6 642,86 |

| 09.08.2023 | 68 877,77 | 701,99 | 5 940,87 | 6 642,86 |

| 09.09.2023 | 62 936,90 | 641,44 | 6 001,42 | 6 642,86 |

| 09.10.2023 | 56 935,47 | 561,56 | 6 081,31 | 6 642,86 |

| 09.11.2023 | 50 854,17 | 518,29 | 6 124,57 | 6 642,86 |

| 09.12.2023 | 44 729,60 | 441,17 | 6 201,69 | 6 642,86 |

| 09.01.2024 | 38 527,90 | 392,67 | 6 250,19 | 6 642,86 |

| 09.02.2024 | 32 277,71 | 328,97 | 6 313,89 | 6 642,86 |

| 09.03.2024 | 25 963,82 | 247,55 | 6 395,32 | 6 642,86 |

| 09.04.2024 | 19 568,50 | 199,44 | 6 443,42 | 6 642,86 |

| 09.05.2024 | 13 125,08 | 129,45 | 6 513,41 | 6 642,86 |

| 09.06.2024 | 6 611,67 | 67,38 | 6 611,67 | 6 679,05 |

Показать все

Расчёт суммы процентов по кредиту с помощью кредитного калькулятора онлайн

В любом из возможных случаев, мы рекомендуем пользоваться кредитным калькулятором онлайн. Это полностью убирает человеческий фактор, возможность сотрудника банка злоупотребить Вашим доверием и просто облегчает расчёты кредита.

К фиксированным мы относим процентную ставку. Да, некоторые банки предоставляют возможность использования изменяемой кредитной ставки, но об этом мы говорили в другой статье. К не фиксированным процентам мы относим комиссии: “за досрочное погашение кредита”, “за выдачу наличных”, “за просроченный платёж по кредиту” и другие. Воспользуйтесь блоком досрочное погашение, если Вы уже совершали его. Добавьте ежемесячные и единоразовые комиссии, это позволит рассчитать всю сумму процентов по кредиту.

Нажмите кнопку “Рассчитать” и Вы получите полный график платежей, включая процентную ставку, указанные ранее комиссии и досрочные погашения кредита

Обратите внимание на блок “Общие данные”, в нём есть колонка “Начисленные проценты” – это и будет сумма процентов по кредиту. Если Вы хотите более детально рассмотреть в какой из месяцев и сколько заплатите процентов по кредиту, нажмите на кнопку “Загрузить ещё … количество строк”

Распечатайте на принтере, сохраните или отправьте по электронной почте график платежей. Это позволит сравнить полученный график с графиком представленным банком. Так Вы легко поймете о скрытых комиссиях и возможных переплатах, о которых банк умолчал ранее.

Как пользоваться калькулятором по расчёту процентов?

Благодаря быстрому техническому процессу создается множество удобных инструментов, которые могут значительно облегчить жизнь заемщикам. Новшества также коснулись и сферы финансов, поэтому сложные расчеты можно сделать быстро и в короткие сроки при помощи калькуляторов.

Калькулятор для расчета процентов по займу позволяет каждому пользователю всего в несколько кликов увидеть, какая сумма будет выплачена за пользование заемными денежными средствами. На первый взгляд, условия для взятия микрокредита являются привлекательными, однако это ошибочное впечатление. При подсчете процентов оказывается, что такой займ совершенно невыгоден.

Чтобы увидеть сумму переплаты, в некоторых случаях требуется произвести сложные подсчеты, и не каждый заемщик сможет справиться с формулами. К счастью, появилось множество бесплатных ресурсов, которые предлагают воспользоваться автоматическим калькулятором. Это упрощает жизнь и экономит время.

Пользоваться калькуляторами просто. Рассмотрим алгоритм расчета процентов при использовании такого инструмента:

- Выберите один из множества бесплатных интернет-ресурсов, предлагающих онлайн-расчёт процентной ставки по займу.

- Заполните все имеющиеся поля. Требуется указать, какую сумму вы берете в долг, на какой срок, а также, какую процентную ставку предлагает МФО. Необходимо указывать, какая выплата будет совершаться по принципу сложных или простых процентов, так как это повлияет на конечную сумму.

- Дождитесь обработки запроса и изучите полученные данные.

Даже начинающий пользователь интернета сможет легко использовать калькулятор для того, чтобы узнать переплаты по процентам. Такие расчёты помогают наглядно увидеть выгоду предложения.

Если вы не знаете, какой тип начисления процентов можно выбрать, то необходимо произвести расчеты при помощи калькулятора для каждого займа. Огромное количество людей уже убедились в удобстве такого инструмента. Каждый заемщик перед взятием микрокредита должен проводить такие расчеты.

Расчет кредита

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 09.07.2021 | 250 000,00 | 2 465,75 | 5 837,82 | 8 303,58 |

| 09.08.2021 | 244 162,18 | 2 488,45 | 5 815,13 | 8 303,58 |

| 09.09.2021 | 238 347,05 | 2 429,18 | 5 874,40 | 8 303,58 |

| 09.10.2021 | 232 472,65 | 2 292,88 | 6 010,70 | 8 303,58 |

| 09.11.2021 | 226 461,95 | 2 308,05 | 5 995,53 | 8 303,58 |

| 09.12.2021 | 220 466,43 | 2 174,46 | 6 129,11 | 8 303,58 |

| 09.01.2022 | 214 337,31 | 2 184,48 | 6 119,10 | 8 303,58 |

| 09.02.2022 | 208 218,21 | 2 122,11 | 6 181,46 | 8 303,58 |

| 09.03.2022 | 202 036,75 | 1 859,85 | 6 443,73 | 8 303,58 |

| 09.04.2022 | 195 593,02 | 1 993,44 | 6 310,14 | 8 303,58 |

| 09.05.2022 | 189 282,88 | 1 866,90 | 6 436,68 | 8 303,58 |

| 09.06.2022 | 182 846,20 | 1 863,53 | 6 440,05 | 8 303,58 |

| 09.07.2022 | 176 406,15 | 1 739,90 | 6 563,68 | 8 303,58 |

| 09.08.2022 | 169 842,47 | 1 731,00 | 6 572,58 | 8 303,58 |

| 09.09.2022 | 163 269,89 | 1 664,01 | 6 639,57 | 8 303,58 |

| 09.10.2022 | 156 630,33 | 1 544,85 | 6 758,73 | 8 303,58 |

| 09.11.2022 | 149 871,60 | 1 527,46 | 6 776,12 | 8 303,58 |

| 09.12.2022 | 143 095,48 | 1 411,35 | 6 892,22 | 8 303,58 |

| 09.01.2023 | 136 203,25 | 1 388,15 | 6 915,42 | 8 303,58 |

| 09.02.2023 | 129 287,83 | 1 317,67 | 6 985,90 | 8 303,58 |

| 09.03.2023 | 122 301,92 | 1 125,85 | 7 177,73 | 8 303,58 |

| 09.04.2023 | 115 124,20 | 1 173,32 | 7 130,26 | 8 303,58 |

| 09.05.2023 | 107 993,94 | 1 065,15 | 7 238,43 | 8 303,58 |

| 09.06.2023 | 100 755,51 | 1 026,88 | 7 276,70 | 8 303,58 |

| 09.07.2023 | 93 478,81 | 921,98 | 7 381,59 | 8 303,58 |

| 09.08.2023 | 86 097,21 | 877,48 | 7 426,09 | 8 303,58 |

| 09.09.2023 | 78 671,12 | 801,80 | 7 501,78 | 8 303,58 |

| 09.10.2023 | 71 169,34 | 701,94 | 7 601,63 | 8 303,58 |

| 09.11.2023 | 63 567,71 | 647,87 | 7 655,71 | 8 303,58 |

| 09.12.2023 | 55 912,00 | 551,46 | 7 752,12 | 8 303,58 |

| 09.01.2024 | 48 159,88 | 490,83 | 7 812,74 | 8 303,58 |

| 09.02.2024 | 40 347,14 | 411,21 | 7 892,37 | 8 303,58 |

| 09.03.2024 | 32 454,77 | 309,43 | 7 994,15 | 8 303,58 |

| 09.04.2024 | 24 460,62 | 249,30 | 8 054,28 | 8 303,58 |

| 09.05.2024 | 16 406,34 | 161,82 | 8 141,76 | 8 303,58 |

| 09.06.2024 | 8 264,58 | 84,23 | 8 264,58 | 8 348,81 |

Показать все

Особенности процедуры

Нужно заранее знать, каким способом займодатель будет рассчитывать проценты. Об этом нужно договориться «на берегу», если есть такая возможность. Но, как правило, кредиторы не уведомляются своих клиентов о способе расчёта процентов.

Если же клиент знает, как они будут рассчитываться, то он может самостоятельно это сделать. Но, для этого нужны некоторые документы.

Какие документы необходимо предоставить

Вся информация о займе должна содержаться в следующих документах:

| Сам договор | здесь, как правило, стороны указывают все параметры выданного займа |

| Если что-то меняется или дополняется, стороны могут заключить дополнительное соглашение | оно является приложением к основному договору, а не самостоятельным документом |

| График платежей | этот документ выдаётся, если кредитором или заёмщиком выступает банк или микрофинансовая организация, а сам кредит погашается аннуитетно. График не является самостоятельным документом, без соответствующего договора он не имеет юридической силы. В нём содержится информация о дате каждого платежа и о точной сумме внесения. График подписывается каждой стороной сделки. Иногда, в конце документа, банки указывают формулу, по которой они рассчитывают процент |

| Чеки или иные платёжные документы, подтверждающие оплату части кредита | они необходимы, если заёмщик желает погасить «тело» займа досрочно, и требует пересчёт процентов по фактическому времени пользования средствами |

Все эти документы плательщик по займу должен иметь при себе, на случай возникновения конфликтных ситуаций с кредитором.

Положительные и отрицательные моменты

Плюсы самостоятельного расчёта процентов в том, что:

| Кредитор не сможет обмануть | начислив «лишние» проценты к уплате |

| Всегда есть возможность отстоять своё мнение | как при кредиторе или его представителе, так и в судебном порядке |

| Клиент может самостоятельно просчитать сумму переплаты | и выбрать для себя наиболее выгодное предложение по кредиту |

| В случае если субъект заметит, что займодатель пытается незаконно требовать с него уплаты дополнительных комиссий или платежей | то он всегда может подать обоснованное заявление в суд |

Но есть и отрицательные моменты, как у кредитора, так и у соискателя:

| Если клиент решит погасить займ досрочно, то кредитор должен будет пересчитать проценты | это ему не выгодно! Но, в зависимости от того, какая ставка по займу — фиксированная или плавающая, а также от способа начисления процентов, кредитор может «урвать» свою долю, потеряв при этом минимум |

| Субъекту выгоднее, чтобы проценты начислялись по сложной схеме | так он сможет сэкономить, если решит погасить кредит частично или досрочно |

| У недобросовестных кредиторов нет способа, чтобы обмануть клиента и начислить ему лишние проценты | если клиент умеет самостоятельно рассчитывать сумму процентов, которую он должен уплатить, то обмануть его довольно сложно |

Тем не менее, при заключении договора и получения некой суммы в долг, стоит внимательно читать условия соглашения. Не стоит стесняться, и надо просить займодателя подробнее рассказать о схемах начисления процентов, а также штрафов и пени.

В противном случае, ни одни знания не помогут избежать дополнительных платежей, если в договоре будет об этом сказано

Особое внимание следует уделять «мелкому шрифту». Именно таким образом мошенники внедряют свои схемы, добиваясь переплаты по займу вполне законным способом

Умение самостоятельно рассчитывать проценты по займу может «сыграть на руку» заёмщику, но обернуться против кредитора. Такого клиента сложно обмануть, он сразу же укажет на недочёты, а, в случае непонимания со стороны займодателя, обратиться в суд.

По каким параметрам производят расчет по договору займа

За самостоятельный расчет займа берется не каждый заемщик. Это связано с трудоемкостью расчетов. Чтобы определить процент банка от общей стоимости займа, клиенту необходимо учесть всю совокупность параметров:

- «Тело» займа — исходная сумма, взятая в пользование;

- Величина процентной ставки;

- Порядок начисления ставки (ежедневная, ежемесячная, ежеквартальная, годовая);

- Период пользования заемными средствами;

- Штрафы, пени и комиссионные выплаты.

То, как указанные параметры скажутся на процентах банка или МФО, зависит от способа погашения. Российское законодательство предусматривает следующие схемы:

- Возврат долга единовременно. Проценты рассчитываются на сумму всего займа;

- Погашение долга частями. Ставка сначала начисляется на всю сумму займа, а потом на оставшуюся часть до момента погашения;

- Транши фиксированного размера. Выплачиваются ежемесячно или ежеквартально.

Способ начисления ставки указывают в договоре с банком или микрофинансовой компанией. Если стоимость пользования займом не определена соглашением, процент будет рассчитан по ставке рефинансирования Центрального Банка.

Преимущества калькулятора

Расчет процентов по договорам займа далеко не самая простая арифметическая операция. Несколько проще производить вычисления по займам, уже в самом тексте договора предусмотревшим процентную ставку. Но встречаются правоотношения, связанные с заимствованиями денежных средств, по которым стороны или упустили получение прибыли займодавцем за счет начисления процентов, или вообще не знали о необходимости оговаривать вопросы возмездности займа.

При этом статья 809 ГК РФ предустанавливает возмездность по всем договорам займа (в том числе и по расписке) по умолчанию. То есть любой договор займа, при желании на то займодавца, подразумевает взыскание процентов с занимателя за пользование чужими деньгами.

Разумеется, займодавец может отказаться от процентов, но если он пожелает взыскать их с того, кому он одолжил деньги, закон будет на его стороне, независимо от того, содержит ли договор или расписка условия о начислении процентов, или нет.

Калькулятор без проблем рассчитает как проценты с предустановленной сторонами ставкой, так и проценты, размер которых стороны не оговаривали.

Та же статья 809 ГК определяет процентную ставку по займам без установления ее размера, привязкой к ставке рефинансирования Центробанка РФ. И в данном случае преимущества калькулятора становятся очевидны по следующим причинам:

Во-первых, калькулятор постоянно отслеживает изменения в ставке рефинансирования ЦБ РФ, поскольку эта ставка не отличается стабильностью. Только за 2018 год она изменялась уже трижды и, возможно, будет изменена еще не раз до конца года.

Во-вторых, ставка рефинансирования не есть величина, которую достаточно умножить на сумму долга и количество месяцев и получить результат причитающихся по кредиту процентов или пени за просрочку. В этих вопросах иногда «плавают» и опытные бухгалтера.

Например, для расчета пени надо ставку рефинансирования разделить на количество дней в году, а затем умножить сумму задолженности на результат, полученный от раздела ставки рефинансирования на дни года.

Примерно расчет будет выглядеть следующим образом:

- Сумма задолженности – 1000000 рублей, просрочка – три месяца.

- Ставка рефинансирования ЦБ – 7, 5%.

- 7, 5% / 365 дней = 0,02% от ставки рефинансирования за один день просрочки.

- 1 000 000/100 × 0,02% = 200 рублей в день за день просрочки.

- 200 × 30 = 6000 рублей в месяц.

- 6000× 3 месяца = 18 000 рублей за три месяца просрочки.

К сведению! Последнее изменение ставки рефинансирования имело место 14 сентября 2018 года и составило 7,5 %.

Как начисляются проценты по займу?

- Сумма (тело) займа

- Процентная ставка

- Срок займа

- Периодичность выплат

Проценты по займу, если иное не указано в договоре, должны начисляться на сумму займа за весь период его фактического использования. При этом они рассчитываются по числу платежей. Если долг погашается одной суммой в конце срока, то переплата считается на конец этого срока.

Если долг погашается частями – например, еженедельными или ежемесячными платежами – то проценты считаются на дату внесения платежа по остатку задолженности. Проценты считаются по календарным дням, поэтому необходимо учитывать число дней в году (365 или 366) и в месяце (31, 30, 28 или 29)

Если периодичность внесения платежей в договоре не указана, то, согласно пункту 2 статьи 809 ГК РФ, проценты начисляются ежемесячно до даты погашения долга.

В отличие от кредита, заем может быть беспроцентным. В этом случае заемщик должен будет вернуть займодавцу ровно ту сумму, которую он получил от него. Чтобы займ считался беспроцентным, необходимо указать в договоре соответствующее условие.

Как рассчитать проценты по договору займа, инструкция

Для точного расчёта необходимо правильно ввести все параметры вашего займа в калькулятор ниже.Пошаговая инструкция расчёта процентов

- В окне «Сумма задолженности» вставить полную сумму вашей задолженности;

- В окнах «Период просрочки» указать даты начала и окончания периода неуплаты долга. В том случае, если вы всё ещё не начали погашать заём, введите текущую дату;

- В окне «Процент»: в данном пункте необходимо выбрать не только размер, но и то, за какой период начисляются проценты (в день или в год);

- В разделе «Частичная оплата задолженности»: в соответствующие окна вставляем даты и размер частичных выплат по займу, если таковые были;

- В разделе «Дополнительные задолженности»: указываем даты и суммы ваших дополнительных задолженностей;

- После ввода всех данных остаётся нажать кнопку «рассчитать».

Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

Ипотеку или кредит выгоднее досрочно погашать с уменьшением срока кредита, когда сумма ежемесячного платежа остается прежней, а из основного долга (именно из основного долга) вычитается сумма досрочного взноса.Обычно досрочный платеж вносится одновременно с ежемесячным платежом. При этом стандартный ежемесячный платеж идет на погашение и долга и процентов, а дополнительный взнос идет только в счет погашения основного долга.

Используя кредитный калькулятор Вы можете подобрать наиболее удобную для Вас схему досрочных платежей.

Обратите внимание, что чем раньше вносится дополнительный платеж, тем меньше получается итоговая переплата по кредиту. Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года

Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года.

Рисунок 1. Исходные данные

Без досрочных взносов ежемесячный платеж будет составлять 13 246,94 рублей. Переплата за 5 лет составит 294 816,51 рублей.

Рисунок 2. Переплата без досрочных взносов

Теперь в таблице добавим досрочный взнос в размере 50 000 рублей 1 января 2019 года.

Рисунок 3. Добавление досрочных взносов

Экономия за счет досрочных взносов составит 52 738,30 рублей, а срок кредита уменьшится на 7 месяцев.

Рисунок 4. Экономия за счет досрочных взносов

Если же мы изменим тип погашения на “досрочное погашение кредита с уменьшением суммы ежемесячного платежа”, с помощью кнопки “Уменьшение платежа”, то цифры будут следующими: размер ежемесячного платежа станет 11 704,19 рублейА экономия за счет досрочных взносов составит 22 509,35 рублей.

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Для наглядного сравнения в таблице “Результат” показана экономия для двух видов досрочных взносов. Очевидно, что досрочные взносы с уменьшением суммы платежа менее выгодны.

Но что выгоднее, сделать разовый взнос по-больше или делать досрочные взносы чаще, но меньшего размера. Снова обратимся к нашему калькулятору: разделим 50 000 на 5 взносов по 10 000 каждые 2 месяца:

Рисунок 6. Частые досрочные взносы, но меньшего размера

Мы видим, что теперь экономия составляет 64 593,99 рублей, а срок кредита уменьшился на 8 месяцев:

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Таким образом мы можем сделать вывод, что переплата по кредиту будет меньше, если делать частые небольшие досрочные взносы с уменьшением срока кредита, а начинать делать такие взносы лучше на первых этапах кредитования.

Используя кредитный калькулятор calculator.ru.com вы можете составить наиболее выгодный график досрочного погашения кредита. Тем более, что наш кредитный калькулятор позволяет комбинировать различные типы досрочных взносов, а также позволяет менять процентную ставку по кредиту.

Как воспользоваться онлайн калькулятором

Рассчитать необходимые параметры ссуды могут физические лица, индивидуальные предприниматели и организации. Постоянные клиенты банков и новые заемщики получат необходимые сведения об ипотеке, карте или потребительском кредите, не выходя из дома. Расчёт выполняется по заданным параметрам в соответствии с условиями кредитования для физических лиц и бизнеса: сумма кредита, срок кредитования и процентная ставка (проценты банков)

В результате расчёта, что самое важное, вы получите необходимую информацию, которая безусловно поможет вам подобрать самое выгодное кредитное предложение банков.

Система за несколько секунд предоставит данные о ежемесячных платежах, переплате по процентам за весь срок, размер внесенных сумм с учетом комиссий, эффективную процентную ставку. Есть возможность распечатать помесячный график выплат с разбивкой на основной долг и проценты. Объем задолженности также будет показан наглядно. С имеющимися данными можно обратиться в банк, попросить менеджера ответить на все вопросы и произвести дополнительные расчеты. В случае большой разницы в цифрах в графе «Переплата» уточните наличие комиссий и иных обязательных платежей. Определите необходимость оформления страховок.Если сотрудник банка отказывается объяснить, как производится расчет полной стоимости кредита, рассмотрите перспективу взять заём в другой организации.Перед подачей заявки уточните возможность применения скидок или участия в акциях. Продумайте способы получить деньги на максимально выгодных условиях.

Как рассчитать проценты с помощью калькулятора?

Самый простой способ рассчитать проценты по займу – воспользоваться онлайн-калькулятором. Такой сервис позволит быстро определить переплату независимо от того, где и как был оформлен заем. Его можно использовать как для микрозаймов в МФК и МКК, так и для займов, оформленных у других людей и организаций.

Для расчета переплат по займу в калькуляторе необходимо указать:

- Срок – в днях или в виде календарного периода

- Сумму займа

- Процентную ставку

- Если есть просроченные платежи – размер неустойки и длительность просрочки

- Порядок погашения долга

На основании полученных данных калькулятор определит размер переплаты и общую сумму к возврату с учетом процентов и штрафов за просрочку. При долгосрочном займе он также может составить график погашения долга, в котором будет отдельно расписан каждый платеж.

О калькуляторе

Наверное, каждый человек время от времени задумывается о том, стоит ли кредитоваться, сколько придется платить в месяц и сколько он переплатит банку в целом за весь срок договора. Причем это может касаться как ипотечного или автокредита, так и займа на отдых или учебу.

В принципе, найти в интернете формулу расчета процентов несложно. Но вот сделать ее точной и удобной для многократного перебора сумм, сроков и ставок — это задача намного сложнее и даже не всякий программист быстро с ней справится, что уж говорить о тех, кто с информатикой почти не дружит.

В этом случае вам на помощь придет наш кредитный калькулятор, об особенностях которого мы сейчас и поговорим.

Как рассчитать кредит с калькулятором Выберу.Ру?

Калькулятор кредита Выберу.Ру – это простой и удобный сервис, который позволяет совершить расчет в считанные минуты. Для этого нужно:

- ввести необходимую сумму и выбрать валюту кредита,

- выбрать удобный срок погашения,

- добавить размер предпочитаемой процентной ставки,

- выбрать схему оплаты – аннуитентную или дифференцированную,

- кликнуть «Рассчитать расходы».

Система автоматически произведет все расчеты по заданными вами показателям и выведет график платежей на страницу. В нем вы увидите размер ежемесячного платежа, разделенный также на сумму основного долга и количество начисленных процентов, а также остаток долга на каждый период.

График можно сохранить в любом удобном для вас формате – PDF или Excel, а также сразу распечатать с помощью принтера. Кроме того, Выберу.Ру подберет для вас подходящие предложения с учетом вашего расчета: нажмите «Подобрать кредит», и на странице появятся все предложения от банков Пятигорска, соответствующие вашим пожеланиям.

Важным моментом при использовании кредитного калькулятора является то, что получившийся у вас график может отличаться от того, что предложат в банке. Дело в том, что условия кредита индивидуальны для каждого заемщика. Так, вам могут предложить несколько большую ставку, если вы не соответствуете каким-либо требованиям банка – например, не располагаете справкой о доходах. Для того, чтобы узнать точную сумму, нужно обратиться к специалисту банка и передать ему всю необходимую информацию для расчета. С помощью калькулятора кредитов вы можете предварительно подсчитать примерные расходы и определиться с выбором потребительского займа.

Законодательная база

В соответствии с действующим законодательством заимодавец имеет право на взимание с заемщика процентов, начисленных на сумму заема (ст. 809 ГК РФ, п. 1). Заключенным договором регламентируется порядок исчисления и размер процентов.

Если заимодавец действительно желает предоставить беспроцентный займ, это должно быть четко прописано в документе.

В п. 1 ст. 809 ГК РФ указывается, что стороны договора заема сами устанавливают размеры и способы исчисления процентов.

В п. 3.9 Положения ЦБ РФ № 39-П как раз об этом и говорится: процентные ставки определятся по простым или сложным формулам, а также с применением фиксированной или плавающей ставки.

Согласно п. 2 ст. 809 ГК РФ проценты уплачиваются каждый месяц до дня окончательного покрытия задолженности (если нет иного соглашения между сторонами договора).

Это означает, что заемщик и заимодавец могут определить другой порядок расчета процентов, например, использовать «сложную» методику. Свобода сторон в выборе способов исчисления процентов по договору заема ограничивается ст. 10 ГК РФ.

Несвоевременное внесение платежей является нарушением обязательств со стороны заемщика, и заимодавец имеет право требовать выплаты дополнительных процентов с момента возникновения просрочки.

Величина дополнительных процентов определяется договором, в иных случаях их исчисление осуществляется в соответствии с ст. 395 ГК РФ.

Преимущества кредитного калькулятора

Теперь рассмотрим, какие именно платежи мы можем посчитать самостоятельно при помощи калькулятора:

Произвести расчет графика платежей по кредиту – т.е. получить таблицу ежемесячных платежей исходя из заданных параметров. Это поможет Вам распланировать свой бюджет и по желанию внести коррективы (уменьшение или увеличение ежемесячного взноса);

Получить информацию об общей сумме процентов – «переплате» по кредиту за весь срок пользования;

Скорректировать под ваш бюджет срок и сумму потенциального займа (не конкретный платёж, а общую задолженность);

Выбрать наиболее удобный тип погашения ссуды: аннуитетный (равными платежами), или дифференцированный (процент начисляется на остаток «тела» кредита). Каждый из этих способов имеет свои плюсы и минусы, но от выбора одного из них будет зависеть Ваше платежное планирование

Важно: при дифференцированном типе, общая переплата по кредиту будет меньше, особенно это заметно при долгосрочных займах на большие суммы.

В целом, любой банковский сотрудник строит график платежей по кредиту по калькулятору со сходным принципом расчетов, так что Вы можете не тратить свое время лишними походами в банк и произвести расчет график платежей по кредиту не выходя из дома. Еще одним важным преимуществом является то, что Вы изначально уже будете видеть рамки переплаты и ежемесячные взносы. Вам станет намного удобнее ориентироваться при посещении банка в предложенных ими условиях.

Постараемся кратко описать, какие нюансы могут возникнуть:

- Изменение первоначального платежа. Например, изначально для себя Вы посчитали обычный ежемесячный платёж, а банк оставил возможность оплаты первого месяца – только проценты. График в этом случае подлежит пересмотру;

- Скрытая комиссия. Сейчас, в отличие от условий 10-ти летней давности, наблюдается тенденция «прозрачности» комиссионных сборов, но не следует забывать, что не всегда все дополнительные расходы видны из графиков (все зависит от банка-кредитора). Банк может пойти на хитрость и не вносить комиссии в график платежей по кредиту, калькулятор в некоторых банках настроен со специальной погрешностью;

- Принудительное страхование залогового имущества. Зачастую оформление этой услуги обязательно при выдаче ссуды (может достигать +10% к сумме). Не всегда банк вносит данный пункт в сам договор, иногда приходится дополнительно оплачивать разовый страховой взнос при оформлении;

- «Плавающая процентная ставка». Иногда банки предлагают займы при условии корректировки процентной ставки, но все подобные нюансы указываются в самом договоре и обсуждаются на этапе согласования условий;

- «Досрочное погашение». Сегодня штраф в этом случае достаточно редкое явление, но, тем не менее, иногда встречается при оформлении залога. Смысл сводится к тому, что заемщику невыгодно погашать кредит заранее, так как пересчет процентов в данном случае не производится. Совет: старайтесь брать кредитный займ с возможностью досрочного погашения, это полностью избавит Вас от проблем с ранней оплатой.

Что это за программа?

Кредитный калькулятор онлайн — это специальная программа, которая осуществляет предварительный расчет ежемесячного платежа по формуле аннуитетных платежей (то есть равных сумм оплаты в течение всего срока договора), исходя из условий, заданных пользователем.

|

Платежи рассчитываются в режиме онлайн, то есть результат расчета выдается незамедлительно. Для получения результата не требуется предоставление персональных данных или предварительная регистрация в системе. |

В итоговом результате отражаются:

- условия кредитования, заданные пользователем;

- сумма ежемесячного аннуитетного платежа;

- сумма процентов, которые будут уплачены банку за весь срок кредита (переплата);

- график оплат на весь период действия договора (отдельно проценты и кредит);

- список банков, предлагающих услуги кредитования, соответствующих заданным или близких к ним.

Вопросы и ответы

С какого времени начинают начисляться проценты?

Облагаются ли проценты по займу НДС?

Можно ли приостановить начисление процентов по займу?

Да, договор займа может предусматривать предоставление отсрочки для погашения всего долга или для его части – тела или процентов. Для ее получения обычно необходимо выполнить определенные условия. Наличие отсрочки платежи и порядок ее предоставления, как и другие условия, должны быть прописаны в договоре.

Какие займы всегда являются беспроцентными?

Займ будет считаться беспроцентным по умолчанию, если:

- Он оформлен между двумя физическими лицами на сумму до 5 000 рублей и без договора

- Он выдан в имущественной форме

Во всех остальных случаях условие беспроцентности необходимо прописывать в договоре. Иначе заем будет считаться выданным под проценты по ставке рефинансирования (если не указана иная).

Какой способ начисления процентов лучше?

Все зависит от его условий и характеристик заемщика. Если сумма нужна небольшая, то стоит оформить заем с погашением одним платежом в конце срока. Большие займы лучше брать на длительный период с погашением по частям. Выберите график платежей, который будет для вас наиболее комфортным – раз в месяц, раз в неделю или раз в две недели.

Процентная ставка

Процентная ставка – это фактически цена банка за то, что вы временно пользуетесь полученными от банка деньгами, то есть стоимость вашего кредита. В разных банках Сергиева Посада разные процентные ставки на, казалось, бы идентичные предложения. Часто можно увидеть ситуацию, когда процентная ставка разнится даже в пределах одной программы кредитования. Зависит это от того, соответствует ли клиент всем требованиям банка и предоставляет ли он необходимые документы: так, например, ставка может зависеть от возраста заемщика или предоставленных им документов, таких, как справки о доходах. Есть группа заемщиков, для которых банки снижают ставки и предлагают более выгодные условия займа. Многие организации более склонны снижать проценты для зарплатных клиентов, так как в распоряжении банка уже есть и постоянно обновляется информация о доходах должника. Также банки доверяют постоянным клиентам, тем, кто уже брал у них займ или же уже оформлял кредит в прошлом.

Заключение

Экспертное мнение

Законы довольно строго регулируют рынок кредитов, в сфере же займов они все еще существенно мягче. Поэтому получить займ намного много проще, чем кредит. Простота и легкость получения, маленькие суммы и короткие сроки сильно увеличивает риски МФО, которые вынуждены компенсировать их повышенными процентами. Максимальная разрешенная ставка по таким займам составляет около 1% в день, то есть 365% в год.

Рассчитать процентную ставку по вашему займу можно с помощью онлайн-калькуляторов. Такие сервисы имеются на многих сайтах, в том числе и у самих МФО. Кроме процентной ставки калькулятор покажет вам сумму, которую вам нужно будет выплатить в конце срока.

Однако, программа-калькулятор не знает всех условий получения займа. Как и в случае с кредитами, с вас могут взять деньги за какие-то дополнительные услуги. Поэтому реальную процентную ставку и окончательную сумму переплат вы узнаете только из договора, который заключается с МФО.

Займ, взятый онлайн, фактически заключается без юридически правильно оформленного договора, без вашей подписи. Он несет дополнительные риски для обеих сторон, и, скорее всего, обойдется дороже. Отсутствие подписанного договора станет проблемой в случае наступления просрочки по займу и последующего судебного разбирательства.

Обратите также внимание и на то, что в при возникновении проблем с погашением займа реструктурировать его, как банковский кредит, почти невозможно. Штрафы за просрочку у МФО, как и проценты, значительно крупнее, чем у банков

Поэтому, пользуйтесь займом только тогда, когда вы абсолютно уверены в том, что сможете вернуть его вовремя.

Александр Кожемякин

РБК, Коммерсантъ, Известия

Конечно, в Интернете существует множество онлайн-калькуляторов, которые рассчитывают задолженность по займу в режиме онлайн. Но такие сервисы несовершенны и не всегда доступны. Поэтому научитесь рассчитывать проценты самостоятельно – это умение всегда пригодится, если вы часто прибегаете к микрокредитам. Сделать это достаточно просто — нужно лишь знать необходимые формулы.

Итак, рассчитать проценты по займу самому достаточно просто. Для этого нужно знать всего три формулы:

- Для простых процентов — находим годовую ставку, определяем размер переплаты в день и умножаем на количество дней

- Для сложных процентов — умножаем сумму займа на процентную ставку плюс один, и на количество периодов начисления процентов

- Для расчета неустойки — умножьте сумму займа на период просрочки, а затем на ставку неустойки