Дебетовые карты с бесплатным обслуживанием

Содержание:

- Кредитные карты без платы за обслуживание

- Условия начисления кеш-бека

- Оформление и получение бесплатной карточки

- Банк “Открытие” / Opencard

- Tinkoff Black

- Международный рынок анонимных карт

- Как правильно выбрать дебетовую карту с бесплатным обслуживанием и кэшбеком: 5 советов

- Карта «Польза» от Хоум Кредит Банка

- Как выбрать для себя дебетовую карту?

- Что такое анонимная банковская карта?

- Тинькофф Банк / Тинькофф Black

- Рейтинг дебетовых карт

- Помощник

- Топ-5 дебетовых карт

- Что такое дебетовая карта

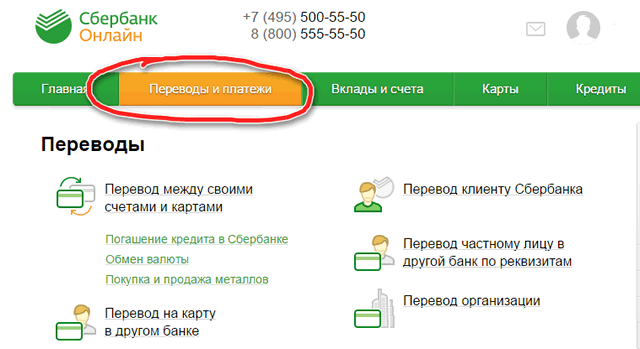

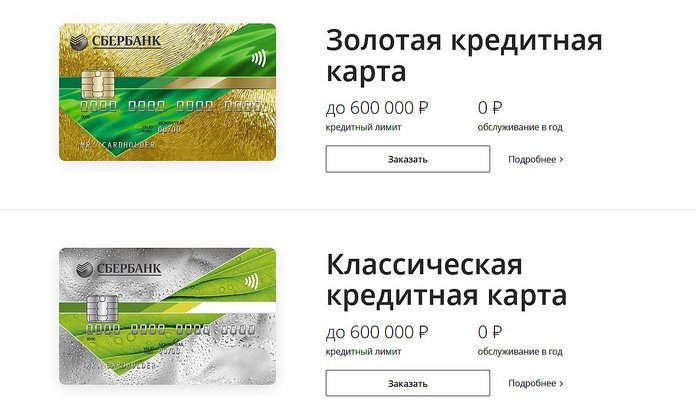

Кредитные карты без платы за обслуживание

Карта Сбербанка без платы за обслуживание может быть и кредитной. Среди них Золотая кредитка с кредитным лимитом до 600000 рублей, а также Классическая кредитная карта с лимитом до 600000 рублей.

Держателю не придется платить за использование пластика, если речь идет о карточках Подари жизнь.

Карты Сбербанка без платы за использование ни в чем не уступают обычным картам, а если речь идет о пенсионной карточке, то она обеспечивает наиболее выгодные условия и получение до 3,5% за остаток на счете.

Такие банковские продукты станут отличным решением для людей, использующих небольшие суммы. Чтобы открыть дебетовые или кредитные карты Сбербанка с бесплатным обслуживанием, необходимо обратиться в офис банка или оформить заявку на сайте.

Популярные вопросы по теме:

Карты сбербанка без платы за обслуживание

В Сбербанке можно оформить несколько карт без годового обслуживания. Это:

- любая кредитная карта;

- пенсионная или социальная карта;

- моментальная.

Дебетовые карты сбербанка с бесплатным обслуживанием

К таким относят:

- Моментальные карты, которые можно оформить в отделении банка за 15 минут;

- Пенсионная или социальная, предназначенная для получения выплат от государства: пенсии, пособия, начисления.

Моментальную карту можно оформить платежной системы Visa, Mastercard, а социальную — МИР.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Что будет, если не платить микрозаймы: подробное разъяснение

- Перевод пенсии на карту Сбербанка — удобный способ получать деньги

- Какая самая большая сумма перевода с карты на карту Сбербанка?

- Как войти в личный кабинет банка «Открытие»?

- Если у банка отозвали лицензию, как платить кредит?

- Как оплатить Триколор ТВ с карты Сбербанка

- Своп — что это простыми словами

- Как продать квартиру в ипотеке?

- Как оплатить кредит через Сбербанк Онлайн: свой или чужой

Условия начисления кеш-бека

Опция кеш-бек позволяет возвращать от 1 до 30% от суммы покупки на счет владельца. Часто бонус начисляется только с определенного вида покупок, и его величина составляет не более 3%.

Условием получения максимальной выгоды может стать участие в специальных акциях и предложениях банках, покупки у партнеров кредитной компании.

Наличие возможности сделать карту зарплатной

Есть банки, которые предлагают бесплатное обслуживание своим зарплатным клиентам, поэтому, оформляя договор, необходимо узнать возможность перевести на свою ДК поступления от работодателя, что позволит сэкономить на ежегодной комиссии.

Условия, при которых карта становится бесплатной

Наиболее распространенным вариантом является выпуск ДК без комиссии за обслуживание при выполнении определенных условий:

- наличие среденемесячного остатка на счете на определенную сумму;

- использование клиентом других программ: депозиты, кредиты, переводы;

- наличие среднемесячных оборотов по счету не менее установленной величины.

Конкретные условия зависят от банка, выпускающего ДК.

Виртуальные карты

Также при оформлении пластика обращают внимание на возможность оформить к ДК виртуальную карту для расчетов через интернет. Данные продукт начинает активно предлагаться банками и быстро распространяется среди клиентов

Отличительной особенностью услуги является то, что она существует без бумажного носителя, только в сети. Она позволяет осуществлять покупки через интернет безопасно и быстро, пользователь не рискует реквизитами своей основной карты, она оформляется полностью онлайн за несколько минут через личный кабинет.

Оформление и получение бесплатной карточки

Для того чтобы узнать особенности бесплатной дебетовой карточки и оформить ее для себя, потребуется личный визит в отделение Сбербанка. Оформление не может осуществляться ни по доверенности, ни в режиме онлайн. Обязательно наличие паспорта с регистрацией – временной или постоянной. Пластиковую карту имеет право получить:

- Гражданин Российской Федерации.

- Гражданин другого государства, при наличии регистрации.

- Лицо, не имеющее гражданства РФ, но имеющее регистрацию.

В отделении Сбербанка пишут заявление на выпуск выбранной пластиковой карточки. В том случае, если это – не именная карта Momentum, она будет выдана в течение 10 минут. Если же дебетовая карта предназначается для получения пенсий и прочих социальных выплат, потребуется выпуск именной карточки. Тогда после процедуры оформления она будет готова в течение 10 последующих дней. Для удобства можно оставить в отделении Сбербанка свой контактный телефон и сотрудники сообщат, когда карта будет готова.

Забрать карту можно самостоятельно, либо доверить это своему представитель, снабдив его нотариальной доверенностью. Доверенность должна оговаривать право получения пластиковой карточки и нераспечатанного конверта с пин-кодом.

Банк “Открытие” / Opencard

Рассмотрим, какие особенности имеет эта дебетовая карта.

Условия обслуживания

Годовое обслуживание бесплатное без каких-либо условий. Это одно из ее главных преимуществ перед пластиковыми платежными средствами других банков. Но есть плата за выпуск 500 ₽, которая вернется бонусными рублями после трат на сумму от 10 000 ₽.

Другие условия:

- Снятие наличных в банкоматах любых банков – 0 ₽. Лимит на снятие – до 200 000 ₽ в день и до 1 млн ₽ ежемесячно.

- Любые переводы, в том числе по услугам ЖКХ, – без комиссии. По переводам на карточки других банков действует ограничение – не более 20 000 ₽ за расчетный период. Если больше, то комиссия составит 1,5 % (минимум 50 ₽).

- Три валюты: ₽, $, €.

Бонусная программа

“Открытие” предлагает два вида бонусной программы. Чтобы получить повышенные проценты, необходимо соблюсти ряд условий.

Повышенный кэшбэк в выбранной категории до 11 %

Возврат бонусными рублями до 3 % с оплаченных чеков

Tinkoff Black

Банк предлагает открыть пластиковое платежное средство в трех валютах. По всем из них обслуживание с нулевой комиссией. Но по рублевому счету надо выполнить одно из условий:

- иметь более 50 000 рублей на вкладах или в кредите,

- за расчетный период хранить не менее 30 000.

Кроме того, у Тинькофф Банка традиционно привлекательная программа кэшбэка. За каждую покупку возвращаются реальные, а не виртуальные деньги:

- 1 % от простых покупок,

- 5 % от товаров из выбранных категорий,

- до 30 % от покупок у партнеров.

Напоминаю, что Тинькофф – это интернет-банк, который общение с клиентом проводит в интернет-пространстве. Поэтому оформить и получить карточку можно, не выходя из дома.

Какие еще выгодные условия предлагает банк:

- начисление 6 % годовых на остаток, но при условии хранения на счете до 300 000 и оплаты покупок на 3 000 рублей за расчетный месяц. Во всех остальных случаях доход не начислят;

- бесплатные внешние и внутренние переводы денег;

- снятие наличных денег в банкоматах-партнерах без платы до 150 000 в месяц и при сумме операции от 3 000 рублей;

- до 20 000 рублей перевод без комиссии на карточку другого банка;

- без комиссии внесение наличных денег до 300 000 через партнеров.

Международный рынок анонимных карт

Последние изменения в сфере российского законодательства напрямую затронули международный рынок анонимных карт — в Госдуму внесен запрет о возможности снятия наличных с таких карт. Мера, направленная на борьбу с незаконной обналичкой денежных средств и противодействие преступной деятельности, по сути, лишит нас удобного инструмента мгновенной оплаты. С другой стороны, операции по анонимным картам строго лимитированы и для преступных структур суммы в 1000-2500 долларов или евро, которые можно перевести в течение 2-3 лет срока службы карты существенной роли не сыграют.

Множественные предложения с интернет-страниц также предлагают за определенную сумму обзавестись анонимной картой. По сути, такие предложения являются ничем иным, как мошеннической схемой: карта оформлена на подставное лицо, либо от оффшорной компании выпущены неименные карты, которые вам и предлагают купить. В первом случае хозяин счета всегда может заблокировать карту, сняв с нее все средства, во втором — такие карты будут иметь небольшой лимит.

Подводя черту, хочется сказать, что по сути, полной анонимности добиться не удастся, если Вы хотите оперировать большим количеством денежных средств. Поэтому, если целью стоят небольшие анонимные траты — вполне возможно воспользоваться ЭПС или электронными кошельками. Если же просто хочется владеть картой, на которой нет Вашего имени — то подойдет любая моментальная дебетовая карта любого российского банка.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как правильно выбрать дебетовую карту с бесплатным обслуживанием и кэшбеком: 5 советов

Выбор дебетовой карты должен обуславливаться по нескольким критериям. Для того чтобы получить максимум выгоды для себя, наши эксперты выделили для Вас пять советов. И мы рады будем их Вам представить.

# 1 — Бесплатно, не значит выгодно

Все мы с вами пытаемся сэкономить на всём. Особенно это касается дебетовых карт. Никому не хочется переплачивать лишние деньги за годовое обслуживание, за смс-уведомление, за интегральные сервисы.

Однако, как показывает практика — иногда платная дебетовая карта может вам сыграть на руку, в тот момент когда бесплатная обернётся для вас в менее выгодном свете. Так бывает не всегда, не со всеми, и не во всех случаях. Но, такое бывает.

Поэтому, при выборе дебетовой карты, спросите в первую очередь самого (саму) себе, для чего она вам нужна

Если вы «активный пользователь», то обратите внимание больше на те карты, которые предлагают повышенный кэшбэк, а так различные платные сервисы. Скорее всего это вас убережёт от множества проблем, с которыми вы возможно, можете столкнутся в будущем

Лучше заплатить сегодня, чем заплатить «условно завтра» в разы больше за скупость.

# 2 — Платно, не значит выгодно

Шутка ли, но многие думают от обратного. И подозревают что все их проблемы решатся деньгами. Нет, к сожалению, это не так.

Здесь хочется предостеречь клиентов, и не впадаться в крайности. Именно поэтому мы выбрали вторым пунктом данный совет. Он «противопоставляет» себя первому пункту, но не должен вас путать.

Тут главное понимать за что вы платите, и знать простую истину: ни одна золотая карта не решит все ваши проблемы, к примеру проблемы безопасности. Конечно же не хочется вас пугать и накручивать, но и не сказать об этом мы вам не можем. Знайте за что вы платите.

# 3 — Плавающий кэшбэк

Сегодня на рынке дебетовых карт вы с трудом можете найти карту без кэшбэка. Одни предлагают вам вернуть средства за определённые категории товаров, а другие (это более интересно) вы можете настраивать сами.

Эксперты советуют обращать внимание на те карты, где вы сами сможете устанавливать те категории, на которые вам будут возвращать определённые проценты. Это довольно выгодно

Ведь если вы активный пользователь автомобиля, то скорее всего вы захотите чтобы вам начислялся максимальный кэшбэк по категории АЗС. Но в то же время, вы питаетесь в определённом ресторане, и ваша карта уже не поддерживает данную категорию. Но что если вы сам смогли бы настроить кэшбэк «под себя», под свои нужды? Так, согласитесь, уже более интереснее? Выбирайте дебетовые карты с бесплатным обслуживанием и кэшбеком с возможностью выбора любимых категорий.

# 4 — Возможности карты

Несомненно, нужно не мало внимания уделить всем возможностям которая предоставляет дебетовая карта

Тут уже не важно, с бесплатным ли она обслуживанием или же с платным. Так как даже у бесплатной карты есть масса преимуществ, и они могут между собой сильно различаться

Обращайте особое внимание на возможность снятия денежных средств в банкоматах, посмотрите какие там есть лимиты (дневные и месячные). Так же стоит обратить внимание на возможность переводов денег с карты на карту, есть ли при этом комиссия, какая она, учитывается ли в какой банк вы переводите средства и так далее

Есть множество нюансов на которые вам стоит обратить внимание. Но всё зависит от того, что нужно именно вам

Может вы и не намерены слишком часто утруждать себя денежными переводами, однако, как показывает практика это бывает не лишним. Оцените все возможности своей будущей дебетовой карты.

# 5 — Сервис

Кончено же, сервис. По другому — обслуживание. Если оно бесплатное — это не означает что вы клиент второй когорты. Напротив, за вас идёт ожесточённая борьба как за будущего потенциального клиента (обладателя) премиальной карты GOLD. Поверьте, на практике случается разное, и сервисом не довольны многие из нас, это мы знаем. Но политика банков, по крайней мере высшего руководства такова, что действительно — клиент всегда прав. И если мы сталкиваемся с непониманием, с невозможностью решить свою проблему, и порой просто откровенным хамством и наглостью, то это человеческий фактор, и это происходит всегда. Да, это всегда было есть и будет. От этого никуда не деться, но нужно стараться тщательней выбирать себе банк.

Смотрите отзывы, репутацию, общайтесь со своими знакомыми, и в конце концов мы скажем вам больше: пока вы на себе не попробуете ту или иную карту, не испробуете то или иное обслуживание, вы никогда не поймёте разницу до конца. Только личный опыт. Поэтому и мы не можем вам рекомендовать конкретный банк и только один. Мы всегда предоставляем выбор, и делаем это на основе тех же отзывов людей (но в сети интернет).

Карта «Польза» от Хоум Кредит Банка

Фото: homecredit.ru

Фото: homecredit.ru

На замену популярным в свое время карточкам Хоум Кредит Банка «Космос» пришла «Польза». Очень интересный вариант с массой бонусов, которые в том числе позволяют не платить комиссию за использование карты и даже получать небольшой пассивный доход.

Стоимость изготовления и обслуживания

Заказать «Пользу» можно на интернет-сайте банка, заполнив специальную форму. Вам перезвонит менеджер финансового учреждения, который ответит на все возможные вопросы. После этого останется только забрать готовую карту, если вас все устраивает. Выпускается карта бесплатно.

Банк говорит о бесплатном обслуживании этой карты, но нужно знать о некоторых важных нюансах. Бесплатным — без всяких дополнительных условий — обслуживание карты будет только в течение первых двух месяцев после ее получения. После этого нужно выполнить одно из таких требований, чтобы комиссия за использование «Пользы» не взималась:

- карта будет зарплатной (минимальная сумма — 20 тысяч рублей в месяц);

- сумма покупок по карте — не менее 7 000 рублей в месяц.

В других случаях комиссия составит 99 рублей в месяц.

Процент на остаток

Одной из условий получения процента на остаток по карте «Польза» то же, что и для бесплатного обслуживания — в месяц с карты нужно тратить не меньше 7 000 рублей. Второе условие — баланс карты не должен превышать 300 000 рублей. Оба условия должны совпадать. В этом случае держатель получает 3% годовых.

Кэшбэк

Процент кэшбэка по этой карте может быть довольно большим. Во-первых, держатель «Пользы» получает 5% за покупки в выбранных категориях. Во-вторых, кэшбэк при оплате смартфоном (если он поддерживает такую возможность) равен 15%. В-третьих, за покупки у партнеров Хоум Кредит Банка можно получить кэшбэк до 22%. Наконец, можно использовать накопленные бонусные баллы для подключения кэшбэка 3% в выбранных категориях сроком от месяца до года — это может быть очень выгодным при разумном использовании такой возможности.

Недостатки программы кэшбэка похожи на аналогичные минусы у других банков. Банк округляет начисленные баллы в свою пользу. При этом кэшбэк приходит не в виде реальных денег, а в виде бонусов. Чтобы вывести их, нужно накопить минимальные 500 баллов, которые равны 500 рублям.

Как пополнить карту, снять или перевести средства

У держателей карты есть довольно богатые возможности для пополнения ее баланса или снятия средств:

- можно без комиссий пополнить с карты всех банков, используя мобильное приложение;

- снимать деньги без комиссии в банкоматах Хоум Кредит Банка;

- снимать деньги без комиссии в банкоматах других банков в неограниченном объеме — только для держателей карты, которые перевели ее в статус зарплатной (для остальных — лимит снятия равен 100 тыс. руб., после этого комиссия равна 1%, минимум 100 руб.).

Такие правила в полной мере удовлетворят тех пользователей, которые редко используют наличность, имея карту. Если купюры внезапно потребуются, можно воспользоваться ближайшим банкоматом для снятия, комиссионный сбор здесь не предусмотрен.

Недостатки

К минусам этой банковской карточки можно отнести такие ее особенности:

- за СМС-уведомления взимается плата — 59 руб. в месяц;

- малое число своих банкоматов в небольших городах либо их отсутствие;

- невыгодное для держателя округление кэшбэка;

- начисление повышенного кэшбэка происходит от 3 до 70 дней;

- начисляется процент за вывод денег на карточку другого банка.

«Пользу» можно отнести к очень прибыльным пластиковым картам, помогающим сохранить и использовать финансы с выгодой, если соблюдать несколько довольно простых условий.

Как выбрать для себя дебетовую карту?

Всегда ориентируйтесь на свои потребности и возможности

Еще раз обратите внимание на то, что многие карты бесплатны только условно, поэтому внимательно читайте условия, и примеряйте их на себя

Например, если требование – 10000 рублей ежемесячных расходов, то его в принципе легко выполнить, особенно если карта зарплатная. А вот если надо держать остаток от 30.000 рублей и более, то такой вариант подойдет не всем.

На что обратить внимание:

- Условия бесплатности,

- Стоимость смс-информирования,

- Какие есть ограничения,

- Какие бонусы.

Также с недавних пор нашим читателям стала актуальна возможность доставки на дом. Такая услуга тоже есть, карточки с такой возможностью мы упомянем далее.

Что требует особого внимания

Подумайте и решите, зачем вам нужно подать онлайн-заявку на дебетовую карту с бесплатным годовым обслуживанием в рублях, долларах или евро. Затем, исходя из целей, тщательно изучите следующие характеристики:

- Лимиты и тарифы за перевод, снятие и пополнение наличных на дебетную карту.

- Начисление процента на остаток по карточному счету.

- Наличие, категории и размер кэшбэка у дебетовых карт с бесплатным обслуживанием.

- Комиссия за выпуск карточки.

- Условия пользования картой без оплаты на территории России и за границей.

- Число и список банкоматов в населенных пунктах РФ.

- Доступность и тарификация других опций – PayPass, овердрафт, sms-информирование о транзакциях и прочие.

Действительные на ноябрь 2020 года предложения и условия по дебетовым картам без комиссии за обслуживание представлены выше, в сводной таблице на этой странице.

Что такое анонимная банковская карта?

По сути, мнение, что карта без имени владельца на лицевой стороне является анонимной, ошибочное. Как и любая банковская карта, такие карты в любом случае привязаны к какому-то лицевому счету. В любом банке содержится информация о владельце такого лицевого счета. Даже если Ваше имя не нанесено на карту любого российского банка, операции по счетам этих карт, в соответствии с действующим российским законодательством, смогут быть доступны госструктурам: налоговой, ФССП, УБЭПу. Исключение составляют подарочные банковские карты и карты офшорных банков, но их использование связано с определенными ограничениями.

Так, анонимные подарочные карты российских банков позволяют снимать денежные средства через банкоматы, но не всегда ими можно расплатиться в магазине. Также, обычно лимит таких карт составляет порядка 10-20 тысяч рублей. Пополнить такие карты нельзя — исчерпав лимит, карта становится бесполезным куском пластика. Карты офшорных банков позволяют выводить денежные средства анонимно с электронных кошельков, ЭПС, снимать наличные в банкомате, расплачиваться в магазинах и интернете. Не обязательно использовать офшорную территорию — достаточно иметь карту банка другой страны, который ведет политику конфиденциальности в отношении своих клиентов, и Ваши данные государственные структуры получат только что путем истребования через Интерпол.

Офшором называется особая территория, которая характеризуется низкими или нулевыми налогами, упрощенной схемой корпоративной отчетности и управления средствами, а также возможностью скрыть данные владельцев бизнеса.

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Рейтинг дебетовых карт

Дебетовые карты представляют собой счета, на которых хранятся деньги владельца. Дебетовые карты с лучшими условиями имеют дополнительные характеристики. Владелец не только хранит на балансе деньги, а получает бонусы за расходование средств и финансовые операции.

Основные черты и особенности топовых дебетовых карт разных банков:

- Выгода использования карты зависит от выбора линейки и дополнительных опций. Клиент может оформить дебетовую карту с бонусными милями, при этом никуда не летать. Бонусы окажутся бесполезными для него, но для туриста придутся кстати.

- Карты с бесплатным выпуском и обслуживанием бывают выгодными. Банки нацелены на получение прибыли в балансе с удовлетворением интересов клиента. Доходные бонусы подключаются к платным карточкам.

- На дорогих карточках кэшбек и возврат на остаток баланса окупит стоимость обслуживания. Держатель получает больше выгод, а расходы на обслуживание карты возмещаются бонусами на покупки.

- Необходимо тщательно изучать условия использования и обслуживания, чтобы подобрать дебетовую карту с лучшими условиями.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Что такое дебетовая карта

Это карточка, которую можно использовать для оплаты в магазинах и интернете. В отличие от кредитки, на ней отсутствует кредитный лимит и хранятся только собственные деньги. Из-за этого получить дебетовую карту могут все желающие.

Дебетовые карты: особенности и характеристики

Дебетовые карточки стали неотъемлемой частью нашей жизни. Они позволяют нам совершать различные платежи, оплачивать покупки в розничных и интернет магазинах, получать зарплату, пенсию, различные пособия, а также переводы.

Карточка всегда привязана к банковскому счету. По сути, вы пользуетесь деньгами, которые лежат в банке, а пластик нужен просто для большего удобства. Чтобы вам не нужно было всякий раз искать отделение, когда вам понадобилось что-то оплатить или наоборот, снять наличные со счета.

Что вы можете сделать:

- Оплатить покупку в магазине,

- Приобрести и оплатить товар в онлайн-магазине,

- Оплатить услуги ЖКХ, мобильной связи, интернет, телефонии и т.д.,

- Заплатить за садик, школу,

- Оплатить кредит,

- Оплатить налоговую задолженность и т.д.

Вы также можете обмениваться денежными средствами со своими близкими и родными, даже если они живут в другом городе, регионе или стране. Такая опция называется «переводы».

Карты делятся на несколько категорий – начального уровня, классические, золотые и премиальные. Чем выше категория, тем больше преимуществ, бонусов и привилегий получает владелец карты. И тем больше будет стоимость обслуживания.

Дебетовые карты, да еще и бесплатные: что это?

У каждой карточки есть определенные характеристики, которыми они отличаются друг от друга:

- Стоимость обслуживания – плата за использование карты,

- Срок действия – сколько будет служить данный «пластик»,

- Тарифы на смс-информирование – сколько будут стоить оповещения о производимых операциях,

- Бонусные программы, программы лояльности – что получит владелец при использовании карточки.

Сейчас у всех банков тарифы примерно схожие, и отличаются они незначительно. Поэтому редко когда стоит вопрос о том, какая карточка принципиально лучше другой

Чаще всего люди обращают внимание на условия – в какую сумму им обойдется та или иная карта

Если у вас на примете есть несколько карточных продуктов с примерно схожими тарифами, то выбирайте ту, которая обойдется вам дешевле всего.

Соответственно, вам нужны карты с бесплатным обслуживанием. Причем заранее уточните, оно таким будет всегда, или не взимание платы зависит от каких-либо условий, например, суммы совершенных покупок. Потому что если такие условия есть, их надо соблюдать ежемесячно.