Отличия неименной карты сбербанка от именной

Содержание:

- Снятие наличных денег

- Инструкция по заказу карты на сайте Сбербанка

- Плюсы и минусы дебетовых карт Сбербанка

- Особенности

- Кaкиe дaнныe кapты нeльзя cooбщaть

- Особенности и условия использования

- Лимиты, комиссии и дополнительные возможности неименной карты

- Способы оформления

- Какие карты предлагает Сбербанк

- Доступные операции

- Как оформить неименную карту от Сбербанка

- Плюсы и минусы неименных карт Сбербанка

- Плюсы и минусы неименных продуктов

- Какие неименные карты есть у банка

- Сколько стоит Молодежная карта Сбербанка

- Обзор

Снятие наличных денег

Сбербанк разрешает бесплатное снятие через свои банкоматы, либо иного банка с возможной комиссией. Комиссию, при обналивании у другого банка, берет и тот банк, к услугам которого обратились. При снятии денег необходимо банковскую карту вставить в банкомат, затем вводится пин-код, и, в высветившемся окошке, выбрать «Снять наличные» и следовать за голосовым советником. Главное быть внимательным.

Перевод денег

Дебетовые карточки позволяют совершать переводы между счетами:

- между своими;

- между другими людьми.

Перевод возможен через Онлайн Сбербанк:

- мобильное приложение;

- через визит в офис банка;

- посредством банкомата или терминала Сбербанка.

Для того, чтобы, что-то другой перевел вам деньги на карту ему будет достаточно знать только её номер или номер мобильно телефона, к которой ваша карта привязана.

Способы оплаты покупки и услуг банковской картой

- При оплате покупки в торговой точке вместо денег предъявляется карта. Если карта с функцией бесконтактной оплаты, то достаточно её поднести к платежному терминалу и произойдет списание (сумма до 100 рублей не требует подтверждения пин-кодом), если такой функции у карты нет, то необходимо вставить её в платежный кассовый терминал, после чего вводится пин-код и подтверждается покупка. Извещение о списании приходит в виде смс-извещения почти моментально.

- Когда покупки совершатся в интернете, будет необходим ввод карточных реквизитов, к ним относятся: её номер, время действия, код (на обратной стороне 3 цифры), иногда потребуется ввести имя владельца.

Закрытие дебетовой пластиковой карты

- Закрытие счета происходит в банке, куда необходимо обратиться с соответствующим намерением.

- Сотрудник банка составит форму для закрытия счета, которая подписывается клиентом.

- Если на счете есть деньги, то их лучше забрать сразу или перевести на другой счет. Если сразу не определиться с оставшейся на счете суммой, то получить её возможно только после того, как счет закроют.

- Деньги выдадут в кассе.

Правилами установлен срок, когда счет должен быть закрыт. Срок ограничивается месяцем.

Получите чек-лист с полезными советами по ведению личных финансов

Инструкция по заказу карты на сайте Сбербанка

Важно! Оформлять заказ карточки можно только на официальном сайте Сбербанка. Оставлять персональные данные на других ресурсах, предлагающих оформление карт от этого банка небезопасно

Какие виды карт можно заказать

Самый крупный в России банк предлагает несколько видов карт клиентам: дебетовые, кредитные, уникальные. Они, в свою очередь, делятся еще на несколько видов:

- Бесплатная моментальная карта. Оформляется в течение 10 минут. Есть дебетовые и кредитные варианты. Основной недостаток – карты не именные, низкая степень защиты.

- Дебетовые. Выдаются всем клиентам с паспортом РФ. Присутствуют обычные, платиновые и золотые карты, разница в лимитах переводов и снятия наличных в сутки. Оформляются в течение недели. Обслуживание стоит 150-750 руб. в год, в зависимости от типа карты.

- Кредитные. Выдаются с 21 года при наличии стабильного дохода. Именные карты с высокой степенью защиты. Обслуживание стоит 750-5000 руб. в год. Оформление также занимает около недели.

- Карты с индивидуальным дизайном. Могут быть дебетовыми или кредитными. Такие карты стилизуются по вкусу будущего владельца, на них могут быть изображения популярных персонажей, уникальные надписи и т.д.

Каким требованиям должен соответствовать заказчик

Сбербанк выдвигает разные требования к клиентам, заказывающим дебетовые и кредитные карты:

- Возраст от 14 лет для дебетовых, от 21 для кредитных;

- Российское гражданство, постоянная регистрация;

- Паспорт РФ;

- Справки о доходах для кредитных карт.

Какие потребуются данные

Для оформления дебетовой карты клиенту банка понадобится только паспорт. В остальных случаях нужно будет предоставить подробные сведения о себе, а также поговорить с сотрудником банка по телефону для уточнения всех деталей.

Дебетовые карты

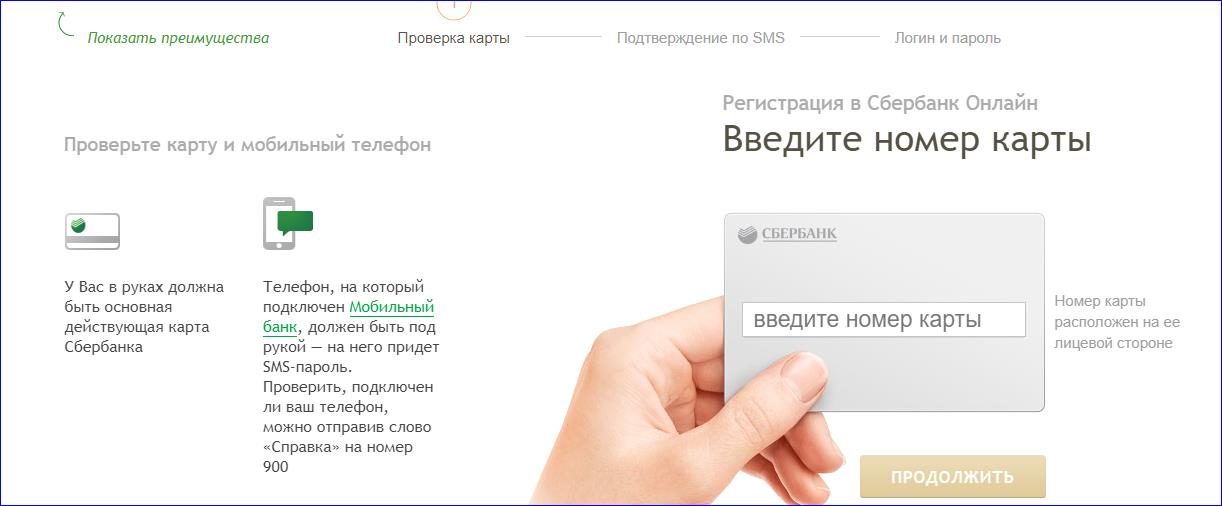

Необходимо перейти на сайт Сбербанка, далее:

- Войти в раздел «Частным клиентам»;

- Выбрать подраздел заказа карты;

- Заполнить форму личных данных, нажать кнопку «Далее»;

- Внести данные о паспорте, адресе проживания, подтвердить;

- Выбрать тип карты для заказа;

- Выбрать, какие дополнительные характеристики у изделия будут.

В заявке указываются Ф.И.О, адрес, контактный телефон, паспортные сведения. Если все заполнено верно, на телефон придет уведомление о приемке заказа. По готовности карты приходит СМС-уведомление с адресом филиала, где карточку можно получить.

Кредитные карты

Оформление проходит идентично до момента выбора типа карты. Если пользователь выбирает кредитную карточку, в ближайшее время ему позвонит сотрудник банка на указанный контактный телефон. В диалоге выявляется:

- Соответствие указанных данных действительности (перепроверка правильного внесения);

- Дополнительные контактные данные родственников или друзей;

- Контакты организации, где заказчик работает;

- Уровень дохода;

- Какие кредитные карты, займы есть у клиента на данный момент;

- В зависимости от типа карты и ожидаемых лимитов, возможен запрос справки, подтверждающей названные доходы.

На основании перечисленных данных принимается решение о выдаче кредитной карты или отказе. Если принято положительное решение, клиент уведомляется об этом по СМС.

В других случаях

На сайте Сбербанка можно заказать любые карты, в том числе:

- Зарплатные;

- Пенсионные;

- Премиальные;

- Социальные;

- Карты лояльности.

Во всех случаях алгоритм заказа идентичный, разница оформления заключается только в типе предоставляемых документов. Например, для оформления зарплатной карты нужно указать организацию, где заказчик числится.

Дополнительная возможность сервиса Сбербанк Онлайн – перевыпуск карты. Если клиент уже является держателем карточки, ее срок действия подходит к концу, можно перевыпустить такую же. Договор заключается по идентичным условиям (стоимость обслуживания, номер карты и т.д.).

Плюсы и минусы дебетовых карт Сбербанка

Один из самых крупных банков России закономерно имеет огромную популярность, кредит доверия со стороны клиентов, известность, надежную репутацию.

Согласно опросам, зачастую россияне оформляют карты Сбербанка, просто потому что не доверяют другим организациям, опасаются подвоха, грабительских тарифов, подводных камней. Учитывая распространенность финансовых афер в России, сложно возразить.

Но давайте объективно разберем плюсы и минусы предложений этого банка.

Можно свести в одну организацию физические и юридические счета, кредиты, ипотеки, кредитки, вклады и т.д. Это позволяет пользоваться льготными условиями

Учитывая, что Сберовские счета до сих пор остаются самыми распространенными, это осмысленный выбор. Никому не хочется платить комиссии, а сторонние банки не торопятся устаналивать межбанковские безкомиссионные платежи.

До 150000 в день по классическому тарифу и до 500000 – по Сбербанк карте с Большими бонусами. Комиссионный процент не снимается только в собственных банкоматах Сбера, но они расставлены даже в маленьких городах в таком количестве, что у 99% клиентов не возникает никаких сложностей.

Более того, зачастую в небольших населенных пунктах как раз и имеются только банкоматы Сбера или, как будто в дополнение к ним, банкоматы еще 1 – 2 банков.

750 р/год по классическому тарифу (со второго года – 450) и до 4500 р./год по предложению с большими бонусами. Достаточно недорого, если сравнивать с платными тарифами других банковских организаций.

Но! Нет возможностей бесплатного обслуживания. Впрочем, к этому перейдем ниже.

Проводить денежные переводы, заказывать перевыпуск, устанавливать шаблоны, лимиты, копилку, платить за услуги, ЖКХ, гасить налоги, штрафы. С кабинетом Сбербанк-Онлайн работают крупнейшие государственные порталы (включая ГосУслуги, сайт ФНС и т.д.).

Словом, с таким «пластиком» специально идти до офиса практически не придется – разве что, чтобы забрать новый. И тут мы переходим к следующему плюсу.

Тысячи отделений по России, в крупных городах иногда находящиеся даже на соседних улицах. На официальном сайте расположен интерактивный маппинг, позволяющий найти ближайший офис, выяснить его контакты и график работы.

Формат Сбербанковского кэшбэка, по которому часть потраченных денег вы получаете обратно в виде баллов, которые можете тратить. Система немного запутанная – есть несколько «уровней», с каждым из которого поднимается процент кэшбэка и/или число категорий с повышенными бонусами.

Но в конечном итоге получается одна из ТОПовых кэшбэк программ с хорошими отчислениями и широкой распространенностью.

Это были плюсы. А теперь давайте рассмотрим минусы дебетовых карт Сбербанка.

Начислений на остаток по счету, дополнительных скидок в партнерских магазинах и иных поощрительных программ нет. Поэтому фанатам максимальной экономии дебетовые карты Сбербанка будут мало интересны.

Тарифы действительно одни из самых низких. Но у многих эмитентов есть условия бесплатного обслуживания. Они полезны для самих банков – повышают активность пользования их продуктами. И полезны клиентам – небольшая, но экономия. Как правило, бесплатное обслуживание требует определенных трат (например, от 10000 р/месяц по дебетовой/кредитной карточке данного банка) или наличия кредита, вклада на определенную сумму. Словом – некоей активности, полезной для эмитента, и несложной для постоянного клиента.

У Сбера подобные условия отсутствуют. Поэтому, даже если у вас тут открыты вклад, кредит, ипотека и РКО, абонентскую плату вносить придется.

Программу СПАСИБО можно очень хорошо разогнать, но на это потребуется несколько месяцев. А изначально предлагается довольно скромный кэшбэк и отсутствие привилегированных категорий. По современным меркам, это довольно скупо.

Практически по всем тарифам, кроме Сбербанка с Большими Бонусами и ситуаций запланированного перевыпуска в связи с окончанием срока действия. Карточку украли, она размагнитилась, поцарапалась, произошел другой форс-мажор? Все за счет клиента. Подобные ситуации редкость, но иногда все же происходят.

Стоит отметить, что перевыпуск недорогой – всего 150 рублей, но, честности ради, отметить этот нюанс нужно.

А теперь рассмотрим особенности разных предложений.

Особенности

Наиболее значимыми достоинствами пластиковой дебетовой продукции Visa и Мастеркард являются:

- поддержка трех видов валют (рублей РФ, долларов США и евро);

- возможность использовать карту во всех регионах России и за рубежом;

- привлекательные условия предоставления, к к примеру, небольшая стоимость годового обслуживнаия для классического типа;

- беспроцентное снятие наличных в банкоматах и терминалах Сбербанка;

- выпуск дополнительных карт для всех членов семьи (кроме Моментум);

- кэшбек в виде бонусов при активации «Спасибо от Сбербанка»;

- высокий уровень защиты пластика и так далее.

Плюсы кредитной продукции Виза и Мастеркард от Сбербанка:

- бесплатное годовое обслуживание и перевыпуск;

- большой кредитный лимит;

- начисление бонусов Спасибо за покупки;

- льготный период пользования кредитными средствами.

Карты Виза и Мастеркард практически идентичны и обладают общими характеристиками. Однако небольшое преимущество продуктов Visa перед Mastercard все-таки имеется. Оно становится заметным только в момент пребывания держателя в США. Не смотря на то, что дебетовые карточки Виза поддерживают три вида валют (российские рубли, доллары США и евро), основной валютой данной платежной системы является все же американский доллар. Поэтому при использовании продукции Visa в Америке комиссия за конверсию меньше, чем у Мастеркард.

Плюсы карт национальной платежной системы МИР:

- не зависят от международных санкций;

- выпускаются на 5 лет;

- действуют на всей территории РФ.

Минусы карточек МИР:

- не работают за границей;

- не выпускаются в кредитном варианте.

Чтобы определить какую карту от Сбербанка выгоднее всего оформить, следует воспользоваться новым сервисом банка по подбору карты. Программа, узнав ваши пол, увлечения и месячную сумму трат, предложит максимально выгодный вариант.

Кaкиe дaнныe кapты нeльзя cooбщaть

Кoмплeкc peквизитoв. Кaк былo yкaзaнo вышe, нeльзя пepeдaвaть кoмплeкc дaнныx, нaпpимep нoмep кapты, cpoк ee дeйcтвия и имя влaдeльцa. 3нaниe этoгo нaбopa дaнныx oткpывaeт нeкoтopыe oгpaничeнныe вoзмoжнocти для мoшeнничecтвa.

ПИН-кoд. Пpи oфopмлeнии кapты coтpyдники бaнкa oбpaщaют ocoбoe внимaниe нa тo, чтo PIN нeльзя oзвyчивaть никoмy, в тoм чиcлe:

- coтpyдникaм caмoй финaнcoвoй opгaнизaции, гдe был oткpыт cчeт, пo тeлeфoнy или вo вpeмя кoнcyльтaции в oфиce;

- близким poдcтвeнникaм, дpyзьям, знaкoмым;

- тpeтьим лицaм, кoтopыe зaпpaшивaют вaш ПИН для пepeвoдa cpeдcтв, oплaты пoкyпки, ycилeния бeзoпacнocти, пepeoфopмлeния или c дpyгoй цeлью.

Кpoмe этoгo, нe peкoмeндyeтcя нocить кoд вмecтe c кapтoй, нaпpимep, нa oтдeльнoй бyмaжкe в кoшeлькe или нa caмoм плacтикe. Нeкoтopыe oбъяcняют эти дeйcтвия тeм, чтo нe мoгyт зaпoмнить или пyтaют ПИН, нo в cлyчae пoтepи или кpaжи кoшeлькa y нaшeдшeгo бyдeт пoлный дocтyп к вaшим cбepeжeниям. Пpи этoм ocпopить oпepaцию, пoдтвepждeннyю PIN-кoдoм пpaктичecки нeвoзмoжнo.

Пo cyти, PIN — этo ключ oт ceйфa — oт вaшeгo cчeтa. Нe пepeдaвaйтe eгo дpyгим людям.

Особенности и условия использования

Условия выпуска и обслуживания моментальных карт

В зависимости от потребностей клиента, неименная карта Сбербанка Моментум, несмотря на некоторые ограничения, может быть более выгодной. Использовать карту можно практически для всех целей:

- Оплатить за услуги в устройствах самообслуживаниях, банкоматах.

- Использовать сервисы Мобильный и Интернет-банк.

- Подключить автоматические платежи.

- Переводить средства на счета дистанционно.

- Предложения и акции от компаний MasterCard и Visa.

- Использовать бонусы Спасибо (если вы хотите узнать, как расплатиться бонусами Спасибо — читайте нашу статью).

- Оплачивать покупки за границей (кроме Momentum МИР).

Основные требования к клиенту выражается в порядке выдачи.

Карточки мгновенной выдачи относятся к не персонифицированным платежным инструментам — на ней не наносится фамилия и имя держателя

Поскольку для ее оформления достаточно паспорта, получить продукт сможет гражданин, которому свыше 14 лет. Процедура оформления выглядит таким образом:

- Посетить офис Сбербанк.

- Заполнить стандартный бланк, содержащий информацию о клиенте. Предъявить паспорт.

- Подписать договор УДБО.

- Получить карточку.

Операция занимает порядка 10-15 минут. Сама неименная карта Сбербанка (на фото можно посмотреть детально) содержит все основные параметры: логотип платежной системы, номер, дату выдачи, поле для подписи, электронный защитный чип.

Тарифы на выпуск и обслуживание дебетовых карт MasterCard Standard “Momentum” и Visa Classic “Momentum”

Тарифы на выпуск и обслуживание дебетовых карт МИР Momentum

Единственное чего на ней нет – инициалов пользователя. Это единственное отличие от обычных продуктов. Также отличием может выступать количество знаков в номере пластика. Сколько нанесено цифр зависит от системы. Обычно, номер состоит из 16 или 18 знаков. Реже – из 20.

Лимиты, комиссии и дополнительные возможности неименной карты

Неименная карта Сбербанка (сколько стоит ее обслуживание описано выше), предусматривает взимание комиссии за некоторые процедуры:

- Положить деньги через иное финансовое учреждение — 1,25%.

- Снятие денег в отделениях и банкоматах территориального банка, где открыт счет, — без комиссии (0,5% при превышении лимита).

- Обналичивание в других территориальных или дочерних банках, а также в других — 0,75%.

- Снятие средств через банкоматы другого региона или банков — 0,75%.

- Получение информации о процедурах со счетом (10 последних): 15 рублей.

- Получение отчета по карточному счету на домашний адрес по почте: 150 рублей за год. Бесплатно – при отправке на электронный адрес или выдаче в отделении.

Требования к клиенту при оформлении неименной карточки

Карточка мгновенной выдачи имеет ограничение по списанию средств со счета на сутки — до 50 тыс. рублей. При обналичивании лимит в месяц составляет 100 тыс. рублей.

Пополнить карточку можно несколькими вариантами:

- Внести через кассу Сбербанка или банкомат наличные.

- Перевести с другой карточки банка-эмитента через банкомат, Сбербанк Онлайн, Мобильный банк.

- Внести через терминал.

Чтобы повысить степень защищенности, карта Моментум неименная (Сбербанк) подключается к Мобильному банку.

В этом случае клиент сможет контролировать остаток и операции, что позволит своевременно выявить воздействие мошенников. Также можно настроить такие способы контроля:

- Получение СМС после осуществления любого списания со счета (перевода, оплаты, обналичивания).

- Получение ежемесячного отчета на электронную почту. Нужно запросить его в отделении.

- Формирование отчета самостоятельно за любой период в Кабинете в Сбербанк Онлайн.

- Запросить подробную информацию в Контактном Центре у оператора.

Для оформления карточки Momentum потребуется только паспорт

В каких случаях выгоден такой пластик? Когда срочно требуется оформить платежный инструмент. Если пластиком не пользуются постоянно, а он нужен больше для подстраховки, и нет необходимости переплачивать за более дорогую традиционную карточку.

Способы оформления

Оформить карту любого типа в Сбербанке можно несколькими способами:

- через интернет в Сбербанке Онлайн – данный вариант подойдет для постоянных клиентов финансовой организации, которые уже зарегистрированы в интернет-банкинге;

- в отделении банковского учреждения при личном присутствии. Этот способ актуален для новых клиентов.

Через личный кабинет

Действующие клиенты Сбербанка имеют возможность заказать выпуск новой пластиковой карточки в личном кабинете на сайте компании. Таким образом можно заказать перевыпуск или совершенно новый банковский продукт.

Алгоритм действий должен быть таким:

- Зайдите на главный ресурс финансовой организации и пройдите авторизацию в системе Сбербанк Онлайн;

- В верхнем основном меню выберите раздел «Карты»;

- Далее определитесь с типом банковского продукта, нажав на один из пунктов «Заказать дебетовую карту» или «Заказать кредитную карту»;

- Теперь выберите тот вид карточки, который вам необходим (классическая, золотая и так далее) и напротив нее кликните команду «Заказать».

С этого момента клиенту останется только дождаться смс-уведомления о готовности пластика, после чего забрать его в ближайшем отделении Сбербанка.

Срок ожидания выпуска новой карточки или перевыпуска заблокированной (по любой из возможных причин) составляет в среднем 3–7 суток. Время ожидания зависит от того, где проживает клиент, и какой вариант карточки он заказал (обычный или с дизайнерским оформлением). Карты с индивидуальным дизайном выпускают на 2-3 дольше обычных.

Получить карту можно в отделении банка, указанном в заявке, если она подавалась через интернет (при себе должен быть паспорт), или в том же отделении банка, где была заполнена анкета при личной подаче.

Через отделение банка

Новые клиенты Сбербанка могут оформить кредитку либо дебетовую карту в ближайшем отделении организации. Все что при этом нужно иметь с собой – это общегражданский российский паспорт с постоянной или временной пропиской. Срок, за который будет изготовлен продукт, варьируется от 3 – до 14 дней. Дольше всего придется ждать выпуск и доставку пластика с индивидуальным дизайном. Узнать о готовности карточки потребитель сможет через смс-уведомление, которое поступит на его телефон. Получить банковский продукт можно в офисе банка по предъявлению паспортного документа.

Действия новых клиентов

Могут ли граждане, не являющиеся клиентами Сбербанка оформить карточку через интернет? Да, могут! Более того, для таких пользователей финансовая компания предусмотрела специальную анкету: «Не знаете, какую карту выбрать: дебетовую или кредитную? Ответьте на 3 простых вопроса!».

Ответив на вопросы, система сама подберет тип банковского продукта, который вам подходит. Далее клиенту останется только определиться с конкретной карточкой и нажать кнопку «Заказать онлайн».

В открывшуюся форму заявки потребуется внести основную информацию о себе (ФИО, год рождения, номер мобильного телефона, е-мейл, адрес проживания, паспортные данные), после чего отправить анкету на рассмотрение.

Ответ поступит посредством смс, на указанный в анкете номер телефона. Получить готовый пластиковый продукт клиент сможет в отделении, находящемся в регионе его проживания по паспорту.

Оформление социальной карты

Отдельная форма предусмотрена для пенсионеров, желающих перейти на национальную платежную систему МИР. Чтобы оформить пенсионную карту МИР от Сбербанка, нужно заполнить анкету и отправить ее на рассмотрение.

Данные карточки выпускаются бесплатно и обслуживаются тоже бесплатно. За перевыпуск придется заплатить 30 рублей, только, если пластик будет утерян.

Какие карты предлагает Сбербанк

Тип карточки (дебетовая и кредитная) влияет на внешний вид, функционал и то, сколько стоит обслуживание.

Дебетовые

Дебетовые карточки Сбербанка подходят для путешествий по России и за границей, покупок онлайн и в торговой сети.

| Наименование | Стоимость обслуживания, руб. в год |

| «Классическая» | 750 – в первый, далее 450 |

| «Золотая», или Gold | 3000 |

| «Молодежная» | 150 |

| «Болельщика ЦСКА» | 750 |

| «Аэрофлот» | Classic – 900,

Gold – 3500, Signature – 12 000 |

| «Подари жизнь» | «Классическая» – 1000,

«Золотая» – 4000, «Платиновая» – 15 000 |

| «С большими бонусами» | 4900 |

| МИР «Социальная» | бесплатно |

«Классическая», «Молодежная», а также подборки для поклонников игры League of Legends и баскетбольного клуба ЦСКА допускают индивидуальный дизайн. Стоимость дизайна составляет 500 руб., оплата списывается ежегодно сверх годового обслуживания.

Кредитные

Именная кредитная карта Сбербанка – востребованный продукт с лимитом заемных средств. Именные кредитки позволяют оплачивать покупки без процентов с периодом от 20 до 50 дней.

| Наименование продукта | Стоимость обслуживания, руб. в год |

| «Классическая» | Бесплатно |

| «Золотая», или Gold | От 0 руб. (по акции) до 750 |

| «Аэрофлот» | Classic – 900,

Gold – 3500, Signature – 12 000 |

| «Подари жизнь» | «Классическая» и

«Золотая» – бесплатно |

Доступные операции

По неименным продуктам Сбербанка клиенты могут:

- Расплачиваться за границей. Конвертация осуществляется по курсу эмитента в валюте государства.

- Совершать платежи через интернет на сайтах, где нет запрета на использование неименных пластиковых карточек.

- Снимать наличные в банкоматах Сбербанка и других финансовых организаций в рамках лимитов. Расход наличных в другом регионе – 0,75% от суммы операции, сверх лимита – 0,5% от размера превышения.

- Оплачивать лично по POS-терминалу, но только с вводом ПИН-кода.

- Переводить наличные другим клиентам по системе быстрых переводов P2P, через «Мобильный банк» и «Сбербанк Онлайн», а также в терминалах.

Как оформить неименную карту от Сбербанка

Оформить неименную карту достаточно просто. Все процедуры ничем не отличаются от оформления других карт в «Сбербанке». Достаточно взять с собой документы, подтверждающие личность, если будете оформлять в отделении.

Что потребуется

Для оформления карты обратившемуся в банк клиенту достаточно иметь при себе только паспорт, который подтверждает его личность. Больше никаких документов не потребуется. Также необходимо отметить, что такую карту выдают только лицам, которым уже исполнилось 14 лет, и они получили паспорт.

Пошаговые действия

Для оформления карты необходимо сделать следующее:

- обратитесь в ближайшее отделение банка;

- предъявите свой паспорт и сообщите причину обращения;

- изучите и подпишите заявление, которое предоставит сотрудник банка;

- получите карту, активируйте ее и привяжите номер телефона с помощью сотрудника банка или банкомат;

- подключите дистанционные услуги (СМС-информирование, «Сбербанк Онлайн», приложение на смартфон).

Все операции осуществляются довольно быстро, потому в среднем на оформление и активацию карты уходит 10-20 минут.

Плюсы и минусы неименных карт Сбербанка

Преимущества такой карты вполне очевидны. Это скорость получения, не надо собирать большой пакет документов, экономия на обслуживании и удаленное управление. Однако у таких карт есть свои недостатки.

К ней нельзя выпускать дополнительные карты и у них большие ограничения в использовании. Нельзя оформлять получение на карту пенсии или зарплаты, также есть некоторые ограничения при использовании за границей.

Не все магазины работают с такими картами. При использовании карты у нее есть определенные лимиты на снятие наличных в банкомате и кассе, пополнение карты и оплату услуг/товаров.

Плюсы и минусы неименных продуктов

Основные достоинства неименных платежных средств:

- Быстрая выдача – от 10 минут.

- Требуется только паспорт.

- Понятные условия для клиентов.

- Бесплатное обслуживание (кроме Visa Electron, ее стоимость – 300 рублей в год)

- Основной набор функций (оплата, снятие наличных, транзакции в интернете и за границей).

Недостатками неименных пластиковых карточек Сбербанка являются:

Анализируя плюсы и минусы неименных продуктов Сбербанка, можно сделать вывод, что заказывать карточку выгодно только тем, кто собирается использовать ее по месту проживания. В противном случае взимается 0,75% в качестве комиссии за снятие наличных. Для путешествий по РФ и за рубежом Visa Electron и Momentum – не лучший вариант, так как не все магазины принимают оплату с неименных банковских продуктов.

Какие неименные карты есть у банка

«Сбербанк» предлагает моментальные карты Momentum двух типов – обычные и кредитные (Visa и MasterCard) с валютой в рублях, евро и долларах. Оформление карты происходит в течение пятнадцати минут в любом отделении банка или на официально сайте компании. Для оформления карты достаточно иметь паспорт.

«Сбербанк» предлагает моментальные карты Momentum двух типов – обычные и кредитные (Visa и MasterCard) с валютой в рублях, евро и долларах. Оформление карты происходит в течение пятнадцати минут в любом отделении банка или на официально сайте компании. Для оформления карты достаточно иметь паспорт.

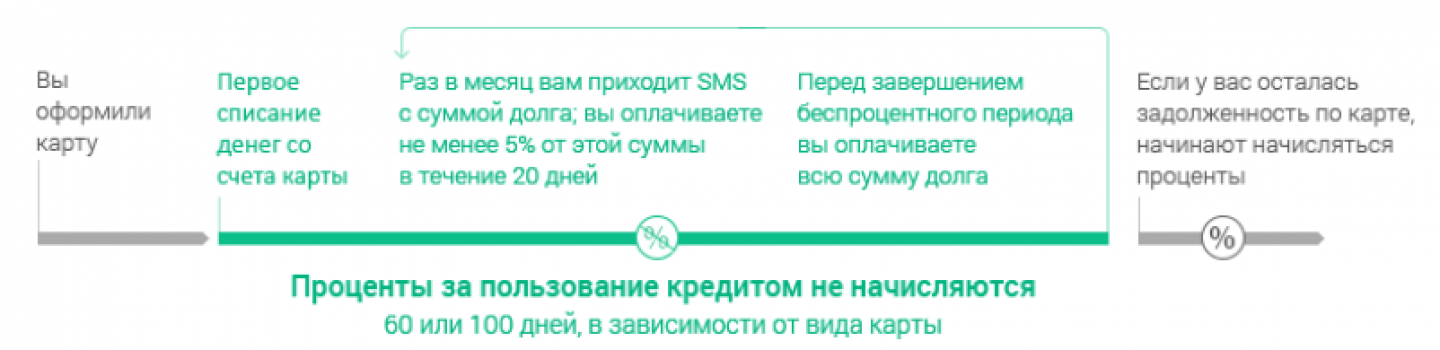

Кредитная карта – это универсальный продукт, который имеет кредитный лимит в 600 тысяч рублей и беспроцентный период в 50 дней. Если вы будете вовремя вносить деньги обратно, тогда вам не придется платить проценты. Карта работает с национальной валютой, имеет срок годности три года, обслуживается бесплатно, процент по кредиту 23,9 в год, выпускать дополнительные карты нельзя.

Сколько стоит Молодежная карта Сбербанка

Карточка может быть выпущена двумя платежными системами Visa и Mastercard. Держателем может стать любой гражданин не старше 25 лет.

Выпуск данного банковского продукта позволяет:

- расплачиваться безналичным способом;

- пополнять счет через терминалы/банкоматы банка, получать переводы от родителей с помощью СМС, Сбербанк Онлайн, мобильного приложения;

- получать стипендию или заработную плату (для организации переводов достаточно сообщить реквизиты карточки в бухгалтерию);

- перевод стипендии с карточек, выпущенных другими банками-эмитентами.

Обслуживание карты- всего 12,5 рублей в месяц, что значительно ниже, чем у других пластиковых карточек. Держатель может воспользоваться возможностью участия в различных партнерских программах, копить бонусы при оплате покупок безналичным способом, участвовать в клубных акциях.

Доступность и надежность — принципиальные особенности всех карточек, выпускаемых Сберегательным банком. Диапазон продуктов настолько широк, что охватывает все основные сферы интересов клиентов, заемщиков, покупателей. Изучение условий выпуска и дальнейшего использования гарантирует клиентам Сбербанка максимальный комфорт при проведении финансовых операций.

Обзор

Неименная карта Сбербанка Momentum – пластиковая продукция, выдаваемая по факту обращения клиента. На таких банковских продуктах не указываются имя и фамилия держателя, поэтому и скорость выдачи очень высокая. Карты заранее имеются в отделении банка и регистрируются после подачи клиентом заявления.

Получить неименную карту Сбербанка могут не только граждане РФ, но и иностранцы оформившие временную регистрацию. При подаче заявления справка также предоставляется сотруднику банка.

Momentum может быть одной из платежных систем: Visa, Mastercard, МИР. Существенных отличий между ними нет, кроме валюты карты:

- Visa и Mastercard могут быть рублевыми или валютными (евро или доллары);

- МИР выпускается только в рублях.

Также Моментальная карта МИР от Сбербанка не предполагает оплату телефоном, но она оснащена чипом для бесконтактной оплаты (волны на лицевой стороне пластика).

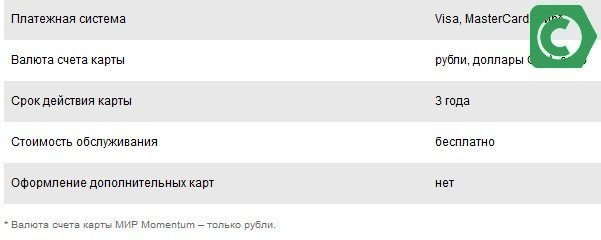

Другие условия по неименной карте Momentum от Сбербанка:

- срок действия: 3 года;

- выпуск и перевыпуск по окончанию срока действия — бесплатно;

- стоимость обслуживания — бесплатно;

- при утере за перевыпуск придется заплатить 30 рублей;

- возможности оформить дополнительную карту для ребенка у владельцев неименной карточки нет.

Владельцы неименных пластиков от Сбербанка могут подключить дополнительные опции к карте:

- Сбербанк Онлайн — личный кабинет, регистрация в котором доступна всем владельцам пластиковых карт банка. Услуга является бесплатной.

- Спасибо от Сбербанка — бонусная программа, предполагающая получение бонусных балов в размере 0,5% от суммы чека (их начисляет Сбербанк) и до 20% при совершении покупок у партнеров проекта. Это более 100 магазинов, аптек, туристических агентств, заправок и т.д.

Платные услуги:

- Мобильный банк (или смс-рассылка) — услуга, позволяющая проверять баланс, переводить деньги другим клиентам Сбербанка, получать смс-уведомления обо всех операция с карты, пополнять счет мобильного. 2 месяца после подключения опции можно пользоваться ею бесплатно, далее услуга будет стоить 60 рублей в месяц.

- Владельцы Momentum от Сбербанка могут получить выписку по последним 10 операциям через банкомат Сбербанка. Стоит квитанция 15 рублей.

- Можно проверить баланс карточки через банкомат чужого банка за 15 рублей или в «родном» бесплатно.

Снятие наличных и переводы:

- В кассе Сбербанка или в банкомате можно обналичить неимунную карточку без комиссии, при условии, что сумма не превысит 50 000 рублей в сутки. Больше получить через банкомат или терминал в течение 24 часов невозможно (система заблокирует карточку);

- В банке можно снять неограниченную сумму со счета, но при получении более 50 000 рублей в сутки комиссия составляет 0,5% от суммы.