Подать заявление на налоговый вычет через госуслуги

Содержание:

- Что такое налоговый вычет?

- Как оформить возврат налога

- Детальная инструкция по регистрации на этом сайте

- Как можно сдать декларацию 3-НДФЛ через интернет

- Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

- Определение налоговых вычетов и возврата налога с покупки недвижимости

- Общее понятие

- Что такое сайт госуслуг и как им пользоваться

Что такое налоговый вычет?

Налоговый вычет — возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой недвижимости, расходами на строительство, обучение, лечение и некоторыми другими расходами.

Какие вычеты можно получить при приобретении недвижимости

- Имущественный налоговый вычет при покупке квартиры — это сумма, которую государство компенсирует собственнику при покупке жилья. Государство готово вернуть НДФЛ с ваших расходов, но не более установленного лимита, который дают один раз. Лимит составляет 2 миллиона рублей. То есть сумма возврата составит не более 260 тысяч рублей, при этом за год можно вернуть не больше суммы НДФЛ, которую вы заплатили.

- Приобретая жильё в ипотеку, заёмщик также может получить вычет на уплаченные проценты. Лимит расходов по этому вычету составляет 3 миллиона рублей. НДФЛ вернут с той суммы, которая была перечислена банку в течение действия ипотеки.

В имущественный вычет при приобретении недвижимости можно также заявить расходы на достройку и ремонт. Но только в том случае, если в документах о приобретении недвижимости указано, что она продаётся без отделки.

Условия получения имущественного налогового вычета:

- быть резидентом РФ;

- получать официальную зарплату и платить налог на доходы по ставке 13% в бюджет;

- приобрести жильё на собственные деньги или в ипотеку на территории России;

- квартира или дом находится в собственности; у вас есть акт приёма-передачи (для новостройки), договор о приобретении квартиры либо выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним — для вторичного жилья.

Иван Барсов

Директор розничного кредитования МТС Банка

Для пенсионеров действует особый порядок возврата налога. Они могут получить вычет не только за тот год, когда приобрели квартиру, и последующие годы, но и за три предыдущих года. Такое право есть и у работающих пенсионеров: даже если они платят НДФЛ, всё равно могут вернуть налог за три года до покупки квартиры.

В каких случаях нельзя получить вычет:

- жильё оплачено за счёт средств материнского капитала или за счёт жилищных субсидий. Их нужно вычесть из стоимости квартиры. Разницу можно заявить к вычету и только с этой суммы вернуть 13%;

- продавец является членом вашей семьи или близким родственником.

Полезная информация:

- распределить вычет можно между супругами, которые состоят в официальном браке;

- если родители платят за долю ребёнка (до 18 лет), они могут вернуть НДФЛ с этой суммы расходов. Стоимость доли ребёнка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. При этом у ребёнка по достижении им 18 лет и при покупке квартиры сохранится право на собственный вычет в полном объёме.

Как оформить возврат налога

Если человек имеет право на возврат НДФЛ, им стоит воспользоваться. Различные компании в офлайн и интернете предлагают помощь в возврате налогового вычета. Но они берут за свои услуги определенную плату.

Тратиться на них или нет каждый должен решить самостоятельно. Ничего сложного в процедуре оформления возврата нет. Главное, четко следовать инструкциям и указывать исключительно достоверную информацию во всех документах.

Обратиться за возвратом налога можно следующими способами:

- по почте;

- через любую ИФНС;

- через многофункциональные центры

- через Госуслуги;

- через сайт ФНС РФ.

По почте или через ИФНС

Заполнить декларацию можно на бумажном носителе. Для этого потребуются данные о доходах за прошлый год и желательно запросить справку о зарплате у работодателя. В ней также можно найти информацию об удержанных и направленных в бюджет суммах налога. Форму декларации можно найти на сайте ФНС.

Готовую декларацию можно принести в любую инспекцию ФНС. При себе налогоплательщику потребуется иметь паспорт. После проверки документов инспектор примет их и поставит отметку на втором экземпляре декларации.

Если посетить лично ИФНС нет возможности, можно попросить зайти в нее доверенного представителя или отправить по почте. Представителю потребуется нотариальная доверенность и свой паспорт. При отправке по почте этот документ не нужен, но направлять декларацию нужно в ИФНС по адресу регистрации.

В МФЦ

Многофункциональные центры созданы, чтобы упростить взаимодействие граждан с госорганами. Они есть практически в каждом населенном пункте и с недавнего времени стали принимать декларации 3-НДФЛ. Процедура полностью аналогична личному обращению в ФНС. Но принимать документы будет сотрудник МФЦ, который затем направит их в инспекцию.

Через Госуслуги

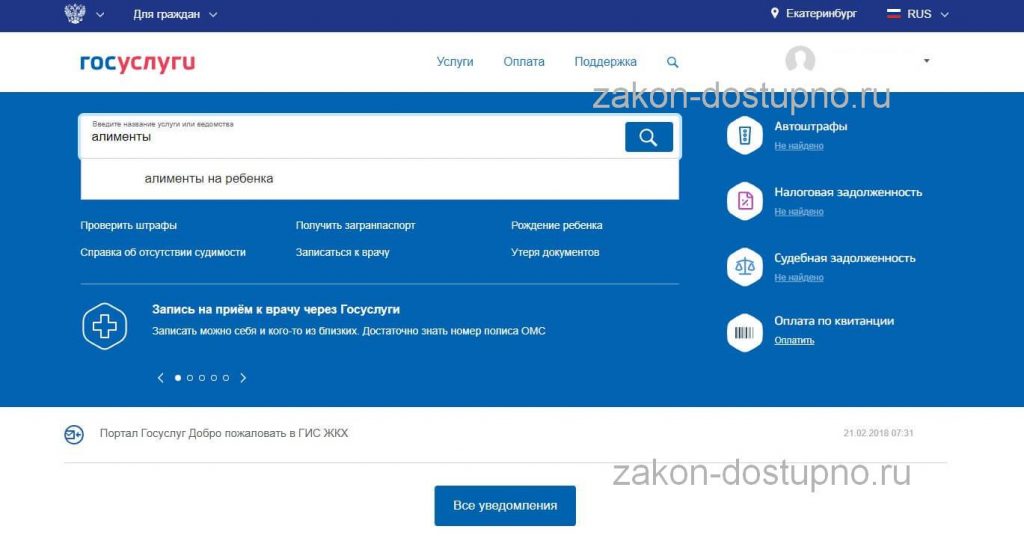

Госуслуги – портал для получения государственных услуг в электронном виде.

На нем можно оформить вычет. Но перед тем как получить налоговый вычет через Госуслуги придется пройти регистрацию на сервисе и позаботиться о получении квалифицированной электронной подписи.

После этого нужно выполнить следующие действия:

- Зайти на портал и выполнить вход в личный кабинет.

- Выбрать в каталоге услугу «Прием налоговых деклараций физических лиц (3-НДФЛ)» – https://www.gosuslugi.ru/10054/25.

- Указать, что услуга нужна в электронном виде.

- Заполнить декларацию и подписать ее КЭП.

- Отправить документ в ИФНС.

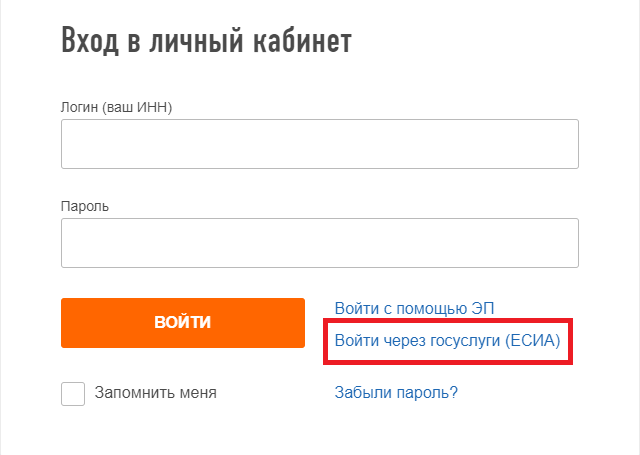

Через сайт ФНС РФ

На портале ФНС работает сервис для налогоплательщиков – личный кабинет. В него можно получить доступ с помощью учетной записи Госуслуги. В сервисе доступна полная информация о начисленных налогах, задолженности по платежам перед бюджетом. В нем также можно подавать декларации и обращения в ИФНС.

С помощью сервиса можно не только подать декларацию, но и контролировать, на каком этапе находится ее проверка. Заявление на возврат денежных средств после принятия соответствующего решения также можно направить через ЛК налогоплательщика.

Оформить налоговый вычет через Госуслуги и сервисы ФНС удобней всего, если требуется вернуть налоги при покупке жилья, оплате лечения, обучения и во многих других ситуациях. Занимает эта процедура немного времени. Но придется проявить внимательность, иначе есть вероятность отказа в возврате денег из-за простых ошибок или опечаток.

Детальная инструкция по регистрации на этом сайте

Возможность сдать 3 ндфл онлайн через госуслуги появилась не так давно, но уже хорошо зарекомендовала себя, как один из самых удобных способов сделать это.

Как подать декларацию 3 ндфл через госуслуги? Для того, чтобы подать налоговую декларацию, не посещая лично ФНС, при помощи сайта госуслуг необходимо в первую очередь быть зарегистрированным на нём.

Для этого необходимо зайти в любой удобный браузер, набрать в адресной строке , после чего откроется главная страница государственного портала.

Дополнительная информация! Для регистрации на руках должны быть такие удостоверения личности как — паспорт, СНИЛС, номер мобильного телефона и электронный почтовый ящик.

На сайте встретит приятный интерфейс и чуть правее от центра будет видна кнопка «зарегистрироваться», на которую следует нажать.

Далее потребуется заполнить всего 4 поля, а именно ввести свою фамилию, имя, номер своего мобильного телефона и адрес электронной почты

Проверить правильность введенных данных, после чего можно кликать по кнопке зарегистрироваться. Далее на телефон должно поступить текстовое сообщение с кодом, который будет необходимо ввести в предложенную форму.

Так же подтвердить свой номер телефона можно, воспользовавшись полученными в электронном письме инструкциями

После того, как введен нужный код предстанет форма для ввода пароля. Должен быть придуман сложный пароль, далее вести его в первую форму и ввести повторно во вторую форму, для его подтверждения.

Пароль должен быть недоступен для других лиц

На этом шаге регистрация завершена, теперь гражданин является обладателем упрощенной учетной записи.

При упрощенной записи можно пользоваться лишь ограниченным спектром государственных услуг

Для расширения количества предоставляемых услуг, необходимо в появившемся после регистрации окне, ввести все необходимые данные или зайти на страницу с личными данными, где встретит предложение заполнить их и повысить уровень своей учетной записи, после чего необходимо проверить корректность написания всех данных и нажать на кнопку сохранить.

На этом этапе необходимо подождать, пока все данные автоматически будут проверены

Узнать состояние проверки введенных данных можно отслеживать в личном кабинете, как правило, этот процесс не занимает много времени, и будет получено смс или электронное письмо, о том, что уровень учетной записи теперь стандартный с более расширенным спектром услуг.

Чтобы получить полностью неограниченную с точки зрения предоставляемых нам услуг учетную запись, потребуется либо лично посетить центры обслуживания для подтверждения личности, ближайшее отделение Почты России, МФЦ и т. д.

Обратите внимание! С недавних пор, появилась возможность избежать личного посещения авторизированных центров, но только если гражданин является клиентом Сбербанка, Тинькофф-банка или Почта-Банка. Для Сбербанка

Для Сбербанка

Пользователям Сбербанка

Для Тинькофф-банка

Клиентам банка Тинькофф

Для Почта-Банка

Для тех, кто пользуется Почта-Банком

После всех проделанных процедур, будет возможность заполнить и сдать необходимую налоговую декларацию. Для этого можно вбить в поиске браузера госуслуги 3 ндфл или на самом сайте госуслуг, будучи уже авторизированным пользователем в окне поиска достаточно вбить НДФЛ и выбрать пункт «Прием налоговых деклараций (расчетов)».

Так выглядит пункт «Прием налоговых деклараций (расчетов)»

Другой способ найти этот пункт — на главной странице портала нажать на кнопку услуги, на открывшейся странице отыскать раздел «Налоги и финансы».

Можно найти через раздел «Налоги и финансы»

Далее нажать на кнопку еще и предстанет необходимый пункт:

Можно найти через раздел «Налоги и финансы»

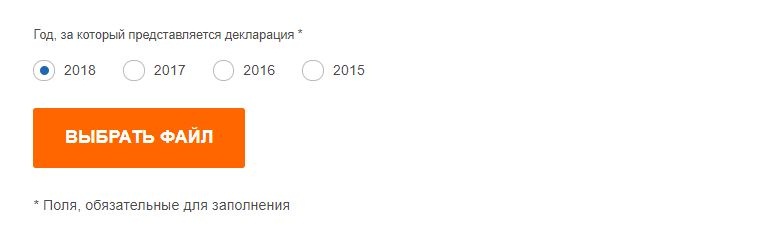

Нужно будет выбрать электронную услугу «Предоставление налоговой декларации по налогу на доходы физических лиц»(форма 3-НДФЛ).

Можно найти через раздел «Налоги и финансы»

На представшей странице потребуется выбрать тип получаемой услуги, нас интересует формирование декларации онлайн

Далее потребуется кликнуть по кнопке получить услугу и заполнить декларацию онлайн

Обязательный процесс взаимодействия с налоговой стал проще, привычный бланк заменят поля сайта, в которые нужно вбивать необходимую информацию.

После отправки декларации в режиме реального времени в личном кабинете можно увидеть статус декларации, дошла ли она до налоговой службы, как правило это занимает небольшое количество времени. Если же необходимо прикрепить какие-либо документы вдобавок к декларации сделать это так же возможно на сайте госуслуг во время процесса заполнения.

Как можно сдать декларацию 3-НДФЛ через интернет

- лично, посетив свою территориальную инспекцию;

- отправив по почте с описью вложения;

- оформив доверенность на своего представителя;

- воспользовавшись телекоммуникационными каналами связи.

Отправка отчета 3-НДФЛ через интернет представляется самым удобным вариантом. Он позволяет не только сдать отчет с максимальной экономией времени, но и отслеживать в режиме реального времени процесс камеральной проверки, своевременно отправлять дополнительные документы по запросу, а также заплатить налог онлайн, провести взаимозачеты по разным налогам и пени, отправить заявление на возврат налога.

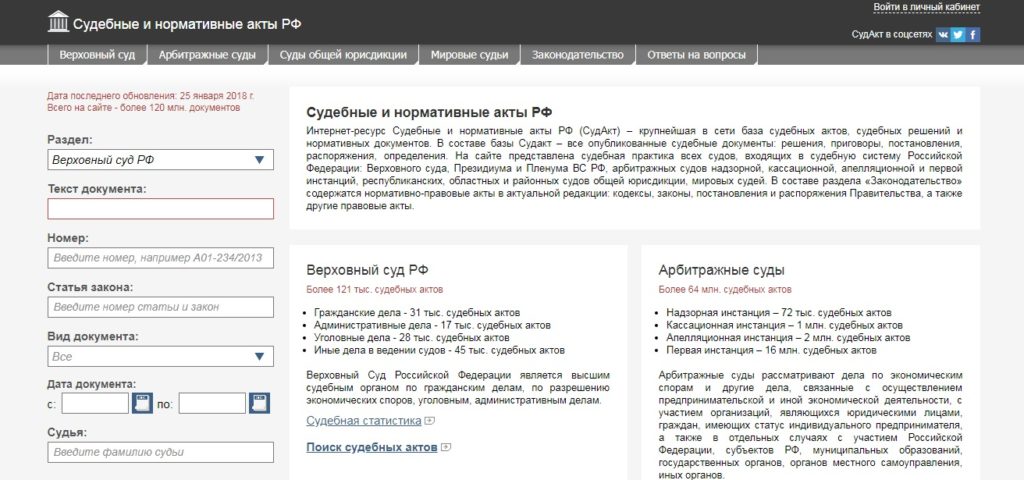

Одним из ресурсов, позволяющих отчитаться по НДФЛ в интернете, является личный кабинет налогоплательщика (ЛКН) на сайте nalog.ru, зарегистрироваться на котором можно имея подствержденный аккаунт на портале госуслуг.

По общему правилу через ЛКН с помощью аккаунта на портале госуслуги декларация 3-НДФЛ должна быть подана, как и в случае сдачи любым другим способом, до 30 апреля года, следующего за отчетным. За 2020 год — 30.04.2021 года.

По общему правилу через ЛКН с помощью аккаунта на портале госуслуги декларация 3-НДФЛ должна быть подана, как и в случае сдачи любым другим способом, до 30 апреля года, следующего за отчетным. За 2020 год — 30.04.2021 года.

Пошаговую инструкцию по заполнению 3-НДФЛ декларации при продаже жилья см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В зависимости от повода, из-за которого сдается отчет, могут быть разные требования по срокам. Почитайте об этом в публикации «Какие сроки сдачи у налоговой декларации 3-НДФЛ?».

Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

Potrebiteli.Guru > Документы > Налоговая декларация > Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

Как подать налоговую декларацию через Госуслуги и не тратить драгоценное время?

Налоговая декларация представляет собой документ, в котором налогоплательщики, как физические лица, дают отчет о своих финансах: о доходах, расходах, выплаченных налогах и положенных льготах.

Не так давно подача декларации происходила только лично, сегодня же каждый желающий может воспользоваться специальным порталом Госуслуг.

Достоинства способа

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать,

как решить именно Вашу проблему — звоните по телефонам:

8 (499) 350-77-34 — Москва8 (812) 309-87-31 — Санкт-ПетербургБесплатная консультация — Россия

или если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

Для подачи декларации гражданин должен подъехать с собранными документами в налоговую по месту регистрации, также он может воспользоваться сервисом Госуслуг.

Подавать декларацию через интернет можно несколькими способами:

- При помощи программы «Декларация»: строго говоря, это не является отправкой через интернет, так как после заполнения документ нужно распечатать и отнести лично.

- Зайдя на сайт ФНС, который относится к району плательщика: для этого необходимо зарегистрироваться, пройти проверку и получить электронную подпись.

- Через сайт Госуслуг: этот способ подходит тем, кто уже пользуется сайтом или собирается начать.

Важно знать: приехать в налоговую лично и поставить «живую» подпись, когда документы будут проверены, все же придется. К достоинствам такого способа относятся:

К достоинствам такого способа относятся:

- Заполнение документов в любое удобное время.

- Отслеживание ошибок: некоторые пункты и подсчет налогов заполняются автоматически.

- Все данные полностью защищены от попадания в чужие руки.

- Зарегистрировавшись один раз, плательщик получает возможность пользоваться порталом для разных нужд: оплачивать штрафы, подавать заявления на регистрацию или расторжение брака, для получения документов.

Как пользоваться Госуслугами

Чтобы получить доступ к сайту, нужно заранее зарегистрироваться там и получить индивидуальный логин и пароль.

Для этого потребуется заполнить заявку, записав паспортные данные и номер ИНН, затем подождать несколько недель (обычно 2-4 недели), пока данные будут проверены. После этого плательщик получит индивидуальный логин и пароль и сможет пользоваться всеми услугами портала.

Процедура подачи проходит в несколько этапов:

- Нужно скачать программу «Налогоплательщик» — самую свежую версию можно найти на сайте ФНС – и заполнить ее. В форме указаны обязательные к заполнениям пункты, необходимо только внимательно вписать данные. Налог программа подсчитает сама, код налогового органа, куда будут отданы документы, можно узнать на сайте ФНС в разделе «Определение реквизитов ИФНС».

- Сохранить заполненную декларацию на компьютер.

- На Госуслугах нужно выбрать раздел «Подача налоговой декларации» и создать там заявку на отправку документов.

- Загрузить документ на портал и записать номер заявки.

Декларация отправлена в работу. Отследить ее «перемещение» можно через личный кабинет на портале. Когда она будет проверена, останется лишь распечатать документ, взять номер заявки и подъехать в отдел ФНС, чтобы поставить подпись.

При этом стоять в очереди уже не придется: для подавших документы онлайн работает отдельное окошко.

Полезно знать: проверка декларации занимает некоторое время, а потому подавать ее нужно за несколько дней до конечного срока, чтобы избежать штрафов.

Подача документов через портал Госуслуг – это простая и легкая возможность сэкономить время и силы. Если декларация будет заполнена неправильно, об этом будет сообщено заранее, чтобы плательщик успел исправить ее и отправить вновь, не приезжая несколько раз в налоговый орган.

Как подать декларацию через сайт Госуслуги, смотрите в следующем видео:

Внимание!

Определение налоговых вычетов и возврата налога с покупки недвижимости

Приобретение жилой недвижимости подпадает под определение имущественного налогового вычета. Так называется частичная компенсация государством расходов граждан на приобретение жилья. Максимальный уровень расходов, который принимается за базу налогообложения, составляет 2 000 000 рублей. С учетом ставки НДФЛ 13% покупатели жилой недвижимости могут рассчитывать на получение 260 000 рублей в счет ранее уплаченных средств. В случае если покупка жилья оформлена в кредит, базовой величиной для налогообложения считается 3 000 000 рублей, а величина вычета — соответственно 390 000.

В случае если в роли покупателя выступает муж или жена, налоговые перерасчеты автоматически распределяются на обоих супругов. Возможно получение налогового вычета только одним из супругов. Для этого составляется заявление по форме, указанной в письме ФНС России № ЕД-4-3/19630 от 22.11.2012.

Срок предоставления налогового вычета рассчитывается следующим образом:

- На проверку документов, представленных налогоплательщиком, отводится около 90 дней.

- В течение 10 дней податель должен получить уведомление о решении, принятом по его делу специалистами налоговой службы.

- В течение 30 дней деньги должны в полном объеме поступить на указанный банковский счет.

Отказ в предоставлении налогового вычета или возврата ранее уплаченного налога на покупку жилья после подачи и рассмотрения заявления покупателя недвижимости может быть предоставлен в следующих случаях:

- на рассмотрение был подан неполный пакет документов;

- бумаги предоставлены не по месту регистрации плательщика;

- в документах обнаружены ошибки и нарушения при составлении;

- представлены бумаги на получение налогового вычета гражданами, не имеющими такого права согласно законодательству.

Общее понятие

Если говорить простыми словами, то налоговая служба назначает камеральную проверку после того, когда организация, ИП или физическое лицо сдало в ИФНС декларацию о доходах за указанный период времени. Для контроля соответствия деятельности компании необязательно присутствие инспектора у налогоплательщика. Все действия по камеральной проверке проводятся в инспекции по месту регистрации предпринимателя и физлица. Частота назначения аудитов зависит от периодичности сдачи отчетности в ФНС.

Важно помнить, что существуют строго определенные сроки сдачи для каждого налогового сбора. Нарушение сроков подачи заявления более чем на 10 дней может привести к тому, что ФНС направит постановление о блокировке банковских счетов компании

Восстановление активов возможно только на следующий день после предоставления в налоговую инспекцию заполненной декларации и отчетности.

Цели и сроки камеральной проверки

Основное направление налогового контроля — проверка правильности заполнения декларации. Также во время аудита сверяются данные предыдущих и текущих расчетов для установления факта переплат или недоимки. В рамках камеральной проверки могут проводить комплекс работ по другим статьям налогового контроля, запрашивать документы и информацию у третьих лиц.

Согласно общему положению аудит может длиться до 3 месяцев со дня подачи отчетности в ФНС. Декларация по НДС проверяется в течение 2 месяцев. При обнаружении признаков нарушений со стороны компании или физического лица налоговая служба вправе продлить период контроля. По истечению срока камеральной проверки инспекторы должны прекратить любые внешние действия, но могут продолжать составлять внутренние акты ФНС.

Этапы проведения

Все мероприятия, входящие в камеральную проверку, можно условно поделить на два этапа:

- Автоматизированный контроль. Он проходит без участия налоговых инспекторов. После загрузки данных декларации в информационную систему ФНС компьютер проверяет правильность заполнения отчета. Кроме того, полученные сведения «прогоняют» через базы автоматического контроля для перекрестного анализа. В ходе подобных действий могут обнаружить ситуации отсутствия перечислений в бюджет или другие нарушения.

- Углубленный анализ. Он проводится при наличии несоответствии данных в ходе камеральной проверки. Также расширенный контроль назначается, если в отчетности указаны льготы и сумма НДС к возмещению, при проведении ревизии по налогам на природные ресурсы.

В рамках углубленного анализа сотрудник ФНС может направить уведомление о выявленных нарушениях, потребовать пояснение или запросить уточненную налоговую декларацию.

Что такое камеральная проверка 3-НДФЛ

Индивидуальные предприниматели, нотариусы, частные адвокаты, физические лица, которые хотят получить социальный и имущественный вычет по налогу, должны предоставить декларацию. В форме 3-НДФЛ указывают все доходы, которые были получены в течение отчетного года. Камеральная проверка проходит на тех же основаниях и условиях, как и для юридических лиц. Срок выполнения – 3 месяца со дня получения декларации в ФНС. В это время анализируют:

- полноту и правильность заполнения документов;

- корректность применения налоговых ставок и льгот;

- соответствие текущих данных показателям других отчетов (например, справке 2-НДФЛ);

- обоснованность применения вычетов.

При проведении камеральной проверки инспекторы ФНС могут запросить у физического лица дополнительные данные. При обнаружении противоречий и ошибок в отчете у гражданина потребуют предоставить пояснения или исправить декларацию 3-НДФЛ в течение 5 рабочих дней. В таком случае отсчет нового срока камеральной проверки начнется с момента выполнения физлицом требований налоговой инспекции.

Результаты аудита

Если при проведении камеральной проверки инспекторы ФНС не нашли ошибки, то официально она завершается без отправления уведомлении. При выявлении нарушения в течение 10 рабочих дней оставляется акт, где подробно описываются выявленные неточности. Не позднее пятого дня отчет вручается налогоплательщику. Если он согласен с ошибками, то придется выплатить дополнительные начисления. Если подается уточненная налоговая декларация, то начинается новая камеральная проверка. При возникновении несогласий с недочетами, зафиксированными в отчете, в ФНС направляется возражение и документы, на рассмотрение которых дается еще один месяц.

Что такое сайт госуслуг и как им пользоваться

Портал государственных услуг появился в конце 2009 года в рамках программы по автоматизации всех управленческих процессов на территории РФ и перехода на электронный документооборот. Поначалу на сайте можно было ознакомиться только со справочной информацией, но довольно быстро появилась возможность через интернет получить практически любую услугу из предлагаемых государственными структурами: от записи к врачу до подачи документов на регистрацию ИП.

Для регистрации на сайте госуслуг необходимо ввести Ф. И. О., электронную почту или номер мобильного телефона. Нажав на кнопку регистрации, пользователь попадет на страницу для формирования пароля. После этой несложной процедуры станут доступны справочно-информационные услуги на портале.

А прошедшим процедуру подтверждения личности будет открыт доступ ко всем услугам, предлагаемым порталом. Так, декларация 3-НДФЛ через госуслуги может быть подана только в случае подтверждения личности. Для того чтобы пройти эту процедуру, необходимо совершить одно из следующих действий:

- обратиться в один из центров обслуживания, актуальный перечень которых можно найти на сайте госуслуг или в МФЦ;

- получить код подтверждения по почте, забирая который необходимо показать удостоверяющий личность документ сотруднику почтового отделения;

- воспользоваться усиленной квалифицированной подписью, которую можно получить в одном из аккредитованных удостоверяющих центров.