Калькулятор рефинансирования ипотеки

Содержание:

- Порядок подачи заявки

- Основные условия рефинансирования

- Подключите специальные программы и сделайте вашу ипотеку максимально комфортной!

- Документы для процедуры рефинансирования

- Требования к заемщику и прошлому кредиту

- Требования к объекту

- Достоинства рефинансирования

- Как часто можно рефинансировать ипотечный кредит

- Условия рефинансирования ипотеки

- Способы погашения задолженности

- Документы для рефинансирования

- Преимущества рефинансирования кредитов других банков в Альфа-Банке

- Условия рефинансирования ипотеки

- Условия ипотечного кредитования

- Сумма и сроки кредитования

- Порядок оформления

- Условия рефинансирования ипотеки в Альфа-Банке

- Особенности погашения кредитной задолженности

- Общие условия по рефинансированию ипотеки в Альфа-Банк

- Как понизить ставку по действующей ипотеке в Альфа Банке

- Требования к заёмщику

- Рефинансирование в Альфа-Банке: перечень условий

- Ипотечные кредиты рефинансирования в Химках от других банков

- Требования, предъявляемые банком к объекту недвижимости

Порядок подачи заявки

Пользователю понадобится ввести такую информацию:

- фамилия, имя и отчество;

- контактный телефонный номер;

- электронный адрес почтового ящика;

- регион, где приобретена недвижимость по действующему ипотечному займу;

- далее даётся согласие на условия обслуживания и обработку персональных данных установкой галочки в соответствующее окошко;

- на следующем этапе понадобится кликнуть на окошко с надписью «Продолжить».

После перехода на следующую страницу пользователю в автоматическом режиме отправят сообщение с кодом. Его необходимо ввести в открывшееся окно для подтверждения выполняемых действий. После этого вводятся такие данные:

- размер доходов;

- паспортные данные.

После предварительного рассмотрения заявочной анкеты в течение одной минуты перед пользователем будет выведен результат. В случае одобрения заявки можно приступать к следующим шагам:

- Заполняются данные о действующем ипотечном займе. При этом достаточно указать только дату его оформления.

- Осуществляется загрузка требуемой документации в электронном виде.

- После получения положительного решения следует ввести информацию об ипотечной недвижимости, загрузив необходимую документацию.

- При оформлении рефинансирования ипотечного займа на недвижимость со вторичного рынка следует произвести её оценку. Для жилых помещений из новостройки данная операция не проводится. Оценку можно выполнить двумя способами. Первый предполагает вызов соответствующего специалиста. Второй способ оценки выполняется самостоятельно. При этом понадобится следовать инструкциям программы. Самостоятельная оценка заключается в фотографировании важных элементов недвижимости с дальнейшей загрузкой фотографий.

- В дальнейшем понадобится заключить страховое соглашение и дождаться окончательного решения по предоставлению заёмных средств на основании оценки недвижимости.

- При положительном решении от банковской компании останется дождаться телефонного звонка от сотрудника финансовой организации. Он согласует удобное время и дату для посещения офисного отделения Альфа-Банка, чтобы подписать все необходимые документы.

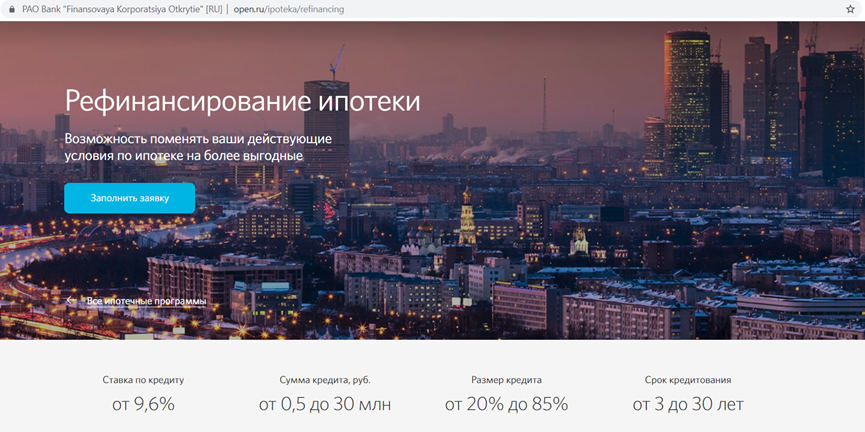

Основные условия рефинансирования

Ставка по кредиту в рублях РФ

Возможность переоформить валютный кредит в рублевый

Максимальный срок кредитования

до 85% от стоимости квартиры

Максимальная сумма кредитования

- Гражданство заемщика: не имеет значения.

- Возраст заемщика: не моложе 20 лет на момент выдачи кредита и не старше 65 лет к моменту полного погашения кредита.

- Работа: заемщики могут быть наёмными работниками, учредителями и соучредителями компаний, индивидуальными предпринимателями.

- Созаемщики и поручители: созаемщиками могут выступать до трех человек — родственники или любые третьи лица.

- Окончательное решение о соответствии заемщика требованиям Банка принимается на основании анализа предоставленных документов.

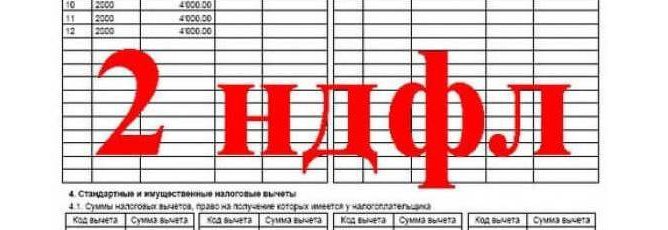

- Копия паспорта (все страницы).

- Документы, подтверждающие доход (справка по форме 2-НДФЛ или справка по форме Банка). Для владельцев бизнеса — налоговые декларации, в зависимости от системы налогообложения, установленные законодательством, и управленческая отчетность;

- Документы, содержащие информацию о рефинансируемом кредите, включая: наименование кредитной организации, выдавшей кредит; первоначальная сумма кредита; номер и дата кредитного договора; размер процентной ставки; реквизиты для перевода денежных средств в целях погашения ваших обязательств перед другим банком; размер совокупной задолженности по кредиту; справка из первоначального банка-кредитора о качестве обслуживания рефинансируемого кредита.

- Копия трудовой книжки, заверенная работодателем (все заполненные страницы), для военнослужащих — справка по установленной форме.

- Правоустанавливающие и правоподтверждающие документы на недвижимость (например, сведения из ЕГРН, свидетельство о праве собственности, документы-основания, указанные в нем и т. д.), отчет об оценке, составленный оценочной компанией по выбору заемщика в соответствии с законодательством РФ об оценочной деятельности.

- Технические / кадастровые документы на недвижимость.

- Копии паспортов (свидетельств о рождении) продавцов недвижимости.

Подключите специальные программы и сделайте вашу ипотеку максимально комфортной!

Назначьте свою ставку

Внеся сумму, равную определенному проценту от общей суммы кредита, можно уменьшить процентную ставку и сумму платежа. Платите меньше до 1,5% годовых при уплате 1-4 % от размера кредита.

Платеж раз в 14 дней

Срок кредитования сокращается, а сумма выплат уменьшается при переходе на погашение кредита каждые 2 недели. Кредит выплачивается быстрее на 2 платежа ежегодно.

Кредит по одному документу

Быстрое оформим кредит без сбора документов, подтверждающих уровень дохода и занятость. Плюс 1,5% годовых к базовой ставке.

Материнский капитал

Первоначальный взнос или частично-досрочное погашение ипотеки с использованием материнского капитала. Первоначальный взнос — от 5%.

Семейная ипотека

Льготная ставка 5% годовых на весь срок кредитования при рождении второго и последующих детей в период с 1 января 2018 по 31 декабря 2022 года.

Назначьте свою страховку

Возможность не страховать жизнь, трудоспособность, право собственности и риск утраты недвижимости. Установим гибкую процентную ставку в зависимости от вашего выбора.

Легкий старт

Снизим ежемесячный платеж в 2 раза на время строительства дома или ремонта квартиры. Ежемесячный платеж уменьшается на 50% на срок в 1 или 2 года.

Ипотека для молодых семей

Дадим отсрочку погашения основного долга для семей, где один из супругов не достиг 35-летнего возраста. В период отсрочки погашаются только проценты по кредиту.

Порядок и условия использования специальных программ вы можете уточнить у специалистов по ипотеке Ланта-Банка.

Получить решение Банка по ипотеке за 10 минут

Полные условия кредитования

Ваш регион

Москва

Рязань

Санкт-Петербург

Орёл

Ливны

Мценск

Новосибирск

Куйбышев

Красноярск

Иркутск

Бодайбо

Усть-Нера

Алдан

Документы для процедуры рефинансирования

Информация о кредитополучателе

- Копия паспорта.

- Справка о текущем уровне дохода согласно 2НДФЛ или по установленной банковской структурой форме.

- Налоговые декларации, в случае, когда кредитополучателем является не наемный сотрудник.

- Заверенная копия трудовой, подтверждающая текущее трудоустройство.

Данные об объекте недвижимого имущества

- Документация, касающаяся права собственности.

- Кадастровый паспорт, а также его технический аналог по данному объекту.

Документы по кредиту, который будет рефинансирован

- Договор по ипотечному кредитованию, плюс его копии.

- Справка от предыдущего кредитора, о размере задолженности на текущий момент, а также о том, что заемщик кроме основного никаких других непогашенных кредитов не имеет. Этот тип справок имеет ограничение по сроку действия — 30 дней с даты выдачи.

- Справка из банка о том, что просроченных платежей в момент обращения кредита заемщик не допускал.

Этот перечень документации в процессе рассмотрения может быть расширен специалистами Альфа-Банка по необходимости.

Требования к заемщику и прошлому кредиту

К заемщику список требований небольшой:

Возраст не меньше 21-го года

На момент окончания срока рефинансирования — не больше 70-ти лет;

Гражданство не имеет значения, но важно, чтобы была постоянная регистрация на территории РФ;

Общий трудовой стаж за последние 5 лет не меньше года, а на последнем рабочем месте — не меньше 4-х месяцев;

Хорошая кредитная история;

Достаточные для погашения долга доходы.. В свою очередь к жилью и кредиту предъявляются следующие требования:

В свою очередь к жилью и кредиту предъявляются следующие требования:

- Кредитный договор был оформлен не менее, чем за шесть месяцев до обращения в Альфа-Банк;

- Во время выплачивания ипотечного кредита заявитель не допустил ни одной просрочки;

- На момент обращения в Альфа-Банк задолженность по кредиту отсутствует (т.е. все регулярные ежемесячные платежи оплачены);

- Эта ипотека ранее не рефинансировалась в Альфа-Банке или любом другом банке;

- На недвижимость, приобретенную в ипотеку, зарегистрировано право собственности заявителя.

Требования к объекту

Чтобы договорное соглашение было успешно заключено, объект, выступающий предметом кредитования, также должен соответствовать определенным требованиям. Прежде всего, помещение должно быть подключено к газовой, электрической, либо паровой системе отопления. Также оно должно быть подсоединено к канализационной системе.

В обязательном порядке объект должен быть обеспечен холодным и горячим водоснабжением, и обладать:

- сантехническими приборами в исправном состоянии;

- дверными конструкциями без повреждений и дефектов;

- окнами в хорошем состоянии;

- исправной крышей (требование относится к помещениям, размещенным на последних этажах).

Если жилье пребывает в аварийном состоянии, либо относится к категории «ветхие объекты», то сотрудничество с банком для оформления ипотечного рефинансирования, не представляется возможным. Объект не должен причисляться к зданиям, запланированным к сносу. Он обязан обладать надежным (кирпичным, железобетонным, либо каменным) основанием – фундаментом.

Достоинства рефинансирования

Взятие кредитных средств на жилье предполагает тяжелую нагрузку финансового плана, однако, при помощи перекредитования есть возможность ее значительно облегчить, путем улучшения условий выплаты.Рефинансирование кредита, взятого в Альфа-Банке, является выгодным и здесь можно отметить несколько сторон:

- Значительно понижается годовая ставка по взятому кредиту.

- Если объединить несколько займов в одну ссуду, то процедура оплаты долга станет намного легче, так как все будет осуществляться единственным платежом по обычному календарю.

- Процедура рефинансирования осуществляется в режиме онлайн, не потребуется для начальной подачи заявления посещать офисное помещение. Окончательное решение будет сообщено посредством телефонного звонка.

- Есть возможность установить величину ежемесячного взноса удобную для клиента на удобный период.

- Существует несколько действенных методов внесения денежных средств в счет погашения кредита.

- При желании предоставляется возможность взять финансы суммой больше, чем рефинансированная сумма.

- Договор о рефинансировании от данного банковского учреждения не включает скрытых или неожиданных комиссий, имеющиеся условия четко прописаны, понятным, доступны для ознакомления.

- Персонал учреждения всегда готов оказать действенную, квалифицированную помощь каждому клиенту, обязательно объяснит все нюансы и составляющие заключенного договора.

Как часто можно рефинансировать ипотечный кредит

Перечислим несколько причин, по которым кредитные организации могут не одобрить заявку на рефинансирование:

- плохая кредитная история, наличие просроченных платежей по займам;

- наложенный мораторий на досрочное погашение или перекредитование;

- до исполнения кредитного договора осталось меньше 3-6 месяцев;

- действие кредитного договора по ипотеке – менее 6 месяцев.

Важно понимать, что повторное рефинансирование несет в себе дополнительные расходы: проведение оценки недвижимости, налоговый сбор, страховка и увеличенная ставка во время переоформления соглашения. . Такое кредитование выгодно в том случае, если у клиента возникли финансовые сложности

Если нет денег, по кредиту начисляется задолженность, вместе с ней и неустойка за просрочку. В таких условиях погасить кредит намного сложнее

Такое кредитование выгодно в том случае, если у клиента возникли финансовые сложности. Если нет денег, по кредиту начисляется задолженность, вместе с ней и неустойка за просрочку. В таких условиях погасить кредит намного сложнее.

Требования к клиентам и условия рефинансирования ипотеки в 2021 году довольно приемлемые для заемщиков. Альфа-Банк предлагает своим клиентам разумное решение в сложной ситуации.

Условия рефинансирования ипотеки

Опция по перекредитованию может быть применена не только к потребительским займам, но и к ипотеке. Клиенту предоставляется возможность погасить задолженность в другом банке и расплачиваться уже по новому кредиту с более выгодной процентной ставкой.

На заметку! Рефинансирование кредита в Сбербанке для физических лиц в 2021 году

Основное условие для оформления рефинансирования ипотеки в Альфа-Банке в 2021 году – отсутствие долга по кредитным договорам. Чтобы банк удовлетворил заявку на перекредитование, необходимо соблюсти такие условия:

- дата оформления ипотеки – более 6 месяцев назад;

- наличие права собственности на имущество;

- ранее не проводилось рефинансирование;

- отсутствие задолженностей по кредитным обязательствам.

В противном случае банк вправе отказать.

Способы погашения задолженности

Для внесения средств по рефинансированному ипотечному займу Альфа-Банк можно использовать такие способы:

- Интернет-банк или мобильное приложение – это дистанционный программный сервис, который, помимо осуществления платежей, позволит ознакомиться с графиком, провести частичное или досрочное погашение. При этом программа напомнит пользователю о наступлении даты внесения средств;

- Кассовые отделения банка – понадобится найти ближайшее отделение финансовой организации Альфа-Банк;

- Банкоматы – допускается вносить средства непосредственно через терминалы финансовой организации Альфа-Банк или через банкоматы партнёрских компаний.

Документы для рефинансирования

Оформление любого кредитного договора не произойдет без предоставления стандартного пакета документов.

Зарплатным клиентам банка будет достаточно предоставить такие документы:

- Анкета-заявка на рефинансирование ипотеки.

- Ксерокопия всех страниц паспорта.

- Номер СНИЛС.

Прочие заемщики, желающие перекредитоваться, должны добавить к этому списку:

- Справку о доходах (2-НДФЛ, или допускается вариант по форме банка).

- Заверенную работодателем ксерокопию трудовой книги.

Это стандартные пакеты документов, запрашиваемые во всех банках для проведения рефинансирования. Но не стоит забывать и о документе, указывающем на остаток задолженности по ипотеке. Его необходимо взять в банке, где оформлен кредит, и принести в Альфа-Банк, чтобы сотрудники смогли оценить реальность выдачи кредита и способность человека к погашению долга. Также это позволит проверить наличие просрочек и штрафов по текущей ипотеке.

Преимущества рефинансирования кредитов других банков в Альфа-Банке

Рефинансированияе ипотеки и других кредитов в Альфа-Банке позволяет:

- Уменьшить кредитную нагрузку вследствие снижения процентной ставки.

- Получить дополнительные денежные средства. Кроме выплаты кредитных долгов, клиент может рассчитывать на выдачу суммы сверх этого, но при условии достаточной платежеспособности. Выплата задолженности будет производиться в рамках одного кредита на рефинансирование.

- Альфа-Банк достаточно стабилен. В 2018 году он получил рейтинг надежности АА (Высокая степень). Условия кредитования не содержат скрытых комиссий и дополнительных платежей.

Хотя Альфа Банк предлагает рефинансировать ипотеку за меньшую стоимость, нужно понимать, что условия относительно залога не изменятся. Также предстоит подписать закладную и передать банку право требования на недвижимость в случае неуплаты долга, оформить полис страхования имущества и титула (от утраты права собственности на жилье).

Условия рефинансирования ипотеки

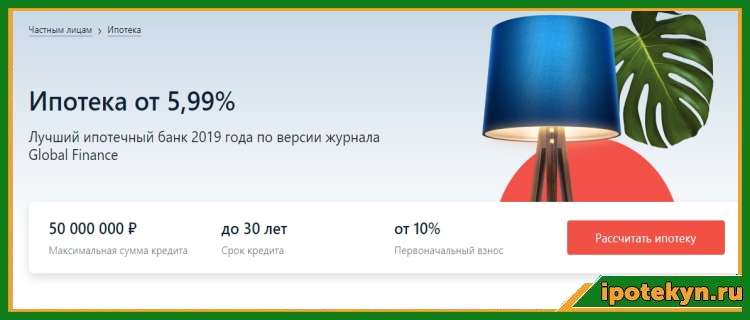

Первое, что необходимо выяснить клиенту, заключается в условиях рефинансирования ипотеки в Альфа-Банке. Согласно установившимся в 2020 году правилам, соискателям кредита нужно рассчитывать на следующее:

- максимальный размер кредитования способен достигать 50 миллионов рублей;

- срок, отведённый банком на возврат долга, может составлять до 30 лет;

- размер процентной ставки начинается от 9,99% и зависит от массы различных условий;

- обязательным условием одобрения и выдачи займа является страхование недвижимости, которая выступает залогом;

- дополнительно приветствуется страхование рисков утраты права на собственность и риска потери трудоспособности.

Указанные условия и параметры способны меняться, в зависимости от желаний заёмщика и требований кредитора. Чтобы выяснить точные размеры процентной ставки и одобренную сумму, следует обратиться в ближайшее отделение или проконсультироваться с менеджерами Альфа-Банка. Они помогут определиться с вероятными параметрами будущего кредитного договора.

Условия ипотечного кредитования

Ипотека – кредит на жилье, который выдается молодой семье и некоторым льготникам с невысоким процентом. Тем, кого условия ипотеки на общих параметрах не устраивают, Альфа-Банк предлагает рефинансирование займа. Перекредитование ипотечного кредита банк проводит на следующих условиях:

- Сумма перекредитованиядля жителей Московской области ограничена 50,000,000, а для иных областей – 25,000,000 рублей.

- Срок нового займа в пределах 3-30 лет.

- Необходимо внести 15%-20% от стоимости недвижимого имущества.

- Минимальная процентная ставка– 10.29%.

Заемщик непосредственно влияет на условия рефинансирования и ставки по ипотеке, когда выполняет определенных требования банка или не выполняет их:

| Условие | Процент изменения ставки от базовой |

|---|---|

| Не приобретает полис страхования жизни | +1% |

| Желание клиента получить деньги сверх суммы ипотеки | +0.5% |

| Рефинансируется земельный участок с домом | +0.5% |

| Рефинансируется ипотека на таунхаус | +0.25% |

| Заемщик не подтверждает документально доход | +0.7% |

| В течение 90 дней заемщик не приносит документы о перекредитовании ипотеки в Альфа-Банке | +3% |

| Завершение процесса рефинансирования в течение месяца от даты подачи документов | -0.3% |

| Клиент переводит заработную плату в Альфа-Банк | -0.3% |

| Рефинансирование по сумме превышает 8 миллионов для Москвы, 5 миллионов для Санкт-Петербурга и области, 3 миллиона для Екатеринбурга, Ростова-на-Дону, Краснодара | -0.3% |

Сумма и сроки кредитования

Сумма при перекредитовании будет зависеть от региона, где расположена недвижимость. Максимальный размер кредита (80 млн. руб.) – для Москвы и области, на 50 млн. руб. могут рассчитывать жители Петербурга и Ленинградской области, для Краснодара или Екатеринбурга ограничения по сумме до 30-х миллионов руб. Минимальная сумма ипотечного кредита – 600 тыс. руб.

Смотрите на эту же тему: Зачем нужна справка 2-НДФЛ для ипотеки и сколько она действует?

Наиболее выгодные условия получит заёмщик с зарплатной картой Альфа-Банка и безупречным пакетом документов, если он подтвердил свои доходы, оформил все страховки, из всех видов жилья выбрал квартиру в мегаполисе.

Взять кредит можно как минимум на 3 года, максимум – на 30 лет. Перекредитуют долг в 50 млн. руб. (для столицы) и 35 млн. руб. – для регионов.

Порядок оформления

Чтобы оформить рефинансирование, для начала нужно подготовить пакет документов. Но, чтобы сделать это правильно и ничего не забыть, рекомендуем сначала обратиться за консультацией в один из офисов банка. Сотрудник составит список документов, требуемых с учетом конкретных жизненных обстоятельств клиента.

Итак, после сбора документов и заполнения заявки пакет бумаг передается сотруднику банка. Начинается процесс рассмотрения. Спустя 5-7 рабочих суток служба безопасности Альфа-Банка вынесет вердикт — если он положительный, с вами созвонятся для составления кредитного договора.

После подписания нового кредитного договора начнется переоформление залога и погашение долга в старом банке. Обязательно возьмите у прошлого кредитора справку об отсутствии задолженности — этот документ понадобится и вам на случай возникновения споров, и Альфа-Банку.

Условия рефинансирования ипотеки в Альфа-Банке

В 2018 году рефинансирование ипотеки в Альфа-Банке происходит на следующих условиях:

- Максимально доступная сумма – 50 млн. рублей.

- Срок выплаты долга – до 30 лет.

Процентные ставки на перекредитование ипотеки в Альфа-Банке устанавливаются в зависимости от категории клиента. Участники зарплатных проектов могут рассчитывать на тариф от 8,99%, остальные заемщики – от 9,29%.

Если клиент желает максимально понизить процентную ставку, ему нужно соответствовать следующим требованиям:

- Быть участником зарплатного проекта.

- Выйти на подписание кредитного договора в течение месяца после одобрения.

- Застраховать свою жизнь и здоровье.

Повышение ставки происходит при отказе от страхования (на 1%) и предоставлении минимального пакета документов (на 0,7%). На 0,5% повысится тариф при перекредитовании ипотеки на загородный дом с земельным участком и если сумма нового займа больше остатка задолженности. Повышение ставки на 3% ожидает тех заемщиков, кто в течение 3 месяцев не предоставил документы об оформлении залога в пользу Альфа-Банка.

Особенности погашения кредитной задолженности

Осуществлять внесение установленного банком процента можно с использованием нескольких инструментов, а именно:

- банкоматы;

- через установленное мобильное приложение «Альфа-Мобайл»;

- «Альфа-Клик» (интернет-банк).

Если все условия и требования соблюдены, и финансовое учреждение одобрило заявку, запускается процесс рефинансирования. Прописанная в договоре сумма не выдается заемщику (исключение составляют дополнительные средства). Она будет перечислена предыдущему кредитору, после чего клиент должен будет получить документ, подтверждающий закрытие ипотечного кредита, и предоставить его в Альфа-Банк.Бесплатный звонок по России 8 800 2000-000

Общие условия по рефинансированию ипотеки в Альфа-Банк

Подача заявочной анкеты и пакета документации осуществляется в режиме онлайн. На рассмотрение принятой документации специалистам банковской компании требуется от 1 до 3 дней. Срок действия долгового соглашения может составлять от 3 до 30 лет. При этом заёмщик может претендовать на займ в размере от 600 тысяч до 50 миллионов рублей. Кредитные средства выдаются под годовую процентную ставку от 7,99%.

Заемными средствами допускается погасить до 90% рефинансированного ипотечного займа при покупке строящегося жилья и до 85% при приобретении готовой недвижимости. Заёмщик в обязательном порядке должен оформить страховку на утрату собственности и повреждения жилого помещения.

Кредитные средства предоставляются в безналичной форме перечислением на лицевой счёт действующего ипотечного займа. С момента перечисления средств договор по рефинансированию ипотеки вступает в силу.

Как понизить ставку по действующей ипотеке в Альфа Банке

Действующие клиенты Альфа-Банка наверняка заметили существенное понижение ставок в связи с пандемией коронавируса. Однако напрямую рефинансирование собственных заемщиков в Альфа-Банке не предусмотрено. Но можно воспользоваться иными способами облегчения кредитного бремени.

Реструктуризация ипотеки

Заемщики Альфа-Банка, оказавшиеся в сложном положении, могут претендовать на реструктуризацию условий ипотеки: увеличение срока, снижение ставки в индивидуальном порядке. Для этого необходимо подать заявление в свободной форме с приложением документов, подтверждающих сложное финансовое положение.

Ситуация уважительная, если:

- заемщик потерял работу;

- ухудшилось состояние здоровья или получена инвалидность;

- в семье родился ребенок.

Однако особо надеяться на реструктуризацию ипотеки не стоит, Альфа-Банк обычно не пересматривает условия уже заключенных договоров.

Материнский капитал

При рождении второго (а с 2020 года – и первого) ребенка семье выдается материнский капитал суммой в почти полмиллиона рублей. В Альфа-Банке его можно направить на частичное или полное погашение ипотеки. Для того:

- подать в Альфа-Банк заявление (файл Word);

- подать в ПФР своего города заявление на распоряжение материнским капиталом.

Пенсионный фонд перечислит деньги в течение 1-2 месяцев, после чего сумма основного долга уменьшится.

Ипотека с господдержкой 2020

Альфа-Банк разработал программу ипотеки с господдержкой со ставкой от 5,99%, однако воспользоваться ей могут только новые клиенты. Действующие клиенты могут перекредитоваться под антикоронавирусную программу 2020 года в других банках.

450 тысяч многодетным на погашение

При рождении третьего ребенка семья получает право на 450 тыс. целевых рублей, предназначенных только на погашение ипотеки. Альфа-Банк тоже участвует в этой программе, поэтому после пополнения в семействе можно сформировать необходимый пакет документов и оформить заявление. Списание долга произойдет автоматически.

Требования к заёмщику

Финансовая организация Альфа-Банк готова предоставить кредитные средства по программе рефинансирования ипотеки гражданам Российской Федерации, Украины и Белоруссии. На момент заключения долгового соглашения заёмщик должен находиться в возрастной группе от 21 до 70 лет. Верхний предел рассчитывается по факту завершения действия долгового соглашения.

Потребуется иметь регистрацию по месту фактического проживания. У заёмщика должен быть общий трудовой стаж сроком не менее 12 месяцев. При этом минимальный беспрерывный стаж на действующем рабочем месте должен составлять 4 месяца.

Рефинансирование в Альфа-Банке: перечень условий

К примеру, условия предоставления кредитов предыдущих организаций могут стать куда более выгодными, если вы решитесь рефинансировать задолженность при ситуации, когда платёж по первоначальным договорам становится для заёмщика непомерным. Но прежде следует выяснить, на каких условиях предлагает Альфа-Банк рефинансирование ипотеки

- Неукоснительный прецедент рефинансирования состоит в том, что сам займ предоставляется на возмещение задолженности по ранее взятому кредиту, оформленному в стороннем финансовом учреждении. Плюс ко всему объект недвижимого имущества может быть как готов, так и находиться в процессе строительных работ.

- Процентная ставка для рефинансирования ипотеки находится в пределах от 17 до 19% в годовом исчислении. Устанавливают ее исключительно в индивидуальном порядке в не зависимости от предоставленных заёмщиком документов.

- Максимальный размер выдаваемой суммы не превышает отметки в 85% от стоимости приобретаемого жилья. Плюс ко всему в соотношении с текущей ипотекой будет, изменяется и лимит суммы.

Это одни из основных условий, на которых, в конце концов, заключают соглашение на рефинансирование.

Кроме всего прочего, присутствуют требования к заемщику и недвижимости, на которую собственно и оформляют ипотечный кредит:

- Заёмщик имеет право бать гражданином любого государства, к данному параметру особых требований не выдвигают. Возраст обратившегося с запросом на рефинансирование должен быть более 20-ти лет. Предельный возраст для осуществления процедуры 64 года.

- Что касается трудоустройства заемщика, то его условия типичны с общими пожеланиям признанными в банковских структурах. Трудоустройство кредитополучателя одно из обязательных условий при подаче документов на кредит (на момент подачи заявки заемщик должен быть официально трудоустроен не менее чем 0,5 года). При этом рассчитывать на положительное решение по ипотеке, могут как работники, работающие по найму, так и учредители либо индивидуальные предприниматели.

- Кроме непосредственно заёмщика, в процессе учувствует три доп. лица, которые фигурируют в документе в качестве созаёмщиков, их уровень дохода также учитывается при расчёте суммы займа.

Что касается требований представляемых к недвижимости, то таковых совсем не много. Основное требование — благоустроенность жилфонда, говоря проще, она должна быть обособленна

Ещё одно немаловажное требование: здание считаться аварийным либо ветхим быть не должно. Также оно не должно фигурировать в списке фирм требующих кап

ремонта.

Жилье перед получением одобрения от банка следует застраховать от всех видов рисков. Некоторые виды из них дают возможность снизить процентную ставку.

Ипотечные кредиты рефинансирования в Химках от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Суммакредитаменьшебольше | Первонач.альныйвзносменьшебольше | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|

|

4,8 % Квартира ежемес. платежот 63 851 ₽ |

до12 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Оформить в банкеПодробнее | ||

| Все об ипотеке | ||||||

|

5,9 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 65 573 ₽ |

до12 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 6,9 % Квартира или таунхаус Загородный дом или коттедж Апартаменты ежемес. платежот 67 163 ₽ |

до30 млн ₽ | от 0%от ₽ |

Выдача на счет / на счет в стороннем банке Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

7,4 % Квартира Апартаменты ежемес. платежот 67 967 ₽ |

до15 млн ₽ | от 20%от 800 000 ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

7,5 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 68 129 ₽ |

до3 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы участие в нис не менее 3 лет |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 7,65 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 68 371 ₽ |

до20 млн ₽ | от 0%от ₽ |

Выдача на счет / на счет в стороннем банке Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 7,7 % Квартира ежемес. платежот 68 452 ₽ |

до15 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

7,8 % Квартира Загородный дом или коттедж ежемес. платежот 68 614 ₽ |

до30 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 1 мес. после испытательного срока |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 7,99 % Квартира или таунхаус Апартаменты ежемес. платежот 68 923 ₽ |

до50 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

7,99 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 68 923 ₽ |

до4,2 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы участие в нис не менее 3 лет |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 8,19 % Квартира ежемес. платежот 69 249 ₽ |

до26 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 8,3 % Квартира ежемес. платежот 69 428 ₽ |

до50 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 8,4 % Квартира или таунхаус Загородный дом или коттедж Апартаменты Коммерческая недвижимость ежемес. платежот 69 592 ₽ |

от300 тыс. ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

8,5 % Квартира или таунхаус Загородный дом или коттедж ежемес. платежот 69 756 ₽ |

от500 тыс. ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

8,5 % Квартира Другое ежемес. платежот 69 756 ₽ |

до15 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

8,79 % Квартира или таунхаус Загородный дом или коттедж Комната или доля Апартаменты ежемес. платежот 70 232 ₽ |

до20 млн ₽ | от 0%от ₽ |

Выдача на счет / на счет в стороннем банке Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 8,8 % Квартира ежемес. платежот 70 248 ₽ |

до30 млн ₽ | от 0%от ₽ |

Выдача на счет / на счет в стороннем банке Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 9,19 % Квартира Комната или доля ежемес. платежот 70 892 ₽ |

от450 тыс. ₽ | от 0%от ₽ |

Выдача на счет Стаж работы непрерывный трудовой стаж от 6 мес. |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

9,5 % Квартира ежемес. платежот 71 406 ₽ |

до20 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 3 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке | ||||||

|

от 11 % Квартира Апартаменты ежемес. платежот 73 924 ₽ |

до15 млн ₽ | от 0%от ₽ |

Выдача на счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все об ипотеке |

Требования, предъявляемые банком к объекту недвижимости

Банковское учреждение проводит рефинансирование ипотеки, если имущество соответствует всем имеющимся требованиям. Их можно увидеть на официальной странице банка, они такие же как те, что предъявляются к жилому помещению во время заключения договора по кредиту. Имущество должно быть в нормальном состоянии, не ветхим, полностью исправным.

Условия полностью озвучивает представитель банка, специалист в области кредитов, а проверка осуществляется другим сотрудником. Однако, перед тем как подавать заявку на проведение рефинансирования лучше заранее ликвидировать присутствующие проблемы, чтобы впоследствии не растрачивать попусту время.