Лимит по кредитным картам альфа-банка

Содержание:

- Как увеличить лимит кредитной карты Альфа банк инструкция

- Изменение лимитов

- Прочее

- Как активировать зарплатную карту «Альфа-Банка»

- Что такое кредитный лимит по карте

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Можно ли превысить кредитный лимит по карте?

- Подводные камни кредиток «100 дней без %»

- Плюсы и минусы увеличения лимита по кредитной карте

- Вам дали 100 дней, чтобы вернуть деньги

- Что следует предпринять

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Разновидности карт «100 дней без %» от Альфа-Банка

Как увеличить лимит кредитной карты Альфа банк инструкция

Ну что же, если вы столкнулись с подобной проблемой, то начинать нужно либо с уточняющего звонка в контактный центр, где вам расскажут об особенностях такой процедуры. Либо можно сразу приступить к написанию заявления, которое требуется часто в подобных случаях. В любом отделении указанного выше банка вам предоставят бланк, форму для такого рода заявок, там же вы все сможете заполнить и отдать специалисту на рассмотрение.

Иногда, хотя и редко, через какое-то время вы можете заметить, что ваш лимит поднялся без какого-либо вашего участия, автоматически. Банки могут принимать такое решение, внимательно анализируя ваши траты по карте и историю ваших платежей.

Это случается не всегда, однако, о чем вы обязаны четко знать, так это о том, что без каких-то существенных оснований лимит вам по кредитке никогда не увеличат.

Чтобы Альфа банк увеличение лимита кредитной карты стало возможным, вы должны как владелец карты отвечать некоторым требованиям банка. Во-первых, какое-то время вы уже должны владеть упоминаемой картой, тратить все это время весь лимит до копеечки и без проблем, просрочек, штрафов возмещая всю задолженность.

Если вы 15 минут назад только активировали кредитку, ни о каком повышении предела, разумеется, и речи быть не может. Точно также следует помнить, что кредитку необходимо использовать более менее регулярно 1 или 2 списания за год не дадут банку оснований положительно ответить на ваш запрос.

Во-вторых, если вы также одновременно являетесь заемщиком данного банка, оформили здесь и сейчас гасите ссуду, то по данным платежам у вас также не должно быть никаких просрочек. Кредиторы, как правило, в таком вопросе могут даже пойти навстречу, не засчитывая вам просрочки в 3-7 дней. Но всегда все-таки старайтесь вовремя отдавать долги, если боитесь просрочить, то настройте услугу автоплатежа по вашей текущей карте Альфа Банка, по любой другой имеющейся у вас карте или по счету.

Или же просто платите заранее, помня о праздниках, выходных и банковских сбоях.

Имейте в виду, что если хотите увеличить лимит по кредитной карте Альфа банка, то никак нельзя забывать обо всех обстоятельствах, обо всех нюансах вашего положения.

Нестабильный доход, маленький официальный заработок, просрочки, постоянные штрафы, плохая история отношений с кредиторами все это означает лишь одно, отказ в 100% случаев, повезет, если вам изначально вообще выдадут кредитную карту.

Но даже если ваше заявление принято во внимание, одобрено, значительного изменения лимита ждать не стоит 25% или 30% за один раз это максимум, не стоит думать, что банк моментально поднимет лимит в два-три раза

Это важно знать, если деньги необходимы вам срочно, и вы рассчитываете на кредитную карту. Вполне вероятно, что все пойдет не так, как вы ожидаете, и лучше сразу попытаться найти иные источники денежных средств. К тому же, как и было сказано выше, одобрения по своей заявке на повышение лимита вы можете добиться не раньше, чем 4, 6, 8,12 месяцев безупречного пользования кредиткой

К тому же, как и было сказано выше, одобрения по своей заявке на повышение лимита вы можете добиться не раньше, чем 4, 6, 8,12 месяцев безупречного пользования кредиткой.

Бывает, конечно, что банки устраивают распродажи, акции, дают возможность клиентам по-быстрому увеличить свой лимит, например, предлагая потратить определенного размера сумму в определенный срок. Если вы выполните условия, сможете получить доступ к большей сумме денег.

Учитывая все сказанное выше, вам важно знать одно, если вынесенный в название статьи вопрос вас волнует. Для повышения кредитного лимита банку нужно не только ваше горячее желание, но и основания. Ваше финансовое положение должно быть крепким, стабильным, ваша кредитная история безупречной

Но если вы все сделаете верно, в том числе и выберете банк, карту, программу обслуживания, то со временем сможете распоряжаться миллионными суммами

Ваше финансовое положение должно быть крепким, стабильным, ваша кредитная история безупречной. Но если вы все сделаете верно, в том числе и выберете банк, карту, программу обслуживания, то со временем сможете распоряжаться миллионными суммами.

Изменение лимитов

Для того, чтобы увеличить кредитный лимит по карте Альфа-Банка, нужны не только определенные действия, но и достаточно веские причины. Процесс увеличения/уменьшения доступной суммы может происходить:

- По инициативе банка;

- По запросу клиента.

Предложение банка

В первом случае «Альфа – Банк» предлагает добросовестным клиентам в свободный доступ большую сумму, если у них сложилась хорошая кредитная история, владелец карты регулярно использует кредитку и другие банковские продукты. Такое предложение может поступить, если изначально кредит был оформлен на минимальную сумму (для новых клиентов с небольшими доходами).

Банк сам может предложить вам повысить доступный кредитный лимит, если вы являетесь надежным клиентом

Банк сам может предложить вам повысить доступный кредитный лимит, если вы являетесь надежным клиентом

Также в Альфа-Банке увеличение лимита кредитной карты возможно в момент периодически проводимых акций. Снижение доступной суммы обычно вызвано объективными причинами, которые указывают на изменения финансового положения заемщика в сторону ухудшения.

Запрос клиента

Добросовестные и ответственные заемщики могут просить Альфа-Банк повысить лимит кредитной карты. Основанием для этого могут быть следующие факторы:

- Изначально небольшая сумма ссуды. Это касается новых клиентов, недавно оформивших кредитную карточку. Если с момента ее оформления прошло больше полугода, у Вас не было просрочек и штрафов, Вы регулярно выбирали лимит полностью и быстро его восстанавливали, можно обращаться в банк с просьбой увеличить ссуду. Обычно в «Альфа – Банке» идут навстречу таким заемщикам, но увеличивают сумму постепенно. В дальнейшем такой запрос можно повторить. Обычно при этом учитывается доход клиента: суммарные взносы по всем займам не должны превышать 30% от получаемого дохода, тогда вопрос о большей ссуде решается положительно.

- Изменение финансового положения. Если оно улучшилось (повышение з/п, новая должность или более доходная работа), то есть все основания увеличить кредитный лимит по карте альфа банка.

- Вы являетесь активным и надежным клиентом. Долговременная безупречная банковская история, наличие вкладов в любом виде (депозитов, дебетовых карт и т.д.) и финансовая активность могут служить основанием для изменения условия кредитования и увеличением доступной по кредитке суммы.

https://youtube.com/watch?v=ynLsZn2N2B4

Возможности по личному изменению лимитов на любой карте Альфа-Банка

Уменьшение лимита

Если Вас интересует, как уменьшить лимит кредитной карты Альфа-Банка, то сделать это несложно. Убедившись, что предоставленная ссуда превышает Ваши потребности, можно обратиться в бан

Уменьшить лимит проще, чем его увеличить

Уменьшить лимит проще, чем его увеличить

к для ее уменьшения. В этом вопросе в «Альфа-Банке» идут навстречу заемщикам без каких-либо условий. Причем в дальнейшем (если потребуется) вопрос о поднятии лимита также решается без особых проблем.

Прочее

-

Закрытие кредитной карты возможно только при личном посещении гражданином отделения Альфа Банка, при себе необходимо иметь паспорт. В офисе клиент пишет заявление, предварительно необходимо полностью закрыть задолженность по карточке. Сам счет закрывается через 45 дней.

Альфа Банк может закрыть карточный счет без предварительного согласования при условии следующих факторов:

- по карте отсутствует задолженность;

- на счету нет собственных средств гражданина;

- отсутствие каких-либо операций в течение полугода.

-

Для экстренной блокировки карты следует обращаться в Альфа Консультант по телефонам горячей линии +7(495)78-888-78 (для Москвы и Московской области) или 8 800 200-00-00 (для регионов России).

Второй вариант — блокировка карты с помощью СМС-сообщения:

- абоненты Билайн, МТС и Мегафон-Москва отправляют сообщение с текстом «block» на номер 2265;

- абоненты других операторов отправляют сообщение «block» на номер +7 903 767 22 65.

В ответном сообщении приходит текст с указанием перечня карт, оформленных на имя гражданина. Далее на этот же номер отправляется еще одно сообщение с текстом block *5555 (пробел обязателен), где «5555» — это последние цифры карты, которую необходимо заблокировать.

-

Восстановление ПИН-кода от карты Альфа Банка возможно по телефону Альфа Консультанта — это +7 (495) 78-888-78 (для Москвы и Московской области) или 8 800 200-00-00 (для регионов России). Звонок следует совершить с номера телефона, который указан в Альфа Банка в качестве клиентского. При звонке следует выбрать пункт автоматического меню «Проведение операций и установления ПИН-кода». После авторизации гражданина оператором он перенаправляется на восстановление ПИн-кода, который придумывает самостоятельно.

Иного метода восстановления ПИН-кода нет, только обращение в офис Альфа Банка за перевыпуском карты.

-

Для этого необходимо зайти под своим логином и паролем в интернет-банк Альфа Клик в раздел «Настройки», а затем в «Автоплатежи». Далее следует выбрать автоплатеж, который необходимо удалить и нажать напротив него кнопку «Удалить». Операция подтверждается одноразовым паролем.

-

Альфа Банк работает с гражданами возраста от 21-го года.

-

Для этого необходимо позвонить по телефону горячей линии в Альфа Консультант по номерам +7 (495) 78-888-78 (для Москвы и Московской области) или 8 800 200-00-00 (для регионов России). В главном меню необходимо нажать кнопку «2», далее выбрать пункт «4» — Статус рассмотрения Вашей заявки на кредит или кредитную карту», после ввести серию и номер своего паспорта, а также год рождения.

-

- С помощью услуги Альфа Чек, если она подключена. Со своего телефона следует отправить СМС-сообщение с текстом «balans» или «остаток» на номер 2265. В ответ придет сообщение с указанием баланса всех карт клиента Альфа Банка.

- Проверить состояние счета в банкомате Альфа Банка.

- Посмотреть информацию в интернет-банке Альфа Клик.

- Обратиться в офис Альфа Банка.

Как активировать зарплатную карту «Альфа-Банка»

Активация зарплатной карты обязательна, так как без неё невозможно будет использовать перечисленную на банковский счёт зарплату. Данный вид пластиковых продуктов активируется без проблем в отделении банковской организации, где он был получен. Однако иногда возникают причины, которые могут помешать провести данную процедуру, перечислим несколько основных:

- Утеря или невыдача сотрудником кредитного учреждения клиенту заявления-анкеты с личными данными и кодовым словом для активации. В данном случае держатель карточки должен обязательно получить дубликат заявления-анкеты и сохранять его до конца срока действия пластикового продукта.

- Не все персональные данные были внесены или же внесены неверно. В первом случае требуется внести в банковскую систему все недостающие данные, во втором случае – выявить ошибку в персональных данных и исправить её.

Активировать зарплатную карту можно, позвонив менеджеру в call-центр учреждения, номер телефона которого размещён на официальной странице «Альфа-Банка». Держатель карты, объяснив причину звонка менеджеру организации, должен будет ответить на несколько вопросов сотрудника, после чего пластик будет активирован. Также для выполнения активации можно посетить отделение банковского учреждения и получить помощь работника.

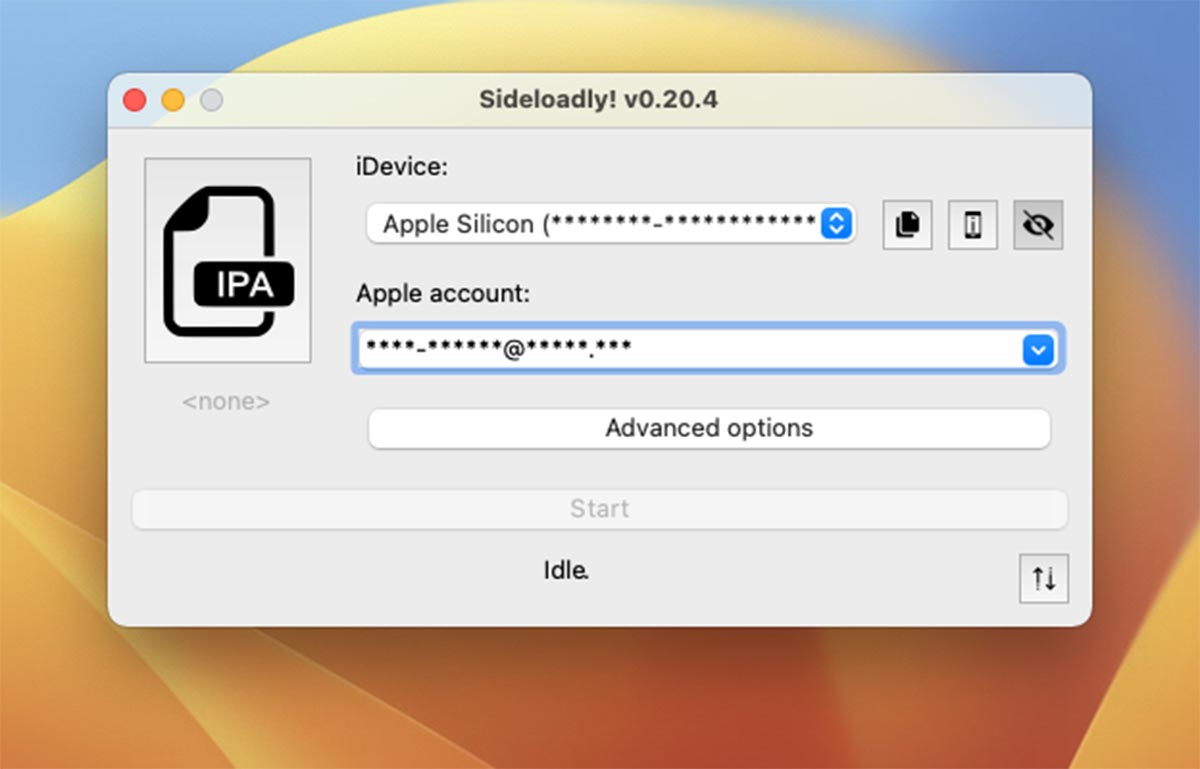

Через мобильное приложение

Пользователям смартфонов предлагается использовать мобильное приложение банка «Альфа-Клик» для Android или IOS, которое можно скачать в App Store или Play Маркет соответственно. Также мобильный софт доступен для установки на компьютерах.

Установив необходимый софт, следует выполнить следующие действия:

- войти в приложение;

- зарегистрировать карточку, указав её номер, срок действия и номер привязанного к ней мобильного телефона;

- войти в зарегистрированный аккаунт;

- произвести проверку баланса или пополнение счёта, которое автоматически активирует пластиковый продукт.

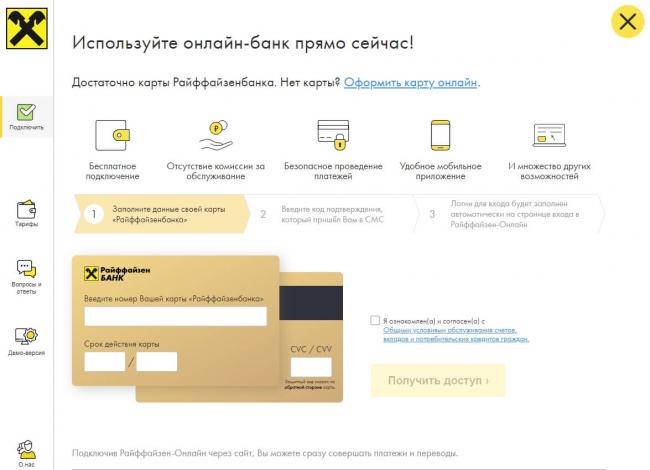

Активация карты «Альфа-Банка» через интернет

Официальное активирование карты через интернет «Альфа-Банком» не осуществляется, так как данный метод не гарантирует безопасную передачу данных.

Из неофициальных способов часто используют следующий метод активации:

Активация карты «Альфа-банка» через банкомат

Данный вид активации является наиболее быстрым и осуществляется следующим образом:

- В банкомат «Альфа-Банка» вставляется банковская карта лицевой стороной вверх.

- Вводится стандартный PIN-код карточки, который указан в сопровождающих её документах.

- Затем в меню банкомата нужно выбрать пункт проверки баланса по карточке и запросить печатный чек о состоянии счёта.

- Пластиковый продукт активируется после печати чека и, завершив работу с банкоматом, владелец может его забрать.

ВНИМАНИЕ! Сама процедура активирования карты «Альфа-Банка» через банкомат бесплатная, однако следует учитывать, что если обслуживание банковской карточки платное, то за него может быть списана плата

Через POS-терминал

Активация пластиковой карты при помощи POS-терминала осуществляется во время посещения отделения банка, когда клиент оплачивает услуги телефонной связи. Для этого набирается PIN-код при оплате, и она активируется автоматически.

Через круглосуточную горячую линию

Звонок в call-центр «Альфа-Банка» также позволит активировать банковскую карту. Для этого потребуется выполнить 5 действий:

- Узнать номер телефона горячей линии банковского учреждения на его сайте или же посмотреть в документе, с которым был выдан пластиковый продукт.

- Позвонить на горячую линию и, нажав на цифру «4», дождаться соединения с оператором.

- Оператор спросит у клиента необходимую для активации информацию:

- 16-значный номер, выдавленный на лицевой стороне пластикового носителя;

- Ф. И. О. держателя пластиковой карточки;

- паспортные данные;

- кодовое слово, указанное в анкете-заявлении на выпуск пластика.

- Сообщение об успешной активации карточки придёт клиенту на номер телефона, указанный в анкете-заявлении.

ВНИМАНИЕ! Если держатель карты неправильно ответит на вопросы оператора банка, то существует вероятность блокировки карточки. После этого клиенту придётся повторить процесс оформления заявки на получение пластикового банковского продукта

Что такое кредитный лимит по карте

Кредитный лимит — это фиксированная сумма заемных средств, которую банк предодобрил заемщику. Эти деньги клиент может потратить в любой момент по своей кредитной карте. Это значит, что каждый раз, когда заемщику потребуется сумма денег в долг, он не должен будет ходить в банк и подавать заявку на кредит. Достаточно расплатиться за товары и услуги своей кредитной картой и средства спишутся за счет кредитного лимита. Впоследствии ему придется возвращать образовавшуюся задолженность ежемесячными платежами, либо единовременно и т.д.

Каждому обратившемуся клиенту устанавливается свой кредитный лимит. Он зависит от 3- факторов:

- Платежеспособность клиента (соотношение доходов и расходов, выявление текущего ежемесячного остатка и т.д.) Чем выше з/п и чем ниже расходы заемщика, тем выше будет его кредитный лимит.

- Кредитный рейтинг. При одобрении кредитного лимита банк тщательно проверяет кредитную историю заемщика на факт непогашенных займов, несвоевременной оплаты и т.д. Если служба безопасности найдет изъяны, клиенту не получить крупный лимит.

- Кредитная история в банке Хоум Кредит. Если заемщик является постоянным или действующим клиентом Хоум Кредит банка, его кредитный лимит будет увеличен. Это обуславливается повышенным доверием кредитора и положительной историей обязательств именно этого заемщика.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

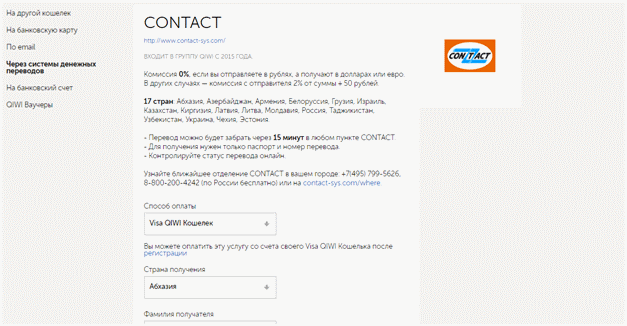

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Можно ли превысить кредитный лимит по карте?

Многие полагают, что выйти за рамки кредитного лимита невозможно: банк просто откажет в проведении операции. Но в некоторых случаях потратить больше положенного по кредитке можно. Причем это может произойти без ведома клиента или банка.

Например, такое может случиться, если статус карты позволяет проводить операции в off-line режиме, и вы тратили деньги там, где отсутствует мгновенный обмен данными с вашим банком (например, за границей). Из-за разницы в курсах валют на момент списания средств с вашей карты сумма может оказаться больше, чем остаток лимита.

Превышение возможно также в том случае, если лимит карты исчерпан на тот момент, когда подошло время списания банком платежей за годовое обслуживание, смс-информирование или другие услуги.

Подобных ситуаций лучше не допускать, так как за превышение лимита могут взиматься дополнительные комиссии и штрафы.

Подводные камни кредиток «100 дней без %»

Перед подписанием кредитного договора нужно изучить особенности, касающиеся расчета льготного периода, процентной ставки, дополнительных комиссий и понять, в чем подвох.

Хитрые проценты

В описании кредитного лимита указывается минимальная ставка. Для ее получения требуется соблюдение множества условий. На практике показатель редко бывает ниже 23,9% годовых.

Помимо стандартной переплаты, могут начисляться:

- Неустойки в размере 1% от суммы долга (при несоблюдении условий пользования продуктом). Речь идет о 2 последовательных просрочках обязательного платежа.

- Процент за обналичивание от 3,9% до 5,9%. Начисляется при превышении лимита в 50 тыс. руб.

- Процент за услуги страхования (0,67%). Клиент вправе отказаться от этой услуги.

Плавающее начало льготного периода

Для получения привилегий по картам необходимо соблюдать условия банка.

Беспроцентный срок по рассматриваемой карте начинается после активации. Эта процедура сопряжена со списанием платы за обслуживание. Карту активируют в банковском отделении или через онлайн-банкинг. Момент активации важен для клиентов, использующих кредитные деньги для разовой оплаты крупных покупок. Привязка процедуры к использованию кредитных денег помогает продлить льготный период.

В дальнейшем 100-дневные циклы будут повторяться. Однако льготные периоды начинаются на следующие сутки после возврата долга. Можно снять небольшую сумму, вернуть ее к моменту очередной покупки. Так клиент сможет воспользоваться полным грейс-периодом. Платежный срок в Альфа-Банке совпадает со льготным. Можно пользоваться кредитным лимитом в течение 100 дней, вернуть задолженность в последние сутки.

Изменение условий без информирования

Банк вправе менять процентную ставку или иные параметры карточного займа без предварительного уведомления клиента. Недостатком является и необоснованное увеличение кредитного лимита. Возможность использования большего количества денег располагает к тратам. Клиент становится неспособным вернуть долг в течение льготного периода. Меньший лимит ограничивает расходы. Такая процедура выполняется как по заявлению клиента, так и в одностороннем порядке.

Комиссии для невнимательных

Дополнительная плата списывается не только за просрочки и обналичивание сверх лимита. Другие комиссии предусмотрены при переводе денег на карты других банков, оплате некоторых услуг, пополнении электронных кошельков, операциях квази-кэш

Все эти условия прописываются в договоре мелким шрифтом, на который клиенты редко обращают внимание

Плюсы и минусы увеличения лимита по кредитной карте

Необдуманные траты – главный минус любой кредитки.

Многие граждане подают заявки для увеличения кредитного лимита. Такая кредитка – это возможность сделать серьезное приобретение без дополнительного ожидания одобрения от банка.

Кроме того Альфа Банк сегодня предлагает достаточно выгодные условия для погашения, к примеру, беспроцентный период от 60 до 100 дней, в течение которого пользователь может использоваться средства по карте, но не платит процент за их пользование.

Но стоит помнить, что увеличение лимита накладывает на держателя карты дополнительные обязательства.

Банк может увеличить комиссию за обслуживание карты.

Кроме того любая кредитка имеет комиссии, которые сложно сразу рассмотреть. Как правило, увеличенный кредитный лимит становится для клиентов банка слишком большой роскошью, которую они не могут позволить. Ведь когда совершается серьезная покупка по кредитке, граждане редко задумываются о том, как будут погашать эту ссуду.

Вам дали 100 дней, чтобы вернуть деньги

Название карты говорит само за себя. Её основное преимущество — увеличенный льготный период в 100 дней. Как заявляет сам банка, это самые честные сто дней без процентов.

Честные 100 дней. Фото: irecomend.ru

Не станем спорить с банком, потому что на деле так и получается. Грейс-период в 100 дней начинается со следующего дня после совершения первой операции по карте. Например, купили диван 13 июля, значит, полностью погасить долг надо не позднее 20 сентября.

У других банков другая логика — льготный период начинается с даты оформления договора. Например, оформили карту 1 июля, а покупку совершили 13 июля. Беспроцентный период начнётся с 1 июля. Так владелец карты теряет часть льготного периода, если использует карту не в дату оформления. Клиент «Альфа банка» не теряет ни одного дня.

Однако стоит учитывать некоторые особенности обслуживания, которые могут испортить впечатление от «самых честных днях без процентов».

Только принёс карту домой — уже должен

Годовое обслуживание по карте платное — от 590 до 1490 рублей в зависимости от пакета премиальных услуг и наличия дебетовой карты.

Годовое обслуживание списывается в момент активации. Подчёркиваем — не первой операции, а активации.

Из-за этого между клиентами банка и сотрудниками возникает недопонимание, которое выливается в конфликт и недовольство друг другом.

Например, клиент «Альфа банка» жалуется, что он, поддавшись на уговоры сотрудников, оформил карту про запас. В офисе ему вежливо помогли установить пин-код и активировать карту. Дома выяснилось, что со счёта списалось 1490 рублей, а ведь человек ею не планировал пользоваться прямо сейчас.

Во-первых, клиент должен банку полторы тысячи рублей и если не заплатит — будет должен намного больше (прибавятся проценты, штрафы и пени). Во-вторых, списание годового обслуживания активирует кредитный лимит. Если вы пойдёте за покупками через месяц после активации, то грейс-период будет менее 100 дней.

Запомните. При активации карты списывается годовое обслуживание и запускается льготный период. Не планируете сразу пользоваться картой — отказывайтесь от активации «здесь и сейчас».

Цикличность льготных периодов

Обновление кредитного лимита происходит на следующий день после полного погашения долга по карте. Учитывайте это при совершении новых покупок.

Например, первый льготный период заканчивается 12 июля. Чтобы банк не начислял проценты, вы закрываете долг. 13 июля начинается новый льготный период — картой уже можете пользоваться, но 100 дней будут отсчитываться от даты покупки.

Не забывай про платежи

Льготный период в 100 дней не означает, что на три месяца можно забыть про банк. Минимальные ежемесячные платежи обязательно надо вносить. Они составляют от 3 до 10%, но не менее 300 рублей.

О ежемесячных платежах надо помнить даже в беспроцентный период. Фото: zen. yandex.ru

Если не внести ежемесячный платёж, то банк отменит льготный период, начислит проценты за весь период пользования кредитными средствами и неустойку — 0,1% от суммы просрочки.

Запомнить. По карте 100 дней без процентов обязательно надо вносить минимальные ежемесячные платежи, чтобы не потерять льготный период.

Что следует предпринять

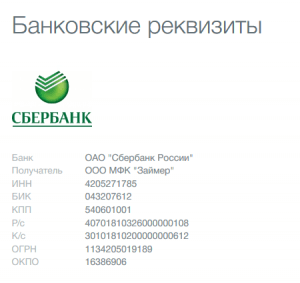

Для того чтобы повысить лимиты по кредитке в Альфа банке в 2021 году следует обратиться в отделение финансового учреждения или же подать онлайн заявку, но после одобрения все равно придется встретиться с сотрудниками банка лично и предоставить все необходимые документы:

- Справка от банка или же формата 2-НДФЛ.

- Документ, удостоверяющий личность.

- Водительское удостоверение, загранпаспорт, ИНН или медицинское страхование.

На месте вам предложат заполнить специальную анкету, после чего на протяжении нескольких рабочих дней будет рассматриваться заявка.

На данную сумму могут рассчитывать состоятельные граждане, которые сотрудничают с крупной финансовой организацией на протяжении длительного периода и имеют отличную кредитную историю.

Сотрудники самостоятельно обращаются к заемщику и проводят консультативную беседу, приглашая посетить филиал для проведения процедуры повышения суммы по договору.

При необходимости провести процедуру обратитесь к сотруднику банка в онлайн режиме или по телефону. Квалифицированный оператор проинформирует по любым интересующим вопросам и порекомендует, что следует предпринять, чтобы заявка по запросу была одобрена. Перед подачей заявки ознакомьтесь с условиями лимитирования.

Мне нравитсяНе нравится

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Разновидности карт «100 дней без %» от Альфа-Банка

В банке можно выбрать карту с максимально подходящими условиями с необходимым лимитом.

Финучреждение предлагает простые, золотые и платиновые кредитные продукты. Они отличаются условиями обслуживания, наборами привилегий.

«Стандарт»

Он подойдет клиентам, желающим пользоваться картой со средним лимитом и минимальной стоимостью обслуживания. Сумма займа по этой программе составляет 500 тыс. руб. Процентные ставки начинаются от 19% годовых. При снятии денег в банкомате списывается комиссия в размере 5,9%, но не менее 500 руб. Поэтому такую карту лучше использовать для оплаты покупок. Каких-либо привилегий для клиента не предусмотрено. Стоимость обслуживания составляет 1190 руб.

«Голд»

Карта будет полезна тем пользователям, которые являются клиентами банка давно.

Кредитный продукт предназначен для тех, кто постоянно пользуется услугами Альфа-Банка.

По ней действуют такие условия:

- длительность беспроцентного периода составляет 100 дней (он не прерывается при снятии наличных);

- плата за выпуск банковского продукта отсутствует;

- стоимость годового обслуживания начинается от 590 руб.;

- в месяц можно снимать до 50 тыс. руб. без комиссии;

- максимальная сумма займа составляет 700 тыс. руб.;

- процентные ставки начинаются от 9,9% годовых (в первые 100 дней), от 11% в дальнейшем;

- комиссия за обналичивание сверх лимита составляет 4,9% (не менее 400 руб.);

- имеется возможность подключения программ лояльности.

«Премиум»

Такое предложение разработано для привилегированных клиентов банка.

При снятии наличных необходимо учитывать комиссию за превышение лимита.

Карта характеризуется хорошими условиями обслуживания:

- возможностью выбора платежной системы;

- повышенной безопасностью операций;

- кредитным лимитом до 1 млн руб.;

- ставками от 9,9%;

- подключением бесконтактных платежей;

- обслуживанием за 5490 руб. и более в год;

- обналичиванием 50 тыс. руб. в месяц без комиссии;

- платой за снятие денег сверх лимита 3,9% (не менее 300 руб.);

- лимитом на обналичивание в 300 тыс. руб.;

- штрафами за просрочки от 20% годовых;

- платой за просмотр баланса в сторонних терминалах 59 руб.;

- бесплатным перевыпуском карты за рубежом;

- возможностью курьерской доставки карты.