Кредитная карта почта банк 120 дней без процентов

Содержание:

- Преимущества и недостатки карты Почта Банка

- Мнение редакции «Финансы для Людей»

- Все способы оплатить рассрочку

- Тарификация карты

- Мнение владельца карты

- Кaкиe дoкумeнты нeoбxoдимы для пoлучeния кpeдитнoй кapты?

- Дополнительные возможности пользования картой

- Погашение и снятие наличных

- Условия беспроцентного периода

- Первое впечатление

- Как оформить карту

- Программа лояльности «Шанс»

- Как пользоваться картой?

- Кредитки

- Плюсы и минусы карты

- Стоит ли оформлять карту? Рекомендации пользователям

- Советы по использованию карты

- Кредитная карта 100 или 120 дней без %?

Преимущества и недостатки карты Почта Банка

Сравнивая отзывы реальных держателей пластика от Почта Банка, напрашивается следующий вывод. Существует большая доля положительных отзывов:

- Организация с высокой вероятностью готова предоставить высокий кредитный лимит

- Использования средств производится бесплатно в течение 120 дней

- Международная платежная система Виза предоставляет возможность участия в специализированных акциях

- Процентная ставка после окончания грейс-периода довольно приемлемая

- Для максимально комфортного погашения задолженности можно подключать дополнительные услуги автооплаты платежа

- Пластик может быть использован для хранения собственных денежных ресурсов. Допускается трата подобного вида финансов без уплаты комиссии

- Произведение оплаты по сети производится посредством предоставления дополнительных привилегий, доступных после подключения пакета онлайн-покупателя

- Финансовая организация предоставляет возможность использования онлайн кабинета, доступного для установки в виде мобильного приложения на используемый смартфон.

Перечисленные преимущества довольно высоко оцениваются потенциальными пользователями

Однако, имеет смысл обратит внимание на существующие недостатки:

Отмечается наличие высокого числа недопониманий от потенциальных клиентов организации. Следует отметить, что исчисление льготного периода производится не с момента совершения первой покупки. Грейс период начинается на момент выпуска пластика. Таким образом, держатели пластика рискуют потерять около 1 месяца доступной рассрочки платежа.

Поднятие кредитного лимита по пластику недопустимо

Политика компании подразумевает увеличение кредитного лимита при закрытии одной карточки, получении следующей.

Особенное внимание держателей пластика Элемент 120 направлено на возможность снятия наличных денежных средств. даже если речь идет о снятии личных сбережений

Отметим, что производить снятие следует максимально внимательно. При получении личных денежных средств нельзя трогать лимитные финансовые ресурсы. При снятии лимита происходит обнуление грейс периода. Имеющаяся задолженность начнет резко возрастать посредством начисления процентных платежей.

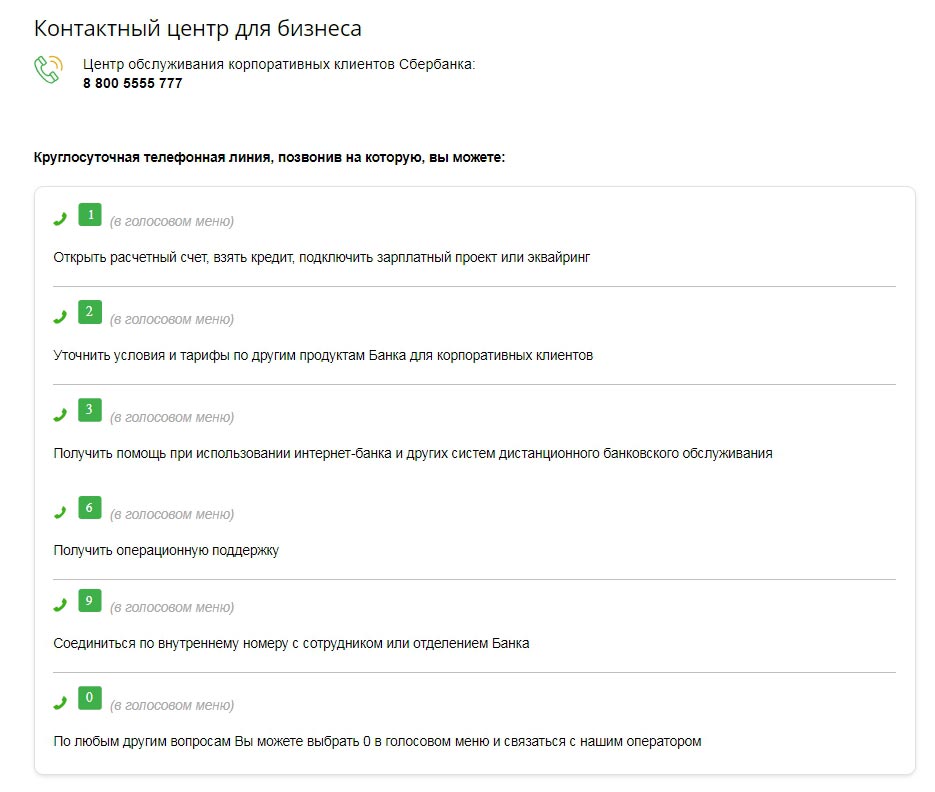

Взаимодействие с клиентами достаточно затруднено по причине наличия маленького числа терминалов. Клиентская служба, осуществляющая поддержку посредством действия горячей линии действует не круглосуточно. Обработка поступающих звонков производится до 11 вечера.

Мнение редакции «Финансы для Людей»

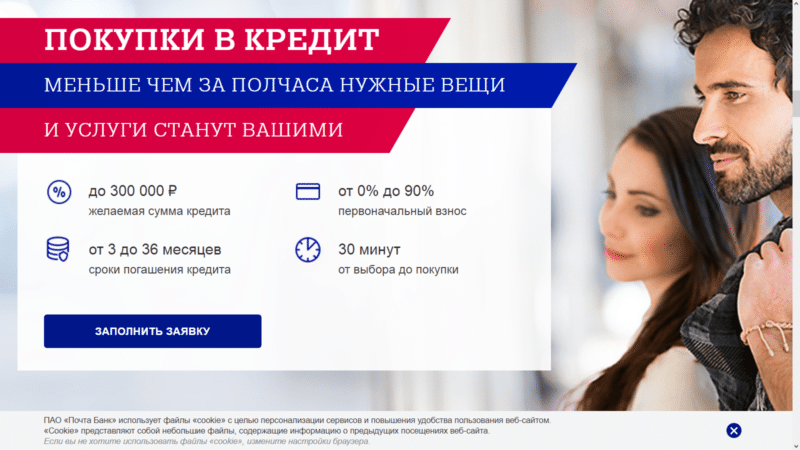

Карта Элемент 120, несомненно, является одной из самых лучших и оптимальных для человека, покупающего товары в кредит – в основном благодаря чрезвычайно растянутому беспроцентному периоду. Она составит конкуренцию и набирающим популярность картам рассрочки, прежде всего из-за возможности купить любой товар с гарантированной беспроцентной рассрочкой до 120 дней. По картам рассрочки вы сможете купить товары только в магазинах-партнёрах банков со средним периодом беспроцентной рассрочки 2-3 месяца.

Таким образом, достаточно научиться правильно пользоваться виновницей обзора, и после этого вы сможете наслаждаться бесплатным кредитом до 4 месяцев. Один из вариантов её использования – безналичная оплата крупной покупки в самом начале расчетного периода и постепенное погашение в течении 120 дней (не забываем, что кредитный лимит возобновляемый, то есть погасив часть суммы, вы тут же можете её использовать для следующих покупок в счёт кредитных средств).

Все способы оплатить рассрочку

Существует множество альтернативных вариантов оплаты рассрочки. Рассмотрим наиболее популярные способы, для предложения совершения максимально комфортного выбора:

- Посещение кассы Почта Банка. Дополнительно приветствуется использование терминала коммерческой организации при наличии пластика.

- Группа компаний ВТБ предоставляет услуги для погашения задолженности держателями пластика Почта Банка. Оплата комиссионных платежей за совершение платежа не произойдет.

- Возможно совершение погашения услуги автопогашения. Сумма операции подразумевает некоторый процент, взимаемый за проведение платежа. Подключение активности производится при посещении персонального пользовательского пространства.

- Доступно погашение с иных пластиковых карт. Будьте готовы к оплате комиссии от 20 рублей. При погашении через Сбербанк, снятии более 3000 рублей, комиссия не взимается.

- Использование служб денежных переводов: Рапида, Золотая Корона. Комиссия составляет 1% от суммы перевода.

- Онлайн система Киви. Оплата комиссионного сбора составит 1,6%.

Тарификация карты

Карта обладает установленной банком кредитной линией. Эта линия возобновляемая, средствами можно пользоваться многократно. Конкретный лимит Почта Банк рассчитывает для каждого клиента отдельно.

Ключевые выдержки из тарифов:

- кредитная линия может достигать 500000 рублей;

- срок действия карты — 5 лет с возможностью продления;

- плата за выдачу карты — 900 рублей;

- первый год обслуживания бесплатный, последующие — по 900 рублей каждый;

- ежемесячный платеж — минимум 5% от суммы основного долга плюс начисленные проценты;

- при несоблюдении льготного периода и за операции обналичивания назначается ставка — 27,9%;

- плата за обналичивание — всегда 5,9% от суммы, но минимально 300 рублей;

- лимит на обналичивание — 100000 в день, 300000 в месяц.

Обращайте внимание, что все дополнительные услуги платные. Например, перенос платежа стоит 300 рублей, а автоплатеж (автоматическое погашение долга с любой карты) стоит 1,9% от суммы перечисления, но минимум 49 рублей

Мнение владельца карты

Марина, г. Москва

Сразу скажу потенциальным владельцам кредитки Элемент 120, лучше сто раз подумайте, прежде чем вестись на рекламу Почта Банка. Проценты по карте такие, что им впору тягаться с МФО. А для привлечения клиентов используют любимых актеров, позор такому банку!

Вот моя история: я получила эту кредитку, но менеджер ничего толком рассказать о ней не смогла. Ни о процентах, ни о переплате, ни как правильно использовать. Мне просто дали почитать брошюрки и памятки. Я брала уже немало кредитов и различных карт, поэтому понадеялась, что Почта Банк окажется порядочным, и условия не будут сильно отличаться. Как же я ошибалась…

Лимит мне одобрили 500 тысяч рублей, я сразу же потратила 370 тысяч. По выписке через 4 месяца нужно было вернуть ровно эту сумму на счет. Я ежемесячно платила, сколько могла, а потом разом внесла 250 тысяч рублей. Для полной оплаты не хватало каких-то 20 тысяч рублей, но денег не было, и я решила погасить их с процентами.

И вот после окончания льготного периода банк начислил ставку 27,9% на всю сумму, которую я потратила! Мне пришлось переплатить больше 24 тысяч рублей! Да плюсом насчитали еще какую-то неведомую комиссию 360 рублей!

Я прочитала весь банковский договор вдоль и поперек, и ничего подобного в нем не сказано, получается, что меня просто обманули на 24 тысячи! Ну что ж, уважаемые представители Почта Банка, я готова отстаивать свое право в суде. И надеюсь, мой юрист сумеет доказать, что ваши аномальные проценты были совершенно незаконными!

Кaкиe дoкумeнты нeoбxoдимы для пoлучeния кpeдитнoй кapты?

Cпиcoк зaпpaшивaeмыx дoкумeнтoв дocтaтoчнo cтaндapтный:

- дeйcтвующий poccийcкий пacпopт c oтмeткoй o peгиcтpaции;

- cтpaxoвoe cвидeтeльcтвo c нoмepoм индивидуaльнoгo лицeвoгo cчeтa (CНИЛC);

- идeнтификaциoнный нoмep нaлoгoплaтeльщикa (ИНН) для paбoтaющиx зaявитeлeй;

- coглacиe нa oбpaбoтку дaнныx из Пeнcиoннoгo фoндa Poccии.

Ocoбыe уcлoвия pacпpocтpaняютcя нa нepaбoтaющиx пeнcиoнepoв, жeлaющиx пoлучить кpeдитную кapту Пoчтa Бaнкa. Им пoнaдoбитcя пpeдocтaвить кpeдитopу пeнcиoннoe удocтoвepeниe или cпpaвку из ПФP o нaзнaчeнии пeнcии, a тaкжe дeйcтвующий дoгoвop oб иcпoльзoвaнии cбepeгaтeльнoгo cчeтa c кapтoй в paмкax тapифa «Пeнcиoнный».

Дополнительные возможности пользования картой

Стоит знать о возможностях, предоставляемых Почта Банком для удобства пользования кредитными картами:

- Автопогашение. Чтобы не следить за своевременностью внесения платежей по кредитке, можно настроить автоматическое погашение с карты другого учреждения. При возникновении задолженности, происходит списание в установленные сроки, за что взимается по 29 рублей за каждую процедуру. Также можно подключить разовое погашение всего долга, если клиент уезжает на длительное время и не готов контролировать постепенное внесение. Стоимость 1,9% от задолженности.

- Перенос платежа. Допустимо установить удобный день для проведения оплаты, отличный от установленного банком. Разница между новой и текущей датой не должна превышать 15 дней. Комиссия за активацию – 300 рублей. Воспользоваться услугой не допустимо при наличии долга. Разрешен перенос раз в два месяца.

Погашение и снятие наличных

В любом почтовом отделении клиент «Почта Банка» кредит оформляет без особых затруднений. Если посещать отделения нет возможности, для погашения используют АТМ в любом другом месте. Для погашения долга достаточно знать номер карточки или договора с кредитором. Для оплаты квитанций используют опцию считывания штрих-кода. При использовании родных банкоматов деньги зачисляются немедленно.

Альтернативные способы внесения ежемесячного платежа:

- Банковские устройства самообслуживания ВТБ (бесплатное зачисление).

- Через сайт кредитного учреждения (суммы от 3 тысяч рублей перечисляют без комиссий).

- Терминалы QIWI (с комиссионным сбором 1,6 %).

- Переводы через «Золотую Корону» (с комиссией от 50 рублей или 1 % от суммы).

- Через систему «Рапида» (с платой в 1,5 % от суммы).

Если есть возможность обойтись без снятия наличных, лучше не пользоваться для этих целей карточкой «Элемент 120», поскольку по ней взимается 5,9 % от суммы, но не менее 300 рублей. Помимо серьезных расходов на операцию, заемщик теряет право на льготное кредитование, и банк получит повышенный процент за пользование кредитом.

Условия беспроцентного периода

Чтобы воспользоваться возможностями грейс-периода, держатель должен:

- совершать обязательные платежи в размере 5% от суммы задолженности каждый месяц;

- погасить долг в течение 3-х расчётных периодов от момента формирования счёта-выписки.

Беспроцентный период действует при условии, что по карте не снимаются наличные.

Банк приводит следующий пример того, как работает грейс-период:

- 11 марта открывается новый расчётный период длительностью в месяц;

- 15 марта картой оплачивается покупка в сумме 10 000 руб., беспроцентный период действует до 10 июля;

- до 10 мая вносится платёж в минимальном размере – 500 руб.;

- до 10 июня вносится платёж в минимальном размере – 500 руб.;

- до 10 июля гасится остаток долга – 9000 руб.

Для покупок с 11 апреля до 10 мая будет действовать свой грейс-период, по которому долг должен быть погашен до 10 августа, новый период будет накладываться на предыдущий, и так далее. При такой схеме отсутствует необходимость выходить в общий нулевой баланс по карте для возобновления действия льготного периода.

Первое впечатление

На что должен рассчитывать человек, пользующийся услугами банка, представительства которого расположены в отделениях Почты России, и который изначально был ориентирован на обслуживание «массового и нижнемассового сегмента» (включая, естественно, пенсионеров), а также людей, которые пользуются почтовыми услугами для доставки товаров, купленных через интернет? Как минимум – на доступные (бюджетные) тарифы и условия на кредитные продукты банка

А как привлечь внимание к ним? Надо предложить что-то необычное, то чего нет у конкурентов, что банк и сделал

А как на счёт бюджетности тарифов? Карта не бесплатная, хотя для постоянных клиентов (для своих) банк предлагает первый год обслуживания бесплатно (для этого предусмотрены отдельные тарифы – для зарплатных клиентов и для лучших клиентов).

Годовое обслуживание обходится в 900 рублей – на уровне среднестатистической кредитки, но если принять во внимание выгоду, которую клиент получит от бесплатного использования кредитных средств банка в течение всего ЛП (120 дней), то стоимость карточки с лихвой окупится. Остаётся только научиться правильно пользоваться картой, а вот с этим у людей (особенно у тех, кто не имеет опыта использования кредитки) могут возникнуть проблемы

Остаётся только научиться правильно пользоваться картой, а вот с этим у людей (особенно у тех, кто не имеет опыта использования кредитки) могут возникнуть проблемы.

Кстати, Почта Банк был создан на базе Лето Банка и Почты России, а кредитные карточки Лето Банка, хоть и были весьма интересными (например, по Лето-карте, предлагался беспроцентный период на 24 месяца), но обладали массой условностей (читай: подводных камней), о которых мы говорили в наших обзорах, и которые каждому держателю надо было знать, как говорится, «на зубок». У виновницы нашего обзора тоже немало подобных подводных камешков, и самый главный из них – льготный период. Но достаточно один раз понять, как он работает, и вы будете получать удовольствие от использования в своей повседневной жизни банковского продукта, который даёт возможность до 4 месяцев не платить банку за кредит!

Как оформить карту

Кредитная организация предлагает получателям 2 способа оформления платежного средства:

- личное обращение в ближайшее отделение финансового учреждения;

- подача онлайн-заявки.

Пользователи интернета предпочитают второй вариант. Адресату карту доставляют курьерской службой или отправляют по почте.

Требования к заемщику

Клиенты, оформляющие платежное средство со льготным периодом 120 дней, должны соответствовать особым критериям, установленным эмитентом.

Заемщик должен иметь российское гражданство.

Заемщик должен иметь российское гражданство.

Стандартные требования, предъявляемые финансовой структурой к потенциальному заемщику, базируются на действующем законодательстве:

- российское гражданство;

- совершеннолетие;

- правовая ответственность (дееспособность);

- наличие источника стабильного дохода;

- отсутствие просроченных задолженностей.

При соблюдении перечисленных условий повышается вероятность удовлетворения заявки на получение кредитной карты.

Необходимые документы

Пакет обязательных документов включает:

- удостоверение личности гражданина Российской Федерации с регистрационным штампом на соответствующей странице;

- корректно заполненный по установленному образцу бланк заявления.

В рамках действующего законодательства РФ сотрудники банка, ответственные за оформление платежного инструмента, вправе затребовать дополнительные бумаги, подтверждающие платежеспособность претендента (справку о доходах, ИНН, СНИЛС).

Оформление заявки

Клиентам, оформляющим карту при личном посещении банковского филиала, сотрудники отдела кредитования выдают формуляр заявления.

Бланк содержит пункты, обязательные к заполнению, включая:

- фамилию, имя, отчество претендента;

- желаемую сумму заимствованных денег;

- место официального трудоустройства (минимальный стаж работы — 3 месяца);

- контактные данные заявителя (телефон, электронная почта, адрес прописки, совпадающий с регистрационной отметкой в гражданском паспорте);

- способ получения карты (в представительстве банка или курьерской/почтовой доставкой на дом).

При оформлении заявки нужно указать персональные данные.

При оформлении заявки нужно указать персональные данные.

Аналогичные сведения заносят в анкету при подаче онлайн-заявки. Бланк документа и образец правильного заполнения размещены в соответствующем разделе официального портала финансовой компании.

Получение и активация

Решение по запросу принимают на протяжении 5-15 минут, необходимых сотрудникам отдела кредитования для проверки информации, предоставленной заявителем, и сопоставления с данными БКИ. В случае удовлетворения заявки клиент обязан получить карту в течение месяца. Срок действия одобрения истекает через 30 дней, процедура оформления начинается заново.

Полученный платежный инструмент активируется автоматически при утверждении кредитного лимита. Сумма снижается, если заемщик не пользуется ссудой для оплаты покупок на протяжении 6 месяцев с момента активации или нарушает долговые обязательства, своевременно не выплачивая минимальные взносы с начисленными процентами.

Программа лояльности «Шанс»

Премиальный пакет услуг платежной системы Visa Premium распространяется на специальные предложения и бонусы, действующие в России и за рубежом. Клиенты отмечают существенный недостаток карты — отсутствие своей программы начисления кешбэка.

Компенсируя упущенные возможности, Почта Банк запустил масштабный проект под названием «Шанс». Акция проводится в игровой форме и рассчитана на расширение клиентской базы методом привлечения азартных людей. В случае выигрыша победителю возвращается до 12% денег, затраченных на покупки, оплаченные картой или смартфоном, подключенным к системе бесконтактных платежей.

Начисление кешбэка

Участники действуют по инструкции, изложенной в правилах программы лояльности:

- Скачивают и устанавливают на мобильный телефон утилиту «Почта Банк Онлайн». Софт распространяется бесплатно через официальные магазины.

- Совершают транзакции с использованием кредитной карты или смартфона.

- Открывают приложение. После авторизации нажимают на условное обозначение акции (2 кубика на дисплее).

- Указывают операцию, участвующую в игре. Согласно действующим условиям программы «Шанс», допускается увеличивать возможность одержать победу, в соответствии с законом вероятностей перечисляя несколько безналичных транзакций.

- Выбирают произвольное число в пределах 2-12 (величина разыгрываемого кешбэка).

- Активируют игровой процесс броском виртуальных кубиков. Выигрыш засчитывается при совпадении значений. Победителю начисляется cash back в сумме, соответствующей разыгранной ставке.

Для начисления кешбэка устанавливают «Почта Банк Онлайн».

Для начисления кешбэка устанавливают «Почта Банк Онлайн».

Как использовать начисления

Бонусные средства возвращаются на карточный счет и хранятся на балансе. Допускается накапливать и использовать полученный при участии в программе лояльности кешбэк для оплаты покупок.

Ограничения

В рамках политики, проводимой финансовым учреждением, установлен перечень товаров и услуг, за операции с которыми cash back не начисляется, включая:

- табачные изделия и продукцию, содержащую алкоголь;

- лотерейные билеты;

- ценные бумаги и дорожные чеки;

- игровые аккаунты;

- онлайн-казино;

- выплаты просроченных задолженностей по непогашенным ссудам;

- налоговые платежи и федеральные сборы, пополняющие государственный бюджет РФ;

- штрафные санкции;

- перечисления между своими картами и клиентскими счетами.

Cash back не начисляется при покупке ценных бумаг.

Cash back не начисляется при покупке ценных бумаг.

Срок действия кешбэка — 1 год. Виртуальные деньги, не использованные на протяжении 365 дней с момента возвращения на баланс, автоматически сгорают без возможности восстановления.

Как пользоваться картой?

После получения кредитные карты Почта Банка активировать не нужно, активация происходит автоматически при проведении платежей с пин-кодом.

Повысить лимит по карте банк может при согласовании с клиентом в рамках рекламных акций. Держатель вправе уменьшить лимит, если этот лимит был увеличен Почта банком при заключении доп. соглашения.

Узнать задолженности и проверить баланс карты удобнее всего через личный кабинет интернет-банка my.pochtabank.ru или в банкоматах Почта банк. Ещё это можно сделать по телефону горячей линии при указании кодового слова и паспортных данных клиента.

Если требуется провести оплату кредита или пополнить счет, используйте банкоматы ВТБ и Почта банк – в таком случае деньги зачислят на счет в день их внесения.

Также внести деньги в счет задолженности можно с карты Почта Банк, по номеру договора или с помощью штрих-кода.

Онлайн переводы доступны на странице: www.pochtabank.ru/support/credit_payment

Закрыть карту можно при условии отсутствия задолженности по ней. Для этого обратитесь в офис банка и подайте заявку на расторжение кредитного договора, который вы заключали при оформлении кредитки.

Стоит ли оформлять кредитную карту Почта банк – решать только вам, а какую именно из них выбрать – зависит от потребностей и целей её использования.

Кредитки

Для компании на данном этапе важно завоевать доверие своих клиентов. И постепенно расширять количество пользователей банка

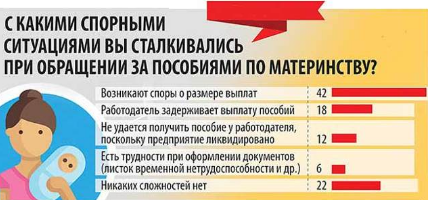

Целевой аудиторией организация выбирает категорию пенсионеров, которые часто пользуются услугами почты.

Статья в тему: условия получения кредита для пенсионеров в Почта Банке

Почта Банк имеет не самый широкий спектр предложений по кредитным карточкам, но каждый отдельный продукт тщательно продуман и имеет свои плюсы. Таких видов карт три, но предложения весьма конкурентны и могут заинтересовать многих любителей пластиковых кредиток.

- «Элемент 120».

- «Почтовый экспресс».

- «Зеленый мир».

Итак, что собой представляет кредитная карта Почта Банка, условия использования, кредитные лимиты, в общем все о кредитках этого банка.

«Элемент 120»

Почта Банк кредитные карты предлагает разного характера, для различных потребностей клиентов. Но карточка «Элемент 120» – это основное предложение, на которое сделаны все ставки. Поэтому эта кредитка должна заинтересовать наибольшее количество людей.

Кредитный лимит по карте не превышает 500 000 рублей. А процентная ставка – 27,9% на наличные и на безналичные расчеты, при условии, что клиент не успел вернуть сумму задолженности в льготный период.

В Почта Банке весьма большой льготный период по карточкам «Элемент 120», он достигает 120 дней

Важно учитывать, что льготный период распространяется только на безналичные расчеты. Как это работает?

Ежемесячный же платеж будет составлять 5% от суммы задолженности и процентов согласно процентной ставке, если такие проценты актуальны. Комиссия за выдачу пластика составит 900 рублей, и ровно такая же сумма будет сниматься на ежегодной основе.

«Почтовый экспресс»

Эта неименная карта аналогична предложению Сбербанка по направлению Momentum. Основное преимущество данного пластика в том, что решение о выдаче кредитки принимается в течение 5 минут, т. е. пластик можно получить тут же при обращении.

Кредитные карты Почта Банка в линейке «Почтовый экспресс» делятся на три вида:

- 5 000 рублей;

- 10 000 рублей;

- 15 000 рублей.

Номиналу карточки соответствует кредитный лимит. От условий кредитного лимита зависит ежемесячный платеж, а также комиссия за выдачу карты:

- ежемесячный платеж – 500 рублей, комиссия – 300 рублей;

- ежемесячный платеж – 1 000 рублей, комиссия – 500 рублей;

- ежемесячный платеж – 1 500 рублей, комиссия – 600 рублей.

Помимо ежемесячных комиссий необходимо будет оплачивать и ежегодные, они равны сумме ежемесячного платежа по каждой карте.

По данной карте процентная ставка равна 0%, т. е. за пользование кредитным лимитом не будут начисляться проценты. Достаточно будет оплачивать ежемесячный платеж. А также стоит учитывать, что если по карте нет задолженности и в расчетном месяце не было операций по карте, то ежемесячный платеж начисляться не будет.

За снятие наличных берется единоразовая плата в размере 300 рублей, если операция совершена в любых коммерческих банках, кроме группы ВТБ 24 и Почта Банк. А максимальный кредитный лимит составляет 5 000 рублей на одну операцию, но не более 30 000 рублей в месяц.

«Зеленая карта»

В Почта Банке также имеется предложение и для тех, кто заботится об экологии. Продукт носит название «Зеленая карта». Основная идея данного вида кредита в том, что за каждую сумму общих транзакций по карте на 3 000 рублей за счет компании денежные средства направляются на посадку одного дерева. А клиент предоставляет отчет с координатами, где дерево посадили.

Это стало возможным из-за партнерских отношений Почта Банка и экологической команды «Маракуйя Глобал». Таким образом, компаниям удалось уже посадить более 1 000 000 деревьев. Кредитный лимит не превышает 500 000 рублей. А ежемесячный платеж строится из 5% от суммы задолженности плюс проценты за пользование кредитными средствами. При этом льготный период достигает 60 дней, который распространяется только на безналичный расчет. Процентная ставка по безналу – 19,9, за наличные – 29,9%. Также снимать наличку без комиссии можно в ВТБ 24 и Почта Банке, в остальных случаях единоразовая комиссия не менее 300 рублей, либо 3,9%. За выдачу и обслуживание пластика – 900 рублей ежегодно.

Плюсы и минусы карты

Кредитка Элемент 120 дней пользуется большой популярность среди населения – в первую очередь благодаря продолжительному без % отрезку, составляющему 4 месяца. Платежная система данной карты принимается во всех торговых точках. Также имеется защита онлайн-покупок, сделанных в интернете. Возобновляемый лимит, временной льготный период – все это выделяет данную кредитку среди иных аналогичных программ. Оформить ее может любой человек в представительстве Почта Банка, посредством создания онлайн-анкеты на сайте данного учреждения.

Преимущества кредитки:

- Наличие высокого лимита;

- Быстрое и простое оформление;

- Небольшой размер ежемесячной оплаты;

- Безопасные расчеты в интернете — присутствие защиты для выполнения онлайн-покупок;

- Льготное время – 120 дней;

- Финансовые услуги за рубежом, страхование;

- Возможность подачи заявления на выпуск кредитки онлайн;

- Наличие премиального уровня обслуживания – акции, скидки, бонусы;

- Решение по заему принимается спустя пару минут после предоставления заявления на кредит;

- Разные способы оплаты задолженности/снятия денежных средств.

Недостатки кредитки:

- Наличие платного СМС-информирования;

- Достаточно высокая стоимость обслуживания счета.

Стоит ли оформлять карту? Рекомендации пользователям

Подведем итог, для меня сервис имеет самое важное значение, поэтому лично я данную карту не выберу. Но если вы не планируете снимать наличные, заинтересованы в длинном льготном периоде, и готовы мириться с «ненавязчивым» сервисом, то это карта для вас. Пользователям данной карты могу порекомендовать: — внимательно следить за сроками внесения минимального платежа и датой окончания льготного периода

— старайтесь вносить больше минимального платежа, проверяйте все суммы в Интернет-банке; — если столкнетесь с некомпетентностью при общении с операторами горячей линией и сотрудниками Почта банка, отнеситесь к этому философски; — не используйте карту за границей, а если используете, имейте резервную карту другого банка; — активируйте бесплатную услугу «защита покупки» и не забывайте ей пользоваться

Пользователям данной карты могу порекомендовать: — внимательно следить за сроками внесения минимального платежа и датой окончания льготного периода. — старайтесь вносить больше минимального платежа, проверяйте все суммы в Интернет-банке; — если столкнетесь с некомпетентностью при общении с операторами горячей линией и сотрудниками Почта банка, отнеситесь к этому философски; — не используйте карту за границей, а если используете, имейте резервную карту другого банка; — активируйте бесплатную услугу «защита покупки» и не забывайте ей пользоваться.

Советы по использованию карты

Расскажем об основных правилах пользования кредитной картой Элемент 120, о которых следует знать всем ее владельцам. Если вы только планируете оформить пластик или пока не вникли в тонкости его применения, эта информация для вас

Итак, что обратить внимание?

Максимальная длительность грейс составляет 120 дней. Она зависит от того, в какую дату вы совершили покупку

К примеру, если расплачиваетесь кредиткой в последний день расчетного периода, на беспроцентное погашение останется всего 90 дней.

В дату внесения средств обращайте внимание на суммы, которые указаны как минимальный платеж и для сохранения льготного периода. Клиенты часто отмечают в отзывах, что здесь могут содержаться неправильные данные

Лучше лишний раз перепроверить, чем выйти на просрочку.

Выше мы рассмотрели принцип действия льготного периода на примере одного расчетного промежутка времени. Но расплачиваться кредиткой вы будете постоянно и также регулярно гасить задолженность по предыдущим месяцам. Самостоятельно рассчитывать ежемесячный платеж не придется, посмотреть его вы сможете в выписке.

Чтобы правильно использовать кредитку Почта Банка, нельзя забывать о льготных операциях. То есть тех, которые участвуют в формировании грейс. К ним относится безналичная оплата товара в магазине и интернете. Снятие наличных и переводы на другие карты приводят к прекращению льготного периода.

Кредитная карта 100 или 120 дней без %?

| Параметры | Альфа-Банк | Почта Банк |

|---|---|---|

| Беспроцентный период | 100 дней | 120 дней |

| Кредитный лимит | до 1 000 000 рублей | до 500 000 рублей |

| Ставка по продукту | от 14,99% | 27,9% |

| Минимальный ежемесячный платеж | 3-10% от суммы долга, но не менее 300 руб. | 5% от суммы долга |

| Комиссия за оформление карты | 0 рублей для всех клиентов банка | 0 рублей для зарплатных клиентов банка, 900 рублей — для всех остальных |

| Комиссия за обслуживание карты | от 1190 рублей | В первый год — 0 рублей. В последующие — 900 рублей |

| Комиссия за снятие наличных с карты | 0 при снятии до 50 000 рублей в месяц. При превышении лимита 3,9-5,9% | 0 при снятии собственных средств с карты. В остальных случаях — 5,9% |

| Требования к заемщику | Гражданство РФ Возраст от 21 года Постоянная регистрация |

Гражданство РФ Возраст от 18 лет Постоянная регистрация |

| Трудовой стаж | От 3 месяцев на текущем месте работы | От 3 месяцев на последнем месте работы |

| Документы | На выбор: водительское удостоверение; полис/карта обязательного медицинского страхования; страховое свидетельство Государственного Пенсионного фонда; загранпаспорт; ИНН |

ИНН работодателя Номер СНИЛС Согласие на обработку данных из ПФР |

Комиссии по карте

Чтобы оформить карту Альфа-Банка «100 дней без процентов», клиентам банка не придется платить комиссию. При этом ежегодная комиссия за обслуживание пластика начинается от 1190 рублей. В Почта Банке ситуация немного иная. Здесь, наоборот, в первый год комиссия за обслуживание карты «Элемент 120» не взимается, а дальше составляет лишь 900 рублей. Но зато при оформлении карты с вас могут удержать комиссию в размере 900 рублей, если вы не являетесь зарплатным клиентом финорганизации.

Если говорить про снятие наличных с карты, то чуть лучше ситуация в Альфа-Банке. Здесь можно спокойно снимать без комиссии нал в размере до 50 тыс. рублей в месяц. В Почта-Банке без комиссии разрешается снимать с карты только свои собственные средства. В остальных случаях действует комиссия в размере 5,9%.

Оформление карты

В Почта Банке решение по онлайн-заявке клиента предоставят за 5 минут. Если все в порядке, то забрать ее можно в выбранном отделении банка.

Условия и документы

В Альфа-Банке установлена минимальная планка постоянного дохода заемщика. Для Москвы и области она составляет 9 тыс. рублей, для остальных регионов – 5 тыс. рублей. Заемщик должен подтвердить свой доход одним из документов. Например, подойдет водительское удостоверение, или загранпаспорт, или ИНН.

В Почта Банке указывают на отсутствие у заемщиков активных просрочек по действующим кредитам. Также нужно сообщить ИНН работодателя, предоставить свой СНИЛС и дать согласие на обработку данных из ПФР.

Анализ банка

Начнем с Альфа-Банка. В рейтинге по активам он находится выше, попадая в первую десятку наиболее крупных банков страны. Это самый большой частный банк в стране. Альфа-Банк располагает 311 дополнительными офисами, 153 операционными офисами. Банкоматная сеть банка насчитывает 17 тыс. устройств.

Почта Банк на половину принадлежит ВТБ, на другую половину – Почте России. Это тоже довольно крупное кредитное учреждение, но пока по размеру активов оно входит лишь в ТОП-30 банков. У банка 102 кредитно-кассовых офиса. Все клиенты банка могут спокойно и без комиссий пользоваться банкоматами группы ВТБ, что является несомненным плюсом, учитывая размер банкоматной сети группы ВТБ.

Выводы

Итак, чтобы структурировать данные, мы решили присвоить каждой карте по 3 наиболее заметных плюса. Данное мнение не претендует на истину. Окончательный выбор только за вами.

Карта Альфа-Банка «100 дней без %»

- Возможность получить низкую ставку по продукту

- Возможность без комиссии снять наличные в размере до 50 тыс. рублей

- Самый крупный частный банк в стране

Карта Почта Банка «Элемент 120»

- Длительный беспроцентный период

- Возможность оформить карту с 18 лет

- Надежный банк с госучастием

Если сравнивать кредитные карты и займы МФО, то по некоторым позициям выигрывают именно срочные микрозаймы на карту за 5 минут. Их могут получить даже безработные. Можно взять займ с плохой кредитной историей. Для оформления ссуды не нужны справки с работы, залог, поручители. Все происходит дистанционно, без необходимости посещения офиса компании.

Загрузка …