Совместный счет

Содержание:

- Накопительные счета в Сбербанке

- «Сбербанк Страхование» — Особенности Страхования Жизни и Здоровья

- Ставки по накопительным счетам СберБанка с 1 декабря 2022 года

- Как управлять

- Как открыть

- Открытие счета юридического лица, ООО и ИП в Сбербанке

- Способы перевода денег с карты Сбербанка на карту другого банка

- Требования к заявителю и описание процедуры открытия счета на ребенка в Сбербанке

- Можно ли на один номер телефона привязать две карты Сбербанка одного человека или разных людей в 2022 году

- Стоимость обслуживания двух карт

- Условия счета Сбербанка для пенсионеров «Активный возраст»

Накопительные счета в Сбербанке

Самый крупный банк нашей страны предлагает своим клиентам несколько депозитных продуктов, в том числе накопительные вклады. Рассмотрим каждый из них, а также их условия.

«Пополняй онлайн»

Это один из видов онлайн вклада, то есть, оформить его можно только через дистанционный сервис Сбербанк онлайн, соответственно, это предложение доступно карточным клиентам Сбербанка России. Его отличие в том, что для открытия депозитного счета не нужно идти в банк и подписывать договор, операция осуществляется через личный кабинет в системе Сбербанк онлайн. Рассмотрим все условия данного вклада:

- ставка зависит от двух факторов: суммы и срока договора, в среднем она колеблется от 3,95% до 5,12% для рублевых счетов;

- минимальная сумма вклада от 1000 рублей;

- сроки действия депозита от 3 до 36 месяцев;

- капитализация процентов предусмотрена;

- возможность частичного пополнения от 1000 рублей наличными и безналичным переводом, сумма неограниченна.

Итак, согласно условиям данного вклада, клиент может ежемесячно вносить свободную сумму, но не менее 1000 рублей на депозитный счет. Проценты начисляются с учетом капитализации ежемесячно. Но при расчете процентов сумма пополнения в текущем расчетном периоде не учитывается, она будет учитывать только в следующем месяце.

Способы открытия вклада дистанционно

«Пополняй»

Аналогичным банковским продуктом является вклад «Пополняй», но только в отличие от предыдущего предложения его оформить можно в отделении банка. Для его открытия пользоваться дистанционным сервисом Сбербанк онлайн необязательно. Условия данного предложения практически ничем не отличаются от предыдущего, с единственной разницей, что здесь процентная ставка колеблется от 3,7% до 4,62% в год.

«Управляй» и «Управляй онлайн»

«Управляй онлайн» – это также один из видов дистанционных депозитов, оформить его можно только посредством личного кабинета в системе Сбербанк онлайн. Рассмотрим все его условия:

- ставка колеблется от 3,25% до 4,82% на рублевые счета;

- срок действия депозита от трех месяцев до трех лет;

- возможна капитализация процентов;

- предусмотрено частичное пополнение и частичное снятие;

- минимальная сумма вклада 30 тысяч рублей.

Минимальная сумма пополнения от 1000 рублей. Что касается частичного снятия, то снять можно любую сумму, но так, чтобы на счете оставалось не менее 30000 рублей, чтобы не потерять потенциальную выгоду в виде процентов. Кстати, начисление процентов осуществляется ежемесячно.

Условия вклада Управляй Онлайн

Вклад «Управляй» – это вклад с аналогичными условиями единственное его отличие в том, что здесь процентная ставка колеблется от 3% до 4,32% на рублевые счета. Кстати, накопительный вклад Сбербанка России «Управляй» позволяет получать прибыль в виде процентов ежемесячно на отдельный счет или пластиковую карту, впрочем, как и другие предложения

Важно, что по всем депозитным предложениям пролонгация договора на следующий срок производится автоматически на условиях, актуальных на момент пролонгации

Вклад универсальный

Конечно, данное банковское предложение трудно будет назвать вкладом, ведь процентная ставка по сберегательному счету составляет всего 1,5% в год. Но и у данного предложения есть свои преимущества, то есть клиент может в любое время пополнять счет и снимать наличные без ограничения, здесь также нет минимальной и максимальной суммы к зачислению. Кстати, ставка увеличивается в зависимости от суммы сбережений. Например, если сумма превышает 2 млн рублей, то ставка возрастает 2,3% в год.

«Сбербанк Страхование» — Особенности Страхования Жизни и Здоровья

В первую очередь необходимо обратить внимание на саму компанию. «Сбербанк страхование жизни» входит в одноименную группу, которой принадлежат 100% акций страховщика

Организация специализируется на рисковом, накопительном и инвестиционном страховании жизни своих клиентов.

В последние несколько лет страховщик уверенно развивается и растет. Прямое свидетельство этого – рост страховых сборов на 83% за один только 2018 год. На данный момент услугами организации пользуется более 9 миллионов россиян. Положительно оценивают роботу страховщика и рейтинговые агентства (текущая оценка «Эксперт РА» – «ruAAA»).

Среди особенностей оформления полиса в «Сбербанк страхование жизни» можно выделить:

- Большое разнообразие инвестиционных и накопительных программ.

- Разделение средств клиента на две части, благодаря чему возврат денежных знаков гарантирован, вне зависимости от условий рынка.

- Возможность получения налогового вычета и других льгот.

- Большое количество отделений. Поскольку оформить продукты можно в любом офисе «Сбербанка», услуга доступна во всех регионах страны.

- Возможность не только заработать, но и защитить материальное положение своей семьи на случай смерти (деньги будут выплачены родственникам застрахованного лица).

- Инвестирование средств, вложенных клиентом, через международные фонды.

«Сбербанк» гарантирует полный возврат вложенных средств. Более того, в зависимости от поведения базового актива, страховые программы из этой сферы также дают возможность дополнительно заработать.

Ставки по накопительным счетам СберБанка с 1 декабря 2022 года

СберБанк меняет ставки по накопительным счетам. Такая информация размещена на сайте финансовой организации и в мобильном приложении.

позвонив по телефонам:

8(800) 200-46-92 – Москва; 8(800) 600-64-68 – Бесплатный звонок по всей России

- Для первого открытого накопительного счёта будет установлена ставка 6,8% годовых на три месяца.

- С четвёртого месяца установится базовая ставка — 4,8%.

- Такая же ставка 4,8% будет действовать и для счетов, открытых c 18 апреля 2022 года.

- Сумма на счёте должна быть не менее 3 тысяч и не более 1 млн рублей.

По счёту «Активный возраст» ставка:

- для получающих пенсию в СберБанке снизится с 7% до 6,8%,

- для остальных клиентов ставка составит 4,8% годовых.

- Минимальная сумма на счёте — 1000 рублей.

Условия зачисления процентов по накопительным счетам:

- До 9 августа проценты начисляются по прежним ставкам.

- Процентная ставка для накопительных счетов, открытых до 17 апреля включительно, остаётся без изменений — 3% годовых.

- Проценты начисляются на минимальный остаток, который хранится на счёте в течение месяца, и выплачиваются в конце месяца (сумму вносить лучше в начале месяца и не снимать).

- Открыть можно только один «Накопительный счёт» и один счёт «Активный возраст».

- Счета открываются через Сбербанк Онлайн.

- Процентная ставка по счёту не фиксируется бессрочно и может быть изменена банком в зависимости от экономической ситуации.

Может ли банк изменить ставку по действующему счёту?

- Да, банк может изменить условия и ставку по действующему счёту согласно пункту 3.2.1.3 «Условий открытия и совершения операций по счетам».

- Он предупредит об изменении за 10 дней: новость появится на сайте.

- До даты изменений проценты будут рассчитаны по прежним ставкам и начислены на минимальный остаток, который был на счёте в течение месяца

Как получить максимальную ставку по Накопительному счёту?

Для этого необходимо выполнить следующие условия:

- Это должен быть ваш первый Накопительный счёт в СберБанке

- С даты открытия счёта прошло не более 3-х месяцев

- Пополнить счёт нужно в день открытия – проценты начисляются на минимальный остаток за месяц

- Пополнять счёт в последний день расчетного периода – тогда на следующий месяц сумма для начисления процентов будет выше

- Остаток на счёте не должен превышать миллион рублей и быть менее 3000 рублей.

Когда начисляются проценты?

- Проценты начисляются в конце каждого расчётного периода — он начинается в дату открытия счёта и длится месяц.

- Например, если вы открыли накопительный счёт 20-го января, расчётный период будет длиться с 20-го числа текущего месяца по 20-е число следующего месяца.

- Когда вы будете закрывать счёт, начисление процентов произойдёт в момент его закрытия.

Как начисляются проценты по Накопительному счёту в конце расчётного периода?

В последний день каждого расчётного периода проценты начисляются на минимальную сумму, которая была на вашем счёте в течение месяца.

- Кроме того, на разницу между остатком, зафиксированным на вашем счёте в последний день расчётного периода, и минимальным остатком (минимальной суммой, которая была на вашем счёте в течение месяца) начисляются проценты по ставке вклада «До востребования» (0,01%).

- Если сумма на вашем счете превышает максимальную сумму (1 млн.р.) или менее 3 000 р., то на сумму превышения и на сумму менее 3 000 р. будут начислены проценты по ставке 0,01%

Хочу закрыть счёт досрочно. Как начисляются проценты?

Если вы закрываете счёт раньше окончания расчётного периода, проценты начисляются по ставке вклада «До востребования» (0,01%).

По материалам с сайта СберБанка (лицензия ЦБ РФ №1481).

Как управлять

Если вам интересно как управлять совместными финансами, есть несколько моментов, помогающих разобраться в условиях.

Три модели открытия счетов:

- Один общий.

- Два отдельных.

- Общий и два отдельных.

Это базовые модели, по мере возникновения потребности их расширяют. Включение дополнительных услуг, накопительных программ, вкладов, кредитов требуют создания личной учетной записи. Предложенные модели вдохновят клиента на разработку собственной стратегии.

Общий аккаунт в Альфа-банке — простое решение, клиент создает одну учетную запись и расходы и доходы направляются на этот счет, плата взимается только за одну услугу, рассмотрим преимущества и недостатки этой стратегии.

Плюсы

- Полная прозрачность — это преимущество зависит от точки зрения. Сложно скрыть расходы на подарки или дорогую косметику. Вопрос решается снятием наличных в банкомате.

- Дешевая стоимость обслуживания, это одна учетная запись с большим ежемесячным оборотом целой семьи. Банки предоставляют услугу бесплатно.

- Снижение резервов на текущие расходы, общие расходы оплачиваются за счет резервов средств, при этом нет потребности создавать 2 резервных фонда, что позволяет держать средства на процентных вкладах и депозитах, получая выгоду.

- Простота управления, все расходы и доходы поступают на одну учетную запись, общим бюджетом может управлять один человек.

Максимальная процентная ставка

Минусы

- Зависимость от одного банка, в случае сбоя или технического обслуживания клиенты лишаются доступа к деньгам. Для небольших банков это становится проблемой.

- Рекламные акции, два человека автоматически становятся клиентами банка и не могут использовать акции для новых клиентов.

Практически каждый имеет индивидуальный счет в Сбербанке, к которому давно привык. Индивидуальный аккаунт, на который поступают доходы и оплачиваются расходы. Оплата общих расходов аренды, продуктов питания, производится с карты одного человека с последующей компенсацией партнером. Банки предоставляют опцию выдачи доверенности на управление аккаунтом.

Плюсы

- Полная конфиденциальность — каждый сохраняет полную автономию и финансовую независимость, без предоставления доступа третьим лицам.

- Гибкость и безопасность — разные аккаунты находятся в разных банках, уменьшая риск потери доступа к средствам из-за сбоя банковской системы, недоступности онлайн платежных систем, блокировки карты. При потере доступа к учетной записи семья не теряет всех денег. Банки имеют разные дополнительные возможности, позволяя использовать выгодные опции.

Минусы

- Повышенные расходы — использование 2 учетных записей вместо одной увеличивает стоимость оплаты за услуги.

- Трудности в управлении — на двух аккаунтах сложнее контролировать расходы, фиксировать доходы и управлять свободными средствами. Стоит заранее определить кто несет ответственность за оплату расходов и управление финансами. В противном случае могут возникать конфликты.

Заключительная модель предполагает объединение первых двух вариантов. Каждый ведет индивидуальный счет, но дополнительно открывается совместный аккаунт. На индивидуальные учетные записи поступают доходы, после чего вы передаете фиксированную часть на совместный счет, используемый для управления повседневными расходами. Достаточно одному человеку следить за ситуацией на совместном аккаунте, чтобы не пропустить оплату расходов.

Клиентам остается решить сколько денег будут регулярно перечисляться на затраты. Размер перечислений может быть одинаковым или выраженным в процентном отношении от доходов. Оставшиеся средства сохраняются в вашем распоряжении и могут быть направлены на вклад или сберегательный счет.

Как открыть

Открытие совместного аккаунта потребует посещение офиса и присутствия обоих собственников в момент заключения договора. Общий аккаунт в Альфа-банке невозможно открыть через интернет, за исключением выпуска дополнительной карты.

В случае смерти одного из собственников в банке принимают очень разные решения.

Иногда разделяют баланс на две части и замораживают одну из них, некоторые замораживают все средства до решения вопроса о наследстве. Проверьте правила банка, в котором вы планируете открыть аккаунт, если собираетесь хранить все средства.

Ограничивается возможность открытия вкладов путем перевода средств из существующей учетной записи. Открыть вклад общими деньгами не получится.

Оба владельца в глазах банка выглядят отдельными клиентами. Иногда выгодно иметь статус нового клиента, для различных рекламных акций, направленных на новых клиентов. Два человека теряют потенциальную выгоду.

Максимальная процентная ставка

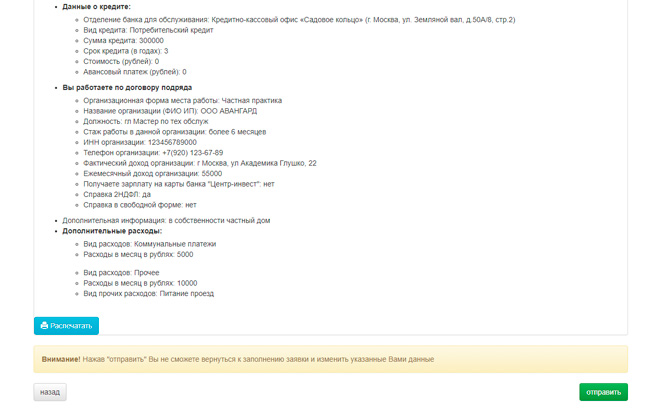

Открытие счета юридического лица, ООО и ИП в Сбербанке

Остается изучить содержание и условия предложенных пакетов услуг: «Базовый», «Актив», «Оптима», «Зарплатный» (для юрлиц, чьи сотрудники получают зарплату на карту). Стоимость открытия расчетного счета ООО – 5000 рублей, РКО – 2000 рублей в месяц.

Чтобы открыть расчетный счет для ООО в Сбербанке, юрлицам нужно представить в отделение банка большой список документов, на основании которых финансовое учреждение идентифицирует ЮЛ и других лиц, которые имеют доступ к счету, с образцами подписей.

Традиционный способ оформления – посещение офиса банка. Здесь клиент заполняет заявление и подписывает договор на рассчетно-кассовое обслуживание счета.

Способы перевода денег с карты Сбербанка на карту другого банка

Перевод денег получателю другого банка может осуществляться через:

- Банкомат, терминал;

- Интернет-банкинг на компьютере или телефоне;

- Банковский офис.

Перед тем, как перевести деньги с карты Сбербанка на карту другого банка, необходимо тщательно изучить все условия, размер комиссии и ограничения по суммам. В большинстве случаев комиссия при денежном переводе клиентам иных банков составляет 1,5%.

Через личный кабинет Сбербанк Онлайн

Интернет-банкинг Сбербанка позволяет проводить различные операции в самые короткие сроки и с наименьшей комиссией. Если клиент не проходил через процедуру регистрации, необходимо зайти на страницу сайта online.sberbank.ru и нажать на надпись «Регистрация». Далее вводится номер карты, номер мобильного. Процедура подтверждается с помощью СМС на указанный номер телефона.

Если вы уже зарегистрировались в личном кабинете, чтобы осуществить перевод с карты Сбербанка клиенту другого банка, следуйте инструкции:

- Перейдите в раздел с названием «Переводы и платежи»;

- Выберите надпись «Перевод на карту в другом банке»;

- Появится форма, в которой необходимо ввести номер карты получателя, а также выбрать карту Сбербанка, с которой вы планируете осуществить транзакцию;

- После того, как будет нажата кнопка «Перевести», система отправит на номер мобильного код для подтверждения данной операции;

- Его необходимо ввести в специальное поле и подтвердить свое намерение перевести деньги.

Система показывает размер комиссии на самом последнем шаге. Плата снимается с карточки, выбранной для перевода. В данном случае она составит 1,5%.

Если вы переводите деньги не на карту, а на счет в другой банк, во-первых, на начальном этапе нужно выбрать «Перевод частному лицу в другой банк по реквизитам» или «Перевод организации». В этом случае комиссия — 1%.

Через мобильное приложение

Операция по переводу денежных средств может осуществляться и в мобильном приложении, которое работает точно так же, как и личный кабинет сайта. Приложение предназначено для платформ iOS и Андроид. Операция по переводу денежных средств осуществляется следующим образом:

- После того, как вы инсталлируете приложение и войдете в кабинет с помощью логина и пароля, найдите раздел Платежи и переводы;

- Далее потребуется выбрать «На карту в другой банк»;

- Затем нужно ввести номер карты и следовать простым шагам;

- Система предлагает выбрать карту для списания денег, а потом подтвердить операцию с использованием кода, пришедшего на телефон;

- Перед совершением перевода необходимо тщательно проверить введенные вами данные;

- Только затем платеж может быть подтвержден.

Комиссия составит 1,5% при переводе на карту в другой банк по ее номеру. Если получатель денег клиент Тинькофф банка, можно перечислить ему нужную сумму всего под 1%, указав его номер телефона. Подробности такой операции тут.

С помощью банкомата

Через банкомат Сбербанка перевести деньги на карту в другой банк можно согласно инструкции:

- Вставьте пластик в устройство самообслуживания и ведите ПИН;

- Нажмите на пункт «Платежи и переводы»;

- Далее нужно выбрать из двух рубрик именно «Переводы»;

- Нажмите на «Перевод на карту другого банка»;

- Если у вас несколько карт, выберите нужную и нажмите «Далее»;

- Система попросит ввести номер пластика, состоящий из 16 цифр, потом нужно нажать «Далее»;

- Введите сумму и нажмите на «Далее»;

- Проверьте правильность заполнения данных и нажмите на кнопку «Перевести»;

- Помните о чеке, который необходимо взять и сохранить до тех пор, пока вы не будете уверены в том, что сумма переведена.

Комиссию за проведение операции в банкомате можно увидеть перед завершением операции, она составит 1,5%.

Через телефон

Клиенты Сбербанка уже привыкли к тому, что многие операции можно совершить при помощи СМС сообщения, отправляемого на короткий номер 900. Но переводы таким образом можно совершать только на карты Сбербанка. Если вы желаете отправить деньги на карту иного финансового учреждения, данный способ вам не подходит!

Через отделение банка

Также деньги на карту, выпущенную другим банком, с пластика Сбербанка можно переслать через отделение банка. Но в этом случае сотруднику нужно назвать номер счета карты получателя (он есть в договоре и в личном кабинете). При этом лимита на операции нет, но взимается 2% комиссии от суммы.

Интернет платформа Тинькофф

Сегодня многие банки предлагают интернет-платформы для перевода денег с одной карты, выпущенной российским банком, на другую. К примеру, такой сервис есть у банка Тинькофф. Здесь нужно указать реквизиты обоих пластиков и сумму. Комиссия составит стандартные 1,5%, а лимит 100000 рублей, не зависимо от такой с карты какой платежной системы вы выполняете перечисление.

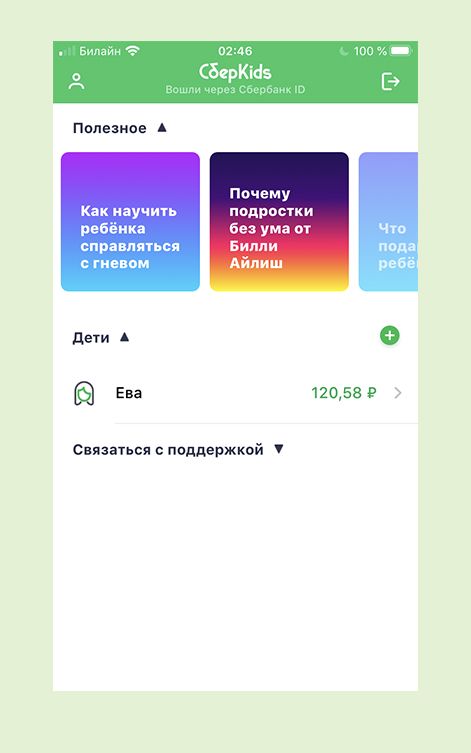

Требования к заявителю и описание процедуры открытия счета на ребенка в Сбербанке

Итак, мы уже рассмотрели основные условия открытия вклада, но как непосредственно открыть вклад на несовершеннолетнего ребенка в Сбербанке? Открыть вклад на самом деле очень просто. Родитель или законный опекун вместе с ребенком должны явиться в банковское отделение со следующими документами:

- Паспорт родителя;

- Паспорт ребенка, если ему исполнилось 14 лет;

- Свидетельство о рождении или другой документ, подтверждающий родственные связи/опекунство.

Обратите внимание: в зависимости от выбранной программы, список документов может меняться. Так, например, для открытия вклада «Социальный» не подойдет свидетельство о рождении — понадобится специализированное положение от органов опеки и попечительства о предоставлении заявителю законных прав на опеку

Однако, в большинстве случаев указанных бумаг достаточно.

С вами подпишут договор банковского обслуживания. Далее в кассе банка нужно внести сумму, равную или превышающую минимальную сумму открытия. Например, для вклада «Пополняй 0+» минимальная сумма — 1000 рублей/100 долларов. Готово — вклад открыт, останется только регулярно его пополнять.

Требование для открытия вклада только одно — заявителем должен быть законный представитель ребенка. Требование сформулировано законодательством России, поэтому руководство банка «уговорить» будет невозможно. Представителем может быть родитель, отчим или опекун.

Кроме того, допускается открытие вклада третьим лицом, но только при условии, что у него имеется нотариально заверенная доверенность от законного представителя. В доверенности должно быть указано, что документ был выдан третьему лицу с целью открытия вклада.

Быстрое открытие вклада с помощью молодежной карты

Молодежную карту можно оформить только на граждан РФ и иностранных граждан в возрасте от 14 до 25 лет. Поэтому, если на ребенка оформлена молодежная карта, это автоматически означает, что ему 14 лет или старше. В таком случае ему становится доступна возможность открыть счет самостоятельно без вашего присутствия. Для этого понадобится только интернет-банкинг «Сбербанк Онлайн».

Подростку нужно выбрать программу — «Пополняй Онлайн» или «Управляй Онлайн». Подробно об этом мы писали в пункте «Депозит, предназначенный для молодежи». Через Сбербанк Онлайн возможно не только оформление счета и накопление средств, но и пополнение вклада.

Помните только, что снимать наличные через банкомат не удастся — до достижения совершеннолетия снятие средств возможно лишь в отделении Сбербанка. Правда, для этого необязательно присутствие взрослого представителя.

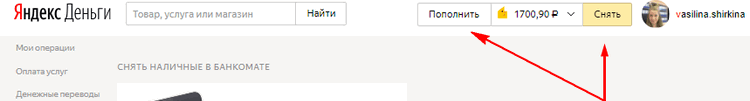

Можно ли на один номер телефона привязать две карты Сбербанка одного человека или разных людей в 2022 году

Никто не будет покупать услуги оператора, просто ради оформления SIM-карты для привязки к банковскому пластику. Но что на этот счёт думают банки, и предусматривается ли возможность для клиентов привязывать сразу несколько карт к одному номеру? Давайте разбираться вместе.

Реально ли привязать несколько сбербанковских карт одного человека к одному номеру

Сбербанк – ведущий банк РФ. Им пользуются порядка половины населения страны, и довольно часто клиенты заводят сразу несколько счетов для различных целей, поскольку такие разбивки по-своему удобны и выгодны.

Каждый пользователь имеет возможность подключить номер сразу к нескольким носителям. Причем финансовая организация не проверяет достоверность указанной информации, и лицо, на которое зарегистрирован этот самый номер. То есть он может принадлежать даже родственнику.

Сегодня все больше держателей банковских карт переходят в онлайн-пространство, используя мобильные клиенты, подвязанные к собственному номеру телефона

Важно! Указанный в договоре номер, является главным инструментом коммуникации банка и клиента, что необходимо учитывать заранее. Изменить его с помощью удалённого доступа будет невозможно

В таком случае, при использовании онлайн-банкинга, в приложении будет отображаться сразу несколько счетов, один из которых станет основным.

Сколько карт Сбера разных людей можно привязывать к одному номеру телефона

Клиент Сбербанка имеет право подключить сразу до восьми носителей на номер сотового. Но делать это не рекомендуется в ситуациях, когда все счета не принадлежат одному лицу.

Это небезопасно для денежных вкладов. Привязывать разные карты к мобильному рекомендовано исключительно в том случае, если все они принадлежат одному лицу.

Если же карта принадлежит, к примеру, юниору (несовершеннолетнему) и важно отслеживать его траты, лучше привязать дополнительный телефон к его счету. Тогда уведомления о транзакциях будут приходить на оба номера

Особенности перечислений на связанные по номеру карты

Несколько карт, которые привязаны к одному номеру, усложняют перевод средств. Появляются некоторые неудобства с транзакциями по телефону. Деньги будут начислены на приоритетную карту, которая не всегда совпадает с той, на которую средства должны были поступить изначально.

Поэтому если вы ожидаете платеж на одну из нескольких карт, сделайте ее приоритетной в мобильном банкинге непосредственно до перечисления. Изменения вступят в силу через 60 минут, а деньги поступят на нужный носитель (услуга является бесплатной).

И конечно же, у большинства пользователей возникает желание подвязать на один номер все свои банковские карты

Стоимость обслуживания двух карт

Обслуживание двух карт оплачивается отдельно по каждой. Клиент платит как за основной пластик, так и отдельно за «допку». Оплата списывается ежегодно с основного счета в дату выпуска соответствующего пластика.

Стоимость обслуживания разных видов карт Сбербанка для наглядности приведена в таблице.

| Карта | Стоимость обслуживания основной карточки | Стоимость обслуживания дополнительной карты |

| Классическая | 750 р. – первый год, далее 450 р./год | 450 р. – первый год, далее 300 р./год |

| Классическая «Подари жизнь» | 1000 р. – первый год, далее 450 р./год | |

| Классическая Аэрофлот | 900 р. – первый год, далее 600 р./год | 600 р. – первый год, дальше 450 р./год |

| Золотая | 3000 р./год | 2500 р./год |

| Золотая «Подари жизнь» | 4000 р. – первый год, далее 3000 р./год | |

| Золотая Аэрофлот | 3500 р./год | 3000 р./год |

| С большими бонусами | 4900 р./год | 2500 р./год |

| Аэрофлот Signature | 12000 р./год | |

| Платиновая «Подари жизнь» | 15000 р. – первый год, 10000 р./год далее |

По продуктам классической категории отдельно оплачивается при необходимости полный пакет СМС-уведомлений. Он стоит 60 р./мес. Плата взимается раздельно по каждому пластику. Пакет СМС-уведомлений «Эконом» предоставляется бесплатно. Он позволяет получать сообщения от банка и коды для подтверждения операций в интернете, но не предусматривает уведомлений о каждой транзакции.

Условия счета Сбербанка для пенсионеров «Активный возраст»

Новый сберегательный продукт Сбера «Активный возраст» — это не обычный срочный вклад, а именно накопительный счет. Соответственно, он обладает всеми плюсами и минусами, типичными для подобных продуктов.

В чем отличие пенсионного счета Сбера от вклада для физических лиц?

✓ В отличие от вклада Счет открывается не на определенный срок, например, 1 год или 6 месяцев, а бессрочно. Он будет работать до тех пор, пока сам клиент его не закроет.

✓ Пополнять счет и снимать деньги с него можно без каких-либо ограничений.

Однако, если условия счета не предполагают каких-либо ограничений, то принципы начисления процентов ставят клиентам очень строгие рамки.

!Например, для начисления процентов надо, чтобы на счету в течение месяца было не менее 1000 рублей.

Принцип начисления процентов – это самое главное отличие счета вот вклада. О нем надо говорить подробно.

Полезный совет

«Первое, что нужно сделать тем, кто хочет не только сохранить сбережения, но и приумножить их — это внимательно изучить предложения банков и ознакомиться со всеми нюансами начисления процентов. Очень часто реальный доход будет существенно ниже, чем в рекламном обещании», — предупреждает аналитик ГК «ФИНАМ» Юлия Афанасьева.