3 секрета, как отказаться от страховки по кредиту

Содержание:

- Для чего банки предлагают страхование жизни при автокредите

- Страховые случаи и виды страховок в кредите

- Виды страхования

- Страхование кредита – это…

- Обязательные и необязательные страховки по кредиту

- Считаем, что выгоднее

- Возврат финансов при досрочном погашении кредита

- Возврат страховки после погашения кредита

- Виды страхования при оформлении кредита

- Как получить страховку?

- Коробочное страхование – достоинства нового типа

- Что дает отказ от страхования кредита в банке

- Особенности страхования имущества

Для чего банки предлагают страхование жизни при автокредите

Если программа кредитования предусматривает более выгодные условия для тех, кто застраховал свою жизнь. Обязательно ли страхование жизни при автокредите, определяется не столько условиями кредитной программы, сколько положениями закона, расценивающих личную страховку делом сугубо добровольным.

Если банк предлагает более выгодные условия при покупке страхового полиса, имеет смысл задуматься о целесообразности страховых услуг, однако настаивать и, тем более, принудительно включать оплату страховки в стоимость автокредита, финансовое учреждение не вправе.

В некоторых случаях лучше оформить страхование жизни, защищая своих близких и себя от необходимости искать средства для погашения долга, если есть риск преждевременной смерти или развития тяжелого заболевания.

Страховые случаи и виды страховок в кредите

При заключении договора страхования важно разобраться, какую именно страховку Вы получаете и что является страховым случаем. Основные страховки

Основные страховки

Наиболее часто при кредитовании используется страхование следующих случаев:

- смерть клиента. При наступлении данного страхового случая страховая компания гасит кредит банку полностью, но как правило только основной долг по кредиту, без уплаты процентов. Смерть клиента может быть признана страховым случаем, только при уважительных причинах. Исключаются случаи тяжелых неизлечимых заболеваний, которые клиент при заключении договора скрыл. Как правило, страховым случаем, признаётся случаи смерти на производстве или ввиду производственного заболевания. Любые частные случаи вне рабочего времени по причине самого клиента страховым случаем не являются. К примеру, ДТП в алкогольном состоянии, самоубийство, несоблюдение условий безопасности на производстве и т.п.

- потеря официального источника дохода (потеря работы). Потеря работы признаётся страховым случаем, если клиент потерял работу по независящим от него обстоятельствам, к примеру, по причине сокращения или увольнения (ликвидация работодателя или банкротство). Увольнение по собственному желанию, по соглашению сторон или по статье не признаётся страховым случаем. При этом, для признания страхового случая, клиент обязан сам позаботиться о получении необходимых документов, подтверждающих такую причину.

- потеря трудоспособности. Потеря трудоспособности может признаться страховым случаем, если клиент получил производственную травму или потерял здоровье в следствие производственного заболевания (получил группу инвалидности) и дальнейшая работа на данном месте не может быть возможна, тем самым, его источник дохода в связи с данным обстоятельством утерян.

Все вышеперечисленные страховки в случае досрочного погашения кредита, можно вернуть в той части и за то время, которые клиент не пользовался. Для этого достаточно при погашении кредита написать заявление на возврат уплаченного страхового случая в банке или в страховой компании.

Вышеперечисленные страховки, как правило, не очень дорогие в пределах от 1,6% до 6% в год от суммы кредита. И данная страховка является удобной и выгодной, как и для клиента, так и для банка. Жизнь штука сложная и произойти может всё что угодно, особенно, если Ваша работа связана с высокими рисками. И чтобы не остаться со своими проблемами наедине и не попасть в сложную финансовую ситуацию, такая страховка не является лишней.

Дополнительные страховки

Иногда при заключении договора кредитования банки предлагают взять так же и другие страховки, которые могут не снимают риск не возврата денег, а скорее используются банками, как дополнительный источник получения прибыли, к примеру:

- медицинская страховка. Добровольное страхование здоровья, как правило, такая страховка, даёт только дополнительную возможность получить бесплатное обслуживание в платных медицинских центрах, что очень удобно, т.к. не нужно стоять в очередях или в то же время тратить большие деньги на обслуживание и лекарства в платных центрах.

- имущественная страховка. Как правило, такая страховка страхует имущество, приобретаемое клиентом в кредит. Таким имуществом может любая покупаемая вещь: бытовая техника, электроника, страхование ремонта и рисков нанесения ущерба третьими лицами. Иногда такая страховка является обязательной, как в случае покупки новых транспортных средств, в том числе которые выступают залогом по кредиту в качестве обеспечения.

Страховка увеличивает стоимость кредита на тот процент в год, который установлен. К примеру, ставка по кредиту составляет, 30% годовых, а страховка 3% в год от суммы, итого, ставка по кредиту равна 33% в год.

Некоторые виды страховок при досрочном погашении кредита не возвращаются. В любом случае желательно читать документы, которые подписываете.

Выгоды от страховки

Казалось бы, такое предложение – это великолепная возможность обезопасить себя в непредвиденной ситуации. Но, как известно, «не все красиво, что блестит». Как минимум, за ссуду заемщик заплатит больше денег, чем планировал, подбирая оптимальный кредитный продукт.

Видео по теме:

https://youtube.com/watch?v=cO3rl58yZ8k%3F

В то время как банковское учреждение учитывает все свои риски и включает их в текст договора по кредиту

Поэтому сначала необходимо скрупулезно изучить документ, обратив внимание на положения о рисках и обговорить данный вопрос с менеджером банка. Таким образом, предлагая страховку, банк старается обезопасить себя по максимуму, если заемщик не сможет оплачивать кредит

Виды страхования

Страховой полис при кредитовании оформляется:

- На жизнь и здоровье заемщика;

- На имущество.

Особенности страхования жизни и здоровья

Страхование жизни и здоровья – это добровольное решение заявителя. Банки не принуждают оформлять полис, однако всеми силами способствуют этому. Как? Ограничивают условия кредитов.

Страхование жизни и здоровья позволяет избежать проблем с выплатой кредита при наступлении страхового случая. Если заемщик потеряет трудоспособность из-за несчастного случая или заболевания, компания возьмет кредитные обязательства на себя. Оформление страховки на жизнь и здоровье – трудоемкий процесс. Компания-страховщик потребует от клиента справку с места работы, о состоянии здоровья и увлечениях. Если профессия или хобби гражданина связаны с рисками, а в справке о состоянии здоровья есть отметки о серьезных заболеваниях, то в страховании будет отказано.

Страховщики не оказывают социальную помощь лицам, входящим в группу риска.

Особенности страхования имущества

Банк требует оформления страховки на имущество при выдаче ипотеки или кредита под залог. Страхование защищает недвижимость и транспортные средства от потери ликвидности. Если имуществу нанесен ущерб, то компания обязуется возместить его.

Как получить страховку при наступлении страхового случая?

Теоретически оформление страхового полиса выгодно и для банков, и для заемщиков, процедура получения полиса проста и понятна. На практике все несколько иначе.В 60% случаев страховые компании отказываются от выполнения обязательств. Чтобы получить выплату за ущерб, заемщики прибегают к помощи юристов, банков и даже суда.

Во избежание проблем с выплатой средств при наступлении страхового случая, нужно:

- Обратиться в страховую компанию с заявлением и документами, которые подтверждают наступление страхового случая;

- Поставить в известность банк, чтобы предупредить проблемы, возникающие при просрочках.

Если страховщик отказывается от оплаты, к разбирательству можно привлечь юриста и банк. В 90% случаев банки способствуют возврату средств по страховке, так как они заинтересованы в погашении кредита.

В крайнем случае, можно прибегнуть к суду. 80% дел против страховых компаний решаются в пользу заемщиков.

3 правила грамотного оформления страховки:

- Обращаться в надежные компании;

- Проверять правильность составления договора страхования жизни и здоровья заемщика при кредите;

- Настаивать на пункте о возврате оплаты по страховке, если она не была использована.

Комплексный подход к оформлению страхового полиса избавит Вас от недоразумений и оградит от проблем, связанных с оплатой кредита.

Страхование кредита – это…

Страховка пока недостаточно плотно прижилась в умах общественности, но все чаще становится обязательным требованием – на работе, при покупке авто, при выезде заграницу или покупке имущества. Суть явления в том, что компания-страховщик в экстренных ситуациях защищает интересы клиента, используя для этого средства из фонда – оплачивает лечение, ремонт и так далее.

Исходя из этого:

Страхование кредита – явление, которое предусматривает погашение задолженности перед банком, или уплату процентов за пользование заемными средствами не клиентом, а страховой компанией в ряде случаев, указанных в договоре.

Страхование при получении кредита – один из способов защиты интересов как самого банка, так и клиента, получающего средства в долг. Обычно пункт про страхование присутствует непосредственно в кредитном договоре и гарантирует, что средства будут возвращены.

Здесь важно обратить внимание, какая компания выступает страховщиком. Обычно это дочернее предприятие самого финансового учреждения или его партнер. Именно поэтому банк будет настаивать на оформлении страхования – для него это выгодно

Впрочем, нельзя утверждать, что плюсы от оформления страховки получает только банк. Сам клиент чувствует себя уверенно, зная, что в экстренных случаях задолженность будет погашена, а значит, просрочка кредита не повлечет дополнительных неприятных последствий

Именно поэтому банк будет настаивать на оформлении страхования – для него это выгодно. Впрочем, нельзя утверждать, что плюсы от оформления страховки получает только банк. Сам клиент чувствует себя уверенно, зная, что в экстренных случаях задолженность будет погашена, а значит, просрочка кредита не повлечет дополнительных неприятных последствий.

Обязательные и необязательные страховки по кредиту

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной.

К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту.

Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок.

Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

- Потребительские;

- Ипотечные;

- Автомобильные;

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка.

Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно.

Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи. Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. В подобных случаях можно попробовать отказаться от страховки до заключения.

Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку.

В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Напоминаем, что при оформлении жилищного кредита обязательной является только страховка на недвижимость. Страхование жизни, титла (рисков утраты), рисков потери работы — добровольные. Но банк имеет право повышать процентную ставку при отказе клиента от дополнительного страхования.

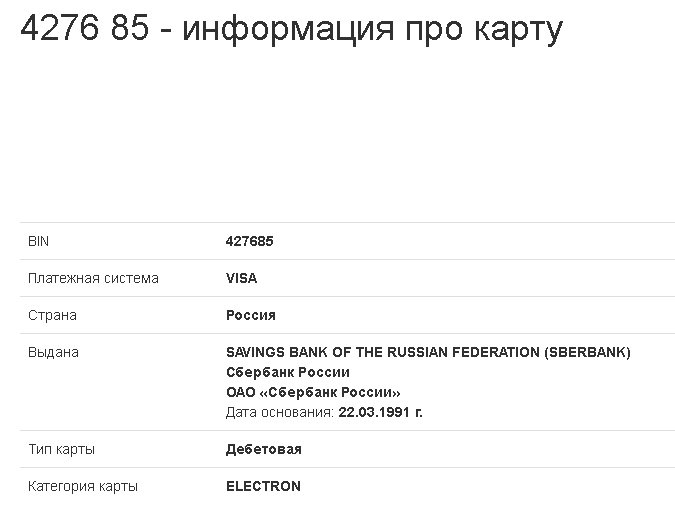

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием , где можно задавать любые параметры.

Фото: vbr.ru

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Фото: vbr.ru

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Фото: domclick.ru

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Напоминим исходные данные:

- Стоимость недвижимости — 3 000 000 рублей.

- Первый взнос — 20% (600 000 рублей).

- Срок кредита — 8 лет.

- Процентная ставка — 7,3%.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Возврат финансов при досрочном погашении кредита

Страховки продолжают действовать после погашения обязательств по кредитному договору. В данном случае выплаты по страховому полису не отменяются. Заемщик остается под защитой компании. Поэтому вернуть уплаченные средства по страховому договору невозможно.

Если договор страхования является действующим, то предполагается компенсация при досрочном закрытии кредита в следующих случаях:

- Компенсация страховки при частичном досрочном погашении кредита.

- При полном погашении обязательств по кредитному договору.

Чтобы не тратить время и нервы для возмещения компенсации страховки клиенту, предлагается рассчитать полное погашение долга в момент продления страхового полиса. Это поможет сэкономить денежные средства. Исходя из вышесказанного можно сделать вывод, что возврат денежных средств при досрочном погашении кредита не предусматривается.

Документы для возврата страховки

Заемщик, решивший отказаться от страховки, должен в течение четырнадцати дней после заключения договора кредитования обратиться в офис Сбербанка для заполнения бланка заявления на отказ от страховки. На сайте учреждения нет образцов. Бумага может быть написана собственноручно.

При обращении к менеджерам банка необходимо при себе иметь паспорт, страховую документацию, квитанции по оплате страховки.

При отсутствии возможности посетить офис финансовой организации предлагается написать заявление от руки и направить по почте. Но в этом случае есть риск потерять время, отведенное на расторжение страхового договора.

Размер суммы, которую можно вернуть

Если заявление подано вовремя, вся сумма будет возвращена застрахованному лицу в полном объеме. Возвращение частичной компенсации после двухнедельного периода не предусмотрено.

Доказать объективность просрочки в офисе банка сложно и может не привести ни к каким результатам. В дальнейшем это придется доказывать в суде. Практика не является распространенной. Людям проще дождаться окончания годичного периода.

Заявление на возврат страховки

Документ не имеет утвержденной для всех формы. Это типовой бланк, разработанный отдельно взятым учреждением. В нем указываются сведения о личных данных заемщика и страхового полиса. Перед заполнением заявления необходимо подготовить определенный пакет документов.

Возврат страховки после погашения кредита

Каждый хотел вернуть свои страховые взносы в полном или хотя бы частичном размере, если страховой случай все-таки не наступил. Однако, нужно понимать, что ни одна страховая компания не желает терять свою прибыль, и при подписании с ними договора о страховании, нужно обязательно прочитать все соглашение полностью, ведь особо хитрые компании прописывают условия, при которых они могут отказать вам в выплате вашей страховой суммы.

Согласно ГК РФ №958, каждый клиент может отказаться от страхования жизни и здоровья при оформлении кредита, а также вправе потребовать возмещение ранее уплаченной страховой суммы, если срок кредитного и страхового договора еще не закончился.

Важно понимать, условия возврата страховых взносов для каждого вида кредитования разнятся:

— Потребительский кредит — предусматривает законную возможность возврата уплаченного ранее страхового взноса как в течение первых 14 дней, так и на протяжении всего срока кредитования, на определенных условиях. Следовательно, обратившись в банк, если вас страховала компания Сбербанк Страхование, или непосредственно в отделение страховой, вы просите бланк для составления заявления на возврат страховой суммы. Заполняют его в 2 экземплярах, одно для компании, одно для вас, и требуете поставить отметку у менеджера о принятии вашего заявления. В случае отказа страховой от исполнения своих обязанностей со своим экземпляром можно обращаться в суд.

— Ипотечный — он подразумевает 2 вида страхования: жизни и здоровья, а также залогового имущества (квартиры или дома). Если от первой страховки вы вправе отказаться, сославшись на 958 статью, то отказ от страхования имущества запрещен законом РФ. Следовательно, надеяться на возврат страховой суммы можно только при условии досрочного погашения кредита.

— Автокредит — по своей сути полностью идентичен ипотечному кредитованию. Следовательно, если отказаться от собственного страхования заемщик может, то не застраховать свой автомобиль он попросту не имеет права. А вернуть часть страховки удастся только в случае досрочного погашения задолженности, и только в сумме равной количеству дней, оставшихся до конца страхового договора.

Виды страхования при оформлении кредита

При оформлении кредита необходимо обязательно обратить внимание на вопрос защиты ваших обязанностей от различных рисков. Существует несколько разновидностей страхования кредитов

Страхование жизни и здоровья при кредите

Оформление полиса страхования жизни и здоровья делается клиентом по доброй воле. Финансовые организации не могут обязывать клиентов оформлять страховку. Но чаще всего бывает так, что если полис не оформляется, банк ограничивает условия выдаваемого кредита.

К примеру, если жизнь страхуется по ипотечному договору, ставка по кредиту будет ниже на несколько пунктов (в среднем от 1 до 5).

Также стоит отметить, что страхование предоставляет возможность решить вопросы, которые относятся к оплате кредита при наступлении страхового случая. При потере страхователем трудоспособности, страховщик сам исполняет обязательства по взятому страхователем кредиту.

Страхование кредита от потери работы

Суть данного вида страхования состоит в том, что страховая фирма оплачивает кредит за заемщика, недобровольно лишенного работы, в течение определенного количества месяцев (чаще всего от 3), в величине платежа по кредитному договору. Данная программа не рассчитана на длительные сроки, но времени, указанного в договоре, обычно хватает на то, чтобы найти новую работу или заработок.

Следует отметить, что если клиент увольняется по собственному желанию, либо его увольняют за несоблюдение условия труда, по соглашению сторон, страховка выплачиваться не будет.

Есть основные страховые случаи, при которых страховщик обязан выплатить страховку. К ним относятся:

- сокращение должности;

- аннулирование договора при ликвидации или смене собственника организации;

- потеря трудоспособности;

- сокращение при «декретной» должности;

- призыв на военную службу и др.

Застраховаться по этой программе можно при любом виде кредита — автокредите, ипотечном, потребительском кредите или по кредитной карте.

Чаще всего страховка оформляется в день оформления кредита. Но также, при желании, ее допускается сделать и самому. Для этого клиенту необходимо обратиться в кредитующее отделение.

Страхование от потери работы очень полезно и имеет массу преимуществ:

- кредит оплачивается вовремя страховой компанией;

- не портится кредитная история;

- есть время для поиска нового заработка или работы;

- ответственность за исполнение финансовым обязательствам по выплате кредита не падает на родственников, поручителей;

- оформление страховки не занимает много времени и денег (от 0.4 % до 2% от размера предоставляемого кредита).

Страхование риска непогашения кредита

Данный вид страхования кредита появился, чтобы уменьшить различные риски в отношениях между кредитором и получателем кредита. Кредитующая организация не уверена в абсолютном возврате кредита, так же как и получающий кредит клиент. Поэтому для банка это является единственным гарантом возвращения денег, даже в случае финансовых трудностей у страхователя.

Для берущего кредит клиента, этот вид также имеет ряд преимуществ: займ берется без залога и поручительства и страхуется от невыплаты.

Необходимо отметить, что часть обеспечения все-таки нужно будет предоставить (распространяется на размер %).

Получить данную страховку можно как в банке, так и у страховщика. Обычно банк сам страхует риски непогашения кредита и разъясняет клиенту все минусы и плюсы этого вида страховки.

Но клиент также может застраховаться и самостоятельно. Для этого ему необходимо для начала узнать условия страхования в компании, и в случае, если они его устроят, предоставить полный пакет документов, необходимый для оформления страхового полиса. Часто он совпадет с тем, что подается при подаче заявки на кредит, но страховая вправе потребовать предоставить любые документы, указанные в перечне самого страховщика.

Строго говоря, оплата по страхованию кредита лежит на заемщике, несмотря на тот факт, что организация, выдавшая кредит, является страхователем. Все взносы выплачивает также клиент банка, для которого кредит, взятый на таких условиях, очевидно, будет более дорогим. Размер страховой премии обычно варьируется от 1 до 10 процентов.

Размер страховки рассчитывается от размера кредита. Чем меньше размер франшизы, оговоренный в полисе, тем больше будет сумма страховки. Франшиза — это часть кредита, под которую клиент дает залог.

Ставка по договору страхования будет ниже при некоторых условиях:

- у клиента нет других финансовых обязательств;

- наличие других страховок;

- время существования юридического лица.

Как получить страховку?

В случае потери трудоспособности:

- Обратиться в медицинское учреждение.

- Представить в страховую компанию подтверждающие справки.

- Предупредить банк о случившемся, т.к. на оформление инвалидности уйдет немало времени.

В случае смерти заемщика в страховую компанию должны обратиться родственники. Следует помнить, что самоубийство не является страховым случаем.

Если страховая компания отказывается выплачивать страховку, нужно обратиться в банк. Он прежде всего заинтересован в погашении кредита, поэтому может провести собственное расследование. Бывают случаи, когда банки призывают страховые компании к ответственности за незаконный отказ в выплате кредита.

Из всего сказанного можно сделать вывод, что страховка при оформлении кредита выгодна не только банкам, но и заемщикам

Важно заключить правильный договор, указать все возможные риски, и тогда можно обезопасить себя и свою семью от непредвиденных обстоятельств

Отказ от страховки на практике

Но на деле происходит несколько иначе. Если заемщик отказывается от «добровольного» страхования по кредиту, ему просто отказывают в займе. Или предлагают воспользоваться другим кредитным продуктом, который в качестве компенсации рисков предполагает высокую процентную ставку.

Видео по теме:

https://youtube.com/watch?v=NW7StSKQehg%3F

Причем разница между запрашиваемым заемщиком продуктом и предлагаемым ему банком может составить 12% в год. А также существенно увеличивается комиссия за выдачу клиенту кредита.

Парадоксальность ситуации понимается при подсчетах, когда становится понятно, что выгодней взять кредит со страховкой. Поэтому очень много заемщиков, кому, практически, навязали страховку по кредиту.

Как отказаться от страховки по ранее полученному кредиту

Отказ от страховки после получения кредита вполне возможен в отдельных случаях, причем, практически, без потерь. Например, для тех, кто не согласен с внезапным увеличением процентной ставки по действующему кредитному договору.

Кредитная организация вряд ли сможет настаивать на страховании. Если в тексте договора изначально не было прописано положение о возможных изменениях в случае отсутствия страховки у клиента, то банк не вправе предпринимать односторонние действия, если иного не прописано в законодательстве.

Коробочное страхование – достоинства нового типа

Новая услуга предполагает фиксированный набор рисков и ставок. Это шаблон, согласно которому заемщик предоставляет исключительно паспортные данные, остальные сведения не имеют значения.

Такой тип полиса появился не более 5 лет назад и обладает определенными достоинствами:

- оптимальное соотношение стоимости и рисков;

- невысокая цена, обычно обходится дешевле, чем классическое предложение;

- не затрачивается время на обсуждение особенностей, проверку;

- небольшой пакет документов.

Мы рассказали об особенностях, плюсах и минусах страхования, выбор всегда остается за клиентом.

Что дает отказ от страхования кредита в банке

У многих клиентов возникает закономерный вопрос, зачем страховать небольшие займы.

В этом случае страховка накладывается не на имущество, а на трудоспособность и платежеспособность клиента. Такая услуга обойдется вам недешево. Процент выплат компании-страховщику может составлять до трети всего объема тела займа.

Но вы имеете право на отказ от данного вида страховки на этапе оформления договора. Данное право регламентировано 935 статьей Гражданского кодекса РФ (гражданин не обязан страховать здоровье и жизнь).

Но в реальных условиях политика банка строится несколько иначе. Если клиент отказывается от страхования, даже если оно необязательное, организация не дает кредит. В качестве альтернативы могут предложить другой вид займа, но по более высокой процентной ставке (так банк уменьшает финансовый риск).

При этом разница по процентной ставке может быть до 12 % в год. Помимо этого, возрастает и величина комиссии за выдачу кредита.

Интересен тот факт, что на деле дешевле стоит оформить заем со страховкой. В результате получается, что во многих банках необязательная услуга становится обязательным продуктом.

Страхование кредита в банке и досрочное погашение задолженности

Многие клиенты стремятся выплатить весь долг раньше срока, чтобы не переплачивать. Соответственно, становится популярным вопрос: если сумма займа выплачена до окончания установленного времени, делает ли компания возврат неиспользованной страховки.

Что дает страхование кредита в банке, если долг погашен раньше срока: некоторые финансовые организации допускают компенсацию денежных средств. Данный пункт должен указываться в договоре. Если он присутствует, вам потребуется обратиться напрямую в страховую фирму и получить компенсацию.

У вас есть возможность выплатить страховку целиком или же платить ее по месяцам. Траты на страховку могут быть включены в тело кредита, то есть выплачиваться вместе с ним.

Если возник страховой случай, фирма-страховщик обязана выплатить кредит. Что дает страхование кредита в банке, а также обязательства сторон прописаны в законе. При их невыполнении вы вправе подать заявление в суд.

Особенности страхования имущества

Договор страхования обычно включает комплекс защиты от разных рисков. Заемщики должны перед подписанием этого документа изучить основные условия:

- частота оформления договора, который может заключаться на весь срок кредитования или ежегодно;

- сумма страховки;

- виды страховых случаев;

- особенности получения компенсации.

Важно! Оформление полиса приводит к значительному увеличению финансовой нагрузки на плательщика. Для приобретения полиса потребуется паспорт заемщика, договор с банком, содержащий основные условия предоставления кредита, а также правильно составленное заявление

Заявление формируется на основе бланка самой страховой компании, причем обычно этот процесс осуществляется непосредственно в отделении выбранной фирмы

Для приобретения полиса потребуется паспорт заемщика, договор с банком, содержащий основные условия предоставления кредита, а также правильно составленное заявление. Заявление формируется на основе бланка самой страховой компании, причем обычно этот процесс осуществляется непосредственно в отделении выбранной фирмы.

Расторгнуть его можно сразу после заключения, если страхование не является обязательным. Для этого надо подать заявление в страховую компанию. Оно рассматривается в течение 30 дней. При отказе расторгать контракт со стороны фирмы, можно получить помощь в Роспотребнадзоре или подать иск в суд.

Страховка, по всем законам, не может быть обязательным условиям для получения займа. Однако на деле многие банки отказываются сотрудничать с клиентами без этого условия. Финансовые учреждения в официальном отказе указывают другую причину. Никто не может запретить банкам устанавливать более жесткие условия по кредиту в случае отказа подписания договора со страховой компанией.

В любом случае любому гражданину, желающему оформить кредит, следует знать, что дает страховка по кредиту, и какие существуют тонкости ее оформления:

- можно оформить займ без страховки;

- необязательно выбирать компанию, которую навязывает банк;

- при досрочном погашении долга, следует разузнать у сотрудников банка о возможности возврата страховых средств;

- договор действует на период кредитования и защищает получателя кредита от несчастных случаев и других неприятностей, указанных в договоре.

Страховка – финансовое средство дополнительного характера, которое не может влиять на общую сумму кредита.

Страхование жизни и здоровья — это добровольное решение заявителя. Банки не принуждают оформлять полис, однако всеми силами способствуют этому. Как? Ограничивают условия кредитов.

Страхование жизни и здоровья позволяет избежать проблем с выплатой кредита при наступлении страхового случая. Если заемщик потеряет трудоспособность из-за несчастного случая или заболевания, компания возьмет кредитные обязательства на себя.

Оформление страховки на жизнь и здоровье – трудоемкий процесс. Компания-страховщик потребует от клиента справку с места работы, о состоянии здоровья и увлечениях.

Если профессия или хобби гражданина связаны с рисками, а в справке о состоянии здоровья есть отметки о серьезных заболеваниях, то в страховании будет отказано. Страховщики не оказывают социальную помощь лицам, входящим в группу риска.

Банк требует оформления страховки на имущество при выдаче ипотеки или кредита под залог. Страхование защищает недвижимость и транспортные средства от потери ликвидности. Если имуществу нанесен ущерб, то компания обязуется возместить его.