Зарплатные карты втб: условия пользования

Содержание:

- Как принять участие в зарплатном проекте ВТБ

- Как узнать о готовности карты через интернет

- Условия обслуживания

- Как подключить кэшбэк

- Категории получателей

- Вопрос-ответ

- Как подключить кэшбэк на ВТБ 24 на зарплатную карту

- Как подключиться к проекту?

- Необходимые документы

- Кредитные условия для лиц, участвующих в зарплатных проектах

- Карта МИР

- Переводы и снятие наличных

- Как закрыть зарплатную карту ВТБ24?

- Тарифы на обслуживание

- Mastercard «Супер 3»

- Другие дебетовые карты лично для Вас!

- Банковское обслуживание через интернет

- Кэшбэк по зарплатной карте ВТБ24

- Снятие, пополнение, комиссии

- Способы активации карты ВТБ

- Что такое НПС МИР

- Условия зарплатной карты «МИР» от ВТБ

- Условия предоставления займов и кредитов

Как принять участие в зарплатном проекте ВТБ

Как принять участие в зарплатном проекте ВТБ

Как принять участие в зарплатном проекте ВТБ

Для того чтобы принять участие в зарплатном проекте ВТБ, нужно:

- Заполнить анкету-заявку на официальном сайте банка ВТБ, указав регион обслуживания, предпочтительный адрес офиса банка, ИНН своей компании, число сотрудников, личные данные (ФИО, телефон, электронную почту).

- Заключить договор.

- Выбрать удобный канал связи: программа FILE-PRO либо 1С.

Преимущества зарплатного проекта ВТБ

У зарплатного проекта ВТБ множество привилегий как для сотрудников, так и для работодателей. Рассмотрим их подробнее.

Для работников:

- возврат денег за покупки в размере 10%;

- специальные условия пользования различными предложениями банка;

- снятие наличных денег через банкоматы и онлайн-платежи без оплаты;

- возможность получения кредита под низкий процент при отсутствии денег на счёте.

Для работодателей:

- быстрое подключение зарплатного проекта;

- получение специальной карты с обслуживанием 24\7;

- возможность получения кредита под низкий процент;

- страхование всей семьи.

Как узнать о готовности карты через интернет

Оформив Мультикарту, клиент может принять участие в различных бонусных программах, которые выбирает и подключает самостоятельно. Но особенность в том, что карта именная на ее изготовление требуется некоторое время. После подачи заявки в банк клиент должен подождать некоторый срок, пока карта будет готова. Но каждый человек как можно раньше хочет узнать о готовности пластика. Его интересует вопрос, как узнать готова ли карта ВТБ. Попробуем на него ответить в данной статье.

Выбор банковских карт довольно широкий, каждая кредитная организация стремится предложить частным клиентам максимальное количество карточек, соответствующих желаниям и потребностям клиента. ВТБ банк с 2017 года перестал выпускать дебетовые и кредитные карты с бонусными программами. В линейке банка есть только одна карта Мультикарта, объединяющая в себе функции платежного средства и инструмента для получения дополнительных привилегий.

Если по каким-то причинам клиент не получал уведомление о готовности карты, а сроки изготовления уже подошли, то он может проверить информацию самостоятельно. Для этого приведем несколько действующих способов:

Стоимость ежемесячного обслуживания пакета услуг Мультикарты ВТБ составляет 249 рублей. Однако плата за него не взимается в случае соблюдения одного из трех условий:

После заполнения этих пунктов необходимо подтвердить согласие на обработку персональных данных.

Условия обслуживания

Условия использования зарплатных мультикарт ВТБ «Мир» (обычной и с транспортным приложением) одинаковые.

Рис.1. Зарплатные мультикарты от ВТБ 24 – это надежный способ хранения зарплаты и постоянного роста своих сбережений.

Рис.1. Зарплатные мультикарты от ВТБ 24 – это надежный способ хранения зарплаты и постоянного роста своих сбережений.

| Платежная система | МИР |

| валюта | рубль |

| срок действия | 3 года |

| обслуживание | бесплатно |

| получение наличных | бесплатно в любом банкомате (как на территории страны, так и за рубежом) |

| процент на остаток | до 6% |

| кэшбэк | до 10% |

| бесконтактная оплата | предусмотрена |

| оплата в интернете | предусмотрена |

| смс-уведомления | 59 руб. за каждый месяц |

| ВТБ-Онлайн | бесплатно |

Важно! Описанные условия по бесплатному обслуживанию, высокому проценту на остаток средств 6% и повышенному кэшбэку до 10% действуют только при выполнении определенных условий, описанных ниже

Как подключить кэшбэк

Зарплатная карта ВТБ для бюджетников позволяет подключить любую услугу из 7 предложенных: коллекция, путешествия, авто или рестораны, заемщик, сбережения или кэшбэк. При подключении последней держателю возвращается кэшбэк деньгами до 1-2%.

На что распространяется

Кэшбэк начисляется в соответствии с выбранной услугой:

- за автотраты (бензин, стоянка и пр.);

- при оплате в кино или ресторанах, кафе либо театрах (рестораны);

- на все траты – опции путешествия, коллекция или кэшбэк.

Как накопить и потратить

Накопление бонусов происходит по простой схеме:

Потратить заработанный кэшбэк можно у тех же партнеров банка. Он списывается автоматически.

Как подключить

Банк предлагает много услуг, но выбрать держатель сможет только одну из них. Делается это просто. Для подключения можно зайти в личный кабинет, предварительно пройдя регистрацию, открыть соответствующий раздел в мобильном банке или по горячей линии банка 8 800 100 24 24. От выбранной опции можно отказаться раз в месяц.

Категории получателей

Получать выплаты на карту МИР могут и пенсионеры.

Согласно закону от 1 мая 2017 года, использовать платежную карту МИР обязаны все получатели бюджетных выплат:

- сотрудники учреждений, финансирование которых осуществляется из средств государственного бюджета (налоговые службы, органы государственной и исполнительной власти, здравоохранительные и образовательные учреждения, таможни, казначейства, министерства и пр.);

- работники воинских частей и организаций Вооруженных сил, а также военнослужащие и личный состав армии России (участник зарплатного проекта ВТБ – Минобороны);

- пенсионеры.

Для получателей пенсии выпускается льготная пенсионная карта МИР.

Вопрос-ответ

Сколько стоит зарплатный проект в ВТБ?

Организация может выбрать один из 4 тарифов: «Базовый» для небольших компаний с численностью штата от 5 сотрудников, «Стандарт» для организаций со штатом до 100 человек, «Статус», если в компании до 5000 сотрудников, и «Премиум» (дополнительные привилегии) с количеством сотрудников от 300 человек. Условия обслуживания – плата отсутствует, средства на карты сотрудников поступают в течение 15 минут, есть привилегии для сотрудников и руководителей.

Что делать с зарплатной картой после увольнения?

После увольнения зарплата не поступает на счёт карты. Держатель больше не участвует в зарплатном проекте, поэтому используются тарифы, как для обычных дебетовых карт. Иногда организация оплачивает обслуживание зарплатных карт своих сотрудников на несколько месяцев вперед. Но обычно бухгалтерия уведомляет банк о том, что один из сотрудников уволился. Зарплатной Мультикартой можно пользоваться и дальше, но платить по стандартным тарифам вне зарплатного проекта или закрыть.

На что можно обменивать бонусные рубли?

По Мультикарте за любые покупки начисляются бонусы, которые в зависимости от выбранной опции можно обменять на реальные деньги (опция «Кешбэк»), ж/д, авиабилеты, аренду авто, бронирование гостиниц (опция «Путешественник»), покупку ценных бумаг и прочих активов (опция «Инвестор»), покупку сертификатов и товаров из каталога («Коллекция»), снижение ставки по кредитам («Заемщик»), повышение ставки по счетам, вкладам («Сбережения»).

Какие бонусы получают сотрудники, если предприятие подключается к зарплатному проекту ВТБ?

Держатели карт могут пользоваться бесплатным обслуживанием, отсутствием платы при выпуске и перевыпуске карт, сниженными ставками на ипотеку и кредиты наличными.

Какие акции при открытии карт действуют в банке ВТБ?

При открытии Мультикарты ВТБ Visa после первой покупки держатели получают 1000 руб. в подарок. В акции участвуют только те карты, которые клиенты оформляют самостоятельно, а не открытые в рамках зарплатного проекта.

Как подключить кэшбэк на ВТБ 24 на зарплатную карту

Для подключения услуги, которая предусматривает возврат части денежных средств на счет при совершении покупок. Следует уведомить об этом сотрудника банка при личном визите или по телефону. Можно подключить кэшбэк самостоятельно, воспользовавшись интернет-банкингом. Для этого необходимо зарегистрироваться на официальном сайте vtb24.ru.

Перед тем, как оставлять заявку на получение зарплатного пластика от ВТБ24, внимательно изучите отзывы клиентов финансовой компании и условия использования продукта. Это исключит вероятность появления нежелательных последствий в процессе использования.

Если у вас остались вопросы по поводу информации по использованию зарплатных карт от ВТБ24, то звоните в службу поддержки финансовой организации по номеру 8(800)100-24-24.Специально обученные операторы в течение нескольких минут ответят на любой информационный вопрос и при необходимости помогут разобраться с технической стороной обслуживания.

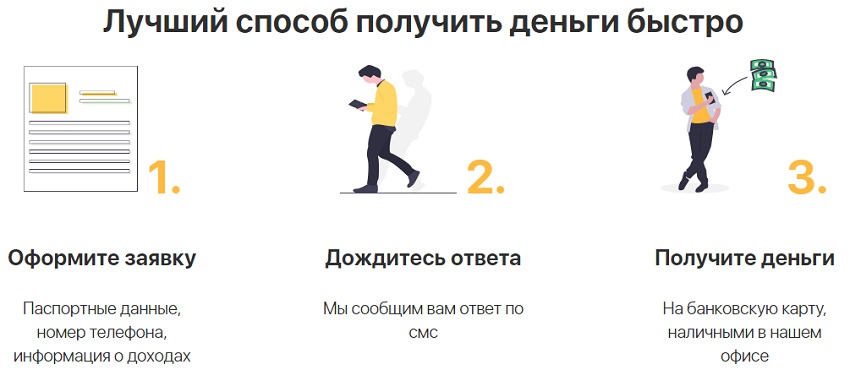

Как подключиться к проекту?

Подать запрос можно через территориальный офис по работе с бизнес-клиентами или дистанционно – через официальный банковский сайт.

Заявка рассматривается в течение трёх дней максимально. Для заключения договора необходимо подготовить определённые документы.

Как только договор будет оформлен, специалист подключит и настроит интернет-банкинг «ВТБ Бизнес Онлайн». Для выпуска зарплатных карт необходимо передать в офис реестр всех трудоустроенных сотрудников.

Банк откроет индививдуальный счёт для каждого из них. Процедура изготовления карточных продуктов занимает около пяти дней.

Получить готовые карточки можно двумя способами:

- в банковском отделении в часы приёма клиентов;

- доставкой в офис ИП или организации в заранее оговорённое время.

Управлять проектом можно через современный и многофункциональный интернет-банкинг. Денежные средства оперативно перечисляются на счета работников за пару минут.

Необходимые документы

Если заявка подаётся вместе с одновременным открытием расчётного счёта в ВТБ, клиент со статусом юридического лица обязуется подготовить:

- учредительные документы;

- карточку с образцами подписей должностных лиц и оттиском фирменной печати;

- приказ о выборе руководителя;

- финансовую отчётность;

- выписку ил ЕГРЮЛ;

- паспорта всех должностных лиц;

- реестр трудоустроенных в организации сотрудников;

- заявление об оказании услуги официальной формы (бланк выдаётся специалистом в отделении);

- и т. д.

Дополнительные документы могут быть запрошены по усмотрению менеджера. Например, в некоторых случаях клиент обязуется приобщить к перечисленному выше списку лицензии, патенты, доверенность на имя заявителя, выписку из реестра акционеров и иные бумаги.

Если у вас уже имеется р/с в ВТБ, в банковский офис предоставляется минимальный комплект документов. Уточните, какие бумаги могут быть запрошены в вашем случае, у специалиста в территориальном отделении или через call-центр.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Кредитные условия для лиц, участвующих в зарплатных проектах

Как уже было сказано выше, кредит ВТБ 24 для держателей зарплатных карт осуществляется на более лояльных условиях, чем для лиц, не участвующих в зарплатных проектах. Какие это условия?

- Кредитный продукт предоставляется по особым лояльным условиям и требует для оформления меньшего пакета документов. В ряде случаев будет достаточно только заявления и паспорта держателя карты, так как уровень вашего дохода уже известен банку.

- Конкретные условия для участников проекта зарплатных карт зависят от выбора кредитной программы, предоставляемой банком-эмитентом.

- В ряде случаев кредитную карту присылают в дополнение к основной пластиковой карте. Обычно предоставляются «Классические» или «Золотые» карты с льготным периодом 55 дней, максимальной суммой 300 000 рублей и пониженной процентной ставкой.

Карта МИР

Национальной Системы Платежных Карт

Банковская карта МИР позволяет совершать тот же спектр необходимых операций, что и карты глобальных платежных систем Visa и MasterCard.

В настоящее время (лето 2022 года) она действует уже в 11 странах: в Турции, Армении, Абхазии, Беларуси, Вьетнаме, Казахстане, Киргизии, Южной Осетии, Южной Корее, Таджикистане и Узбекистане.

Рассуждать о плюсах и минусах этих банковских карт можно, но под другими углами зрения: какой банк предоставляет больший набор возможностей и функционал, какая карта в линейке предложений какого-то конкретного банка будет лучшей. А не сравнивая МИР с Visa или MasterCard.

Правда, тут есть одно уточнение. Иногда дополнительные плюсы, обычно в виде кешбэка по каким-то акционным предложениям, дарят клиентам не банки, а сами платежные системы. Не исключение здесь и НСПК, в рамках которой работает карта МИР.

Переводы и снятие наличных

Для открытых зарплатных карт банк ВТБ предлагает такие условия по снятию и переводу средств.

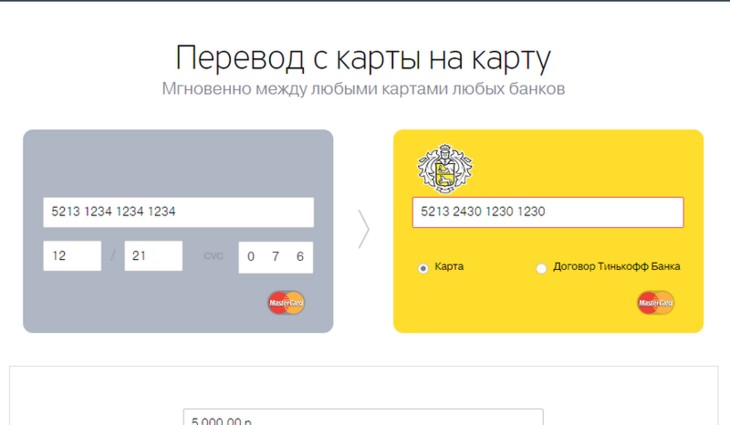

Перевести с карты на карту

Внутрибанковские переводы между картами физлиц бесплатны – как в рублях, так и в иностранной валюте. В другие кредитные организации и сторонние банки – с комиссией от 0,4 до 1%.

Важно! Комиссия за перевод не удерживается, если карты, куда нужно перевести деньги, открыты в банках-партнёрах – «Почта Банк», банк «Возрождение», «САРОВБИЗНЕСБАНК», «Запсибкомбанк».

Снять деньги

Тарифы на получение наличных:

- без взимания комиссии в кассе банка ВТБ и партнёров (при наличии карты);

- получение наличных со счёта без использования карты – от 1000 руб. до 10% от суммы операции;

- получение иностранной валюты наличными – 10% от суммы операции, а если сумма хранится более 40 дней на счёте, бесплатно.

Важно! При снятии наличных через банкоматы ВТБ и партнеров комиссия не удерживается. В сторонних банкоматах – 1% от суммы, минимум 300 руб./6 долларов или евро

По Мультикартам, выпущенным в рамках зарплатных проектов, комиссия не удерживается даже при получении наличных в сторонних банкоматах.

Лимиты

Банк устанавливает следующие лимиты на снятие наличных по дебетовым Мультикартам:

- до 350 тыс. руб. в сутки;

- до 2 млн руб. в месяц.

Ограничение распространяется на все дебетовые карты в совокупности, выпущенные на имя клиента. Если валюта счёта отличается от российских рублей, то лимит рассчитывается как эквивалент в иностранной валюте.

При переводах на электронные кошельки действует комиссия 1,5%, минимум 15 руб. с одной операции, а лимит пополнения с карты – до 3000 руб.

Как закрыть зарплатную карту ВТБ24?

После увольнения карта ВТБ24 не закрывается. Она продолжает работать до истечения срока действия. При желании ее можно закрыть до увольнения или после. Для этого потребуется обратиться в отделение банка и написать заявление.

В случае если у клиента зарплатная дебетовая карта, после написания заявления клиент может снять весь остаток по счету и закрыть счет или продолжить им пользоваться с другой картой. Сама зарплатная карта уничтожается на глазах клиента.

Зарплатные карты с овердрафтом необходимо полностью погасить перед закрытием. Убедитесь, что была возвращена сумма со всеми комиссиями. При закрытии овердрафтовых карт могут случаться казусы в виде недоплаченных нескольких рублей, поэтому рекомендуется через месяц повторно обратиться в банк с заявлением о закрытии карты и проверить, действительно ли нет задолженностей.

Тарифы на обслуживание

В настоящее время ВТБ 24 предлагает два вида зарплатных карт МИР: «Классическая» и «Золотая».

«Золотая» имеет более высокий лимит снятия наличных, в отличие от «Классической», а также улучшенные условия бонусной программы, бесплатная страховка счета, и «консьерж — сервис».

Стоимость обслуживания в год: «Золотая» — 3 000 руб., «Классическая» — 750 руб. Работодатель оплачивает эти расходы за свой счет. Сотруднику организации карта обходится бесплатно. Каждый владелец должен знать следующую информацию:

- Счет разрешается открыть только в рублях.

- Срок действия зарплатной карты МИР от ВТБ 24 – 3 года.

- В любом отделении банка или по электронной почте по запросу бесплатно предоставят отчет о состоянии счета.

- Зарплатные карты защищены дополнительно электронным чипом.

- В случае утери, порчи карты, утрате пин-кода необходимо осуществить перевыпуск. Стоимость перевыпуска «Классической карты» — 375 руб., «Золотой» — 1500 руб.

- В случае утери или кражи карты можно через оператора бесплатно ее заблокировать.

В рамках зарплатного проекта существует бонусная программа. На карте «Классическая» начисляется по одному баллу за каждые 50 руб., на «Золотой» карте – по одному баллу за каждые 30 руб.

Mastercard «Супер 3»

Mastercard «Супер 3» («Супер Тройка») — дебетовая карта ВТБ Банк Москвы с транспортным приложением в виде одноименного универсального электронного проездного.

Особенности продукта:

- кэшбэк 5% за покупки билетов в столичном метрополитене, 3% — за остальные покупки;

- 10 приветственных поездок за покупки на сумму свыше 10 тыс. руб. в первый месяц с момента выпуска пластика;

- накопленные средства (не более 3000 руб./мес.) можно использовать для оплаты проезда в общественном транспорте, записав на электронный проездной в терминалах метрополитена или системы Элекснет. Кроме проезда, «Тройкой» можно оплачивать посещение московских катков, планетария, зоопарка и Третьяковской галереи;

- «Супер Тройка» — карта ВТБ с онлайн-заявкой, единственная в линейке Банка Москвы (остальные нужно заказывать в отделениях);

- проездной также можно пополнять наличными в терминалах либо переводом через интернет-банк или мобильное приложение по номеру «Тройки» на обратной стороне пластика.

Условия:

- выпуск бесплатный;

- бесплатное обслуживание при остатке на балансе не менее 30 тыс. руб. либо сумме покупок от 15 тыс. руб. / мес.;

- 99 руб./мес. за обслуживание в остальных случаях;

- 59 руб./мес. стоимость СМС-информирования с третьего месяца;

- пополнение Card2Card без комиссии;

- платежи и переводы в интернет-банке и мобильном приложении, а также снятие наличных в банкоматах ВТБ без комиссии.

Преимущество продукта — наличие кэшбэка.

Недостатки:

- кэшбэк можно тратить только на пополнение «Тройки»;

- при невыполнении условий бесплатного обслуживания 1188 руб. / год слишком большая плата;

- немаленькая стоимость СМС-информирования;

- огромный штраф за технический овердрафт — 50% годовых.

Другие дебетовые карты лично для Вас!

Открытие «Спартак»

Открытие

ЦБ РФ №2209 от 24.11.2014 г.

MasterCard

% на остаток — до 7,5% в год

7.5% годовых в рублях по счету «Копилка»

- Деньги под защитой средства застрахованы в АСВ

- Снимайте или пополняйте средства без ограничений

- Выплата процентов в конце месяца

- Начисление % на среднемесячный остаток

Кэшбэк — от 1,5 до 30%

- Кэшбэк до 2% за все покупки

- 1.5% базовый за все покупки

- +0,5% для клиентов со статусом Плюс, за каждую покупку (Поддерживайте статус Плюс — для этого сохраняйте на ваших счетах в группе «Открытие» сумму от 500 000 руб. каждый день в течение месяца)

- до 30% за покупки у партнеров

Стоимость — бесплатно

Бесплатное обслуживание

Снятие без % — до 1 200 000 ₽

- Без комиссии — в банкоматах Открытия и партнеров (АО «Альфа-Банк», «Газпромбанк» (АО), ПАО Банк ЗЕНИТ, ПАО «БАНК УРАЛСИБ», АО «Райффайзенбанк», ПАО «ОКБ-банк», АО ЮниКредит Банк, АО «Банк Русский Стандарт», Инвестиционный Банк «ВЕСТА» (ООО), ПАО «Промсвязьбанк», ПАО «Совкомбанк», АО «БКС Банк», АО КБ «Модульбанк», Банк ВТБ (ПАО))

- В других банкоматах бесплатно:

- при наличии зарплатных начислений за последние три месяца

- при наличии статусов Плюс/Премиум/Light Премиум/Private|Light Private

- 1% от суммы, мин. 299 руб.

Лимит на снятие наличных:

- 300 000 руб. в день

- 1 200 000 руб. в месяц

Доставка — Да

Выпуск — 0 ₽

Бесплатный выпуск карты

Оформить

Подробнее

Tinkoff «Black» для иностранных граждан

Тинькофф Банк

ЦБ РФ №2673 от 24.03.2015 г.

МИР

% на остаток — от 3 до 6% в год

На остаток до 300 000 руб. при сумме покупок от 3 000 руб. за расчетный период

- до 6% на остаток с подпиской Tinkoff

- 3% — без подписки

Начисляется каждый месяц.

до 6% годовых по накопительному счету с подпиской Tinkoff Pro. Оформите в личном кабинете или мобильном приложении

Кэшбэк — от 1 до 30%

- 3 — 30% по спецпредложениям

- 1- 15% в категориях

Стоимость — до 99 ₽/мес.

Бесплатное обслуживание карты:

- остатки на карте и других дебетовых счетах Тинькофф от 50 000 руб.

- или тариф 6.2

- или на счет выдан кредит

иначе 99 руб.

Для счетов в иностранной валюте — без условий

Снятие без % — до 100 000 ₽

Снятие наличных:

- в банкоматах банка до 500 000 руб./мес. без комиссии

- в любых банкоматах мира от 3 000 руб. до 100 000 руб. без комиссии

- в прочих случаях 2%, минимум 90 руб.

Доставка — Да

Выпуск — 0 ₽

Выпуск/Перевыпуск карты бесплатно

Оформить

Подробнее

Home Credit «Польза»

Home Credit

ЦБ РФ №316 от 15.03.2012 г.

Visa, MasterCard, МИР

% на остаток — до 11% в год

По накопительному счету до 11% для новых клиентов

- 11% на остаток до 1 500 000 руб. при совершении покупок по дебетовым и кредитным картам в рублях РФ на сумму от 50 000 руб. в месяц

- 5% на остаток до 1 500 000 руб. при совершении покупок по дебетовым и кредитным картам в рублях РФ на сумму от 10 000 до 49 999.99 руб. в месяц

- 4% на остаток до 1 500 000 руб. при совершении покупок по дебетовым и кредитным картам в рублях РФ на сумму до 10 000 руб. в месяц или при их отсутствии

- 4% на остаток свыше 1 500 000 руб.

Кэшбэк — от 1 до 30%

- 1-15% за покупки в четырех категориях из семи на выбор (категории меняются каждый месяц)

- до 30% за покупки у партнеров

Стоимость — бесплатно

Бесплатное обслуживание во всех случаях.

Снятие без % — до 50 000 ₽

В банкоматах и отделениях банка

Бесплатно

В банкоматах и отделениях других банков

- Без комиссии за снятие наличных с карты до 50 000 рублей в месяц в любом банке

- Свыше 1.99% от суммы, мин. 199 руб.

Лимит снятия наличных:

500 000 руб./день

Доставка — Да

Выпуск — 0 ₽

Перевыпуск бесплатно

Оформить

Подробнее

Газпромбанк «UnionPay в юанях»

Газпромбанк

ЦБ РФ №354 от 29.12.2014 г.

% на остаток — не начисляется

Кэшбэк — до 50%

Стоимость — бесплатно

Бесплатное обслуживантие карты

Снятие без % — до 100 000 ₽

Снятие наличных

- без комиссии в банкоматах Газпромбанка в рублях до 100 000 руб. в месяц

- в сторонних банкоматах РФ и за рубежом в рублях и валюте — 1,5% (мин. 200 руб.)

Доставка — Да

Выпуск — 5 000 ₽

Стоимость выпуска 5 000 руб. спишется единоразово после пополнения карты. А обслуживание будет бесплатным всегда.

Оформить

Подробнее

Банковское обслуживание через интернет

Наличие любой банковской карты ВТБ 24 позволяет клиенту открыть личный кабинет в системе удалённого обслуживания «ВТБ24-Онлайн», который позволит через интернет выполнять почти любые платежи, переводить деньги на счета третьих лиц или открывать онлайн-вклады. Для этого понадобится компьютер или мобильное устройство — смартфон или планшет.

Доступ к личному кабинету не предоставляется по умолчанию при получении платёжного инструмента. Для того чтобы зарегистрироваться в системе «ВТБ24-Онлайн», необходимо посетить ближайшее отделение банка, заполнить заявление ДКО и получить индивидуальный логин. Пароль в целях безопасности будет отправлен в СМС на мобильный телефон клиента. Для входа в личный кабинет, необходимо перейти на сайт сервиса “ВТБ24-Онлайн” и ввести идентификационные данные.

Кэшбэк по зарплатной карте ВТБ24

ВТБ24 предлагает пользователям функцию Cash back и на зарплатные карты. Размер возврата составляет до 10% от суммы покупки. В стандартной зарплатной карте держатель должен быть одну из отраслей, расходы на которую наиболее велики. В дальнейшем он будет получать кэшбек именно с покупок в этой отрасли.

Обратите внимание, что именно отраслевой Cash back предусматривает высокий процент возврата, в то время как выбор «на все покупки» ограничивает кэшбэк до 1-2%. Зарплатных карт без функции кэшбек сейчас нет, однако работодатель может выбрать тариф с возвратом менее 1% от суммы покупки

Снятие, пополнение, комиссии

Снять наличные в банкоматах ВТБ можно без комиссии, если воспользоваться терминалами других систем – комиссия составит 1% от суммы выдачи.

При помощи зарплатной карты можно осуществлять переводы денежных средств. Если перевод осуществляется держателю пластика ВТБ 24, то комиссия не начисляется, если на карты других банков, то с комиссией 0,6% от суммы перевода.

Существуют ограничения на выдачу наличных в сутки и в месяц, в зависимости от категории карты: «Классическая» — 100 000 руб. в сутки/1 млн. руб. в месяц; «Золотая» — 250 000 руб. в сутки/ 2 млн. руб. в месяц.

Для своевременного получения информации о поступлении средств на счет рекомендуется подключить услугу СМС-оповещения. Для зарплатных клиентов оповещения полностью бесплатны.

При зачислении заработной платы на счет держателя карты МИР комиссия не взимается.

Иногда может понадобиться самостоятельно пополнить средства на карте. Через банкоматы ВТБ 24 это возможно сделать без комиссии на любую сумму.

Способы активации карты ВТБ

Если вы получили новую карту ВТБ 24, то ее необходимо активировать, чтобы получить доступ к средствам. Когда продукт вручается в отделении, то можно воспользоваться помощью операциониста. Если же «пластик» доставляется курьером в почтовое отделение или офис, то он будет заблокирован. Рассмотрим, как активировать карту ВТБ самостоятельно.

Через интернет онлайн

Управлять своими финансовыми ресурсами удобно через интернет сервисы. При заключении договора операционисты выдают логин и временный пароль для регистрации в системе онлайн банкинга ВТБ.

Инструкция, как активировать карту ВТБ через интернет:

- На главной странице официального сайта www.online.vtb.ru необходимо нажать на пункт «Войти в личный кабинет» и ввести свои учетные данные. Вместо логина можно регистрироваться по номеру карты.

- В кабинете видны счета и платежные средства. Надо кликнуть по неактивной карте и выбрать любое действие: перевод, запрос баланса, платеж. Система выполнит операцию, и «пластик» готов к использованию.

Одновременно с подключением к личному кабинету «ВТБ Онлайн» система предоставляет бесплатный доступ к мобильному банку.

Чтобы активировать карту через приложение на смартфоне, необходимо выполнить следующие операции:

- Скачать программный продукт (работает на Андроид, iPhone и Windows Phone);

- Установить приложение на телефон;

- Осуществить вход в личный кабинет «ВТБ онлайн»;

- Выполнить активацию как в онлайн-банкинге.

Через банкомат ВТБ 24

Активация карты ВТБ возможна через банкомат. На сайте ВТБ24 есть перечень адресов, где установлены устройства самообслуживания финансовой группы. В выпадающем окне видны часы их работы. Не обязательно искать отделения, терминалы работают в торговых центрах, аэропортах и на вокзалах.

Как активировать карту ВТБ через банкомат – порядок действий:

- Достаточно вставить карточку в проем устройства,

- Ввести пин код, выданный в банке,

- Выбрать любое действие: перевод или оплату мобильного телефона.

- Если операция сопровождается снятием комиссионных, то лучше запросить баланс, предоставляемый бесплатно.

Новую карту можно активировать с помощью работников банка. Рассмотрим возможные варианты далее.

По телефону горячей линии

Консультанты круглосуточно обслуживают клиентов по телефону, номер которого виден на главной странице. Можно использовать функции голосового меню или дождаться ответа оператора. Необходимо сообщить следующие сведения:

- номер банковской карты ВТБ24;

- паспортные данные;

- кодовое слово, прописанное в договоре.

Единый телефонный номер: 88001002424

Единый телефонный номер: 88001002424

Способ надежно работает, когда паспорт и договор под рукой, и нужно обойтись без банкомата и компьютера.

В отделении банка

При получении платежного средства лично, сотрудники банка предлагают свою помощь для активации – это самый простой вариант решения проблемы. Процедура бесплатна и занимает несколько минут, при себе необходимо иметь только паспорт.

Что такое НПС МИР

В мае 2014 года президентом РФ был подписан Федеральный закон №161 «О НПС». В нем отражены главные моменты по регулированию ПС, порядок осуществления платежей и денежных переводов, правила проведения электронных платежей, требования к операторам, оказывающим услуги. Основной целью ФЗ является контроль за бесперебойностью, доступностью и эффективностью работы НПС.

Платежная система МИР создана для того, чтобы:

- Повысить надежность национальной системы денежных переводов;

- Привлечь население к увеличению количества платежей при помощи пластиковых карт;

- Создать внутреннее российское платежное пространство, которое будет свободно от влияния иностранных финансовых компаний и банковских систем;

- Выпустить банковские карты МИР, являющиеся национальным платежным инструментом и альтернативой существующим;

- Осуществить возможность функционирования на международном рынке.

Для реализации последнего пункта предусмотрена возможность выпуска совместных, или кобейджинговых, карт «Мир» с платежными системами VISA и MasterCard. Это даст возможность беспрепятственного пользования ими за пределами границ РФ.

Пилотный проект НПС МИР был запущен весной 2015 года, а в декабре того же года была выпущена первая партия карт.

Преимуществом перед международными платежными системами состоит в том, что банковские операции по внутренней системе не зависят от внешних экономических и политических факторов.

Условия зарплатной карты «МИР» от ВТБ

Прежде всего, стоит сказать, что привычный всем ВТБ 24, окончательно прекратил свое самостоятельное существование в начале 2018 года. Сегодня он входит в объединенную сеть ВТБ, ВТБ 24 и Банк Москвы под общим названием ВТБ. Однако это не мешает пользователям закрытого подразделения продолжать пользоваться привычными услугами. Это касается и оформления зарплатных карт, работающих по отечественной платежной системе «МИР».

Полезно! Чтобы стать участником зарплатного проекта от ВТБ достаточно заполнить заявление на перевод заработной платы и передать его в бухгалтерию по месту работы. После этого работодатель обязан начать перечислять денежные средства через указанный банк.

Ранее ВТБ24 предлагал своим пользователям две разновидности пластиковой карты «МИР»: Classic и Gold. Сегодня же (ПАО) БТБ отказался от этих стандартов и выпускает для зарплатных клиентов два новых типа карт: зарплатная мультикарта и зарплатная мультикарта «Тройка».

Последняя отличается возможностью использования транспортного приложения и позволяет пользоваться привилегиями проезда на городском и пригородном транспорте по Москве. Во всем остальном эти карты ничем не отличаются:

- Возврат денежных средств от покупок до 10% (кэшбэк доступен тем, кто подключает опцию «Авто» или «Рестораны»).

- Доход от 1% до 6% на остаток на карте в размере до 300 000 рублей.

- Бесплатное обслуживание (если клиент в месяц расплачивается картой на сумму не менее 5 000 рублей).

Полезно! Выпуск карты осуществляется в рамках зарплатных проектов. Вы можете открыть единовременно счета в трех разных валютах: рублях, евро и долларах.

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.