Овердрафт для юридических и физических лиц: как его получить

Содержание:

- Услуга овердрафта в Альфа-Банке

- Правила использования карты с овердрафтом

- Предложение «Овердрафт» в Альфа-Банке

- Карты с овердрафтом

- Отличия овердрафта от обычной ссуды

- Как пользоваться овердрафтом

- Как подключить овердрафт в Альфа-Банке

- Отличия овердрафтной карты от дебетовой

- Техническое выпадение в просрочку из суммы собственных средств на карте

Услуга овердрафта в Альфа-Банке

Под овердрафтом понимается оперативное предоставление доступа к заёмным средствам, имеющимся на счёте гражданина в качестве возобновляемого лимита, на короткий промежуток времени.

Данная услуга имеет существенные отличия от кредита. Так, овердрафтом могут воспользоваться только действительные клиенты банка, имеющие лицевой или расчётный счёт.

Сроки погашения займа ограничены и оговариваются с гражданином заранее (они могут соответствовать одному, двум, трём месяцам, полугоду и т. д.). Для подключения услуги не требуется оставлять имущество под залог, искать поручителей или оформлять страховку.

Задолженность списывается автоматически после зачисления на счёт нужной суммы денег (например, заработной платы). Начисление процентов осуществляется на фактически используемые деньги, а не на весь лимит, поэтому переплаты не происходит.

Формально данная услуга привязывается к зарплатной или дебетовой карте клиента. Иными словами, дополнительного оформления кредитки не требуется. Организации могут получить заёмные средства на расчётный счёт.

К преимуществам овердрафта относят:

- быстроту оформления;

- минимальный комплект документации для подключения услуги;

- отсутствие комиссий за неиспользованный лимит;

- круглосуточную поддержку;

- простоту оплаты займа.

Воспользоваться данной услугой вправе как физические, так и юридические лица. Подключение доступно для зарплатных и корпоративных клиентов, лиц, имеющих дебетовые карточки, ИП, организаций и компаний, зарегистрировавших свой бизнес более года назад.

Правила использования карты с овердрафтом

У каждого клиента в зависимости от его платежеспособности будут установлены индивидуальные условия овердрафта. Ниже мы приведем диапазон лимитов и процентов.

Проценты

Конечно же, банку, в отличие от ваших близких знакомых или родственников, которые могут одолжить вам деньги без процентов, поступать подобным образом невыгодно. Бизнес подразумевает получение прибыли от любой услуги. В случае с оведрафтом банк зарабатывает на процентах. Поэтому каждого пользователя услуги, естественно, интересует вопрос, что имеет в виду банк, когда в условиях предоставления опции говорит о плате за пользование овердрафтными деньгами.

В договоре «Сбербанка» прописано, что списание платы за овердрафт — это необходимое условие, при котором пользователю начисляются проценты за использование кредитных средств в рамках установленного лимита. Их размер на данный момент составляет 18% для счетов в национальной валюте, 16% — для счетов в иностранной валюте.

Если пользователь услуги использует деньги сверх лимита, то проценты возрастают. В таком случае с него взимаются 36% для счетов в национальной валюте и 33% — в валюте других государств.

Проценты начинают начислятся с того дня, когда клиент взял в долг банковские деньги.

Лимиты

Тем, кто собирается оформить эту услугу, немаловажно знать, что лимит овердрафта — это установленная в договоре сумма, которую клиент банка может взять в качестве краткосрочного займа. Эта сумма для каждого пользователя услуги будет установлена индивидуально после оценки его платежеспособности банковским сотрудником. Диапазон лимита в «Сбербанке» составляет от 1 тысячи до 30 тысяч рублей

Диапазон лимита в «Сбербанке» составляет от 1 тысячи до 30 тысяч рублей.

Правила погашения

Чтобы своевременно выполнять условия договора, иметь возможность пользоваться овердрафтом в дальнейшем и не испортить себе финансовую историю, необходимо погашать долг не позже, чем через 1,5-2 месяца после того, как были взяты деньги.

Во избежание недоразумений и проблем необходимо внимательно ознакомиться с условиями предоставления услуги до того, как подписать договор.

Плюсы и минусы финансового инструмента

Как и любая другая услуга, данный финансовый инструмент имеет и плюсы, и минусы. Каждый может сам просчитать для себя выгоды и решить, стоит ли ему оформлять эту услугу либо подумать об оформлении какой-либо другой.

Недостатки овердрафт-карт

Недостатков овердрафтовых карточек не так много. Среди них:

- Высокие процентные ставки.

- Высокие проценты в случае несвоевременного возвращения долга.

- При невнимательности можно запросто выйти за пределы сбережений и денежных возможностей.

- При открытии услуги на зарплатную карту есть риск, что возникнут проблемы при задержке заработной платы.

Достоинства карт с овердрафтом

Среди преимуществ оведрафт-карточки мы хотели бы отметить:

- Отсутствие необходимости обращаться в банковское отделение каждый раз, когда необходимы деньги.

- Возможность взять средства в долг в любое время без обращения в банк и дополнительной волокиты.

- Возможность расходовать деньги на любые нужды без подтверждения.

- Возможность брать ту сумму, которая необходима в рамках установленного лимита.

- Оведрафт можно возобновить, как только будет погашен долг.

- Оформление без залога.

- Автоматическое погашение задолженности.

Предложение «Овердрафт» в Альфа-Банке

Кредитование расчетного счета или овердрафт – это, по сути, не кредит, а определенный тип займа. Если на первый взгляд они похожи, то при более детальном рассмотрении можно отметить массу несоответствий. Вследствие различий данный банковский продукт является обособленным от остальных.

Возможность подключения овердрафта открыта как для частных лиц, так и для предпринимателей.

Для кого предназначен

Применить его можно следующим клиентам:

- Физические лица: получающие заработную плату через банк и клиенты из определенных компаний, индивидуальные предприниматели, лица, регулярно применяющие пластиковые карты.

- Юридические лица. Банк дает возможность воспользоваться кредитной линией для данной категории клиентов, если их деятельность официально осуществляется от двенадцати месяцев и более на дату заполнения заявления.

Вы можете заметить, что данная услуга доступна практически всем пользователям Альфа-Банка, у которых есть пластиковые карты и личные счета.

Главные отличия от обычного кредита

Для выяснения отличительных особенностей овердрафта и обычного кредита, сопоставим данные услуги.

Видео по теме: https://www.youtube.com/embed/tpXEpmNqpac

Овердрафт предоставляется:

- Настоящим пользователям банковских услуг. Непременное правило – владение личным счетом или карточным продуктом с постоянными зачислениями денежных сумм. В то же время Альфа–Банк предлагает кредитную линию к карте, на которую зачисляется заработная плата. Чтобы оформить кредитный продукт данные условия не требуются.

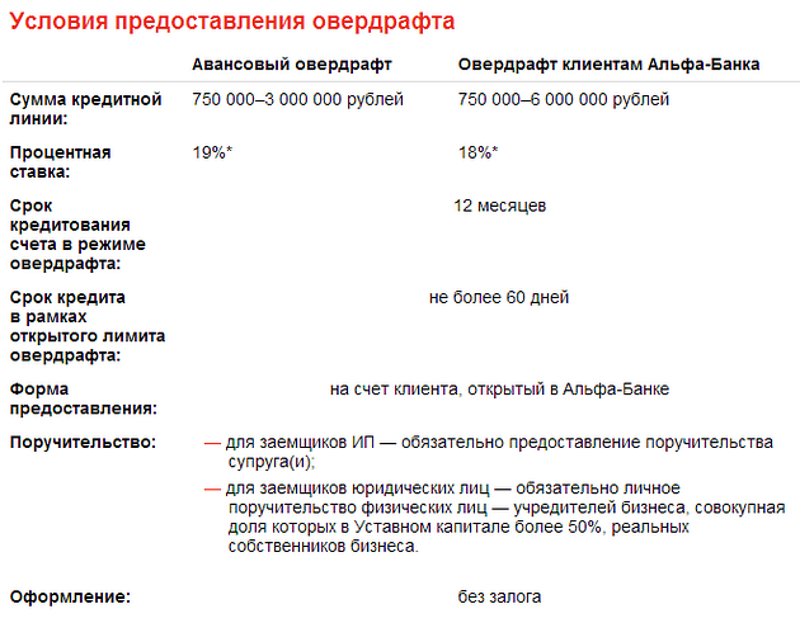

- Период займа. Овердрафт оформляется на двенадцать месяцев, однако возможно беспрерывно использовать сумму на максимальный срок до шестидесяти суток. Таким образом, весь период работы овердрафта, брать денежные средства возможно при необходимости и вносить их до восстановления баланса. Если рассмотреть кредитную карту, то по ней возможно пользоваться суммой и нет определенных ограничений по срокам погашения баланса (исключая время окончательного закрытия карты).

- Количество денежных средств. Разберем, каким образом устанавливается лимит кредитной линии, взяв за образец услугу банка «овердрафт для зарплатных клиентов». Лимит кредитного продукта возможно сделать намного больше заработной платы, зачисляемой на р/с. Если речь идет о кредитовании личного счета (овердрафте), то сумма не может превышать две заработные платы.

- Плата за использование. Плата взимается только за те денежные средства, которые сняты со счета, но не за всю сумму овердрафта. Эта особенность уподобляет кредитную линию и кредитный продукт друг другу. Однако, кредитование личного счета всегда дешевле для пользователя, так как при такой форме ссуды проценты ниже, чем по обычному кредиту. Также уменьшает плату более короткий период использования овердрафта.

- Пополнение лимита. Лимит кредитной линии пополняется автоматизировано при поступлении заработной платы либо иных денежных средств на р/с, куда подключен овердрафт. Вносить плату по кредитному продукту необходимо самому пользователю.

- Нужна ли новая пластиковая карта? Нет. Когда открывается овердрафт в Альфа-Банке для физических либо юридических лиц, то нет необходимости в оформлении другой пластиковой карты. Это связано с тем, что кредитная линия подключается к действующей карте, на которую поступает заработная плата либо зачисляются иные средства. Овердрафт – денежные средства банка, превышающие собственные средства на р/с.

- Поручительство. Чтобы оформить овердрафт необходимо предоставить поручителя, в отличие от кредитного продукта.

Возможности для пользователей услуги

Отметим основные моменты:

- Овердрафт, по сути, не является кредитным продуктом, несмотря на определенные соответствия.

- Это средства, превышающие заработную плату или ренту, их комфортно снимать, если есть потребность в определенной сумме, чтобы дождаться заработной платы или оплатить услуги, в случае нехватки денег на расчетном счете компании.

- Средства списываются сразу автоматизированно при зачислении денег на р/с, таким образом пополняется баланс банковского продукта — «Альфа-Банк овердрафт».

- Исключена возможность превышения баланса овердрафта, для распоряжения суммой выше необходимо подать заявку на другой кредитный продукт.

Карты с овердрафтом

Карта с овердрафтом может быть как дебетовая, так и кредитная. Банки в последнее время все охотнее предоставляют овердрафт — технически, проценты по такому перерасходу ничуть не меньше процентов по стандартным формам кредита. А иногда — и гораздо больше. В виду того, что овердрафт выдается на короткий срок, общая переплата на этом фоне теряется.

Кредитные карты с овердрафтом

Кредитная карта обычно выдается с определенным возобновляемым лимитом. Однако кредитно-финансовые организации вправе предоставить овердрафт привилегированным группам заемщиков. К их числу относятся:

- Работникам корпоративных клиентов: организация-работодатель выступает гарантом возврата денежных средств;

- Вкладчикам: если у Вас имеются долгосрочные банковские вклады, или Вы оформляете инвестиционные вклады, одновременно Вам могут оформить кредитную карту-овердрафт. Банк получает свои проценты, а Вы не расторгаете договор и не забираете депозит, не теряете процентов по нему.

Иногда клиент сомневается в необходимости такой карты, отказывается, а потом изъявляет желание все-таки эту карту получить. В такой ситуации банком может быть выдана анонимная банковская карта — привязанная к определенному счету, но на лицевой стороне не будет Ваших данных. Для клиента это удобно: не надо ждать именную карту несколько дней, еще раз идти в офис и тратить личное время.

Дебетовые карты с овердрафтом

На дебетовую карту овердрафт может подключаться исключительно по Вашей инициативе — самостоятельно банк это сделать не вправе. Дебетовой картой является любой пластик, расчеты по которому производятся за счет собственных средств: пенсий, зарплат, социальных пособий и выплат, сбережений, накоплений и других денежных поступлений. Дебетовая карта с овердрафтом — это удобно.

Во-первых, это бесплатно. А за кредитку приходится платить годовое обслуживание. Во-вторых, удобно: все в одной карте. В-третьих, банк сам списывает средства — не надо никуда ходить, ничего переводить. Существенными недостатками можно назвать платежи одной суммой, отсутствие льготного периода, высокий процент, замаскированный за счет небольшого срока использования заемных средств, ну и несущественная сумма: в среднем, банки дают лимит в 50-200% от среднемесячного поступления денежных средств на расчетный счет.

Отличия овердрафта от обычной ссуды

Вам полезно будет узнать о том, что между обычной ссудой и овердрафтом существует целый ряд серьезных отличий, среди которых:

- Первое отличие состоит в том, что воспользоваться овердрафтом могут лишь действующие клиенты описываемой банковской структуры, которые обладают расчетным счетом или дебетовым платежным документом. Кроме того, на счет или карту клиента регулярно должны поступать денежные средства. Также воспользоваться этой услугой могут клиенты, обладающие зарплатной картой Альфа банка. При соблюдении упомянутых условий получение займа возможно без каких-либо ограничений.

- Что касается сроков кредитования, то продолжительность овердрафта составляет один год. До завершения этого срока вы можете воспользоваться денежными средствами банка. При этом вернуть заемные средства вы обязаны не позднее, чем через два месяца. Вы можете занимать денежные средства неоднократно в рамках установленного лимита, а затем погасить весь накопившийся долг.

- Согласно правилам услуги овердрафт, начисление процентов осуществляется лишь на тот объем заемных денежных средств, которые клиент использовал, а не на весь доступный ему кредитный лимит. Вам полезно будет узнать, что при овердрафте объем переплаты, как правило, значительно меньше, чем при оформлении обычного займа.

- При обычном кредитовании сумма займа может в несколько раз превышать ежемесячный доход заемщика. При овердрафте при условии, что его оформляет обладатель зарплатной карты описываемой банковской структуры, кредитный лимит не может превышать двух заработных плат клиента.

- Что касается процедуры погашения задолженности, то в случае с обычной ссудой вам придется самостоятельно вносить ежемесячные взносы. Овердрафт предполагает автоматическое погашение долга перед банковской структурой. Долг по займу погашается автоматически в момент поступления денег на счет клиента.

- Вам полезно будет узнать о том, что при подключении к услуге Овердрафт клиенту не выдается новый платежный инструмент. Овердрафт подключается к счету платежного инструмента заемщика.

- Что касается поручительства, то для оформления большинства займов или овердрафта для физических лиц оно не требуется. Если же юридическое лицо примет решение воспользоваться услугой овердрафта, то ему в обязательном порядке потребуются поручители.

Из всего сказанного ранее можно сделать вывод, что несмотря на то, что овердрафт является специфической формой кредитования, он довольно серьезно отличается от обычных займов. Эта услуга является очень удобной для физических лиц, которым при возникновении потребности в деньгах не придется занимать у друзей и знакомых. Что касается юридических лиц, то рассматриваемая услуга позволяет рассчитываться с контрагентами в ситуациях, когда на расчетном счете компании недостаточно денежных средств.

Благодаря тому, что возврат долга происходит автоматически в момент поступления денежных средств на счет, существенно снижается вероятность применения к вам разнообразных штрафных санкций из-за несвоевременного возврата займа.

Как пользоваться овердрафтом

Подключенный к расчётному счёту овердрафт не увеличивает сумму на нём. Он присоединяется к остатку собственных средств и расходуется только тогда, когда они заканчиваются. Необязательно использовать овердрафт сразу после подключения. Это можно сделать в любой момент.

Овердрафт — это кредитный продукт. Поэтому банк финансирует клиентов на условиях возвратности, срочности и платности. Это значит, что вы должны заплатить банку процент за пользование овердрафтом, вернуть выделенные средства и сделать это в установленный срок. Это определяет ключевые условия овердрафта и особенности его использования:

Общий срок соглашения

Обычно составляет от 6 до 12 месяцев, но может достигать и 36 месяцев. Это тот срок, в течение которого вы неоднократно можете уходить «в минус», погашать задолженность и опять пользоваться кредитным лимитом.

Срок непрерывной задолженности

Обычно составляет 30-90 дней. В течение этого срока вы можете находиться «в минусе» по счёту. Потом деньги нужно вернуть. Если не успеть вовремя, банк начислит комиссию и штраф за просрочку.

Процентная ставка за пользование овердрафтом

Базовая процентная ставка составляет 14–18 % годовых. Она рассчитывается индивидуально и зависит от платёжеспособности клиента, срока кредитования, иных условий.

Процент по овердрафту вы платите только на сумму образовавшейся задолженности. Пока вы не используете сумму овердрафта, проценты не начисляют. Их не начисляют и если вы погашаете задолженность в тот же день, когда использовали заёмные средства.

Помимо процентов банк может взимать дополнительные комиссии — единовременные или ежемесячные. Например, «Альфа-банк» взимает единовременную комиссию за выдачу овердрафта — 1 % от лимита, но не менее 10 000 рублей.

Может достигать 70 % от сумм, поступающих на счёт за определённый период. Это сумма наибольшего «минуса», в который вы можете уйти по согласованию с банком.

Каждые 1–3 месяца банк пересматривает лимит по овердрафту. Если обороты предпринимателя снижаются,он не платит налоги, а задолженность покрывает с задержкой, лимит уменьшают. И наоборот.

Повышение оборотов, частое использование овердрафта и своевременный возврат средств способствуют увеличению кредитного лимита. Банк сообщает об этом по смс или в личном кабинете.

Погашение задолженности по овердрафту происходит в безакцептном порядке. Банк автоматически списывает средства по мере их поступления на расчётный счёт. Списания происходят в полном объёме до полного погашения задолженности.

Пример. В 10:00 20 июля 2020 года ООО «Март» воспользовалось овердрафтом в размере 4 000 000 рублей. В 14:00 этого же дня от контрагента на расчётный счёт поступила сумма 2 800 000 рублей — она автоматически списалась в счёт погашения овердрафта. Остаток задолженности составил 1 200 000 рублей.

Уже 24 июля 2020 года на расчётный счёт ООО «Март» поступило 1 500 000 рублей. Из них банк списал оставшуюся сумму задолженности — 1 200 000 рублей и процент за пользование овердрафтом. Остальные деньги остались на счёте.

Как подключить овердрафт в Альфа-Банке

Подобной услугой могут воспользоваться все желающие, клиенты банковской организации, имеющие активный р/счет. Такой услугой могут воспользоваться предприниматели любого статуса (ИП, юрлица, крупные компании). Но стоит знать, что овердрафт Альфа-Банка условия для юр лиц имеет следующие:

- наличие действующего бизнеса, официально зарегистрированного минимум с год назад;

- услуга будет привязана к оформленному расчетному счету;

- использовать сервис можно многократно, но при своевременном закрытии образовавшегося долга;

- задолженность по регламенту овердрафта начнет списывать в автоматическом режиме с использованием имеющихся карт/счетов, после поступления на счет необходимой денежной суммы;

- размер лимитирования будет зависеть от многих нюансов: размера желаемого займа, срока его выдачи и статуса заявителя.

Основные преимущества сервиса

Основные преимущества сервиса

Главные условия

Договор на предоставление овердрафта заключается сроком на год, но образовавшуюся задолженность заемщик обязуется погашать в срок до 2-х месяцев. Стоит учитывать, что юридические лица не могут предоставлять под залог какое-либо ценное имущество, но привлечение поручителем становится обязательным. По условиям банковской организации в качестве поручителей разрешается привлекать только россиян в возрастных рамках 18-70 лет.

Воспользоваться овердрафт-услугой могут следующие предприниматели:

- ИП: возраст 22-65 лет, имеющие российское гражданство;

- Юрлица с действующим бизнесом, зарегистрированным от года назад.

Ставка годовых по овердрафту начинается от 13,50%. Стоит учитывать и размер сервисного сбора за оформление услуги. Комиссионные составляют от 1,00% от размера лимита (но не менее 10 000 руб.). Клиенты, оформившие услугу овердрафта, могут рассчитывать на предоставление лимита в сумме 300 000-10 млн руб.

Но, перед оформлением заявки лучше получить дополнительную консультацию, так как условия могут меняться, тем более что Альфа-Банк практикует индивидуальный подход. А это значит, что клиент может получить овердрафт и на более выгодных для себя предложениях, особенно если у него есть банковская зарплатная карта.

Необходимые документы

При подготовке необходимого портфеля документации следует учитывать статус клиента-заявителя. Для частных (физических) лиц требуется предъявление паспорта, заполненная анкета и счета, имеющиеся у соискателей. Для юрлиц и ИП необходимы документы в следующем количестве:

- паспорта (свой и привлеченных поручителей);

- банковская выписка-справка с отраженными активными счетами, зарегистрированными у заявителя;

- документ, подтверждающий, что в реестре юрлиц не было произведено каких-либо изменений;

- заполненная анкета-заявителя, в которой будет отображено финансовое положение клиента.

Весь пакет документации предоставляется только после получения одобрения со стороны администрации Альфа-Банка. Изначально клиент подает заявку на предоставление овердрафта и заполняет соответствующую анкету. После рассмотрения, которое продолжается 4–5 рабочих суток и при получении одобрения, заказчик и приносит в банку требуемые документы.

Основные условия предоставления овердрафта

Основные условия предоставления овердрафта

Отличия овердрафтной карты от дебетовой

Держатели дебетовых карточек рассчитывают исключительно на лично заработанные средства. Они могут их тратить в любом количестве, главное, чтобы на балансе были деньги. В этом состоит отличие дебетового пластика от кредитки. Но, когда на зарплатной карточке стоит статус овердрафта, этот пластик из дебетового превращается в овердрафтный. Часто клиенты получают вместе дебетовой картой краткосрочный кредит от банка.

Существует множества разновидностей карточный счетов, но кратковременное кредитование осуществляется только, по тем счетам, где есть движение личных средств. Это – «страховка» на случай нехватки денег. Надо срочно что-то купить, но баланс нулевой, можно перезанять у банка. Как только на счету появятся деньги, они тут же спишутся в счет погашения микрокредита.

Техническое выпадение в просрочку из суммы собственных средств на карте

Технический перерасход денег на счете — это долг, появившийся от того, что «просто сегодня так работает техника». И банк — эмитент карты обычно о том, что может сформироваться задолженность, в момент совершения операции по карте, как говорится, «ни сном, ни духом».

Приведем пример. Вам среди ночи вдруг срочно нужны наличные средства. Например, ночная АЗС на трассе «Москва-Волга-Дон» не принимает оплату картам.

«У нас карт-ридер сломался», — стыдливо скажут вам сотрудники заправки. И вы снимаете со своей карты 10 тысяч рублей.

Но делаете это не банкомате того банка, который выпустил вашу карту, а в устройстве самообслуживания организации, которое ближе всего к этой бензоколонке. Но почему-то «бронированный ящик» не хочет дать вам всю запрошенную сумму, так как на вашей карте всего-то 10 тысяч рублей.

А 100 рублей должно быть удержано в качестве комиссии за пользование не своим банкоматом. Поэтому вы запрашиваете 9 тысяч 900 рублей.

Тут банкомат их вам выдает, и списывает с вас при этом 150 рублей в качестве комиссии за стороннюю обналичку. Вот эти 50 рублей и будут перечислены банку — владельцу банкомата из суммы овердрафтного займа. Это и будет техническая просрочка.

Технический овердрафт чаще всего появляется при снятии денег в банкомате за границей, при конвертации валют, когда курс валюты страны, где вы находитесь, меняется по отношению к рублю. И хотя большинство российских карт за рубежом РФ теперь не принимается, осталась еще китайская платежная система Union Pay.

Например, вы за границей с рублевой карты Почта-банка системы Union Pay снимали 100 турецких лир по курсу 32,6 рубля за лиру. А деньги были списаны на следующий день уже по курсу 33 рубля за лиру. А на карте было всего 400 рублей. 100 рублей банк взял за пользование сторонним банкоматом. 30 рублей разницы — это и будет овердрафт.

Суммы по техническому овердрафту, как правило, всегда небольшие, но вот проценты обычно по таким операциям устанавливаются выше, чем по другим видам «несанкционированного» пользования средствами банка.

Основная сложность при техническом овердрафте заключается в том, что владелец карты не знает о появившейся задолженности и долгое время может не понимать, почему у него образовался какой-то долг. И уже в разговоре со специалистом выясняются подробности.

И начисленные проценты могут «выползти» уже много позже, чем человек вообще о них задумается. Но, по правилам любого банка, проблемы «минуса на карточном счете», которые происходят при конвертации валют или в работе терминалов и банкоматов по выдаче денег, не освобождают клиента от уплаты задолженности.

Что такое факторинг и чем он может заменить овердрафт? Спросите юриста