Перевести деньги с карты на карту — это просто

Содержание:

- Переводы между картами разных банков без комиссии

- Перевод с карты на карту стороннего банка

- Яндекс Плюс

- Пошаговая инструкция к действиям

- Преимущества и недостатки

- Как перевести деньги через банкомат

- Как пополнить карту СберБанка без комиссии через интернет

- Перевод денег на карту другого банка

- С помощью VK Pay

- Переводим деньги между своими счетами

- Как перевести деньги из Германии в Россию

Переводы между картами разных банков без комиссии

Многие банки предлагают владельцам карточек сторонних финансовых учреждений использование опции бесплатного с2с-пополнения выпущенных ими кредитных и дебетовых карт через свои официальные сайты. Вот их перечень:

- Бинбанк. Максимальная сумма 1 транзакции – 85 тыс. р., ежемесячный лимит пополнения пластика – 599 тыс. р.

- Tinkoff Black. Перевод не может превышать 75 тыс. р. за 1 раз и 300 тыс. р. в месяц.

- Touch Bank. Лимиты пополнения: 75 тыс. р. в сутки, 0,5 млн р. ежемесячно.

- РокетБанк, тариф «Уютный космос». Минимальная сумма пополнения счета – 5 тыс. рублей. Ограничения транзакций: не больше 65 тыс. р. за 1 операцию и 600 тыс. р. за 1 месяц.

- Платежная карта «Билайн». Максимальный объем 1 операции – 125 тыс. р., не более 550 тыс. р. ежемесячно. Минимальная сумма перевода – 3 тыс. р., система списывает 50 рублей комиссии, если отправитель перечисляет меньше.

- Платежная карта «Кукуруза». Транзакционные ограничения: не более 125 тыс. р. за 1 операцию и 550 тыс. р. ежемесячно. Минимальная объем пополнения – 3 тыс. р. Комиссия за перевод меньших сумм – 50 рублей.

- Московский Кредитный Банк (далее – МКБ). Лимиты: 100 000 р. за 1 раз, 150 000 р. за сутки, 1 млн р. в течение месяца.

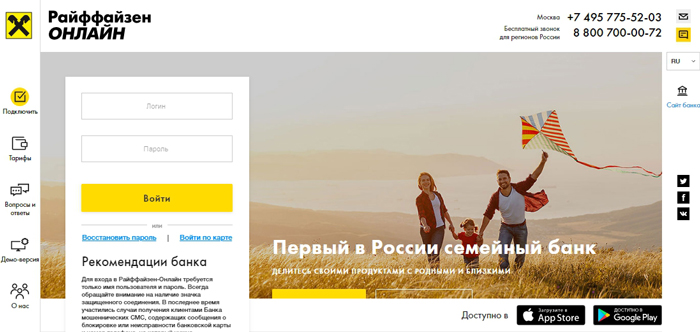

- Райффайзенбанк. Выгодные безналичные переводы без комиссии через мобильное приложение R-connect и интернет-банк: сумма 1 операции не должна превышать 150 000 рублей, суточное ограничение транзакций – 300 000 р., ежемесячный лимит – 0,6 млн рублей.

- Совкомбанк. Лимиты: не более 75 000 р. за 1 раз и 0,5 млн р. – ежемесячно.

- Альфа-Банк. Ограничения: максимальная сумма 1 операции – 100 000 р., ежемесячный объем переводов не должен превышать 1,5 млн рублей.

- Балтинвестбанк. Максимальная сумма дневного перевода – 75 000 р., ежемесячных – 300 000 р.

- Уральский Банк Реконструкции и Развития (далее – УБРиР). Лимиты: не более 50 000 рублей за 1 операцию, максимальные объемы транзакций – 300 000 р. в сутки и 0,6 млн р. в месяц.

- Банк Русский Стандарт. Ограничения: не более 50 000 р. за 1 транзакцию, максимальный месячный объем – 0,6 млн рублей.

- Промсвязьбанк (далее – ПСБ). Лимиты: не более 150 000 рублей/мес.

- Банк Зенит. Ограничения: до 300 000 рублей/мес.

- ВТБ Банк Москвы. Максимальная сумма переводов: суточных – 100 000 рублей, ежемесячных – 1 млн р.

Если подключена опция «Проценты на остаток», можно выполнить не только беспроцентное с2с-пополнение, но и совершенно бесплатный межбанковский перевод денежных средств на платежные карточки «Билайн», «Кукуруза», на пластик, выпущенный следующими финансовыми организациями:

- Европлан;

- Тинькофф Банк (продукт Tinkoff Black);

- Touch Bank;

- Рокетбанк.

Перевод с карты на карту стороннего банка

Отправить перевод по номеру пластика, обслуживаемого не Сбербанком, можно через УС или сервис удаленного доступа.

Через интернет можно послать деньги после авторизации клиента в ЛК. Во вкладке для осуществления расходных операций следует выбрать соответствующий пункт. Ряд кредитных организаций (Совкомбанк, СДМ-Банк) заключили соглашение со Сбербанком, позволяющее абонентам отправлять деньги по номеру мобильника. Чаще средства уходят по карточным реквизитам.

Операция требует подтверждения путем отправки ответного сообщения на номер 900

Обращайте внимание на сумму комиссионного вознаграждения за совершение транзакции

При отправке перевода через банкомат, обязательно возьмите чек, подтверждающий транзакцию, и храните его до получения сведений о зачислении.

Если в распоряжении отправителя есть 20-значный номер счета карточки, перевод, независимо от способа отправки, придет в течение 3 суток.

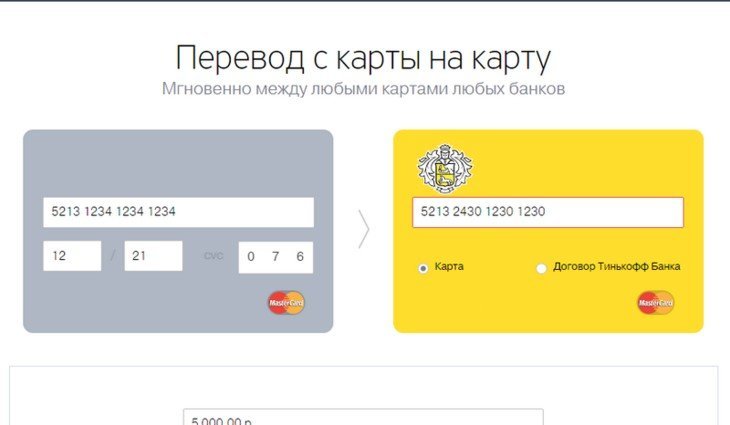

Система Card2card

Такие переводы называются «стягиванием средств». Оно работает только при отправке денег с дебетовых карт.

На данный момент большинство российских банков предлагают клиентам продукты с системой Card2card, но перед осуществлением операции лучше позвонить на горячую линию банка и уточнить возможность бесплатного перевода.

Отправлять можно через системы интернет-банкинга или мобильные приложения. Алгоритм операции такой же, как в случае с обычным переводом на счет стороннего банка.

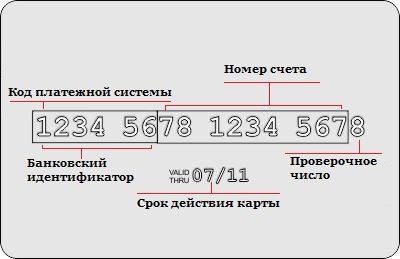

Для проведения транзакции понадобится ввести все реквизиты карты, включая, код на обратной стороне, номер и срок действия. Подтверждение приходит по системе 3-D Secure.

Обратите внимание! В последнее время участились случаи мошенничества с системой Card2card. Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию

Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию.

Никому и ни при каких обстоятельствах не передавайте данные и содержание СМС-сообщений от банка.

Яндекс Плюс

Эту дебетовку можно получить в двух (Тинькофф, Альфа) банках. Карта, оформленная в Tinkoff, разрешает каждый месяц совершать переводы на карты других банков без комиссии на сумму до 20 тыс. Владелец пластика потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Отличие пластика, заказанного в Альфа Банке, касается только комиссии при превышении лимита. Здесь – 1,95%. Все остальное аналогично.

Условия карты следующие:

- Выпуск/обслуживание — бесплатно

- Обналичивание без комиссии разрешается для Яндекс карты Альфа Банка. Однако нужно выполнить одно из двух условий: покупки на сумму от 10 тыс./мес. или остаток от 30 тыс.

- До 5/7% годовых на остаток при дебетовой карте от Тинькофф/Альфа

- Кэшбэк в 10/5% за покупки в сервисах Яндекс/услугах в прочих сервисах бренда, приобретения в категориях «Спорт», «Образование», «Развлечения», «Кафе/рестораны». За прочие покупки возврат составит 1%

Пошаговая инструкция к действиям

На сегодняшний день известно несколько способов перевода денежных средств с карты на карту. Наиболее распространенными из них являются:

- перечисление через банкоматы и терминалы;

- при помощи различных онлайн сервисов (то есть через сеть интернет);

- используя личный кабинет на сайтах банковских компаний;

- посредством мобильного онлайн банкинга;

- при помощи смс-команды на номер «900» (такой вариант подходит только для тех, кто хочет выполнить перевод денег с карты на карту Сбербанка или перевести деньги с карты на телефон через телефон 900).

Общая пошаговая инструкция по отправке денег с карты на карту в случае, если это два продукта одного банка, выглядит следующим образом:

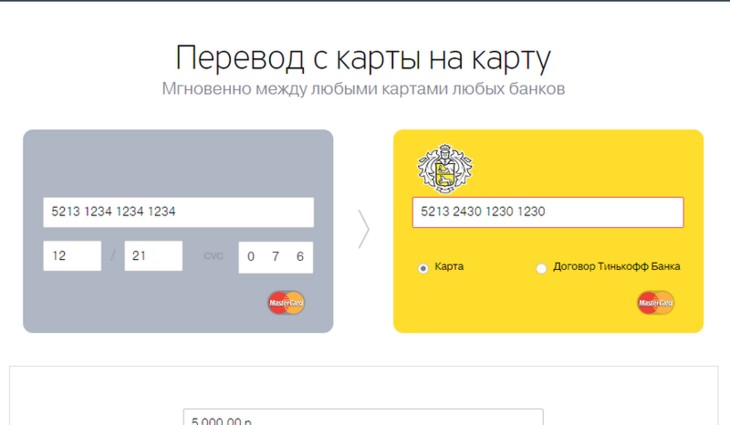

Практически аналогичным образом происходит отправка денег с карточки одного банка на пластик другого. Рассмотрим порядок пересылки на примере банковских продуктов Сбербанка и Тинькофф.

Итак, чтобы перевести деньги с карты Сбербанка на карту Тинькофф или наоборот следуйте инструкции:

- 1- Авторизуйтесь на вебсайте компании Tinkoff.

- 2- Пройдите в свой личный офис.

- 3- Выберите пункт «Переводы».

- 4- Из выпадающего перечня выберете «На карту другого банка».

- 5- Правильно заполните предложенную форму, внеся в нее данные своего кредитного продукта и реквизиты карты получателя.

- 6- Укажите сумму перечисления и нажмите «Выполнить».

- 7- Получите смс с цифрами для подтверждения, которые введите в соответствующую графу.

- 8- Завершите операцию, кликнув кнопку «Отправить».

Учтите, что данная процедура будет платной. При этом комиссия рассчитываться, исходя из суммы платежа.

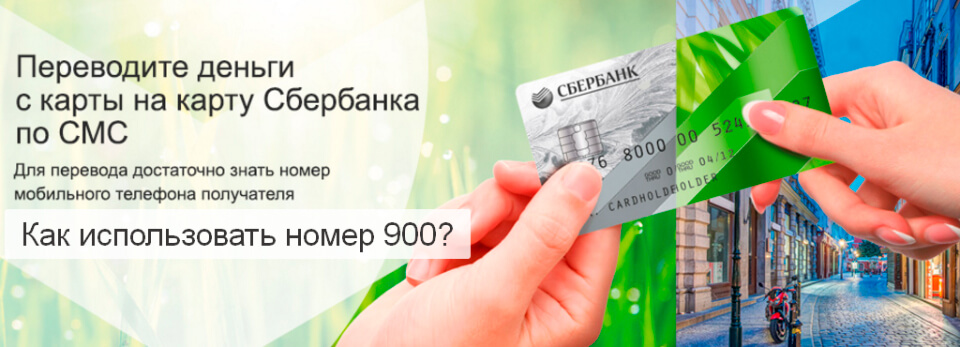

Перевод через телефон

Довольно популярным и удобным способом перечисления денег с пластика на пластик является метод «через мобильный телефон». Для этого существует специальный сервисный номер 900.

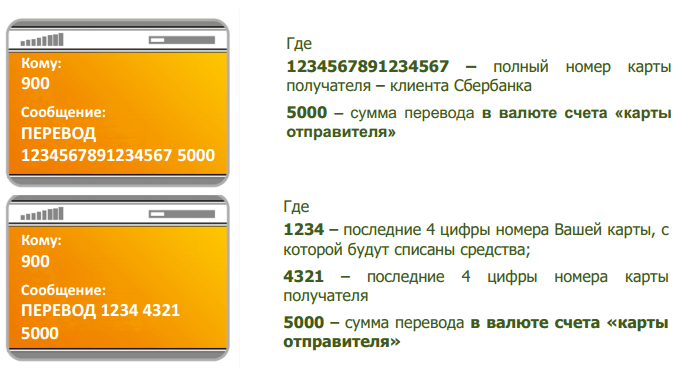

Итак, чтобы воспользоваться данным вариантом, и отправитель и получатель должны быть подключены к мобильному банку. Далее на «900» следует отправить sms такого содержания:

Если кредитка отправителя подключена к мобильному банку, ее последние цифры можно не вводить. Если у получателя к мобильному банку подключено несколько кредиток, то отправитель выбирает приоритетный вариант. После отправки запроса на номер придет код из пяти символов, которые необходимо также отправить на номер «900».

Проводить такую процедуру можно независимо от того карточка какого банка у вас на руках и к какому оператору мобильной связи вы подключены.

Перевод по номеру карты

Многих пользователей интересует вопрос: «Куда обращаться, чтобы отправить деньги с одной кредитки на другую, зная только ее номер?» (К примеру, чтобы оформить перевод с карты ВТБ на карту Сбербанка).

Сегодня осуществить такой перевод можно следующими способами:

- через интернет-банкинг со счета на счет;

- через оператора того отделения банка, в котором обслуживается ваша карта;

- посредством терминалов и банкоматов;

- на сайте своего банка в Личном онлайн кабинете пользователя.

Рассмотрим подробнее наиболее простой способ, как перекинуть средства – через банкомат на примере аппарата Сбербанка.

- 1- Подойдите к ближайшему устройству.

- 2- Вставьте bankcard в картоприемник.

- 3- Введите пин-код своего пластика.

- 4- В открывшемся главном меню выберите пункт «Платежи и переводы».

- 5- В появившемся подменю кликните на «Перевод денег».

- 6- Укажите номер пластика получателя и сумму перевода.

- 7- Следуя подсказкам, подтвердите операцию.

Размер комиссионного сбора будет зависть от банка получателя и от перекидываемой суммы средств.

Отправка денег на карту через интернет

Наиболее удобным способом отправки денег с кредитки на кредитку является вариант с использованием мобильного банка. Также легко и быстро можно перекинуть средства посредством сети интернет, а именно через Личный кабинет на сайте банковской структуры (пошаговая инструкция приведена выше).

К примеру, услуга мобильный банк Сбербанк работает следующим образом:

1. Подключенный к сервису клиент отправляет на номер «900» короткий запрос: ПЕРЕВОД 1234 9ХХ7777777 1000, где:

- 1234 – последние цифры пластика отправителя;

- 9Х7777777 – номер сотового адресата;

- 1000 – сумма отправляемых средств в рублях.

2. Отправитель получает смс с кодом, который повторно отправляет на № 900.

Помните, что банком установлен суточный лимит пересылаемых средств – он составляет 8 тысяч российских рублей.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Преимущества и недостатки

Важным плюсом от внедрения быстрых платежей является рост безналичного оборота и вовлечение в эту сферу всех субъектов расчетов. Среди преимуществ для банков:

- увеличение транзакций, а значит, и рост остатков на счетах;

- возможность разрабатывать и внедрять новые продукты;

- низкие комиссии;

- снижение затрат на обслуживание наличных операций.

Плюсов для обычных клиентов намного больше:

- простая отправка перевода только по номеру телефона;

- не нужно искать и вводить реквизиты получателя;

- можно переводить деньги с карты или счета клиенту любого банка-участника СБП;

- можно отправить перевод в любое удобное время, и он поступит на счет моментально;

- низкая стоимость услуги в сравнении с другими видами переводов;

- можно оплачивать товары и услуги, то есть переводить деньги ИП и юрлицам, в том числе по QR-коду (функция пока в процессе тестирования, но ее планируют запустить в ближайшее время).

Система выглядит перспективной и инновационной. Только несмотря на закон, не все банки спешат присоединиться к ней. Самым известным противником принудительного подключения стал Сбербанк. У него уже есть подобный внутренний сервис, и огромное количество клиентов пользуется им ежедневно. Кроме того, к быстрым платежам Сбербанка подключились Тинькофф, Совкомбанк, и были готовы сделать это и другие банки и компании (на сегодняшний день в системе быстрых платежей Сбербанка 8 участников). Представители Сбера не раз обращались в ЦБ РФ с просьбой подключить банк на особых условиях, но просьба пока осталась без внимания.

Рассмотрим возможные недостатки СБП:

1. Ограничение конкуренции и монополизация рынка. Система под управлением Центрально Банка будет всеобъемлющей, а подключение к ней обязательно для всех банков. Таким образом, у банков не будет надобности в создании подобного собственного сервиса. То есть и новые технологии в этом направлении не будут развиваться.

2. Отсутствие альтернативы. СБП нечем будет заменить в случае технических проблем или падения системы.

3. Проблемы с безопасностью. Хотя за СБП пристально следит ФинЦентр (структурное подразделение Департамента информационной безопасности ЦБ РФ) и НСПК, в ней сейчас достаточно лазеек для мошенников. Пользователи отмечают, что по номеру телефона можно получить информацию обо всех банках, в которых открыты счета у владельца этого номера. Отсюда утечка банковской тайны и персональных данных клиентов. Этот вопрос сейчас находится на повестке дня у разработчиков.

4. Программы некоторых банков не позволяют идентифицировать отправителя перевода. При этом в СБП отказаться от получения такого перевода нельзя.

5. Технические сбои в работе и ошибки, связанные с привязкой некорректных телефонных номеров и других идентификаторов. Например, при смене номера пользователем, если он не был изменен в банковской системе.

6. Затраты на внедрение и обслуживание системы. Банкам придется раскошелиться на доработку своего программного обеспечения и искать ресурсы для обеспечения стабильной работы в режиме 365/24/7.

7. Дополнительные расходы. Для банков сервис тоже будет платным. Начиная с 2020 года, за каждый проведенный перевод придется платить.

Как перевести деньги через банкомат

Для начала следует найти платежный терминал. В отделениях банков все банкоматы настроены на прием купюр. Для пополнения счета карты необходимо вставить ее в банкомат и ввести ПИН-код, выбрать операцию «Внести наличные», затем внести деньги в окно приемника купюр. По завершении операции, банкомат выдаст вам ваш пластик и бумажный чек с результатом операции.

Если вы пополняете наличными карту другого клиента, то в окне банкомата найдите раздел «Платежи и переводы», нажмите ее клавишу и наберите в открывшемся окне номер карточки получателя и сумму перевода, указав раздел «наличными», после этого необходимо ввести купюры.

Усиление контроля переводов наличных на счета или карты других клиентов привело к тому, что наличные для перевода принимают только через операциониста в отделениях банка.

Как пополнить карту СберБанка без комиссии через интернет

Sberbank онлайн – это интернет-сервис, которые позволяет осуществлять платежи дома с компьютера без необходимости посещения отделения банка или терминала.

Для этого Вам нужно лишь подключение к интернету, мобильный телефон, а также пароль для входа в Сбербанк-Онлайн, который Вы можете получить в банкомате.

Рассмотрим алгоритм пополнения карты данного банка через платежную систему:

- Перейдите на страницу https://online.sberbank.ru/ .

- Пройдите авторизацию, используя свой логин и пароль.

- Выберите пункт «Платежи/переводы».

- «Оплата по реквизитам или квитанции» либо «Операции по вкладам, кредитам, карточкам».

- Выберите свою карту, с которой будут зачисляться финансы на другую карточку Сбербанка.

- Впишите реквизиты получателя: номер из 14 или 1 цифр, ФИО владельца.

- Установите сумму для отправки.

- Нажмите «Оплатить».

- Подтвердите действие с помощью телефона и ожидайте зачисления средств.

Условия использования платежной системы Сбербанк-Онлайн, лимиты и ограничения:

- комиссия составляет 0 % при работе между счетами одного банка,

- финансы зачисляются мгновенно, в редких случаях до 3 рабочих дней,

- максимальная сумма к зачислению составит 500 000 р.

В Онлайн кабинете и Мобильном приложении

Сбербанк предлагает своим клиентам два дистанционных канала доступа: личный кабинет и мобильный банк. Для пополнения картсчета через них могут быть использованы собственные средства, которые хранятся на других счетах либо деньги других пользователей Сбербанка.Онлайн.

Для перевода денег между своими счетами достаточно компьютера или только телефона. Все операции происходят в режиме онлайн. Баланс пополняется мгновенно, операции подтверждаются при помощи одноразовых смс-паролей, которые приходят на авторизованный телефон.

Если отправка происходит со счета другого владельца Сбербанка.Онлайн, то он можно перевести по номеру карты или платежным поручением по реквизитам. Первый вариант легче, нужны ФИО получателя и 16-тизначный номер карты.

При этом способе комиссия отправитель не платит, если карты выданы клиентам в одном регионе. Если в разных, то комиссионный сбор составит 1 % от суммы, максимум 1 000 рублей. Деньги поступают мгновенно после подтверждения смской. Пополнение кредиток бесплатно, независимо от регионов. Суточный лимит по сумме — 1 млн. рублей, как в мобильной, так и в веб-версии.

Виртуальные кошельки

Переводить деньги на карту Сбера можно и с виртуальных кошельков. Особой популярностью пользуются Киви, Яндекс.Деньги и Вебмани. За транзакцию сервисы снимают свою комиссию. Как правило, это процент от суммы плюс определенная ставка за перевод. В общей сложности затраты достигают до 3-8 % от суммы операции.

К тому же электронные кошельки все чаще работают только с персональными картами самих владельцев кошельков, которые к ним привязаны. И запрещают перевод средств на карты третьих лиц. Но каждый тип переброски денег можно предварительно проверить: пропустит система или нет. Правила работы в сфере электронных кошельков часто меняются, поэтому сложно однозначно сказать пройдет перевод или нет.

Webmoney

Система Вебмани использует достаточно много способов вывода денег, поэтому клиент может выбрать максимально удобный по соотношению комиссии за услугу и сроком выполнения транзакции. При переводе денег на банковскую карту стандартно взимается комиссия до 5% от суммы вывода. В случае если деньги переводятся на карту, не привязанную к счету Вебмани, срок выполнения операции – до 2 дней. Если к электронному кошельку привязана карта Сбербанка, то вывод на нее обойдется примерно в 2-2,5% от суммы перевода.

Для осуществления транзакции необходимо авторизоваться в личном кабинете Вебмани и в меню выбрать пополнение карты любого банка.

В случае с привязанной картой, необходимо нажать непосредственно на ее номер. После чего выбирается опция «Вывод с кошелька» и вводится сумма для вывода.

QIWI

Размер переводов на карту со счета QIWI составляет 2% + 50 рублей от суммы перевода. Деньги окажутся на карте Сбербанка в течение максимум 5 рабочих дней. Для осуществления пополнения необходимо перейти по веткам:

- Переводы;

- На банковскую карту.

Далее указываются номер банковской карты и сумма платежа.

Перевод денег на карту другого банка

Перевод средств на карту другого банка возможен несколькими способами. Каждый клиент может выбрать наиболее удобный для себя, изучив перед этим существующие ограничения банка и размер взимаемой комиссии.

Через Сбербанк Онлайн

Эта функция доступна только тем пользователям, которые подключили Сбербанк Онлайн. Если у вас есть под рукой логин и пароль (т.е. вы прошли регистрацию), то используйте для входа главную страницу сервиса.

При отсутствии регистрации необходимо:

- перейти на online.sberbank.ru;

- кликните на Регистрация;

- ввести номер карточки, с помощью которой вы планируете подключаться (это должна быть основная дебетовая);

- указать номер мобильника, подтвердить кодом из СМС верность данных;

- придумать логин и уникальный пароль, используя подсказки.

Произведите регистрацию в Сбербанк Онлайн, для возможности осуществления переводов с вашей карты на карту другого банка

После этого необходимо попасть в личный кабинет и перевести деньги через систему Сбербанк Онлайн на карту, выданную в другом банке, по такому алгоритму:

- переходите в раздел Переводы;

- выбираете подходящий способ транзакции;

- вписываете номер карточки, выпущенной другим банком (в процессе ввода данных Сбербанк сам определит банк-получатель и используемую платежную систему);

- выбираете карту, откуда будут переведены деньги (для операции не подойдут расчетные счета, но подойдут дебетовые и кредитные карточки);

- указываете сумму;

- проверяете все данные и подтверждаете завершение операции.

Шаг 1Шаг 2

Размер комиссии будет показан на предпоследнем этапе. Плата за операцию спишется с карточки поверх переводимо суммы, так что нужно позаботиться, чтобы на счете оказалось достаточно средств.

В мобильном приложении

Второй способ, как просто перевести деньги с карты Сбербанка на карту другого банка – применить возможности специального приложения. Оно предназначено для мобильных платформ под управлением Андроид, iOS и Windows.

Для регистрации в приложении нужно:

- инсталлировать его на телефон, в котором находится сим-карта с номером, указанным в документах на получение основной карты (т.е. на телефон с подключенным мобильным банком);

- тапнуть на значок приложения и нажать регистрация;

- ввести свою дату рождения – это контрольная информация;

- вписать номер телефона;

- ожидать получения СМС – система сама возьмет из сообщения нужные данные и завершит регистрацию;

- ввести 5-значный шифр, который будете впоследствии использовать для входа в приложение.

Воспользуйтесь мобильным приложением Сбербанка для перевода денежных средств

Сама процедура, позволяющая с помощью приложения от Сбербанка перевести деньги от вас на карту другого банка, такова:

- после авторизации в приложении пролистайте влево до появления экрана Платежи;

- тапните на ссылку На карту другого банка;

- укажите цифры карты выбранного получателя;

- выберите, с какой вашей карточки будут списываться деньги, и сумму;

- ознакомьтесь с комиссией и подтвердите отправку денег.

1 из 6

Шаг 1

Шаг 2

Шаг 3

Шаг 4

Шаг 6

Внимательно вводите реквизиты пластиковой карты получателя. Возможности отменить или оспорить операцию, когда она исполнилась, уже нет. Сложность заключается в том, что вам не будут показаны данные получателя, в отличие от операции переброски денег клиенту Сбербанка.

С карты через банкомат

Через бакомат перевести деньги и с кредиток, и с дебетового пластика достаточно просто.

Для этого нужно:

- установить карту в устройство и ввести ПИН-код;

- нажать на рубрику Платежи;

- выбрать подрубрику Перевод средств (иногда путь, позволяющий перевести деньги на карту клиентов другого банка через банкомат Сбербанка, отличается от описанного в зависимости от версии прошивки устройства);

- ввести номер эмитированной иным банком карты (система сама определить банк получателя и подставит нужные реквизиты);

- указать сумму, которую нужно отправить;

- ознакомиться с сообщением о комиссии, проверить реквизиты отправления и подтвердить операцию.

Осуществление перевода средств с карты Сбербанка на карту другого банка через банкоматПеревод со Сбербанка на карту другого банка по СМС сделать нельзя

Если на карте нет средств, то вы можете сначала пополнить ее, внеся наличные. Для этого нужно предварительно выбрать соответствующую опцию и внести все купюры разом. Проследите, чтобы в таком банкомате была функция Cash-In.

По СМС

Перевести деньги с карты Сбербанка на карту другого банка по СМС невозможно. Данный сервис СМС-запросов на номер 900 актуален только при осуществлении переводов между картами Сбербанка.

С помощью VK Pay

Уже несколько лет администрация социальной сети Вконтакте проводит акцию, участники которой могут переводить средства между картами Mastercard иMaestro без комиссии.

Лимит по таким операциям составляет 75 000 рублей ежемесячно.

Алгоритм перевода:

- Зайти в диалог с получателем и перейти в меню «Вложения».

- Выберите «Деньги» и введите все данные карты.

- Подтвердите отправку.

- Получателю придет уведомление о зачислении, а он сам выберет, на какой счет его принять.

Обратите внимание! Эта акция длится уже 3 года, но в любой момент может завершиться, поэтому уточните актуальные условия в официальной группе VK Pay

Переводим деньги между своими счетами

Клиентам Сбербанка доступна услуга перевода денег с карты на карту через смс-команду. Для этого потребуется подключить мобильный банк, скачивать мобильное приложение необязательно!

Напомним, что мобильный банк – это когда для проведения операции нужно отправить сообщение с определенным кодом на номер 900. Мобильное приложение – это программа для телефона, которая дает доступ к системе Сбербанк Онлайн.

Отправляем перевод через смс-код

Специально для вас «Банки Сегодня» подготовили пошаговую инструкцию – изучив ее, вы переведете деньги за несколько минут.

Итак, чтобы перевести деньги через смс-код, нужно:

- Отправить сообщение на номер 900. В тесте сообщения указать ХХХХ 100 или NNNN XXXX 100, где NNNN – последние 4 цифры карты, с которой списываются деньги, XXXX – это последние 4 цифры карты на которую зачисляются деньги, а 100 – это сумма перевода.

- Получить ответное сообщение от Сбербанка, в котором будет указан код подтверждения.

- Отправить полученный код на номер 900.

- Получить подтверждение, что деньги переведены.

Деньги, перечисленные таким способом, зачисляются на расчетный счет моментально.

Отправляем перевод по номеру телефона

Если карты одного клиента привязаны к разным телефонам, можно воспользоваться другим алгоритмом.

Инструкция будет такой:

- Отправить сообщение на номер 900. В тексте указать перевод 9ХХХХХХХХХХ 100 или NNNN 9ХХХХХХХХХХ 100. Вместо NNNN нужно указать последние 4 цифры карты, с которой списываются деньги. Вместо 9ХХХХХХХХХХ вводится номер привязанного телефона. 100 – это сумма, которая перечисляется на карту.

- Получить код подтверждения и отправить его на номер 900.

- Дождаться подтверждения оплаты.

Если один номер привязан к обеим карта (и для списания, и для зачисления), то воспользоваться можно только способом через смс-код.

Как перевести деньги по присвоенному имени

Перевести деньги можно по имени, присвоенному получателю. Сначала нужно присвоить имя – это можно сделать по номеру телефона или карты. Для этого достаточно отправить сообщение на номер 900.

В тексте указать:

- Назвать 9ХХХХХХХХХХ имя, где 9ХХХХХХХХХХ – номер телефона получателя перевода;

- Назвать NNNN имя, где NNNN – это последние цифры карты Сбербанка, на которую перечисляются деньги.

После того как имя будет присвоено нужно:

- Отправить сообщение на номер 900.

- В тексте написать имя 100. Вместо «100» указать свою сумму для перевода.

- Получить код для подтверждения, который отправить на 900.

Перевести деньги через пуш-уведомление

Здесь, конечно, уже будет нужен смартфон с приложением Сбербанк Онлайн. Обычно перевод через смс-код подтверждается секретным кодом, который нужно отправить на номер 900, но для владельцев смартфонов на Android есть исключение – им доступна услуга пуш-уведомления.

Работает она следующим образом:

- Деньги переводятся выбранным способом (один из трех);

- После на экране появляется уведомление Подтверждение оплаты.

- Остается кликнуть Подтвердить и деньги отправлены.

Список команд для перечисления денег по СМС

| Способ перечисления | Описание СМС-команд |

| Перечисление по № мобильного | Отошлите СМС на № 900. Напишите текст «Перевод Х 100»: Х – № мобильного адресата (начните с 9), а 100 – непосредственно сумма |

| Перечисление по № карточки | Отошлите СМС на 900. Напишите текст «Перевод 0000 100»: 0000 – номер карточки, 100 – сама сумма к переводу |

| Перечисление со своего пластика на другой банковский пластик Сбера | Отошлите СМС через 900. Напишите текст «Перевод 0000 1111 200»: 0000 – последние 4 цифры карточки, с которой отправляются средства, а 1111 – последние цифры карточки, на которую переводятся деньги |

| Перечисление на карточку по присвоенному имени | Отошлите СМС на 900. Напишите текст «Имя 200» |

Как перевести деньги с карты на карту Сбербанка через телефон по СМС? Для доказательства корректной денежной суммы и имени получателя вам пришлют СМС-код – перешлите его в ответном сообщении.

Если деньги переводятся на разные карточки Сбербанка, то можно сделать так, чтобы переводы приходили только на один пластик. Для этого повысьте его приоритет. Воспользуйтесь приложением Сбербанк Онлайн: нажмите в мобильном банке на нужный пластик, после чего выберите опцию «Приоритетная карта».

После активации опции на этот пластик будут перечисляться все денежные переводы, отправленные по номеру мобильного, даже если они осуществляются из сторонних банков.

Необходимо подтверждение транзакции? Просто распечатайте чек из истории проведенных транзакций через приложение.

Как перевести деньги из Германии в Россию

Русскоязычная диаспора в Германии считается одной из самых крупных. Много выходцев из стран бывшего СССР теперь живут на территории нынешней ФРГ. И немало родственников и знакомых, а также прочные бизнес связи сохраняются между нашими странами. А лучший способ общения на таком расстоянии – финансовый.

Посылать деньги почтой и с посыльным в наш цифровой век уже не актуально. А поэтому многих интересуют переводы через интернет в евро, либо посредством электронных кошельков.

Переводы из Германии в Россию с Western Union

Для того чтобы послать деньги из Германии в Россию, можно воспользоваться одной из самых старых и проверенных международных систем денежных переводов Western Union. По надежности эта компания всегда стояла на первых местах, поэтому если у вас стоит задача отправить средства с максимальной степенью безопасности – это как раз то, что надо.

Осуществить перевод денег с помощью системы Вестерн Юнион из Germany в Российскую Федерацию можно несколькими способами:

- подойдя в ближайший пункт приема/выдачи платежей,

- через интернет на официальном сайте.

Если вы воспользуетесь первым вариантом, найти ближайший пункт, где работают с системой Western Union не сложно – можно найти его на самом сайте или с помощью поисковика Google. В том же Берлине таких пунктов свыше 400. Этот способ хорош в тех случаях, когда вы имеете наличные на руках или у вас по каким-то причинам нет пластиковой карты.

Однако большинство людей сегодня предпочитает пользоваться интернетом и проводить платежи не выходя из дома в любое время суток. Чтобы сделать онлайн перевод из Германии в Россию, необходимо зайти на официальную страницу переводов Вестерн Юнион:

Здесь выбираете страну назначения (вместо Deutschland выбираем Russland) и рядом вписываете сумму для перевода (в евро). Например, 1000 EUR.

После ввода суммы откроется нижняя вкладка, где надо будет выбрать из двух вариантов вид получения перевода в России – на банковский счет или наличными.

После выбора способа получения вам останется выбрать способ отправления денег из Германии:

Самый выгодный способ перевести деньги из Германии в Россию без комиссии – отправка с вашей карты VISA или MASTERCARD на банковский счет в РФ. В таком случае перевод будет без процентов. Но система всё равно удержит свою выгоду – вы отправите 1000 евро, а в России получатель получит эту сумму в рублях по внутреннему курсу Вестерн Юнион.

В частности, на момент написания этой статьи курс Центробанка РФ был 70,43 рубля за 1EUR, а Вестерн Юнион перевел по курсу 68 556,32 руб. за 1 000 EUR. Но в любом случае даже если бы ваш получатель в РФ попытался обменять евро на рубли, ему пришлось бы пользоваться обменником, где курс был бы ниже, чем у ЦБ. Так что это не такая большая потеря. Срок перевода: 1-2 дня.

Менее выгодный путь – когда вы отправляете с карты, а получатель забирает деньги наличными в пункте Вестерн Юнион. Комиссия будет 2,99% — в пересчете на 1000 евро это составит 29,90 евро. Зато срок доставки: мгновенно (или в течение нескольких минут). Причем курс обмена может быть еще ниже. В нашем случае оказался 1EUR= 65 981,11 руб. Но тут вы платите за скорость. Возможно кому-то этот вариант подходит даже несмотря на высокую комиссию.

Переводы из Германии в Россию с MoneyGram

Еще одна популярная международная система переводов, с помощью которой можно отправить денежные средства из Германии в Россию. Но в отличие от Вестерн Юнион при отправке через Маниграмм вам придется посылать деньги через пункт системы и получать в России их также смогут только наличными в офисах, где принимаются данные транзакции. Как видно из расчета для отправки 1000 EUR комиссия составила 2,5%:

Зато получатель может получить деньги в валюте перевода, а время исполнения составит не более 10-15 минут.

Переводы из Германии в Россию на Сбербанк

Сбербанк считается крупнейшим государственным банковским учреждением в Российской Федерации. Его пластиковые карты (преимущественно дебетовые систем VISA, MASTERCARD и присоединившаяся к этому списку недавно российская система МИР) имеют почти все граждане страны. Поэтому логичным будет рассмотреть вариант как перевести деньги из Германии в Россию на карту Сбербанка.

Данные переводы относятся к валютным безналичным расчетам, а поэтому владельцу карточки в России необходимо открыть валютный счет и прикрепить к нему свою пластиковую карту Сбербанка. Переводы из стран Евросоюза в Россию будут осуществляться в евро, потому и нужно открывать валютный счет в этой валюте (а не в долларах США).