Как зарегистрировать личный кабинет участнику «альфа тревел»

Содержание:

- Кредитная карта Alfa Travel и Alfa Travel Premium. Кэшбэк 2-3-5

- Дебетовая карта Alfa Travel Premium от Альфа-банка

- Разновидности предлагаемого пластика по категориям

- Виды пластиковых карт

- Что такое Альфа-Трэвел

- Дебетовая карта Альфа Банка Альфа Тревел

- Условия использования Alfa Travel

- Характеристика кредитного продукта

- Основные особенности дебетовой карты AlfaTravel

- Как начисляются мили:

- Как оформить карту Альфа Тревел от Альфа Банк через Интернет

Кредитная карта Alfa Travel и Alfa Travel Premium. Кэшбэк 2-3-5

Кредитные карты «Альфы», в отличие от дебетовых карточек, могут существовать без пакетов услуг. Оставить заявку на кредитку Alfa Travel можно .

ЗАКАЗАТЬ КРЕДИТКУ ALFA TRAVEL

● При лимите кредитования 300 000 руб. положен кэшбэк 2% милями за все покупки. Карта стоит 1290 руб./год без пакета, если есть какой-нибудь пакет услуг, то 900 руб./год. При покупке авиабилетов на сайте travel.alfabank.ru будет начислено 4,5% милями, при покупке ж/д билетов — 7%:

● При кредитном лимите 500 000 руб. положен кэшбэк 3% милями за все покупки. Карта стоит 2990 руб./год без пакета и 2490 руб./год с пакетом. При покупке авиабилетов на сайте travel.alfabank.ru будет начислено 5,5% милями, при покупке ж/д билетов — 8%:

● Самым интересным вариантом, конечно, является кредитка Alfa Travel Premium, где за все покупки положен кэшбэк в 5% милями, при заказе авиабилетов на сайте travel.alfabank.ru будет начислено 7,5% милями, при заказе ж/д билетов — 10%. Стоимость обслуживания премиальной кредитки, правда, немаленькая: без пакета услуг — 6490 руб./год, при наличии какого-нибудь пакета — 4990 руб./год.

В чате поддержки утверждают, что категория карт Alfa Travel и Alfa Travel Premium – Visa Signature.

Так что по ним доступны дополнительные привилегии от Visa, например, бесплатный интернет в роуминге от «МТС» и «Билайн», 4 бесплатных упаковки багажа в год от PACK&FLY, скидка на такси бизнес-класса Wheely и Gett, получение компенсации за задержку рейса с пониженной комиссией и т.д.

Плата за годовое обслуживание карточек списывается сразу после активации карты:

Ко всем трем кредиткам держателю карты положена бесплатная страховка для выезжающих за рубеж (с учётом экстремальных видов спорта) со страховым покрытием до 50 тыс. евро (подробнее об условиях страхования можно почитать здесь).

У кредиток «Альфа-Банка» так называемый нечестный грейс до 60 дней. С момента первого списания начинается отчёт 60-дневного льготного периода, у всех покупок внутри этого грейса льготный период будет меньше. Ежемесячно до даты платежа (дата заключения договора + 20 дней) нужно вносить минимальный платеж (5%, минимум 320 руб.), а не позже 60-го дня с момента первой покупки погасить всю задолженность в ноль. С даты совершения следующей покупки (когда деньги фактически спишутся со счета) после выведения карты в ноль начнётся следующий 60-дневный грейс.

У «Альфы» льготный период распространяется на все операции, даже на снятие наличных в банкомате или переводы, правда, за подобные операции предусмотрена большая комиссия.

Если внести минимальный платеж, но не погасить к 60-му дню всю задолженность, то льготный период отменяется и на каждую покупку с даты её совершения будут начислены проценты по ставке из договора.

Если не внести даже минимальный платеж, то задолженность признается просроченной и помимо процентов начинает капать ещё и неустойка:

При возникновении просроченной задолженности мили начисляться перестают.

Когда кредитного лимита не хватает для совершения крупной покупки, на кредитку можно положить и собственные средства (кэшбэк в таком случае тоже будет):

Смс-информирование по кредиткам платное, стоит 59 руб. со второго месяца:

Дебетовая карта Alfa Travel Premium от Альфа-банка

Дорвался… Неделю уже пишу эту статью. Причем разделять на 3 или 4 статьи тоже не получается. Смысл теряется и вот приходится вечерами после работы сидеть. Но мне нравится. Действительно нравится. Ибо стал бы я писать столько?=)

Дебетовая карта Альфа Тревел Премиум

Дебетовая карта Альфа Тревел Премиум

Вообще такая карта крутая. Причем если вы часто летаете по стране или миру, то она крутая. Я пока не знаю, как у других, потому что редко сталкиваюсь с картами для премиум сегмента. Но думаю, пора. У карты куча бонусов. Но за них придется платить и сейчас мы узнаем, как именно.

Начнем пожалуй с того, сколько все это дело стоит. Ибо я столько как минимум не готов тратить, другое дело могу ли я… Шутка не могу.

Стоимость обслуживания дебетовой карты Альфа-Тревел Премиум

Приготовьтесь. Каждый месяц за такую карту придется отстегивать по 5 000 рублей. Но не думайте, что отстегивая такое количество бабла, вам достанутся плюшки карты. Хрен там плавал. В год, кстати будет 60 000 рублей. А как сделать ее бесплатной? Тратить больше чем ты зарабатываешь! Не знаю какой у вас доход, но я то точно не готов столько тратить.

Условия дебетовой карты Альфа Тревел Премиум

Условия дебетовой карты Альфа Тревел Премиум

Итак, чтобы карта была бесплатной в обслуживании нам понадобится:

- 3 000 000 рублей на счету. Минимум, кстати.

- Либо меньше. А именно 1 500 000 рублей и тратить каждый месяц минимум 100 000 рублей с карты

- Или получать зарплату на эту самую карту в размере 400 000 рублей.

Ну нормально так. Где-то были уж 1.5 ляма. Пойду искать….

Но на самом деле это нормальная история для премиальных карт

Чуть позже вы сами поймете почему так, ибо бонусная программа действительно стоит того, чтобы обратить на это внимание

Бонусная программа дебетовой карты Альфа-Тревел Премиум

Вообще стоит сказать, что бонусная программа здесь дает больше привилегий. Это относится как к %, так и к другим бонусам. Понятное дело, что за все приходится платить. Возможно карта не самая лучшая в своем роде, но и не худшая. Итак, что нам предлагает Альфа-банк?

Условия кэшбэков по карте Альфа Тревел Премиум

Условия кэшбэков по карте Альфа Тревел Премиум

1 000 приветственных милей, впрочем как и везде. Но!

- За бронирование отелей они дают 11% кэшбэка милями

- За покупку билетов на жд – 10%

- За покупку билетов на самолет – 7,5%

- И за прочие покупки – 5%

Надо безусловно считать. Стоит ли столь дорогое обслуживание этих бонусов. Я не хочу. Потому что я как минимум не целевая аудитория таких карт. А вы миллионеры сами считайте!

Основное отличие, конечно бонусы за прочие покупки

Это важно, ибо если тратить сотку в месяц, то 5% вполне себе бонус. 3-4 месяца вот тебе и билеты на самолет

С этой точки зрения все выглядит очень интересно.

Все опять же зависит сильно от того, сколько вы тратите и на что. В некоторых случаях выгоднее пользоваться другими картами.

Из плюсов премиум пакета, стоит взять на заметку – страховку в размере 150 000 рублей. Знаю, конечно, я карты где эта страховка сильно выше. Но и здесь не мало, на мой взгляд.

Процент на остаток

С процентом на остаток по дебетовой карте Альфа Тревел Премиум примерно та же история, как и с обычной.

В целом ситуация стандартная. Хочешь проценты? Покупай!

Тут также. По факту у вас есть 7%, но чтобы их получить на ваш остаток, вам необходимо покупать ежемесячно на сумму минимум в 100 000 рублей. В принципе это нормально, с Пользой у меня также. Просто суммы меньше сильно там.

Если вы покупаете на сумму свыше 70 000 рублей ежемесячно, то процент составит 6%. Тоже в принципе хорошо.

А если тратите от 10 000 рублей до 70 000 рублей, то будет всего 1%.

Снятие наличных

Вот что хорошо в премиум пакетах и картах, то можно снимать наличные в любых банкоматах без комиссии. Тут даже особо расписывать нечего. Просто факт.

Лимиты на снятие тоже не маленькие, относительно. До 1 500 000 рублей в день и до 3 000 000 рублей в месяц. По факту вы сможете снять деньги, которые лежат у вас на остатке.

Дополнительная информация по дебетовой карте Альфа Тревел Премиум

Помимо приятных на мой взгляд бонусов, интереснее тут страховка в 150 000 рублей. Понятное дело, у вас будет проход в лаунж зону, упаковка багажа и все приятности, но только до 31.12.19. А вот бесплатная выдача наличных за границей уже большой плюс, как и перевыпуск карты.

Кстати, за проверку баланса в банкоматах других банков с вас возьмут аж 59 рублей или 30 у банков партнеров. Крч, пользуйтесь мобильным приложением.

Разновидности предлагаемого пластика по категориям

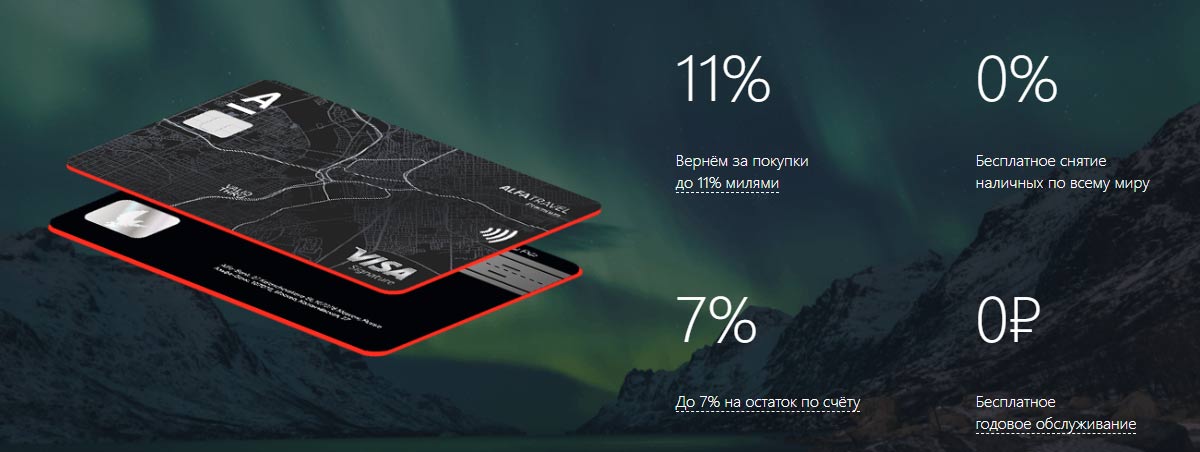

Как уже говорилось, Альфа-Банк предлагает специальные дебетовые и кредитные карты для любителей путешествия двух видов: Alfa Travel Premium и Alfa Travel. Первый вариант предлагает:

- бесплатное снятие наличных по всему миру;

- обслуживание клиента без комиссии;

- кэшбэк до 7% на остаток на балансе;

- до 11% начисление милей при совершении покупки;

- годовой сервис обслуживания клиентов составляет 5000 рублей, в том случае, если клиент покупает пакет «Премиум». Первый год обслуживание бесплатное;

- в подарок начисляется до 1000 баллов при оформлении карты;

- страховой лимит составляет до 150 тысяч евро.

Второй вариант менее выгодный в плане начислений миль за покупки – до 9%, а кэшбэк на остаток на счету – до 6%. Годовой сервис не требует оплаты комиссии, если в месяц траты о карте составляют 10 000 руб. и более (иначе, 100 руб/месяц). Кроме того, можно обналичить деньги за рубежом совершенно бесплатно. Страховой лимит составляет до 50 тысяч евро. Наличные можно снимать без комиссии от 30 тысяч рублей.

Виды пластиковых карт

Клиент может выбрать дебетовую или кредитную карту.

Дебетовая карта

Дебетовая карта Альфа Тревел позволяет клиенту тратить до трехсот тысяч рублей ежедневно и полтора миллиона ежемесячно. Увеличение лимитов вдвое возможно при оформлении премиальной Альфа Тревел — карты дебетовой. Условия по использованию средств на карте наиболее выгодны для тех клиентов, кто постоянно оперирует большими суммами или имеет крупный остаток на счету, превышающий 3 миллиона рублей.

Переводы с карты на карту внутри банка бесплатные. При переводе в другой банк снимается комиссия, минимальный размер которой составляет 30 рублей.

Кредитная карта

Второй вариант программы «Альфа тревел» — кредитная карта. Условия обслуживания не отличаются от дебетовой карты, но лимиты на использование денежных средств устанавливаются строго индивидуально. Беспроцентный период составляет два месяца. При снятии наличных в банкоматах всего мира составляет 5,9% по обычной карте и 3,9% по премиум программе.

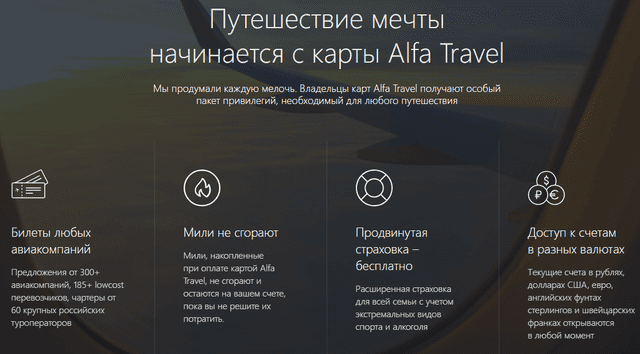

Что такое Альфа-Трэвел

Альфа-Трэвел – комплекс дебетовых и кредитных карт Visa Signature, предлагаемых Альфа-Банком в рамках программы лояльности, которая создана в целях:

- поощрения покупок, выполненных этой международной картой, путем начисления бонусных миль;

- использованием полученных бонусов для полной или частичной оплаты расходов при путешествиях.

Программа призвана заинтересовать клиентов в использовании продуктов Альфа-Банка и позволяет сэкономить в ходе поездки.

Как это работает

Бонусы начисляются ежемесячно, не позже 10 числа, с учетом оборота по прошлому месяцу, на персональный бонусный счет клиента.

Виды карт: преимущества, возможности, сравнение

Банк выпускает несколько карт, различающихся предлагаемыми условиями. Далее – детальнее о возможностях отдельных пластиков от Альфа-Банка.

Аlfa Travel

Этот пластик отличается следующими особенностями:

- кэшбэком в виде милей по покупкам в размере от 2 до 9 процентов;

- возможностью использования миль в любой период действия карты, не опасаясь отмены или аннулирования;

- открытием счета в иностранной валюте, с помощью личного кабинета;

- расширенной программой страхования;

- предоставлением двухнедельного интернета с подключением к автоплатежной услуге для абонентов Мегафон, Билайн, МТС и Теле2;

- скидкой в 20 процентов при оплате упаковки багажа в аэропорте;

- открытым доступом к специальному приложению с информацией о рейсах и сервисных услугах аэропортов;

- бесплатным предоставлением Priority Pass, стоимость которого с одного клиента в обычных условиях составляет 27 долларов;

- сниженным комиссионным сбором при возврате стоимости билетов на пропущенные или отмененные рейсы;

- скидкой в 35 процентов по аренде в Avis, 7 процентов – в Rentalcars;

- предоставлением услуг консьержа;

- страховыми выплатами до 50 000 евро.

Клиентам, обладающим этой картой, предоставляется возможность круглосуточной поддержки сервиса GCAS для решения возникших проблем с продуктами банка, при обращениях к правоохранительным органам, консульству и для урегулирования прочих юридических проблем.

Alfa Travel Premium

Выдача этого пластика предусмотрена в рамках пакета услуг Премиум. Данный продукт выгоден, если остаток на счетах Альфа-Банка составляет не менее полутора миллиона рублей, при ежемесячных покупках картой от 100 000 рублей.

Если перечисленные условия соблюдены, пакет обслуживается бесплатно, без взимания комиссионного сбора.

В дополнение к скидкам и предложениям обычного счета Альфа-Трэвел, программа Премиум позволяет стать обладателем следующих бонусов:

- увеличенного размера кэшбэка, с возвратом до 11 процентов средств, потраченных на покупки;

- страховых выплат по дебетовой карте в размере до 150 000 евро;

- предоставления четырех упаковок багажа без взимания платы;

- помощи персонального менеджера, с предоставлением телефонных консультаций и выполнением распоряжений.

Если клиентом соблюдены указанные выше условия относительно остатка на счетах и размера ежемесячных трат, ему дополнительно предоставляется возможность посещения ВИП-залов в аэропортах и заказа трансферов для переездов на вокзалы и в обратном направлении.

Как и где пользоваться картой?

Использование пластика предусмотрено в рамках международной системы Visa, действующей по всему миру и предполагающей возможность свободного совершения покупок и оплаты услуг.

Клиент сможет добиться максимальной выгоды от этих банковских продуктов при использовании сайта указанной программы, интегрированного с сервисами международных перевозчиков и аэропортов.

Приведенные на сайте товары и услуги отмечаются ценами в рублях и милях, при равном эквиваленте данных единиц. Предоставляется возможность оплаты:

- посредством миль в размере полной стоимости или для части платежа;

- с помощью карт разных банков;

Если использовать для оплаты пластик от Альфа-Банка, можно получить повышенный кэшбэк.

Отличия от Alfa-Miles

Альфа-Трэвел отличается от продукта Альфа-Милес следующими особенностями:

- равным соотношением стоимости рубля и мили, при пропорции, соответственно, 1 к 4 для второй из указанных программ;

- возможностью одновременного перечисления рублей и милей, вместо дополнительной покупки бонусов;

- бессрочным действием милей, взамен трехлетнего периода;

- невозможностью использования бонусов в благотворительных целях;

- администрацией, при управлении сервисом Альфа-Банка; Альфа-Милес управляет швейцарская компания ООО «Бради».

Также имеются различия в ценах на товары и услуги при выборе той или иной программы. Детальнее об этих отличиях можно узнать на официальных сайтах данных банковских продуктов.

Дебетовая карта Альфа Банка Альфа Тревел

Оформить дебетовую карту Альфа-Банка Альфа Тревел можно без дополнительного пакета услуг. Взять карточку выгодно, потому что ее владелец может воспользоваться следующими возможностями:

- Кэшбэк начисляется на все расчеты за покупки, размер бонусов от 3 до 9 процентов;

- Использовать бонусные мили можно в любое время, по истечению определенного срока они не аннулируются;

- Работать по карте возможно в любой валюте: русский рубль, доллар США, евро, фунт, франк;

- Открывается доступ к расширенному пакету услуг по страховке;

- Владелец карточки имеет 20 процентов скидки на упаковку вещей в любом аэропорте мира;

- В приложении App in the Air открыт доступ к актуальным новостям, будущим рейсам и сервисах в аэропортах;

- Низкое денежное обязательство при возмещении расходов в случае отмены или пропуска рейса;

- Аренда автомобиля выйдет ниже на 35 % в компании Avis и на 7 процентов в Rentaisars;

- Свободный вход или при более низкой стоимости в бизнес – центры, что располагаются в аэропортах всего мира;

- Компенсация по страховому полису до 50 тысяч евро.

Условия использования Alfa Travel

Карта ориентирована на повседневное использование. Деньги можно обналичивать или расплачиваться ими через POS-терминалы. Держателю пластикового изделия открыт доступ к рублевому счету, но им можно пользоваться и за пределами РФ. Конвертация валюты не предполагает комиссий и осуществляется по курсу, установленному «Альфа-Банком».

Чтобы совершать транзакции с использованием кредитных средств, а также исключить вероятность их блокировки, достаточно позвонить на горячую линию или в офис финансового учреждения и проинформировать оператора (сотрудника) о стране, которая выбрана для путешествия.

Стоимость выпуска

Изготовление карты «Альфа Трэвэл» не облагается комиссиями и платежами. Чтобы воспользоваться кредитным счетом, нет необходимости передавать имущество в залог или искать поручителей. По истечении года с момента активации карты клиент обязан оплатить банку услуги по ее обслуживанию.

Стоимость выпуска карты не облагается комиссиями.

Тарифы на обслуживание

За годовое использование программы с кэшбэком 2% предусмотрена комиссия в размере 990 руб. (с подключением стандартного набора опций). Без пакета услуг плата составит 1490 руб.

Пользование кредиткой стандартного формата предполагает взимание комиссии за:

- СМС-оповещение (99 руб. в месяц);

- запрос баланса в сторонних терминалах (59 руб.).

По программе с большей величиной кэшбэка (3%) траты на годовое обслуживание (с подключением стандартного набора опций) обойдутся в 2490 руб., а без пакета услуг в 2990 руб.

Снятие наличных

При обналичивании стандартной карты категории «Трэвэл» предусмотрена комиссия 5,9% (но не менее 500 руб.). Ее размер не зависит от статуса пункта выдачи финансовых средств. Грейс-период, действующий в рамках программы, распространяется на транзакции по снятию наличных.

Пополнение кредитки

Чтобы внести финансовые средства на кредитный счет, можно воспользоваться:

- телефонным приложением «Альфа-Мобайл»;

- интернет-сервисом «Альфа-Клик»;

- терминалами и кассами офисных отделений «Альфа-Банка»;

- платежными устройствами «Киберплат», «Европлат», QIWI;

- сервисом «Золотая корона погашение кредитов»;

- ФГУП «Почта России»;

- терминалами банков-партнеров («Газпромбанк», «Открытие», «Росбанк», «Россельхозбанк», «Уральский банк реконструкции и развития»);

- платежными устройствами, расположенными в «Связном», «Мегафоне» и «Билайне».

Пополнить кредитку можно с помощью «Альфа-Мобайл».

Период зачисления денежных средств составляет 1-2 дня.

За совершение транзакции комиссия не взимается, если заемщик пополняет карту посредством сервисов «Альфа-Мобайл», «Альфа-Клик» или терминалов/касс отделений «Альфа-Банка».

Переводы между картами

Финансовые средства с карты любители путешествовать могут перечислять на другие банковские счета без ограничений. Но такой формат транзакции «Альфа-Банком» расценивается как обналичивание денежных активов. Хотя грейс-период на нее распространяется, заемщик не освобождается от бремени оплаты комиссии за перевод денег на другой депозит. Размер платежа составит 5,9% от перечисленной суммы. С заемщика не взимается комиссия, если он переводит деньги с помощью телефонного приложения, интернет-банкинга или совершает транзакцию через банкомат «Альфа-Банка».

Дистанционное обслуживание

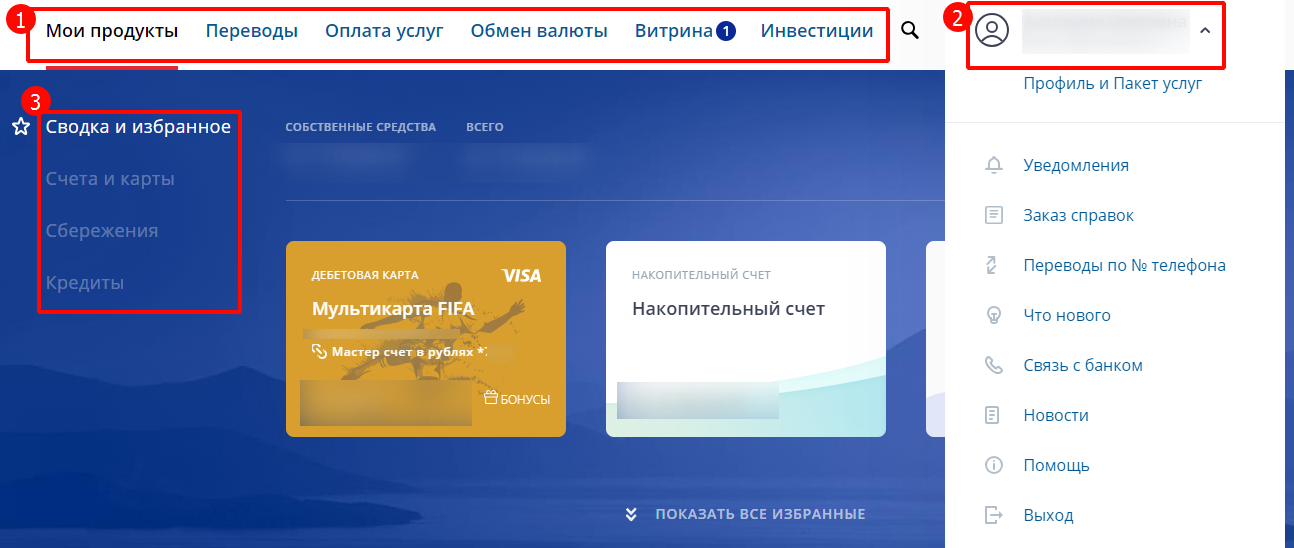

Сервисы «Альфа-Клик» и «Альфа-Мобайл» позволяют управлять кредитным счетом без посещения офиса финансового учреждения. В режиме онлайн можно пополнять карту, переводить с нее деньги, оплачивать покупки, отслеживать баланс и размер накопленных бонусов (милей).

Чтобы совершать транзакции через интернет-банкинг и мобильное приложение, необходимо получить пароль и логин у сотрудника банка. Секретная информация предоставляется при личном посещении офиса финансовой структуры (заемщик должен иметь при себе паспорт, пластиковое изделие и мобильный телефон).

Характеристика кредитного продукта

Пластик Visa, больше всего известный категорией классик, в рамках предложения Alfa Travel выпускается в стандартной и премиум-версиях. Однако обычная кредитная карта включает в себе 2 категории: с начислением кэшбэка за любые покупки в размере до 2 и 3%. В случае с premium значение составляет 5%.

Кроме того, оформить право пользования деньгами в кредит удается с выгодой благодаря кэшбэку при покупках онлайн на travel.alfabank.ru. Значение составляет 8 или 9% (11 – топ-вариация). Тарифы включают в себя различные правила определения лимита, процентной ставки и снятия наличных за рубежом, прочих показателей.

Кредитная карта Альфа-Банка для путешественников дает право потратить заемные деньги и вернуть их не позднее 60 дней. Особенность пластика Alfa Travel в том, что грейс-период действует не только при совершении покупок, но и при обналичивании.

Меньшая из возможных процентных ставок составляет 23,99%. Финансовая организация не раскрывает предельное значение, но, судя по отзывам, стоит быть готовым к тому, что в договоре на предоставление кредитной карты Alfa Travel оно будет отличным от минимума.

Альфа-Банк при определении ставки анализирует сложившиеся условия:

- имеется ли опыт сотрудничества с клиентом в прошлом;

- насколько хороша его КИ;

- какие гарантии платежеспособности.

Минимальный ежемесячный платеж для пользования пластиком Visa Альфа Тревел составляет 5%. При отсутствии зачисления будет выписан штраф. Он равен 0,1% от суммы просрочки за 1 сутки. Если пользователь кредитной карты затянул с погашением долга, Альфа-Банк вправе потребовать взыскания в виде единовременного перевода.

Кредитный лимит зависит от двух факторов:

- на какой тип предложения была подана заявка;

- как много документов предоставлено лицом.

50 000 рублей – предел по кредиту для тех, кто имеет в своем распоряжении лишь паспорт. Как пишут в отзывах, пластик на 100 тысяч и более Альфа-Банк готов оформить при подтверждении доходов. Предельные величины в рублях, зависящие от категории кредитной карты Alfa Travel:

| Стандарт (2% кэшбэка) | Стандарт (3% кэшбэка) | Premium |

|---|---|---|

| До 500 000 | До 700 000 | До 1 000 000 |

Альфа-Банк не берет комиссии с пользователей за выпуск кредитной карты Alfa Travel. На стоимость обслуживания влияет возможное подключение пакета услуг. Он выгоден в случае, когда клиент имеет действующие соглашения с финансовой организацией, активно пользуется продуктами и онлайн-приложением.

Если до того, как заказать кредитную карту Альфа Тревел, ни одно из предложений банка не заинтересовало, лучшим итогом станет отказ от дополнительных опций при оформлении заявки.

| Стоимость годового обслуживания (с пакетом услуг) | ||

|---|---|---|

| Стандарт (2%) | Стандарт (3%) | Премиум |

| 990 | 2490 | 4990 |

| Стоимость годового обслуживания (без пакета услуг) | ||

| Стандарт (2%) | Стандарт (3%) | Премиум |

| 1290 | 2990 | 6490 |

Согласно тарифу для кредитной карты Alfa Travel, банк не осуществляет списаний за пополнение баланса. Если совершать процедуру онлайн или через банкоматы, возможна комиссия от сторонней финансовой организации. В целях экономии лучше всего обращаться к Альфа-Банку или его партнерам.

Информирование об операциях по СМС осуществляется для держателей кредитных карт Альфа Тревел бесплатно, однако лишь в первый месяц. Затем клиенты вынуждены платить 59 рублей за каждые 30 суток.

Основные особенности дебетовой карты AlfaTravel

Пластик, разработанный специально для любителей путешествовать, отличается повышенным уровнем надежности. Банк оформляет данную карточку на бесплатной основе, бесплатным становится и пополнение баланса пластика. Его держатели имеют право на использование расширенной страховки, которая особенно актуально при выезде за пределы России.

Специалисты также относят к существенным особенностям пластика такого уровня и ряд иных моментов. В частности:

- бесплатный двухнедельный роуминг от операторов Билайн и МТС;

- применение бесконтактных методов оплаты;

- бесплатное предоставление сервиса «Круглосуточный помощник»;

- стоимость годового обслуживания — 1 290 руб.;

- начисление призовых миль в количестве 1 000 единиц сразу при оформлении карточки;

- скидки в размере 4,50% при покупке авиабилетов, 7,00% для ж/д билетов и 8,00% при предварительном бронировании гостиниц/отелей через сайт travel.alfabank.ru;

- скидочный бонус в 2–3 процента за любые покупки.

Начисление бонусов

На количество начисляемых кэшбэков непосредственно влияют статус карточки (стандартный или Премиум), тип пластика (дебетовый либо кредитный) и категория проводимых операций (бонусов начисляется больше, если покупки проводить в партнерских организациях). Все особенности начисления миль по Альфа-Банк карта для путешествий можно увидеть в следующей таблице:

Блокировка карты Альфа-Банка

| Проводимые операции | Альфа-Тревел стандарт | Альфа-Тревел Премиум | |

| Дебетовая | Кредитная | Дебетовая | Кредитная |

| призовые баллы (при получении карты) | 1 000 миль | ||

| оплата покупок/услуг | до 3,00% | 2,00% | 5,00% |

| Приобретения посредством портала travel.alfabank.ru | |||

| авиабилеты | 5,50% | 4,50% | 7,50% |

| ж/д билеты | 8,00% | 7,00% | 10,00% |

| проживание в гостиницах/отелях | 9,00% | 8,00% | 11,00% |

Также каждому держателю бонусного пластика следует знать и список покупок/трат, по которым начисление миль не происходит. Это следующие операции:

- оплата по участию в игорном бизнесе, тотализатора;

- проводимые торговые сделки с ценными бумагами, облигациями, чеками и драгметаллами;

- снятие наличных с баланса;

- проведение любых банковских переводов;

- оплата за услуги связи;

- внесение денег на счет электронных кошельков;

- проплаты в сервисе Metro Cash&Carry;

- какие-либо предпринимательские затраты.

Оформить заявку на карту Альфа-Тревел можно на официальном сайте банка

Система страхования

Держатель AlfaTravel может воспользоваться имеющейся по регламенту страховкой только при наличии у него пластика уровня Премиум. Причем особенности пакета услуг будут различны и зависят они от статуса карты:

| Характеристика | Кредитная карта | Дебетовый пластик |

| стоимость страховки | 50 руб. | 150 руб. |

| зона покрытия полиса | все страны, помимо страны проживания клиента | все мировые государства, в том числе и страна проживания, но кроме места жительства (в радиусе до 500 км от места регистрации) |

| родственники/члены семьи | не распространяется | включается при совместных поездках |

| медицинские расходы из-за несчастных случаев, возникших в результате опьянения (алкогольного, наркотического или токсического) | не возмещаются |

покрываются, но за исключением следующих ситуаций: · ДТП по вине страхуемого; · лечение самой зависимости; · отравления из-за приема данных средств |

Имеющиеся привилегии

Держатели карт для путешественников, имеют право использовать и ряд услуг премиум-уровня. Конечно, предоставляемые возможности для держателей премиальных карт будут значительно шире. Это следующие привилегии:

- Личный помощник (консьерж). С помощью этого сервиса держатель карточки может оперативно получать ответы и консультации по всем возникшим вопросам. В том числе бронирование выездов, заказ столиков в ресторане, номеров в отеле, организация деловых встреч, курьерская доставка и прочее.

- Priority Pass. Каждый пластик уровня Тревел оформляется с предоставлением услуг по сервису Приорити. То есть, держатель может воспользоваться правом посещения комфортных ВИП-залов отдыха в аэропортах вместе с сопровождающими попутчиками.

Основные возможности карты

Как начисляются мили:

В этом пункте рассмотрим дебетовую Alfa Travel, другие варианты карты рассмотрим отдельно. Маркетинговую чушь про повышенные выгоды в первые месяцы тоже вырезаем, разбираем только постоянные условия:

За любые покупки:

Если тратите 10 000 рублей в месяц – 2 мили за 100 рублей трат, по сути 2%

Если тратите 100 000 рублей в месяц – 3 мили за 100 рублей трат, по сути 3%

округление по 100 рублей, дешевые покупки – невыгодны.

Повышенные мили за покупки на сайте банка:

при тратах от 10 000 в месяц

Бронирование отелей: 6

Ж/Д билеты: 5

Авиабилеты: 2.5

при тратах от 100 000 в месяц

Бронирование отелей: 8

Ж/Д билеты: 7

Авиабилеты: 4.5

Альфа Банк – банк для богатых. Условия более выгодные при значительных тратах по карте, и еще более выгодные по премиум-картам (обсудим отдельно ). Выгодно пользоваться картой для покупок в магазинах, кафе, на заправках и так далее.

Мили видны в приложении:

Стоит ли покупать услуги на сайте банка?

Покупка туристических услуг на сайте банка может оказаться невыгодной даже с учетом повышенных начислений. Всегда надо сравнивать цену на сайте банка с другими продавцами. Повышенные начисления могут быть заложены в цены. Кроме того есть физические ограничения, например РЖД не платит комиссию за продажу билетов и продавцы вынуждены увеличивать цены на билеты (бесплатно работать никто не хочет) – так что билеты на поезда всегда будут дешевле на сайте самой РЖД. Билеты на самолет сравнивайте на Белке, так как у нас самый широкий список агентств, где цена может быть ниже. Отели тоже обязательно сравнивать, насколько я понимаю у Альфы внутри работает Островок, они в целом норм и часто дают лучше цены на дорогие отели, но вот в среднем и нижнем сегменте у них ограниченный каталог.

Ограничения:

Бонусные мили не начисляются за транзакции, совершенные за пределами территории РФ. Исключением являются операции в интернет.

Максимальная сумма для расчета и начисления Бонусных Миль по одной Квалифицируемой транзакции составляет: 50 000 (Пятьдесят тысяч) рублей.

Максимальное количество начисленных Бонусных Миль за один Отчетный период по всем картам, не может превышать 10 000 (Десять тысяч) Миль (️ 5000 миль с 01.03.22).

Последний пункт идет в разрез с практикой, так как у меня лично есть начисление за отчетный период больше заявленной суммы:

Можно совершать покупки в интернет с валютного счета за валюту, например покупка авиабилетов иностранной компании. За них будет начислен кэшбэк по курсу ЦБ.

Мой вопрос оператору и ответ: Здравствуйте, вопрос по начислению миль/кэшбэка. По тревел карте и карте с преимуществами не начисляется кэшбэк за операции за границей. Но начисляется за покупки в интернет. Будет ли начисляться кэшбэк и если да то как (с переводом по курсу цб или в валюте) если карту привязать к валютному счету и совершить операцию за валюту в интернет, например покупку билетов иностранной авиакомпании? В тарифах не помню описание данного случая

Резюме:

Все покупки в магазинах и интернете – да

Покупки туристических услуг – всегда сравниваем цены

За границей – не пользуемся картой

Не покупаем в одном чеке дороже 50 000, по возможности разбиваем чеки по 50 000!

Не тратим больше 333 333 рублей в месяц (️166 666 с 01.03.22)

Последние два ограничения отсутствуют на

Как оформить карту Альфа Тревел от Альфа Банк через Интернет

Карту может получить только совершеннолетний гражданин Российской Федерации.

Ниже представлена подробная инструкция, как оформить заявку на получение карты на официальном сайте Альфа Трэвел:

- Нужно нажать на кнопку «Отправить заявку»:

2. В открывшемся окне совершить следующие действия:

- Ввести Фамилию;

- Указать Имя;

- Вписать Отчество (если его нет, то нужно проставить прочерк);

- Указать номер действующего мобильного телефона;

- Ввести адрес электронной почты;

- Регион работы;

- Нажать на кнопку «Продолжить»:

- На втором шаге нужно указать:

- Серию и номер паспорта;

- Дату выдачи паспорта;

- Код подразделения;

- Кем выдан паспорт;

- Дату рождения;

- Место рождения;

- Нажать на кнопку «Продолжить»:

Затем нужно определиться с типом платежного инструмента и с платежной системой, а после отправить данные и ожидать решения банка. В том случае, если банк готов выдать карту, то вам придет уведомление на указанный в заявке номер мобильного. Карта изготавливается в течение одного рабочего дня.

Получить карту нужно в том банковском отделении, который был выбран вами при составлении заявки. При себе необходимо иметь паспорт с регистрацией на территории Российской Федерации в любом из регионов, где находятся офисы Альфа Банка.

Бонусные и дисконтные карты

Как пользоваться Личным Кабинетом

Официальные сайты магазинов

Телефоны и горячие линии

Мобильные приложения

Регистрация в программе

Активация карты

Как проверить баланс

О банковских картах