Иностранные банки в россии для физических лиц

Содержание:

- Иностранные банки в России

- Как открыть счет в иностранном банке для физических лиц дистанционно: процедура

- Каковы особенности кредитования в разных странах?

- «Ситибанк»

- Как открыть счет за рубежом физическим лицом онлайн и безопасно?

- Что требуется сделать после открытия счета

- Как взять кредит в представительстве иностранного банка

- Обязательства перед родиной

- Выбираем банк

- Полная безопасность банков в Германии

- Как выбрать зарубежный банк

- Как россиянину оформить кредит в иностранном банке?

- Где открыть счет в иностранном банке онлайн?

- Какие банки надежнее: российские или иностранные

- Можно ли доверить детям приложение

- Подготовка документов

- Ужесточение контроля

- Английский банк в Москве

- Кто может взять кредит за границей

- Может ли гражданин РФ взять кредит за границей

- В чём выгоды иностранного банка?

Иностранные банки в России

В нашей стране с каждым днем доверие к отечественным банкам среди населения неизменно уменьшается. В основном вызвано это огромным числом банкротств российских банков

На происходящую ситуацию в целом даже не влияет тот факт, что государство пытается привлекать внимание вкладчиков через обеспечение страховки вкладов и гарантий. Рассмотрим наиболее популярные иностранные банки в России

Действующее на территории Российской Федерации законодательство не дает иностранным банкам право открывать филиалы а все что они могут получить это доля

Зарубежные банковские гиганты все чаще и больше вызывают доверие среди юридических и физических лиц. Нужно понимать, что действующее на территории Российской Федерации законодательство не дает иностранным банкам право открывать филиалы, а все, что они могут получить, – это доля. Говоря простым языком, иностранцы имеют возможность основывать дочерние предприятия российских структур, связанных с финансами, быть их учредителями и осуществлять управление.

Выбирая банк, стоит обращать внимание на активы и баланс за последний год, так как если банк будет работать с отрицательным балансом, и данная тенденция будет сохраняться еще на некий период, он может лишиться лицензии. Следует проанализировать, участвует ли банк в ССВ (система по страхованию вкладов), которая позволит при отзыве лицензии банка возвратить до 1.4 млн рублей от денежной суммы вклада

Финансовый баланс и участие в ССВ – это еще не все. Также нужно узнать, как банк относится к своим клиентам. И юридические, и физические лица волнуются о том, как быстро его работники будут решать возникшую проблему.

Как открыть счет в иностранном банке для физических лиц дистанционно: процедура

Для того, чтобы открыть счет в иностранном банке физическому лицу нужно подготовить документы:

- загранпаспорт (нотариально заверенную копию, иногда – с апостилем);

- доказательство адреса проживания;

- подтверждение легальности происхождения денег.

Дополнительно могут потребоваться рекомендательное письмо из банка, где вы храните накопления сейчас, резюме и другие документы. Точный список зависит от конкретного иностранного банка.

Выбор банка зависит от ваших целей. В этом вопросе вы всегда можете бесплатно проконсультироваться с нашими экспертами. Мы подберем именно тот иностранный банк, который полностью будет соответствовать вашим возможностям и требованиям.

С нашей помощью вы сможете открыть счет в иностранном банке дистанционно. Многие банки очень часто просто не афишируют эту возможность. Самой сложной задачей является подготовка документов – любые ошибки могут привести к отказу или затянуть процесс на месяцы. При этом, у каждого зарубежного банка свои условия и требования к оформлению документов.

В целом, процедура удаленного открытия счета в иностранном банке выглядит так:

- Вы определяетесь с целью открытия счета.

- Выбираете с нами на бесплатной консультации подходящее финансовое учреждение.

- Готовите документы и информацию.

- Подаете заявление в зарубежный банк (иногда на этом этапе также нужно пройти видео-собеседование).

- Ожидаете ответ от банка.

Если вы хотите максимально упростить для себя этот процесс, снизить риски и увеличить свои шансы (мы знаем, как представить вас иностранному банку в выгодном свете), пишите нам на электронный адрес: info@offshore-pro.info. Мы помогаем открыть счет в иностранном банке дистанционно как физическим лицам, так и юридическим.

Что нужно, чтобы дистанционно открыть счет в иностранном банке?

Для начала необходимо найти банк, который готов открыть счет дистанционно. После этого готовятся документы в согласии с требованиями банка и подается заявка на открытие счета. Так как сегодня немногие банки афишируют возможность открыть счет удаленно, а также неохотно принимают клиентов из стран СНГ, в этом вопросе желательно заручиться помощью опытных экспертов, которые проведут вас за руку по всем этапам процедуры.

Зачем физическому лицу открывать зарубежный счет?

Иностранный счет необходим, чтобы уберечь свои накопления от рисков в родной стране – закрытия банков, блокировки счетов, инфляции, кражи и т.д. Также он нужен для работы, учебы за границей и тем, кто часто путешествует. Счет за границей открывает доступ к новым возможностям для приумножения капитала, которые недоступны в родной стране.

Каковы особенности кредитования в разных странах?

В Испании одно из основных условий для предоставления займа — отсутствие невыплаченных кредитов на родине. В банк обязательно придется предъявлять справку о том, что нет непогашенных займов на данный момент.

В Японии требуют наличие поручителя — гражданина этой страны. Задача поручителя подтвердить платежеспособность клиента. А если заемщик погибнет, то выплачивать долг за него придется его наследникам.

В Германии могут потребовать часть кредитованных средств оставить на депозитном счете. Такой подход обеспечивает банку возврат денег в период, когда у клиента возникают финансовые сложности, и он не может выплачивать долг самостоятельно.

«Ситибанк»

Это полноценное учреждение, которое зарегистрировано на территории Российской Федерации уже длительное время. Огромной долей уставного капитала являются зарубежные инвестиции.

Потребитель может пользоваться множеством продуктов, а осуществление вкладов подразумевает индивидуальные условия. Чем больше денежная сумма вклада, тем интереснее процентная ставка.

Данный банк занимается клиентами как из частного сектора, так и юридическими лицами. Такая политика позволила ему долгие годы быть лидером среди остальных зарубежных банков на российской территории. Кредиты в иностранных банках в России пока не слишком популярны, но все впереди.

Как открыть счет за рубежом физическим лицом онлайн и безопасно?

Если же говорить про возможность открыть счет онлайн и безопасно, то она есть. Предлагаем нижеследующий алгоритм, для того, чтобы открыть зарубежный счет онлайн.

1

Найдите банки и платёжные системы, которые готовы сотрудничать с нерезидентами удалённо. Мы предлагаем бесплатную консультацию по подбору счета, где вы можете выбрать вариант дистанционного открытия: info@offshore-pro.info.

2

Определите, которые из них вам больше всего подходят. Это мы также предлагаем в рамках бесплатной консультации.

3

Подготовьте документы согласно требованиям банка.

Здесь вынуждены остановиться отдельно. Банки не стремятся получать иностранных клиентов – такие клиенты сегодня считаются рискованными. Поэтому в некоторых случаях невозможно найти информацию о том, что банк открывает счета удалённо и какие документы и в каком виде требуются.

В такой момент строго рекомендуем обращаться к специалистам, которые работают в индустрии. Они постоянно сотрудничают с разными банками и знают их правила, требования, предпочтения.

Привлекая такого союзника, вы получаете следующие выгоды:

- Понимаете, в каких банках вам точно откажут, а где есть все шансы открыть счет;

- Экономите время на подготовке только нужных документов;

- Ваши документы проверяются перед отправкой, чтобы убедиться, что всё в порядке;

- Специалист может вас рекомендовать банку, как надёжного клиента – это работает и повышает ваши шансы на открытие счета;

- Вы экономите деньги. Да, вы платите специалисту за работу, но вам не нужно будет несколько раз переделывать документы, платить за перевод и нотариуса, за пересылку и т.п.

Тем более, что специалист обладает свежей информацией и вряд ли порекомендует вам заведомо плохой банк, если у него на выбор их несколько десятков.

4

Предоставьте документы в банк и ждите его решения.

Даже когда вы готовите документы с профессионалами, банк имеет право запросить дополнительные документы. Чаще всего речь идёт о доказательстве происхождения средств, рекомендации от профессионала. Иногда – о дипломах об образовании.

Если вы хотите открыть счет – предоставляйте документы в максимально сжатые сроки. Это ускорит процедуру в целом.

И, самое главное: независимо от подготовки, документов и иных внешних факторов, окончательное решение об открытии счета ВСЕГДА ПРИНИМАЕТ БАНК.

5

После решения банка вы действуете дальше: перечисляете депозит, если он требовался, получаете доступ к счету через Интернет-банк и начинаете вести свои дела.

6

Продолжаете действовать в рамках закона и требований банка. Сегодня очень легко закрывают счета, если возникли подозрения в нелегальной деятельности, странных доходах и тратах. Поэтому нужно быть начеку и после открытия счета, иначе его быстро прикроют.

Открыть счет за рубежом для физических лиц онлайн – можно, а бесплатно – нет. Особенно, если вы хотите работоспособный счет в уважаемом банке или в надёжной платёжной системе.

Если вы ищите такое учреждение, в котором ваши деньги будут в безопасности и которое позволяет открыть счет не покидая дома, обращайтесь за бесплатной консультацией по адресу info@offshore-pro.info или сразу заполняйте анкету.

Откройте счет быстро и легко, сэкономив время и деньги. И аккуратнее с бесплатным сыром – слишком уж часто он привязан к мышеловке.

Что требуется сделать после открытия счета

Если зарубежный банк одобрил заявку и открыл счет, то гражданину требуется в течение 30 дней уведомить налоговый орган по своему месту жительства. Уведомление можно отправить заказным письмом или передать при личном визите. В случае если налоговая не будет уведомлена в установленные законом сроки, то нарушитель будет привлечен к административной ответственности и на него будет наложен штраф до 5 тыс. рублей.

Кроме того потребуется ежегодное декларирование счета в зарубежном банке — данное положение закреплено в НК РФ. Налоги по счетам в зарубежном банке составляют 13%.

Декларация счетов в зарубежных банках должна содержать следующую информацию:

- Ф.И.О., дата рождения, место жительства, вид документа, удостоверяющего личность;

- Наименование иностранного банка, БИК/SWIFT Code банка;

- Код страны;

- Банковский счет в зарубежном банке

- Код валюты в соответствии с классификатором;

- Количество лиц, владеющих счетом;

- Сумма на начало года и на конец года.

Заключение

На сегодняшний день жители нашей страны имеют возможность открыть счета практически в любой точке мира. Если банк, в который была подана заявка, вынес отказ — это не является препятствием для повторного обращения и если вам требуется открыть счет в конкретном банке, но он отказал — вы можете обращаться в него снова и снова, либо воспользоваться помощью специализированных компаний, оказывающих подобного рода услуги.

Как взять кредит в представительстве иностранного банка

В России работает множество «дочек» зарубежных банков. Это ЮниКредит родом из Италии, Росбанк из Франции, Райффайзенбанк из Австрии, СитиБанк из США, Хоум Кредит из Чехии и другие. Как мы уже сказали выше, условия в них такие же, как и в российских банках, потому что они зарегистрированы здесь и работают на рынке РФ. Сравним предложения трёх организаций.

В ЮниКредит Банке потребительский кредит можно получить в сумме до 3 млн руб. по ставке от 12,9% годовых. Если вы хотите рефинансировать кредит, вам предложат 11,9%. Максимальный срок займа – 84 месяца. Поручители не нужны. Если у вас хорошая кредитная история, справка с места работы не потребуется.

Райффайзенбанк выдаёт кредиты от 90 тыс. руб. под 11,99% годовых. Максимальная сумма – 2 млн руб. Кстати, со второго года ставка снижается до 9,99%. Максимальный срок займа – 60 месяцев

Обратите внимание, что без приобретения программы финансовой защиты ставка составит 16,99%

В Росбанке можно взять от 50 тыс. руб. до 3 млн руб. Максимальный срок займа – 60 месяцев. Процентные ставки 16-20,5% в рублях.

Типовой перечень документов:

- анкета;

- паспорт;

- справка по форме 2-НДФЛ за три месяца или справка по форме банка;

- заверенная копия трудовой книжки (как правило, она не нужна при небольших суммах кредитов);

- для военнослужащих – заверенная копия контракта;

- подтверждение дополнительного дохода.

Обязательства перед родиной

В самом начале, в 90-х годах прошлого века, когда иностранные счета только начали открываться, на это требовалось разрешение Центрального банка России. В середине 2000-х разрешительная практика сменилась информативной. Это означает, что, открыв счет в иностранном банке, вы должны уведомить об этом российские контролирующие органы, причем сделать это следует в течение одного месяца с момента, как это произошло.

Кроме того, если вы проживаете в России больше, чем половину календарного года, вы должны каждый год отчитываться о движениях на вашем иностранном счете. Если отчет не подан, то вас могут ожидать серьезные штрафы, вплоть до снятия всей суммы, оставшейся на карте.

Выбираем банк

После того как вы определились со страной, можно переходить к выбору банковского учреждения. Вот тут лучше обратиться в специальную фирму, которая может оказать посреднические услуги, то есть подобрать банк с хорошими условиями.

Даже если вы в совершенстве знаете язык страны, где хотите хранить часть своих капиталов, особенности составления и оформления контрактов могут свести на нет все выгоды, которые вы ожидаете получить. А вот такие фирмы могут помочь, причем сразу в нескольких вопросах:

- проверить банк на предмет надежности;

- уточнить возможность открытия счетов для иностранцев;

- выбрать финансовое учреждение, условия в котором будут максимально комфортными для владельца.

Например, почти каждый банк незнакомому клиенту, особенно иностранцу, сможет выдать лишь дебетовую карту. Говоря простым языком: деньги закинул на карту — пользуйся, денег на карте нет — теперь это кусочек пластика. Никто из иностранных финансовых учреждений не будет давать возможность пользования кредитными деньгами иностранцу. Так что банки при оформлении требуют сразу же положить на счет депозит. Причем его размер может быть разным у разных банков. Если в оффшорах достаточно нескольких тысяч долларов, то в крупных европейских банках это может быть сумма в два или три раза больше (самые серьезные вклады требуют в Швейцарии).

Полная безопасность банков в Германии

Германия является лидером среди стран ЕС по многим показателям, в том числе по уровню жизни и размеру ВВП на душу населения.Банковская система Германии на сегодняшний день считается одной из самых сильных и стабильных в мире. Уровень просроченных кредитов в этой стране не превышает двухпроцентный порог – меньше только в США и Японии.

Банковский сектор Германии разделен на три части: частный, государственный и кооперативный. Законодательство в финансовом секторе отточено до идеала – жесткая нормативная регламентация деятельности банков не оставляет лазеек мошенникам, а строжайшие требования к отчетности исключают ситуации с “исчезновением” вкладов.

Пока Центральный банк Германии следит за осуществлением денежно-кредитной политики государства, контролирует финансовую систему и реализует монетарную политику, банки федеральных земель и коммерческие банки наращивают финансовую мощь страны, оказывая кредитную помощь гражданам и местным предприятиям.

Как выбрать зарубежный банк

Потенциальному клиенту зарубежного банка следует понимать, что любое финансовое учреждение берет за свои услуги определенную плату. Открытие счета также является платной процедурой и в каждом банке утверждены индивидуальные тарифы.

Фактически открытие банковского счета во многих странах мира на сегодня лишь вопрос суммы входного капитала и издержек, хотя для россиян некоторую роль при этом играют введенные санкции. Примеры некоторых доступных россиянам зарубежных банков с указанием стоимости открытия счета представлены в таблице ниже:

Тарифы на открытие счета в зарубежных банках

|

Банк |

Страна регистрации |

Стоимость открытия счета |

|

Bank of Cyprus |

Кипр |

300 евро |

|

Norvik Banka |

Латвия |

300 евро |

|

C.I.M. Bank |

Швейцария |

700 евро |

|

ValartisBank |

Лихтенштейн |

700 евро |

|

ABLV BankLuxembourg |

Люксембург |

500 евро |

|

AlSalamBank |

Сейшельские острова |

500 долларов |

|

ABC BankingCorporation |

Маврикий |

500 долларов |

|

HSBC Bank |

Сингапур |

1000 долларов |

|

HSBC Bank |

Гонконг |

3000 долларов |

В европейской зоне для россиян выгодней всего открывать счет в Прибалтике, где речь может идти о нескольких тысячах евро. В других европейских странах средний порог входа для открытия вклада иностранными гражданами составляет 50 тыс. евро — хотя чем большую сумму вы готовы вложить, тем шире будет круг иностранных банков, готовых открыть вам счет.

Самые демократичные условия предлагают китайские банки, которые требуют за открытие счета всего 20 юаней или 200 рублей. Порог для входа составляет 1 000 юаней или 100 000 рублей. Возможность страхования вкладов появилась там с 1 мая 2015 года и составляет вполне приличные 500 000 юаней (на момент статьи это примерно 72 500 долларов, т.е. почти в три раза больше, чем в России), причем страхуются как вклады в юанях, так и в иностранной валюте. Выплата должна быть произведена в течение недели с момента страхового случая.

По качеству обслуживания при наличии онлайн-банкинга некоторые советуют банк China Everbright Bank — однако минус в том, что нужно личное присутствие в Китае. Необходимую информацию можно получить в филиалах китайских банков в России — например в Москве по адресу Проспект Мира, 72.

Отдельно можно выделить датский Саксобанк, о котором я писал статью здесь. Несмотря на название, Саксобанк является по факту брокером, а не банком, что обуславливает низкий входной порог в 10 000 евро. Следствием брокерской лицензии является и отсутствие депозитного счета, и введение компанией платы за неактивность. Однако в условиях нулевых ставок по евро разницы при хранении средств практически нет.

Как россиянину оформить кредит в иностранном банке?

Если россиянин решил взять кредит в иностранном банке в надежде на более низкую процентную ставку, то его ждет разочарование – величина процентов не будет существенно отличаться от ставки в русских банках. Все потому что иностранные компании в России осуществляют финансовую деятельность, как дочерние компании, а не филиалы известных организаций. Поэтому кредиты предоставляются по условиям России, а не тем, что предусмотрены за границей. Однако место по активам среди банковских структур России у таких компаний в разы выше, поэтому решив оформить кредит в иностранном банке физическое лицо в любом случае не прогадает, посколько выберед надежную компанию.

Чтобы оформить кредит в иностранном банке в России, нействовать необходимо по стандартной схеме:

- Для начала посетить официальный ресурс выбранного банка с целью ознакомления с его предложениями по займам для физических лиц.

- Далее необходимо выбрать наиболее подходящую для вас кредитную программу.

- Нажать на стандартную практически на всех сайтах опцию «Оформить заявку».

- Корректно заполнить предложенную форму, указав все запрашиваемые сведения о себе.

- Отправить форму предварительной заявки на рассмотрение и ждать звонка от представителя организации и указания дальнейших действий.

При подаче заявки потенциальному заемщику достаточно иметь при себе паспорт. Далее в случае одобрения он будет приглашен в банк повторно для предоставления необходимого пакета документов (список требуемых актов выдадут при заполнении бланка на кредит).

Где открыть счет в иностранном банке онлайн?

С каждым днем поиск и выбор банка для открытия счета за рубежом на компанию становится гораздо сложнее. На сложность выбора влияет деятельность компании, ее структура, характер валютных операций, наличие контрагентов и действующих контрактов, и конечно же, политика банковского регулятора той юрисдикции, где планируется открытие такой учетной записи.

Поэтому при выборе зарубежного банка рекомендуем учитывать следующие факторы:

- политическую и экономическую стабильность страны, в которой расположен банк

- политику и правила финансового учреждения в отношении конфиденциальности данных

- диапазон предлагаемых финансовых продуктов и услуг

- уровень ликвидности банковского учреждения

- репутацию и рейтинг банка

Также, на выбор иностранного банка и открытия счета в нем влияет еще и цель его использования.

Например, если вы желаете разместить часть свободных активов, рекомендуем рассмотреть банки Швейцарии, Лихтенштейна, Португалии и Македонии. В этих странах расположены наиболее безопасные и ликвидные финансовые учреждения.

А если деятельность вашей компании связана с электронными валютами и относится к рискованному типу бизнеса, рекомендуем выбрать банк Доминики. Кстати, банк Доминики входит в состав международной организации, а его партнеры и представительства расположены не только в Доминике, но и в Люксембурге и в Швейцарии.

Также, помимо зарубежных банков, рекомендуем рассмотреть альтернативные решения такие, как открытие счета в платежных системах, услуги и продукты которых позволяют компаниям и частным лицам снижать комиссию при осуществлении международных переводов и комиссию за конвертацию валюты.

Требования к времени обработки и проверки документов, услугам и их стоимости, отличаются в разных банках.

Если вы не уверены, какой банк и юрисдикция будет наиболее подходящим для вашей компании, свяжитесь с нами по адресу: info@offshore-pro.info, и мы поможем вам открыть счет за рубежом, отвечающий абсолютно всем вашим потребностям.

Какие требования при открытии счета за рубежом на компанию?

Необходимо обязательно обосновать цель использования аккаунта, характер и объем будущим операций, вид деятельности, предоставить полную информацию о бенефициаре, а также документы, подтверждающие законность источника происхождения денежных средств. Если вы желаете открыть счет в иностранном банке онлайн, рекомендуем обратиться к нам за профессиональной помощью и воспользоваться специальной услугой Pre approval для получения предварительного одобрения на открытие учетной записи из заранее отобранных банков для вас.

Зачем открывать счет за рубежом?

Причин достаточно много, но как правило, для диверсификации, сохранения активов, инвестирования, покупки недвижимости за границей, оплаты за обучение, а также получения ВНЖ.

Как быстро и безопасно открыть счет за рубежом?

Получить все выгоды от обслуживания в зарубежном банке возможно при помощи правильного подбора юрисдикции, необходимого финансового инструмента и наличия полного пакета документов. При условии всех этих критериев и помощи профессионала возможно быстро и безопасно открыть счет за рубежом.

Какие банки надежнее: российские или иностранные

В топ-10 российских банков нет иностранных. В рейтинге они начинаются с 11 места. А вот в топ-100 присутствует 19 дочерних банков. Их количество в первой сотне только растет: в 2013 году их было 17. Cамые крупные из них входят в первую десятку по надежности. Среди иностранных банков в России, кроме предствительств из стран СНГ, нет убыточных.

Участившиеся случаи банкротства коммерческих банков в России стали поводом для внимания к иностранным «дочкам». Они присутствуют на российском рынке 1990 годов и сохранили свою устойчивость, несмотря на финансовый кризис. Росбанк, Юникредит и Райффайзенбанк возглавиляют рейтинг 100 самых надежных банков Российской Федерации, ежегодно публикуемый журналом Forbes. За ними на 4 месте следует Сбербанк. Американский Ситибанк и шведский Нордеа находятся в рейтинге надежности на 5 и 6 месте.

Случаи банкротства российских банков с иностранным капиталом единичны. Почти все факты отзыва лицензий связаны с банками из стран бывшего СНГ. Проблемы с «дочкой» в России наносят репутационный ущерб материнской структуре. По своей надежности они не уступают российским банкам с государственным участием. В дочерних банках, как правило, строго выполняются нормативы достаточности капитала, норм резервирования на случай потерь. Политика материнских банков нацелена на соблюдение требований не только Центрального банка России, но и европейских финансовых регуляторов.

Банки с участием западного капитала способны предоставить современные финансовые продукты и услуги, которые были разработаны на европейском и американском рынке. Зачастую им аналогов в российском банковском секторе. Западные финансовые институты привыкли работать в условиях высокой конкуренции и низких процентных ставок. Плюсом является доступ к передовым технологиям и опыту ведения банковского бизнеса. Благодаря этому интерес клиентов как физических, так и юридических лиц, к этим банкам продолжает оставаться высоким. Отзыв лицензий у российских частных банков этот интерес только подогревает. Очевидно, что наряду с государственными банками, иностранные кредитные учреждения получают конкурентное преимущество.

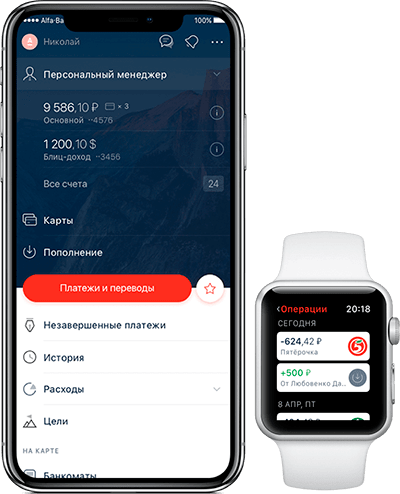

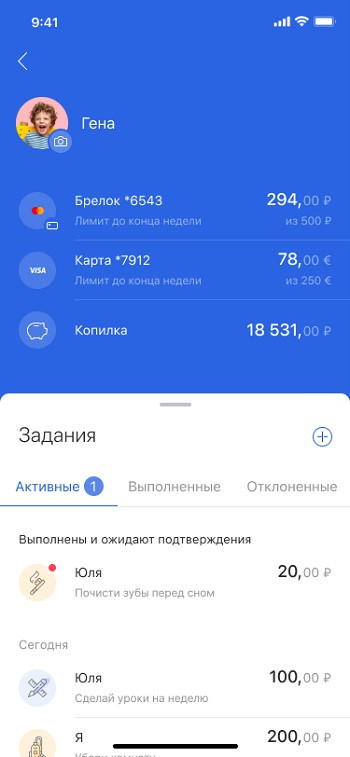

Можно ли доверить детям приложение

Да, если оно детское. «Свой круг Start» — приложение со встроенной «копилкой», счетом, историей операций и возможностью выполнять задания родителей за вознаграждения. Копилка пополняется сэкономленными ребенком деньгами или вознаграждениями за выполнение заданий. Родители также могут сами пополнить ее со своих счетов. Само собой, копилку ребенок может в любой момент «разбить» и воспользоваться деньгами. Родителям в этом случае придет уведомление. Приложение «Свой круг. Start» можно назвать обучающим: ребенок с его помощью постигает азы финансовой грамотности.

«Свой круг Start» — приложение со встроенной «копилкой», счетом, историей операций и возможностью выполнять задания родителей

«Свой круг Start» — приложение со встроенной «копилкой», счетом, историей операций и возможностью выполнять задания родителей

Подготовка документов

Для открытия счета в зарубежном банке требуется подготовить необходимый пакет документов.

Документы для физических лиц:

- Справка с места жительства заявителя (оригинал);

- Анкета заявителя;

- Справка из банка, обслуживающего клиента на территории его страны;

- Документы, подтверждающие уровень доходов;

- Копия паспорта, заверенная нотариально.

Документы для организаций:

- Уставные и регистрационные документы;

- Документ, подтверждающий полномочия лица подающего заявление открывать счета от имени компании

- Идентификационные документы: действующий паспорт, ID карта.

В зависимости от финансового учреждения может потребоваться подготовить дополнительные документы — обычно эти сведения можно получить на официальном сайте банка или связавшись с представительством. Подготовить документы возможно самостоятельно или воспользовавшись услугами специализированных компаний.

После того как документы переданы в финансовое учреждение, его сотрудники проводят необходимые в этих случаях проверки и открывают счет заявителю.

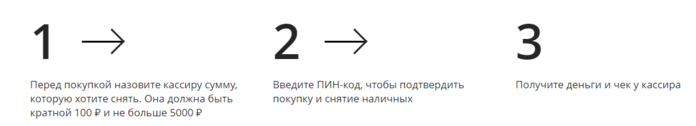

Ужесточение контроля

Госдума приняла поправки, которыми ужесточается контроль за снятием средств с карт иностранных банков на территории Российской Федерации. Теперь, если в банкомат попала карта, выпущенная иностранным финансовым учреждением, и с нее были сняты средства, банк-владелец банкомата обязан в течение трех дней сообщить все данные про транзакцию в Росфинмониторинг. В перечень таких данных входят:

- дата операции, ее место и время;

- сумма снятых средств;

- номер карты и наименование банка, который ее выпустил;

- полные данные владельца карты.

Это касается не всех банков и даже не всех стран, однако полный список не появляется в свободном доступе — его получают только банковские учреждения через свои личные кабинеты. Все это объясняется усилением мер по борьбе с терроризмом, и в первую очередь касается тех стран, которые уличаются в этом (например, Ирак и Афганистан), а также выявлением схем мошенничества, вывода денег и даже взяточничества. Очень хочется надеяться, что простые россияне не попадут в поле зрения Росфинмониторинга и смогут продолжать пользоваться картами иностранных банков не только за границей, но и на территории своей страны.

Английский банк в Москве

В России Группа HSBC представлена ООО “Эйч-эс-би-си Банк (РР)”, чьим аффилированным лицом является HSBC Банк плс, входящий в состав Группы HSBC. HSBC в России предоставляет широкий спектр корпоративных и инвестиционно-банковских продуктов и услуг корпоративным клиентам и финансовым институтам.

В России Группа HSBC представлена ООО “Эйч-эс-би-си Банк (РР)”, чьим аффилированным лицом является HSBC Банк

В 1996 году Эйч-Эс-Би-Си Банк был создан как кредитная организация со стопроцентным иностранным участием, и первоначально он назывался Republic National Bank of New York. В 1999 году банк был приобретен крупнейшей мировой компанией HSBC, в чью финансовую группу входит более 10 тысяч банковских подразделений в 85 странах мира. В мае 2000 года в г. Москва банк зарегистрирован Центральным Банком России как новое российское подразделение – Эйч-Эс-Би-Си Банк, и получил Лицензию на осуществление банковской деятельности на территории РФ.

Сегодня банк входит в финансовую группу HSBC, а его единственным участником является HSBC Europe BV (Амстердам, Голландия).

HSBC банк в Москве:

- телефон: +7 495 645 4555; +7 495 645 4545;

- режим работы: понедельник-пятница 9.00-20.00 ; суббота 10.00-17.00;

- головной офис HSBC банк в Москве: адрес: г. Москва, Павелецкая площадь, д. 2, стр. 2; метро:Серпуховская Павелецкая; телефон+7 495 721 1515.

- http://fb.ru/article/338459/inostrannyie-banki-v-rossii—spisok-osobennosti-protsentyi-i-otzyivyi

- https://proficomment.ru/kakie-inostrannye-banki-rabotayut-v-rossii-spisok/

- http://asktel.ru/moskva/banki/amerikanskij_investicionnyj_bank_merrill_lynch_securities/

- https://www.bankodrom.ru/inostrannye-banki-v-rossii-spisok/

- http://procentyvbankah.ru/item/evropeyskie-banki-v-rossii-spisok-i-protsenty

- http://www.adresbanka.ru/banki-moskva/hsbc.html

Кто может взять кредит за границей

Теоретически заём за границей может взять каждый. Обращаться за кредитами никто не запрещает. Но иностранные банки не очень-то рады приезжим заёмщикам. Кредиты предпочитают выдавать своим гражданам или как минимум резидентам – людям, которые находятся на территории страны большую часть года.

Такая дискриминация объясняется желанием банков оградить себя от рисков. Заёмщик-иностранец для них некий слуга двух господ. Деньги он берёт в другом государстве, но при возникновении проблем все споры придётся решать уже на его территории, то есть в России, по нашим законам.

Чтобы взять кредит в иностранной финансовой организации, нужно:

- проживать в государстве на законных основаниях;

- иметь официальный доход в стране, где вы хотите взять кредит, или прибыль от бизнеса;

- желательно быть собственником имущества, пригодного для залога;

- нелишне иметь возможность привлечь поручителя из числа резидентов или граждан иностранного государства.

Как правило, россиянам охотно выдают займы за рубежом, только если они занимаются бизнесом.

Для этого не нужно открывать фирму. В некоторых государствах Европы бизнесменами считают людей, купивших квартиру и начавших сдавать её в аренду.

Может ли гражданин РФ взять кредит за границей

Ответ на этот вопрос будет однозначно положительным, но прежде чем радоваться – необходимо учесть особенности подобного вида услуг.

Для начала стоит понимать, что филиалы финансовых учреждений, расположенные на территории России – следуют отечественному законодательству. Поэтому там выгодных условий ждать не приходится. Еще один нюанс – срок. Все кредиты предоставляются на длительный период: от 10 до 30 лет. Другие варианты банку будут просто невыгодны, поэтому рассчитывать на их получение не стоит.

Также для физических лиц предусмотрен ряд ограничений, по которым человек может взять кредит:

- Обязательное совершеннолетие заемщика (здесь стоит учесть, что за рубежом эта цифра составляет 21-22 года);

- Исправность уплаты налогов и отсутствие долгов;

- Наличие положительной кредитной истории в собственном государстве;

- Вид на жительство или постоянное проживание в той стране, где клиент намеревается взять кредит;

- Оформление ипотеки;

- Владение недвижимостью в стране кредитора;

- Близкие родственники, проживающие на территории того государства, где расположен банк.

Если хотя бы один пункт вам подходит, то можно смело рассчитывать на положительный ответ в зарубежном банке. Конечно, проще всего получить ссуду тем, кто имеет родных в другой стране либо сам там проживает/имеет ВНЖ. Однако оформить заветный кредит удастся и, если человек имеет двойное гражданство, или ведет предпринимательскую деятельность за границей.

Ипотечные кредиты можно получить практически в любой стране, но стоит помнить, что и покупаемая недвижимость должна находиться в пределах государства, где была выдана ссуда.

Несмотря на выгодные условия и сравнительно низкие проценты, которые представлены в европейских банках – бюрократических вопросов там не меньше. Чтобы претендовать на валютные средства, нужно предоставить ряд документов:

- Оригинал и копии загранпаспорта;

- Справку из налоговой, подтверждающую отсутствие долгов;

- Копию трудового договора либо другую бумагу, подтверждающую занятость;

- Документы, подтверждающие доходы и расходы;

- Любые бумаги, которые указывают на факт владения недвижимостью в РФ;

- Документы, определяющие место жительства, а также иные данные о заемщике.

Данный список может сокращаться или дополнятся в зависимости от страны и политики финансового учреждения.

Это интересно: Кредит в Евразийском Банке (видео)

В чём выгоды иностранного банка?

Очевидно, что всё делается ради дохода. На Европейском финансовом рынке банкам хорошо, спокойно и стабильно. Однако доход небольшой. На Российском рынке риски выше, но и доходность тоже. В капитал банков привлекаются дешёвые иностранные средства, а выдаются в России под бОльшие проценты. В итоге и доход выше, чем в Европе.

Российская экономика не препятствует развитию иностранных банков. Это развивает конкуренцию в банковской среде, что помогает развиваться банковскому сектору и устанавливать конкурентные ставки. Также эти банки платят налоги в российский бюджет. Сами же акционеры получают только дивиденды.

Как пример успешного иностранного банка можно привести «Райффайзен» из группы Raiffeisen Bank International AG. В Европе он известен ещё с середины XIX века, а в России открылся в 1996 году. В 2007 году он присоединил «Импэксбанк» и начал завоёвывать рынок. На российскую «дочку» приходится треть доходов группы.

На российском рынке работают преимущественно европейские банки из Австрии, Франции, Италии, Германии. Есть небольшое количество банков из Турции, Японии, Кипра, Чехии и Венгрии. Американский банк всего один — «Ситибанк».