Принцип работы кредитной карты тинькофф

Содержание:

- Стоит ли заказывать дебетовую карту Тинькофф

- Как пользоваться кредиткой Тинькофф: активация

- Плюсы кредитной карты Тинькофф Банка

- Возможности кредитки

- Кредитная карта Тинькофф Платинум — условия получения и проценты в 2020 году

- Дополнительные услуги

- Кредитная карта Тинькофф Платинум с беспроцентным периодом 55, 120 дней

- Правила пользования кредитками Тинькофф

- Условия договора

- Кредитная карта Тинькофф — условия использования

Стоит ли заказывать дебетовую карту Тинькофф

Я не могу четко сказать, стоит ли заказывать Tinkoff Black именно вам. Прежде чем принимать решение, ознакомьтесь с сайтами нескольких крупных банковских учреждений РФ, эмитирующих карты, и изучите, на каких условиях их выдают.

Зная, сколько стоят пластиковые продукты в нескольких местах и имея представление о их доходности, сделать выбор станет легче. Не лишним будет изучить отзывы в сети, но не стоит забывать, что некоторые из них могут оказаться заказными. Причем как негативные, так и положительные.

Если вы пользуетесь дебетовой картой Tinkoff и вам есть чем поделиться с другими, оставляйте свои комментарии под статьей.

Как пользоваться кредиткой Тинькофф: активация

Чтобы пластик начал действовать, требуется активация. Сделать это можно на официальном сайте Тинькофф. Там вводится только номер пластика и срок его действия. Активация происходит практически сразу. После этого уже можно пользоваться средствами, предоставленными банком. Другой способ активации – по горячей линии.

Как только пластик становится рабочим, после первой покупки со счета списывается 590 рублей за годовое обслуживание. Без подписи на обратной стороне пластик считается недействительным. До активации владелец карты не является клиентом банка и не несет перед ним ответственности.

Плюсы кредитной карты Тинькофф Банка

Обобщив эти отзывы, можно сказать, что в целом все хорошо за некоторыми минусами.

Первый плюс: кредитку выдают даже тем, кому все остальные банки отказали. Тинькофф Банк — второй по объему выданных кредитных карт на российском рынке: около восьми миллионов клиентов. Солирует в этом сегменте финансового рынка по-прежнему Сбербанк.

Второй плюс нами уже обозначен: быстрая доставка карты клиенту. Дату, время и место доставки определяете сами. На месте курьер банка сфотографирует на телефон ваш паспорт, который вместе с вашим фото отправит в офис. А вам передаст документы:

- лицензии на осуществления банковской деятельности Тинькофф Банк;

- свидетельство (копия) страхования банка в системе ССВ;

- тарифы и условия обслуживания кредитки;

- анкета — договор в 2-х экземплярах, один из которых остается у вас, второй с вашей «живой» подписью отправится в банк;

- памятка о том, как пополнить счет;

- список организаций — партнеров, где при расчете данной картой вы сможете оформить рассрочку на оплату покупки.

Активацию карты можно провести в тот же день по телефону или через сайт банка.

Третий плюс: кредиткой можно пользоваться за пределами России. При оформлении лимит по карте обозначен в рублях, а вот платить с карты Tinkoff Platinum можно в любой валюте.

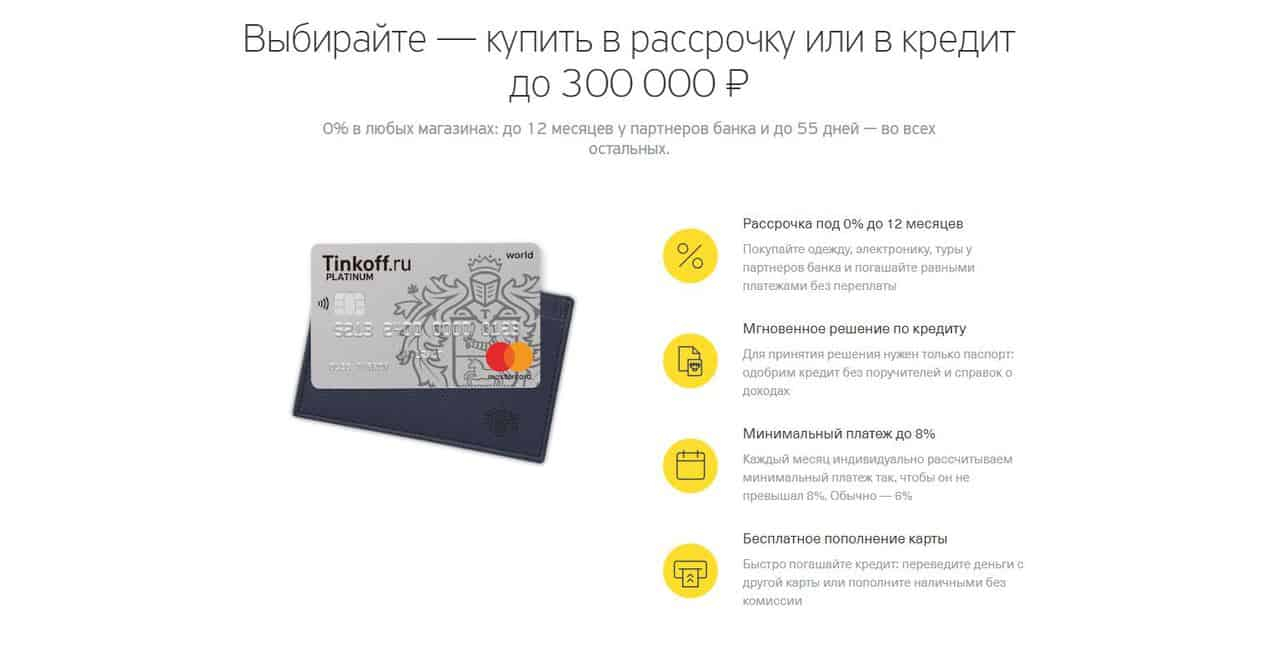

Четвертый плюс: по карте можно покупать товары в рассрочку у партнеров банка.

О минусах чуть позже.

Условия пользования кредитной картой — вот то, что должно нас, как клиентов, интересовать в первую очередь.

В Тинькофф они зависят от карты, которую оформил клиент.

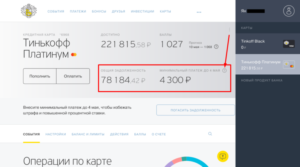

Самая популярная из линейки — карта Tinkoff Platinum. О ней поговорим подробно:

- кредитный лимит для каждого держателя карты определяется в зависимости от его доходов. Максимальный — 300 000 рублей. Такую сумму новому клиенту могут установить только при предоставлении справки о доходах. И СНИЛС затребуют. Если вы давно владеете картой, показали себя надежным клиентом, тогда банк сам принимает решение о увеличении вам лимита. По вашему желанию (заявлению) лимит не меняют;

- льготный (грейс) период составляет 55 дней при оплате покупок картой (безналичный расчет). Исчислять период начинаем с даты выдачи кредитки. 30 дней тратим, затем потраченные деньги за месяц в течение 25 дней должны вернуть. За каждый день просрочки начисляется процент. Покупки можно совершать и в эти 25 дней, а возвращать деньги за них банку вы будете уже в следующем месяце;

- при снятии наличных денег с карты банк берет комиссию 2,9% с размера снятых денег плюс 290 рублей, и на взятые наличные с этого момента начнет начисляться процент за каждый день пользования;

- ежемесячный платеж от 6% до 8% от суммы долга. Пополнение наличными в любой из 300 000 точек пополнений. Список партнеров выдан при получении карты. Пропуск платежа грозит вам штрафом. 590 рублей взимается за первый пропуск, за второй к этим деньгам добавят еще 1% с суммы долга, за третий процент увеличат до 2%. А дальше уже разбираться начнут;

- год обслуживания карты вам обойдется 590 руб.;

- обо всех операциях по вашей картой банк бесплатно проинформирует СМС по телефону. Каждый месяц банк высылает по e-mail счет-выписку за прошедший расчетный период. Там будут указаны и дата платежа, и обязательная сумма к оплате;

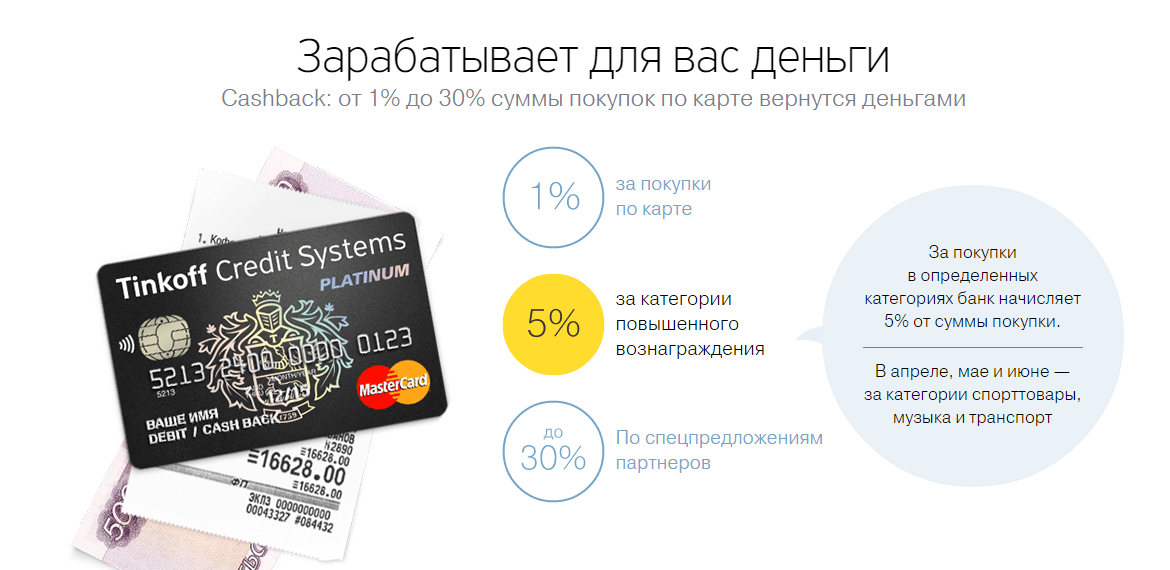

- владелец карты подключается к бонусной программе. При покупке с картой в любой торговой точке возвращается 1% от суммы (по акции до 30%). Возвращают не деньгами, а баллами. Обычно за 100 рублей 1 балл, а 1 балл равен 1 рублю. Баллы за месяц (не более 6000, при акции 12 тысяч) тратить можно в следующем месяце. Алгоритм действия бонусной программы можно подробно прочитать на официальном сайте банка;

- процентная ставка при пропуске льготного периода от 12 до 29,9 процентов на долг по безналичному расчету. При снятии наличных процент начинает капать сразу и каждый день из расчета 30%—49,9% годовых.

Остальные карты носят индивидуальный характер и подойдут не каждому:

Возможности кредитки

На безналичные покупки ограничений не предусмотрено, можно бесплатно расплачиваться кредиткой в любом магазине, в том числе и в интернете. Можно покупать билеты, заправляться на АЗС — везде, где установлены терминалы, поддерживающие платежную систему MasterCard.

Если необходимо перевести денежные средства на другой счет, лучше всего использовать приложение для смартфона. Пользователю будут доступны:

- гашение кредитных обязательств перед другими банками;

- оплата жилищных услуг;

- перечисления между картами, в том числе на счет стороннего банка;

- процедура активации кредитки;

- электронное заявление на открытие депозита или карты;

- контроль над своими расходами и многое другое.

Есть специальное приложение, в котором можно только переводить деньги с карты на карту. Приход денежных средств на карту Тинькофф комиссией не облагается, при обратной операции требуется оплатить 1,5% от суммы перечисления, но не менее 30 рублей.

- Карта «Платинум». Возвращается 1% от потраченных денег. На эти баллы можно купить билеты, расплатиться в ресторане или превратить их в реальные рубли.

- «eBay» — 3% бонусов от всех приобретений в сети, от «реальных» трат возвращается 1%. Расплатиться ими возможно на портале «AliExpress».

- «AliExpress», «Lamoda» – действуют аналогично, только кэшбэк немного больше — 5%.

- «All Games» — возвращается 5% за покупку некоторых товаров, связанных с играми, а за остальные покупки 1,5% от суммы.

- «S7-Tinkoff», владелец карты получает мили за каждую трату с карты. Ими можно расплатиться, покупая билеты на самолет.

Приведенный выше перечень кредитных программ Банка Тинькофф неполный, есть и другие интересные тарифы. Чтобы с ними ознакомиться, следует зайти на официальный портал и «провалиться» в раздел с кредитными картами. Здесь каждый сможет подобрать для себя кредитку с хорошими условиями.

Кредитная карта Тинькофф Платинум — условия получения и проценты в 2020 году

Эту кредитную карту банк называет самой лучшей, которую может предложить своим клиентам. Актуальные условия пользования весьма доступные, особенно с учетом затяжного финансового кризиса. Подать заявку можно удаленно и при этом решение будут принято моментально. Курьер доставит ее лично в руки на протяжении 1-7 дней. Банк позиционирует себя как удобный и оперативный удаленный партнер.

Помимо достаточно широкой кредитной линейки продуктов, можно воспользоваться приложением «Тинькофф инвестиции», помогающее распределить средства с максимальной диверсификацией для минимизации рисков. Должна отметить, что страница банковского предложения довольна информативна и найти ответы можно на любой вопрос, начиная от о том, как активировать карту и заканчивая тем, какие операции приравниваются к снятию наличных. Годовой процент от 12. Но все начинается с подачи заявки.

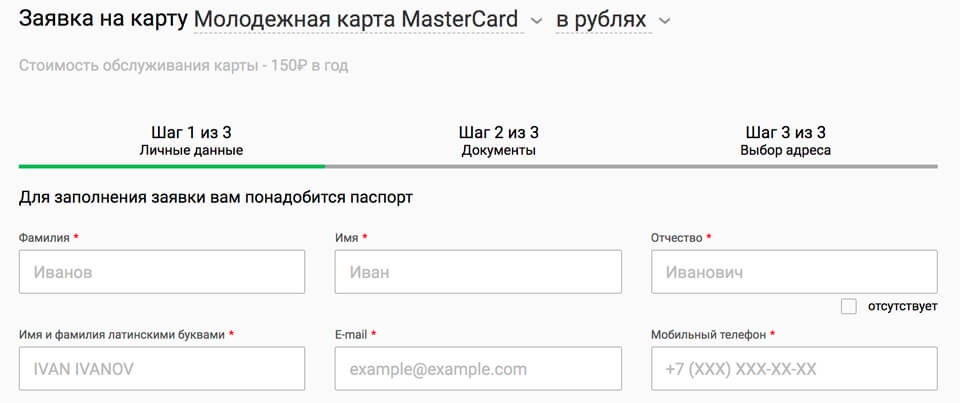

Как подать заявку на оформление кредитки Тинькофф

На странице продукта https://www.tinkoff.ru/cards/credit-cards/tinkoff-platinum/ достаточно кликнуть «Оформить карту». Далее необходимо провести такие операции:

- Настроить подходящий кредитный лимит. Максимальный показатель 1 000 000 рублей.

- Определить цели, для чего нужна карта.

- Ввести фамилию, имя отчество.

- Указать контактный электронный адрес.

- Согласиться с условиями банка, кликнув на специальное поле.

Если сравнивать предложение с кредитной картой Тинькофф Драйв, то кредитный лимит составляет до 700 тыс. рублей, но при этом обслуживание составляет 990 рублей в год. Хорошее решение для тех, кто часто покупает запчасти на авто, заправляется на АЗС и даже оплачивает штрафы — предусмотрен кэшбек 5%.

С левой стороны страницы имеется бегунок, указывающий на вероятность одобрения заявки. Каждый заполненный пункт приближает к отметке 100%.

Условия пользования кредитной картой

Показательно, что минимальный платеж начисляется индивидуально, но он не может превышать 8% от итоговой задолженности. Для того чтобы пополнить карту в отделении, можно воспользоваться услугами сети банков партнеров по всей России. Эта услуга будет бесплатной. Для удобства использования картой и для того, чтобы следить за своими тратами, есть фирменное приложение для гаджетов на Android и IOS. А для тех, кто хочет подключить push-уведомления, в месяц необходимо дополнительно оплачивать 59 рублей. Раз в месяц клиенту предоставляется такой объем данных:

- выписка по карте;

- уведомление о выпуске;

- активации;

- операции в личном кабинете.

Выпуск, как и обслуживание дополнительной карты бесплатный.

Комиссия за снятие наличных

Если вы на собственном опыте испытали, как получить кредитную карту Тинькофф со значительным кредитным лимитом без отказа, тогда наперед узнали, сколько обойдется снятие наличных. К слову, это один из самых высоких показателей на рынке. За каждую транзакцию комиссия составляет 2,9% от суммы и плюс 290 рублей. Представим, снимаете 5000 рублей, суммарная комиссия составит 435 рублей. Согласитесь, весьма немало. Именно поэтому многие выбирают вариант онлайн-оплаты или удаленного перевода средств.

Как начисляются проценты на карту

Решив оформить кредитную карту Тинькофф, сразу изучите, какие проценты и за что необходимо будет платить. Отмечу: показатель средний на рынке. Начисляются годовые проценты за такие способы использования денег:

- от 12 до 29,9% за покупки;

- от 30 до 49,9% за переводы и снятие денег в банкоматах.

Что такое льготный период?

Рассказывая, что такое кредитная карта, обращала внимание на понятие грейс. По сути, это льготный период — если успеете погасить заим до его окончания, не нужно платить проценты

К слову, по этой карте грейс необычный, а представлен в 3 различных направлениях:

- 55 дней за все покупки, оплаченные картой;

- до 12 месяцев на одежду и технику;

- до 120 дней за оплату картой кредитов в других банках.

Тарифы на обслуживание кредитных карт

Тариф для этой карты единственный — в год необходимо оплатить 590 рублей, если была хотя бы одна операция по карте. Если же нет, тогда никакая сумма не взимается. Как правило, клиенты платят эту сумму, поскольку хотя бы раз в год, если все же открыли карту, то пользуются ею, пусть и не часто. Если думаете закрывать карту, то оплата за период все равно должна быть произведена.

Дополнительные услуги

Тинькофф банк имеет одно явное преимущество для клиента – это безупречная система дистанционного обслуживания. Пользователям доступен интернет-банкинг – он поможет вам просматривать операции по карте, узнавать дату платежа, смотреть выписки и многое другое. Именно данный сервис помогает клиентам тщательно следить за своими финансами и контролировать своевременную оплату по кредиту.

Среди дополнительных условий – страхование жизни и здоровья заемщика. Постольку, поскольку банк не имеет права обязать заемщика пользоваться данной услугой – это закон, клиент может от нее отказаться. Только прежде, чем это сделать подумайте, ведь если вы потеряете работу не по собственной вине или трудоспособность, ваш долг полностью выплатит страховая компания. К тому же плата за страховку составляет 0,89% от суммы долга, то есть вы потратили 10000 рублей, то страховой взнос за месяц 89 рублей.

Итак, если страховка не нужна, то отказаться от услуги вы можете в личном кабинете. Для этого стоит найти ссылку «Настройки», перейдите по ней и найдите раздел «Страхование долга», в той же строке напротив есть кнопка, отключите ее. После данной процедуры плата за страховку взиматься не будет.

Кредитная карта Тинькофф Платинум с беспроцентным периодом 55, 120 дней

Кредитная карта Платинум включает в себя самые выгодные и удобные условия выдачи кредита, с наличием возможности использовать взятую сумму без начисления кредитных процентов в течении 55 или 120 дней.

Условия и тарифы по кредитной карте

| Лимит кредита | до 700 тыс. ₽ |

| Процентная ставка (вне льготного периода) | За покупки — 12-29,9%; снятие наличных — 30-49% годовых |

| Льготный период (продолжительность) | 55 дней — на любые покупки; 120 дней — погашение кредитов в других банках; до 12 месяцев — на покупки в рассрочку |

| Стоимость обслуживания | 590 ₽ /год |

| Минимальный ежемесячный платёж | Максимум 8% от задолженности (определяется индивидуально) |

| Начисление бонусов | 1% за любые покупки; 3-30% по спец. предложениям (1 бонус — 1 рубль) |

| Снятие наличных | 2,9% от суммы + 290 ₽ |

| Стоимость доп. карты, обслуживание | о ₽ |

| Доставка карты | 0 ₽ за 1-7 дней |

| Неустойка при неоплате кредита на просроченную задолженность | 20 % годовых |

- на карте подключена программа начисления бонусных баллов за покупки по карте до 30% (по спец предложениям от партнёров) и 1% за любые покупки. Начисленные баллы можно в дальнейшем обменять на рубли в эквиваленте 1 балл=1 рубли или оплатить билеты на поезд, счет в ресторане и пр.

- кредитная карта Тинькофф оформляется через интернет. Из документов потребуется только паспорт;

- справки о доходах, поручители, залог — не требуются;

- банк в большинстве случаев не учитывает плохую кредитную историю или наличие действующего кредита в другом;

- за границей карта работает на таких же условиях, конвертируя используемую сумму по курсу биржи;

- Проводимые операции через интернет защищены системой 3D-Secure.

Кредитная карта с беспроцентным периодом до 120 дней

Одно из самых выгодных предположений от банка — это перевод имеющегося кредита в другом банке в Тинькофф, на условиях беспроцентной рассрочкой по процентам до 120 дней. То есть, в течении заявленного срока годовая процентная ставка по кредиту не начисляется, в то время как банк самостоятельно погашает имеющийся долг в стороннем банке.

Особенности действия реструктуризации долга с льготным периодом до 120 дней без процентов:

- базовым условием выдачи кредита на карте в Тинькофф банке с беспроцентным периодом до 120 дней, является выплата обязательных ежемесячных платежей, минимальной суммой 6-8%. Соответственно, уплачивать всё же придётся, но внесённая сумма на карту будет гасить только основной долг;

- по завершению льготного периода, банк начнёт начислять годовую процентную ставку от 15% годовых;

- возможность реструктуризации долга предоставляется не более 1 раза в год;

- для переноса кредита банк обязывает выплатить все просрочки и штрафы в банке, с которого переносится кредит;

- беспроцентный период начинается с момента первой оплаты с карты или съёма наличных;

- допускается реструктуризация кредита в сумме, не превышающей лимит карты кредитной карты. При этом, возможен перенос части кредитного долга в Тинькофф;

- операции осуществляются только с личными счетами.

Правила пользования кредитками Тинькофф

Если принято решение завести кредитную карточку, значит, нужно внимательно изучить условия ее использования, чтобы после выдачи не допускать ошибок. На сайте банка предоставлена вся информация о пользовании карточками, подробно расписано, какова плата за обслуживание и как узнать процент по кредиту. Используя онлайн-калькулятор, можно посчитать сумму ежемесячных выплат и уточнить сроки льготного периода.

Предлагаем ознакомиться с несколькими правилами пользования кредитками:

- Для покупки квартиры или машины лучше использовать целевой займ, не стоит совершать такие дорогостоящие покупки по кредитке.

- Постарайтесь не использовать карточку для снятия наличных — проценты за снятие очень высокие.

- Старайтесь выплатить долг по карточке до истечения грейс-периода, тогда не придется платить проценты.

- Не расходуйте кредитные средства, если нет возможности погасить долг. Научитесь жить по средствам, даже если на карте большой кредитный лимит.

- Постоянное пользование карточкой при оплате покупок поможет получить много бонусов.

Пополнение карты

Один раз в месяц клиенту приходит смс-сообщение с выпиской о состоянии его кредитного счета. Выписка содержит информацию о сумме ежемесячного платежа и дате, до которой ее нужно внести, а также данные по кэшбеку о количестве начисленных за месяц баллов. Как накопить больше баллов — внимательно следить за спецпредложениями, почаще пользоваться картой, завести дополнительную кредитку для членов семьи.

Чтобы уточнить сумму минимального платежа по кредитной карте Тинькофф, достаточно позвонить по телефону на бесплатную горячую линию или посмотреть сумму в мобильном приложении или на сайте банка. Предварительно определить сумму минимального платежа можно при помощи онлайн-калькулятора.

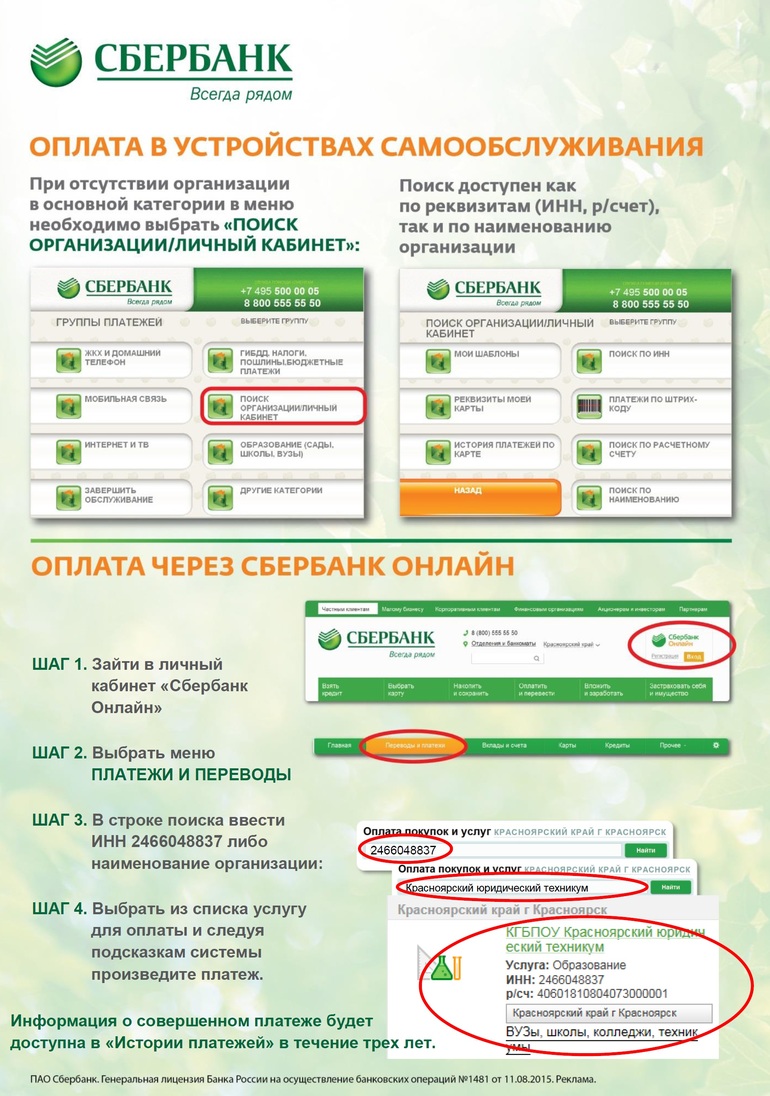

Тинькофф предлагает производить пополнение карты, используя терминалы партнерских банков, или гасить задолженность переводом с дебетовой карты. Удобнее и быстрее всего произвести внутренний перевод с дебетовой карты Tinkoff Black.

Снятие наличных

Кредитной картой Тинькофф выгодно пользоваться при совершении безналичных платежей. Если учесть, что льготный период, который дает банк, составляет больше месяца, то при постоянном пользовании кредиткой и своевременном ее погашении проценты платить не придется. А вот накопить значительное количество бонусов вполне возможно.

Однако это касается только безналичных платежей. У кредитной карты от Тинькофф условием для снятия наличных средств является обязательное начисление процентов. Также банкомат взимает комиссию за снятие наличных средств.

Перевод средств на карту другого банка

Чтобы осуществить перевод денег с кредитных карт Тинькофф на карточки других банковских учреждений, клиенту потребуется зайти в личный кабинет на сайте банка или использовать мобильное приложение. Комиссия, определенная банком за перевод средств, взимается такая же, как за снятие наличных.

Перевод осуществляется несколькими способами:

- по номеру договора;

- по номеру карты;

- по реквизитам расчётного счета;

- по номеру телефона.

Одним из самых быстрых и удобных способов является перевод средств по номеру телефона. С 28 февраля данная услуга стала доступна пользователям не только Тинькофф банка, но и еще нескольких крупных российских финучреждений.

Те клиенты, что оформили кредитную карту Тинькофф, бонусом по которой являются мили, получают в подарок страховой полис для визы с покрытием на 50000 дол. А золотая дебетовая карта обладает рядом преимуществ. Для владельцев дебетовых карт перевод средств на карту другого банка является бесплатным.

Оформив премиальную дебетовую карточку, клиенты смогут не только делать бесплатные переводы средств между банками по номеру телефона, но и получать кешбэк на карточку в размере 6% годовых и до 30% бонусов за каждую покупку.

Увеличение лимита

Увеличение кредитного лимита по кредитным картам Тинькова происходит автоматически. Специальный программный комплекс примерно один раз в четыре месяца проводит анализ пользователей и повышает лимит активным и добросовестным клиентам.

Банк не гарантирует обязательного увеличения лимита. Если заемщик соблюдал условия погашения, пользовался наличными средствами и расходовал ежемесячно порядка 70-80% кредитных средств на путешествия, развлечения, улучшения для компьютера, различные покупки, то вероятность увеличения кредитного лимита очень высока.

Условия договора

При оформлении кредитного пластика подписывается двусторонний договор, условия которого остаются неизменными:

- Карта – это многоразовый, возобновляемый заем. При этом его сумма строго фиксирована. Превысить лимит невозможно.

- По кредитным карточкам необходимо платить проценты. Однако есть льготный период (иначе – грейс), когда комиссии за пользование банковскими средствами не берутся. Обычно это 55 дней с момента активации пластика. Главное условие – успеть вернуть деньги в течение этого периода. Тогда проценты начисляться не будут.

- После окончания льготного периода система автоматом переходит на прописанную в договоре годовую ставку. Она подбирается индивидуально для каждого клиента.

- Если в грейс-период обналичить средства, то происходит автоматический выход из данного периода.

- Как пользоваться кредиткой – обязательно по всем нужно платить ежемесячные платежи. Они могут быть как полном размере задолженности, так и минимальными – но не меньше 8 процентов от оставшегося долга.

Клиент заранее должен быть ознакомлен со всеми тарифными условиями. В них указываются процентные ставки, льготные периоды, стоимость обслуживания и дополнительных услуг, пени и штрафы, следующие за просрочкой платежей.

Кредитная карта Тинькофф — условия использования

Что такое грейс-период

Грейс-период, или как его еще называют «беспроцентный, льготный», — это определенный временной промежуток, в течение которого клиент может использовать деньги с кредитной карты без начисления процентов.

Абсолютно в каждом коммерческом банке определены свои условия применения этого льготного периода. Банк «Тинькофф» включает в беспроцентный период ниже описанные правила:

- Грейс-период длится не более 55 дней;

- Грейс-период действует только на покупки пользователя по кредитной карте;

- Снятие наличных не входит в Грейс-период.

Для того, чтобы не платить большие проценты по взятому кредиту, пользователь должен закрыть задолженность до конца льготного периода. Как было указано выше, беспроцентный период составляет 55 дней – именно в эти дни на карту не будут зачисляться проценты и комиссии.

Как получать кэшбэк

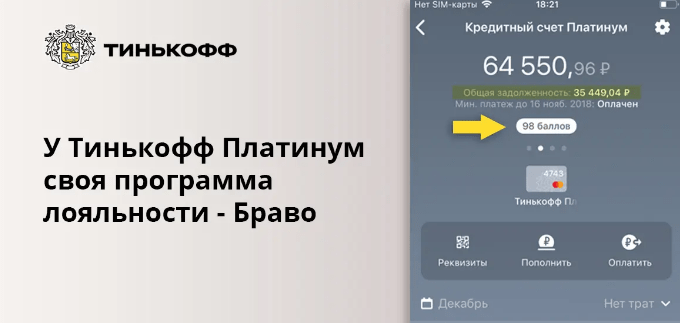

Компания Тинькофф возвращает свои заемщикам определенную часть потраченных денежных средств, но не рублями, а бонусами. Возвращенные бонусы клиент может тратить на покупки в определенных категориях товаров.

Кэшбэк начисляется следующим образом:

- 1% за все покупки, совершенные безналичным способом;

- до 30% за все покупки, которые были сделаны у партнеров по программе «Браво».

Следовательно, компания начисляет очень маленький процент кэшбэка и за покупку на 10 000 рублей заемщик может получить только 100 рублей. В связи с этим рекомендуется совершать покупки у партнеров по программе «Браво», так как благодаря этому можно получить больший кэшбэк.

Примеры партнеров:

- МТС (3%);

- гипермаркет Карусель (7%);

- Технопарк (5%);

- КупиВип (10%);

- Яндекс Заправки (10%) и так далее.

Получить кэшбэк можно следующим образом:

Например, вы хотите приобрести новый телевизор. Для получения кэшбэка вам потребуется открыть приложение Тинькофф на мобильном устройстве и найти там список партнеров в разделе техники и электроники;

Максимально внимательно изучите все условия, по которым начисляется кэшбэк с покупки

Также, очень важно узнать срок действия этой акции и имеются ли определенные ограничения;

В случае, если вы уже выбрали нужную модель телевизора, вам останется только сравнить процент кэшбэка в различных магазинах партнерах и выбрать тот, который может принести вам больше выгоды;

Затем активируйте специальное предложение и совершите покупку прибора в выбранном магазине в рамках срока действия этой акции. За покупку необходимо расплачиваться кредитной картой Тинькофф Платинум;

В день формирования итоговой выписки по кредитной карте вы сможете увидеть начисленные бонусы за месяц.

Как начисляется процент на остаток

На кредитную карту Тинькофф начисляется процентный остаток, составляющий 5%. Стоит отметить, что это годовая ставка, которая перечисляется на бонусный счет клиента каждый месяц. Более того, это не просто баллы или бонусы, а настоящие деньги, которые могут быть потрачены по желанию пользователя.

Но, стоит отметить, что 5% — это годовая ставка, которая не предполагает ежемесячное начисление суммы равной этим процентам от остатка по счету клиента. Для расчет примерной суммы денежных начислений клиент должен разделить эту годовую ставку на количество месяцев в одном году. Таким образом, он может понять, что ежемесячно на его счет начисляется 0,41% по остатку счета.

Исходя из этой информации, можно также понять, что максимальный процент на остаток клиентского счета в Тинькофф составляет всего 15 000 рублей в год.

Как рассчитывается ежемесячный платеж

Ежемесячный платеж, или как его еще называют «минимальный платеж», — это та сумма денежных средств, которую клиент должен обязательно внести на счет до даты, определенной банком. Размер ежемесячного платежа рассчитывается для каждого клиента в индивидуальном порядке. Как правило, он составляет не менее 6% и не более 8% от образовавшейся задолженности клиента на кредитной карте банка.

Пользователь может узнать объем ежемесячного платежа из выписки, в личном кабинете, а также позвонив в службу поддержки банка.

Сколько стоит обслуживание

Кредитная карта Тиньков Платинум дает клиентам банка возможность использовать денежные средства для любых целей без выплаты процентов до 55 дней. Однако, перед тем, как начать использовать данный продукт стоит также знать, что карта предоставляется с платным обслуживанием, размер которого составляет 590 российских рублей.