Возврат страховки по кредиту втб

Содержание:

- Договор страхования для заемщика

- Какие способы получения страховки существуют

- Нюансы страхового договора

- В чем состоит суть ВТБ страхования займа?

- Альтернативный способ отказа от страховки

- Когда и при каких условиях можно отказаться от страховки по автокредиту

- Порядок действий для возврата потребительского займа

- Возврат процентов при досрочном погашении кредита

- По каким видам кредитов предусмотрено страхование

Договор страхования для заемщика

Оформляя кредит на заемщика возлагаются обязательства его выплачивать. Но существует два предусмотренных законом случая, когда обязательства выполнять затруднительно:

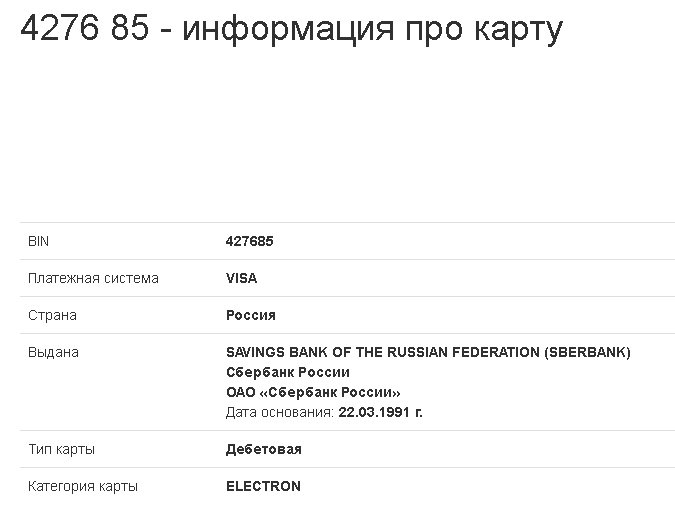

Возможность получить страховую премию зависит от условий договора

Возможность получить страховую премию зависит от условий договора

- При его смерти данные обязательства переходят по наследственным правам его преемникам.

- При потере трудоспособности из-за травмы/болезни кредитные обязательства выполнять затруднительно.

Один из вышеуказанных случаев ведет к невыполнению кредитных обязательств.

Страхуя жизни и здоровье заемщик получает для себя гарантию и, одновременно, гарантирует кредитору, что средства будут возвращены при любых обстоятельствах. Даже в том случае, если у заемщика возникнет непредвиденная ситуация, обязательства по кредиту возлагаются на страховую компанию.

Страховка — значительное увеличение стоимости кредита

Страховка — значительное увеличение стоимости кредита

Можно ли не оформлять договор страхования жизни и здоровья

Страхование жизни и здоровья при получении кредита в банке ВТБ 24, как и во всех остальных банках, является не обязательным условием. Но каждый кредитный специалист настоятельно рекомендует оформить данный договор, обосновывая это тем, что вы можете не получить кредита по причине отказа банка. В реальности это не так, если вы являетесь платежеспособным и финансово ответственным заемщиком, банк выдаст кредит в любом случае. Но есть один недостаток – кредитная ставка будет несколько выше, хотя это не так критично.

Страховка дополнительной услугой и не может быть навязана заемщику

Страховка дополнительной услугой и не может быть навязана заемщику

Страховка при получении кредита в ВТБ 24 — это допуслуга, вы вправе от нее отказаться. Хотя не нужно удивляться, если финансовое учреждение откажет вам в выдаче кредита, поскольку банк не должен разъяснять причины принятого решения. При этом следует хорошо подумать о подписании договора страхования:

- Цена полиса страхования довольно высока, попросите сотрудника банка, оформляющего кредит, показать вам оба графика платежей (со страховкой и без нее). Оцените разницу. К слову, даже банк назначит повышенные проценты по кредиту без оформления страховки, то это будет стоить гораздо дешевле.

- Плату за страховку заемщик вносит единовременно, но из средств банка. Они добавятся к сумме вашего займа (т.е. оформляя кредит в 300 тысяч рублей и стоимости страховки в 50 тысяч рублей сумма вашего займа составит 350 тысяч рублей) или будут вычтены из запрашиваемой вами суммы (т.е. при оформлении кредита 300 тысяч рублей и стоимости страхового полиса 50 тысяч рублей на руки вы получите 250 тысяч рублей).

Страховка значительно увеличивает стоимость кредита

Страховка значительно увеличивает стоимость кредита

Вывод один: для заемщика страхование жизни и здоровья — это значительные расходы, причем зачастую совершенно неоправданные. Поскольку страховая компания будет выплачивать ваш долг лишь в 2-х случаях:

- при наступлении инвалидности 1 или 2 группы;

- при наступлении смерти.

Хотя это будет зависеть от избранной программы страхования.

Оформление кредита без дополнительной услуги

Чтобы менеджер банка не стал навязывать вам страхование жизни и здоровья, лучше подготовиться к посещению банка и подаче заявки на получение кредита. Только в таком случае вам не придется решать такой вопрос, как вернуть деньги за страховку. Итак, как можно оформить заем без страхового полиса:

- изначально предупредите сотрудника банка о том, что страховой полис не нужен;

- если менеджер станет настаивать на том, что страхование обязательно по договор, попросите его бланк кредитного договора и указать на соответствующий пункт;

- если представитель банка не сможет удовлетворить вашу просьбу, тогда сразу звоните на горячую линию (телефон всегда указан на информационном стенде) и уточняйте правомерность действий данного сотрудника;

- когда клиентской службой будет подтверждено, что страхование жизни и здоровья не обязательно снова обратитесь к менеджеру, оформляющему вашу заявку, чтобы она была оформлена без дополнительной услуги;

- в случае получения отказа оставляйте письменную претензию в отделении оформления заявки или устную по телефону горячей линии, в которой подробно опишите факт навязывания вам дополнительной услуги и обязательно идентифицируйте обслуживающего вас сотрудника.

Прежде чем подписать страховой договор внимательно изучите его!

Прежде чем подписать страховой договор внимательно изучите его!

Оставлять заявку на кредит на предлагаемых условия не надо. Следует дождаться ответа из банка. Как правило, кредитно-финансовое учреждение приносит извинения за возникшие «недопонимания» и приглашает оформить заявку без дополнительной услуги.

Какие способы получения страховки существуют

Заемщики могут заключить договор страхования с любой страховой компанией, перечень которых имеется на сайте банка. Каждая из них выдвигает собственные условия по перерасчету страховой премии в случае расторжения договора.

Возвратить страховую премию после прохождения периода охлаждения возможно только на условиях, определенных в договоре страхования. Если такая возможность договором не установлена, то получить деньги не получится даже через суд.

Это может быть смерть застрахованного по иной причине, что была указана в полисе. В этом случае, в течение 15 дней после получения заявления, страховая компания возвращает часть премии, которая рассчитывается в пропорциональном отношении к сроку, от момента заключения договора до наступления события.

Заявитель должен приложить к заявлению следующий пакет документов:

- Копия паспорта застрахованного;

- Копии документов, подтверждающих факт наступления события;

- Дополнительные документы на усмотрение страховой компании.

Сейчас выделяют два метода получения средств. Это можно сделать при помощи СК или же обратившись для выплат в банковское учреждение. Куда именно обращаться, можно определить по месту оформления и подписания соглашения.

Обозначьте в заявлении свою просьбу произвести полагающуюся выплату, предоставив полный возврат оплаченной в качестве страховки суммы.

Важно! Если заявление передается почтовой службой, то обязательно оформите заказное письмо с наличием уведомления – это гарантия передачи заявления в руки адресату. Или же вручите документ уполномоченному специалисту сами

Если на заявление отреагировали письменным отказом, то нужно спланировать свои дальнейшие действия. Первое – опротестуйте его в Роспотребнадзоре. Второе – подготовьте иск и передайте его для рассмотрения в ближайший суд, затем ждите соответствующего уведомления.

Но перед обращением запомните, что каждое свое действие следует обдумывать до мелочей и тщательно подготавливаться, ведь при неправоте придется понести затраты в виде судебных издержек и прочих комиссий.

Оцените ситуацию и сделайте вывод – целесообразно ли тратить свое время и вкладывать свои средства? Будет ли результат выигрышным, в том числе, и в финансовом плане?

Нюансы страхового договора

Обязательный договор со страховой компанией заключается в тех случаях, когда банку требуются гарантии сохранности имущества в залоге, поскольку при его утере или порче кредит не будет обеспечен.

Поэтому договор составляется, чтобы оговорить правила сотрудничества страховщиков и клиентов, но следует учитывать, что есть некоторые нюансы страховки:

- если речь об ипотеке, то страхование будет обязательным, и по нему нельзя будет вернуть уплаченные деньги;

- когда берется комплексный продукт от рисков, в который входит не только защита от риска повреждения жилья, но и от проблем со здоровьем у заемщика, процент снижается на 1%, но вернуть сумму тоже нельзя;

- при потребительском займе людям доступен продукт “Финансовый резерв”, который подразумевает защиту не только основного заемщика, но и его компаньонов либо гарантов;

- страховка значительно увеличит всю ценность кредита, но отказ сделает выше переплату по займу, что вполне законно;

- когда договор уже заключен, заемщику все равно доступен отказ от добровольной части страхования и возврат денег.

Кредитуемый в ВТБ банке может даже получить выгоду, если в результате страхования процент снижается, а кредит выдается на долгий период, когда здоровье заемщика невозможно предугадать.

Если своих денег на страховку у клиента нет, то ее стоимость может быть включена в кредит, и человек будет выплачивать средства в том числе и за защиту рисков.

Поэтому можно сказать, что договор страховки заключается для наличия у банка гарантий выплаты взятого займа, ведь если с имуществом или заемщиком что-то произойдет, погашать кредит будет уже страховая компания.

В чем состоит суть ВТБ страхования займа?

Самыми популярными видами страхования по кредитам в ВТБ24 считаются безопасность жизни и здоровья. Таким образом, при наступлении особых обстоятельств у кредитополучателя, прописанных в страховом договоре, выплаты задолженности по займу производятся компанией-страховщиком.

Например, таким случаем признается потеря трудоспособности в результате тяжелой болезни. Однако, если кредитополучатель умер, его долговые обязательства перед банковским учреждением переходят правопреемнику, а не страховой компании.

Страховой взнос всегда включается в общую стоимость займа и оплачивается клиентом. С июня 2016 года заемщику предоставляется право отказаться от полиса и вернуть за него деньги.

Однако взнос за полис по некоторым видам кредитования не возвращается и является обязательным, в частности, это касается ипотеки. По потребительским займам и автокредитам клиент может рассчитывать на получение ранее внесенных за услугу страхования денежных средств. При этом ему необходимо действовать по определенной схеме.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Альтернативный способ отказа от страховки

Если заемщик использовал все способы возврата денежных средств, но они ему не помогли, остается самый радикальный. Специалисты советуют обратиться напрямую в ЦБ РФ, отправив письмо, содержащее следующую информацию:

- Сообщите, что сотрудники ВТБ навязали страховку, которую вы взяли против своего желания.

- Кредитный специалист оказывал на вас давление, утверждая, что отказ от страховки ухудшит финальные условия выдачи займа, вплоть до полного отказа. Причем последний может испортить вашу кредитную историю.

- Вы уверены, что сотрудники ВТБ имеют выгоду с каждого оформленного страхового полиса, а значит есть основания полагать, что это мошенническая схема.

- Имеются другие пострадавшие, найти отзывы, которых можно на всевозможных банковских форумах.

Так как Центральный Банк является главным контролирующим органом, он обязан проверять подобные заявления.

Когда и при каких условиях можно отказаться от страховки по автокредиту

Чтобы отказаться от ненужного страхования, нужно спланировать свои действия на несколько «шагов вперед». Можно ли предусмотреть навязывание страховки со стороны сотрудников банка ?

Как навязывается услуга страхования

Стратегия любого банка заключается в извлечении максимальной прибыли. Делать это бесконечно увеличивая процент за пользование кредитом невозможно. Велика конкуренция. Существенно повышая стоимость кредитования за счет роста процентной ставки, банк рискует остаться без клиентов, желающих воспользоваться его услугами. Поэтому, банки идут по пути маскирования увеличения стоимости кредита за счет включения дополнительных услуг, которые никак не связаны собственно с кредитованием. Они представляются менеджерами банков, работающими с заемщиками, как более выгодные для потребителя, поскольку избавляют его от необходимости самостоятельно заключать отдельные договоры со сторонними компаниями по страхованию жизни или имущества.

Такие «пакетные» условия предоставления кредита, в которых заключение одного (основного) договора, взаимоувязано с заключением других – в основном страхования, рассчитаны на юридически слабых, не разбирающихся в тонкостях банковской и страховой деятельности потребителей.

Правовая основа предоставления кредита и страхования

Увязывание воедино двух самостоятельных по своей юридической природе договоров противоречит действующему в Российской Федерации законодательству.

Банковская деятельность и соответственно предоставление кредитов физическим лицам, в основном регулируется ФЗ №395-1 от 02.12.1990 г. «О банках и банковской деятельности». В нем содержаться все основные положения, регламентирующие предоставление кредитов. В частности, в ст. 5 указанного закона исчерпывающе перечислены все формы деятельности кредитной организации. Резюмируется указанная статья фразой: «…кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью».

Таким образом, из текста основного закона, регулирующего банковскую деятельность, следует, что банк вправе только консультировать клиента о целесообразности заключения договоров страхования. По его требованию рекомендовать надежные, с точки зрения банка, страховые компании, но не вправе включать в условия кредитования положения об обязательном заключении взаимоувязанного с предоставлением кредита договора со страховой компанией.

Страховая деятельность в РФ регулируется совершенно иным нормативным актом: законом «Об организации страхового дела в Российской Федерации», принятым в далеком 1992 году, но подкорректированным нововведениями, внесенными в него 28.11.2018 года и вступившими в силу с 01.01.2019 года. В данном законе не существует обязанности заключения договора страхования одновременно с оформлением кредита.

Легальные пути отказа от страхования при оформлении кредита

Зная, что заключение связанного с договором кредитования страхования жизни является не обязательным, и клиент вправе отказаться от такой услуги, а банк не вправе отказать ему в выдаче кредита по этому основанию, заемщик может предпринять одно из трех действий

При проведении переговоров и перед подписанием текста договора настоять на отказе от включения в него дополнительных услуг.

- Попросить у менеджера положение/приказ банка об увеличении процентной ставки по кредиту в случае незаключения договора страхования жизни

- Нужно знать, что заемщик может в любое время расторгнуть взаимоувязанный с основным дополнительный договор страхования жизни, не нарушая действие кредитного соглашения

- Если получатель вовремя или досрочно погашает кредитный заем, тогда теряется смысл продлевать договор страхования

Для этого ему надо написать заявление в страховую компанию и потребовать вернуть сумму страховых взносов за не истекший период действия договора. Отказать в этом страховая компания не имеет права.

Если и банк и страховая компания настаивают на выполнении своих условий. Первый — отказывается предоставить истребуемые деньги, без заключения договора страхования. Страховщик – расторгнуть ставший ненужным обеспечительный договор в случае досрочного погашения кредита, то остается третий – самый затратный и долгий путь: добиваться удовлетворения своих требований и соблюдения прав в суде.

Порядок действий для возврата потребительского займа

Для того, чтобы оформить возврат страховки по погашенному кредиту, достаточно придерживаться следующего плана.

Претензия о возврате страхования жизни (до судебное урегулирование)

После того, как все необходимые документы были собраны, необходимо подавать их в банк, или другую организацию, где оформлялся страховой договор. Необходимо проконтролировать, и в случае чего — настоять, чтобы банковский сотрудник зарегистрировал поданное заявление, а также поставил на экземпляре клиента отметку, свидетельствующую об этом.

Если организация, где была оформлена страховка находится далеко от места жительства клиента, то заявление вместе с документами можно отправить по почте, воспользовавшись заказным письмом. К письму необходимо приложить опись вложенных документов. В заявлении при этом крайне желательно указать срок для принятии решения и отправки ответа (см. образец выше). Также можно не дожидаясь ответного письма запросить у банка выписку по счету, для выяснения точной уплаченной суммы по страховому полису.

Если страховая компания примет положительное решение по возврату страховки по кредиту при досрочном погашении, то деньги за погашенный кредит будут перечислены клиенту в десятидневный срок. Но, если страховая компания откажет, то направит ответ письменно, в срок не превышающий 30 дней.

Обращение в контролирующие инстанции

Уже не новость – даже, если погасить кредит досрочно, еще не факт, что вернут деньги. В случае отказа от банка или страховщика (что, кстати, бывает нередко), не стоит опускать руки. Если действия клиента полностью правомерны, то необходимо продолжить добиваться своего. Для начала стоит попробовать подать жалобу в контролирующую инстанцию — Роспотребнадзор. Схема обращения и оформление жалобы аналогичны подачи заявления в банк. К жалобе необходимо приложить свой экземпляр заявления в банк, комплект собранных документов и при наличии — ответное письмо от банка и уведомление от поты о получении адресатом (банком) письма.

Иск в суд

Вместо обращения в контролирующую инстанцию можно напрямик подать иск в суд. Однако стоит быть готовым к тому, что разбирательства по делу могут растянуться на довольно длительный срок.

Для подачи иска необходимо собрать следующий комплект документов:

- Исковое заявление.

- Копия кредитного договора.

- Копия страхового договора.

- Подтверждение досрочного погашения кредита — выписка из банка.

- Расчет суммы судебного иска.

- Оригинал заявления в банк.

- При наличии — ответ из банка и уведомлении из почты о вручении заказного письма адресату.

- Опись вложенных документов из письма банку.

Исковое заявление должно содержать следующую информацию:

- название и адрес судебного органа;

- ФИО истца, его адрес и контактный телефон;

- данные об организации-ответчике: название, адрес, телефон;

- цена иска;

- полные данные по кредитному и страховому договорам;

- сумма выданного кредита;

- сумма, уплаченная за страховой полис;

- информация по обращению в банк/страховую компанию за возвратом страховой суммы;

- требования по взысканию страховки;

- дата составления заявления и подпись истца.

Стоит обратить внимание на сумму судебных издержек — вполне возможно что она превысит сумму возврата страховки. И поэтому суд может стать невыгодным вариантом

Как вариант можно истребовать в исковом заявлении оплату судебных издержек с ответчика, однако, данное требование далеко не всегда исполняется.

Возврат процентов при досрочном погашении кредита

- Аннуитентные — погашение происходит равными долями в течение всего срока кредитования.

- Дифференцированные — тело кредита также делится на равные доли, однако проценты начисляются исключительно на остаток задолженности.

Подробнее о видах платежей здесь .

При досрочном погашении первого вида займов происходит переплата банку за пользование кредитом. Для того, чтобы вернуть средства, необходимо:

- После погашения долга получить на руки справку из банка о закрытии займа.

- Сделать копию договора.

- Написать заявление на и указать в нем следующее:

- ФИО и данные удостоверения личности кредитуемого;

- данные по договору займа (номер, дата, размер, ставки и прочее);

- точный размер и дату полного погашения;

- номер счета или карты, на который вы желаете получить переплаченные средства.

- С этими документами обратиться в банк и дождаться зачисления средств на указанный счет.

- В случае отказа требуйте справку об этом с указанием даты и данных обслуживающего вас сотрудника. Далее следует обратиться с жалобой в контролирующие структуры, как-то Роспотребнадзор, Общество защиты прав потребителей или суд.

Возможно вы искали:

- страховка при оформлении потребительского кредита в втб закон;

- образец заявления на досрочное погашение кредита в банке втб;

- досрочное погашение кредита в втб при аннуитетных платежах;

- перерасчет страховки при досрочном погашении кредита втб;

- хочу взять кредит в втб говорят страхование обязательно;

- втб заявление досрочное погашение кредита форма;

- процент за досрочное погашение кредита в втб

По каким видам кредитов предусмотрено страхование

ВТБ может похвастаться достаточно широкой линейкой продуктов. В активе банка по состоянию на 2018 год есть потребительские и автокредиты, кредитные карты и ипотека. И каждая из вышеперечисленных программ предусматривает различные виды страховой защиты и заключение индивидуального либо коллективного договора страхования.

Так, при оформлении кредитки банковские менеджеры будут навязывать одну из двух программ страхования:

- Защита от потери источника доходов: включает выплату страховой суммы, если заемщик потеряет работу, а также в случае полной или временной утраты трудоспособности в связи с болезнью или по причине несчастного случая. Полное погашение кредита осуществляется в случае смерти заемщика.

- Защита кредита. Эта программа предусматривает компенсацию непогашенной суммы кредита за счет денег страховой компании в случае временной потери трудоспособности, приобретения инвалидности в результате болезни или от несчастного случая, а также в случае смерти заемщика в связи с болезнью или по причине несчастного случая.

Обратившись за потребительским кредитом в ВТБ, необходимо быть готовым к страхованию по одной из двух программ:

- «Лайф » – предусматривает только страховку жизни и здоровья физических лиц.

- «Профи» – эта программа помимо страхования рисков от временной или постоянной потери способности работать и смерти также включает страховку от потери работы.

Также в соответствии с действующим законодательством обязательно осуществляется страховка ипотеки от рисков повреждения и утраты. Дополнительно банк будет требовать застраховать жизнь и здоровье, а также подписать договор титульного страхования. Эти страховки являются добровольными, но с целью более эффективного влияния на заемщика банк повышает процент по кредиту в случае их отсутствия. Таким образом, клиенту приходится выбирать: либо платить больше по ипотеке на 1%, или же нести дополнительные расходы.

Страховка платится ежегодно до момента окончательного погашения кредита, исключением является титульное страхование – только в течение первых трех лет после подписания договора купли-продажи недвижимости.

Пошаговая инструкция

Если вы являетесь финансово ответственным и платежеспособным человеком, то банк не захочет упускать такого заемщика и, скорее всего, выдаст вам кредит. Единственное – процентная ставка по платежам может быть более высокой.

https://youtube.com/watch?v=fHDwA5H6w88

Вместе с ним направляйтесь в судебную инстанцию.

Список документов, который понадобится вам при обращении в суд с целью вернуть деньги:

- паспорт;

- кредитный договор;

- справка об отсутствии задолженности перед банком;

- чеки, которые подтверждают полную выплату страховки.

Получается, что ежемесячно плательщик вносит выплаты не только по задолженности по кредиту и процентам, но и по страховке.

Несмотря на то, что итоговая сумма получается больше, такой вариант обходится гораздо дешевле, чем повышение годовой ставки по процентам.

Как рассчитывается затраченная сумма? Сначала высчитываются выплаты, произведенные в пользу банка: пропорциональное соотношение использования кредитных средств и времени действия программы. Полученный остаток перечисляется на расчетный счет клиента.

Страховка по закону является добровольным желанием заемщика. Об этом гласит ст. 935 ГК РФ. Поэтому, если банк заставляет оформлять страховку принудительно, то это является нарушением. Однако, закон позволяет банкам увеличивать процент по кредиту, если заемщик отказывается от страховки.

Ст.32 ФЗ «О защите прав потребителя» гласит о том, что потребитель вправе отказаться от исполнения договора при условии оплаты затрат, понесенных исполнителем. Другими словами, если кредит будет закрыт досрочно, то страховщику будет нечего обслуживать, следовательно, заемщик может вернуть уплаченные взносы за оставшийся срок кредита обратно.