Как обналичить деньги со счета юридического лица

Содержание:

- Снимаем деньги с расчетного счета без лишних трат

- Кому компания может выдавать деньги под отчет

- Чем осложнено снятие денег со счета ООО, почему нельзя их просто обналичить

- Почему банк блокирует счета

- Обналичивание расчетного счета ООО: нелегальный способ

- Деньги под отчет и представительские расходы

- Ответственность за незаконное снятие

- Наличные в организации

- Основания для выдачи денег со счета

- Легальные схемы

- Способы снятия наличных

- Правила оформления

- Ограничения и лимиты на снятие наличных со счета

- Кто и как раскрывает незаконные схемы обналички

Снимаем деньги с расчетного счета без лишних трат

Как мы уже сказали, просто так снять деньги с расчетного счета ИП не получится. Но варианты все же могут быть, поэтому при открытии счета необходимо сразу уточнить, какие способы снятия наличных предлагает индивидуальным предпринимателям данная банковская организация.

Все действия по движению средств на счете называются транзакции, и для того чтобы транзакция была проведена, необходимо указывать ее назначение. Если говорить о снятии денежных средств на личные цели ИП, то необходимо указывать что-то типа «для личных целей предпринимателя», «зарплата предпринимателя» или «доходы предпринимателя». В некоторых банковских структурах необходимо также делать пометку «НДС не облагается», чтобы ваш перевод не был расценен как действие в рамках ведения бизнеса и к нему не был применен налог.

Какие же варианты снятия средств с расчетного счета возможны?

1 способ. Чековая книжка. На сегодняшний день этот вариант используется редко. К достоинствам такого способа снятия можно отнести только доступность, во всем остальном — одни сплошные минусы. Первый минус: на то, чтобы обналичить чек, может уйти от 1 до 3 дней. Второй существенный минус: на такие сделки начисляется НДС, плата за снятие автоматически списывается со счета клиента, а банк обязан представить клиенту счет-фактуру на такое действие.

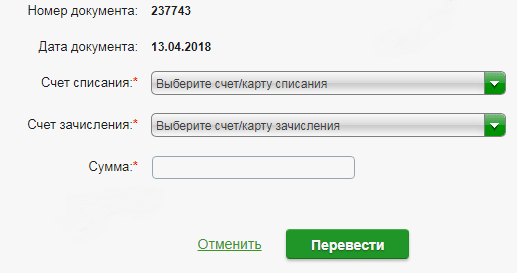

2 способ. Этот способ применяется не повсеместно, но все же пользуется некоторым спросом — получение cash-карты. Cash-карта — это особая карта, позволяющая владельцу снимать денежные средства со счета в банкомате. К плюсам такого способа снятия средств можно отнести отсутствие необходимости посещения банка. С другой стороны, за снятие средств может взиматься сбор.

3 способ. Снятие средств со счета через кассу банка. Этот способ позволяет избежать уплаты комиссии. Для того чтобы получить денежные средства непосредственно в кассе банка, вам потребуется написать заявление по форме вашей кредитной организации и указать назначение платежа (примеры мы описывали выше). Так вы достаточно быстро сможете получить необходимую сумму. При этом, с учетом того, что вы снимаете свои личные средства, являющиеся вашим личным доходом от осуществления предпринимательской деятельности, такие средства не облагаются доходом и указывать четкое назначение платежа, за исключением общей фразы «для личных нужд», не нужно.

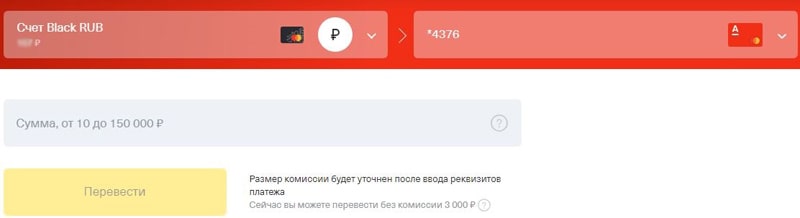

4 способ. Еще один очень удобный способ получения средств с расчетного счета — это оформление перевода с расчетного счета на личную банковскую карту индивидуального предпринимателя как физического лица. При этом комиссия за перевод средств взиматься не будет. Однако тут имеется и один существенный минус: между счетами перевод осуществляется в течение 1 банковского дня и только в размере указанного лимита. То есть если деньги нужны срочно, то этот вариант не слишком подходит. Если же вы немного ошибетесь с суммой, то для того чтобы получить больше, опять потребуется оформлять перевод и ждать еще сутки.

Предприниматель вправе открывать расчетные счета, на которые будут перечисляться заработанные при ведении деятельности средства, и с помощью которых будут осуществляться расчетные операции в безналичном виде.

Но в таком случае стоит разобраться, как можно снять деньги без лишних проблем. Рассмотрим, каких правил ИП должны придерживаться в 2019 году.

Индивидуальные предприниматели регистрируют расчетные счета, не думая о том, каким образом позднее будут снимать с них средства. А деньги могут быть нужны в любое время, тогда как инструкций об их получении никто не выдает.

Но это вовсе не означает, что вы не сможете снять необходимую сумму. Просто стоит знать, какой схемы придерживаться, и какой установлен лимит для снятия наличности. Об этом и поговорим далее.

Кому компания может выдавать деньги под отчет

В принципе, организация может выдавать денежные средства любому официально трудоустроенному сотруднику. Однако расходы должен совершить именно тот сотрудник, которому были выданы подотчетные деньги. То есть если в чеке стоит фамилия другого работника, то компенсацию должен получить именно он. Если в документе указана фамилия человека, не состоящего в штате, например, вашего родственника, то эти затраты компания возместить не сможет.

Чаще всего на чеках вообще не ставятся отметки о плательщике. Но при оплате картой на документе указывается ее владелец. Если у вас есть родственник, которого вы периодически просите покупать что-то для своего бизнеса, то позаботьтесь о том, чтобы он смог расходовать деньги с вашей банковской карты (к основной можно оформить дополнительную).

Кроме того сегодня большинство банков при открытии расчетного счета выпускают корпоративные карты, которыми можно оплачивать покупки для организации, не прибегая к снятию наличных со счета.

Чем осложнено снятие денег со счета ООО, почему нельзя их просто обналичить

Согласно ч. 2 ст. 861 Гражданского кодекса РФ (далее — ГК РФ), расчеты с участием юридических лиц производятся в безналичном виде. Даже наличные деньги, поступающие в кассу, должны быть размещены в банке, если их сумма превышает установленный организацией лимит (п. 2 указания Банка России «О порядке ведения…» от 11.03.2014 № 3210-У).

Однако в процессе функционирования любого предприятия может наступить момент, когда потребуются наличные средства. Например, они могут понадобиться в случаях, когда:

- деньги нужны участнику общества;

- наличность необходима для деятельности организации.

Однако в отличие от денег на банковском счете ИП, которые являются собственностью предпринимателя (т. е. он может их свободно получать), обналичивание средств ООО совершается только с учетом потребностей фирмы. Дело в том, что любое юридическое лицо, в соответствии с п. 1 ст. 48 ГК РФ, имеет обособленное имущество, которым не имеет права распоряжаться его учредитель или руководитель.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Таким имуществом, в частности, являются денежные средства на расчетном счете организации. Использование же денег ООО (в том числе наличных) в соответствии с нуждами предприятия должно быть обоснованным. Ниже мы рассмотрим, что можно предпринять для получения денежных средств на законных основаниях.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале

При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка

Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счёт крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счёт уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчётному счёту большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;

— если бизнесмен разбивает большой платёж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Обналичивание расчетного счета ООО: нелегальный способ

Многие руководители компаний знают, как снять наличные с расчетного счета ООО незаконно и даже пользуются таким способом. Обналичивание производится так:

Многие руководители компаний знают, как снять наличные с расчетного счета ООО незаконно и даже пользуются таким способом. Обналичивание производится так:

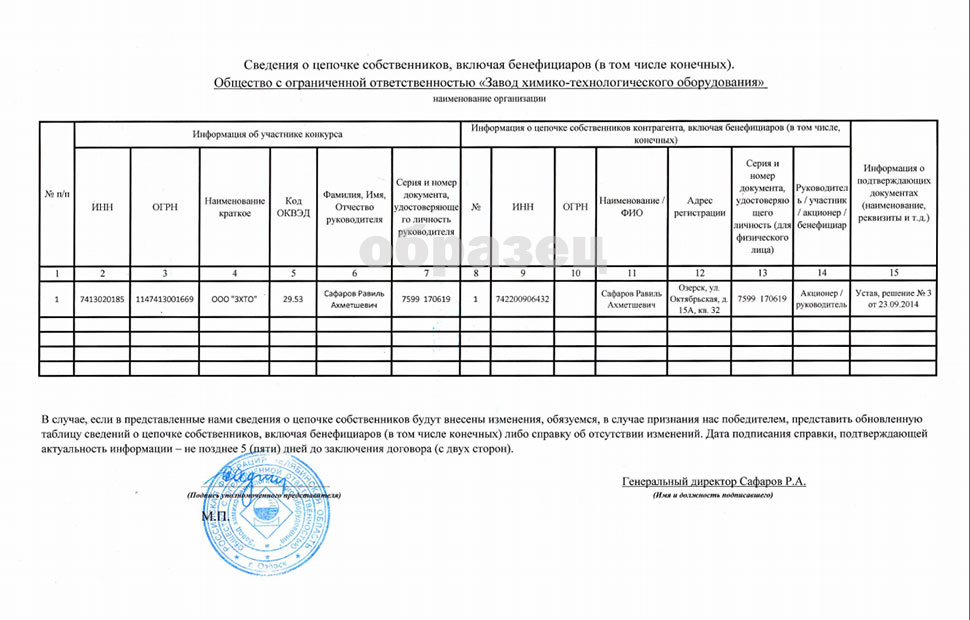

- Оформляется фиктивное соглашение с подставной компанией на оказание услуг (передачу товара).

- Производится платеж с р/с ООО.

- Работник или руководитель «партнера» снимает наличные в банковском учреждении и передает владельцу, забрав вознаграждение.

При «прокручивании» такой схемы имеются риски:

- Деньги могут и не вернуться, а доказать что-либо по закону не получится.

- Налоговая инспекция рано или поздно обнаруживает обман, после чего р/с арестовывается.

- При открытии уголовного дела о мошенничестве против компании-посредника, проблемы могут коснуться и организации-отправителя.

При обналичивании расчетного счета ООО стоит использовать только законные методы и помнить о рисках, возникающих при нарушении законодательства.

Деньги под отчет и представительские расходы

Получение денег под отчет и на представительские расходы некоторые источники тоже называют вариантом получением прибыли из ООО, но это не так. Эти деньги могут быть потрачены только на интересы самой организации, а расходы должны иметь экономическое обоснование и документально подтверждены. Кроме того, на представительские расходы устанавливается норма – не более 4% от суммы расходов на оплату труда за отчетный или налоговый период.

Таким образом, основной способ получения прибыли из ООО – это дивиденды, при выплате которых с учредителя удерживается налог. Другие легальные варианты (займ, зарплата или вознаграждение) тоже требуют уплаты налогов, поэтому не могут быть альтернативой дивидендов.

Ответственность за незаконное снятие

Нелегальное обналичивание считается незаконным. УК РФ не содержит конкретной статьи, каждый случай будет рассмотрен отдельно. Важны мотивы произведенных нарушителем действий.

Использовал он мошенническую схему, был обманут или отмывал деньги:

· статья 199 – если выявлено уклонение гражданина от уплаты им налогов (наказываются юрлица);

· статья 199.2 – выявлен факт пособничества нарушителям;

· статья 327 – произошла подделка документов;

· статья 171 – было незаконная работа ИП;

· статья 174 – гражданин производил «отмывание» средств.

В стране финансовые операции всегда отслеживаются, поэтому предприниматели должны ежемесячно отчитываться. Не только в целях уплаты налогов. Большинство (все) уголовные операции крупного масштаба (ограбления, распространение наркотиков, приобретение оружия, организация подпольной деятельности, терроризм) требует финансирования.

Если предприятие, открытое недавно, вдруг начало использовать крупные суммы и назначение расходов непонятно, это подозрительно. Возможно, ООО липовое или служит посредником. Отследить движение средств, когда они остаются в банке проще благодаря современной системе и необходимости отражать все денежные операции. После обналичивания все сложнее.

Наличные в организации

Все полученные средства – это собственность юридического лица. Это относится как к наличности, так и к банковским счетам. Использование денег должно быть обоснованным. Поэтому снятие наличности необходимо аргументировать.

Трата денежных средств, полученных со счета, должна быть обоснована. При нарушении этого правила могут быть начислены штрафы. Проверка кассовой дисциплины проводится по решению ИФНС, период контроля ограничен 2 месяцами. Вид ответственности в случае обнаружения нарушений у общества – административный. Но в случае, если ошибка фактически была совершена более чем за 2 месяца до проверки, штрафов не будет. Но останется повод для более пристального внимания в отношении налогоплательщика.

Наличность в кассе

Основания для выдачи денег со счета

Несмотря на повсеместность безналичных расчетов, в некоторых случаях организациям не обойтись без наличия денег в кассе для покрытия текущих расходов. Источником пополнения могут быть полученная от покупателей выручка и поступление средств с банка.

Так как по действующим правилам снятие наличных со счета должно быть обоснованным, какие причины могут быть задействованы? Среди основных выделяют:

- Хозяйственные расходы. Поступившие на эти цели деньги должны использоваться на небольшие текущие потребности предприятия. К ним относятся расходы на покупку канцтоваров, материалов за наличный расчет, представительские.

- Выплата заработной платы. Потребность возникает, если расчеты с работниками производятся в кассе организации, включая отпускные, авансовые суммы, больничные.

- Для выдачи займа физ. лицу. Если с сотрудником заключен договор займа, то не стоит выдавать ему имеющиеся в кассе деньги. Требуется, чтобы средства были сняты с банковского счета на соответствующих основаниях.

- Выплата дивидендов. Необходимость появляется при расчетах с учредителями. Следует помнить, что с начисленных дивидендов, как и с зарплаты работников, должен удержаться НДФЛ.

Наличность на расходы

Для нужд ООО каждый вывод денег с расчетного счета должен быть обоснован. При необходимости снятия крупных сумм могут потребоваться документы для подтверждения действий. Поэтому необходимо иметь в наличии соответствующие бумаги (договоры, счета).

Выплата заработной платы

При получении денег на зарплату сотрудникам или выплату дивидендов необходимо эти операции оформить должным образом. При этом стоит помнить, что оба указанных действия предполагают уплату налога, то есть облагаются НДФЛ. Кроме того, на сумму заработка работников необходимо начислить страховые взносы. Поэтому если учредитель хочет снять средства со счета под предлогом выдачи себе заработной платы, стоит понимать, что этот вариант обойдется не дешево.

Выплата зарплаты

Получение средств на хозрасходы

Деньги, полученные на хозяйственные нужды, могут быть выданы в подотчет. Для этого потребуется подготовить документы по действующим правилам: расходный кассовый ордер и распоряжение руководителя.

Стоит учесть, что с подобными операциями стоит проявлять осторожность. Основные правила порядка ведения кассовых операций гласят, что по умолчанию устанавливается 3-дневный срок для отчета о полученных средствах

Однако в локальных документах организации может быть зафиксирован иной срок для отчета по полученным суммам. Организация вправе самостоятельно определять:

- величину подотчетных сумм;

- сотрудников, которые уполномочены получать подотчетные суммы;

- длительность срока, на который выдаются средства, при этом за каждым работником могут быть закреплены разные сроки;

- порядок предоставления авансовых отчетов.

Последние требования законодательства позволяют получать подотчетные суммы даже тем лицам, которые не отчитались за прошлые операции. Кроме того, допускается устанавливать максимальные сроки по своему усмотрению. Однако злоупотреблять таким положением не стоит, так как налоговая может попытаться начислить на полученные суммы НДФЛ в размере 13%. Доказывать обратное придется уже в суде.

Выдача подотчетных сумм

Выдача займа

Операции по займам могут осуществлять между собой как юридические лица, так и физические. Допускается оформлять договоры между организациями и сотрудниками о выдаче денежных средств на определенный срок. Участниками таких отношений также могут выступать учредитель и сама организация.

Займы могут быть процентные и беспроцентные. В первом случае, помимо оплаты основного долга, заемщику необходимо еще и выплачивать проценты в соответствии с условиями договора.

Если займ носит беспроцентный характер, то это положение следует закрепить документально. Отсутствие информации о процентах является основанием для определения стоимости займа в соответствии с действующей ключевой ставкой. Кроме того, беспроцентный займ, выданный физическому лицу, является поводом для начисления НДФЛ по полученной материальной выгоде. Налог рассчитывается исходя из 2/3 ключевой ставки от выданной суммы за каждый день.

Заем сотрудникам

Легальные схемы

Деньги компании легально вы можете брать по следующим основаниям:

- Выдача займа доверенному лицу.

- Вывод на текущие расходы (хоз. нужды) организации.

- Выплата дивидендов учредителям ООО.

- Выдача кредита самому себе.

- Схема обналичивания денег через ИП (перевод на счет за услуги).

- Уход директора в отпуск.

1.Займ

Займ может выдаваться частью чистых активов ООО любому сотруднику, учредителю либо не связанному лицу на разные цели, в том числе для погашения стороннего долга. Даже если оформить займ беспроцентным, ООО придется платить налог. К тому же, эти средства хоть и выдаются на любой временной интервал, все равно по истечении срока должны быть возвращены.

2. Наличные под отчёт (например, если хотите что-то приобрести для фирмы)

Самый простой способ получения наличных, но имеет ряд недостатков:

- Сумма не может превышать 100 тыс. рублей.

- Документальное подтверждение каждого расхода.

3. Дивиденды

Собственник ООО имеет право распоряжаться чистыми активами по своему усмотрению, в частности, направлять их на выплаты дивидендов.

Требования:

- Дивиденды выплачиваются не чаще, чем 1 раз в квартал.

- Такое решение должно приниматься на ежеквартальном собрании учредителей.

- Удержание налога 9% (организация рассчитывает дивиденты и удерживает из них налоги, которые перечисляются в бюджет).

4. Кредит самому себе

Кредит для общества с ограниченной ответственностью предоставляется для разных целей: инвестиционные, овердрафты, товарные и коммерческие займы. Обязательным условием является время работы предприятия – не менее полугода и способность приносить стабильный доход. Трата денежных средств предусматривается на заранее оговоренные в соглашении цели.

Кредит может быть выдан не только банком, но и организацией, так называемый коммерческий кредит.

Предоставляется он в виде аванса/предварительной оплаты услуг или товаров. Заемщиком может быть любое лицо (например, один из учредителей), а срок возврата займа устанавливается самим ООО.

5.Перевод средств с ООО на ИП за оказанные услуги

Индивидуальные предприниматели в соответствии с законодательством РФ вправе совершать операции по обналичиванию всех имеющихся на расчетном счету денег.

Стандартные «финансовые потери» от таких операций:

- Для предпринимателей на «упрощенке» — 6 процентов c доходов, либо установленная фиксированная сумма на основе патента (для определенных категорий бизнеса). При этом помимо налоговых отчислений ИП обязан делать взносы во внебюджетные фонды.

- Для ООО на «упрощенке» — 15% (доходы минус расходы).

- Налог 6% плюс комиссия банка.

6. Уход в отпуск

Учредитель может пользоваться доходами в личных целях только для начисления себе или своим сотрудникам заработных плат или премий.

Если учредитель является по совместительству генеральным директором ООО, он может не начислять себе ЗП и, соответственно, не производить взносы, а жить за счет дивидендов, «снимая» их по итогу квартала.

Уменьшение отчислений возможно двумя способами:

- Официально оформленный неоплачиваемый отпуск гендиректора.

- Оформление генерального директора на 0.1% ставки.

Способы снятия наличных

Существует несколько легальных способов обналичивания финансовых средств со счета ООО. Различаются они назначением дальнейшего использования средств, комплектом требуемых документов и суммой налоговых и страховых отчислений, которые потребуется уплатить с данной суммы.

Выдача заработной платы. Этот вариант позволяет учредителю (или нескольким учредителям) получать денежные средства на законных основаниях ежемесячно. Существенным минусом такого способа является сумма платежей, которые придется уплатить: 13% от суммы на НДФЛ и 30% — на взносы на пенсионное и медицинское страхование.

Выплата дивидендов. Получение учредителем ООО доли от чистой прибыли является более привлекательным способом обналичить имеющиеся деньги с точки зрения уплаты взносов и суммы снятия. Но подобные выплаты могут осуществляться не чаще, чем один раз в квартал и только с чистой прибыли компании. Если ее нет, то снимать наличные в качестве дивидендов нельзя. Если прибыль имеется, владелец бизнеса может вывести ее полную сумму, уплатив только 13% НДФЛ. Если учредителей несколько, то выплаты распределяются пропорционально долям в уставном капитале ООО.

Снятие средств на хозяйственные нужды организации. Снятие наличных денег для этих целей ограничено суммой в 100 тысяч рублей на каждую отдельную покупку. Для их получения необходимо обратиться в банк, который обслуживает расчетный счет. Он выдает наличные на основании заполненного банковского чека с формулировкой «на хозяйственные нужды». Чтобы не возникло проблем с налоговой, после совершения расходов собирайте и передавайте своему бухгалтеру документы, которые подтвердят хозяйственные расходы (накладные, чеки и пр.).

Расходы на командировку. Этот способ обналичивания требует обязательного документального подтверждения факта командировки. В качестве подтверждения могут использоваться авиабилеты, билеты на автобус или поезд, гостиничные ваучеры и пр.

Представительские расходы. В эту категорию входят расходы, связанные с развитием компании. Деньги со счета могут быть обналичены для подготовки или участия в различных мероприятиях (таких, как выставки, презентации, форумы и т.п.). Этот вариант также требует документального оформления со стороны ООО. При этом есть возможность снизить налоговую нагрузку, уменьшив налогооблагаемую базу компании на сумму представительских расходов.

Договор займа. Юридическое лицо имеет право выдать заемные средства в виде наличных денежных средств любому физическому лицу, в том числе учредителю или любому сотруднику фирмы. Выдать заём можно на любой срок — ограничений нет. Но есть другие нюансы, связанные с размером процента по предоставляемому займу. Если ставка окажется меньше 2/3 ставки рефинансирования, то с таких заемных средств получателю придется уплатить налоги в размере 35% от суммы материальной выгоды. Если ставка выше этой величины, то никаких налоговых обязательств не возникает. Также долг может быть прощен получателю средств. В этом случае он приравнивается к доходу и с него уплачивается налог.

Выдача подотчетных средств. В этом случае деньги могут потратиться на любые цели компании. Обязательным условием является документальное подтверждение всех трат, а не потраченные средства должны быть возвращены в банк.

Управленческие расходы. Вариант обналичивания возможен, если у юридического лица заключен договор с ИП (это может быть и учредитель) на оказание услуг по управлению компанией. Такой способ позволяет перечислять денежные средства на счет ИП в качестве оплаты услуг и свободно ими пользоваться

Однако стоит отметить, что такая схема может привлечь внимание налоговых органов и навлечь проверки с их стороны

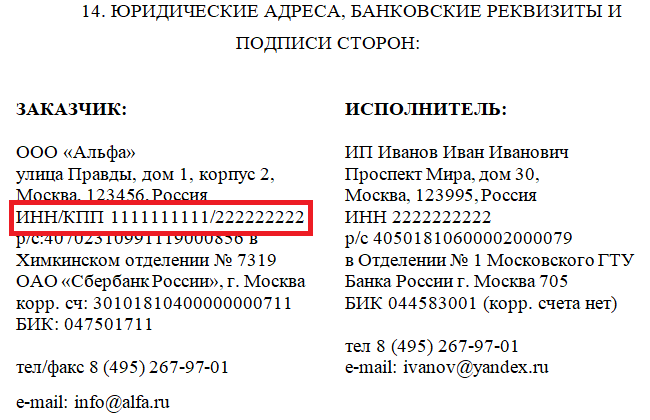

Правила оформления

Снятие наличных средств со счета осуществляется в строгом соответствии с условиями договора и внутренними регламентами банка. Сумма выдается уполномоченному представителю ООО. После получения бухгалтеру нужно оприходовать ее в кассу. Порядок регламентируется инструкцией ЦБ РФ № 3210-У от 11.03.14. Документ запрещает оплачивать наличными более 100 тыс. рублей по одному договору.

Существует два способа:

- Чековая книжка. Снятие наличности осуществляется по предъявлении заполненного бланка. Чековые книжки выдают представителям компании при заключении договора на расчетное обслуживание.

- Корпоративная карта. Развитие технологий позволило упростить процесс. Сейчас руководители и иные уполномоченные лица могут снимать наличные с фирменного счета при помощи специальных карт. Их оформляют при заключении договора с банком. Выдача денег производится терминалами, а операции отражаются в выписках.

Получение наличности требует правильного учёта. Такие поступления в кассу не являются доходами предприятия, а списание со счета нельзя относить к расходам. Бухгалтер обязан оформить движение средств приходным ордером.

За операции по снятию наличных с расчетных счетов ООО банки взимают комиссию. Ее размер зависит от ценовой политики кредитной организации. Обычно вознаграждение измеряется в процентах от суммы – от 1 до 5%. Затраты при реализации иных схем будут повышенными. Так, при выдаче средств под видом зарплаты в бюджет придется перечислить 13% НДФЛ и 30% страховых взносов.

Ограничения и лимиты на снятие наличных со счета

Выбирая, как снять деньги с расчетного счета ООО, помните – большинство операций по счетам юридических лиц строго проверяются как службой безопасности банка, так и самими налоговыми органами. Именно по этой причине на все движение наличности законом установлены лимиты.

Так при работе с чековой книжкой и выводе денег на хозяйственные нужны, вы можете получить со счета не более 100000 рублей в месяц.

Несколько проще дела обстоят с корпоративными картами. Они имеют лимит по суточной и месячной сумме снятия денежный средств. Для каждого банка и вида карты суммы устанавливаются различные, однако в среднем они составляют 200-300 тысяч рублей в сутки максимум.

Советы и рекомендации эксперта

Для того, чтобы не сомневаться, как снять деньги со счета без проблем с налоговой, доверьте работу по выводу денежных средств профессиональному бухгалтеру и юристу. Если же у вас небольшой бизнес, оптимальным вариантом для вас может стать пластиковая корпоративная карта. Подумайте об этом на этапе выбора банка для открытия расчетного счета

Кто и как раскрывает незаконные схемы обналички

В первую очередь речь идет о налоговом контроле, проводимом специалистами ИФНС. Налоговики видят компанию, которой проверяемая организация регулярно перечисляет существенные суммы, и проводят ее встречную проверку. В итоге оказывается, что этот контрагент деятельности не ведет, налогов не платит и по месту регистрации — отсутствует. Здесь все понятно. Но выездные проверки не назначаются просто так. Чтобы выбрать предприятие для такой проверки, инспекторы проводят мониторинг и выявляют подозрительные моменты в его деятельности. К таковым относятся и связи с однодневками. Для анализа используется информация из предоставленной отчетности и различные базы данных. В первую очередь это АСК «НДС3», в которой содержатся сведения обо всех сделках, облагаемых НДС. Примером может служить дошедшее до Верховного Суда РФ дело ООО «Комплект-Сервис» (определение ВС РФ от 01.02.2018 № 304-КГ17-21566). Суд указал, что предоставленные обществом документы не подтверждают реальность хозяйственных операций по ряду контрагентов. Поэтому проведенное по итогам налоговой проверки исключение затрат по налогу на прибыль и вычетов по НДС в части расчетов с этими контрагентами является правомерным. Если схема обналички не видна по декларациям и не завязана на плательщиках НДС, то на помощь контролерам приходят банки. Финансовые учреждения в соответствии с законом от 07.08.2001 № 115-ФЗ «О противодействии легализации…» обязаны выявлять подозрительные операции своих клиентов и сообщать о них в контролирующие органы. Правоохранители могут раскрывать подобные схемы и без участия налоговиков. Для этого они используют методы оперативно-розыскной деятельности: опросы свидетелей, обследования помещений, контрольные закупки и т.д. Но информацией, получаемой от ИФНС и банков, полицейские, конечно же, тоже не пренебрегают. Не следует забывать о том, что проверяющие могут получить сведения и от сотрудников компании. Ведь о применяемых схемах обычно знает не только руководство, но и непосредственные исполнители: работники юридического отдела, бухгалтерии и других подразделений. Кто-то из них может, например, обидеться за несправедливое, по его мнению, увольнение, и «рассказать» налоговикам (или полиции) нужную информацию. В дальнейшем, при выявлении признаков преступления, материалы дела передаются в Следственный комитет. Читайте по теме: Самые опасные схемы ухода от налогов 2018: ФНС раскрывает схемы уклонения от уплаты налогов