Где открыть выгодный расчетный счет для ооо

Содержание:

- Часто задаваемые вопросы и прочие нюансы выбора банка и открытия расчетного счета

- Наш рейтинг лучших банков для ИП в 2021 году

- Открытие ООО и расчетный счет

- Банки Москвы для открытия расчетного счета

- Общие критерии оценки

- Какие платежи взимает банк с владельца счёта

- Как открыть расчетный счет для ИП и ООО

- Что нужно для открытия Р/С?

- Восточный Банк

- Критерии выбора банка для открытия расчетного счета

- Расчетный счет для ИП

- Критерии выбора банка для ИП

- Альфа-банк

- ТОП-5 предложений

- В каком банке открыть расчётный счёт

- Итоговое сравнение выгодных расчетных счетов

- Популярные банки

Часто задаваемые вопросы и прочие нюансы выбора банка и открытия расчетного счета

Процедура открытия р/с и последующее его использование вызывает некоторые вопросы со стороны владельцев счетов и тех, кто только собирается им обзавестись. Постараемся ответить на самые частые из них.

Может ли ИП или ООО работать без расчетного счета

Закона, обязывающего открывать расчетные счета ИП и ООО, нет, однако, в большинстве случаев, он просто необходим для корректной работы предприятия, особенно при большом обороте денежных средств. Например, заключать сделки за наличку, можно только в пределах 100 000 за один перевод, поэтому если в вашем бизнесе фигурируют большие суммы, то открыть счет все-таки придется.

Справка: ограничение действует и для ИП, и для ООО.

Индивидуальные предприниматели, которые владеют малым бизнесом и «укладываются» в рамки ограничений, могут не заводить р/с, что никак не отразится на их работе.

Сложнее с ООО: законом накладываются лимиты на минимальный остаток наличных средств, то есть вам придется завести кассу, назначить кассира и следить, чтобы остаток не снижался. Помимо этого, налоги и другие обязательные платежи ООО должны вносить только через расчётный счет, что косвенно, но обязывает заключить договор с каким-либо банком до первой платежки.

Могут ли отказать в открытии расчётного счета и почему

Да, отказать в открытии могут, хоть это происходит и нечасто. В основном отказы связаны с некорректным заполнением заявки или нехваткой документов. В таких случаях нужно еще раз все тщательно проверить и подать заявку снова. Сложнее, когда банк отказывает вам по подозрению в совершении незаконных операций — в прошлом или настоящем.

В такой ситуации можно подать заявку в другой банк или переоформить свою фирму на родственника и открыть счет на его имя. Что касается подачи заявки в несколько банков, то это не противоречит закону, однако, чрезмерная активность может насторожить сотрудников кредитно-финансовой организации и вам откажут, поэтому не злоупотребляйте подачей заявок в несколько банков без необходимости.

Можно ли открыть расчетный счет через интернет

В некоторых банках можно передать документы курьером, отправить по электронной почте или прикрепить сканы к онлайн-анкете, например, в Тинькофф Банке. Вам будет назначен персональный менеджер, с которым все сможете решить все возникшие проблемы.

Как закрыть р/с

Вам нужно прийти в отделение банка или связаться со своим персональным менеджером и составить заявление на расторжение договора. В обязательном порядке нужно указать, что делать с оставшимися на счету средствами — перевести на другой счет или вывести наличкой.

Наш рейтинг лучших банков для ИП в 2021 году

Международные и российские рейтинговые агентства составляют рейтинги на основе финансовых показателей: активы, прибыль, кредитоспособность. Конечно же, хороший банк должен не только предлагать клиентам выгодные условия, но и заботиться о своей финансовой устойчивости. Составляя наш рейтинг, мы учли мнение профессиональных экспертов, отзывы клиентов и рассмотренные выше критерии выбора лучшего банка для ИП.

Из топ-30 банков по версии портала banki.ru (рейтинг составляется с использованием публичной отчётности сайта ЦБ) мы выбрали пять учреждений, в которых рекомендуем открывать счёт ИП в 2021 году.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания Индивидуальных предпринимателей и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих предпринимателей и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание.

Альфа-Банк. Основные направления: полный комплекс РКО, корпоративный и инвестиционный бизнес, лизинг и факторинг, торговое финансирование. Наши пользователи, открыв здесь счёт, получают дополнительные бонусы: промо-код на рекламу в Яндекс.Директе, бесплатный месяц связи Beeline, сертификат в подарок для подбора персонала от HeadHunter.

Банк Открытие. Банк работает на финансовом рынке с 1993 года, входит в список системно значимых кредитных организаций России. Обслуживает 2,7 млн физических лиц и около 190 тысяч юридических лиц. Присутствует в 61 регионе РФ, имеет 442 офиса. Поддерживает начинающих и опытных участников внешнеэкономической деятельности, сопровождает и финансирует контракты ВЭД на выгодных условиях.

Сбербанк. Крупнейшее кредитное учреждение России, имеющее репутацию самого надёжного банка. В последние годы активно работает над улучшением сервиса, что позволило получить титул банка с лучшей клиентской поддержкой 2015 года по версии banki.ru.

ВТБ. Банк с государственным участием, который пользуется особенным доверием физических лиц. По всем значимым показателям стабильно входит в ТОП-5 банков России. Для малого бизнеса, участвующего в госзакупках, банк предоставляет гарантии для обеспечения обязательств по контрактам.

Открытие ООО и расчетный счет

По закону открытие ООО требует обязательного оформления р/с в любом из банковских учреждений. Он необходим для решения целого ряда задач:

- Организации безналичных расчетов.

- Выплаты налогов, сборов.

- Инкассации полученной наличности.

- Внесения и снятия средств на нужды компании.

В процессе открытия ООО определяется круг лиц, получивших право управления расчетным счетом и проведения финансовых операций. Уполномоченные субъекты упоминаются в специальной карточке, где приведены их подписи, а также отражены оттиски печати компании.

На сайте есть все о тонкостях открытия и ликвидации ООО, оформления расчетного счета, выбора названия фирмы и решения ряда других задач. Здесь имеется полный объем данных для организации успешного бизнеса.

Банки Москвы для открытия расчетного счета

Счета для бизнеса в Москве оформляют многие банки. Но не все они надежные, а расчетно-кассовое обслуживание не всегда будет выгодным. В одном из авторитетных источников мы выбрали 20 надежных банков Москвы с выгодными тарифами на РКО для ИП и ООО:

|

Банки |

Ведение счета (руб./мес.) |

Перевод межбанк (руб.) |

|

Модульбанк |

от 0 до 4900 |

от 0 до 90 |

|

Точка |

от 0 до 2500 |

от 0 до 60 |

|

Тинькофф Банк |

от 490 до 4990, первые 2 месяца бесплатно |

от 19 до 49 |

|

Сфера |

от 0 до 4990 |

от 0 до 90 |

|

Открытие |

от 0 до 4990 |

от 0 до 100 |

|

Совкомбанк |

от 0 до 1490 |

от 19 до 50 |

|

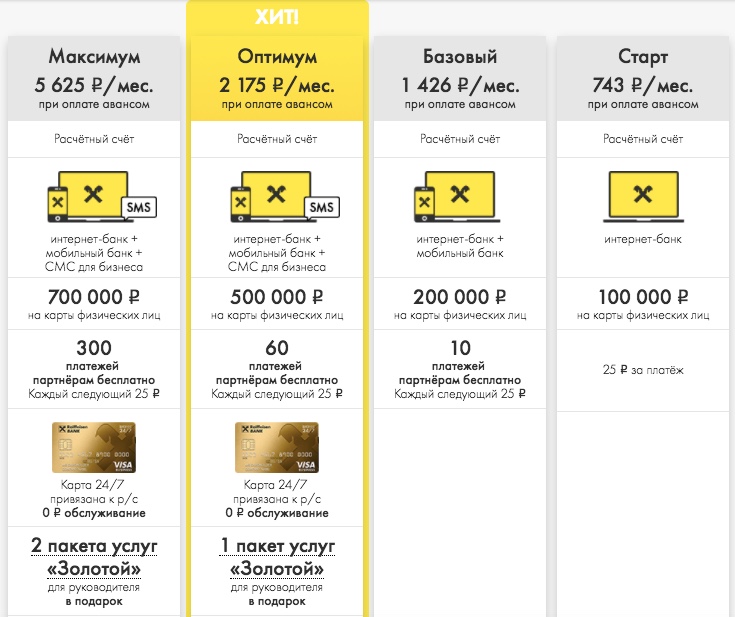

Райффайзенбанк |

от 990 до 7500 |

25 |

|

Сбербанк |

от 0 до 12990 |

от 16 до 199 |

|

Альфа-Банк |

от 0 до 9900 |

от 0 до 50 |

|

ВТБ |

от 0 до 7000 |

от 32 до 100 |

|

Делобанк |

от 0 до 7590 |

от 0 до 87 |

|

Промсвязьбанк |

от 0 до 3500 |

от 30 до 100 |

|

МТС-Банк |

от 0 до 5450 |

от 0 по 89 |

|

Восточный |

от 490 до 8990 |

от 0 до 79 |

|

Росбанк |

от 590 до 3990 |

от 26 до 100 |

|

Веста |

от 0 до 3000 |

от 0 до 89 |

|

Уралсиб |

от 0 до 4700 |

от 28 до 120 |

|

УБРиР |

от 0 до 940 |

от 28 |

|

Локо-Банк |

от 0 до 4990 |

от 19 до 89 |

|

Форбанк |

от 0 до 6990 |

от 0 до 75 |

Как правило, банки, которые работают дистанционно, предоставляют более низкие цены на услуги для юридических лиц. Такая схема позволяет уменьшить ваши расходы. Выбирайте банк, ориентируясь на его надежность, тарифы и удобство обслуживания

Обращайте внимание на наличие интернет-банка, продленный банковский день и широкую сеть банкоматов

Общие критерии оценки

Решить, в каком банке лучше открыть счет для ООО несложно. Главное — ориентироваться на следующие критерии:

- Ежемесячный расходы на обслуживание р/с.

- Цена открытия р/с.

- Сроки, которые уходят на оформление услуги.

- Онлайн-банкинг, а также стоимость пользования услугой.

- Мобильный банкинг и СМС-информирование. Если такие услуги предусмотрены, какова их цена.

- Продолжительность операционного дня.

- Размер комиссии по безналичным выплатам юрлицам.

- Возможность внесения наличных средств и их получения через банкомат (в том числе комиссия).

- Число доступных бесплатных карт.

- Удобство перевода денег на счета обычных граждан.

- Величина процента на остаток.

Пример некоторых цен на ведение счета можно посмотреть в статье — Обслуживание счета

Как соответствовать требованиям банка?

Определяясь, в каком банке открыть счет ООО, важно изучить запросы финансового учреждения. Потенциальные «придирки» к клиентам:

- Содержание учредительных бумаг на факт соответствия нормам законодательства.

- Наличие арендного договора (правильность его оформления), если адрес офиса не расходится с юридическим местоположением.

- Предоставление бумаг, которые бы подтверждали соответствие процедур организации собрания членов ООО. В документе должна быть информация о полномочиях руководителя и распорядителей р/с.

- Правильность заверки и оформления бумаг ООО.

- Формулировки в документах, касающиеся назначения (избрания) на должность или наделение лиц определенными полномочиями в плане управления расчетным счетом.

Выявленные банком оплошности должны быть устранены. Альтернатива — обратиться в другое учреждение, где требования менее жесткие.

Какие платежи взимает банк с владельца счёта

Помимо платы за открытие счёта его владельцу нужно быть готовым к следующим платежам.

- Ежемесячное обслуживание. В некоторых банках оно привязано к количеству операций. При их отсутствии платёж может не взиматься. Но у каждого банка свои правила, с которыми стоит заранее ознакомиться.

- Подключение дистанционного сервиса. Оплата услуги интернет-банкинга либо входит в ежемесячный платёж, либо взимается отдельно.

- Регулярное дистанционное обслуживание. Мало заплатить за подключение к сервису, придётся оплачивать и его использование, ведь система постоянно обновляется, добавляются новые инструменты и возможности.

- Оформление платежей. Комиссия за каждую платёжку есть не во всех банках, встречаются пакетные предложения с фиксированным количеством бесплатно проводимых операций.

- Снятие наличных. За каждое снятие придётся платить установленный банком процент или оговоренную сумму.

Оценивая, где открыть расчётный счёт для бизнес-нужд ИП, просчитайте все платежи. Может оказаться, что в банке с минимальной платой или вообще ничего не взимающем за открытие счёта, высокие тарифы на обслуживание и предоставление дистанционных услуг.

Как открыть расчетный счет для ИП и ООО

Вам предстоят такие шаги:

Шаг 1. Подайте заявку на присоединение к РКО. Это можно сделать в отделении или онлайн на сайте банка. В первом случае с собой нужно взять оригиналы документов. Если подаете заявку через интернет, то потребуется указать данные паспорта и номер телефона для связи.

Шаг 2. После того, как вы подадите онлайн-заявку на подключение к РКО с сайта банка, вам перезвонит банковский представитель и назначит удобное время встречи. Он подъедет к вам в офис вместе с договором, к этому времени нужно подготовить документы, которые менеджер назвал по телефону.

Шаг 3. Подпишите договор. Все, кто будет распоряжаться счетом, заполняют карточку образцов подписей. К этой процедуре нужно подойти ответственно, так как при несовпадении подписи в документе в дальнейшем может быть отказ в операции со стороны банка.

Шаг 4. Теперь вы можете совершать любые операции по счету. Если нужны дополнительные услуги — эквайринг, интернет-банкинг, приложение для смартфона — можно подать заявку в день оформления счета.

Если счет понадобился срочно, например, для подписания контракта, то можно воспользоваться услугой резервирования счета. Вы получите реквизиты сразу после заполнения онлайн-заявки с сайта банка. До заключения договора счет будет заблокирован на расходные операции, чем быстрее вы встретитесь с банковским менеджером, тем быстрее будет активирован р/сч.

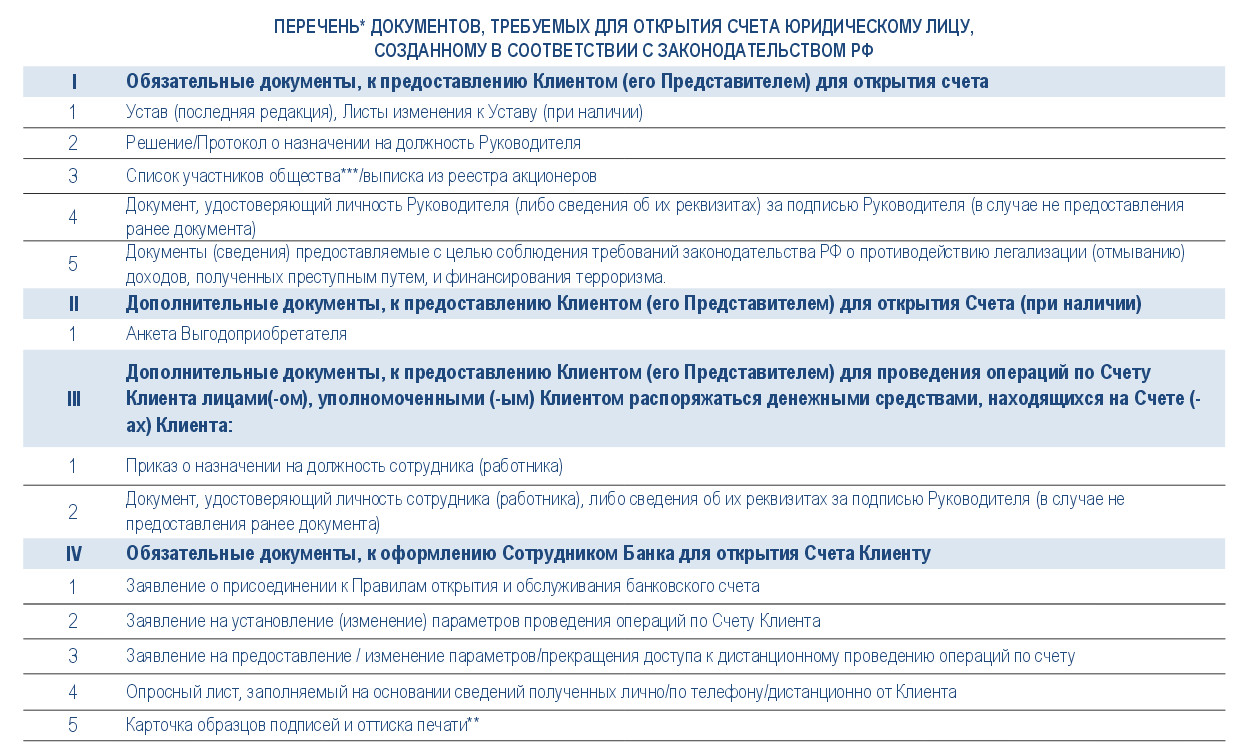

Что нужно для открытия Р/С?

Расчетные счета резервируются за предпринимателями сразу же после завершения предварительной регистрации на сайте банка. Но для того, чтобы снять или перевести средства на счет другой компании, нужно будет подписать договор с банком. Для подписания договора вам нужно будет либо приехать в отделение банка лично, либо попросить менеджера отправить к вам курьера со всей необходимой документацией и вашей корпоративной картой. Какой бы вариант вы не выбрали, с собой у вас должен быть определенный пакет бумаг.

Перечень документов для ИП

- любой документ, способный удостоверить вашу личность (это может быть паспорт, водительские права или что-либо другое);

- свидетельство о госрегистрации в роли индивидуального предпринимателя;

- документ, подтверждающий полномочия всех лиц, которых вы упомянули в карте, распоряжаться средствами компании, хранящимися на РС;

- свидетельство о постановлении на учет в налоговой службе;

- лицензия или патент, который был выдан предпринимателю.

Перечень документов для ООО

- паспорт управляющего компанией;

- идентификационный номер налогоплательщика;

- решение или протокол (приказ) о создании организации;

- устав предприятия или учредительский договор;

- приказ о назначении и/или вступлении в должность управляющего компании;

- печать предприятия;

- документы о месте расположения организации (достаточно свидетельства о праве собственности, договора аренды);

- свидетельство о регистрации предприятия в ЕГРЮЛ.

Если ваша компания работает на базе лицензий, разрешений или патентов, банк вправе потребовать и их предоставления в том числе. Все вышеперечисленные бумаги необходимо будет отсканировать и отправить в банк по почте, копии менеджер обязан прикрепить к вашему договору об открытии счета.

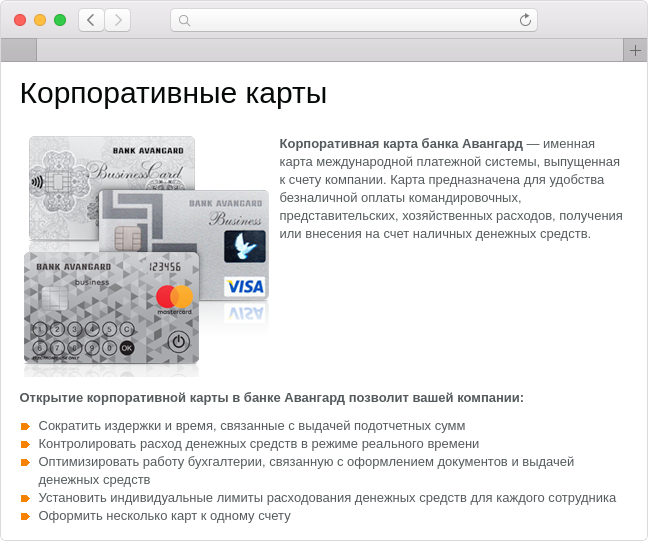

Восточный Банк

В Восточном Банке приятные условия для открытия счета ИП и ООО: бесплатная регистрация, овердрафт до 500 000 руб., скидки при авансовой оплате. Среди тарифных планов легко выбрать подходящий, для индивидуального предпринимателя банк предлагает пакет «Твой выбор» с выдачей наличных до 1 млн. руб. Стоимость абонентской платы клиент регулирует самостоятельно.

Для растущего бизнеса удобен пакет «Твой онлайн» с размером внешнего платежа в 19 рублей. Восточный Банк предусмотрел тарифы для компаний с зарубежными партнерами с выгодным валютным курсом и финансово-активного бизнеса. Несмотря на повышенную абонентскую плату, в этом пакете не взимается комиссия за безналичные денежные операции.

Сэкономьте до 25% на оплате услуг Восточного банка, для этого нужно единовременно внести годовой платеж за расчетно-кассовое обслуживание. Благодаря высокой клиентоориентированности, широкой тарифной линейке и невысокой стоимости услуг, Восточный Банк входит в рейтинг лучших банков по отзывам потребителей в 2021 году.

Критерии выбора банка для открытия расчетного счета

Открывать счет нужно либо в банках, отделения которых расположены в вашем городе, либо если они предполагают полностью удаленное сотрудничество. Также нужно учитывать часы работы кредитной организации и время обработки платежей: даже если операция совершена онлайн, то через банк она пройдет только в рабочий период. Помимо этого, нужно учитывать репутацию банка, тарифы на содержание счета и наличие дополнительных приложений, которые облегчат работу с р/с.

Надежность банка

Выбирая, где лучше открыть расчетный счет для ИП и ООО, важно акцентировать внимание на репутации банка. В отличие от депозитов и вкладов, р/с не страхуются и, если кредитно-финансовая организация объявит себя банкротом или лишится лицензии, владелец счета может потерять свои деньги. Рассматривайте только крупные, известные банки, которые давно работают на рынке

Рассматривайте только крупные, известные банки, которые давно работают на рынке.

Открытие и стоимость ежемесячного обслуживания

Открытие р/с в основном бесплатное, а вот за обслуживание чаще всего взимается плата от 250 до 1000 рублей ежемесячно. Можно подключиться к предложению в моменты акций, тогда первые месяцы — а в некоторых организациях даже год — можно будет пользоваться счетом бесплатно.

Помимо этого, есть банки, которые не взимают плату, если в течение календарного месяца не было проведено ни одной денежной операции. Чтобы выгодней открыть расчетный счет для ИП или ООО, не стоит сразу выбирать организацию, где предлагают бесплатное открытие и ежемесячное обслуживание: возможно, у этой компании завышенные тарифы на проведение различных финансовых операций.

Тарифы

Помимо платы за открытие и обслуживание, в содержание расчётного счета входит стоимость:

- обналичивания;

- переводов физлицам;

- переводов юрлицам;

- внесения средств через банкомат и терминал;

- дополнительных инструментов и сервисов (карты, мобильные приложения).

Например, Сбербанк позволяет сделать 3 денежных перевода в адрес юрлица. Чтобы выбрать лучший банк для ИП под расчетный счет, постарайтесь прикинуть, насколько регулярно вам придется совершать те или иные платежи.

РКО от Восточный Экспресс

-

Открытие счета

бесплатно -

Абонентская плата

от 490 руб. в месяц -

Обслуживание переводов

бесплатно в рамках тарифа -

Назначение

для ИП и ООО -

Бонус

3 месяца бесплатно при оплате за год

Открыть

Подробнее

РКО от Локо Банк

-

Открытие счета

бесплатно -

Абонентская плата

от 0 руб. в месяц -

Обслуживание переводов

до 59 руб. за перевод -

Назначение

для ИП и ООО -

Бонус

3 месяца в подарок

Открыть

Подробнее

Начисление % на остаток

Услуга появилась относительно недавно и присутствует не во всех банковских предложениях. Суть заключается в том, что на остаток по р/с будет начисляться небольшой процент годовых, который «приплюсуется» к основному счету. Процент может быть начислен:

- На минимальный остаток. Например, если в течение месяца на счету было 300 тыс., но хотя бы на день эта сумма снижалась до 50 тыс.рублей, то процент будет начислен именно на меньшую сумму.

- На неснижаемый остаток на конец банковского дня. Допустим, ваш средний неснижаемый остаток на день составляет 300 тыс. рублей. Если в период расчёта сумма не снизится, то на эту сумму и будет начислен процент, однако, если на счету будет меньше денег, то дополнительных процентов не будет совсем.

- Ежедневное начисление процентов, при условии, что на счету всегда остается минимальная сумма, прописанная в договоре. Например, оговоренная сумма — 100 тыс. рублей. В первые 10 дней месяца на р/с было 200 тыс. рублей, в следующие 10 — 70 тыс. рублей, и в последние 10 дней месяца — 400 тыс. рублей. Тогда проценты не будут начислены только за период, в который сумма была 70 тыс., а за остальные дни проценты начислятся по оговоренной ставке.

Дистанционное управление счетом

При выборе банка для открытия расчетного счета для ООО и ИП, обращайте внимание на наличие сервисов, позволяющих дистанционно управлять счетом — мобильный банк и интернет-банкинг. Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка

Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС

Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка. Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС.

Расчетный счет для ИП

У индивидуальных предпринимателей ситуация несколько другая: расчетный счет для ИП тоже необязателен, но уплачивать налоги наличными деньгами им не запрещается. При этом на ИП также распространяется лимит наличных расчетов в договорах с другими коммерческими субъектами, поэтому если цена одного договора превышает 100 000 рублей, то расчеты возможны только в безналичном порядке.

Задумавшись над тем, нужен ли расчетный счет для ИП, решите для себя:

- Будете ли вы заключать договоры на сумму, превышающую лимит наличных расчетов?

- Сможете ли вы соблюдать кассовую дисциплину при работе с наличными деньгами и вести кассовые документы?

- Сумеете ли вы обеспечить безопасное хранение наличных денег?

- Будут ли ваши контрагенты согласны на ведение только наличных расчетов?

Может быть, проще открыть расчетный счет для ИП и вести безналичные расчеты? Это действительно удобно.

Критерии выбора банка для ИП

Каким должен быть лучший банк для открытия счёта ИП? Надёжным, удобным в работе и недорогим в обслуживании. Но это ещё не всё. Типичный бизнес предпринимателя – это розничная торговая точка, где большая часть покупателей расплачивается наличностью. При этом с поставщиками расчёты ведутся, как правило, безналом. Соответственно, выгодным должен быть процент комиссии при внесении наличных на счёт.

Ещё один важный для предпринимателя вопрос – возможность без лишних затрат перевести деньги на личные нужды. Хороший способ не платить комиссию за снятие наличных – оформить карту на себя как физическое лицо. Если такая карта открыта в том же банковском учреждении, где и счёт ИП, то комиссия за перевод не взимается. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг, например.

По нашему мнению, лучший банк для ИП должен соответствовать таким необходимым критериям:

Входить в систему страхования вкладов. С 2014 года предпринимателей приравняли к обычным физическим лицам. Это означает, что при отзыве лицензии у банка им гарантируется возврат денег, но не более, чем 1 400 000 рублей. В этом смысле ИП находится в лучшем положении, чем ООО, потому что на организации такая гарантия не распространяется.

Предлагать разные тарифные пакеты услуг и специальные кредитные продукты

Для малого бизнеса важно иметь возможность выбирать только необходимые ему услуги, чтобы не нести лишние расходы. Многие банки предлагают недорогие тарифные планы, в рамках которых проводится ограниченное количество платежей, ограничения могут распространяться и на суммы оборотов в месяц или год.

Позволять проводить операции по расчётному счёту с любого устройства, подключённого к Интернету

Если говорить об удобстве, то функция онлайн-оплаты – это основной критерий при выборе лучшего банка для малого бизнеса.

К менее значимым, но тоже важным признакам лучшего банка можно отнести стоимость открытия расчётного счёта, скорость прохождения транзакций, наличие множества отделений и филиалов в разных городах.

Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Альфа-банк

До недавнего времени был моим любимым банком, пользуюсь РКО Альфы уже более 6 лет и не намерен пока от него отказываться.

Стоит отметить, что по версии журнала «Forbes»в прошлом году Альфа-банк занял 11 строчку в рейтинге самых надежных банков РФ. А по версии www.banki.ru в прошлом году был 6-ым в списке по основным показателям работы.

Мое уважение этот банк завоевал, за счет то, что все его бонусы для малого бизнеса у него были уже тогда, когда еще Сбербанк неохотно работал с ИП и небольшими ООО, а Тинькофф вообще работал, только с физическими лицами. Однако в данный момент сейчас подобные привилегии предлагают своим новым клиентам многие банки. Однако несмотря на мою любовь к данной организации нельзя не отметить, что обслуживание в этом банке дороже, чем в Тинькоффе или Сбере.

Расчетный счет

На данный момент самым выгодным тарифом у Альфа-банка для ООО или ИП является «Просто 1%», стоимость которого равна нулю. Но это подойдет лишь для начинающих предпринимателей, так как при больших оборотах денежных средств лучше всего использовать «Лучший старт» (490 р/мес) или «Удобный выбор» (1690 р/мес) и ВЭД+ (3690р/мес).

ТОП-5 предложений

Альфа-Банк

Среди преимуществ расчётного счёта для ИП в Альфа-Банке назовём процент на остаток, отсутствие абонентской платы при нулевых оборотах, скидку 25% при оплате сразу за год, удобное приложение и интернет-банкинг. Доступны 7 тарифов. Также можно создать индивидуальный с помощью онлайн-конструктора.

Рассмотрим условия на примере тарифа «1%». Он подойдёт ИП с небольшими оборотами. Банк не берёт абонентскую плату, а также комиссию с рублёвых платежей. Внесение наличных обойдётся в 1% от суммы. Такая же комиссия установлена за безналичное зачисление средств на счёт. Снятие наличных бесплатное до 2 млн руб. в месяц.

Модульбанк

Банк даёт возможность получить реквизиты нового счёта за 5 мин. Достаточно зарегистрироваться на сайте, заполнить анкету, после чего сотрудник банка направит номер счёта. С этого момента уже можно использовать реквизиты в документах компании. Об открытии р/сч Модульбанк сообщит в ФНС сам. Для открытия достаточно паспорта ИП.

Дополнительный плюс – 0% комиссия за переводы в день поступления. Внутри банка платежи проходят круглосуточно. Внутрибанковские переводы осуществляются без комиссии. На остаток по счёту начисляют процент, он зависит от тарифа.

Рассмотрим два тарифа: стартовый и оптимальный:

- абонентская плата – нет по стартовому, 490 руб. по оптимальному (0 руб., если расходы по корпоративным картам за месяц составили 100 000 руб. или более);

- процент на остаток – 0% / 3%;

- максимальные обороты по счёту в месяц – 1 000 000 руб. / 10 000 000 руб.;

- комиссия за перевод юрлицам и ИП – 90 руб. / 19 руб.;

- комиссия за перевод физлицам на счет в другом банке – 0,75% / 19 руб.;

- пополнение счета со своей карты – 0,5% / бесплатно.

Тинькофф

В Тинькофф на выбор предлагают 3 тарифа. К плюсам обслуживания отнесём круглосуточные переводы внутри банка, управление счётом с телефона, подтверждение платежей по СМС.

Простой тариф имеет следующие условия:

- бесплатное открытие и 0 руб. за смену тарифа;

- 4% годовых на остаток при наличии операций за месяц;

- первый месяц 0 руб. за обслуживание, а для новичков – первые 6 мес. с регистрации ИП;

- внутрибанковские переводы, налоговые и бюджетные платежи с 0% комиссии, внешние переводы в рублях бесплатные первые три раза, далее – 49 руб.;

- за переводы на счёт физлица и снятие наличных комиссия составит: до 400 000 руб. – 1,5% плюс 99 руб., от 400 000 руб. до 1 000 000 руб. – 5% плюс 99 руб., от 1 000 000 руб. – 15% плюс 99 руб.

Сбербанк

Расчётный счёт в Сбербанке удобен тем, что в этом банке обслуживается множество ИП и компаний, а значит можно сэкономить на комиссии за переводы контрагентам.

Клиенты могут пользоваться современным личным кабинетом Сбербанк Бизнес онлайн.

К преимуществам отнесём подачу заявки онлайн. Заполните форму на сайте и через 5 мин. получите номер счёта. Чтобы пользоваться всеми его возможностями, принесите документы в банк в течение 30 дней.

Что нужно сообщить Сбербанку:

- тип счёта;

- информация об ИП;

- ОГРНИП;

- ИНН;

- годовая выручка (в рублях);

- вид организации;

- мобильный телефон представителя.

Всего для индивидуальных предпринимателей Сбербанк предлагает 5 тарифов. «Лёгкий старт» – это бесплатный пакет услуг, то есть абонентской платы он не предусматривает. Также есть «Удачный сезон», который стоит 490 руб. в месяц, «Хорошая выручка» за 990 руб. в месяц, «Активные расчёты» за 2490 руб. в месяц и «Большие возможности» за 8600 руб. в месяц.

Рассмотрим условия на примере тарифа «Лёгкий старт»:

- платежи юрлицам – бесплатно все внутренние и 3 внешних, далее любой платёж стоит 100 руб.;

- платежи физлицам от ИП – бесплатно до 150 тыс. руб., далее комиссия 1%;

- внесение денег через банкомат и терминал с комиссией 0,15%;

- снятие по бизнес-карте с комиссией 3%.

Банк Точка

В дополнение к расчётному счёту банк предлагает ведение бухгалтерии, расчёт налогов и отправку отчётности для ИП на УСН 6%, ЕНВД и патенте без сотрудников и эквайринга, 0% комиссии в рамках зарплатного проекта за переводы на карты банков-партнёров.

Рассмотрим условия по тарифу «Золотая середина»:

- 10 платежей – бесплатно, 60 руб. каждый последующий;

- переводы физлицам с ИП до 200 000 руб. бесплатно, от 200 000 руб. до 400 000 руб. – 3% от суммы и не менее 100 руб., от 400 000 руб. – 8% от суммы и не менее 100 руб.;

- снятие наличных: до 50 000 руб. – 1,5% от суммы и не менее 100 руб., от 50 000 руб. – 5% от суммы и не менее 100 руб.;

- входящие платежи и переводы – бесплатно.

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

|

Открытие |

ВТБ |

Тинькофф |

|||

|---|---|---|---|---|---|

|

Тариф |

Набирая обороты |

Удачный выбор |

Свой бизнес |

Всё включено |

Продвинутый |

|

Ежемесячная плата |

990 р. |

1690 р. |

1290 р. |

1900 р. |

1990 р. |

|

Платежи юрлицам |

10 бесплатно, далее 100р. |

10 включено, далее по 25 р. |

15 включено, далее по 25 р. |

60 бесплатно, после 50 р. каждый |

29 руб. |

|

Платежи физлицам |

Для ИП — до 150 т.р./мес. без комиссии, далее от 0,15%, для ООО — от 0,5% |

Для ИП — до 200 т.р./мес. без комиссии, для ООО — 0,5%, 100 р. мин. До 200 т.р., далее 1-3% |

До 100 т.р./мес. без комиссии, далее от 1,2% |

Бесплатно без ограничений вывод доходов ИП, зарплаты, дивидендов. Прочее 1% до 150 т.р. |

Для ИП — 300 т.р. на дебетовую карту банка и 400 т.р. на кредитную; для ООО — 1% |

|

Пополнение расчётного счёта |

До 300 т.р. без комиссии, далее от 0,3% |

До 500 т.р. без комиссии, далее от 0,2% |

0,15% |

до 250 т.р. без комиссии, далее 0,225% |

бесплатно до 300 т.р./мес., далее 0,1% |

|

Снятие денег с корпоративной карты |

3%, мин. 400 рублей |

От 1% до 200 000 рублей. |

0,99% до 100 т.р. в день, в месяц до 2 млн |

от 0,5% на зарплату, на прочие платежи 1-2% |

1% + 79 р. до 400 т.р. |

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

Итоговое сравнение выгодных расчетных счетов

|

Расчетные счета выгодные |

Открытие | Обслуживание | Платежка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Точка (Начало) | 0 руб. | 700 | 700 руб. | |||

| 2 | Тинькофф (Простой) | 0 руб. | 490 | 490 руб. | 49 | 49 руб. | |

| 3 | Промсвязьбанк (Бизнес Старт) | 0 руб. | 0 руб. | 100 | 100 руб. | ||

| 4 | МТС Банк (Проще простого) | 0 руб. | 0 руб. | ||||

| 5 | Совкомбанк (Старт) | 190 | 190 руб. | 0 руб. | 50 | 50 руб. | |

| 6 | Райффайзенбанк (Старт) | 990 | 990 руб. | 0 руб. | 25 | 25 руб. | |

| 7 | Дело Банк (ДелоЛайт) | 0 руб. | 690 | 690 руб. | 39 | 39 руб. | |

| 8 | Промсвязьбанк (Платите меньше) | 0 руб. | 400 | 400 руб. | 100 | 100 руб. | |

| 9 | Альфа-Банк (Просто 1%) | 0 руб. | 0 руб. | ||||

| 10 | Промсвязьбанк (1% на все) | 0 руб. | 0 руб. | ||||

| 11 | Развитие-Столица (Трансформер) | 0 руб. | 500 | 500 руб. | 20 | 20 руб. | |

| 12 | Сфера (БКС Банк) — Пакет S | 0 руб. | 99 | 99 руб. | 90 | 90 руб. | |

| 13 | Энергомашбанк | 0 руб. | 0 руб. | 25 | 25 руб. | ||

| 14 | 0 руб. | 2000 | 2000 руб. | 25 | 25 руб. | ||

| 15 | Нико-банк (Дай пять!) | 0 руб. | 0 руб. | 49 | 49 руб. | ||

| 16 | Акцепт (Все включено) | 0 руб. | 9990 | 9990 руб. | |||

| 17 | Примсоцбанк (Старт) | 0 руб. | 1 | 1 руб. | 119 | 119 руб. | |

| 18 | Левобережный (Рост) | 0 руб. | 2000 | 2000 руб. | 20 | 20 руб. | |

| 19 | Владбизнесбанк (Цифровой) | 0 руб. | 490 | 490 руб. | 29 | 29 руб. | |

| 20 | Промтрансбанк (Бизнес-партнер) | 0 руб. | 0 руб. | ||||

| 21 | Интерпрогрессбанк (РКО) | 2000 | 2 000 руб. | 0 руб. | 30 | 30 руб. | |

| 22 | Левобережный (Все включено) | 0 руб. | 6900 | 6900 руб. | 25 | 25 руб. | |

| 23 | Промтрансбанк (Предприниматель) | 800 | 800 руб. | 690 | 690 руб. | 15 | 15 руб. |

| 24 | Челябинвестбанк (РКО) | 0 руб. | 0 руб. | ||||

| 25 | ККБ (РКО) | 0 руб. | 0 руб. | 25 | 25 руб. | ||

| 26 | Примсоцбанк (ВИП) | 0 руб. | 6000 | 6000 руб. | 35 | 35 руб. | |

| 27 | Уралпромбанк (Базовый) | 0 руб. | 650 | 650 руб. | 25 | 25 руб. | |

| 28 | Нико-банк (Один и все!) | 0 руб. | 0 руб. | 50 | 50 руб. | ||

| 29 | Киви-Банк (РКО) | 1500 | 1 500 руб. | 0 руб. | 18 | 18 руб. | |

| 30 | Сургутнефтегазбанк (Юбилейный) | 0 руб. | 0 руб. | ||||

| 31 | Центр-Инвест (Стандартный) | 0 руб. | 600 | 600 руб. | 30 | 30 руб. | |

| 32 | Челиндбанк (Стартовый Лайт) | 0 руб. | 0 руб. | 35 | 35 руб. | ||

| 33 | ПростоБанк (Просто Экономный) | 0 руб. | 0 руб. | ||||

| 34 | Россия (Отличное начало) | 0 руб. | 0 руб. | 35 | 35 руб. | ||

| 35 | Банк Хлынов (Оптимальный) | 0 руб. | 550 | 550 руб. | 100 | 100 руб. | |

| 36 | Примсоцбанк (Лайт) | 0 руб. | 1000 | 1000 руб. | 75 | 75 руб. | |

| 37 | Сургутнефтегазбанк (Тарифный план S1) | 0 руб. | 0 руб. | ||||

| 38 | Форштадт (Стандартный) | 1700 | 1 700 руб. | 0 руб. |

Популярные банки

Точка

Райффайзенбанк

Сбербанк

Тинькофф

Альфа-Банк

Открытие

Этапы открытия расчетного счета

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

При выборе расчетного счета следует учитывать размер и срок деятельности вашего предприятия, его тип (ИП или ООО), и возможности, которые предлагают банки для разных ситуаций. В определенных случаях будут выгодны счета с самыми разными условиями. Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку на сайте банка и подготовить пакет документов для согласования у специалиста. Подобрать самое выгодное предложение для вашего бизнеса вы можете на этой странице. При выборе учитывайте стоимость открытия, обслуживания и выписки платежек, комиссию за прием и выдачу наличных, требования к компании и документам.

Преимущества

- Можно выбрать тариф с выгодными условиями по стоимости открытия, обслуживания и выписки платежных поручений

- При оформлении можно подключить дополнительные возможности и услуги (управление через интернет-банк, зарплатный проект, эквайринг и другие)

- Для небольших компаний подойдут счета с дешевым открытием и обслуживанием, для средних и крупных – с большим количеством возможностей и способов управления, а также с дешевыми платежками

- Все крупные банки предлагают тарифы, подходящие любому бизнесу

Недостатки

- Возможности расчетного счета сильно зависят от размера компании и ее годового оборота. На эти показатели опираются банки при выборе тарифов

- Условия расчетного счета не бывают удобными по всем показателям. Например, при бесплатном открытии и обслуживании возможна высокая плата за отправку платежных поручений, а управление счетом через интернет-банк может отсутствовать