Дебетовые карты в банке открытие

Содержание:

- Как оформить кредитки банка “Открытие”

- Виды дебетовых карт от банка «Открытие»

- Как заказать дебетовую карту онлайн

- Виды дебетовых карт

- Плюсы и минусы дебетовой карты Opencard

- Тарифные планы Банка Открытие

- Виды карт банка Открытие

- Лимиты на финансовые операции

- Ко-брендинговые карты со специальными тарифами

- Подача онлайн-заявки на карту «Opencard»

- Обзор тарифов и условий

- Получение дебетовой карты

- Зарплатным клиентам

- Тарифы и условия по дебетовой карте Opencard

- Как правильно пользоваться картой Opencard

- Выводы

Как оформить кредитки банка “Открытие”

Для всех видов кредитных карт доступны 3 способа оформления:

- Оформить онлайн-заявку на сайте. Процедура стандартная. Вы заполняете сведения о себе (Ф. И. О., паспортные данные, информация о регистрации, работе и пр.). Ждете предварительного решения. Получить готовую кредитку можно в отделении банка. Сервиса доставки курьером нет.

- Заказать в мобильном и интернет-банке. Способ подходит для текущих клиентов “Открытия”, у которых уже установлено приложение на телефон или компьютер. В разделе “Мои деньги” на смартфоне или “Мои продукты” на компьютере надо найти сообщение об одобренной кредитной карте, оставить контактные данные и дождаться звонка сотрудника.

- Открыть в отделении банка. Анкету заполняете непосредственно на месте, там же предоставляете необходимые документы и ждете решения.

В день одобрения заявки можно в офисе банка получить моментальную карту (без имени владельца на пластике). Срок изготовления именной кредитки – до 5 дней.

Активировать карточку можно через интернет:

- в приложении на смартфоне перейти во вкладку “Мои деньги”, раздел “Карты”, нажать на кнопку “Активировать”, ввести 4 последние цифры номера кредитки, придумать ПИН-код и подтвердить операцию кодом из СМС;

- на компьютере перейти во вкладку “Мои продукты”, раздел “Карты” и далее действия, аналогичные описанным выше.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Требования к заемщику:

- гражданство РФ;

- возраст – от 21 до 75 лет, поэтому на карту могут рассчитывать даже пенсионеры;

- минимум 3 месяца на текущем месте работы;

- не является ИП;

- доход в месяц не менее 15 000 ₽ после уплаты налогов.

Клиенты, которые рассчитывают на кредитный лимит от 100 000 ₽, должны подготовить следующие документы:

- паспорт гражданина РФ;

- справку о доходах по форме банка или форме 2-НДФЛ за предыдущие 12 месяцев (если стаж на текущем месте работы менее 12 месяцев, то справка должна быть оформлена минимум за 3 месяца работы).

Для лимита до 100 000 ₽ можно представить только паспорт и один из документов на выбор:

- Действующий загранпаспорт с хотя бы одной отметкой о въезде в страну за последний год, кроме Азербайджана, Армении, Беларуси, Казахстана, Киргизии, Молдавии, России, Таджикистана, Узбекистана, Украины, Грузии, Туркменистана.

- ПТС или СТС на автомобиль не старше 7 лет. Для марок ГАЗ, ВАЗ (Lada), ТагАЗ, КАМАЗ, ЗАЗ, УАЗ, UZ-Daewoo, Chevrolet Niva – не более 5 лет.

Банк “Открытие” не выдает кредитки индивидуальным предпринимателям. Пенсионеры могут получить карту. Для подтверждения дохода им надо предоставить:

- Справку о размере пенсии или выписку с пенсионного счета. Справку можно получить в Пенсионном фонде, Фонде социального страхования или на портале “Госуслуги”. Выписку – в отделении банка, куда поступает пенсия.

- Пенсионное удостоверение.

- СНИЛС.

Виды дебетовых карт от банка «Открытие»

Одна из ведущих банковских организаций России выпускает несколько дебетовых карт Открытие для физических лиц, обладающих разными условиями и тарифными планами. Благодаря такому разнообразию клиент может подобрать именно тот вариант, который удовлетворит его требования и потребности.

В зависимости от функций все 11 дебетовых карточкек можно объединить в 4 группы:

- Для путешественников (например, Travel Opencard). Разработана для тех, кто часто бывает за границей. За оплату услуг и товаров этой картой пользователь получает бонусы, которыми можно компенсировать стоимость ж/д или авиа-билетов, бронь отеля и т. д. Помимо всего прочего в данном пластике доступен премиум-режим.

- Социальные. Хороший выбор для пенсионеров, зарплатных клиентов, студентов и всех тех, кто получает социальные выплаты. Главный плюс этого пластика заключается в кэшбэке за аптечные покупки и дополнительном доходе со всех пенсионных выплат.

- С функцией кэшбэка. Владельцы таких карт получают процент от покупок, оплаченных безналичным расчетом. Самой популярной карточкой этой категории считается Opencard.

- Специальные и кобрендовые (Лукойл, Стадионная карта и др.). Используются для оплаты товаров и услуг на определенных сайтах, в АЗС, торговых точках. Имеют выгодную бонусную программу и различные привилегии для держателей.

Как заказать дебетовую карту онлайн

Чтобы бесплатно заказать дебетовую карту Открытие через интернет, нажмите кнопку для перехода на сайт банка.

Далее потребуется сделать 3 шага:

- Выбрать подходящую карточку.

- Заполнить анкету: указать имя, контактные данные и место проживания.

- Оператор колл-центра перезвонит по телефону и уточнит способ получения карты. В 28 городах России доступна доставка, в остальных регионах нужно забирать карточку в офисе банка.

Срок изготовления пластика – 5 рабочих дней. Если выбрана курьерская доставка, сотрудник банка привезет карту Открытие и договор для подписания, предварительно уточнив время встречи. При себе нужно иметь паспорт. После оформления карточки клиент получает доступ к онлайн-банку.

Виды дебетовых карт

«Открытие» предлагает несколько тарифных планов дебетовых карточек:

- Opencard обладает самыми привлекательными условиями обслуживания. Она бесплатна на протяжении всего срока использования, но за оформление придется сразу оплатить 500 рублей. В первый месяц начисляется кэшбэк 3% от суммы всех операций, затем процент меняется и зависит от выполнения определенных правил;

- Opencard Премиум позволяет своим владельцам получать повышенный возврат за покупки, но стоит пластик недешево – 2500 рублей в месяц. При выполнении конкретных требовании банка он будет бесплатным (к примеру, остаток средств на счете более 1 миллиона рублей). Если вы хотите быстрее оформить карточку, необходимо оплатить 2000 рублей. Клиент получает бесплатное страхование при выезде за рубеж со страховым покрытием 100 тысяч евро, трансфер в аэропорт и другие привилегии;

- По Пенсионной карточке возвращаются 3% от покупок в аптеке, а на остаток по счету начисляется 4% годовых. Обслуживание пластика совершенно бесплатно, в том числе информирование об операциях, изготовление и снятие денег в любом банкомате. Выпускается платежной системой МИР;

- Социальная карточка также бесплатна и предназначена для получения государственных пособий. Она доступна для выпуска только системой МИР;

- Travel позволяет накапливать бонусные баллы, которые впоследствии можно обменять на оплату отеля, авиа- и РЖД билетов и другие траты, связанные с путешествиями. Клиенту возвращается 3-4% от суммы покупок. Ежемесячная стоимость зависит от тарифного плана: Оптимальный – 299 рублей, Премиум – 2500 рублей. Держатели пластика получают до 6% на остаток по счету;

- С карточкой ЛУКОЙЛ можно получать повышенные бонусы за траты, связанные с личным транспортом. Накопленными баллами разрешено оплатить топливо на одноименных АЗС. Владельцы карточного счета получают 6% на остаток средств и повышенный кэшбэк. Карта доступна в формате Стандартный и Премиум, а стоимость аналогична предыдущему тарифному плану;

- На заправках «ЛУКОЙЛ» можно моментально получить бесплатную платежную карточку. По ней предоставляется повышенный кэшбэк, но пластик имеет существенные ограничения в снятии денег и безналичных операциях. СМС-сервис стоит 60 рублей ежемесячно, есть комиссия за обслуживание в банкомате при снятии более 50 тысяч рублей в месяц;

- С пластиком UTair у клиента банка Открытие появляется возможность накапливать баллы для оплаты билетов на самолет. Пластик доступен в премиальном и простом тарифе по базовой стоимости. В качестве кэшбэка владельцы счета получают 1,5-2 наградные мили за каждые 150 рублей в чеке;

- Бонусные баллы по пластику РЖД разрешено потратить на покупку билетов на проезд по железной дороге. При покупках начисляется 1,5-2 балла за каждые 50 рублей. Карточка также выпускается в Стандартном и Премиум тарифах;

- Карта Шереметьево дает право на 14 дней бесплатной парковки в аэропорту Москвы, 10% в DUTY-FREE, 7% возврата за покупки билетов на самолеты и поезда. Предусмотрены тарифные планы SVO club (119 рублей в месяц) и SVO club Premium (2450 рублей в месяц);

- Карта Гладиатора доступна в формате Стандартный и Премиум. Она предназначена для фанатов ФК «Спартак-Москва». По счету предусмотрен возврат 1,2-1,4% от суммы покупок, начисляется 6,1% на остаток. Также можно заказать аналогичные Стадионную и карту Болельщика;

- Клубные карточки Много.ру (бесплатная) и MnogoCard (99 рублей в месяц) позволяют участвовать в программе лояльности от этого сайта, выигрывать призы и накапливать бонусы.

Как видим, тарифных планов достаточно много. Если вам нужен простой пластик без повышенного кэшбэка и премиальных опций, можно оформить Opencard, Пенсионную или Социальную карты с бесплатным обслуживанием. Другие тарифы предназначены для клиентов, интересующихся программами лояльности от партнеров банка.

Плюсы и минусы дебетовой карты Opencard

Дебетовая карта Opencard банка ФК Открытие – удобный пластик с хорошим кэшбеком, который просто создан для тех, кто много тратит и любит получать хорошие возвраты.

| Достоинства | Недостатки |

|---|---|

|

|

В целом это вполне неплохая карточка, которая подходит для тех, кто не тратит много денег на повышенные категории кэшбека в других банках, предпочитая другие покупки. Это позволит получать больше денег обратно, тратясь только на самое необходимое.

Тарифные планы Банка Открытие

По условиям Банка Открытие дебетовые карты могут быть подключены к специальному тарифному плану или к одному из стандартных.

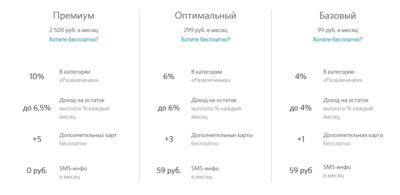

К таким относятся:

- Базовый со стоимостью обслуживания 99 рублей ежемесячно и платой за информирование по СМС в 59 рублей. Можно пользоваться без оплаты, если: остаток составляет 30 тыс. руб. и операции на 10 тыс. руб. ежемесячно или при поступлении заработной платы не менее 40 тыс. руб.+ 15 тыс. руб. оборота (минимум).

- Оптимальный. Стоит 299 в месяц, без абонплаты при остатке в 200 тыс. руб. минимум или 100 тыс. руб. + траты на сумму 20 тыс. руб., или з/п 100 тыс. руб. + оборот в 40 тыс. руб.. СМС-инфо – 59 рублей каждый месяц.

- Премиум со стоимостью 2500 в месяц и СМС-информированием, предоставляемом без оплаты. Если сохранять 600 тыс. руб. или в 300 тыс. руб. + расходовать 50 тыс. руб. и больше, или при наличии 300 тыс. руб. на всех счетах (учитываются вклады, депозиты, другие счета), или 125 тыс. руб. суммарно на всех р/с + оборот в 20 тыс. руб., то абонплата не взимается. Дополнительные преимущества: бесплатное СМС-информирование, бизнес-залы в аэропортах, без оплаты трансфер, премиальное банковское обслуживание.

Тарифные планы по дебетовым картам Банка Открытие

Тарифные планы по дебетовым картам Банка Открытие

Для всех вариантов пластика предусмотрены транзакции без комиссии (для некоторых установлены определенные ограничения) в собственных терминалах/банкоматах. В сторонних — 1%, но не меньше 250 рублей. Пластик, выпущенный в рамках Базового и Оптимального планов, можно использовать в качестве зарплатного.

Виды карт банка Открытие

Давайте поговорим о четырех основных видах карт, которые выдаются банком Открытие. Я выбирал самые распространенные среди клиентов, те, которые люди, судя по отзывам, наиболее часто спрашивают у сотрудников.

Карта «Добрые дела»

Она имеет оригинальный дизайн. Я был просто в восторге, когда увидел на пластике изображение ежика из мультика.

Оказывается, организация обладает авторскими правами на него.

У вас наверняка возник вопрос, почему карточка имеет такое название. Все просто — ее владелец в любой момент может стать участником благотворительных мероприятий, а процент, забираемый банком, уходит в фонд помощи.

- до 0,5% банк перечисляет в Фонд «Вера»

- до 6% на остаток — выплата % каждый месяц

Автокарта

Как вы поняли, она выпущена для тех, у кого есть машина. Если ее использовать на автозаправках, то на счет возвращается бонус в размере 3%. Я тоже такую себе заказал, и мне не нужно было ждать — этот тип пластика выпускается мгновенно.

- до 5% cash-back за заправки, ТО и автомойки

- до 6% на остаток — выплата % каждый месяц

Карта Аэрофлот

Накопив на карте определенное число бонусов, у ее владельца будет возможность бесплатно полететь в выбранный пункт назначения. Карточка создается для людей, не представляющих жизнь без путешествий.

- до 1 000 приветственных миль после первой покупки

- до 3 миль за каждые 50 рублей при покупке билетов на aeroflot.ru

- до 1,65 миль за каждые 50 рублей за любую другую покупку

Это про меня, сам думаю попробовать.

Карта WebMoney

На данный момент ее выпуск остановлен. Как вы поняли, карта привязывается к электронному кошельку.

Дорогие друзья, я рассказал вам о важных аспектах дебетовой карты, ее видах и сферах применения. Поделитесь такой полезной информацией со своими друзьями, может они хотят отправиться в путешествие уже завтра?

Подписывайтесь также на Телеграм канал — t.me/investbro_ru.

До скорой встречи!

Лимиты на финансовые операции

В соответствии с условиями тарифов, за сутки со счета можно снять не более 300 тыс. руб., а за месяц — не более 3 млн руб. Лимит на переводы и платежи в пользу операторов мобильной связи составляет 40 тыс. руб. в сутки для каждой оформленной бизнес-карты, в пользу нефинансовых компаний, которые предоставляют услуги типа «электронный кошелек», — 10 тыс. руб. в сутки для каждой бизнес-карты.

За сутки можно снять не более 300 тысяч рублей.

За сутки можно снять не более 300 тысяч рублей.

Некоторые ограничения также предусмотрены для операции пополнения расчетного счета:

- при использовании банкоматов Альфа-Банка — 90 тыс. руб. за операцию, 300 тыс. руб. в сутки (до 8 операций), 720 тыс. руб. в месяц;

- при использовании банкоматов Промсвязьбанка — 300 тыс. руб. в день (до 8 операций), 600 тыс. руб. в месяц.

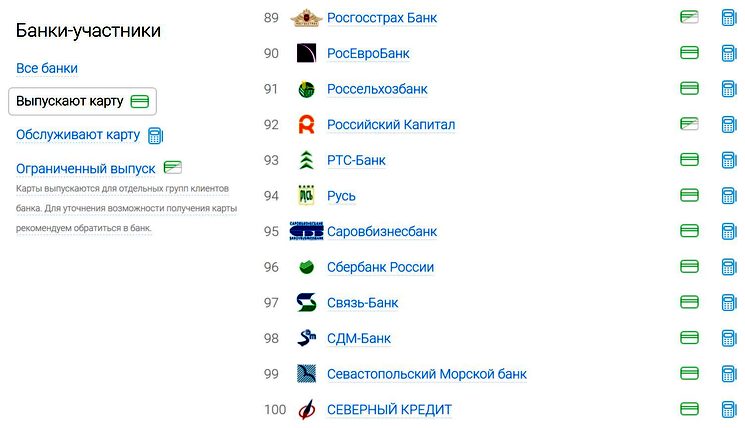

Ко-брендинговые карты со специальными тарифами

В этой категории представлен ряд дебетовых карт Банка Открытие, условиями которых будет подключение специального тарифного плана. Все предложения банка для этой группы относятся к ко-брединговым продуктам.

Платежная карта Лукойл

Предполагает получение бонусных баллов в рамках одноименной программы. Они начисляются при использовании дебетового пластика на фирменных АЗС и совершении прочих покупок с последующим обменом по курсу 1 руб. – 1 балл. Баллами можно оплатить топливо и товары на АЗС Лукойл. Годовое обслуживание — бесплатно. Снятие наличных банкоматах Банка Открытие – бесплатно, если сумма не превышает 50 тыс. руб., в сторонних – 1%, минимум 90 руб. При получении суммы более 50 тыс. руб. комиссия в любых банкоматах составит 3%. СМС-сервис предоставляется бесплатно.

Карта Болельщика

Предполагает участие в программе лояльности ФК Спартак-Москва при покупке билетов/абонементов. Выпуск, обслуживание и СМС-информирование предоставляется бесплатно. Лимит на выдачу наличных – 100 тыс. руб. в месяц.

Стадионная карта

Практически идентична предыдущей. Открывается на сумму от 100 до 15 тыс. руб. с ежемесячными расходами не более 40 000 и возможностью бесконтактной оплаты.

Карта Много.Ру

Предполагает начисление баллов по бонусной программе, которые можно потратить на оплату связи и электроники. При этом владельцу полагаются следующие бесплатные сервисы: выпуск и обслуживание дебетовой карты, пополнение и Интернет-банк. Персонифицированная карточка позволяет бесплатно проводить транзакцию на 100 тыс. руб. в месяц, не персонифицированная вывода денежных средств не предполагает. СМС-инфо -59 рублей ежемесячно.

Подача онлайн-заявки на карту «Opencard»

Когда нужна выгодная кредитка, банк Открытие готов предложить лучший продукт среди конкурентов. Условия пользования картой существенно отличаются от карт иных банков, предлагая больше возможностей и бонусов.

Кредитная карта банка Открытие — это лимит в полмиллиона рублей, доходный кэшбэк, доступная кредитная ставка. Создание такого кредитного продукта было продумано до мелочей, оно сопровождалось внедрением современной системы безопасности и сохранности персональных данных, которая не ограничилась наличием стандартного пин-кода.

Чтобы подать заявку на получение кредитки, достаточно заполнить заявку на сайте компании. Сделать это можно не только с персонального компьютера, но и со смартфона. Также существует возможность создания анкеты в отделениях банка или через колл-центр. Рассмотрение документов осуществляется в максимально сжатые сроки, чтобы ускорить процесс выдачи и использования кредитки заемщикам.

Пошаговая инструкция оформления

Кредитка банка Открытие имеет хорошие отзывы от клиентов. Потребители, которые регулярно используют этот платежный инструмент, по достоинству оценили все преимущества Opencard, среди которых выгодный кэшбэк и бесплатное обслуживание.

Заказать кредитную карту Опенкард проще всего на сайте банка. Для оформления необходимо выбрать раздел «Кредитные карты», после этого нажать на продукт «Opencard кредитная». Нажав на кнопку «Оформить карту», клиент получает на мониторе электронную анкету. Туда необходимо внести свои личные данные (фамилию, имя, отчество), пол, контакты, а также дать согласие на обработку персональных данных.

После этого нужно дождаться одобрения по кредиту, предоставить документы и получить карточку. Пользование кредитными средствами предусматривает не только безналичный расчет, но и снятие денег в банкомате. Лимит на обналичивание составляет 100 тысяч рублей в месяц, снятие денег в сторонних АТМ предусматривает комиссию — 3,9% + 390 рублей.

Оформите Opencard и получайте выгодный кэшбэк — до 11% за покупки в определенной категории или 6% за все товары. Банк начисляет бонусный балл за каждую проведенную оплату, главное — определиться с форматом кэшбэка.

Срок рассмотрения заявки

Рассмотрение заявки осуществляется в максимально сжатые сроки. Чаще всего ответ приходит в течение дня. Компания заинтересована, чтобы клиент получил карту как можно быстрее. Поэтому длительное принятие решения исключено.

Если заинтересовала кредитная карта Открытие, условия получения можно прочитать на сайте или узнать по телефону. Получив кредитку, можно отслеживать информацию по карте, зайдя в личный кабинет. Баланс, начисленные проценты, бонусы — за всем этим легко следить с помощью интернет-банкинга.

Процентные начисления возможны лишь в том случае, если долг по карте не выплачен в течение грейс-периода. Когда же все средства возвращены в срок, пользование деньгами не несет за собой никаких финансовых потерь.

Как повысить шансы на одобрение заявки

Кредитные карты банка Открытие — эффективный платежный инструмент, который позволяет делать покупки и оплачивать услуги удобно и выгодно. Это может быть как онлайн-шопинг через интернет, так и безналичный расчет в ближайшем магазине у дома. Оформить кредитку Visa или Mastercard могут совершеннолетние россияне, которые имеют официальное место работы и регулярную заработную плату.

Чтобы увеличить шансы на одобрение, можно указать дополнительный доход. Это могут быть премии, средства от сдачи в аренду жилья, депозитные начисления.

Большую роль в принятии решения банком играет кредитная история клиента. Лица с низким кредитным рейтингом, непогашенными кредитами, судебными спорами, просрочками могут получить отказ. Реабилитировать КИ можно с помощью микрокредитов, потребительских займов, депозита с минимальной суммой. Открыв депозитный счет, заемщик автоматически повышает в глазах банка свою платежеспособность и благонадежность.

Как узнать решение банка

Отправив заявку на оформление Opencard с льготным периодом, соискателю нужно дождаться решения банка. Чаще всего оно приходит в тот же день. Это может быть звонок от менеджера банка, смс-сообщение, письмо на электронную почту.

После одобрения заявки необходимо предоставить банку документы (паспорт, дополнительное удостоверение, справку о доходах) и получить кредитку. Все условия, ставки, просчет льготного периода оговариваются при оформлении карточки. На премиум условия могут рассчитывать постоянные клиенты банка. Платежная система кредитки Opencard — Visa Gold или Mastercard World. Это позволяет выгодно расплачиваться картой даже за пределами России.

Обзор тарифов и условий

Рассмотрим тарифы и условия пользования кредитными картами банка “Открытие”.

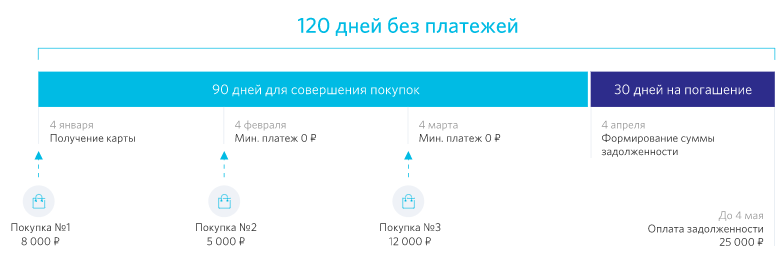

120 дней

120 дней без платежей – карта с одним из самых больших льготных периодов кредитования – 120 дней. Особенностью по сравнению с другими банками является механизм работы беспроцентного срока:

- В день получения карты начинает действовать льготный период. Он состоит из 3 расчетных и одного платежного. У владельца есть 90 дней для совершения покупок. В течение этого срока не надо вносить минимальных платежей.

- По окончании трехмесячного срока есть еще один месяц, чтобы погасить долг или внести минимальный платеж в размере 3 % от суммы задолженности, но не менее 300 ₽.

- С этого же дня начинает действовать новый льготный период. Покупки, совершенные после 90-дневного срока, попадут уже в новый период. На схеме ниже это операции с 5 апреля.

К льготным не относятся следующие операции: снятие наличных, денежные переводы, брокерские операции, казино, азартные игры.

Тарифы:

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Комиссия за обслуживание – 1 200 ₽. Но если ежемесячно использовать карту на сумму не менее 5 000 ₽, то на счет будет возвращаться по 100 ₽ в месяц. Таким образом, за год может вернуться вся сумма, уплаченная за обслуживание. Комиссия будет включена в первую выписку по кредитке.

- Без комиссии можно снять наличные в банкомате по всему миру. Но напомню, что банк начислит проценты на эту операцию, т. к. она не относится к льготным. Лимиты на снятие – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Opencard

Главная особенность кредитки Opencard – это ее бонусная программа. Можно ежемесячно выбирать одну из двух опций.

До 11 % в категории

Каждый месяц клиент устанавливает категорию повышенного кэшбэка: Транспорт, Кафе и рестораны, Путешествия, Красота и здоровье. Максимальный возврат в 11 % получается, если соблюдать определенные условия, по остальным покупкам – кэшбэк 1 %.

До 3 % на все покупки

Накопленными бонусными рублями можно компенсировать любую покупку от 1 500 ₽. Есть лимит на их накопление – не более 15 000 в месяц.

Тарифы:

- Льготный период – до 55 дней.

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Ежемесячный платеж – 5 % от суммы долга.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Бесплатное обслуживание. Но придется заплатить за выпуск карточки 500 ₽. Когда сумма покупок по кредитке достигнет 10 000 ₽, плата за выпуск вернется на счет бонусными рублями.

- Комиссия за снятие наличных – 3,9 % плюс 390 ₽. Лимиты – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Travel

Карта Travel выпускается в трех вариантах:

| Тарифы | Премиальная | Золотая | Стандартная |

| Кредитный лимит, руб. | 1 000 000 | 500 000 | 500 000 |

| Льготный период, дн. | 55 | 55 | 55 |

| Процентная ставка, % | 17,9–30,9 | 18,9–31,9 | 19,9–32,9 |

| Годовая стоимость обслуживания, руб. | 5 990 | 2 990 | 990 |

Особенностью Travel является возможность копить бонусные рубли и оплачивать ими билеты любой авиакомпании или бронь отелей на сайте travel.open.ru. Правила начисления бонусов:

- приветственные рубли после первой покупки: по Премиальной – 600 ₽, Золотой – 300 ₽, Стандартной – 200 ₽;

- кэшбэк за каждые 100 потраченных рублей: по Премиальной – 4 ₽, Золотой – 3 ₽, Стандартной – 2 ₽.

По Премиальной и Золотой есть страховая программа для выезжающих за рубеж.

Лукойл

Карта во многом похожа на Travel с той лишь разницей, что накопленные баллы тратятся на заправку на АЗС “Лукойл”. Тарифы такие же, как в описанной выше кредитке.

Получение дебетовой карты

Как известно, после подтверждения заявки, карточку нужно изготовить, а на это потребуется определенное время. Стоит немного подождать.

Банковский работник перезвонит и обговорит с вами место получения карточки. Есть вероятность воспользоваться услугами курьерской доставки.

Первоначально клиент получат карточку без пин-кода. Это делается в целях безопасности.

Активация осуществляется при помощи мобильного приложения, следуя основным указаниям системы. После этого на телефон должен прийти код, который, как говорится, запустит работу карты.

Пользователю останется еще раз тщательно ознакомиться с правилами безопасного обращения с изделием и начать пользоваться банковским продуктом.

Зарплатным клиентам

Банком Открытие предоставляются услуги по зарплатным проектам. Есть специальные банковские продукты для начисления заработной платы. В банках учреждения выдаются зарплатные карточки, которые также проходят процедуру активирования. Эта процедура существенно упрощена организацией. Чтобы пластиковый продукт стал активным. В банкоматах банка Открытие для этого требуется только ввод пин-кода.

Если нет возможности воспользоваться таким терминалом, можно выполнить процесс активирования через Интернет. Банком предоставляется такая возможность. Для этого необходимо зарегистрироваться на официальном сайте и создать личный кабинет. После этого можно зарегистрировать мобильный банкинг, чтобы совершать финансовые операции с мобильного устройства.

В банке зарплатные банковские продукты можно активировать и при помощи операторов горячей линии. Телефон для связи указан на обратной стороне пластика.

Тарифы и условия по дебетовой карте Opencard

Сегодня дебетовая карта Opencard позволяет хранить, тратить, снимать и переводить средства без комиссии. Можно бесплатно пополнять ее через интернет-банкинг с других карт, «стягивать» с нее средства на другие карты, снимать бесплатно в банкоматах и так далее.

Дебетовая карта предлагает от 1 до 3% кэшбека. Для получения каждого процента необходимо выполнять специальные условия. К сожалению, это единственный «доход», который можно получить с пластиком – процента на остаток на ней, как и на большинстве карт Открытия, нет.

За выпуск Opencard необходимо заплатить 500 рублей. Плановый перевыпуск обойдется в ту же сумму, внеплановый – дороже на 150 рублей. Ежегодное обслуживание бесплатно. Заплатить нужно будет только за полноценное SMS-информирование: оно обойдется в 59 рублей за месяц.

Последние изменения в тарифах

Не так давно карта Opencard не позволяла получать третий процент кэшбека за хранение средств на других карточных счетах Открытия. С января 2019 года же ситуация изменилась: теперь вы можете хранить средства на какой угодно карте банка, они все равно будут учитываться для получения процента.

Кстати, на этом можно заработать дополнительно: карта «Пенсионная» имеет процент на остаток, поэтому если вы имеете пенсионное удостоверение, то можете получать и повышенный кэшбек, и доход за хранение средств.

С марта 2019 года можно делать только пять покупок в одной торговой точке за сутки. Если вы отоваритесь шесть раз или больше, то Открытие срежет кэшбек со всех операций в течение дня. Это сделано якобы для противоборства злоупотреблению кэшбеком.

С конца 2018 года были изменены условия конвертации валюты. Если раньше деньги обменивались исходя из курса ЦБ РФ + 2,5% комиссии, то теперь все обменные операции проходят по внутреннему банковскому курсу. И часто это даже выгоднее, поскольку Открытие не наглеет со стоимостью валюты.

Критерии для клиента

Получить Opencard может любой гражданин РФ, имеющий паспорт и возможность написать заявление на выдачу карты. Для получения, естественно, не нужен какой-то доход или выполнение других условий.

Даже необязательно, чтобы на территории вашего населенного пункта было отделение банка Открытие. Потому что Opencard можно получить через курьерскую доставку, что очень удобно.

Как правильно пользоваться картой Opencard

Дебетовая карта Opencard – классический платежный инструмент, к которому не требуется длинная инструкция. Главное ее достоинство – в простоте. Чтобы получить максимум от использования карточки, достаточно просто ей активно пользоваться и выполнять минимальные требования для кэшбека.

Мы рекомендуем оплачивать услуги через интернет-банкинг или мобильное приложение в начале календарного месяца, чтобы максимально приблизить получение второго процента кэшбека. Начисление денег начнется, как только вы потратите 5000 рублей на покупки с карты, и его размер удвоится, когда вы купите товаров или услуг через мобильный банк на 1000 рублей.

Выводы

Универсальная Opencard от банка «Открытие» получилась удачной. Бесплатная карта с простой и понятной программой лояльности, по которой нетрудно получать хороший кэшбэк – что еще нужно неприхотливому, но любящему «кашу» клиенту. Я получил Опенкарту как только продукт появился на рынке и использую её по прямому назначению по сей день. Я делаю с неё покупки в тех категориях, которые у меня не обеспечены отдельными картами с большим кэшбэком.

Напоминаю, у кого никогда не было этой карты, могут заказать себе её по специальной ссылке. После первой покупки от 100 руб. банк начислит вам 500 бонусов.