9 лайфхаков для владельцев «кэшбэк карты» от райффайзенбанка

Содержание:

- Как оформить карту

- Дебетовая карта Gold MasterCard

- Преимущества

- Как накопить баллы?

- Правила и условия использования карт с кэшбэком Райффайзенбанка

- Главные недостатки кешбэк карты от Райффайзенбанка

- Список карт Райффайзенбанка с кешбэком

- Что из себя представляет Кэшбек карта от Райффайзен?

- Кэшбэк в Райффайзенбанке

- Кредитная карта с кешбэком

- Дебетовая «Кешбэк» карта

- Что ещё умеет карта

- Тарифы

- Недостатки карточки

- Надежность и преимущества банка

- Ответы на популярные вопросы

- Вывод

- Вывод

Как оформить карту

Оформление карты не займет много времени. Это можно сделать в мобильном приложении, на официальном сайте банка, в отделении Райффайзен или в контактном центре. Самые быстрые варианты – первый и второй.

Чтобы получить Кэшбэк карту, вам должно быть от 14 лет, ведь согласно российскому законодательству оформлять дебетовые карты можно только при условии получения паспорта.

Вам предложат заполнить стандартные поля: ФИО, дату рождения, телефон, гражданство и другие. Если вы решили заполнить поля в оффлайн режиме, то есть придя в банк, то нужно иметь при себе паспорт – с него снимут копию и оставят ее у себя.

После этого вы подпишете договор на открытие счета, дадите согласие на обработку персональных данных, рассылки и уведомления, подключите при необходимости дополнительные сервисы (например, мобильный банк).

После оформления вам скажут, когда можно будет забрать карту в отделении. Если хотите заказать доставку курьером, то предложат удобную для вас дату доставки

Обратите внимание, что такая функция будет бесплатной только в том случае, если вы новый клиент Райффайзен банка

Дебетовая карта Gold MasterCard

У Gold MasterCard повышенный статус и дополнительные преимущества в сравнении с другими дебетовыми картами. Выпуск проводится только для клиентов пакета «Золотой». Данный инструмент позволяет увеличить лимиты на получение наличных с карты, есть бонусы и выгодные условия кешбэка.

Тарифы и условия

Поскольку получить пластик могут только держатели пакета «Золотой», потребуется ежемесячно выплачивать по 500 р. Если выполнить несколько требований, платы не будет:

- Баланс в среднем за месяц по всем счетам в Райффайзенбанке от 300 тыс. р.

- Средние расходы по счету за прошлый месяц составляют 30 тыс. р. и более.

При выполнении одного из условий обслуживание будет бесплатным. Снятие средств в банкоматах или через партнеров не дополняется комиссионными. Если действия совершаются через сторонние учреждения, дополнительно списывается 1 % или 100 р. Внутренние переводы не тарифицируются, а на другие карты списывается от 50 р. или 1,5 %.

Основные преимущества пластика:

- Возможность снятия средств не только в РФ, но и за границей, даже в случае потери пластика.

- Бесплатное уведомление об операциях через СМС.

- Горячая линия 24/7.

- Наличие приоритета в отделениях Райффайзенбанка.

- Есть юридическая помощь.

- Дополнительные карты можно выпускать бесплатно.

Статус Gold дает возможность использовать более качественные услуги и сервис. Детально ознакомиться с правилами программы и условиями можно в документах.

Условия начисления кешбэка

Кешбэк в размере 5 % доступен при безналичном расчете на АЗС, если траты в месяц будут превышать 30 тыс. рублей. Выплаты ежемесячно составляют до 3 тыс. р. У держателей карты есть дополнительные возможности, связанные со страхованием во время путешествий. Бонус распространяется на всех членов семьи с возможностью получения дополнительных скидок от партнеров Райффайзенбанка.

Процент на остаток

В описанном предложении, как и у других дебетовых карт, процент на остаток не насчитывается. Для создания накопительного счета необходимо самостоятельно подать заявку.

Требования к держателю

Чтобы оформить карту, потребуется соответствовать некоторым требованиям. Подать письменное заявление можно онлайн на сайте или в отделении Райффайзенбанка.

От граждан РФ потребуется наличие паспорта, справок о доходах, трудоустройстве не нужно. Сотрудники банка не запрашивают СНИЛС или ИНН, однако при необходимости эти документы могут потребоваться. Для оформления карты иностранцам необходимо предъявить паспорт или иные документы, подтверждающие личность.

Преимущества

- Бонусные программы накопления баллов и миль, программы кэшбэка делают оплаты картой еще выгоднее

- Моментальные кредитные карты. Выпуск в день обращения

- Выезд сотрудника Райффайзенбанка в офис

- Беспроцентный льготный период — до 50 дней

- Скидки и специальные предложения от 6 000 партнеров Райффайзенбанка. Мобильное приложение подскажет о скидке, когда вы находитесь рядом с партнером банка

- Быстрые переводы и платежи без комиссии: услуги ЖКХ, мобильной связи и Интернет

- Бесконтактные платежи Apple Pay и Samsung Pay

- Безопасные платежи в Интернет с 3D-Secure

- Возможность бесплатного обслуживания карт в рамках Золотого или Премиального пакета услуг

- Выгодно снимать наличные в любом из 22 000 банкоматов в России и мире

Как накопить баллы?

Бонусы начисляются за любые покупки при оплате картами, с учетом ограничений, которые рассмотрены далее. Партнеры программы могут предложить увеличенное количество бонусов за покупки в их собственных магазинах.

Стандартное количество баллов, начисляемое за покупку зависит от вида карты. Если это кредитка, то с каждых 100 рублей стоимости товара или услуги на бонусный счет зачисляется 2 балла, оплата дебетовой принесет 1 балл со 100 рублей, т.е. в два раза меньше.

Исключение Райффайзенбанк сделал для новых клиентов, т.е. тех, у кого до регистрации в программе Всё Сразу не был открыт ни один счет в самом банке, таким участникам начисляется 2 балла со 100 рублей покупки по дебетовой карте в течение первого года участия в программе лояльности.

| Кредитная | Дебетовая | Новым клиентам | |

| Накопления баллов со 100 руб. покупок | 2 балла | 1 балл | 2 балла |

| Макс. сумма покупок с начислением баллов | 200 000 | 100 000 | 200 000 |

| Годовое ограничение, покупок на сумму не более | 8 000 000 | 4 000 000 |

8 000 000 |

Важно знать, что если баллы не используются, они сгорают по истечении 36 месяцев с момента их начисления на бонусный счет

Как посмотреть их количество

Чтобы посмотреть баллы за кэшбэк в Райффайзен Банке, нужно зайти в личный кабинет. Если доступа к нему нет – потребуется пройти регистрацию. В разделе «Обмен баллов» производится их обмен на любые вознаграждения из каталога. В «Истории операций» можно посмотреть порядок начислений – за какие операции, в какую дату, какое количество было получено. Сумма бонусов рассчитывается за любой выбранный период.

Выплата баллов занимает от 1 дня до месяца: Озон.ру или Яндекс.Такси – в течение суток, S7 Priority – в течение 20 суток, конвертация в денежные средства – до 3 недель, бонусы РЖД – до 10 дней. Поэтому, если единицы не отображаются в личном кабинете, нужно подождать определенное время. Также следует учитывать, что не за все траты клеинт получает вознаграждение.

Ограничения по накоплениям

Программой лояльности «Всё сразу» предусмотрены ограничения по накоплению бонусов:

- За один месяц в одном торгово-сервисном предприятии (либо торговой сети) можно получить не более 1000 баллов. Т.е. расплачиваясь кредиткой, участник получает бонусы при покупках до 200 тыс. рублей в одной организации, дебетовой – до 100 тыс. рублей.

- Участнику программы «Все сразу» за один календарный год могут начислить не более 40 тысяч баллов. Т.е. если расплачиваться кредиткой, сумма покупок составила бы 4 млн. рублей, дебетовой – 8 млн. рублей.

За что начисляется кэшбэк?

Бонусы начисляются за любую безналичную оплату услуг и счетов. Сюда входят и покупки товаров, и услуги ЖКХ, оплата штрафов и страховок. Список большой, так как исключений от Райффайзенбанка немного. Это одна из немногих бонусных программ, не ставящая участников в жесткие рамки.

Кроме того банк дополнительно дарит по 300 бонусов на Новый год, День рождения и столько же за активацию новой карты. Таким образом можно получить до 1000 бонусных баллов в месяц

Обратите внимание, что они должны быть потрачены в течение 36 месяцев, с момента начисления

За что начислений не дают?

Начисления можно получить практически за все. Даже за те категории, по которым другие бонусные программы ничего не предусматривают. Например, оплата налогов и штрафов. Однако это не значит, что возврат можно получить по всем операциям с карты «Все Сразу». Существует и список исключений. Он один из самых коротких, но все же за перечисленные манипуляции кэшбэк не дадут.

- Снятие и внесение наличных.

- Переводы на другие карты.

- Оплата банковских услуг, в том числе и погашение кредитов.

- Обмен валюты.

- Оплата счетов через Райффайзен-онлайн с использованием свободных реквизитов.

- Покупка лотерейных билетов, ставки и любые операции в казино, включая их онлайн версии.

- Операции с электронными кошельками.

- Платежи, необходимые для осуществления предпринимательской деятельности.

- Операции, которые банк может расценить как мошенничество, в том числе покупка запрещенных на территории РФ товаров и услуг.

Правила и условия использования карт с кэшбэком Райффайзенбанка

Карта райффайзен банка с кэшбеком (дебетовая карта) имеет следующие условия:

- Максимальная сумма для снятия средств – 200 000 руб. в день или 1 000 000 руб. в месяц.

- Тариф по денежному переводу на карты других банковских учреждений составляет 1.5% от общей суммы перечисляемых средств (минимум – 50 рублей).

- Обналичить средства в банкоматах других финансовых организаций можно, но придётся оплатить 1% (не менее 100 руб.).

- Использование СМС-банка для держателя карты стоит 60 рублей/месяц.

Для владельцев кредитной карты с кэшбэком действуют такие условия:

- Процент по кредиту варьируется от 29% до 39%.

- Возможность подключить беспроцентный период длительностью до 20 дней.

- Через банкоматы райффайзен банка сумма за снятие наличных и переводы средств в другие кредитные учреждения – 3% + 300 руб. от суммы. Комиссию за снятие денег в банкоматах других банков – 3,9% + 390 руб. от суммы.

- Стоимость услуги смс-банкинга точно такая же, как и при пользовании дебетовой картой.

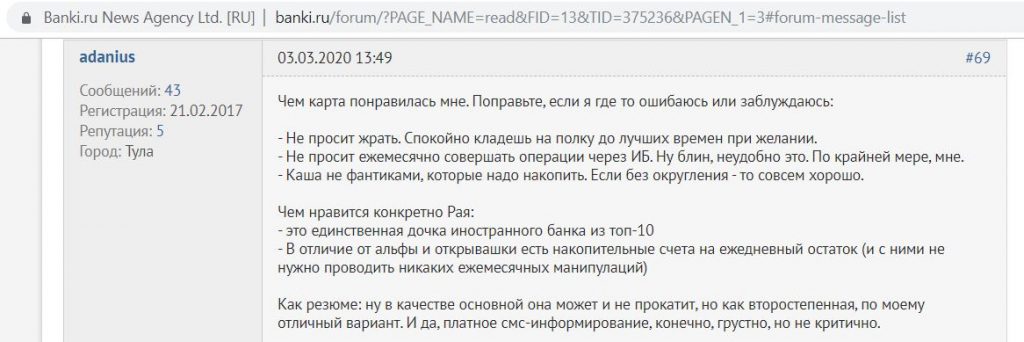

Главные недостатки кешбэк карты от Райффайзенбанка

Платное смс-информирование

СМС-информирование у карты «Кэшбэк» платное (в том числе пуши), для основной карты услуга обойдется в 60 руб./мес. (первый месяц бесплатен при первичном подключении), для допки — 45 руб./мес.

Можно его не подключать, пароли 3D-Secure для покупок в интернете все равно будут приходить.

Нет процента на остаток

Процент на остаток на карте «Кэшбэк» не предусмотрен. Как вариант, в банке можно открыть накопительные счета.

У счета «Выгодное решение» на минимальный остаток за месяц до 20 млн руб. положено 5% годовых (с 06.07.2020 будет 4,5% годовых):

Помимо этого у «Райфа» есть еще накопительный счет «На каждый день» с начислением процентов на ежедневный остаток. Там на остаток до 100 000 руб. начисляется 4,5% годовых для зарплатников и 4% для всех остальных (с 06.07.2020 на остаток до 100 000 руб. у зарплатников будет 3,5%, у всех остальных — 3%):

Зарплатником в «Райффайзенбанке» стать очень просто, достаточно при пополнении карты через мобильное приложение или интернет-банк с карт других банков в специальном поле поставить галочку, что это перевод зарплаты. Сумма таких пополнений должна быть от 25 000 руб./мес.

Стоит иметь в виду, что у накопительных счетов «Райфа» есть неочевидный недостаток. Дело в том, что в «Райффайзенбанке» за снятие наличных с текущих и накопительных счетов через кассу предусмотрена комиссия в 0,7%, минимум 300 руб.

Без комиссии снять нал можно в банкомате с помощью карты, но там суточный лимит 200 000 руб., месячный 1 000 000 руб. Большие суммы без комиссии можно только стянуть с карты через сторонние сервисы.

UPD: 12.03.2020Для зарплатников комиссия за выдачу наличных через кассу заметно гуманнее: 150 руб. за операцию при общем лимите на обналичку в 5 млн руб./мес.:

Нет бесплатного межбанка

Межбанк в «Райфе» стоит 0,75% (минимум 50, максимум 1000 руб.)

UPD: 12.03.2020У зарплатников стоимость межбанка составляет 0,5% (минимум 25, максимум 500 руб.):

Исходящие переводы по номеру карты у «Райффайзенбанка» очень дорогие, стоят 1,5%, минимум 50 руб.:

Комиссия за оплату за границей

У «Райффайзенбанка», помимо невыгодного курса обмена валют, есть ещё и дополнительная комиссия в 1,65% за совершение операций за рубежом в валюте, отличной от валюты счёта (рублей):

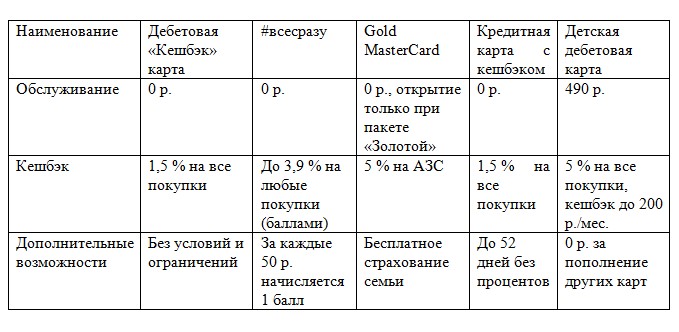

Список карт Райффайзенбанка с кешбэком

Кешбэк от Райффайзенбанка доступен на дебетовых и кредитных картах, что позволяет сделать покупки выгоднее и приятнее. При оплате услуг или товаров пользователь получает возврат денег в определенном процентном соотношении.

При оформлении дебетового пластика клиент получает не только выгодные условия покупок, но и проценты на остаток баланса накопительного счета. Снимать средства можно без комиссионных в любых точках Райффайзенбанка и его партнеров. Пластик поддерживает бесконтактные платежи. Для кредитных карточек клиент может получать лимиты до 600 тыс. р. и рассрочку до 52 дней. Большим плюсом можно считать бесплатную доставку и кешбэк до 5 %.

Оформить любой вариант карточки из представленных в таблице можно через сайт всего за несколько минут, заполнив форму онлайн.

Что из себя представляет Кэшбек карта от Райффайзен?

Кэшбек – бонусная программа той или иной организации, подразумевающий полный или частичный возврат потраченных денежных средств. То есть карта с кэшбэком должна начислять вам какой-то процент от суммы ваших покупок.

Если кратко пробежаться по условиям, то мы получим следующее:

- Обслуживание карты – бесплатное.

- Минимальный возраст для оформления – 14 лет, максимальный возраст не установлен.

- Кэшбек – 1,5 процентов.

- Доход в месяц может составлять до четырех процентов годовых;

- Пополнение карты – бесплатно.

- Как оформить – в мобильном приложении банка, в отделении Райффайзен, на сайте банка или в центре контактов. Четыре варианта на ваш выбор.

- Уведомления по пополнению или снятию средств – шестьдесят рублей за месяц.

- Платежная система – Mastercard.

Но предлагаем пройтись по всем этим пунктам более подробно, выявить все “подводные камни”. Таким образом можно будет понять, подходит ли вам данная Кэшбек карта или все же нет.

Кэшбэк в Райффайзенбанке

Кэшбэк Райффайзенбанк по картам начисляет уже более 10 лет. Программы постоянно обновляются и совершенствуются.

Кэшбэк автоматически начисляется на отдельный счет в виде баллов, которые в дальнейшем можно обменять на деньги или сертификат. Предусмотрено также начисление бонусов — миль. Их можно использовать для оплаты услуг, связанных с путешествиями:

- приобретение авиа- и железнодорожных билетов;

- аренду автомобиля;

- бронирование номера в отеле.

За что начисляется кэшбэк

Кэшбэк начисляется за оплату товаров и услуг безналичным платежом с помощью банковской карты. Бонусы зачисляются на счет клиента в течение 30 дней после оплаты покупки.

Для получения кэшбэка необходимо выполнить следующие условия:

- оплачивать товары картой не реже, чем 1 раз в год;

- покупки не должны быть связаны с коммерческой деятельностью;

- не иметь долгов по кредитам в Райффайзенбанке.

За что начислений не дают

Баллы не начисляются за:

- снятие наличных средств в банкоматах и кассах отделений банка;

- оплату ставок в казино;

- приобретение драгоценных металлов, лотерейных билетов, ценных бумаг, дорожных чеков;

- оплату ставок на тотализаторе;

- расчеты по договору страхования;

- оплату обязательств по кредитам;

- оплату покупок, если средства потраченные на их приобретение были возмещены покупателю в результате возврата товара или по другим причинам;

- мошеннические операции.

Где можно потратить баллы

Потратить баллы можно на:

- приобретение сертификатов у партнеров программы: РЖД; Ozon.ru, Яндекс.Такси, S7 и др.;

- оплату всех видов товаров и услуг, в т.ч. ЖКХ.

Бонусы доступны к использованию в течение 36 месяцев, после чего они списываются.

Кредитная карта с кешбэком

Райффайзенбанк предоставляет программу, в которой доступен лимит кредитных средств в размере 600 тыс. рублей и кешбэк 1,5 % с любых покупок. Беспроцентный период по кредитной карте составляет 52 дня. Процентная ставка — от 19 % в год.

Тарифы и условия

Обслуживание бесплатное для тех, кто подаст заявку до конца 2021 года. В дальнейшем плата составит 1490 р./год. Кредитный лимит — 600 тыс. р. при минимальном платеже до 4 % от суммы долга на дату выписки. Среди остальных условий нужно выделить:

- Снятие наличных у партнеров или в банкоматах Райффайзенбанка — 3 % от суммы + 300 р.

- Снятие средств в других банкоматах — 3,9 % + 390 р.

- Бесплатное пополнение карты через банкоматы или переводы, а в кассе при внесении до 10 тыс. р. берется дополнительно 100 р. за операцию.

Это основные условия и правила программы, детали можно уточнить в документах Райффайзенбанка.

Условия начисления кешбэка

Условия кешбэка не отличаются от дебетовых планов, достаточно совершать покупки или переводить деньги на счета, чтобы получать возврат в размере 1,5 % от суммы. Новые клиенты за первый год использования получают по 1 баллу за 50 рублей, со второго — 1 балл за потраченные 100 рублей. Использовать средства можно на покупки или сертификаты партнеров, а также переводить их в реальные деньги на счет. На протяжении пользования есть бонусы. К примеру, после покупок на 5 тыс. р. предоставляется еще 300 баллов, есть подарки на Новый год, день рождения. Средства по кешбэку могут храниться на балансе до 3 лет, после чего аннулируются.

Требования к держателю

Получить карту с кешбэком могут все граждане РФ, у которых есть постоянная регистрация и место работы. Возраст держателя — от 23 лет или от 21 года, если клиент получает зарплату на банковский счет Райффайзенбанка. Максимальный возраст составляет 67 лет на период действия договора. Стаж работы на последнем месте — от 3 месяцев. Ежемесячные доходы — от 25 тыс. р.

Дебетовая «Кешбэк» карта

Дебетовая карта «Кешбэк» от Райффайзенбанка считается новым продуктом на рынке. Не нужно совершать никаких действий, чтобы получать бонусные начисления. Процесс не имеет ограничений, сумма возврата — 1,5 % на любые покупки.

Тарифы и условия

По программе получить пластик можно только в рублевом эквиваленте. При помощи карты клиенты могут вернуть 1,5 % от суммы покупок независимо от категории затрат. Условия распространяются на все расходы, что выгодно и удобно. Обновленная программа исключает потребность в выборе избранных или любимых товаров, кешбэк работает для любой суммы: от самой маленькой до крупной.

Выпуск карты бесплатный, за ведение счета и его обслуживание Райффайзенбанк не берет комиссий в течение всего периода использования. Пополнение можно проводить с любых других карточек при помощи онлайн-сервиса Райффайзенбанка. Клиенты могут добавить средства на счет через банк или банкомат. Комиссионные во время снятия наличных не действуют, если процедура проводится в собственных или партнерских банкоматах.

Для удобного контроля средств и кешбэка рекомендуется использовать мобильное приложение. В нем видны размер и история платежей с детальным начислением баллов. Кроме того, действуют дополнительные привилегии, о которых речь пойдет позже. Рекомендуем ознакомиться с правилами и условиями для держателей дебетовой «Кешбэк» карты.

Райффайзенбанк утвердил несколько тарифных планов, на основании которых проводится обслуживание. Основные из них таковы:

- бесплатное обслуживание и выпуск;

- отсутствие комиссионных за снятие наличных средств;

- получение денег в отделении банка через кассу дополняется комиссионным платежом 0,7 % от основной суммы, но не менее 300 р.;

- получение средств через кассы других банков сопровождается комиссией 1 % от общей суммы, но не менее 100 р.;

- бесплатное пополнение баланса с карты любого банка;

- пополнение через кассу в размере до 10 тыс. р. дополняется комиссией 100 р.;

- внутрибанковские переводы бесплатные, а для других банков составляют 1,5 % от суммы, но не меньше 50 р.;

- уведомление об операциях по СМС — 60 р.;

- лимит на совершение операций в сутки независимо от их типа — 6 млн р.;

- снятие наличных в сутки — до 200 тыс. р.;

- ежемесячный лимит на снятие средств — до 1 млн р.;

- в случае потери пластика за границей можно заказать экстренный выпуск за 6 тыс. р.;

- кешбэк на любые операции — 1,5 %.

Выпуск пластика осуществляется системой MasterCard.

Условия начисления кешбэка

По утверждениям руководства Райффайзенбанка, клиенты для получения кешбэка не должны выполнять никаких требований. В тарифных планах пластика нет сносок и других данных. Для возврата части средств нужно просто совершать каждый день покупки, оплачивая их картой. За это будет начислен кешбэк в размере 1,5 %.

Применять карточку можно не только на территории РФ, но и за ее пределами. В ходе списания средств начисляются бонусы, после чего проводится пересчет в рубли по курсу на дату покупки.

Процент на остаток

Согласно тарифному плану карты «Кешбэк», процент на остаток можно использовать. Для этого нужно открыт накопительный счет путем перевода денег с баланса. После этого программа будет на остаток суммы считать 5 %.

Требования к держателю

Получить дебетовую «Кешбэк» карту может любой человек, что связано с ее назначением. Больших ограничений нет, главное, чтобы клиент был совершеннолетним гражданином РФ. Подтвердить личность можно через смартфон и мобильное приложение.

Для получения карты потребуется только паспорт гражданина РФ. Не нужны данные о трудоустройстве, поскольку это платежный инструмент. Владельцы смогут использовать только личные деньги, которые будут переведены на баланс. Банковскими средствами пользоваться невозможно — для этого потребуется кредитная карточка.

Что ещё умеет карта

Конечно, при выборе «пластика» на каждый день нужно обращать внимание не только на кэшбэк, но и на ряд других параметров — стоимость обслуживания, удобство снятия наличных и т.п. Здесь особенных «подводных камней» не наблюдается:

Здесь особенных «подводных камней» не наблюдается:

- Бесплатное обслуживание на весь период действия карты;

- Бесплатное пополнение;

- — «Росбанка», «Уралсиба», «Московского Кредитного», «ЮниКредит», «Россельхозбанка», «Открытия», «Газпромбанка». Лимит — до 200 000 руб./день и до 1 000 000 руб./мес.;

- Бесплатные переводы в другие банки до 100 000 рублей по номеру телефона через СБП (Систему Быстрых Платежей). Ну, сейчас это у всех есть, конечно;

- Бесплатная страховка в поездках (в том числе и по территории РФ);

- Для новых клиентов «Райффайзенбанка» — бесплатная доставка карты на дом или на работу;

Тарифы

Обслуживание осуществляется на основании утвержденных банком тарифов. С полным перечнем комиссий можно ознакомиться на сайте кредитной организации в соответствующем разделе.

Основные тарифы следующие:

- Выпуск и обслуживание осуществляется бесплатно.

- Получение наличных с помощью банкоматов банка производится без комиссий.

- Получение денежных средств через кассу банка сопровождается комиссией в размере 0,7% от снимаемой суммы, но не менее 300 рублей.

- При получении наличных через кассу стороннего банка взимается комиссия в размере 1% от суммы, но не меньше 100 рублей.

- Пополнение счета с карты любого банка производится бесплатно.

- При пополнении счета через кассу банка на сумму до 10 000 рублей взимается комиссия в размере 100 рублей.

- Переводы внутри банка осуществляются бесплатно, а вот переводы на банковские карты других банковских организаций стоят 1,5% от суммы перевода, не менее 50 рублей.

- Услуга смс информирования стоит 60 рублей.

- В день установлен лимит на совершение любых операций в пределах до 6 000 000 рублей.

- Снимать в день можно не более 200 000 рублей.

- Ежемесячно снимать с карты можно не более 1 000 000 рублей.

- При утере карты за пределами РФ, экстренная выдача будет стоить 6 000 рублей.

- Кэшбэк на все расходные операции составляет 1,5% от суммы покупки.

Выпускается пластиковая карта платежной системой MasterCard.

Дебетовая Кэшбэк карта Райффайзенбанка

Подробнее

Кредитный лимит:

руб.

Льготный период:

дней

Ставка:

от

%

Возраст:

от

18 до

60 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Дебетовая карта #всёсразу Райффайзенбанка

Подробнее

Кредитный лимит:

руб.

Льготный период:

дней

Ставка:

от

%

Возраст:

от

18 до

60 лет

Рассмотрение:

2-3 дня

Обслуживание:

рублей

Оформить

Кредитная карта 110 дней без % Райффайзенбанка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

110 дней

Ставка:

от

19%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Недостатки карточки

Чтобы не столкнуться с зачастую неприятной реальной картиной, стоит выявить все подводные камни заранее.

- Большое ограничение по тому, за что не начисляется кэшбэк (денежные переводы, комиссии разного рода, платежи по кредитам, пополнение счетов любого электронного кошелька услуги, которые оплачиваются через мобильный банк и другие).

- комиссия при снятии наличных (0,7 процентов в отделениях Райффайзен и 1 процент в банкоматах сторонних банков).

- лимиты на снятие средств (но для среднестатистического человека они не имеют значения, поскольку их размеры велики).

- в отдаленных районах возможно столкнуться с долгой доставкой и изготовлением, ведь отделения Райффайзен банка есть не в каждом городе.

- ограничения по выдаче кэшбэка. Если есть задолженности выплаты денег, карта заблокирована или клиент перестал участвовать в программе, то кэшбэк не выплачивается.

Надежность и преимущества банка

Райффайзенбанк существует в России с 1996 года. За это время коммерческая компания успела зарекомендовать себя в финансовой сфере как надежный партнер, предоставляющий качественные услуги и продукты. Занимает 14 место в рейтинге российских банков.

- Банк предлагает широкий спектр услуг для частных и юрлиц. Физическим лицам доступны кредиты, в том числе ипотечные, вклады, оформление карт. Предусмотрены премиальное обслуживание и страховка.

- Для юридических лиц линейка предложений не менее интересная. Руководителям предприятий, индивидуальным предпринимателям доступны зарплатные проекты, расчетно-кассовое обслуживание, кредитные продукты.

Ответы на популярные вопросы

Что такое льготный период?

Льготный период – срок, в течение которого по кредитной карте не начисляются проценты за оплату товаров и услуг, а так же в некоторых случаях за операцию получения наличных.

Для чего нужны дополнительные карты?

Дополнительные кредитные карты выпускают для членов семьи и близких. Вы можете контролировать лимиты и операции по их счету. Бонусы и кэшбэк по всем дополнительным картам учитывается на счете основной карты. Лицо, на имя которого оформляется карта, должно быть старше 16 лет. Для оформления потребуется копия паспорта.

Какой минимальный доход необходим для получения кредитной карты?

Карта с минимальным кредитным лимитом может быть выпущена на имя лица, подтвержденный доход которого 15 000 руб в мес (20 000 руб для Москвы). Зарплатные клиенты банка могут получить карту на льготных условиях: при уровне дохода от 9 000 руб в мес (15 000 руб в мес для Москвы и Санкт-Петербурга).

Как узнать решение банка по заявке на карту?

Заявка рассматривается Райффайзенбанком в течение 2 рабочих дней. О решении вас уведомят СМС сообщением или звонком сотрудника банка.

Как можно получить выписку по кредитной карте?

Выписка ежемесячно направляется по электронной почте и доступна в интернет-банке R-Connect. Дата формирования – 7 число месяца.

Как увеличить кредитный лимит?

Предоставьте справку 2-НДФЛ, заверенную работодателем, и заполните заявление на увеличение кредитного лимита в офисе Райффайзенбанка. Райффайзенбанк может самостоятельно увеличить кредитный лимит на основании истории операций по карте за последние 6 мес.

Что позволяет делать интернет-банк?

В интернет-банке Райффайзенбанк вы можете узнать сумму и срок внесения минимального платежа, контролировать остаток средств на карте и расходные операции по карте, оплачивать услуги связи и ЖКХ, осуществлять переводы.

Как близко нужно поднести телефон к терминалу при NFC-оплате?

Устройство срабатывает на расстоянии 7-8 см.

Как увидеть историю операций в Apple Pay?

Нажмите на «Информация» в Wallet и просмотрите список последних 10 операций по карте. При нажатии на карту отображается последняя проведенная с помощью iPhone операция.

Для чего требуется отпечаток пальца в Samsung Pay?

Для безопасного использования сервиса и быстрого подтверждения оплаты в Samsung Pay используется отпечаток пальца.

Почему новая карта заблокирована?

Выпущенные банком кредитные карты заблокированы для обеспечения безопасности. Карту необходимо активировать – присвоить ей ПИН. Это можно сделать в отделении банка через терминал или по телефону 8 800 700 17 17 (+341).

Вывод

Безусловно бесплатная карта «Кэшбэк» от «Райффайзенбанка» с кэшбэком в 1,5% деньгами на все покупки отлично подойдет для покупок в тех категориях, которые не прикрыты картами с более высоким кэшбэком. Также она пригодится для очень крупных покупок, т.к. здесь нет месячного лимита в начислении вознаграждения.

Карту удобно пополнять, есть много партнеров для бесплатной обналички. Хотелось бы, конечно, чтобы у нее появился какой-нибудь процент на остаток.

Ближайший конкурент — это «Альфа-Карта с преимуществами», там тоже есть кэшбэк 1,5% на все, а при тратах от 70 000 руб./мес. — 2% (условием его выплаты является наличие покупок от 10 000 руб./мес.).

По бесплатной Opencard от «Открытия» (выпуск стоит 500 руб.) при выполнении определенных условий доступен кэшбэк 2-3% на все баллами, которыми можно компенсировать ранее совершенную покупку от 1500 руб.

У другой дебетовой карты «Райффайзенбанка» «ВСЁ СРАЗУ» новые клиенты в первый год могут рассчитывать на кэшбэк в 2% на все (за покупки на 200 000 руб. дадут 4000 баллов, которые можно обменять на 4000 руб.).

Вывод

Предложение для новых клиентов «Бонус к Зарплате» с 10% кэшбэком за все покупки от “Райффайзенбанка” очень щедрое, к тому же каждый желающий сможет стать зарплатным клиентом “Райфа” без особого труда.

Благодаря короткому списку операций, за которые кэшбэк не положен, можно сказать, что за обещанными 4500 рублями нужно просто протянуть руку и взять их.

UPD:06.09.2016

С 1 сентября 2016 года в “Райффайзенбанке” стартовала очень выгодная акция – 1% к зарплате:

С 1 сентября по 30 ноября нужно начать перечислять себе зарплату, т.е. стать индивидуальным зарплатным клиентом “Райфа”, и со следующего месяца банк будет дарить Вам 1% от суммы зарплаты, но не более 1000 руб. в месяц в течение 6 месяцев.

Только вот снять или перевести в другой банк можно не больше 80% от суммы зарплаты в календарный месяц. Правда, можно и не выводить зарплату, она вполне может полежать на текущем счёте «На каждый день» под 6% годовых. С учетом бонуса в 1% это получится выгоднее любого вклада, существующего на данный момент.

Как это использовать: допустим, перечисляем первую зарплату 29 сентября, 1 октября снимаем, 29 октября перечисляем вторую зарплату (максимальную сумму в 100 000 руб. и получаем бонус в 1000 руб.), переводим её на текущий счёт под 6% годовых. 2 ноября снимаем без последствий (т.к. календарный месяц, в котором пришла прошлая зарплата, уже закончился), 29 ноября опять зачисляем 100 000 руб. и получаем очередные 1000 руб. и также переводим на пару дней на текущий счёт. Данную схему прокручиваем до окончания акции.

Таким образом, дав “Райфу” подержать Ваши 100 000 руб. в течение нескольких дней каждый месяц (под 6% годовых) Вы получаете чистый навар в 6000 руб. + проценты за нахождение ваших денег на текущем счёте.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments