Что будет с ценами на недвижимость в 2021 году? официальные и неофициальные прогнозы, данные рынка

Содержание:

- Льготная ипотека и не только. Что было с рынком в 2020-м

- Будем строить

- Что будет влиять на цены в 2021-м

- 2020/2021 как 2014/2015

- Когда лучше не продавать

- И все же, покупать сейчас или ждать?

- Спасибо Центробанку

- Ипотечные ставки

- Материнский капитал дешевеет

- Лидеры рейтинга ипотечных программ на вторичном рынке жилья

- Ситуация на рынке вторичной недвижимости

Льготная ипотека и не только. Что было с рынком в 2020-м

2020 год начинался, как и все прежние годы – никто не ждал рекордов в строительстве или ипотечном кредитовании, но перспективы отрасли в целом были неплохими. Так, прошло только полгода после полного перехода строительного рынка на эскроу-счета в долевом строительстве, хотя многие девелоперы еще заканчивали начатые ранее проекты, поэтому цены резко не выросли, а все желающие могли успеть подписать договор долевого участия по старым правилам.

Но уже в марте стало ясно, что обычным этот год не будет. Пандемия коронавируса начала «закрывать» на карантин целые отрасли – начав с туроператоров и авиакомпаний, в апреле в России отправили на вынужденный простой вообще почти всю экономику. Режим нерабочих дней повлиял и на строительный бизнес – где-то строительные работы запретили напрямую (пример – как в Москве), а где-то их не запрещали, но работы просто невозможно было выполнять в сложившихся условиях.

Все это обещало отрасли серьезные проблемы, но главная была впереди – из-за нерабочих дней и всеобщей самоизоляции практически все россияне потеряли в доходах. Число тех, кому было по карману новое жилье (даже в ипотеку), резко сократилось, а банки из-за карантина только ужесточили процедуры кредитования.

Ситуацию нужно было как-то спасать, и вот правительство делает совершенно неожиданный шаг – вводит льготную ипотеку под 6,5% годовых. И, в отличие от уже действующих программ, новая была доступна клиентам без каких-либо условий. Требования по самой недвижимости тоже были вполне стандартными:

- по программе можно купить жилье только в новостройках;

- стоимость – до 6 миллионов в регионах и до 12 миллионов в Москве и Санкт-Петербурге с областями;

- первоначальный взнос – не менее 15% стоимости жилья;

- все требования к заемщикам – как в стандартных программах ипотечного кредитования;

- банки имеют право обуславливать льготную ставку договором добровольного страхования заемщика.

Учитывая, что государство компенсирует разницу между ставкой в 6,5% годовых и определенной цифрой (ключевая ставка с надбавкой), банки могут достаточно гибко менять условия, чтобы привлечь больше клиентов. Пока дальше всех зашел Промсвязьбанк с рекордно низкой ставкой в 5,85% годовых (что даже ниже стандартных 6% по «семейной» ипотеке).

В целом, программа льготной ипотеки достигла своей цели – россияне начали активно скупать жилье в ипотеку, даже несмотря на снижение доходов и возможную вторую волну коронавируса.

За первые 3 квартала 2020 года банки выдали ипотечных кредитов на 2,7 триллионов рублей, что всего на 100 миллиардов рублей меньше, чем за 2019 год (и на 300 миллиардов меньше, чем в 2018-м).

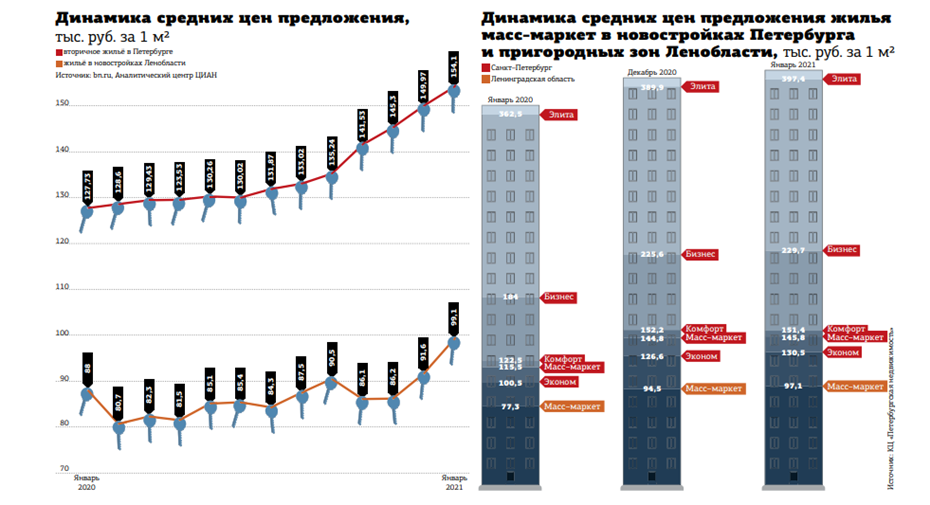

Но программа льготной ипотеки «перегрела» рынок недвижимости – так как клиенты буквально скупали все жилье в новостройках, девелоперы смело завышали цены. Так, по данным ЦИАН, в сентябре стоимость квартир в новостройках в городах-миллионниках выросла на 13% по сравнению с сентябрем прошлого года, другие агентства дают примерно такие же цифры. А, например, в Уфе цены за год выросли вообще на 27%, в Санкт-Петербурге – на 23%, в Нижнем Новгороде – на 21%. По сути, льготная ипотека дала новый импульс рынку, и этим воспользовались застройщики, компенсировав свои потери от пандемии.

По данным Минстроя, в III квартале 2020 года дороже всего жилье в Москве, а дешевле всего – в Кабардино-Балкарии:

Правда, у независимых аналитиков данные немного другие – в Москве ЦИАН насчитал среднюю стоимость жилья в новостройках на уровне 210,8 тысяч рублей за квадратный метр. А за цены около 30 тысяч рублей за квадратный метр вообще невозможно ничего построить (средняя себестоимость жилья в регионах – от 45-50 тысяч рублей за метр). Разгадка проста – официальные цифры от Минстроя нужны, чтобы рассчитывать по ним сумму жилищных субсидий, поэтому они рассчитываются по «особым» правилам.

А пока, считают аналитики, жилищный рынок в России перегрет, а ипотечный – рискует стать одним большим пузырем. Девелоперы зарабатывают более 100 миллиардов рублей выручки в месяц, но программа закончится уже в ноябре. Или не закончится – даже Владимир Путин предложил продлить ее и на 2021 год.

Но если программу продлят, чем это грозит рынку?

Будем строить

Министр строительства и ЖКХ Ирек Файзуллин констатирует:

Проблема с наличием недвижимости не новость — она возникла ещё в прошлом году, как только стартовала льготная ипотека под 6,5%. Власти обещают решить вопрос и даже ставят планы по вводу жилья. Однако на деле мы видим — в регионах квартиры раскупаются быстрее, чем строятся. Где-то вообще строек нет.

Строек мало или вообще нет. Фото: densegodmya.ru

Нам же надо решить насущный вопрос — как и какое жильё купить. Может быть, ждать, пока проблема решится сама собой — появятся квартиры, а цены на недвижимость упадут. За это время можно подкопить на первый взнос.

Либо, наоборот, — покупать то, что можно купить, и побыстрее, потому что цены и ипотечные ставки могут вырасти, а ждать масштабного строительства можно много лет.

На эту тему можно спорить бесконечно долго — каждому своё. К тому же сложно предугадать решения властей и экономическую обстановку. Всё может поменяться в единочасье. Например, в начале 2020 годы мы думали, что цены на квартиры будут падать на фоне кризиса и всеобщей самоизоляции.

Пока будем руководствоваться тем, что есть.

Что будет влиять на цены в 2021-м

Государство неплохо поддержало рынок, застройщиков, банки и самих россиян в кризис, предложив им ипотеку почти вдвое дешевле, чем было до этого. Но если весь отложенный спрос уже реализовался, и все желающие уже успели оформить ипотеку (когда еще не было известно о продлении программы) – то что будет с рынком недвижимости дальше?

Эксперты и представители отрасли в последние месяцы говорили об этом с плохо скрываемым страхом – если с перегретого рынка резко уйдут новые покупатели, отрасль уже не покажет тех темпов роста, что были до этого. Конечно, строительство – процесс небыстрый, а россияне скупили, по большей части, жилье на этапе строительства (и часто – на очень ранних этапах).

Однако в дальнейшем на рынок и цены будет влиять не только доступная ипотека, но и комбинация других факторов:

- возможные скачки валютных курсов. Если в прошлом году доллар не выходил за рамки 60-70 рублей, то сейчас он нашел равновесие на уровне ближе к 80, а евро стоит дороже 90 рублей. Напрямую на цены это не влияет (стройматериалы закупаются за рубли, в них же получают зарплату строители), но без роста цен на квартиры обойтись не получится. Во-первых, недвижимость становится перспективным вариантом для инвестиций. Во-вторых, в стоимости стройматериалов есть некоторая валютная составляющая. В-третьих, некоторые объекты премиум-сегмента могут изначально оцениваться в иностранной валюте;

-

падение доходов населения. Только за первые полгода реальные доходы россиян упали на 3,1%, и многим покупка жилья становится просто не по карману, даже в ипотеку (ведь даже с нулевыми процентами платить по ней нужно).

Снижение доходов населения может обрушить спрос на недвижимость, но есть и еще один фактор – ипотеку оформляли те, кому она в действительности была не по карману. И теперь, когда такие заемщики используют все возможные ипотечные каникулы, высок риск их дефолта – залоговое жилье попадет на торги на вторичный рынок, составив конкуренцию новостройкам. В итоге – больше предложение и меньше спрос – и ниже цены.

- переход на удаленный формат работы. Практически все, кто работал удаленно в первую волну пандемии, отозвались об этом опыте не очень позитивно, но часто иного выхода просто нет. В Москве 30% сотрудников уже перевели на удаленную работу – и в будущем многие могут так и не вернуться в офис. Это дополнительный фактор спроса на жилье – «удаленщики» могут предпочесть недорогую квартиру в регионе, что изменит структуру спроса;

- вероятность новых ограничений из-за пандемии. Хоть власти уверяют, что нового локдауна в России не будет, некоторые строительные проекты могут замедлиться или вообще остановиться. Это, в свою очередь, приведет к снижению предложения жилья, и возможному росту цен.

Другими словами, никакой определенности на ближайший год нет и не может быть: если случится новый локдаун, а население потеряет еще часть доходов, из-за падения спроса девелоперам придется снижать цены. И наоборот, если льготная ипотека сохранится, а доходы сильно не просядут, это позволит застройщикам и дальше поднимать цены.

2020/2021 как 2014/2015

Ситуация на рынке недвижимости во второй половине 2020 г. очень напоминает конец 2014 г. Тогда не было никакой эпидемии, но также обвалились цены на нефть, Запад ввел санкции, обесценился рубль, произошел отток средств с банковских вкладов. Все это спровоцировало ажиотаж на рынке недвижимости и резкий рост цен – см. «Обзор рынка недвижимости по итогам 2014 года». Вслед за котором последовал период спада: на вторичном рынке цены потом снижались в течение трех лет – см. обзоры за 2015-й, 2016-й и 2017 гг. – и в итоге вернулись на уровень 2013 г. Новостройки «отпадались» быстрее, подешевев за 2015 г. сразу на 11,4%.

В 2020 г. цены на недвижимость также растут вопреки кризису. Главным стимулом роста выступает теперь не девальвация рубля – в 2020 г. она оказалась все же не такой глубокой, как в 2014-м, — а снижение ипотечных ставок за счет средств налогоплательщиков. Но результат получился примерно такой же: искусственный всплеск спроса перегрел рынок, оторвав цены на жилье от реального уровня покупательной способности граждан.

Недавно власти приняли решение продлить субсидирование ставок до 1 июля 2021 г. Означает ли это, что спрос и цены на новостройки будут расти как минимум все I полугодие 2021 г.? Совсем не факт. Искусственный всплеск покупательской активности в 2020 г. исчерпал спрос следующего года. То есть люди, которые могли бы купить квартиры в 2021 г., сделали это раньше, чтобы получить ставку не выше 6,5%. Причем большая часть спроса на жилье по такой ставке, по всей видимости, будет реализована до 1 ноября, так как изначально планировалось, что льготная ипотека завершится к этой дате.

До конца года уровень спроса, скорее всего, останется достаточно высоким: ноябрь и декабрь — традиционно самые активные месяцы для рынка недвижимости. Однако уже в начале 2021 г. может начаться стагнация, так как закончатся покупатели, которые могут купить подорожавшее в 2020 г. жилье. Даже по льготной ставке, эффект от которой для заемщика, напомним, исчез уже летом. И в итоге чем больше цены оторвутся от реальной платежеспособности населения, тем больше им придется припасть, когда допинг закончится или перестанет приносить результаты.

На вторичном рынке мы, по всей видимости, также увидим спад покупательской активности в 2021 г. в связи с исчерпанием спроса будущих периодов и дефицитом ликвидных объектов (по оценке «Инкома», уже сейчас доля таких лотов не превышает 8% и постепенно уменьшается). Кроме того, банкиры ожидают в следующем году небольшой рост ключевой ставки и ставок по несубсидируемой ипотеке, что также будет давить на спрос. Впрочем, в отличие от застройщиков, продавцы-частники крайне медленно реагируют на ухудшение рыночной конъюнктуры, поэтому кризис на «вторичке» будет выражается прежде всего в сокращении числа сделок, но не в корректировке заявленных цен. Снижение стоимости вторичного жилья обычно бывает неявным — в виде увеличения глубины торга.

Что касается инвесторов, на которых очень надеются и девелоперы, и продавцы на вторичном рынке, то они ситуацию не спасут. Конечно, инвесторы менее чувствительны к ценам, чем обычные покупатели, приобретающие квартиры, чтобы в них жить, однако повышение стоимости актива на входе снижает его инвестиционную привлекательность. Те, кто вложился в новостройки с целью перепродажи до или сразу после запуска льготной ипотеки, – сорвали джек-пот. Остальные уже опоздали. А в качестве замены депозита (как низкорисковое вложение на длительный срок) недвижимость все же не очень подходит – это слишком трудозатратный и низколиквидный инструмент. И далеко не самый привлекательный в плане доходности. Даже инвестиции в народные облигации Минфина дают сейчас 5,7-5,8% годовых – столько же или больше, чем сдача квартиры в аренду, при сравнимом уровне рисков. Так что, скорее всего, большинство банковских вкладчиков, пожелавших инвестировать в недвижимость для диверсификации портфеля или из симпатии к московскому метру, уже сделали это в текущем году на волне ажиотажа.

Когда лучше не продавать

Казалось бы, решение продать квартиру или дом – не самое простое, его принимают после долгих обсуждений и только при наличии какого-то адекватного плана на будущее. Но все же есть несколько ситуаций, о которых продавец не всегда вспомнит.

Итак, есть смысл подождать с продажей в таких случаях:

- если квартиру покупали как инвестицию, и с покупки прошло меньше 5 лет. Тут все просто – чтобы не платить с «прибыли» 13% налога, лучше подождать до полных 5 лет владения. Вычет уменьшит налоговую базу на сумму покупки – поэтому она должна быть четко прописана в договоре купли-продажи. Иначе получится вычесть из стоимости только 1 миллион рублей, и налог будет больше;

- если владелец квартиры больше половины последнего года провел за границей. Тогда он считается налоговым нерезидентом и будет платить НДФЛ по ставке в 30%, причем без права на вычет;

- если продаваемая квартира – единственная, а новая «ипотечная» только строится. Сейчас застройщикам остро не хватает рабочих рук на стройках, поэтому даты ввода домов в эксплуатацию могут сдвигаться. И если продать старую квартиру, а новая будет закончена через пару лет – все это время придется арендовать жилье, и параллельно уже платить за ипотеку;

- если есть риск обмана со стороны риелтора или покупателя. Вариантов может быть множество, но главное помнить – если в действиях риелтора или продавца/покупателя вас хоть что-то смущает, лучше несколько раз подумать, стоит ли проводить такую сделку;

- если есть проблемы с документами. Как правило, в договор купли-продажи включается пункт о неустойке – и если у продавца в последний момент не получится провести сделку, ему придется выплатить покупателю определенную сумму;

- если есть что-то, что сильно портит впечатление от квартиры. Например, во дворе дома или в подъезде идет ремонт, перекрыты дороги, что-то строится рядом и т.д. Хоть это и временные явления, из-за них покупатель получит возможность сбить цену.

Соответственно, чтобы не прогадать и не потерять на ровном месте, в таких случаях лучше подождать какое-то время и не спешить со сделкой. Но если деньги нужны «вчера», то особого выбора у продавца, увы, не будет.

И все же, покупать сейчас или ждать?

На первый взгляд, госпрограмма с ипотекой под 6,5% годовых – действительно выгодно, это дешевле любого базового ипотечного продукта, и доступно практически всем и во всех крупных банках. И раз программа действует до конца октября 2020 года, то нужно бежать и оформлять кредит? На самом деле не все так просто.

Дело в том, что все более-менее интересные варианты в новостройках уже раскуплены – это можно было сделать еще с апреля. И даже если девелоперы рисковали и начинали новые проекты (что не так просто сделать по закону – есть эскроу-счета и другие ограничения), то и в них самые ходовые варианты жилья уже раскуплены. Более того, цены уже выросли на 10-12% относительно того, что было до старта госпрограммы – то есть, рост цен нивелировал какую-то часть выгоды от низкой ставки.

Поэтому, хоть программа продолжает действовать, покупка квартиры в ипотеку сейчас может быть не самым выгодным вариантом.

И это не означает, что жилье сейчас покупать нельзя – если квартира будет нужна в скором времени (ведь пока еще выгоднее покупать на этапе строительства), есть деньги или материнский капитал на первый взнос, а банк готов выдать кредит, то и откладывать нет смысла. Ведь как себя поведет рубль, рынок недвижимости и вообще вся экономика – сейчас сказать очень сложно.

Более того, расчеты аналитиков показали, что сейчас льготная ипотека на 20 лет может быть даже дешевле аренды такой же квартиры (если сравнивать ежемесячные платежи), при этом после выплаты ипотеки у заемщика остается квартира в собственности.

Хотя, если квартира – это способ сохранить или приумножить сбережения, то все не так очевидно. С учетом процентов, срока ожидания завершения строительства, обязательного НДФЛ при продаже квартиры в первые 5 лет и налога на недвижимость заработать на таком вложении едва ли удастся, и тот же ИИС с налоговым вычетом даст куда более высокую доходность.

Но если цены на первичном рынке кажутся заоблачными, можно посмотреть и на «вторичку». Конечно, в этом сегменте квартиры тоже подорожали (так всегда бывает – цены меняются синхронно), а ипотеку придется брать уже на более рыночных условиях.

Однако у вторичного жилья есть одно важное преимущество – если найти действительно недорогой вариант (пусть и требующий небольших вложений), то покупатель больше выгадает на ипотеке. Так, если купить дорогую квартиру под низкую ставку по госпрограмме, рефинансировать ее уже будет некуда (ставки вряд ли опустятся ниже 6% годовых), а сумму кредита уменьшить уже не удастся

А если выбирать изначально недорогую квартиру, пусть и под более высокий процент, в будущем ее можно будет рефинансировать на более низкую ставку.

Если же покупка не срочная, то можно понадеяться на еще один вариант. Как мы писали выше, сейчас банки активно наращивают ипотечное кредитование, причем многие, кто оформляют ипотеку, в будущем столкнутся с проблемами и не смогут ее выплачивать. Тогда их квартиры попадут на продажу – продавать будет или сам заемщик (в надежде погасить долг), или уже банк выставит на торги залоговое жилье. Оба варианта неплохие – скорее всего, цена будет ненамного выше, чем она была при покупке (или даже ниже), а из-за срочности продавец будет готов уступить.

Правда, ждать этого придется достаточно долго – заемщики могут использовать кредитные каникулы, что растянет срок минимум на полгода, когда банк не может обратить взыскание на квартиру.

Спасибо Центробанку

Прошлый год запомнился аномальным ростом цен на жилье на фоне падения экономики и доходов населения. Согласно статистике Росстата, ВВП в 2020 г. снизился на 3,1% в годовом выражении, реальные располагаемые доходы граждан РФ — на 3,5%. Доходы населения почти непрерывно падают с 2014 г., и по итогам 2020 г. россияне стали на 10,6% беднее, чем в 2013 г. При этом цены на квартиры в Москве в прошлом году выросли на 16,2%, в Новой Москве – на 17,7%, в Подмосковье – на 19,8%, по данным аналитического центра www.irn.ru. Новостройки в «старой» и Новой Москве подорожали на 15-30% в зависимости от сегмента, в Московской области – на 23%. Исключение составила только старомосковская «элитка», прибавившая в цене менее 5%.

Как неоднократно писал IRN.RU, главной причиной аномалии стала мягкая денежно-кредитная политика Центробанка. В отличие от предыдущих кризисов, в 2020 г. Банк России не поднимал ключевую ставку, а опускал ее. В течение года ставка снизилась на 2 п.п. и в июле достигла 4,25% годовых. Благодаря этому ипотечные ставки даже по коммерческой, несубсидируемой ипотеке на вторичном рынке упали до 8,04% (-1,29 п.п. с начала года), а ставки по депозитам, как и в 90-е, перестали компенсировать инфляцию. По данным «Статистического бюллетеня Банка России», уже в июле 2020 г. средневзвешенная ставка по вкладам физлиц до 1 года опустилась ниже 4% годовых, а по депозитам от года до 3 лет – едва превышала этот порог. Дополнительный и очень существенный вклад в разгон цен внесла программа льготной ипотеки. Хотя уровень ставок оставался более чем комфортным, государство решило субсидировать жилищные кредиты на покупку новостроек до уровня не выше 6,5% годовых.

Все это привело к ипотечному и инвестиционному ажиотажу. С одной стороны, сверхдешевая ипотека привлекла на рынок недвижимости новых покупателей, которые ранее не могли позволить себе покупку жилья, с другой — владельцы вкладов искали на том же рынке более выгодные способы сохранения капитала. В результате всплеска спроса объем предложения жилья сократился, а цены выросли. Однако резкий рост цен быстро свел на нет всю выгоду от низких ипотечных ставок, и уже в середине осени покупательская активность начала падать.

Лишь благодаря предновогоднему ажиотажу рынок по итогам года смог выйти в плюс по числу сделок. Несмотря на все стимулы, в 2020 г. количество переходов прав на вторичные квартиры в Москве увеличилось только на 2,3% относительно 2019-го, число договоров долевого участия в строительстве жилья — на 1,4%. Зато число зарегистрированных Росреестром ипотечных договоров подскочило сразу на 15,8%. Как следствие, увеличилась и зависимость рынка недвижимости от ипотеки: если в 2019 г. с привлечением кредитов в Москве было куплено 39,6% вторичных квартир и новостроек, то в 2020 г. — уже 45%.

Однако снижение покупательской активности не остановило рост цен. По итогам I квартала 2021 г. рассчитываемый www.irn.ru индекс стоимости жилья прибавил 3,7% в «старой» Москве, 5,2% — в Новой и 5,3% — в Подмосковье. Продолжают дорожать и новостройки.

Ипотечные ставки

Аналитики в один голос утверждают — к концу года ключевая ставка ЦБ вырастет до 6%. Соответственно, ипотечные ставки тоже станут повышаться, вернувшись к уровню 2019 года — примерно 10-11% годовых.

Но цель государства — делать жильё доступным, поэтому не исключены новые меры поддержки или продление старых. Так, Владимир Путин поручил правительству разработать вопрос продления ипотеки под 6,5% до 2024 года.

Что придумают банки с ипотекой? Фото: yandex.ru

В это же время ЦБ выступает против продления программы. Регулятор предлагает оставить процентную ставку 6,5% только для проблемных регионов, где требуется поддержка строительной отрасли.

Регионы и застройщики уверяют, что при отмене господдержки введут собственные программы, что не даст ипотечным ставкам значительно вырасти.

Банки тоже готовят свои меры — планируют запуск ипотечных продуктов с плавающей процентной ставкой. Это снизит изначальную ставку, но повысит риск. Если ЦБ станет ужесточать денежно-кредитную политику, то платёж и срок кредита станут повышаться.

Одним словом, пока есть неопределённость в движении ипотечных ставок, но намёков на падение нет.

Материнский капитал дешевеет

Если вы имеете право на господдержку — например, маткапитал или погашение части ипотеки, то лучше не затягивать с покупкой жилья. На данный момент инфляция 5,7%, цены на жильё растут ещё быстрее, а индексация маткапитала в этом году — менее 4%. Постепенно господдержка обесценивается.

Что касается накоплений, то вопрос тоже спорный. Результат зависит от темпов роста цен на жильё, способа хранения и приумножения денег. Если держать накопления в рублях, сложив в коробочку, то можно получить убыток.

Деньги под матрасом «портятся». Фото: sakhalife.ru

Пока можем сделать выводы, что ждать нечего — цены на жильё медленно, но верно будут расти. С ипотечными ставками ситуация не определилась, потому что нет решения по льготному кредитованию. Однако снижение пока не намечается.

Если нет возможности купить новостройку по льготной ипотеке, то можно обратить внимание на вторичное жильё. На него цены тоже выросли, но благодаря большому выбору можно найти вариант по карману

Не исключены срочные сделки или «убитые» квартиры, требующие вложений, но в хорошем районе и доме.

Если смущает «чужая аура», то можно найти «вторичную первичку» — квартиру в новостройке, где никто не успел пожить. Причин продажи много — застройщик расплатился квартирами с подрядчиком, семья развелась, не справилась с ипотекой, приобретала недвижимость для перепродажи. В некоторых городах «вторичной первички» на рынке больше, чем предложений от самого застройщика.

Остался вопрос ипотечных ставок. Кредит на новостройку выгоднее, но у банков есть специальные предложения на готовое жильё со скидками для отдельных категорий заёмщиков.

Лидеры рейтинга ипотечных программ на вторичном рынке жилья

Редакция «Выберу.ру» составила рейтинг ипотечных программ на вторичном рынке жилья. При выборе программ мы сравнивали предложения от банков по процентам, полной стоимости ипотеки, размеру ипотечного платежа и учитывали надёжность банка.

«Росбанк дом». Ипотека «На квартиру или долю»

- процентная ставка от 6,09%;

- первоначальный взнос от 10%;

- максимальный срок кредитования — 25 лет;

- скидка 0,25% за полную онлайн-заявку;

- специальные программы и предложения для улучшения условий кредитования;

- оценка и страхование у партнёров.

«Московский индустриальный банк». Ипотека «Готовое жильё»

- процентная ставка от 6,9%;

- возможность приобрести квартиру с перепланировкой;

- сумма кредита от 300 000 до 30 000 000 рублей (для Москвы, Московской области, Санкт-Петербурга и Ленинградской области) / 15 000 000 рублей для остальных регионов;

- срок до 30 лет.

РНКБ. Ипотека «Готовая квартира»

- процентная ставка от 6,8%;

- срок кредита от 3 до 25 лет;

- минимальная сумма кредита — 600 000 рублей;

- первый взнос от 10%.

Ситуация на рынке вторичной недвижимости

Прошлый год для рынка недвижимости прошел не очень просто – после начала пандемии и самоизоляции продажи жилья стали падать (вслед за спадом экономической активности в целом), но потом появилась ипотека с государственной поддержкой и ситуация на рынке совершенно изменилась. Вплоть до конца года на рынке было настоящее «ралли» – недвижимость в новостройках (и в строящихся домах тоже) выросла в цене, по разным оценкам, на 10-20%, а за ней подорожало и вторичное жилье.

Несмотря на то, что льготная ипотека не распространяется на вторичное жилье и по ней нельзя оформить рефинансирование, у таких квартир тоже были причины подняться в цене, в частности:

- некоторые покупатели вообще не рассматривают ипотеку – но вынуждены платить за квартиры в новостройках больше из-за ипотечного бума. В результате они смотрят и на вторичное жилье, владельцы которого видят интерес и поднимают цены;

- ипотека на вторичное жилье тоже подешевела – прежде всего из-за того, что ключевая ставка находится на самом низком уровне в истории России (4,25%). К тому же продолжают действовать другие программы вроде военной ипотеки, куда входит и жилье с вторичного рынка;

- банковские вклады перестали давать нормальную доходность, а недвижимость – всегда популярный способ вложить сбережения.

Кстати, сейчас оформить ипотеку на вторичное жилье можно под 7,5-8% годовых – это минимальные ставки для зарплатных клиентов банка, и при условии оформления страховки по кредитному договору. Конечно, это больше 6-6,5% годовых по госпрограмме, но еще пару лет назад таких ставок не было в принципе.

Жилье на вторичном рынке за прошедший год подорожало во всех крупных и не очень городах. Сильнее всего за год квартиры подорожали в Омске – там жилье стало стоить на 27% больше, по 22% прибавили квартиры в Воронеже и Нижнем Новгороде. В Москве квартиры на «вторичке» подорожали на 18%, в Санкт-Петербурге – на 19%. То есть, за год вторичное жилье прибавило примерно столько же, сколько и новостройки.

Лишь к концу 2020 года рынок жилья начал насыщаться – почти все, кто хотел и мог, уже оформили ипотеку и купили жилье в строящихся проектах (и чем позже, тем дороже). Застройщики же столкнулись с проблемой кадров из-за запрета на въезд иностранных трудовых мигрантов, и пока не могут начать новые проекты (и даже будут откладывать ввод в эксплуатацию уже начатых и распроданных домов).

Примерно то же демонстрирует и вторичный рынок – после жесткого «ралли» во второй половине прошлого года, в январе средняя стоимость квартир в крупнейших городах выросла примерно на 2%, и такой небольшой рост был впервые за несколько месяцев. Сейчас квадратный метр жилья в 16 крупнейших городах России стоит 86,3 тысячи рублей – это на 13,5% больше января 2020 года.

Что касается спроса на жилье, представители рынка видят его спад – многие россияне пока не готовы покупать жилье по настолько высоким ценам (причем даже в Москве – цены в 254,7 тысячи рублей за квадратный метр пугают), а владельцы квартир не готовы уступать, видя как растут цены на новостройки. Так что, на первый взгляд, ситуация безрадостная – цены на вторичные квартиры уже не растут, и спроса почти нет.

Продать жилье в таких условиях будет сложно. Но, возможно, жилье стоит придержать? Разберемся, что будет происходить с рынком дальше.