Кредит онлайн

Содержание:

Обзор кредитных предложений

Оформить кредит без посещения банка получится далеко не везде. Но почти все позволяют через интернет заполнить анкету и отправить запрос. Тинькофф Банк, в отличие от других, всю деятельность проводит онлайн, а карту с кредитными деньгами в случае одобрения заявления лично привозит курьер. Потом с нее можно без проблем снять наличные средства.

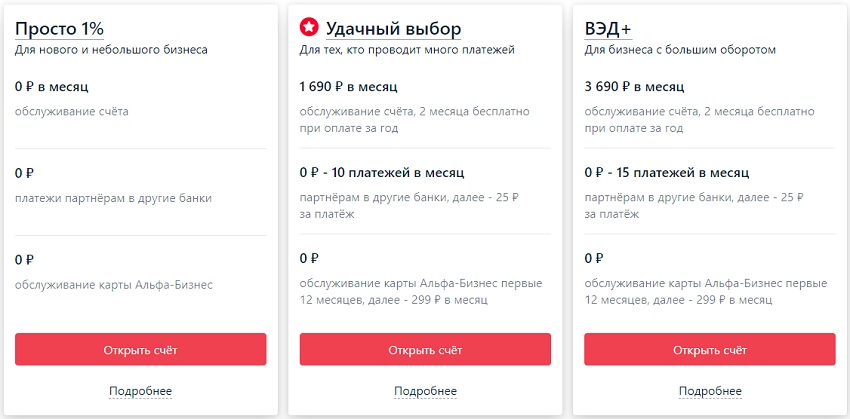

| Банк | Условия кредитования | Ссылка на онлайн-анкету |

| Альфа-Банк | Сумма: до 5 000 000 ₽

Срок: до 5 лет Ставка: от 7,7 % |

Отправить заявку |

| Восточный Банк | Сумма: до 3 000 000 ₽

Срок: до 5 лет Ставка: от 9 % |

Отправить заявку |

| ВТБ | Сумма: до 5 000 000 ₽

Срок: до 7 лет Ставка: от 8,9 % |

Отправить заявку |

| Газпромбанк | Сумма: до 5 000 000 ₽

Срок: до 7 лет Ставка: от 7,5 % |

Отправить заявку |

| Инвестторгбанк | Сумма: до 1 500 000 ₽

Срок: до 5 лет Ставка: от 9,5 % |

Отправить заявку |

| Локо-Банк | Сумма: до 3 000 000 ₽

Срок: до 7 лет Ставка: от 11,9 % |

Отправить заявку |

| Московский Индустриальный Банк | Сумма: до 2 000 000 ₽

Срок: до 7 лет Ставка: от 8 % |

Отправить заявку |

| Московский кредитный банк | Сумма: до 3 000 000 ₽

Срок: до 15 лет Ставка: от 10,9 % |

Отправить заявку |

| МТС Банк | Сумма: до 5 000 000 ₽

Срок: до 5 лет Ставка: от 9,9 % |

Отправить заявку |

| Банк ФК “Открытие” | Сумма: до 5 000 000 ₽

Срок: до 5 лет Ставка: от 8,5 % |

Отправить заявку |

| ОТП Банк | Сумма: до 2 000 000 ₽

Срок: до 5 лет Ставка: от 10,5 % |

Отправить заявку |

| Почта Банк | Сумма: до 3 000 000 ₽

Срок: до 5 лет Ставка: от 7,9 % |

Отправить заявку |

| Промсвязьбанк | Сумма: до 3 000 000 ₽

Срок: до 7 лет Ставка: от 8,5 % |

Отправить заявку |

| Райффайзенбанк | Сумма: до 2 000 000 ₽

Срок: до 5 лет Ставка: от 8,99 % |

Отправить заявку |

| Ренессанс Кредит | Сумма: до 700 000 ₽

Срок: до 5 лет Ставка: от 8,5 % |

Отправить заявку |

| Росбанк | Сумма: до 3 000 000 ₽

Срок: до 7 лет Ставка: от 7,9 % |

|

| Россельхозбанк | Сумма: до 5 000 000 ₽

Срок: до 7 лет Ставка: от 8,9 % |

Отправить заявку |

| Русский Стандарт | Сумма: до 2 000 000 ₽

Срок: до 5 лет Ставка: от 11 % |

Отправить заявку |

| Ситибанк | Сумма: до 1 000 000 ₽

Срок: до 5 лет Ставка: от 9,9 % |

Отправить заявку |

| Совкомбанк | Сумма: до 1 000 000 ₽

Срок: до 3 лет Ставка: от 9,9 % |

Отправить заявку |

| Тинькофф Банк | Сумма: до 2 000 000 ₽

Срок: до 3 лет Ставка: от 12 % |

Отправить заявку |

| УБРиР | Сумма: до 5 000 000 ₽

Срок: до 10 лет Ставка: от 7,9 % |

Отправить заявку |

| Уралсиб | Сумма: до 3 000 000 ₽

Срок: до 7 лет Ставка: от 9,9 % |

Отправить заявку |

| Хоум Кредит Банк | Сумма: до 1 000 000 ₽

Срок: до 5 лет Ставка: от 9,9 % |

Отправить заявку |

| ЮниКредит Банк | Сумма: до 2 000 000 ₽

Срок: до 5 лет Ставка: от 8,9 % |

Отправить заявку |

Механизм одобрения кредита

Сразу оговорюсь, что поэтапного механизма с описанием процесса принятия решения ни один банк вам не предоставит. Информацию собираем по статьям бывших и нынешних банковских работников, из интервью руководителей банков и некоторых официальных разъяснений на сайтах финансовых организаций.

Этапы одобрения заявки на кредит:

- Проверка личных данных, указанных клиентом при оформлении заявки. Смысла что-то утаивать или предоставлять неверную информацию нет. Ложь быстро обнаружится, а несостоявшийся заемщик может быть занесен в черный список и вообще остаться без денег.

- Запрос кредитной истории. Это специальный документ, который содержит сведения обо всех кредитах и займах, полученных человеком за последние 10 лет: где и когда получил деньги, на каких условиях, получал ли отказ, как погашал и пр. История состоит из нескольких частей. Без согласия клиента банки могут посмотреть информационную часть о поданных заявках и результатах их рассмотрения. С согласием открывается доступ и к основной части: сведениям о займах, скоринговому баллу и пр. При оформлении заявки клиент дает согласие на просмотр своей кредитной истории.

- Каждый банк может по-разному оценить заемщика по одной и той же кредитной истории. В одном случае кредит будет одобрен, а в другом – получен отказ. Дело в том, что банк проводит дополнительную оценку кредитоспособности клиента по критериям, разработанным внутренними документами финансовой организации. Об этой методике можно только догадываться.

Например, Сбербанк рассчитывает персональный кредитный рейтинг или кредитный скоринг. Его значение позволяет определить, к какой группе клиентов отнести потенциального заемщика, и принять решение о выдаче займа. На персональный рейтинг влияют:

Процедура рассмотрения и одобрения заявки занимает от нескольких часов до нескольких дней.

Шансы на получение займа в крупных банках с плохой кредитной историей стремятся к 0. Это заемщик должен и сам понимать еще до оформления заявки и заранее предпринять какие-то действия по исправлению ситуации.

Иногда банк (особенно это касается организации, клиентом которой человек уже является) высылает в электронном письме или СМС предложение по предодобренному кредиту. Финансовая организация уже имеет историю своих взаимоотношений с этим человеком и готова предоставить ему деньги на льготных условиях. Обязанности воспользоваться таким предложением не возникает.

Подводный камень, который может поджидать заемщика при подаче заявки онлайн, – это получение одобрения буквально через пару минут после отправки сведений, а при посещении офиса банка – отказ или одобрение совсем на других условиях. Это распространенная ситуация, и к ней надо быть готовым. Представители банка утверждают, что сначала озвучивают предварительное решение, которое может измениться при дальнейшей проверке клиента.

Конкурентные преимущества микрофинансовых компаний

К преимуществам микрофинансовых организаций над банками можно отнести:

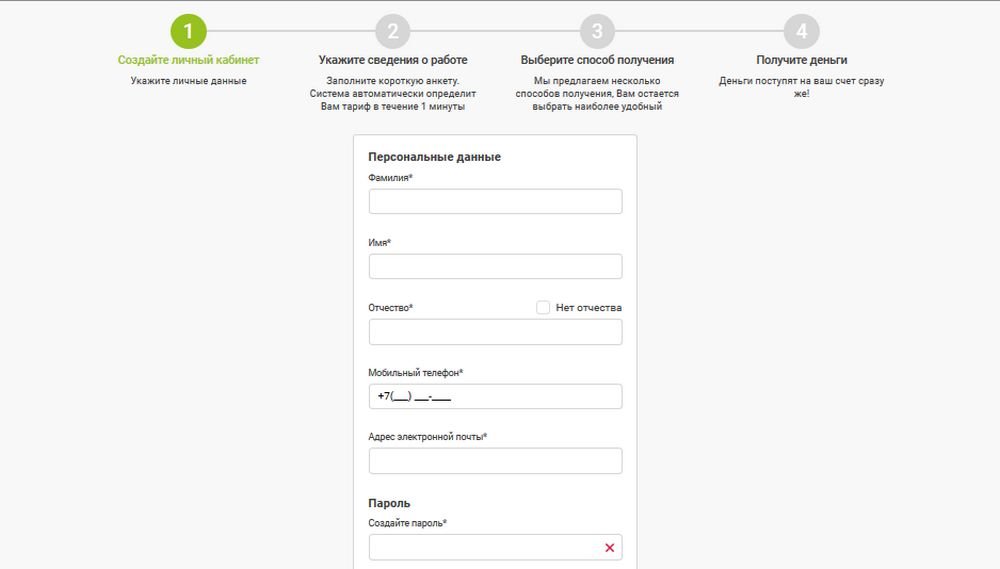

- Оформить кредит можно онлайн без посещения офиса и отделения. Вся информация о клиенте проверяется в автоматическом режиме по базам данных.

- Не требуется внесение первого вноса, предоставление залоговой суммы или залогового имущества.

- Оформление кредита осуществляется только по паспорту. Не нужны никакие дополнительные документы, если только клиент не хочет повысить уровень лояльности со стороны кредитора.

- Не учитывается кредитная история. Данный фактор помогает улучшать КИ именно в МФО, просто берите небольшие суммы на короткий срок и возвращайте их без задержек.

- При необходимости можно запросить услугу пролонгации и отсрочить дату внесения платежа. В итоге на сумму не начисляются никакие штрафные санкции. Пролонгация доступна только после оплаты процентов.

- Сумма долго с начисленными процентами доступна клиенту еще до заключения и подписания кредитного договора.

- Займы доступны круглосуточно, вне зависимости от дня недели и времени суток.

- Быстрое рассмотрение и одобрение заявки. При первом обращении – в течение 15 минут, при повторном – мгновенно.

- Большой выбор способов получения и погашения микрокредита.

- Не требуется тратить 2-3 дня на сбор необходимых документов, справок с работы, справок о доходах и пр..

- За доход считается любой месячный заработок заемщика.

- Минимальные требования к соискателю займа (возраст от 18 лет, наличие паспорта РФ, прописка в РФ, достаточный уровень дохода для погашения займа).

Микрокредитование имеет один существенный недостаток – большая процентная ставка. За счет нее фирма компенсирует возможные риски, связанные с невозвратом кредита.

Какие данные могут потребоваться для микрозайма на карту

Для того, чтобы получить микрозайм на карту, сервисы могут потребовать следующие ее данные: номер и срок действия, имя и фамилию держателя, CVV2 или CVC2 код, также может понадобиться подтверждение по SMS.

Номер, данные владельца и срок действия

Номер банковской карты – 16-значный номер, состоящий из нескольких групп цифр, расположенный на лицевой стороне. Данные владельца – ваше имя и фамилия на латинице. Срок действия – месяц (включительно) и год, когда вашу карту нужно перевыпускать. Некоторые сервисы требуют, чтобы карта для получения микрокредита не истекала в ближайшие 3 месяца.

CVV2 или CVC2

CVV2 или CVC2 – специальный 3-значный код, расположенный на задней стороне карты рядом с вашей подписью.

Используется как инструмент защиты при проведении операций в интернете.

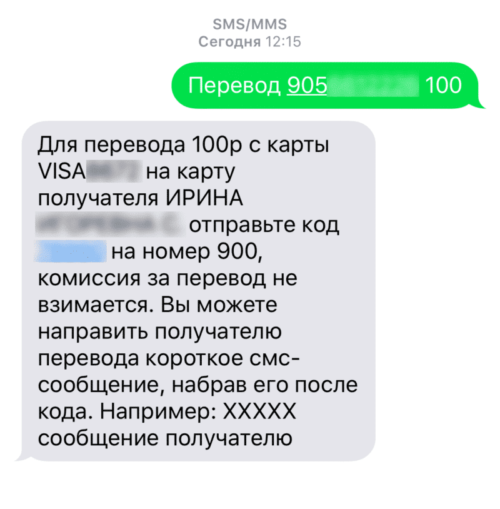

3-D Secure

Технология 3-D Secure – подтверждение по SMS или с помощью специального кода того, что вы являетесь владельцем карты при проведении онлайн-платежей. Обычно подтверждение происходит на сайте банка.

Экспертное мнение

Банковские карты есть у многих людей — на них получают зарплату и хранят деньги, ими оплачивают покупки. Микрофинансовые организации знают об этом и позволяют получить займ на такую карту. Это удобно для тех, кому срочно нужна небольшая сумма на неотложные расходы. Займ, выданный подобным способом, быстро оформляется и перечисляется — его можно будет использовать сразу же.

Однако, среди МФО, которые выдают деньги подобным способом, очень много мошенников. Они могут привлекать выгодными условиями и обещать одобрить заявку при любой кредитной истории. Но при обращении в такую компанию вы в лучшем случае потеряете деньги, а в худшем — получите долг, который не сможете выбрать.

Чтобы убедиться в честности компании, проверьте ее перед обращением:

Проверьте ее наличие в реестре микрофинансовых организаций ЦБ

Проверьте членство в саморегулируемой организации по ее реестру

Изучите условия предоставления займов — в них должны быть прописаны порядок расчета процентов и штрафные санкции

Обратите внимание на комиссии за выдачу займов — настоящая МФО не будет их взимать

Изучите мелкий шрифт внизу страницы — если в нем сказано, что компания «оказывает информационные услуги», то не обращайтесь в нее

Прочитайте отзывы других заемщиков о компании

При соблюдении всех мер безопасности микрозайм с оформлением на карту станет удобным решением в сложной ситуации. Вы сможете оформить и погасить его в любое удобное время — для этого нужны только паспорт, сама карта и доступ в интернет. Рассчитайте переплату и спланируйте погашение заранее, чтобы заем не навредил вашей кредитной истории.

Владимир Гендлин

Коммерсантъ

Заключение

Например, одна из них. Якобы кредитные брокеры обещают, что они берут оформление документов на себя и гарантируют, что вы не получите отказ даже при плохой кредитной истории. Услуга стоит денег. Естественно, клиент остается и без собственных, и без заемных средств.

Еще одна распространенная схема развода. Человек подает онлайн-заявку на сайте банка. Через какое-то время получает одобрение от якобы банка. По телефону мошенники сообщают, что для получения кредита надо сначала перевести деньги за доставку документов, оформление страховки, разблокировки средств и т. д. Это обман. Никому и ничего переводить не надо. Берегите себя и свои деньги.