Как перевести деньги на 18 значные номера карт сбербанка

Содержание:

- Может ли карта банка содержать 18 цифр

- Почему различается длина номера у карт?

- Документы для получения кредитной карты для студентов

- Похожие кредитные карты с 18 лет в Москве от других банков

- Оформить кредитную карту в Москве

- Почта Банк

- Отделения и банкоматы Хоум Кредит Банка в Москве

- Как оформить кредитную карту?

- Карта рассрочки — Ответы на все вопросы

- Кредит Урал Банк

- Особенности оформления кредитной карты в 18 лет

- Как повысить свои шансы на одобрение кредита

- Что делать, если выдали 18 значную карту Сбербанка?

- Элемент 120 для клиентов 18 лет и старше

Может ли карта банка содержать 18 цифр

Все привыкли к тому, что номер карточки состоит из 16 знаков, разделенных на четыре блока. По международным нормам установлены основные принципы цифровых комбинаций:

- Первые шесть расшифровываются как идентификатор банка, и позволяют электронным системам беспрепятственно считывать информацию об учреждении при переводах или онлайн-запросах.

- 2 следующие говорят о номере программы выпуска, которые у каждого банка свои.

- Следующие символы являются индивидуальными и определяют конкретную карточку.

Зная некоторые цифровые комбинации можно легко по знакам карточки узнать много данных

По первому числу можно определить принадлежность к той или иной платежной системе. Если нанесена 4, то это платежная система VISA, а если 5 – это MasterCard. У Maestro идентификатор начинается с 6.

Вам может быть интересно:

Может ли карта Сбербанка содержать 18 цифр? Помимо 16-значных в банке выпускаются пластики 18-и и 19-значные. 18 говорят о том, что перед вами — Maestro начального уровня. Если вы насчитаете 19, то это дополнительная карточка, выпущенная к основной (например, детская).

Многие клиенты ошибочно принимают номер пластика за номер счета. Это совсем разные понятия. Код карточки указывается на ее лицевой стороне и содержит от 16 до 19 знаков, а счет у всех банковских продуктов содержит 20. Он фиксируется в договоре при оформлении.

Стоит запомнить, что все стандартные карточки этого банка состоят из 16 символов (VISA, MasterCard, МИР), а 18 символов только у Maestro (Моментум, Социальная). На данный момент выпуск Моментум прекращен, но еще многие россияне пользуются ими.

Почему различается длина номера у карт?

18-значные номера карт Сбербанка говорят о типе платежной системы. Сегодня наибольшее распространение получили Мастер Кард, Виза и Америкен Экспресс. Принадлежность к той или иной системе можно узнать по первой цифре на лицевой стороне пластика:

- 4 – Виза;

- 5 – Мастер Кард;

- 3 – Америкен Экспресс;

- 2 – МИР

- 6 – Маэстро.

Вам может быть интересно:

Все, кроме последней имеют по 16 чисел в комбинации. 18-значные карты Сбербанка – это Маэстро. Международными нормами определен принцип присвоения номеров, который и обусловил данные параметры:

- Первые 6 чисел: идентификатор банка-эмитента, так называемый БИН. По нему можно определить платежную систему, к которой принадлежит пластик и его тип. БИН позволяет в электронном виде корректно перечислять деньги и отправлять запросы онлайн в соответствующее учреждение.

- 2 следующие цифры: идентификатор самой карточки (дебетовая или кредитная, регион выпуска и другая информация). Каждый банк имеет свои параметры для назначения типа программы. Для дебетовых преимущественно это от 40 до 49.

- Остальные значения: они позволяют идентифицировать конкретный пластик. Иногда присутствует еще дополнительная (последняя) цифра, которая выступает контрольной.

Цифровая комбинация не является случайной и представляет набор параметров -идентификаторов

Не стоит путать карточный номер со счетом, который состоит из 20 цифр. Он редко применяется для операций. Но если операция происходит через через отделение, при желании можно использовать карточный счет. Указан он в договоре.

Ограничения 18-значных карточек

Сегодня действуют платежные инструменты с любыми параметрами: 16, 18, 19. Последняя чаще выступает дополнительной, потому и отличается по длине числовой комбинации. Иногда можно встретить 13-значное число, хотя он уже относится к раритету. 18-ти значные номера имеют карты Сбербанка начального уровня Маэстро, Виза Электрон и Momentum.

Банк прекратил выпуск многих платежных инструментов начального уровня (Маэстро Пенсионная, Социальная, Молодежная). На их смену пришли продукты российской платежной системы МИР.

Документы для получения кредитной карты для студентов

Пакет документов в разных организациях может отличаться. Базовые требования следующие:

- паспорт гражданина РФ с постоянной пропиской;

- студенческий билет;

- СНИЛС или загран паспорт;

- справка с работы (при официальном трудоустройстве).

Банковский служащий обязательно проверит кредитную историю, наличие невыплаченных долговых обязательств. Эта информация содержится в единой базе данных на каждого заемщика.

После отправки заявки на кредитную карту через интернет с соискателем свяжется менеджер по указанному телефону и уточнит некоторые моменты. Получить кредитку можно курьерской доставкой по указанному адресу либо в ближайшем отделении банка.

Похожие кредитные карты с 18 лет в Москве от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

Альфа-БанкMasterCard Standard |

от 11,99 % | до500 000₽ | до60дней | 990₽ / год |

Программа «Аэрофлот Бонус», Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Выгодное предложение от крупного банка Альфа-БанкMasterCard StandardVisa Classic |

от 11,99 % | до500 000₽ | до100дней | До 1490₽ / год |

Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Альфа-БанкVisa Classic |

от 11,99 % | до500 000₽ | до60дней | 490₽ / год |

Программа лояльности «Пятёрочка» Льготный период распространяется на снятие наличных Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Альфа-БанкPlatinum MasterCard |

от 11,99 % | до1 000 000₽ | до60дней | 7990₽ / год |

Программа «Аэрофлот Бонус», Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard Black Edition |

от 12 % | до1 500 000₽ | до55дней | 7990₽ / год |

Программа «Вкусомания», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Доставка карты домой или в офис Тинькофф БанкWorld MasterCard |

от 12 % | до700 000₽ | до55дней | 590₽ / год |

Программа «Браво», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

АгропромкредитVisa Gold |

14 % | до1 500 000₽ | до51дней | Бесплатно | Льготный период распространяется на снятие наличных | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

АгропромкредитVisa ClassicVisa GoldМИР |

14 % | до150 000₽ | до51дней | Бесплатно | — | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа «Tinkoff Drive», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкVisa Platinum |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа Rendez‑Vous, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до300 000₽ | до55дней | 590₽ / год |

Программы лояльности ПФК ЦСКА, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Тинькофф БанкWorld MasterCard |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Программа eBay, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Всероссийский банк развития регионовWorld MasterCard Black Edition |

от 19 % | до1 500 000₽ | до56дней | 2700₽ / год |

Cashback до 30% Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Всероссийский банк развития регионовWorld MasterCard |

от 20 % | до1 500 000₽ | до56дней | Бесплатно |

Cashback до 30% Mastercard Travel Rewards Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Почта БанкVisa Rewards |

от 22,9 % | до1 500 000₽ | до120дней | 1-й годБесплатносо 2-го1200 руб. |

Программа лояльности «Мультибонус» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Центр-инвестWorld MasterCardVisa ClassicМИР Привилегия/Maestro |

23 % | от1 000₽ | Нет | 720₽ / год |

Cashback до 30% На собственные средства начисляются 2,5% годовых Дисконтная программа «Мир скидок» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Всероссийский банк развития регионовWorld MasterCard |

от 23 % | до1 500 000₽ | до56дней | 150₽ / год |

Cashback до 30% Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РосбанкVisa Signature |

от 23,9 % | до2 000 000₽ | до62дней | Бесплатно |

Cashback до 10% Программа лояльности «МожноВСЁ» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Центр-инвестVisa Platinum |

24 % | от450 000₽ | до55дней | 7500₽ / год |

Cashback до 30% На собственные средства начисляются 4% годовых Дисконтная программа «Мир скидок» Льготный период распространяется на снятие наличных Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ПромтрансбанкMasterCard StandardMasterCard Unembossed |

25 % | до200 000₽ | до50дней | 600₽ / год | Льготный период распространяется на снятие наличных | Отправить заявкуПодробнее | |

| Все о карте |

Оформить кредитную карту в Москве

Давно канули в лета те времена, когда под кредитной карточкой было принято понимать выпущенный в банке «пластик» с одобренным кредитом. На сегодня, это абсолютно самодостаточный «продукт» со своими уникальными параметрами, характеристиками, который быстро завоевал сердца граждан своей доступностью и актуальностью. Благодаря кредитной карте легко и удобно рассчитываться за любые товары и услуги не только в обычных магазинах, но и через интернет, а при помощи мобильного приложения и интернет-банкинга держатель кредитки может, не посещая банка, самостоятельно совершать все онлайн-платежи и переводы.

Условия и требования

Нет сомнений, что выбор кредитных карточек в банках Москвы сейчас настолько велик, что это в какой-то степени действует пугающе на многих граждан, решивших обзавестись этим платежным инструментом «с нуля» или при наличии определенного опыта. Однако не надо сразу пасовать перед проблемой, так как на 100% это ее не решит. Советуем познакомиться с основными условиями пользования кредитной картой, которые помогут все расставить местам:

Кредитный лимит. Несмотря на то, что банки в анонсировании кредиток всегда делают акцент на максимальном его значении (от 300 000 до 1 000 000 рублей), получить сразу эту сумму будет весьма затруднительно, даже несмотря на высокий кредитный рейтинг. Как правило, кредитор дает заемщику постепенно прийти к максимальной сумме самостоятельно, если обслуживание кредитной задолженности будет осуществляться вовремя.

Процент, под который реально заказать кредитную карту онлайн. Кто бы и что не говорил, проценты по кредитной карточке есть всегда, но и они устанавливаются для каждого заемщика индивидуально с учетом кредитного рейтинга, уровня дохода и внутренних уставов банка. Однако сейчас многие кредитки предлагают своим владельцам использовать кредитные средства под 0% за счет льготного периода

Важно лишь познакомиться с его условиями и рационально подойти к расходам, чтобы вовремя и в полном объеме погашать образовавшуюся задолженность без процентов.

Снятие наличных. По всем кредитным карточкам предусмотрена возможность обналичивания кредитных средств в банкоматах и кассах банков

Но большинство держателей кредитных карточек интересует вопрос, где можно это сделать бесплатно. В ответ на спрос московские банки подготовили подходящие предложения.

Цена выпуска и обслуживания кредитной карточки. Чтобы не оказалось так, что деньги уходят исключительно на оплату комиссионных вознаграждений и процентов по кредитке, лучше провести сравнительный анализ продукта с учетом всех затрат в купе.

Требования и документы для оформления кредитной карты:

- гражданство РФ;

- прописка в регионе присутствия банка кредитора;

- стабильный доход от трудоустройства на последнем месте работы в течение 3-6 месяцев;

- хорошая кредитная история;

- возраст от 18-20 до 70-75 лет (на момент окончания сроков обслуживания кредитного договора);

- из документов для оформления кредитной карточки требуется чаще всего лишь гражданский паспорт.

Как выбрать выгодную кредитку

Перед каждым человеком, желающим кредитоваться, стоит задача – получить кредитные средства на максимально выгодных условиях. Именно по этой причине, многим импонирует кредитка, из-за льготного периода, который предусматривает 0% в течение определенного времени, на определенных условиях. Однако взять кредитную карту онлайн с опцией «беспроцентный период», это еще не значит, получить «иммунитет» на проценты, если есть намерения не только оплачивать карточкой товары и услуги, но и снимать наличные. Поэтому до того, как начинать выбор кредитки в банках Москвы стоит определить перечень своих запросов к ней: по сумме, ставке, срокам и условиям льготного периода, сопутствующим кредитованию комиссиям (за выпуск, за снятие и обслуживание), бонусам и скидкам.

Как оформить?

До того, как оформить кредитную карту онлайн необходимо:

- Определиться с ее характеристиками.

- Выбрать банк с подходящим предложением.

- Собрать все необходимые документы.

- Подать заявку на кредитную карту.

- Дождаться ответа.

Далее, все будет зависеть от того, каким образом у кредитора налажен процесс оформления и выдачи кредиток. Есть два варианта:

- Через отделение банка.

- Дистанционно с доставкой на дом.

Где взять кредитку в Москве?

Сравнить предложения по кредиткам лучших банков Москвы можно у нас на сайте. На странице представлен перечень доступных программ с актуальными условиями и ставками. Для подачи запроса на кредитование через интернет предусмотрен безопасный переход на страницу кредитного учреждения. Срок принятия решения по заявке на кредитную карту от 10 до 30 минут.

Желаем успешного кредитования.

Почта Банк

Здесь интересна карточка «Марки», которая предлагается россиянам по следующим тарифам:

- Индивидуальный лимит до 1,5 миллиона рублей.

- Процент, находящийся в пределах от 22,9% до 39,9% в год.

- Грейс-период до 60 дней только на безналичные покупки оплаты товаров и услуг.

- Минимально нужно вносить по 5% от суммы основного долга ежемесячно.

- За обслуживание взимают плату в размере 1200р. со второго года.

- Если нужны наличные, то снять их можно с комиссией 4,9% + 390р.

Многие выбирают именно этот продукт за счет программы лояльности. За каждые 100 потраченных рублей, банк начисляет вам бонусы, а вы потом их можете потратить у выбранного партнера – Перекресток, Карусель, М.Видео, РЖД, МТС, Ростелеком и т.д.

Что нужно от заемщика: возраст совершеннолетия и более, трудовой стаж от 3 месяцев, гражданство РФ. Подтверждение дохода не требуется, но нужно предоставить данные о работодателе.

Преимущества

Первый год обслуживания будет бесплатным. Можно заказать доставку Почтой России, это обойдется вам в 100р. Если у вас в этом банке открыт Сберегательный счет, то при покупках по карте от 10 тысяч рублей, у вас будет увеличиваться процент на 1%.

Недостатки

Платное обслуживание и смс-информирование. Со второго года нужно платить и за выпуск и за обслуживание пластика. Доставка платная. Льготный срок действует только на безналичную оплату.

Отделения и банкоматы Хоум Кредит Банка в Москве

|

Дополнительный офис «Ореховый» |

Отделение |

г. Москва, б-р Ореховый, д. 14, стр. 3 На карте |

пн.-вс. с 10.00 до 20.00 перерыв с 11.00 до 11.30, с 14.00 до 14.30 |

8 (495) 785-82-22 |

|

ООперационный офис «Эльдорадо» |

Отделение |

г. Москва, пр-кт Лермонтовский, д. 19/2 На карте |

пн.-вс. с 10.00 до 22.00 | 8 (495) 785-82-22 |

|

Самообслуживание |

Банкомат |

г. Москва, ш. Ленинградское, д. 16, стр. 1 На карте |

пн.-пт. с 10.00 до 20.00 сб. с 10.00 до 17.00 вс. с 10.00 до 16.00 |

Как оформить кредитную карту?

Кредитки отличаются по таким параметрам:

-

лимит денежных средств;

-

продолжительность льготного периода (если он предусмотрен программой кредитования);

-

стоимость выпуска и обслуживания карты;

-

величина процентной ставки;

-

дополнительные услуги (бонусные программы, рассрочки, скидки у партнеров банка и прочее).

С помощью нашего сервиса можно быстро найти карту с максимально выгодными условиями. Чтобы оформить кредитку, необходимо зарегистрироваться на сайте выбранного банка и подать заявку. В предложенной анкете нужно указать всю требуемую контактную и персональную информацию, при необходимости прикрепить копии документов. Онлайн-заявка рассматривается от 5 минут до одного дня (в зависимости от условий банка). Готовая кредитная карта «Мир» выдается в ближайшем отделении банка, отправляется по почте или курьерской доставкой на дом.

Карта рассрочки — Ответы на все вопросы

Что такое карта рассрочки?

Если у вас нет понимания, как работает карта рассрочки, что это и почему при совершении покупок пользоваться ею выгоднее всего, постараемся привести простой пример.

Допустим, вы хотите приобрести новый смартфон стоимостью около 25 000 рублей, но для этого вам нужно отдать всю свою зарплату, а это совершенно нецелесообразно. Отказаться от покупки, конечно же, можно и попробовать начать откладывать деньги, но и это не всегда получается сделать. Брать деньги в кредит не очень выгодно, поскольку вам придется платить проценты. Тогда на помощь приходит карта рассрочки с интересующим вас кредитным лимитом до 25 000 рублей.

Вы сможете ею расплатиться в магазине и стать счастливым обладателем нового гаджета, а затем равными частями в течение определенного периода времени (к примеру, в течение полугода по 4167 рублей) выплачивать стоимость покупки банку. Что самое главное? Вы не платите проценты банку! При этом обслуживается такая карта бесплатно, а иногда с ней еще и можно заработать проценты на остаток (если будете хранить на ней свои личные средства) и кэшбэк.

В чем подвох?

Карта рассрочки — это аналог кредитной карты, только кредитные средства даются клиенту банка на определенные цели (на оплату товаров и услуг). Это выгодное для всех предложение: магазин стимулирует таким образом продажи и выплачивает комиссию банку, банк зарабатывает комиссию и предоставляет кредитные средства потенциальному покупателю под 0%, а покупатель может позволить себе купить интересующие его вещи, даже если на текущий момент у него не хватает средств.

Чем отличается кредитная карта от карты рассрочки?

Хотя на первый взгляд отличия не существенны, они есть.

| Отличительная черта | Кредитная карта | Карта рассрочки |

| Процентная ставка | От 10 до 49% годовых | 0% |

| Обслуживание | От 0 до 5000 рублей в зависимости от тарифа | 0 рублей |

| Снятие наличных | Доступно всегда | Доступно не всегда (только у некоторых карт есть эта опция) |

| Перевод средств на другую карту | Доступно всегда | Недоступно |

| Льготный период | От 2 до 8 месяцев (чаще всего 2–3) | Неограничен |

| Покупка товаров в рассрочку | Доступно не всегда | Доступно всегда |

Конечно, у них есть и сходства. Карта с рассрочкой, как и обычная кредитка, имеет определенный кредитный лимит, может предусматривать кэшбэк за покупки, пополняется в банковских терминалах и интернет-банкинге, а также требует своевременного погашения долга. Тем не менее, для покупок это более удачное решение, чем кредитка, так как обойдется она в разы дешевле. При правильном ее использовании вы сможете пользоваться кредитными средствами абсолютно бесплатно.

Кредитная карта с рассрочкой — что это?

Кредитные карты с рассрочкой — это самые обыкновенные кредитки с одним-единственным отличием. У них тоже есть возможность покупки товаров и услуг в рассрочку у партнеров банка. В нашем рейтинге представлены кредитные карты с беспроцентной рассрочкой, которые также будут выгодны ее держателю.

Заказывать кредитную карту такого плана целесообразно, если:

- Кредитные средства нужны вам не только на покупки;

- Вы часто пользуетесь наличными и хотите иметь возможность снимать их;

- Вы являетесь клиентом банка, который не выдает карты рассрочки.

Какая карта рассрочки лучше?

Хотите оформить карту рассрочки, но не знаете, какую выбрать и какая лучше? Тогда советуем отталкиваться от следующих нюансов:

- В каких магазинах вы планируете покупать товары в рассрочку. У каждого банка свой список магазинов-партнеров, и вам стоит обязательно ознакомиться с ними во избежание недоразумений. Конечно, некоторые карты в рассрочку принимаются во всех российских магазинах, но таких предложений крайне мало.

- Важен ли вам кэшбэк. Кредитные карты с кэшбэком — это не редкость, а вот карты рассрочки с кэшбэком предоставляют не везде.

- Хотите ли вы снимать наличные. Данная опция опять-таки присутствует не везде.

- Требованиям какого банка вы соответствуете. Зачастую в банках карта рассрочки с 18 лет предоставляется едва ли не каждому гражданину РФ. Тем не менее, у кредитных организаций могут быть дополнительные условия при выдаче карты: требования к рабочему стажу, доходу и др.

Если вас интересует рассрочка, карта поможет вам сделать покупки в любимых магазинах и не переплачивать за это проценты. Вы сможете позволить себе любые товары и услуги: просто оплачивайте их частями и не забывайте вовремя пополнять карту.

Кредит Урал Банк

Готов оформить классическую кредитку на неплохую сумму в полмиллиона рублей на следующих условиях:

- Минимально одобряют от 49 тысяч рублей.

- Действует пластик до 3 лет.

- Грейс-период длится до 60 дней, подходит для безналичных покупок и обналичивания средств.

- Ставку назначают от 22,3% до 23,3% в год.

- Нужно платить за карту по 125 рублей ежемесячно.

- За снятие наличных после льготного срока взимают комиссию 4%, минимум 300р.

Здесь очень интересно происходит погашение задолженности. Нет как такового минимального ежемесячного платежа. Если вы потратили деньги с карты, вы должны вносить по 1\10 от установленного лимита задолженности.

Что требуют от клиентов: возраст до 55 лет для женщин и до 60 лет для мужчин, постоянная регистрация, стаж работы непрерывный от 6 месяцев на последнем месте. Нужно получать не менее 30000 рублей, доход подтверждается справкой 2-НДФЛ.

Преимущества

Достаточно низкий процент для кредитки, хороший лимит, беспроцентным сроком можно пользоваться на разные операции.

Недостатки

Невозможно использовать собственные средства, сложно посчитать размер платежа, высокая комиссия за получение бумажных банкнот. Карта оформляется с 18 лет только для граждан, которые перечисляют свои доходы в банк, для остальных граждан пластик будет доступен только с 21 года.

Особенности оформления кредитной карты в 18 лет

Если вы не работаете, то оформить кредитную карту не получится. Банки сотрудничают только с трудоустроенными гражданами, которые имеют работу и стаж на ней — как минимум 3 месяца.

Доходы подтверждать не нужно, есть варианты и без справок, но их наличие существенно влияет на условия кредитования. По программам со справками всегда устанавливаются более низкие ставки, плюс появляется возможность установления повышенного лимита.

Важные особенности молодежных кредитных карт:

- лимит будет небольшим. При запросе без справок могут одобрить только 20000-30000 рублей, редко больше. Если выбирать карточки со справками, могут дать до 50000 и выше;

- процентная ставка будет повышенной. Дело в рисках, которые и закладываются в проценты. Если банк указывает диапазон ставок, допустим, 17-30%, молодому заявителю назначат верхний предел;

- вероятность одобрения низкая. Поэтому лучше выбрать пару вариантов оформления, чтобы при отказе одного банка тут же обратиться к другому. Некоторые заявители подают запросы в разные банки одновременно, это тоже допустимо.

Сложности с поиском продукта и его оформлением возникают у граждан возраста 18-20 лет. Если вам больше 21 года, проблем с выбором кредитной карты не будет, ассортимент окажется приличным.

Молодые граждане если и получают, то скромные лимиты

Но важно учитывать, что это не окончательный вердикт банка. Если заемщик зарекомендует себя с положительной стороны, будет активно пользоваться картой, не станет совершать просрочки, то вскоре банк начнет постепенно увеличивать кредитный лимит

Если речь о студенте, получающем стипендию, то он все равно должен иметь место работы. Подойдет и неофициальное.

Как повысить свои шансы на одобрение кредита

Если кредит вам действительно нужен на важные цели, от которых нельзя отказаться или подождать, чтобы постепенно накопить, то нужно ответственно подойти к процессу кредитования. Если вы хотите, чтобы ваша заявка была одобрена, то нужно показать себя с самой хорошей стороны.

А это значит, что вы должны соответствовать наиболее часто встречающимся требованиям кредиторов. А именно – иметь российское гражданство, постоянную регистрацию именно в том городе, где вы подаете заявку на получение карточки, иметь непрерывный трудовой стаж не менее 3-4 месяцев, лучше хотя бы полгода.

Обязательно подготовьте заранее все справки, которые вам могут понадобиться. Чаще всего просят принести справку о доходах 2-НДФЛ и копию трудовой книжки. Если ваш работодатель не может вам предоставить документ по форме 2-НДФЛ, попросите его оформить справку по форме банка.

Вам нужно показать свою платежеспособность. Если у вас есть дополнительные доходы, то их также следует указать, например – пенсия, стипендия, доходы от сдачи недвижимости в аренду и т.д. Если есть имущество в собственности, например, вам родители подарили машину, то её наличие также станет немаловажным плюсом в рассмотрении вашей анкеты.

Будет отлично, если вы обратитесь в тот банк, где вы являетесь зарплатным клиентом. Для таких заемщиков всегда действуют самые выгодные условия. Возможно, даже если кредитки с 18 лет там не выдают, то могут предложить иной вариант кредитования. К примеру, в Сбербанке нет карт, доступных с 18 лет, однако есть потребительский займ с поручителем.

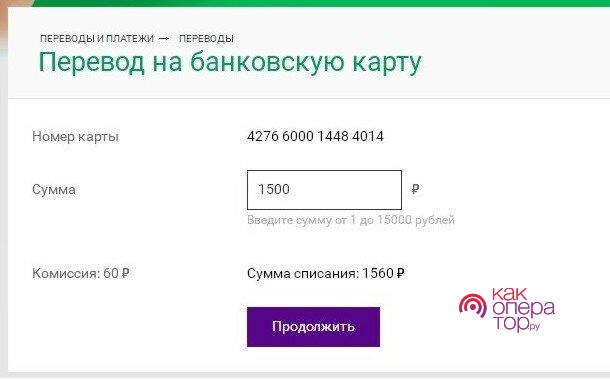

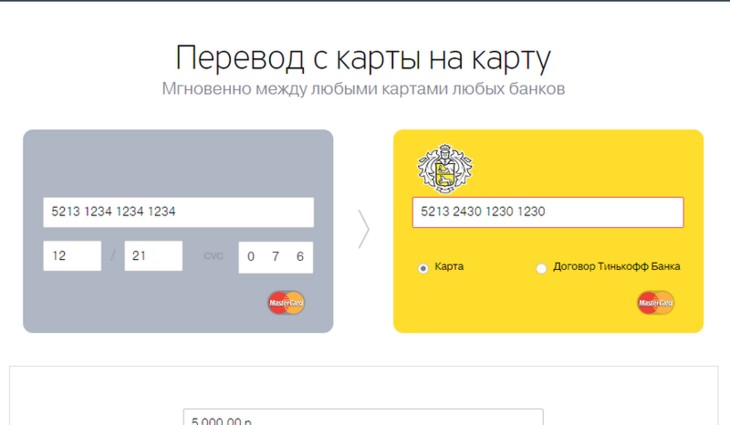

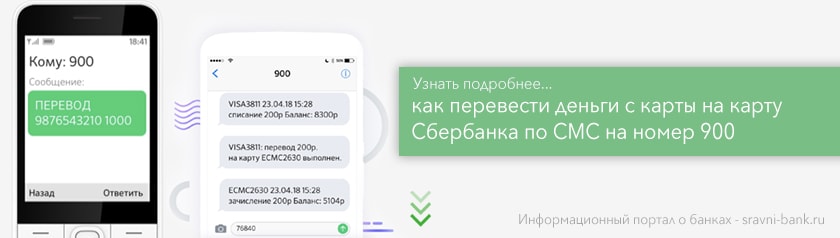

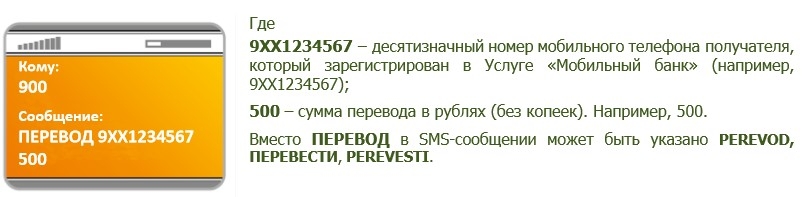

Что делать, если выдали 18 значную карту Сбербанка?

Если человеку выдали карту, которая имеет 18-ти значный номер, от Сбербанка, то желательно ознакомиться с основными важными отличиями:

- За пределами Российской Федерации данный банковский продукт пока что использовать не получится.

- Могут возникнуть сложности, если человек собирается осуществлять онлайн-покупки с данным продуктом, т. к. 18-ти значные карточки от Сбербанка — не подходят для таких целей.

Если имеется 18 цифр в комбинации, то это не будет выступать ограничением для использования электронных кошельков. Выводить денежные средства с кошелька на такой банковский продукт — можно. Также и с самого пластика на электронный кошелек можно переводить денежные средства.

Бояться этих 18-ти цифр в номере карты, не стоит, они не лишают возможностей, которые имеет банковский продукт с 16-тью числовыми значениями. В Сбербанке, только на карте Маэстро есть 18 цифр, данный продукт можно использовать так же, как и остальные, но только на территории Российской Федерации.

Элемент 120 для клиентов 18 лет и старше

Тем молодым людям, кому исполнилось 18 лет, еще предлагается кредитная карта Элемент 120. Ее выпуском занимается Почта Банк. Имея такой инструмент, вы сможете приобретать товары за счет кредитных средств, оплачивать услуги. Задолженность следует вернуть точно в срок. В течение 120 дней держателю не нужно платить проценты. Но после вступает в силу ставка 10,9% в год. Максимальная сумма заемных денег составляет 1500000 руб.

За дополнительную плату (100 руб.) вам доставят кредитную карту. Все происходит очень быстро, а ответ сообщается через 5 мин. Есть различные бонусы, скидки, удобные функции, которые лицо подключает при желании. Выдача осуществляется россиянам, которые не только достигли совершеннолетия, но и постоянно зарегистрированным в одном из субъектов страны. Не допускается наличие ранее допущенных просрочек. Понадобятся: собственный телефон и рабочий, паспорт, 3 месяца стажа.

Ограничения для кредитных карт с 18 лет

Банки, согласившиеся на оказание услуг граждан в возрасте 18 лет и немного старше, осознают, что такие кредитные отношений время от времени могут быть убыточными в меру безответственности определенных заемщиков. Соответственно, условия будут иметь определенные ограничения. Нередко заявленный максимальный лимит не соответствует действительности. Зато карты молодежи предоставляют моментально.

В связи с этим, настоятельно рекомендуем людям, чей возраст сейчас 18 лет, и кто хочет заказать кредитную карту или взять потребительский кредит, сотню раз подумать. Просто, кредитки дороже обходятся. Банк, идущий вам навстречу, ждет от вас полной ответственности за принятое решение. Если тратите деньги кредитора, долг необходимо погасить, причем не выходя за рамки установленного кредитным договором срока.