Выгодные кредитные карты с кэшбэком — топ 10

Содержание:

- УБРиР — Кредитная карта 240 дней

- Тинькофф

- Условия и требования

- Вопросы и ответы по картам с кэшбеком

- Что такое cashback

- На что обратить внимание при выборе кредитки с кэшбеком

- Что такое кэшбэк и как он работает

- Tинькофф ALL AIRLINES — карта с кэшбэком дебет / кредит

- «Alfa Bank Cashback 10%» от Альфа-банка

- «Tinkoff Black» от Тинькофф

- Сравнительная таблица лучших карт с кэшбэком

- Лучшие кредитные карты с кэшбэком

- Рейтинг самых лучших кредитных карт с кешбэком

- Кэшбэк в интернет-магазине Алиэкспресс (Aliexpress)

- Заключение: недостатки кэшбэк карт

УБРиР — Кредитная карта 240 дней

О преимуществах данной карты говорит её название. Двести сорок дней, это больше полугода. Такого большого беспроцентного периода пока нет ни у кого

Имея эту карту, вы гораздо легче сможете рассчитаться с долгами по другим кредитам, что очень важно, чтобы не увязнуть в финансовой яме

️ — кэшбэк до 10% ️- возможна доставка

️- беспроцентный период 240 дней ️ — 0% в льготный период, если не укладываетесь в льготный период, то годовая ставка 30,5%

️- сумма кредитных средств, которые вам могут одобрить от 30 000 до 299 999 рублей

Что такое льготный период по кредитной карте или грейс период

Немного поясним, что такое «льготный период». Применительно к пластиковым картам льготный или грейс период — это временной отрезок, в продолжение которого человек может пользоваться деньгами банка по кредитной карте с льготным периодом без уплаты процентов.

Есть варианты льготного периода со сниженной процентной ставкой, но в большинстве случаев подразумевается полностью бесплатное использование денег. У грейс-периода есть условие. Он будет бесплатным, если займ погасить в течение этого грейс периода полностью. Потом вы снова можете использовать заёмные средства. Главное, что лучшие кредитные карты 2022 с льготным периодом позволяют использовать деньги банка и при этом не платить проценты.

Тинькофф

Первый в списке выгодных кредитных карт с кэшбэком – Тинькофф и его карта Тинькофф Платинум. Особенность в том, что вы можете оплатить ею кредит от другого банка.

Если вы заинтересованы, то оформите Тинькофф Платинум и воспользуйтесь услугой «Перевод баланса», переведя сумму в другой банк для погашения кредита. Это удобно, если условия кредитования от банка не выгодны или необходимо погасить его в ближайшее время.

120 дней после оформления кредитной карты с кэшбэком не

будут начисляться проценты за пользование кредитом, необходимо будет платить

6-8% от задолженной суммы в качестве минимального платежа и все.

Но здесь есть свои нюансы. Конечно, вы можете использовать данную опцию, но следует помнить о выплатах Тинькофф Банку. Вам необходимо выплатить одолженную сумму, иначе набегут проценты. Представим ситуацию, вы взяли у Тинькофф 100 000 рублей и не выплатили в назначенный срок. Через год придется заплатить 135 000 – 150 000 рублей, готовы ли вы к такому?

Если вас устраивают условия, то перейдем к описанию:

- Недорогое обслуживание. За использование кредитной карты придется заплатить всего 590 рублей в год. Существует маленькая хитрость: позвоните в банк и сообщите, что нашли кредитную карту с более лояльной системой и думаете о переходе. Тогда банк переведёт вас на тариф без абонентской платы или снизит ее.

- Кэшбэк возвращается баллами, но 1 балл равен 1 рублю, поэтому вы можете обменять их на деньги.

- Следите за предложениями в приложении банка, чтобы делать выгодные покупки и получать до 30% кэшбэка.

- Стандартная ставка кэшбэка – 1%.

- Максимальная сумма выдачи 300 000 рублей, решение о сумме принимается индивидуально.

- Максимально в месяц можно накопить 6 000 баллов, срок действия – 3 года.

- Платная услуга СМС-банкинга – 59 рублей ежемесячно.

- Комиссия за снятие наличных.

У Тинькофф Платинум есть свои плюсы и минусы, принимая решение, помните, что СМС-банкинг платный, обналичивание дорогое, бонусы начисляются с округлением до меньшего (1,5 =1). Кредитная карта от Тинькофф имеет множество преимуществ, но не забывайте о минусах.

Условия и требования

Чтобы выбрать идеальную кредитную карту с кэшбэком, необходимо обращать внимание на все показатели. Смотрите не только размер кэшбэка, но и на:

Смотрите не только размер кэшбэка, но и на:

- ежегодную оплату за использование;

- форму возврата кэшбэка (баллы, бонусы или деньги);

- начисление процента каждый месяц или день;

- стоимость интернет-банкинга, СМС;

- разновидность кредитной карты.

Каждый перечисленный фактор играет большую роль. Если кэшбэк будет большим, но обслуживание и интернет-банкинг дорогим, то карта невыгодна, оформлять ее нет смысла.

Чтобы не прогадать, ниже составлен список лучших кредитных карт с кэшбэком от проверенных банков, поэтому вам не придется долго заморачиваться.

Вопросы и ответы по картам с кэшбеком

В каком банке лучше оформить кредитную карту с кэшебком?

Ответ: Самый большой выбор кредитных крат с кэшбеком предлагает Альфа-Банк и Тинькофф банк. У обоих кредиторов есть целевые карточки для определенной категории лиц: онлайн-шоперов, геймеров, автовладельцев и т.п. Остальные банки-кредиторы выпускают по 1-му продукту с возвратом процента от покупок.

Можно ли оформить кэшбековую карту без справок с работы?

Ответ: Да. Практически все кредиторы выпускают карты с лимитом по 2-м документам. К ним относится паспорт, а также СНИЛС, ИНН и прочие документы, которые имеет каждый россиянин.

Можно ли получить кредитную карту с кэшбеком безработному?

Ответ: Нет. В требованиях к потенциальному заемщику каждого банка содержится пункт о трудоустройстве. Одни банки требуют официального трудоустройства от своего заемщика, другим достаточно того, что клиент работает и получает стабильный доход. В любом случае, попробовать можно. Вполне вероятно, что кредитор сначала одобрить карту без лимита, а по мере её использования откроет кредитный лимит на небольшую сумму, которую впоследствии будет повышать.

Что такое cashback

Слово cashback в переводе с английского дословно означает – «возврат наличных денег». Простыми словами можно сказать, что кэшбэк – это возврат определенного процента с потраченной суммы денег. Например, клиент приобрел мобильный телефон стоимостью 15000 рублей, а кэшбэк по его карте составляет 10%. За данную покупку, покупатель получит возврат в размере 150 рублей. Целью услуги является привлечение дополнительных клиентов и расширение клиентской базы. Подключить опцию можно к уже существующей карте или оформить новую кредитный продукт. Кэшбэк доступен для любых типов пластика, будь то дебетовая карта или кредитка.

Cashback накапливается только за безналичные оплаты или покупки в сети интернет. За операции снятия наличных, денежные переводы или пополнение баланса, возврат не начисляется.

Схема начисления возврата выглядит следующим образом:

- Клиент совершает расходную операцию с помощью банковской карты.

- Торговая организация, где был куплен товар, выплачивает посреднику процент за привлеченного покупателя.

- Посредник зачисляет кешбэк на счет покупателя в размере, оговоренном в договоре обслуживания пластиковой карточки.

В итоге получается, что продавец, немного снизив стоимость товара, привлек к сотрудничеству нового клиента. Покупатель получил часть потраченных средств обратно на свой счет, а посредник (или кредитор) получил свой процент за проведение посреднических операций. В итоге все получили выгоду, без каких-либо убытков.

Еще одной особенностью кредитки с кэшбэком является возможность выбора любимой категории товара. То есть, клиент может самостоятельно для себя выбрать ту сферу торговли, за покупки в которой он хотел бы получать повышенный бонус, например, бытовая техника, кафе и рестораны, кино, театры и т.д.

На что обратить внимание при выборе кредитки с кэшбеком

На выбор кредитной карты с кэшбеком влияют категории начисления кэшбека, процент возврата и возможная доходность

Разберемся, на чем заострить внимание при отборе лучшего предложения

Категория и процент

При оформлении лучшей кредитной карты с кэшбеком один из самых важных моментов —правильно определить категории товаров и услуг, в которых можно получить повышенный процент возврата. Чтобы не прогадать с выбором, можно проверить выписки по своим расчетам за предыдущие 2-3 месяца. По назначению платежа будут видны направления трат, на которые уходит больше всего денег. Значит, логично, что больше всего сэкономить можно именно в этих категориях.

Чаще всего банки группируют кэшбек в такие категории:

- рестораны;

- аптеки;

- книги;

- развлечения;

- детские товары;

- АЗС и товары для автомобиля;

- такси;

- образование;

- красота;

- путешествия.

У каждого банка может быть свой список категорий повышенного кэшбека. А может его вообще не быть, если банк начисляет 1-2% кэшбека за все покупки.

Обратите внимание на кредитные карты, по которым можно самому выбирать категорию кэшбека либо оформляйте несколько специализированных карт под определенные траты. Например, одну кредитку с кэшбеком на АЗС

Вторую — с накоплением миль, которые потом можно потратить на покупку авиабилетов. Третью — с высоким процентом возврата при оплате товаров для сада и огорода, если у вас есть дача и вы делаете много покупок в этой категории.

Если категорию повышенного кэшбека выбирает банк, это не очень выгодно держателю карты. Так, по отзывам клиентов, при оформлении кредитки, где категория не зависела от выбора пользователя, им несколько месяцев подряд не выпадали те категории, которые позволяли бы экономить.

Как рассчитать доходность кредитки с кэшбеком

Доходность кредитной карты с кэшбеком зависит от трех параметров:

- типа кэшбека — на все товары, на определенные категории или у партнеров;

- процента кэшбека;

- суммы трат.

Допустим, по вашей кредитной карте смешанный формат начисления кэшбека. То есть банк начисляет:

- 1% за оплату всех товаров и услуг;

- 5% за расчеты на АЗС.

Если в мае вы потратите с кредитки на покупки 10 000 рублей, а на заправку автомобиля 20 000 рублей, то банк вернет вам 1 100 рублей за этот месяц.

Что такое кэшбэк и как он работает

Говоря упрощенно, сервис cashback — это возврат денег за покупки. Стоит учесть, что компенсируются средства, потраченные именно на приобретение товаров. Кэшбэк не распространяется на такие операции, как снятие наличных, переводы между счетами, операции в интернет-банке (есть исключения), пополнение электронных кошельков и другие транзакции, которые каждый банк прописывает отдельно. Очень выгодный кэшбэк на АЗС предлагает Тинькофф.

При включении опции «кэшбэк» в пакет обслуживания карты, начинает работать механизм с тремя участниками:

- клиент

- банк

- продавец.

Возврат денег осуществляется следующим образом:

- Держатель карты (клиент) расплачивается ею в магазине, название которого прописано в договоре;

- Продавец берет с клиента полную стоимость покупки;

- Спустя оговоренное время, эмитент карты (банк) возвращает определенный процент от потраченной суммы на счет карты.

Выгода клиента очевидна, но на чем зарабатывает банк и какой смысл участвовать в этой схеме продавцу? Наиболее распространенным заблуждением является мысль о том, что банк, заработав деньги на кредитных ставках, тратит их на привлечение клиентов и поощрение безналичных операций, словом, делится с клиентом своей прибылью. На самом деле, денег много не бывает ни у людей, ни у банков. Секрет прост: продавец платит банку комиссионные за каждую покупку с кэшбэком, а банк переводит средства от продавца покупателю, условно называя это возвратом. Таким образом, плюсы и минусы для каждого звена кэшбэк-цепочки таковы:

Выгода клиента очевидна, но на чем зарабатывает банк и какой смысл участвовать в этой схеме продавцу? Наиболее распространенным заблуждением является мысль о том, что банк, заработав деньги на кредитных ставках, тратит их на привлечение клиентов и поощрение безналичных операций, словом, делится с клиентом своей прибылью. На самом деле, денег много не бывает ни у людей, ни у банков. Секрет прост: продавец платит банку комиссионные за каждую покупку с кэшбэком, а банк переводит средства от продавца покупателю, условно называя это возвратом. Таким образом, плюсы и минусы для каждого звена кэшбэк-цепочки таковы:

- Клиент. Плюсы: возврат денег. Минусы: высокая стоимость обслуживания карты.

- Продавец. Плюсы: привлечение клиентов, поощрение совершать крупные покупки. Минусы: необходимость выплачивать комиссионные банку.

- Банк. Плюсы: повышение лояльности клиентов, отсутствие необходимости тратить собственные средства.

Как видно, в сплошном плюсе только банк. Минимизировать недостатки клиенту можно, правильно выбрав эмитента карты и ее вид — дебетовая или кредитная.

Tинькофф ALL AIRLINES — карта с кэшбэком дебет / кредит

Это кредитная карта с кэшбэком Тинькофф, где при первой совершенной операции по карте от 1000 рублей, вам дарят от 1000 миль + от 2-30% покупок возвратят милями!

ТИНЬКОФФ «ALL AIRLINES» для отпуска и путешествий:

- 5000 миль в подарок по акции;

- кэшбэк 20% с первой покупки до 3000руб.

- до 30% кэшбэка милями за покупку билетов любых авиакомпаний;

- 10% — вернете, бронируя авто и отели;

- 0% рассрочки и 15% возвратите милями покупая туры у «Санрайз Тур», «Слетать.ру», Travelata, Level Travel, «Интурист»

- от ЖД билетов — вернете 5%;

- за все другие покупки, вернете — 2% кэшбэка, + бесплатная страховка по всему миру с бесплатным продлением;

- дополнительные опции для активного отдыха;

- есть и другие преимущества, о которых прочитайте по нижестоящим ссылкам ⇓

⇒ Заказывая кредитную карту ALL по этой ссылке, вы получаете 1000 миль на ваш счет ⇐

Заказывая дебетовую карту ALL по этой ссылке, вы получаете 500 миль

Просто совершая ежемесячные покупки по карте, в конце года вы легко можете заработать от 15000 до 60000 руб. в милях — для компенсации своего отпуска, а это реально здорово! Но помните, что свой кэшбэк вы сможете потратить только милями.

Если вам интересны другие прибыльные карты кэшбэк — карты кэшбэк для отпуска и путешествий, то узнайте, как совершать «взлом путешествий», в хорошем смысле этого слова, получая десятки тысяч рублей ежегодно из советов ЭТОЙ СТАТЬИ ⇐ в ней вы узнаете всё о авио, ж/д, автокартах и тому подобных.

Часто нам говорят: «Возьми кредит и нет проблем!» Но правильнее, наверное, сегодня сказать: «Нет проблем? Возьми кредит!» Но к счастью, в современной гонке за клиентами банки создают уникальные для нас продукты. Если пользоваться этим с умом, то можно пользоваться деньгами банка и снимать наличные без комиссии, не наживая себе лишних проблем — такую возможность несут карты с кэшбеком с

Виртуальная кредитка:

Молниеносно выпускаемая, виртуальная кредитная карточка Kviku выпуск за 30 сек. без посещения банка. Анкета в 6 полей и лимит кредита до 200000 руб. с без % периодом до 50 дней, совершаете любые покупки.

⇒ВИРТУАЛЬНАЯ КРЕДИТКА «KVIKU⇐

Кэшбэк покупок по карте Kviku доходит, до 30%.

Какие кредит / дебет карты с кэшбеком с преимуществами лучше выбрать, решайте сами из информации приведенной выше и ниже . Существуют карты с повышенным кэшбэком в определённых категориях; есть и оптимальные карты, по которым кэшбэк начисляют за все покупки, плюс к этому можете выбирать повышенный кэшбэк.

Здесь вы познакомились с лучшими кэшбэк картами и узнали:

- О кэшбэк картах 2022 с процентом на остаток;

- Как определить какая самая выгодная карта с кэшбэком на продукты?

- Какие карты кэшбэк — карты кэшбэк с подарками, приносят большой кэшбэк;

А ниже смотрите другие карточки с преимуществами, которые могут быть именно для вас решающими.

«Alfa Bank Cashback 10%» от Альфа-банка

Альфа-банк занимает лидирующие позиции по количеству карточек с кэшбэком, но кредитная «Cashback 10%» пользуется особой популярностью. Клиенты, оформившие ее до 31.12.2017 года, в подарок получают 12 месяцев бесплатного обслуживания. Она идеально подходит людям, имеющим автомобили и часто посещающим заведения общественного питания:

- Возвращается 10% от оплаты на АЗС.

- При посещении ресторанов и кафе клиенту начисляется 5% кэшбэка.

- 1% возврата делается на все покупки в остальных категориях.

Карта выпускается платежной системой MasterCard, есть функция расчета за покупки на кассах в одно касание. Альфа-банк предлагает следующие условия по данному продукту:

- Бесплатный пакет услуг «Оптимум», если ежемесячные траты превышают 20 000. В остальных случаях – 199 руб.

- Отсутствие комиссии за снятие наличных, в том числе и в банкоматах партнеров.

- При оформлении до 31 декабря 2017 года первые 12 месяцев обслуживания не оплачиваются. Если не удается получить ее до этого времени, сумма составит 1 990 р. в год.

- Бесплатное открытие валютных счетов.

- Комиссия за перечисление средств на карты сторонних банков не взимается. Плата за межбанковские переводы составляет 0,3% или минимум 20 руб.

- Начисление 7% по остатку на накопительный счет.

- Участие в акциях и розыгрышах.

- От 23,9% годовых за пользование заемными средствами.

- Бесконтактная оплата товаров.

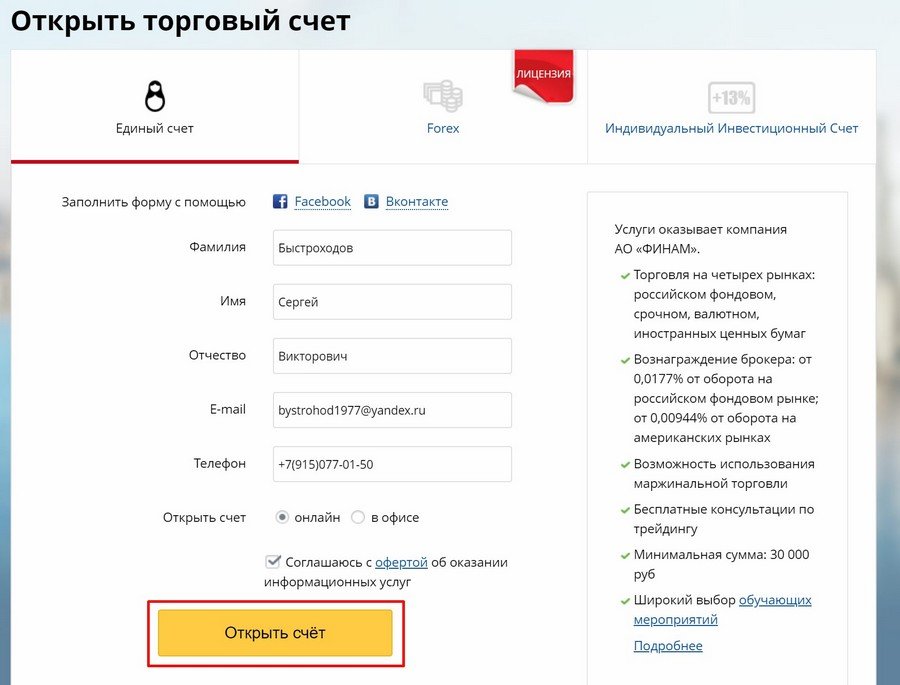

Как получить «Cashback 10%»

- Зайти на сайт Альфа-банка, выбрать нужный продукт и оставить онлайн заявку.

- Прийти в назначенный день в офис и забрать карточку, предоставив паспорт и второй документ на выбор: СНИЛС, 2-НДФЛ, водительское удостоверение, ПТС, загранпаспорт.

«Tinkoff Black» от Тинькофф

Интернет-банк Тинькофф предлагает дебетовую карточку «Tinkoff Black», пользователям которой начисляется до 30% кэшбэка за приобретение товаров в партнерских магазинах.

Для получения данного продукта необходимо оставить заявку на сайте, после рассмотрения и принятия положительного решения, продукт будет доставлен в любое указанное клиентом место.

Строгих условий к клиентам банк не предъявляет: достаточно соответствовать возрастной категории (от 18 до 75 лет) и иметь при себе паспорт.

Для данной карточки действуют следующие тарифы:

- Начисление 8% на остаток до 300 000, 4% — более 300 000.

- Бескомиссионное снятие наличных во всех банковских терминалах, при условии что снимаемая сумма превышает 3 000 р.

- Кэшбэк 30% за приобретенные у партнёров банка товары, 5% — за покупки в отдельной категории, 1% — за любые траты.

- Бесплатное содержание при остатке от 30 000 на счете.

- Отсутствие платы за информирование по СМС и приложение для смартфонов.

Сравнительная таблица лучших карт с кэшбэком

Для лучшего понимания преимуществ карты с кэшбэком в табличном виде ниже представлено подробное сравнение описанных банковских продуктов. Сравнительная таблица учитывает все варианты с возвратом средств, действующие в 2022 году. Сравнивай предложения и выбери оптимальный вариант.

| Кредитное учреждение | Тариф | Кредитный лимит | кэшбэк, % | Стоимость обслуживания | Особенности кредитования |

|---|---|---|---|---|---|

| Тинькофф | Блэк |

150 тыс. |

От 1 до 30% | При наличии 30 тыс. рублей на карте бесплатно. В других случаях 99 рублей ежемесячно. | Бесплатные переводы на карточки других кредитных заведений, 6% годовых на оставшиеся средства. |

| Альфа Банк | Cash Back |

– |

От 5 до 100% на АЗС, 2,5-5% на рестораны, на остальное – в пределах 1% | Если покупка составляет больше 10 тыс. рублей ежемесячно или оставшихся на карте средств больше 30 тыс. рублей – бесплатно. В остальных случаях 100 рублей в месяц. | Бесплатная доставка курьером. |

| Хоум Кредит | Польза | 1% от любой покупки. 3% на АЗС, кафе, категория «Путешествия». В магазинах партнёров от 5 до 10 % | Бесплатно. | Лучшая программа лояльности 1 балл = 1 рубль. | |

| Росбанк | Можно всё |

299999 |

2-10% | 0-1900 рублей. | Самостоятельный выбор категорий для кэшбэка. |

| Альфа Банк | Сash Back |

500 тыс. |

До 10% |

Бесплатно. |

Начисление 7% на остаток средств. |

| Тинькофф | Платинум |

300 тыс. |

Указано в настройках в мобильном банкинге | 590 рублей за год. | 0% годовых за совершение покупок у партнёров. Конвертация в валюту по выгодному курсу. |

| Промсвязьбанк | Двойной кэшбэк |

15 тыс. -600 тыс. рублей |

1% при пополнении счёта. 10% от любой покупки | 990 рублей за год. | При погашении задолженности начисление 1% от суммы. |

| Русский Стандарт | Platinum |

300 тыс. |

1-15% | 590 рублей за год. | Выдача карты россиянам 21-65 лет. Снятие наличных без внесения комиссии. Бесплатное пополнение карточки через терминалы. |

| Уральский Банк Реконструкции и Развития | 120 дней без процентов |

30 тыс. |

1% | Бесплатно. | Возраст заёмщика 19-75 лет. Оформление за 30 минут. |

| Восточный Банк | кэшбэк |

400 тыс. |

До 10% | Бесплатно. | Категории кэшбэка держатель выбирает самостоятельно. Моментальное одобрение. |

Лучшие кредитные карты с кэшбэком

Кредитка – удобный инструмент оплаты, особенно если нужны деньги взаймы. За заемные средства клиент платит в любом случае, но эту оплату можно сократить, например, за счет возврата. В некоторых случаях на скидке можно даже заработать.

Кредитки с самым большим кэшбэком:

- Кредитка «Перекресток» от Альфа-банка. Предлагает до 60 дней беспроцентного периода. Кэшбэк приходит в баллах, которые потом конвертируются в рубли. За каждые потраченные 10 рублей дают по 2 балла. За покупки в сети «Перекресток» дают по 3 балла, а за «Любимые продукты» 7 баллов. Учитывая, что большую часть бюджета тратят на продукты, такое предложение кажется очень выгодным.

- Кредитная карта «Платинум» от Тинькофф лучший выбор тоже возвращает деньги в баллах, но за любые покупки – а это главное преимущество.

- Русский Стандарт предлагает кредитку Platinum, по которой можно получать скидку на любые расчеты картой. Держатели также получают скидки до 15% в сети партнеров «Клуб скидок».

Получить бесплатную кредитную карту с кэшбеком можно от банка УБРиР. Он тоже предлагают беспроцентный период, в который можно бесплатно пользоваться заемными деньгами. Скидки по покупкам также переводятся в баллы, а затем в рубли.

Карты с кэшбэком на авиабилеты

Исходя из графы самых крупных трат, можно подобрать себе пластик индивидуально. Если большинству выгодно получать возврат на продукты, не значит, что это устраивает каждого. Например, тем, кто часто путешествует или бывает в командировках, подойдут кредитки с кэшбэком на путешествия.

К таким относятся:

- Тинькофф «Платинум» или «Black»;

- РайффайзенБанк «Все сразу»;

- Хоум Кредит «Польза».

Карты с кэшбэком на АЗС

На содержание авто уходит немалая часть бюджета. Если экономить на заправках, эту статью расходов можно уменьшить. Проведя анализ предложений на финансовом рынке, мы определили самые выгодные карты.

Первой в этом списке будет кредитка «Cash Back» от Альфа. У них раздел АЗС выделен отдельно, и за расчеты на заправке можно получить 10% скидку. К этому добавляется возврат 5% с кафе и ресторанов, 1% — за все остальное. Если подсчитать расходы за год, такой пластик окажется хорошим способом экономии.

Тинькофф остается передовым в новых технологиях и выгодных предложениях. Компания выпустила карточку «Драйв» специально для автомобилистов. По ней до 10% приходит за заправку, 5% — в автомойках, стоянках, автосервисах. За покупку ОСАГО и КАСКО у партнеров тоже вернут до 10%.

«Польза» от Home Credit Bank пригодится не только автолюбителям. По чекам с заправок начисляют 3%, еще столько же за расчеты в кафе и ресторанах. На все другие покупки владелец карточки получит еще 1%.

Кэшбэк на рестораны и кафе

Не у всех получается брать на работу обеды, а кофе с утра покупает, наверное, каждый второй. В этом случае пригодится подборка карточек, которые помогут сэкономить на походах в кафе. Кроме упомянутых Тинькофф, Хоум Кредит, МТС и Альфа, есть другие выгодные предложения.

Карты с повышенным кэшбэком в заведениях общественного питания:

- По программе «Банк в кармане» от Русского стандарта можно за каждый чек получать 5% назад.

- ФК Открытие выпустила «Opencard», по которой дает 3% кэшбэка на все, включая скидки в любых ресторанах и кафе.

- Карта «#ВСЁСРАЗУ» от Райффайзенбанка принесет до 5% на любые расчеты, в том числе в кафе.

Рейтинг самых лучших кредитных карт с кешбэком

В перечень лучших кредитных карт входит «Тинькофф Платинум» с большим кешбэком. В соответствии с установленным для нее тарифным планом пользователь может получать бонусные баллы «Браво» — 1% от суммы за любые покупки и от 3% до 30% — за приобретение товаров по спецпредложениям кредитно-финансовой организации.

Условия кредитной карты Тинькофф с кэшбэком.

Преимущества банковского предложения:

- Заявку можно подавать через интернет в любое время дня. Решение принимается практически мгновенно.

- При одобрении заявки банк сразу же выпускает карту. Ее бесплатно привозит на следующий день курьер в удобные для клиента время и место.

Преимущества банковского предложения:

- Способ оформления — онлайн. Нужен только документ, удостоверяющий личность.

- Банк быстро рассматривает заявки и принимает решения.

- Доставка готовой карты бесплатная.

- Райффайзенбанк разработал личный кабинет, в котором можно управлять кешбэком, обменивать начисленные баллы на подарочные сертификаты и рубли.

Внимания также заслуживает карта «Двойной кешбэк» от Промсвязьбанка.

Условия кредитной карты Промсвязьбанка с кэшбэком.

Ее особенности:

- Бонусные баллы начисляются за все покупки и погашение задолженности по карточному счету. Размер кешбэка — до 11%.

- Карту с лимитом до 100 тыс. руб. можно оформить через интернет по паспорту. Доставка курьером бесплатная.

- В рамках акции «Добро пожаловать» можно получить 300 руб. за приобретение любых товаров на сумму от 1 тыс. руб. (за счет кредитных средств) в течение первых 2 недель после получения карты.

Не менее выгодные условия предусмотрены для универсальной кредитной карты MTS Cashback.

На нее банк МТС деньги возвращает следующим образом:

- 5% за оплату товаров и услуг в супермаркетах, на АЗС и в кинотеатрах;

- 1% на другие покупки;

- до 25% при приобретении товаров у партнеров.

Кредитная карта с кэшбэком от MTS Cashback.

Кэшбэк в интернет-магазине Алиэкспресс (Aliexpress)

Торговые интернет-площадки быстро оценили этот сервис, как средство повышения лояльности клиентов, и перехватили инициативу у банков. Схема здесь практически та же, только в роли банка выступает сам сервис, которому магазины выплачивают комиссионные.

Примером хорошего процента по кэшбэку может стать сайт Aliexpress.com. С помощью сервиса ePN Cashback вы можете возвратить до 3% от стоимости покупки, а выбрать здесь есть из чего. В ассортименте магазина более 9 млн товаров в 4 000 категорий.

Примером хорошего процента по кэшбэку может стать сайт Aliexpress.com. С помощью сервиса ePN Cashback вы можете возвратить до 3% от стоимости покупки, а выбрать здесь есть из чего. В ассортименте магазина более 9 млн товаров в 4 000 категорий.

Из других несомненных плюсов можно отметить страхование клиента (сервис не перечисляет деньги продавцу до получения положительного отзыва от покупателя), удобные способы оплаты (банковская карта или перевод, Qiwi-кошелек или WesternUnion) и оптовые цены даже для небольших партий товаров.

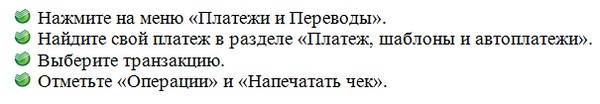

Получить карту с кэшбэком очень легко — банки максимально упростили этот процесс. Достаточно лишь:

- определиться с эмитентом

- зайти на его сайт

- оформить заявку.

Весь процесс редко занимает больше 5 минут. Оформленную карту можно забрать в банковском офисе, либо ее доставят почтой или курьером. Для открытия кредитной карты потребуется предоставить подтверждающие личность документы.

https://youtube.com/watch?v=VeT8Af5Ubpo

Заключение: недостатки кэшбэк карт

Пользователи чаще всего упоминают следующие недостатки использования bank card, по которым обещано «вознаграждение» за оплату товара с ее использованием.

Основным является – относительно высокая стоимость банковского обслуживания, по сравнению с иными финансовыми продуктами. Также берется плата за их оформление. К сожалению, и интернет-банкинг, и мобильный банк, обходятся в этом случае дороже, чем обычно. Да и максимальная сумма cashback имеет ограничения.

Кроме того, начисленные баллы (виртуальную валюту) не всегда можно использовать для приобретения всех видов товаров. А некоторые бонусы – доступны лишь при оплате товаров (услуг) «в паре» — к примеру, «Отели» только вместе с «Авиабилетами».

Самое обидное – возврат средств или начисление бонусов не предусмотрено при оплате штрафов, налогов. Даже коммунальных услуг. А это одни из наиболее популярных финансовых операций.

Формат «получения кэшбэка» необходимо выбирать с учетом особенностей совершаемых покупок. Если в основном производится безналичный расчет в физических магазинах – банковская карта с кэшбэком (дебетовая или кредитная) является оптимальным решением.