«можно считать телефонное мошенничество национальным бедствием»

Содержание:

- Куда обращаться в случае мошенничества с банковскими картами и как вернуть украденные деньги

- Является ли мошенничеством оформление кредитной карты без согласия клиента

- Ответственность за мошенничество

- Кража данных карты или пин-кода в банкомате

- Борьба с мошенниками

- Как вернуть деньги, которые пропали?

- Что делать, если перевел деньги на карту мошенникам?

- Как работает мошенническая схема

- Украли деньги с карты. Что же делать?

- Предупреждение мошенничества с банковскими картами

- Куда обращаться, если похитили деньги с карты

- Почему в Сбербанке такое происходит чаще?

- Близнецы-«симки»

- ТОП разводы от мошенников в 2019 году

- Как не стать жертвой мошенников?

Куда обращаться в случае мошенничества с банковскими картами и как вернуть украденные деньги

1

На что стоит обратить внимание? . Вы осознали, что с вашей пластиковой карты пропали деньги

Чтобы не впадать в панику, придерживайтесь следующего плана:

Вы осознали, что с вашей пластиковой карты пропали деньги. Чтобы не впадать в панику, придерживайтесь следующего плана:

- Проверьте, точно ли денежные средства украли преступники. Возможно, произошел арест денежных средств судебными приставами по закону? Подумайте, какие операции вы совершали с помощью карты в последний раз, на какую сумму.

- Выяснилось, что снятие денежных средств было незаконным? Незамедлительно свяжитесь с оператором банка, чтобы заблокировать карту. Также можно узнать счет, на который, возможно, были переведены деньги.

- Едем в банковскую организацию, пишем заявление о том, что вы не согласны с осуществленной транзакцией. Вы должны знать условия банка, на которых производится возврат денежных средств через опровержение процедуры. Для этого следует внимательно изучать договор.

- По вашему заявлению банковские работники смогут проверить и аннулировать операцию. Денежные средства будут возвращены на вашу карту.

К сожалению, чаще всего преступники пользуются новейшими приложениями и программами, поэтому возврат денег на счет бывает невозможен.

Проверку данных получателя выполнить оказывается нереально, ведь обычно эта информация попросту отсутствует: денег на карточке нет, как и сведений о получателе.

Банковская организация также может не провести отмену транзакции. Тогда необходимо написать заявление в прокуратуру.

2. Как написать заявление?

Чтобы отменить транзакцию, следует составить заявление по форме, которая определена банковской организацией.

В случае, когда вы подаете заявление в полицию, то в нем должна содержаться следующая информация:

- в шапке заявления указываем наименование отдела;

- вписываем ваши Ф. И. О.;

- указываем название документа, пишем «заявление»;

- подробно описываем, что произошло;

- сообщаем о просьбе отыскать мошенников и предъявить меру наказания согласно статье 159 Уголовного кодекса РФ;

- перечисляем все документы, справки, которые вы прилагаете, чтобы доказать совершение мошенничества с банковской картой;

- указываем дату написания заявления, ставим свою подпись.

Обычно работники полиции не спешат принять заявление о мошенничестве с банковскими картами. Ведь, скорее всего, раскрыть его удастся не скоро. Однако вы имеете право настоять. Приложите письменный отказ банка об аннулировании транзакции.

Если и это не поможет, сообщите, что будете обращаться в прокуратуру.

По закону написанное вами заявление должны принять в полиции в следующей последовательности:

- Согласно ст. 141 УПК РФ вы подаете заявление о том, что зафиксировали акт мошенничества с банковской картой.

- Как только заявка будет принята, вам дадут талончик с уведомлением.

- В соответствии со статьями 144 и 145 Уголовно-процессуального кодекса РФ в течение 3–10 дней будет производиться проверка преступления. В результате проверки выносится решение о возбуждении уголовного дела.

- Вам было отказано в возбуждении уголовного дела? На основании положения ст. 124 и ст. 125 Уголовно-процессуального кодекса РФ вы имеете право обжаловать вынесенное решение. Настаивайте, чтобы дело было рассмотрено, а заявление принято. Только так вы сможете вернуть украденные деньги.

3. Какие документы могут потребоваться для доказательства акта мошенничества с банковскими картами?

Доказательством может служить детализация звонков, предоставить ее вам может сотовый оператор. Можно также сделать распечатку СМС. С этими документами обращаемся в банковскую организацию, составляем заявление об отмене транзакции.

Банк должен предоставить вам выписку с карточки за 12 месяцев. В ней содержатся все операции по переводам и начислениям денежных средств, информация о получателях и отправителях.

Банковская организация отказала вам в проведении транзакции? Тогда она должна предоставить вам отказ в письменном виде.

Берем выписку от оператора сотовой связи, выписку из банка, а также отказ и отправляемся писать заявление в полицию.

Является ли мошенничеством оформление кредитной карты без согласия клиента

Многие банки работают на опережение, не дожидаясь заявления клиентов, и выпускают кредитные карты, которые предлагают гражданам. Человек может получить уведомление в СМС или обнаружить в почтовом ящике конверт с новенькой кредитной карточкой.

Если кредитные средства не нужны, нужно произвести возврат карточки в банк и написать заявление о ее закрытии. Если потребность в кредитной карте есть, нужно опять же обратиться в банк, чтобы подписать договор (внимательно изучить его условия!) и активировать карточку.

Бывает, что выпустившая карту кредитная организация не представлена в месте проживания клиента. В таком случае можно:

- отправить кредитку по обратному адресу вместе с отказом (отправление производится заказным письмом, чек сохраняется вместе с описью почтового вложения);

- оставить кредитную карту, но не активировать ее (окончание срока действия автоматически аннулирует кредитный счет).

Законно ли действуют кредитные организации, выпуская карты таким образом? Юристы считают, что нет, поскольку сделки в банке требуют согласия с условиями договора обеих сторон. Клиент должен подтвердить это своей подписью.

Если клиент в документах не расписался, возникает нарушение норм финансовой этики, которыми руководствуются в своей работе кредитные организации. Кроме того, это противоречит и закону №152-ФЗ «О персональных данных», согласие на использование которых должно быть также подписано клиентом.

Несмотря на явное противоречие, случаев обращения в суд не так много.

Кредитные организации в свою защиту говорят, что лишь выпускают карты, но не активируют их. Клиент вправе сам решить: нужные ему кредитные средства или нет. При этом отсутствие подписанного договора делает возможным снятие наличных с карты без необходимости затем погашать задолженность перед кредитной организацией. На законных основаниях банк не сможет заставить клиента вернуть кредит.

Ответственность за мошенничество

Привлечь мошенников к ответственности сложно. Злодеи обладают определенными знаниями и интеллектом, стараются не допускать ошибок. Поэтому на розыск преступников уходит огромное количество времени, и не всегда правоохранительным органам удается наказать их. В законодательстве РФ предусмотрены разные виды наказания за мошенничество, которые зависят от тяжести преступления.

В статье 159 предусмотрено наказание за следующие неправомерные действия:

- Воровство чужого имущества.

- Приобретение обманным путем прав на него.

- Совершения обмана лицом с использованием служебного положения.

В связи с расширением сферы деятельности преступников в гл. 21 статьи 159 Уголовного Кодекса РФ появились дополнения с внесением новых видов мошенничества – махинации с пластиковыми картами, сберкнижками, сберегательными счетами, оформлением кредитов.

Уголовная ответственность

В законодательстве Российской Федерации предусмотрены меры пресечения и ответственность за вымогательство и мошеннические злодеяния, которые применяются к лицам, достигшим возраста в 16 лет

При этом обращается внимание на сумму ущерба:

- Незначительный – до 250 000 руб.

- Значительный – свыше 250 000 руб.

- Крупный – до 1 000 000 руб.

В зависимости от наличия или отсутствия отягчающих обстоятельств, в статье 159.3 УК РФ предусмотрены разные виды наказания:

- По части 1 статьи 159.3 – штраф либо обязательные работы до 360 часов, исправительные работы до 12 месяцев, ограничение свободы до 2 лет, арест до 4 месяцев.

- По части 2 статьи 159.3 – обязательные работы, штраф либо принудительные работы до 5 лет, исправительные работы до 2 лет, лишение свободы до 4 лет.

- По части 3 статьи 159.3 возможны штраф, принудительные работы до 5 лет, арест до 5 лет.

- По части 4 статьи 159.3 предусмотрено лишение свободы сроком до 10 лет с обязательством выплаты штрафа или без такового.

При использовании преступником дубликата пластикового носителя грозит ответственность по статье 159.1. Наказание, которое предусматривает норма, заключается в штрафе до 120 тыс. руб. либо обязательных или исправительных работах, аресте до 4 месяцев или ограничении свободы на срок до 2 лет.

Административное наказание

В статье 159 УК РФ предусмотрено административное наказание за мошенничество, если лицо обвиняется в одном преступлении, а размер ущерба составляет менее 30 000 руб. Преступнику могут быть назначены:

- штраф;

- изъятие средств, использованных для совершения мошенничества;

- домашний арест;

- ограничение свободы на 15 суток;

- предупреждение;

- обязательные или исправительные работы.

Чаще всего (по статистике) жертвами мошенников становятся незащищенные категории граждан, к которым относятся пенсионеры. Ввиду возраста и малой интернет-грамотности именно эта часть населения становится главной целью преступников. Большинство пенсионеров сами переводят деньги, услышав страшную историю о том, что их родной человек попал в неприятную ситуацию, выйти из которой ему удастся после перевода средств.

Кража данных карты или пин-кода в банкомате

Способ 5. Кража данных карты или пин-кода в банкомате. Тоже достаточно распространенный вид мошенничества с банковскими картами. Мошенники устанавливают на банкоматы специальные устройства, считывающие данные карты и/или запоминающие пин-код. Как вариант, злоумышленник может просто наблюдать за тем, какой пин-код вы вводите, непосредственно, либо, скажем, через камеру видеонаблюдения.

После того, как эти данные станут известны мошенникам, они изготовят дубликат вашей банковской карты и снимут с нее все деньги.

Как уберечься: Перед тем, как вставить карту в банкомат, убедитесь, что на картоприемнике нет каких-либо дополнительных устройств. Перед набором пин-кода убедитесь, что за вами никто не наблюдает, а на пин-клавиатуре тоже нет ничего подозрительного, например, якобы «защитной» пленки, на которой отпечатаются ваши пальцы при нажатии

Также обратите внимание, чтобы видеокамера на банкомате снимала ваше лицо, а не клавиатуру для ввода пин-кода

Я рассмотрел наиболее распространенные виды мошенничества с банковскими картами. Будьте бдительны и не дайте себя обмануть: такой обман может стоить вам списания всех средств с карточного счета. Особенно обидно будет, если это кредитная карта: мошенники «вычистят» ваш кредитный лимит, а расплачиваться по нему придется вам.

Сайт Финансовый гений поможет вам повысить свою финансовую грамотность и научит грамотно и эффективно использовать личные финансы. Присоединяйтесь к числу наших постоянных читателей и следите за обновлениями. До новых встреч!

Борьба с мошенниками

Мошенничество с банковскими картами не грозит гражданам, которые знают об основных методах обмана и соблюдают меры безопасности

Одно из главных правил, которого важно придерживаться, – сохранять в тайне пин-код, никому его не сообщать ни под каким предлогом. Не имеют права требовать эту информацию даже сотрудники банка и полиции

Так, нельзя записывать пин-код на самой карте, а также там, где его может увидеть постороннее лицо.

Используя банкомат, важно внимательно осматривать его, чтобы вовремя заметить устройства, используемые мошенниками. Наиболее безопасными с этой точки зрения будут банкоматы, находящиеся в помещении банка

Чтобы избежать мошенничества, не рекомендуют осуществлять покупки на неизвестных сайтах. Кроме того, баланс на карте обязательно нужно контролировать, следя за всеми движениями по счету.

Если карта была похищена или утеряна, об этом сразу же сообщают сотрудникам банка, которые могут заблокировать ее, тем самым не допустив преступных действий.

Таким образом, мошенничество с банковскими картами легко предотвратить, если клиент знает правила безопасности и бдительно следит за состоянием собственного счета.

Как вернуть деньги, которые пропали?

Будем считать, что следственные органы свои обязанности выполнили и банк принял решение на основании собственной проверки. Эти процессы могут идти пересекаясь, но иногда не связаны друг с другом.

Обязан ли банк вернуть украденные деньги со счета?

Если по заявлению держателя карты принято банком положительное решение, средства ему возвращаются. В большинстве случаев это происходит переводом на счет в том же банке, но не на тот же номер карты, если ранее она была заблокирована. Если претензия удовлетворена, средства обязаны быть возвращены.

Почему банк может отказать в удовлетворении требований клиента?

Большинство отказов бывает связано с нарушением двух основных правил: превышением срока подачи претензии (24 часа с момента оповещения) и/или доказательством того, что клиент не должным образом соблюдал меры безопасности. Не всегда аргументы могут быть очевидными и тогда возникают споры. Для простоты понимания рассмотрим два примера.

Пример 1. У клиента незаконно списали средства с карты. Он своевременно заблокировал карту, оповестил банк, подал заявление. В процессе разбирательства банк увидел, что клиент указал свой пин-код маркером непосредственно на самой карте. Такой случай будет однозначно признан нарушением условий безопасности и в возврате денег откажут.

Пример 2. Средства с карты пропали. Все процедуры клиент выполнил правильно и своевременно. Пин-код на карте не указывал и рядом с картой не держал. Однако в процессе банковского расследования выяснилось, что злоумышленники сняли средства, используя настоящий пин, т.е. они заведомо знали его. Банк может отказать, ссылаясь на нарушение безопасности, однако держатель карты, особенно с привлечением к процессу грамотного юриста, имеет шанс доказать, что нормы безопасности им соблюдены, пин-код никому не сообщался, и был получен преступниками неизвестным ему способом.

Что делать, банк отказал в возврате?

Если отказ произошел по вине держателя карты изменить что-то удастся навряд ли. Но если есть основания предполагать правоту клиента, действовать можно по следующей схеме:

| Шаг | Статус | Действие |

|---|---|---|

| 1 | рекомендуется | Проконсультироваться с адвокатом |

| 2 | рекомендуется | Заключить с юристом договор на представительство интересов |

| 3 | обязательно | Провести переговоры с банком с требованием урегулировать создавшийся спор, в т.ч. с регистрацией письменного заявления |

| 4 | обязательно | Получить письменный отказ произвести возврат средств |

| 5 | обязательно | Инициировать и провести судебное разбирательство |

Обратите внимание, процесс вполне может не содержать все указанные этапы, а закончиться на 3-ем или 4-ом шаге, если удастся договориться с банком. Разумеется, подготовленный адвокат проведет переговоры на более высоком профессиональном уровне, что значительно повысит шансы на успех

Участвовать в судебных заседаниях без привлечения юриста еще более проблематично.

В какие сроки банк должен вернуть деньги?

Сроки рассмотрения заявления о мошенничестве с использованием платежных карт и краже денег – 30 дней для операций внутри страны и 60 – для зарубежных. По окончанию этих периодов деньги и должны быть возвращены клиенту. Однако срок может быть увеличен еще на 5 рабочих дней в связи с техническими особенностями перевода.

При получении положительного решения от банка по вопросу кражи денег с карты нужно дождаться вышеуказанных сроков. Если и после этого деньги не поступили, можно написать еще одно заявление в банк с требованием вернуть средства на основании ранее принятого решения, зарегистрировать его официально, а при отказе – подавать в суд.

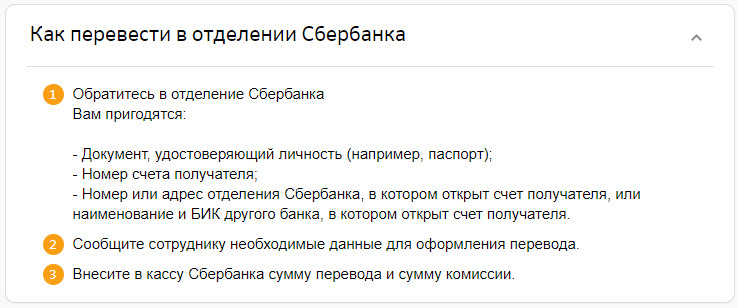

Что делать, если перевел деньги на карту мошенникам?

Если все же деньги оказались переведены мошенникам, то первым делом необходимо обратиться в банк. Потерпевшему придется написать заявление, на основании которого будет сделан запрос в письменной форме и отправлен по почте владельцу пополненной карты. В запросе будет содержаться просьба о возврате денежной суммы. Конечно, рассчитывать на то, что мошенники отдадут деньги не стоит, так как в обогащении обманным путем и заключается их цель. Придется ждать ответ 3 дня, если средства возвращены не будут, то по закону можно написать заявление в полицию.

Так же существует вероятность отменить перевод с карты. Правда доступно это только при условии, что у вас есть зарегистрированный личный кабинет в интернет-банкинге и вы заметили, что перевели деньги мошенникам в течение 5 минут (перевод с карты через личный кабинет занимает считанные минуты, это самый быстрый способ осуществления транзакции). Зайдите в «Переводы» и напротив ошибочного установите статус «Отменить».

Подробнее о том, что делать, если перевел деньги на карту мошенникам здесь:

Образец заявления в полицию

Чем быстрее будет подано заявление и чем больше фактов, подтверждающие мошенничество удастся представить, тем выше шансы на поимку злоумышленников.

В любом случае, чтобы избежать потери денежных средств с пластиковой продукции банка следует использовать только проверенные банкоматы, расположенные в банках (избегайте терминалов самообслуживания), так же при оплате в интернете, убедитесь, что используете подлинные реквизиты.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как взять Обещанный платеж?

- Куда вложить деньги, чтобы они работали?

- Как открыть вклад в Сбербанке Онлайн

- Как получить карту москвича и кому положена по закону

- Заявление на досрочное погашение кредита: образец

- Если у банка отозвали лицензию, как платить кредит?

- Ключевая ставка и ставка рефинансирования: в чем разница?

- Что выбрать: рефинансирование или реструктуризацию кредита?

- Как подключить мобильный банк ВТБ?

Как работает мошенническая схема

Мошенники создают клоны сайтов крупных банков и активно их рекламируют. Например, клиенты ВТБ жаловались, что после запроса в поисковике личного кабинета банка видели в выдаче, помимо официальной страницы, и фейковые ресурсы. Также рекламу часто видят пользователи соцсетей. Рекламные ролики на первый взгляд размещены от имени настоящего банка – виден его логотип, название, но при клике пользователь попадает на фейковый сайт.

Что нужно мошенникам? Вариантов несколько. Первый – кража личных данных пользователя. Перейдя по мошеннической ссылке, клиент банка вводит свой логин и пароль от личного кабинета. В итоге злоумышленники используют эту информацию, чтобы похитить деньги со счетов. Даже если на них нет денег, мошенники могут навредить жертве другим образом. Например, известны случаи, когда прямо в личном кабинете в режиме онлайн на клиента оформляли кредит, а деньги выводили на сторонние счета.

Ещё одна частая схема заключается в том, что аферисты, прикрываясь названиями известных банков, обещают людям различные компенсации. Например, выплаты в связи с пандемией. Видя такое рекламное объявление, пользователь кликает по нему и переходит на лжесайт банка. Там обычно предлагают ввести реквизиты карты, чтобы на неё впоследствии перевели компенсацию от государства.

Если пользователи вбивают информацию на фальшивой странице, мошенники либо сразу крадут деньги со счетов, либо перепродают данные пользователя на хакерских форумах, чтобы ими воспользовались другие злоумышленники.

С активизацией мошенников в период пандемии столкнулись, в частности, ВТБ и Альфа-Банк. Сбербанк, Газпромбанк, МКБ и Росбанк не зафиксировали роста числа сайтов-двойников. При этом в Сбербанке предупредили о росте телефонного мошенничества.

Рост числа поддельных банковских сайтов подтверждают компании по кибербезопасности Group-IB и «Лаборатория Касперского». Так, в первой половине 2020 года количество заблокированных попыток перехода пользователей на разные мошеннические ресурсы выросло в 2,5 раза по сравнению с началом 2019 года.

За 2019 год в России насчитывалось 576,5 тыс. транзакций, которые впоследствии были признаны несанкционированными. Сумма таких операций превысила 6 млрд руб. Это деньги, которые перевели с карт и счетов клиентов банков без их согласия. В 2018 году размер подобных транзакций составлял всего 1,4 млрд руб.

Помимо хищения средств, поддельные сайты банков опасны вирусами, которыми могут заразить компьютер или телефон пользователя.

Украли деньги с карты. Что же делать?

Алгоритм ваших действий очень сильно зависит от того каким образом были похищены ваши денежные средства.

Незаконное снятие денег в банкомате

- Во-первых, нужно позвонить в ваш банк, к которому принадлежит ваша карта, и сообщить оператору, что было произведено незаконное снятие денежных средств без вашего ведома. Также обязательно нужно заблокировать вашу карту, либо через службу поддержки, либо через мобильное приложение.

- Во-вторых, запросить выписку по счету и написать заявление в банк том, что операция совершена не вами, и вы с ней не согласны.

- В-третьих, обратиться в Полицию с заявлением о незаконном снятии денежных средств с вашей карты.

Важно! Многие банки предлагают программы страхования денежных средств на карте. Например, программа «Защита карты» у банка Тинькофф

Картой оплатили покупку в интернете

- Во-первых, обращаемся в банк и сообщаем о подозрительной транзакции.

- Во-вторых, нужно оспорить транзацию, используя процедуру чарджбек.

Чарджбек — это платеж, который возвращается на платежную карту после того, как клиент успешно оспорит сомнительную транзакцию. Процедура оспаривания платежа позволяет клиентам требовать возврата средств за покупки на любую сумму, которые были сделаны по дебетовым, кредитным или предоплаченным картам, если услуга не была оказана или оказана не качественно. Срок в течение которого можно оспорить любую операцию по картам регламентируется правилами международных платежных систем и составляет 540 дней.

Предупреждение мошенничества с банковскими картами

Чтобы значительно снизить вероятность потери денег со своих карт из-за мошеннических действий необходимо следовать несложным рекомендациям.

- Не храните PIN-код в открытом виде рядом с картой. Если запомнить его наизусть никак не получается, его можно сохранить в записной книжке, замаскировав под какой-нибудь длинный номер телефона.

- Не сообщайте посторонним лицам PIN-код ни при каких условиях. Он используется только для подтверждения платежа в офлайн-магазинах и в операциях с банкоматом. Сотрудники банка не имеют права спрашивать его. Аргумент «это требуется для идентификации клиента» — ложь.

- Аналогично никто из посторонних не должен знать код безопасности CVV, который напечатан на бумажной полосе с обратной стороны карточки. Он используется для подтверждения платежей через Интернет и ни для чего не нужен ни банковским работникам, ни тем, кто переводит человеку деньги. От посторонних глаз этот код можно закрыть полоской цветного скотча или пластыря, на корректность работы карты это не повлияет.

- Если карта утеряна либо есть шанс, что ее данные попали к мошенникам — не экономьте на ее перевыпуске.

- В случае, когда кто-то из очереди стоит слишком близко и проявляет интерес к вашим действиям в банкомате — не стесняйтесь попросить его отойти в сторону.

- Если есть такая возможность, пользуйтесь банкоматами и терминалами в офисах банков, в магазинах и других помещениях с видеонаблюдением и/или охраной. Скиммеры в таких местах ставят редко.

- Для платежей в Интернете стоит завести отдельную виртуальную карту и пополнять ее только на нужную для каждой покупки сумму. Она не имеет физического пластикового носителя, но номер, код безопасности, срок действия и все прочие данные для платежей в сети у нее есть. У большинства банков такие карты бесплатные или очень недорогие.

- Подключить услугу смс-оповещения по карте. Она платная, но стоит обычно не более 100 рублей ежемесячно, зато позволит оперативно отслеживать все действия по карте, в том числе попытки войти в интернет-банк.

- Не сообщать посторонним лицам поступающие в смс-сообщениях коды подтверждения входа в интернет-банк или совершения покупки.

- При пользовании интернет-банком с чужого компьютера обязательно выходите из личного кабинета, и, чтобы логин с паролем не остались в памяти браузера, очищайте кэш и cookies.

- Если есть подозрение, что в использованном банкомате был установлен скиммер, об этом следует сообщить в банк (номер указывается на самом устройстве самообслуживания), а саму карту лучше заблокировать и перевыпустить.

- Не переводить денежные средства незнакомым людям, если нет уверенности в их добросовестности.

- Если к карте подключена услуга «Мобильный банк», которая позволяет осуществлять некоторые операции по карте набором специальных команд на привязанном к ней телефоне, то телефонный аппарат лучше не оставлять без присмотра и не давать его посторонним.

- По возможности не пользуйтесь интернет-банкингом в местах с публичным Wi-Fi.

- Установите антивирус на компьютере и регулярно обновляйте его.

- Не пользуйтесь подозрительными программами из сомнительных источников.

- Если кто-то прикидывается вашим близким человеком и просит перевода денег на карту, задайте ему те вопросы, ответы на которые злоумышленник точно не знает.

- Запретите замену сим-карты по доверенности для телефона, к которому привязана карта.

- При утере мобильного телефона как можно быстрее уведомите банк и отвяжите этот номер от всех карт.

- Если звонят или пишут якобы из банка, уточните, что эти контактные данные действительно принадлежат ему, прежде чем вести диалог.

- Особо бдительным гражданам можно порекомендовать следующее — прикрепить карту к отдельному номеру телефона, который никто не будет знать, кроме, возможно, самых близких людей.

Если на карту регулярно поступают большие суммы — уточните в банке наличие специальных страховых программ, которые предусматривают компенсацию в случае кражи денег со счета.

Куда обращаться, если похитили деньги с карты

При обнаружении того, что мошенники снимают деньги с банковской карты, не стоит паниковать. Главное, сохранить спокойствие и выполнить некоторые действия. Помочь в решении проблемы способны две структуры – полиция и банк. Порядок действий:

- Сначала нужно связаться с финансовой организацией и объяснить ситуацию. Для этого необходимо совершить звонок на горячую линию.

- Заблокировать счета. Понадобится сообщить сотруднику паспортные данные, контрольный вопрос и пр.

- Посетить банк и написать заявление с просьбой отменить проведенную транзакцию и выразить несогласие с ней. Заявка должна быть составлена в 2-х экземплярах. Это понадобится для дальнейшего возможного обращения в суд.

- По возможности предоставить банку доказательства факта мошенничества. Это может быть скрин переписок с преступниками, выписка от мобильного оператора и пр.

После принятия банком заявления начинается отсчет времени, в течение которого финансовое учреждение должно принять решение о возмещении или не возмещении ущерба. По закону период принятия решения не должен превышать 120 дней. При этом в большинстве случаев банк дает ответ в течение 20-30 дней.

Параллельно с обращением в банк нужно написать заявление в полицию. Сотрудники должны начать делопроизводство и расследование по факту мошеннических действий. Чаще всего на данном этапе полиция и банк взаимодействуют, что резко увеличивает шансы на поимку преступников.

Почему в Сбербанке такое происходит чаще?

Сбербанк делает все, чтобы клиенту было удобно пользоваться своими счетами без посещения отделения банка, который является самым крупным и популярным. В числе клиентов есть зарплатные держатели карт, а также люди, получающие пенсию, иные социальные пособия. Поскольку Сбербанк распространен на территории всей страны, то карт у него больше, чем у остальных банков. Злоумышленники знают о том, что массовые рассылки о блокировке пластиковых носителей и прочей недостоверной информации поступают именно клиентам Сбера. Поэтому клиенты этого банка в 2019 году чаще всего становятся жертвами представителей преступного мира.

Близнецы-«симки»

Карты-двойники можно получить разными способами. Проще всего раздобыть двойника работникам салонов сотовой связи. Но не каждый сотрудник готов пойти на столь сомнительный и опасный поступок. Чаще всего симки-близнецы получают иным способом:

- Человек теряет паспорт.

- Преступник его находит и отправляется в салон сотовой связи с требованием восстановить сим-карту.

- Если номер был привязан к онлайн-банку, то у злоумышленника есть некоторое время для работы и снятия денег.

Как правило, двойники долго не работают, поскольку сотовый оператор блокирует одну из них раньше, чем успеет пожаловаться реальный клиент.

Существует и метод клонирования сим-карт. Для этого оригинальная симка должна на некоторое время попасть к злоумышленнику (при потере телефона и пр.). Технически это сложно, поэтому подобные схемы используют редко.

ТОП разводы от мошенников в 2019 году

По рассказам и отзывам в интернете мы собрали самые популярные схемы мошенничества за 2019 год. Некоторые вроде как выглядят очевидными, пока сам в них не попадешь. Почитать подробнее можно в сети на тематических форумах, где люди жалуются на карточных воров.

Аппараты самообслуживания

От этой уловки чаще всего страдают аппараты, установленные в многолюдных местах с высокой проходимостью. Как это не парадоксально. Злоумышленник начинает операцию, которая требует вставить карточку в устройство самообслуживания — допустим, перевести деньги на телефон. В завершающий момент транзакции на мониторе появляется требование ввести карту и ПИН-код. Мошенник отходит от терминала, и ожидает в стороне.

Если в течение 90 секунд следующий клиент вставит пластик и введет ПИН, то деньги мгновенно перейдут на чужой счет. А что, картинка на экране устройства может не вызвать подозрений — «вставьте карту, введите ПИН». Проблема в том, что все очень напоминает стартовое положение монитора с предложением ввести карту. Жертва думает, что это нужно сделать для начала работы.

В целях безопасности всегда нажимайте кнопку «Выход» на экране терминала. Даже если уверенны, что все в порядке. На банкоматы этот мошеннический метод кражи денег не распространяется. Такое можно провернуть только с терминалом.

Бонусные разводы

Звонят якобы из колл-центра, называют ваше имя, рассказывают о бонусах на счетах. Могут представиться сотрудником Федерального бонусного центра, самые смелые — специалистами МТС, Сбербанка или других крупных компаний-партнеров. Говорят, что выехала посылка, за которую нужно заплатить, иначе они подадут в суд. В ход идут угрозы. Присылают сообщения с номером иска и т.д.

В такой ситуации не нужно ничего говорить злоумышленникам, переводить куда-то деньги, подтверждать паспортные данные и другую информацию. Не переходите по предложенным от них ссылкам, где будет указано описание посылки, ваших выгод от бонусов, куда их можно потратить. Просто отключитесь и отправьте номер в бан.

Переводы от неизвестных людей

В один прекрасный день ваша карточка пополняется на некоторую сумму денег. В сети упоминаются суммы от 2 000 до 10 000 рублей. Через время звонит человек и просит/требует/слезно молит вернуть деньги, так как ошибся. При этом хочет, чтобы вы выполнили перевод на другой счет, а не обратно отправителю. Например, под предлогом сэкономить на оплате комиссии. Помогать и реагировать ни в коем случае нельзя! Таким образом мошенники заметают следы.

Встречалось мнение, что так мошенники пытаются обналичить черный нал. Но это сомнительно, так как сбрасывать крупные суммы разным людям и надеяться, что все поголовно вернут случайно прилетевшие деньги…

Если вы выполните просьбу, станете станете соучастником мошеннических операций. Сложно будет доказать, что вы невиновны. За ряд таких транзакций грозит уголовная ответственность. В любом случае предложите собеседнику обратиться в банк и решить проблему в рамках установленных процедур. Заверьте, что тратить и снимать деньги не будете, просто дождетесь официального запроса.

По правилам Сбербанка в отделении или в онлайн формате необходимо написать заявление на возврат ошибочно перечисленных средств. Если вы, как получатель, согласны на списание средств и не претендуете на них, деньги возвращаются очень быстро.

Если собеседник начинает угрожать, тем более не реагируйте на просьбы. Продолжать диалог не имеет никакого смысла. Отключайтесь, звоните в банк, сообщите об угрозах и давлении на вас со стороны незнакомого лица. Деньги, естественно, сохраните, не тратьте, так как, возможно, в будущем их придется вернуть правоохранительным органам.

Как не стать жертвой мошенников?

Существует несколько простых правил, следование которым максимально обезопасит гражданина от возможного мошенничества:

- Не скачивайте программное обеспечение со сторонних ресурсов. Программы, мобильные приложения, медиафайлы следует скачивать только с официальных сайтов дистрибьютеров;

- Пользуйтесь лишь теми банкоматами, что находятся в людных и хорошо отслеживаемых местах — в отделениях банка, в административных зданиях и так далее. Так вы обезопасите себя от скимминга;

- Проверяйте все скачанные файлы через антивирус;

- Перед тем, как ввести какие-либо данные на сайте, проверьте его электронный адрес: если он не совпадает с реальным (настоящим) адресом сайта, перед вами — фишинг-контент;

- Помните — сотрудник банка никогда не потребует от вас ни CVV-код, ни пин-код от карты. Если кто-то под видом помощи просит вас назвать эти данные, перед вами — мошенник.

Кроме того, если вам внезапно «рисуют» опасную ситуацию, в рамках которой нет времени на размышления — не предпринимайте никакие действия (например, вам сообщают, что якобы ваша карта заблокирована и для ее разблокировки нужно срочно выслать ответное смс), постарайтесь проверить информацию.