Валютная и мультивалютная карты от альфа-банка

Содержание:

- Особенности пакета услуг

- О привязке карты в других банках

- Предложения банков по мультивалютным дебетовым картам

- Преимущества мультивалютных карт

- Мультивалютная карта — выбор 2021 года

- Пакеты услуг по дебетовым картам Альфа Банка

- Что такое мультивалютная карта

- Обзор сервиса «Бухгалтерия от Альфа-Банка»

- Обслуживание за 0 р. – где, как и когда

- Комиссия за транзакцию

- Что такое мультивалютная карта

Особенности пакета услуг

«Альфа-банк» дебетовые карты и доходные карты выпускает давно, их можно заказывать как отдельно, так и с пакетом услуг, клиент выберет его самостоятельно. На стоимость влияет категория банковского продукта и подключенные сервисы. Тарифный план по условиям можно менять полностью бесплатно. Существует несколько видов выдаваемого пакета услуг с различной ценой обслуживания в год:

- «Эконом» – 959 рублей.

- «Оптимум» – его обслуживание 1 929 рублей в год.

- «Комфорт» – минимальная стоимость 5 099 р в год.

- «Максимум» – на стоимость влияют подключенные опции.

Также, можно выбрать «Корпоративный» пакет – его могут открыть граждане, получающие зарплату в фирмах, являющихся партнерами банка.

Эконом

Основными особенностями являются:

- Можно открыть 3 накопительных и текущих счета в национальной валюте, долларах, а также евро.

- Клиент бесплатно пользуется интернет-банком «Альфа клик».

- Пакетные услуги обслуживаются бесплатно, если на счете есть ежемесячная сумма 30000 рублей.

Это самый простой и недорогой пакет.

Оптимум

Основные особенности:

- Возможность открытия 5 дебетовых карт «Классик» и 3 накопительных, а также текущих счета в разной валюте.

- Своими счетами можно управлять бесплатно: «Альфа-Клик» и «Альфа-Мобайл-Лайт».

- Доступ к полезным предложениям от разных партнеров.

- Обслуживается бесплатно, когда на счетах клиента имеется 70000 рублей.

- Возможность использовать услуги, позволяющие накапливать средства: «Мои цели» и «Копилка для сдачи», а также счет «Активити».

В сравнении с пакетом «Эконом», «Оптимум» имеет больше возможностей.

Комфорт

Здесь более расширенный функционал:

У этого пакета довольно обширный спектр услуг и с ним клиент, имеющий средний доход, получает дополнительные возможности для экономии средств.

Пакет услуг Максимум

Этот пакет имеет максимально расширенный набор функций:

- Можно открыть 6 карт элитного класса с эксклюзивными предложениями Visa Platinum Black и MC World Black Edition.

- Помощь эксперта по финансам, инвестициям и полному управлению средствами клиента.

- Обладатели элитных карт могут участвовать в различных акциях от МПС.

- Находясь за границей, можно снимать средства без комиссии.

- Управление всеми счетами клиента с помощью «Альфа-Мобайл» и «Альфа-Клик», а также круглосуточные юридические консультации бесплатно.

- По многим банковским продуктам увеличены бонусы.

О привязке карты в других банках

Во многих других банках приходится заказывать (и, между прочим, оплачивать) банковские карты, привязанные к каждому валютному счету отдельно:

- отдельно рублевые карты,

- отдельно долларовые карты,

- отдельно карты в евро.

И при этом многие банки не выдают банковские карты, привязанные к более «экзотическим» счетам, таким как фунты стерлинги или швейцарские франки.

А Альфа-Банк позволяет использовать одну единственную банковскую карту для оплаты с любого текущего счета клиента, в любой допустимой валюте: рубли, доллары, евро, фунты стерлингов, швейцарские франки.

И этим банк расширяет возможности для самостоятельного контроля за платежами при нахождении за границей, и делает более удобным работу со своей банковской картой.

Житейские вопросы и ответы

1) Берет ли Альфабанк комиссию при внесении евро на карту в банкомате?

Комиссии нет, если вносятся евро в банкомате Альфа банка с использованием карты Альфа банка. Банкоматы других банков могут брать комиссию.

Есть банки партнеры, которые не берут комиссию за подобные операции, но этот вопрос уточняйте на сайте Альфа банка. В чужом банке деньги можно положить только на тот счет, который привязан к карте.

Если к карте привязан счет не в евро, а в рублях ли в долларах, то будет произведена конвертация евро в рубли или доллары по курсу VISA или Master Card. Перепривязку карты к счету в евро можно сделать в онлайн банке.

2) Берет ли Альфа банк комиссию при конвертации рублей в евро и зачислении их на евро счет через онлайн банк?

При конвертации рублей в валюту и обратно в онлайн банке комиссия не взимается. Конвертация производится по курсу, который показывается на экране в момент принятия Вами решения о перечислении денег с рублевого счета на валютный счет или наоборот.

Курс конвертации может меняться каждый день, и даже в течение дня.

3) Берет ли Альфа банк комиссию при снятии наличными евро с карты за рубежом?

Комиссию берут Альфа банк и банк, которому принадлежит банкомат. Возможно, у Альфа банка есть партнеры за рубежом, и тогда комиссия может не взиматься (или она взимается в момент снятия денег, но потом сумма комиссии возвращается на счет клиента, но не сразу).

Банковская карта должна быть привязана к счету в евро, иначе будет произведена конвертация валюты счета привязки (рубли, доллары) в евро по курсу VISA или Master Card. Перепривязку карты можно делать в онлайн банке Альфа банка.

Также у Альфа банка есть специальные банковские карты (кредитные и дебитовые), по которым не взимается комиссия при снятии денег в зарубежных банкоматах. Об этих услугах уточняйте информацию в Альфа банке.

4) Берет ли Альфа банк комиссию при оплате картой товаров в евро в зарубежных магазинах?

Комиссия не взимается. Но карта должна быть “привязана” к счету в евро. Перепривязка карты делается в онлайн банке.

Если же карта привязана к другому счету, то деньги будут сняты со счета привязки (например, в рублях или в долларах), и будет произведена конвертация по курсу VISA или Master Card в зависимости от того, какова платежная система Вашей карты. Этот курс обычно несколько хуже, чем курс ЦБ, но может быть лучше курса Альфа банка – тут как повезет.

5) Берет ли Альфа банк комиссию, если на карте уже лежат внесенные наличными, производится ли все равно конвертация с евро в рубли при безналичной оплате товаров в евро?

Комиссия не взимается. Если на счете лежат евро, и банковская карта “привязана” к счету евро (последнее – обязательно, перепривязку карты к разным счетам – рубли, евро, доллары, – можно делать в онлайн банке, желательно не чаще, чем раз в сутки), то при безналичной оплате в евро со счета снимается сумма, равная сумме покупки, с точностью до цента.

В противном случае, если карта привязана к счету в рублях или долларах, будет произведена конвертация рублей или долларов в евро по курсу VISA или Master Card.

Далее – полезные видео с официального сайта Альфа банка:

Видео 4. Валютный перевод через Альфа-Клик

https://youtube.com/watch?v=evjuWWGUV_M

Видео 5. «Что делать, если с карты списали деньги»

https://youtube.com/watch?v=drDFt27pSnk

Читайте далее:

1. О безопасности при использовании банковской карты за границей

2. Банковские карточки для студентов, которые учатся вдали от дома

3. Как я учила немецкий, или три недели игр и живого общения

Предложения банков по мультивалютным дебетовым картам

Предложения по содержанию нескольких счетов на одном пластике предлагают не все банки – возможно, это связано с тем, что продукт не так давно появился на финансовом рынке.

Тем не менее, среди имеющихся на 2021 год предложений можно найти действительно интересные предложения, с невысокой платой за обслуживание и наиболее удобным интерфейсом. Небольшой рейтинг ниже поможет выбрать лучшую (согласно ваших нужд) мультивалютные карты.

Тинькофф Black

Одна из популярных МВК — Тинькофф Black. Карта может оставаться как моновалютной, так и мультивалютной. Пользователь сам выбирает, какие валюты подключить. Все операции, в том числе открытие валют, происходит в личном кабинете. Для заказа карты необходимо оставить заявку на сайте компании. Основное достоинство «черного» пластика – возможность содержать до 30 разных счетов.

Справка: обычно мультивалютные карты поддерживают 2 иностранных счета – доллары и евро.

Банк предлагает бесплатное обслуживание при соблюдении одного из условий:

- взят кредит в Тинькофф;

- открыт вклад не менее чем на 50 тыс.рублей;

- на протяжении месяца на счету находилось не менее 30 тыс. рублей.

Если требования не соблюдены, оплата составит 99 рублей ежемесячно . Помимо этого, владельцы карт могут получить до 6% годовых на остаток и кешбэк от 1 до 30%. Недостаток МВК Тинькофф – отсутствие функции автоопределения валюты. Деньги списываются с основного счета и, если вы забудете его поменять, то потеряете часть денег на конвертации.

Alfa Travel Premium от Альфа-банка

В Альфа-банке практически любую карту можно сделать мультивалютной. Например, Alfa Travel Premium может поддерживать 4 иностранные единицы и одну отечественную. К иностранным валютам относятся доллары, евро, английские фунты и швейцарские франки.

Держатели пластика могут бесплатно снимать деньги в любой стране мира, получать до 7% на остаток и кешбэк до 11%, который возвращается не деньгами, а милями. Обслуживание карты бесплатно. Помимо этого, Альфа-банк предлагает множество бонусов своим клиентам, например, скидки на услуги компаний-партнеров: такси, рестораны, онлайн-кинотеатры.

Мультикарта ВТБ

Дебетовая МВК от ВТБ поддерживает 3 валюты – рубли, доллары, евро. Комиссии за снятие наличных в сторонних банкоматах и за онлайн-переводы возвращаются в виде кешбэка при покупках от 5 тыс. рублей в месяц.

Бесплатное обслуживание предоставляется, если остаток на карте не менее 15 тыс. рублей либо если за месяц эта сумма была потрачена при безналичной оплате. Льготное обслуживание также получают владельцы зарплатных карт. В остальных случаях будет списывать по 249 рублей ежемесячно .

Справка: держатели мультикарты могут оформить до 5 дополнительных карт.

Дополнительным бонусом является кешбэк: до 2,5% от любых покупок и до 10% за оплату определенных категорий товаров, например, категории авто или рестораны.

Мультивалютная карта от Россельхозбанка

МВК оформляется в рамках программы «Банк в кармане Платиновый». Банк предоставляет стандартный набор валют – рубли, доллары, евро. Достоинство предложения – автоопределение валюты списания. В отличие от Тинькофф банка, здесь не возникнет ситуации, когда вы по ошибке рассчитались с другого счета.

Дополнительные бонусы:

- кешбэк – от 1 до 15%;

- начисление на остаток при ежемесячных покупках более чем на три тысячи рублей – 5%;

- скидки у партнеров;

- бесплатная страховка и услуга смс-информирования.

Снимать наличные можно во всех банкоматах без комиссии, но в пределах лимита. Главный недостаток – попасть в рамки «бесплатного обслуживания» очень сложно: необходимо ежедневно иметь на всех счетах, открытых в РСХ суммарно не менее 1 млн рублей. Если условие нарушено, оплата составит 10 тыс. в год .

CitiOne+ от СитиБанка

Мультикарты от СитиБанка поддерживают, помимо трех стандартных валют, еще 7 – британский фунт стерлингов, швейцарский франк, японская иена, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, австралийский доллар. Деньги можно снимать во всех банкоматах без комиссии. Дополнительная плата за рублевые переводы в другие банки не взимается.

Бесплатное обслуживание можно получить при соблюдении одного из условий:

- за предыдущий месяц на карту поступило более 80 тыс. рублей в рамках зарплатного проекта;

- среднемесячные баланс карты не опускался ниже, чем на 300 тыс. рублей;

- сумма безналичных расчетов по карте за предыдущий месяц составила более 30 рублей.

При несоблюдении требований стоимость обслуживания карты составит 250 рублей в месяц .

Преимущества мультивалютных карт

У дебетовых карт на несколько валют есть значимые преимущества:

- Деньги доступны в любой стране, банкоматах и магазинах по всему миру. Особенно удобны мультивалютные карты в туристических странах. Даже если местная валюта отличаются, везде принимаются платежи в евро и долларах.

- Без комиссии за конвертацию. Многие рублевые карты тоже принимаются в зарубежных компаниях, но держатель карты оплачивает комиссию. Если платеж проходит в иностранной валюте, оплачивать комиссионный сбор не понадобится.

- Не потребуется оформлять несколько карт. Лучшие дебетовые карты обычно платные. Чем меньше карт у держателя, тем меньше общая стоимость обслуживания.

- Автоматизированные процессы. Терминалы и банкоматы самостоятельно определяют нужную валюту и проводят операцию автоматически. Это быстрее и проще ручной смены валют.

Мультивалютная карта — выбор 2021 года

- обслуживание — 0 р. (при тратах от 7000 в месяц)

- снятие наличных без комиссий до 100.000 в месяц в любых банкоматах

- до 3% кэшбэка

- 3% на остаток по счету

Home Credit Польза дебетовая

- 3,5% годовых на остаток по счету

- кэшбэк до 30%

- снятие наличных без комиссии в любых банкоматах

- 0 р. за обслуживание при наличии от 50.000 р. на счете

Тинькофф Black 1000 в подарок

- обслуживание — 0 р.

- кэшбэк до 9% милями

- до 5% годовых

- бесплатная туристическая страховка

Альфа Travel дебетовая

- кэшбэк до 60% по акции

- онлайн оформление и бесплатная доставка

- 3,5% годовых на остаток по счету

- обналичивание без комиссии в любом банкомате (от 3000 р.)

- 3,5% годовых на остаток по счету

- кэшбэк до 30%

- снятие наличных без комиссии в любых банкоматах

- 0 р. за обслуживание после акции при наличии от 50.000 р. на счете

Тинькофф Black 3 месяца бесплатно

- бесплатное обслуживание при наличии 20.000 р. на счете (в прочих случаях — 60 р/мес)

- кэшбэк до 22%

- 3 бесплатных снятия наличных в месяц в любых банкоматах

- 5% кэшбэк в играх

Home Credit In Game дебетовая

- скидки, подарки, бонусы

- до 11% кэшбэка милями

- бесплатная страховка до 50.000$

- бесплатное обслуживание только при остатке более 30.000 р.

Home Travel дебетовая

- обслуживание — 0 р. (информирование — 60 р./месяц)

- снятие наличных до 3 млн. в месяц в любых банкоматах

- до 7% на остаток по счету «Моя копилка»

- бесплатное страхование при выезде за рубеж

Открытие Opencard Premium дебетовая

- обслуживание — 0 р.

- выпуск карты — 2000 р.

- кэшбэк до 11% милями

- 20% скидка на отели и билеты

Открытие Opencard Travel

- снятие наличных без комиссии

- бесплатный выпуск карты

- 30.000 баллов в подарок за первую покупку

- 100 баллов за 75 рублей потраченных на АЗС

Открытие Лукойл

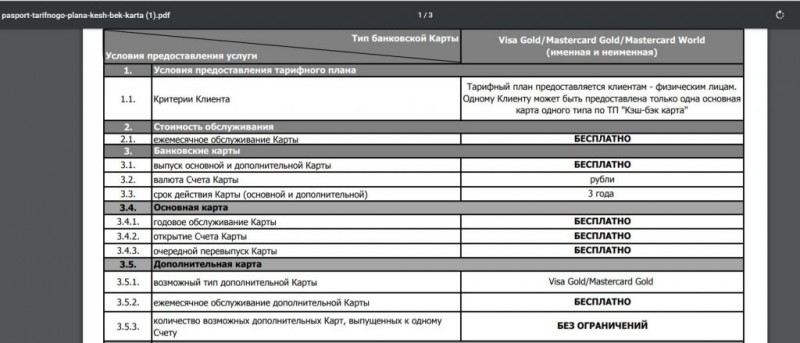

Пакеты услуг по дебетовым картам Альфа Банка

Карты Альфа банка могут обслуживаться по 2 либо 3 тарифам. Так, стандартный пластик предполагает 3 варианта условий:

- Простой – бесплатное обслуживание, но нет процентов на остаток, кэшбека и прочих преимуществ. Условия этого типа я не рекомендую для накопления средств и покупок в сети – не получите ни выгоды за счет кэшбека, ни процентов за хранение средств. Такие карты можно держать как резервные;

- С преимуществами – обслуживание 100 руб./мес. (бесплатно при расходах по карте от 10 000 руб. или остатке от 30 000 руб.), перевыпуск пластика бесплатен. Здесь уже есть кэшбек до 2% и процент на остаток до 6% при расходах по пластику от 70 000 руб./мес. Максимальный размер кэшбека ограничен 15 000 руб. в месяц. Эти условия – компромисс между максимальными возможностями и низкой стоимостью обслуживания;

- Премиум – первую карту, выпущенную в ПУ Premium обслуживают бесплатно, следующие – 5000 руб./мес. Бесплатное обслуживание только при поступлении на пластик зарплаты от 400 000 руб. мес., неснижаемом остатке на счете от 3 000 000 руб. или 1 500 000 руб. + месячные расходы от 100 000 руб. За счет кэшбека в месяц можно экономить до 21 000 руб. Эти условия идеально подходят для путешествий так как снятие наличных бесплатно в банкоматах всего мира. Также здесь дают до 7% на остаток средств на счете, правда, получить максимальный процент можно только при расходах от 100 000 руб./мес. по карте.

Некоторые карты, например, Cashback доступны только в 2 тарифах – стандартном и Премиум.

Что такое мультивалютная карта

Мультивалютную карту отличает то, что у неё нет жёсткой привязки к счёту. Наоборот, их несколько в разной валюте. Таким образом, одна мультивалютная карта заменяет 3-4 обычных.

Проще всего понять принцип работы мультикарты владельцам смартфонов с двумя или тремя сим-картами. Представьте, что одной из них пользуйтесь только в России. Но как только выезжаете в Европу, то переключаете на вторую. А если прилетаете в США, то переходите на третью. Каждая сим-карта принадлежит разным операторам и условия обслуживания у них тоже разные.

С мультикартой аналогичная ситуация: пользователь меняет счета с одной валюты на другую, в зависимости от того где находится. Возможен вариант, когда деньги списываются с нужного счёта автоматически. Всё зависит от правил банка, выпустившего мультикарту.

В чём же смысл таких перестановок, ведь можно оплатить покупки рублёвой картой? Конечно можно, но как и в случае с телефоном, выгоднее будет сменить счета.

Обзор сервиса «Бухгалтерия от Альфа-Банка»

Вести бизнес онлайн удобнее и проще. Поэтому Альфа-Банк расширил перечень своих продуктов, предлагая не только обслуживание расчетных счетов, но и бухгалтерский учет.

Действующие клиенты могут подключить эту услугу на официальном сайте, в разделе «Сервисы». Система автоматически откроет счет «Налоговая копилка».

Открыть расчетный счет

Кто может использовать бухгалтерию бесплатно

Бесплатная бухгалтерия в интернет-банке доступна только для ИП на УСН 6 %, при условии, что этот предприниматель является клиентом организации. В рамках пакета услуг система будет автоматически считать и оплачивать налоги и страховые взносы в ПФР без бухгалтера (учет с каждых поступлений), начислять до 3 % годовых на остаточную сумму (программа «Налоговая копилка») и формировать платежку. Предпринимателю требуется только подписывать готовые бумаги. Из других доступных документов – создание актов, договоров и накладных. Очень удобно, что система присылает уведомления о необходимости уплаты.

Также Альфа-Бухгалтерия помогает законными способами снизить налоговую нагрузку за счет своевременных страховых взносов. С такой услугой клиент может быть спокоен за то, что декларация будет отправлена вовремя, а значит, у налоговой не останется причин для претензий или штрафов.

Что касается ООО и предпринимателей на другой системе налогообложения, то для них нет облачной бухгалтерии в привычном смысле этого слова. Но при заказе расчетно-кассового обслуживания, таким клиентам предоставляются некоторые полезные опции:

- бесплатная регистрация ИП или ООО;

- удобный интернет-банкинг;

- проверка контрагентов;

- учет поступлений и списаний с контрагентов;

- шаблоны переводов и платежей, а также их формирование и отправка, рассылка уведомлений о совершенных платежах;

- ведение зарплатных проектов;

- все операции о движении средств;

- выписка обо всех поступлениях на РС с возможностью выгрузить отчет в SCV, 1C, Excel, PDF;

- интеграция с полноценными бухгалтериями;

- мобильное приложение.

Стоимость варьируется в зависимости от выбранного пакета и стартует от 850 рублей в месяц. Для среднего и крупного бизнеса за обслуживание необходимо платить от 1 % из всего оборота. Однако учитывайте, что это сумма не просто за некоторые бухгалтерские услуги, а за полное банковское сопровождение. Проверить функционал и удобство можно в демоверсии сайта.

Также каждый участник получает систему бонусов от партнеров Альфа-Банка:

- 9000 рублей на контекстную рекламу в Яндекс и до 50 000 рублей при заказе продвижения в соцсетях (таргетированная реклама);

- 6 месяцев бесплатного пользования сервисом Битрикс 24;

- сертификат от сайта HeadHunter (профессиональный подбор персонала);

- другие периодические бонусы от партнеров.

Таким образом, Альфа-Банк, как один из крупнейших и популярных банков, предлагает множество интересных бонусов и возможностей.

Интеграция с популярными облачными сервисами бухучета

Клиенты Альфа-Банка могут подключиться к известным и проверенным облачными бухгалтериями на льготных условиях. Вот полный список партнеров и описание скидок:

- Кнопка (минус 50 % на первый месяц обслуживания);

- WiseAdvice (50 000 рублей на оплату тарифа «Премиум», предложение для среднего и крупного бизнеса, деньги можно использовать с 6-го месяца после подключения к сайту WiseAdvice);

- Мое дело (6 месяцев бесплатно);

- Фингуру (бесплатное обслуживание на 3 месяца);

- Контур (6 месяцев в подарок для новых ООО и ИП, 3 месяца в подарок для компаний);

- Экспресс Бухгалтерия (3 месяца в подарок);

- Программа 1С (экономия 7500 рублей);

- Бюро Бухгалтера (6 месяцев бесплатного обслуживания, 3 консультации экспертов, 3 проверки контрагентов).

Также клиенты Альфа-Банка интегрируют свой счет с другими полезными сервисами в сфере юридического обслуживания, торгового учета, рекламы, создания сайтов, телефонии для бизнеса и пр.

Плюсы, минусы и аналоги сервиса

Альфа-Бухгалтерию можно сравнить с облачными приложениями от других финучреждений – Тинькофф, Сбербанк, Точка. Какому из них отдавать предпочтение – личное дело каждого. В любом случае, необходимо учитывать преимущества и недостатки услуги.

Плюсы:

- совершенно бесплатно;

- интеграция с полезными сервисами для бизнеса;

- неплохой функционал (подготовка деклараций, расчет налогов и страховых взносов, налоговый календарь, напоминания, формирование платежек);

- возможность менять налоговую ставку;

- возможность уменьшить налоговую нагрузку.

Минусы:

- подходит только для ИП на «упрощенке» 6 % без сотрудников и валютных счетов;

- нет возможности отправлять декларацию удаленно;

- необходимо быть клиентом банка и иметь счет.

Обслуживание за 0 р. – где, как и когда

Бесплатным обслуживанием сегодня уже никого не удивишь. Многие банки публикуют акции, обещая «0 рублей в месяц». Правда, в результате выясняются сомнительные подробности о том, что сначала нужно положить на счет какую-то сумму (и не трогать руками), потом потратить, открыть вклад, взять в кредит и сплясать с бубном при растущей луне.

В чем тогда преимущества?

В том, что это «0 рублей БЕЗ УСЛОВИЙ».

-

Не нужно иметь на карте определенный остаток

-

Не обязательно заводить счет/кредит/вклад

-

Не нужно тратить в месяц конкретную сумму

Этот «пластик» может лежать у вас в кошельке, и вы ничего не будете должны банку.

+ выпуск дополнительного «пластика» для членов семьи и досрочный перевыпуск (например, при потере или порче) тоже бесплатны.

Обратите внимание

Доступ к мобильному приложению также бесплатный. А вот SMS-уведомления обойдутся в 99 р/месяц. Впрочем, при наличии смартфона проще действительно установить приложение и пользоваться пуш-уведомлениями вместо SMS.

Комиссия за транзакцию

Размер комиссии за перевод зависит от используемого сервиса и вида пластиковой карточки. В общем случае комиссия за перевод между карточными счетами представлена ниже:

| Метод трансфера денег | Размер комиссии |

| Перечисление через сайт Альфа-Банк |

|

| Перечисление денег через интернет-банкинг |

|

| Через терминал самостоятельного обслуживания или банкомат Alfabank |

|

| Через программу для смартфона Альфа-Мобайл |

|

| Через СМС сервис Альфа-Чек |

|

| Через онлайн систему Сравни.ру | 1.5% от суммы транзакции |

| Через онлайн портал Колибрикс |

|

Для международных денежных трансферов через систему платежей Alfabank установлена следующая комиссия:

- 1.5% + 30 рублей или 1 американский доллар за перечисление средств между картами Альфа-Банка, эмитированными в Украине, Казахстане и Белоруссии.

- 2% + 40 рублей или 1.3 американских доллара при переводе средств с карты Альфа-Банка на пластик других иностранных финансовых организаций.

Что такое мультивалютная карта

Мультивалютную карту отличает то, что у неё нет жёсткой привязки к одному счёту. Их несколько – в разной валюте. Таким образом, одна мультивалютная карта заменяет 3-4 обычных.

Пользователь по своему усмотрению меняет валюту оплаты в зависимости от того, в какой стране собирается произвести платёж или покупку.

Проще всего понять принцип работы инструмента владельцам смартфонов с двумя или тремя сим-картами. Представьте, что одной из них пользуетесь только в России. Но как только выезжаете в Европу, переключаетесь на вторую. А если прилетаете в США, то переходите на третью. Сим-карты принадлежат разным операторам, и условия обслуживания у них тоже разные.

С данной банковской картой аналогичная ситуация: пользователь меняет счета с одной валюты на другую в зависимости от того, где находится. Возможен вариант, когда деньги списываются с нужного счёта автоматически. Всё зависит от правил эмитента, выпустившего пластик.

В чём же смысл таких перестановок, ведь можно оплатить покупки рублёвой картой? Конечно можно, но, как и в случае с телефоном, выгоднее будет сменить счет.