Насчёт или на счёт: как правильно?

Содержание:

- Виды лицевых счетов

- Как положить деньги на карту Сбербанка другому человеку

- Как различить: слитно или раздельно?

- Что такое картотека по расчетному счету

- Правописание слова НА СЧЕТ

- Как быстро поступают деньги на счет Сбербанка

- «На счёт». Примеры

- Очередность выплат

- Несколько слов о счете на оплату

- Виды расчетных счетов в банке: ссудный, текущий + операции по ним

- Неудобства применения номинальных счетов на опекуна

- Зачем опекуну нужен номинальный счет

- Виды лицевых счетов

- Правила “на счет” (существительное с предлогом)

- Как закрыть

- Насчет или на счет – слитно или раздельно? Когда и как правильно пишется

- Перевод ИП на карту физического лица

Виды лицевых счетов

В зависимости от типа лицевого счета и его назначения в нем может отражаться различная информация.

Лицевой счет сотрудника (типовая форма)

Это регистр, используемый в кадровом учете. Содержит в себе сведения о начислениях: заработная плата, премии, надбавки, пособия, материальная помощь, компенсации и прочие.

На основании данных, содержащихся в лицевом счете, рассчитывается сумма налогов, взносов. Лицевой счет работника является важнейшим документом по учету заработной платы, поэтому должен храниться на протяжении 75 лет.

Банковский лицевой счет

Это документ, в котором фиксируются все финансово-денежные взаимоотношения клиента с банком. Банки разделяют операции по типам, поэтому для одного и того же клиента принято заводить отдельные лицевые счета по каждому типу операций.

Банки открывают лицевые счета физическим лицам для учета движения денег по вкладам, для учета начисленных процентов, для учета расчетов по кредитному договору. Организациям банки предоставляют более широкий спектр услуг.

Расчеты ведутся по операционной деятельности, по расчетному или текущему счету, по инвестиционной деятельности. По каждому отдельному счету ведется отдельный реестр, кроме того, на каждого клиента банка заводится лицевой счет, на котором отражены все факты финансовых отношений между банком и его клиентом.

Информация, отраженная в лицевом счете носит конфиденциальный характер, банк несет ответственность за ее сохранность. Но, в соответствии с законом, банк обязан предоставлять полную информацию контролирующим органам по их запросу. При открытии счета (операционного, расчетного, инвестиционного, сберегательного) информация о клиенте вводится в базу данных банка и там хранится.

Лицевой счет налогоплательщика

Это еще один вид регистра, который формируется по каждому налогоплательщику. Лицевые счета ведутся в рублях. Они открываются в момент государственной регистрации лица в качестве налогоплательщика в налоговой инспекции.

На лицевом счете налогоплательщика учет начислений и оплат ведется в соответствии с утвержденной бюджетной классификацией, где каждой статье присвоен уникальный код. Для налогового органа лицевой счет налогоплательщика является регистром аналитического учета.

Лицевые счета акционеров

На них отражаются сведения о ценных бумагах, принадлежащих физическому или юридическому лицу. Лицевой счет эмитента отражает выпуск ценных бумаг с указанием вида ценных бумаг, их категории, количестве, регистрационном номере и стоимости, а также сведения по операциям с этими бумагами. Эмитент, если он покупает ценные бумаги, имеет отдельный лицевой счет для учета движения купленных им активов. Доверительный управляющий или залогодержатель также имеют лицевые счета.

Лицевой счет застрахованного лица

Помимо этих, наиболее распространенных разновидностей лицевых счетов, существуют и другие, например, индивидуальный лицевой счет застрахованного лица – регистр сведений о гражданине, которые потребуются для начисления ему пенсии. Каждому застрахованному присваивается уникальный номер лицевого счета, по которому его можно идентифицировать. Лицевой счет хранится в базе данных пенсионного фонда на протяжении всей жизни застрахованного гражданина.

Как положить деньги на карту Сбербанка другому человеку

Довольно часто возникает потребность перевода денежных средств на банковскую карточку. Это может быть подарок, оплата товаров или услуг или простой перевод близкому человеку. Карты Сбербанка являются самыми распространенными и имеются практически у каждого человека.

Пополнить карту СБ другого человека можно различными способами: от личного посещения отделения банка до использования электронной платежной системы и мобильного устройства. Рассмотрим подробнее, что нужно, что положить деньги на карту другого человека, как можно провести эту операцию в отделении банка и другими альтернативными способами?

Что нужно для пополнения карточки Сбербанка другого человека?

При использовании любого способа пополнения, необходимо знать:

- Полный номер пластика.

- ФИО владельца (для пополнения в отделении)

- Срок действия карты (указан под номером)

- Полные реквизиты (для перечисления с другого банка).

Способы пополнения:

- В офисе банка

- В банкомате Сбербанка

- В банкоматах других банков (при наличии таковой функции)

- Через личный кабинет СБ или иного банка

- С использованием мобильного банка

- Через систему электронных денег.

Пополнение карты СБ через отделение банка

Для этого нужно:

- Подойти в отделение.

- Обратиться к операционисту.

- Назвать номер карты и ФИО ее владельца.

Перевод через кассу банка довольно неудобен в плане того, что придется тратить время на поход в банк, стоять в очереди, оплачивать комиссию, которая всегда больше, чем при использовании терминала.

Данный способ будет уместен в том случае, если поблизости нет платежного терминала, или он не работает, или нет личной карточки СБ или нужна подтверждающая информация о совершенном переводе в виде платежного поручения.

Пополнение карты в банкомате СБ

Данный вариант является одним из самых простых. Для него достаточно иметь личную карточку СБ и знать номер пластика получающей стороны. Чтобы отправить деньги через банкомат/терминал, нужно:

- Вставить личную карточку в банкомат (в терминале можно просто ввести номер карточки адресата и внести деньги).

- Выбрать функцию перевода на пластиковую карточку по номеру.

- Ввести номер пластика

- Ввести сумму

- Подтвердить перевод.

Средства будут зачислены практически моментально. Если перевод совершается между картами, выпущенными в одном филиале, то комиссии взиматься не будет, а если карты выпущены в разных филиалах, то комиссионный сбор за перевод будет составлять 1%, мин.50 рублей.

Перевод на карту в банкоматах других организаций

Во многих терминалах есть функция зачисления средств на карточку другого эмитента. Принцип пополнения такой же, как в терминалах СБ. При наличии карты можно перевести средства на карточный счет любого банка.

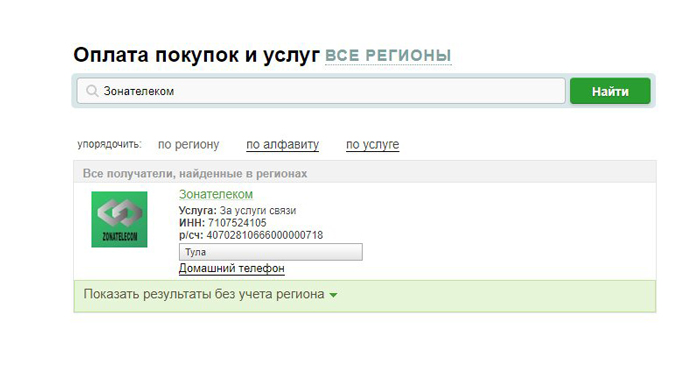

Пополнение карточки СБ через интернет-банк

В этом случае достаточно выбрать опцию «Перевод на карту другого клиента», ввести номер карты и сумму. Средства спишутся с карты отправителя, а платеж поступит практически моментально.

Если сделать перевод с личного кабинета другого банка, то придется вносить все реквизиты карточки получателя (БИК, ИНН, Коррсчет, Счет и номер карты, ФИО получателя).

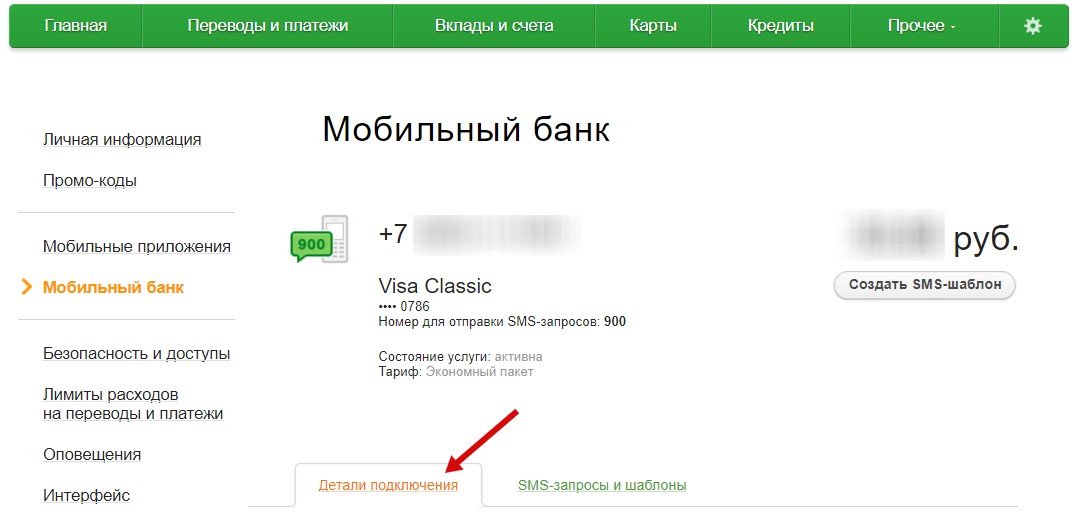

Перевод на карточку СБ через СМС

Если подключена услуга «Мобильный Банк», то достаточно будет отправить СМС на 900 с текстом «Перевод АААА ВВВВ СССС», где АААА – четыре цифры номера пластика отправителя, ВВВВ – четыре цифры номера карточки получателя и СССС – сумма (максимум 10000 руб.) Если у отправителя тоже подключен мобильный банк, то можно отправить СМС «Перевод 927ХХХХХХХ ССС», где 927ХХХХХХХ – номер телефона принимающей стороны, а ССС – сумма. Комиссия в этом случае составит 1%.

Не так давно появилась возможность пополнять карты Сбербанка через счет мобильного телефона. Такую услугу сейчас предоставляют Билайн, МТС и Мегафон. Для этого нужно:

- Зайти в личный мобильный кабинет

- Выбрать в меню «Банковские платежи»

- Заполнить поля: номер телефона, сумма, номер карточки получателя, имя ее владельца, срок действия, CVV-код (на обороте).

Стоит отметить, что здесь есть некоторые ограничения по лимитам перевода и срокам зачисления на карточку.

Перевод на карточку Сбербанка через системы электронных платежей

К таковым относятся QIWI, Webmoney, Яндекс.Деньги. Чтобы совершать подобные переводы, нужно иметь статус кошелька не ниже формального (идентифицированного). Так в QIWI можно сразу ввести номер карты Сбербанка, сумму и перевести средства. В Webmoney придется вводить все реквизиты. В Яндекс.Деньги нужно ввести номер карты, сумму, адрес электронной почты получателя (необязательно).

Как различить: слитно или раздельно?

«Насчёт» и «на счёт» – омофоны, то есть слова, которые одинаково звучат, но по-разному пишутся. Как же их различить?

Предлог «насчёт» можно заменить другими предлогами – «о», «об», «по поводу», «относительно». Давайте поговорим насчёт сделки! Давайте поговорим о сделке! Спроси его насчёт зарплаты. Спроси его относительно зарплаты.

Существительное с предлогом заменить таким образом невозможно. Но иногда его можно подменить другим существительным-синонимом: Положил деньги на счёт в банке. Положил деньги на депозит в банке. В этом матче я поставил на счёт 3:1. В этом матче я поставил на результат 3:1.

Между предлогом и существительным можно поставить уточняющее слово. Например: Положил деньги на (банковский) счет. Надеялся на (разгромный) счет 3:0.

Но и предлог «насчёт» тоже можно разделить, добавив местоимение: я поговорю с преподавателем на твой счёт; позвоните мне на этот счёт завтра.

Поэтому единственный верный способ – определить контекст, смысл высказывания. Для этого поставьте вопрос.

Поговорим (о чем? про что?) насчет дела. – Это предлог.

Перевел оплату (на что? куда?) на счет фирмы. – Это существительное с предлогом.

Что такое картотека по расчетному счету

Начнём с того, что означает картотека к расчетному счету. Это банковский инструмент управления платёжными поручениями владельца расчётного счёта (р/с). Если счета по какой-либо причине не могут быть исполнены банком, они попадают в картотеку.

Основания для открытия картотеки делятся на две группы:

1

Платёжные поручения не получили одобрение клиента (акцепт) на списание денежных средств или счета не могут быть оплачены из-за ареста р/с.

2

На расчётном счете организации недостаточно средств для исполнения обязательств, по счету не предусмотрен овердрафт или его лимит превышен, что означает невозможность оплаты поручений.

Соответственно, открываются картотека №1 и картотека №2 — о них речь пойдёт ниже. Отсутствие картотеки по расчётному счету юридического лица — существенный плюс при согласовании открытия кредитной линии, лимитов овердрафта, получения финансирования на развитие бизнеса и т. д. Наоборот, наличие картотеки говорит о финансовой нестабильности юр. лица. К слову, картотеки по счету открываются только для организаций.

Картотека № 1

В настоящее время платёжными поручениями с акцептом бизнесмены пользуются мало. В основном картотека номер один наполняется обязательствами, которые не подлежат исполнению по причине наложения судебного ограничения на весь счёт юр. лица или на некоторую сумму. Такие платежи не осуществляются, пока не будут сняты ограничения.

Документы учитываются на забалансовом счете банковского бух. учёта № 90901. Таким образом, картотека номер 1 содержит распоряжения, ожидающие разрешения на проведение платежа.

Картотека № 2

Документы по картотеке № 2 учитываются на забалансовом счете № 90902, отсюда и названия картотек — по окончании номеров забалансовых счетов бух.учёта.

Что такое картотека № 2: она открывается в банке, если на расчетном счете юридического лица недостаточно средств для оплаты требований (то есть, обязательства не выполнены в срок).

Каждое следующее распоряжение помещается в очередь на проведение платежа. Причём если платёжка оплачена не полностью, то поручение из картотеки может быть погашено частично (если суммы поступлений на р/с не хватает). При попадании платежа в картотеку № 2 организация может его отозвать полностью или в зависимости от остатка неоплаченной суммы, если поручение было погашено частично.

Правописание слова НА СЧЕТ

НА СЧЕТ пишется раздельно, когда это существительное «счет» и предлог «на». В этом случае «счет» — обычное существительное мужского рода второго склонения. Оно изменяется в зависимости от числа и падежа согласно правилам русского языка:

- Им. п., ед. ч. – счéт, мн. ч. – счетá.

- Род. п., ед. ч. – счéта, мн. ч. – счетóв.

- Дат. п., ед. ч. – счéту, мн. ч. – счетáм.

- Вин. п., ед. ч. – счéт, мн. ч. – счетá.

- Тв. п., ед. ч. – счéтом, мн. ч. – счетáми.

- Пр. п., ед. ч. – о счéте, мн. ч. – о счетáх.

При этом нужно иметь в виду, что существительное «счет» может склоняться по-разному, в зависимости от того, прямое или переносное значение имеет. Так, например, если «счет» относится к банковской либо спортивной сферам (что бывает чаще всего), то это его прямое значение, и склоняется оно, как указано выше, в полном соответствии с правилами русского языка.

Если же «счет» можно отнести к межчеловеческим отношениям – это переносное значение и употребляется обычно в разговорной форме: «на свой счет», «на его счету», «по большому счету». И склоняется иначе.

Кроме того, проверить, предлог это или существительное с предлогом «на», можно следующим образом: попробовать вписать между предполагаемым предлогом и существительным какое-либо прилагательное. Например: «НА свой СЧЕТ», «НА банковский СЧЕТ». Если смысл не теряется, значит, НА СЧЕТ – это предлог и существительное, что требует раздельного написания.

Примеры предложений

- На его банковский счет пришло около тысячи рублей.

- На расчетный счет вашей организации отправлены деньги.

- — Я тебя прошу, не принимай на свой счет! – воскликнула Тамара.

- Иван Иванович всегда был на хорошем счету у начальства.

- Ипотека – удовольствие недешевое, поэтому он положил на счет довольно крупную сумму.

- Я перевел деньги со своего счета на счет Виталика и только после этого успокоился.

- По большому счету, все мы только гости на этом свете, — заявил Михаил и расхохотался.

- Товарищеская встреча прошла со счетом «пять – четыре» в пользу гостей.

Как быстро поступают деньги на счет Сбербанка

Время поступления средств на счета Сбербанка зависит от характеристик банка-плательщика. При внутрибанковских операциях процесс занимает несколько часов, если поручение или перечисление произведены в течение операционного дня.

Внимание! Если речь идет о межбанковских транзакциях, срок поступления перечисленных средств колеблется от нескольких часов до нескольких дней, поскольку все операции проходят через корреспондентские счета в Центробанке.

На время поступления средств также влияет сумма перевода, которая может стать причиной проверки Центробанка.

В случае отсутствия претензий со стороны Центробанка средства зачисляются на следующий день после поступления.

Эта информация касается сумм в рублях. Срок зачислений валютных средств может затянуться на более длительный срок в связи с особенностями законодательства по внешнеэкономической деятельности.

Как видим, далеко не всегда в увеличении сроков виновато банковское учреждение.

«На счёт». Примеры

Стреляться будете на шести шагах – этого требовал Грушницкий. Убитого – на счёт черкесов. М.Ю. Лермонтов. «Герой нашего времени»

Вы живёте в долг, на чужой счёт, на счёт тех людей, которых вы не пускаете дальше передней… А.П. Чехов. «Вишневый сад»

На счёт «раз» я подтащил бумажный клочок к Косте, на счёт «два» я стал поднимать клочок на ребро. Валерий Медведев. «Баранкин, будь человеком!»

Публика проявляла к нам повышенное внимание, – и я, при всём желании, не смог отнести это на счёт своей известности, потому что в Швеции был впервые и никто там меня не знал. И.Э

Кио. «Иллюзии без иллюзий»

Девушки из кафе, не стучите каблучками, не суетитесь, вытирая со столика крошки, не отвлекайте на счёт за латте, он расплатится и даже оставит чаевые… Улья Нова. «Инка»

Смотри: из Франкфурта 2 миллиарда 350 миллионов долларов немедленно переводятся в «Бэнк оф Сидней», а уже оттуда 235 миллионов зачисляются на счёт некоей австралийской компании. «Как украсть миллиард» // «Криминальная хроника», 2003

Классический банковский перевод денег на счёт, открытый в другом банке, осуществляется с использованием корреспондентской сети банков. «Денежные переводы мигрантов – фактор инновационного развития мировой финансовой инфраструктуры» // «Вопросы статистики», 2004

Источник статьи: http://www.anews.com/p/126296028-naschet-ili-na-schet-slitno-ili-razdelno-kogda-i-kak-pravilno-pishetsya/

Очередность выплат

Как уже писалось выше, платёжные поручения формируют некую очерёдность. Причём если на р/с юр. лица достаточно денежных средств для исполнения всех платежей, то они проводятся согласно дате их поступления.

Но если сумма не покрывает всех обязательств, то, согласно ст. 855 части 2 ГК РФ, по картотеке №2 устанавливается следующая очерёдность:

- Платежи по алиментам, на компенсацию ущерба жизни и здоровью.

- Расчёты с персоналом юр. лица по заработной плате, отпускным и больничным.

- Платежи по налогам и сборам, в пенсионные фонды и фонд соцстраха.

- Платежи в другие бюджетные и внебюджетные фонды.

- Остальные поручения в порядке поступления.

Внутри этих групп платёжные поручения исполняются также в соответствии с датой их поступления. Отметим, что до того, как осуществлять новые платежи, нужно снять картотеку с расчетного счёта, то есть, погасить все накопившиеся счета.

При этом по картотеке № 1 банк формирует две независимые очереди:

- из платежей, ожидающих одобрения клиента;

- из платежей, ожидающих разрешения уполномоченных органов (налоговой, таможни, судов разных инстанций и т. п.).

Соответствующие основания для наложения ареста и прочих ограничений на движение средств по расчётным счетам изложены в Налоговом кодексе РФ, Уголовно-процессуальном и арбитражно-процессуальном кодексах РФ, законе «О таможенном регулировании в РФ» №311-ФЗ, законе «Об исполнительном производстве» №229-ФЗ.

Несколько слов о счете на оплату

В указанной ситуации счет рассматривается как письменная форма договора. Однако, чтобы счет стал договором, он должен содержать все существенные условия договора. В отношении договора поставки — условие о товаре (наименование, количество) и сроки поставки (например, в течение десяти дней после поступления оплаты по счету) . В отсутствие в счете существенных условий выставление счета и его оплата не приводят к заключению договора (Постановления ФАС МО от 28.09.2009 N КГ-А40/9509-09, Девятого арбитражного апелляционного суда от 16.03.2009 N 09АП-1882/2009, 09АП-2292/2009).

Счет на оплату вряд ли можно считать в общем случае первичным учетным документом, так как он не оформляет хозяйственную операцию (п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете»): отгрузка товара оформляется накладной, перечисление денежных средств — платежным поручением. Счет же выполняет вспомогательные функции: поставщик сообщает покупателю сумму, подлежащую уплате, дополнительно напоминает о сроках ее перечисления.

Виды расчетных счетов в банке: ссудный, текущий + операции по ним

В статье рассмотрим, какие виды расчетных счетов можно открыть в банке. Узнаем, что такое расчетный счет и чем он отличается от текущего, а также разберем корреспондентский, специальный, бюджетный и другие счета.

Что такое расчетный счет

Счет — это специальный раздел, в котором фиксируются движения средств клиента. Он открывается кредитной организацией по запросу ИП или юридического лица и предназначен для финансовых операций безналичного характера (зачисления, переводов и пр.). Между заявителем и банком оформляется соглашение, свидетельствующее о факте открытия счета.

Следует понимать разницу между счетами для физических и юридических лиц. Например, обычные граждане или организации без статуса юр. лица для своих индивидуальных потребностей могут открыть текущий счет. А вот расчетный счет — это учетная запись для ведения предпринимательской деятельности юридических лиц и ИП.

Расчетный счет может быть также открыт и физическому лицу, если это необходимо для осуществления им предпринимательства, частной практики в легальном порядке.

Открытие и закрытие банковских счетов регулируется Инструкцией № 153-И, а также законом № 395-1. Резиденты и нерезиденты РФ имеют право открывать счета в нескольких банках, в разной валюте и в необходимом количестве.

Также прочитайте: Нужен ли расчетный счет для ИП: порядок открытия счета на УСН, Патенте и ЕНВД.

Виды расчетных счетов в банке

Расчетные банковские счета имеют разветвленную классификацию.

Их характеристика определяется в зависимости от владельца ячейки:

- Для индивидуальных предпринимателей.

- Для юридических лиц.

Деление осуществляется также по валюте счета:

В зависимости от начисления процентов (учитывается только остаток):

- С начислением процентов.

- Без начисления процентов.

С учетом страны налогоплательщика (клиента банка):

- Для резидентов.

- Для нерезидентов.

Тип расчетного счета определяет принадлежность клиента к тому или иному бизнесу и во многом зависит от потребностей организации-заявителя в плане движения денежных средств.

Кредитный

Кредитный счет нередко называют ссудным. Он открывается при предоставлении юридическому лицу или ИП долгосрочного или краткосрочного кредита. С помощью учетной записи банкиры отслеживают движение займа, сроки его возврата. Кредитные счета делятся на:

- Простые — кредитование по остатку.

- Специальные — кредитование по обороту.

Депозитный

Если компанией или ИП открыт депозитный счет, то какие-либо финансовые операции по нему производиться не могут. Он предназначен для сохранности денежных средств. Возврат финансов осуществляется согласно условиям и порядку действующего соглашения.

Как правило, открытие депозита осуществляется именно в том банке, где ИП или юр. лицо имеет основной расчетный счет.

Накопительный

Накопительный счет нужен только для аккумулирования денежных средств. На момент государственной регистрации организация должна сформировать уставный капитал в зависимости от организационно-правовой формы своего общества. Расходование денег с такого счета недопустимо. Когда регистрация предприятия завершена, деньги с накопительного счета переводятся на банковские счета его учредителей.

Валютный

Валютный счет необходим для проведения денежных операций в иностранной валюте. Он используется при расчетах во внешнеэкономической деятельности, включая получение оплаты за товары/услуги по контракту с иностранными партнерами, выплату неустоек, штрафных санкций в случае нарушения условий соглашения.

Специальный

Открыть специальный счет в банке может лишь организация, не имеющая задолженностей перед налоговыми органами, ПФ, иными государственными структурами. Он предназначен для проведения целевых операций. Наиболее распространенные виды спецсчетов это:

- Аккредитив.

- Депозит.

- Чековая книжка.

Важным требованием при открытии специального счета является наличие у клиента основного расчетного счета.

Какие еще бывают расчетные счета

В банке возможно открытие и других расчетных счетов, а именно:

- Карточного — к счету привязывается пластиковая карта.

- Лицевого — широко используется компаниями, предоставляющими, например, коммунальные услуги населению.

- Аккредитивного — открывается клиентом-покупателем для приобретения товаров у поставщика.

- Счета капитальных вложений — открывается во избежание путаницы при наличии у компании крупного капитала. Деньги на счете хранятся отдельно и позволяют быстрее достичь запланированных целей.

- Инвестиционного — имеет схожие черты с депозитным счетом, но предназначен для приумножения денежных средств, а не для их хранения.

Неудобства применения номинальных счетов на опекуна

Наряду с положительными сторонами использования номинальных счетов, их использование опекунами создает для последних определенные проблемы:

- Порядок открытия номинального счета предусматривает, что его можно оформить лишь по месту проживания, а деньги снимать лишь в одном отделении. С такими условиями при выезде на лечение за границу или другие регионы РФ воспользоваться средствами не получится.

- Не все траты в пользу опекаемого можно подтвердить документально, что затрудняет отчетность. В итоге становится невозможно оплатить с номинального счета дополнительные реабилитационные курсы, массаж и занятия с частными логопедами.

- Контроль банка за расходованием средств нарушает тайну частной жизни. Такой аспект бывает крайне чувствителен для родителей детей-инвалидов.

- Даже для Сбербанка номинальные счета являются “сырым продуктом”, по которому далеко не все банковские специалисты могут дать квалифицированные консультации. В отдельных государственных структурах еще плохо разобрались с процедурой оформления выплат на номинальный счет.

Зачем опекуну нужен номинальный счет

Ранее деньги, полученные подопечным, накапливались на счету опекуна. Последний без разрешения органа опеки мог снимать лишь ежемесячную сумму в пределах прожиточного минимума. Получение такого разрешения нередко становилось проблемой и отнимало много времени.

Для облегчения выполнения опекунских обязанностей и популяризации попечительства правительство решило внедрить номинальные счета для зачисления социальных выплат, что дало бы возможность аккумулировать социальные пособия, алименты и компенсации за вред здоровью. Согласно Гражданскому кодексу, средства счета опекун может снимать в неограниченном количестве на нужды подопечного при условии соблюдения его интересов и регулярной отчетности о расходах. Это улучшает соцзащиту опекаемых, упрощает процедуру и делает институт опекунства более привлекательным.

Виды лицевых счетов

Лицевые счета открывают компании, которым нужно контролировать движение денежных средств клиента. Функции счета зависят от категории. К самым востребованным инструментам относятся:

- банковские счета;

- лицевые счета налогоплательщиков;

- финансово-лицевые счета;

- л/c сотрудников компании.

Также существуют пенсионные, страховые и другие счета. Мы рассмотрим подробнее 4 основных категории счетов, которые есть почти у всех граждан России.

Банковский счет

Открыть банковский лицевой счет может физическое или юридическое лицо. По лицевому счету не должны проходить переводы, связанные с предпринимательской деятельностью. Для бизнеса используются расчетные счета (р/c).

Банковский счет открывается после заключения любого договора с банком: получения дебетовой карты, оформления вклада, выдачи кредита и т.д. Номер указывается в заключенном договоре.

В России банковские счета состоят из 20 цифр. Как расшифровывается номер:

- Цифры с 1-ой по 3-ю. Сведения о банке и цели создания счета.

- Цифры с 4-ой по 5-ую. Уточнение информации о цели расчетов.

- Цифры с 6-ой по 8-ую. Валюта, которая используется для расчетов.

- Цифра 9-ая. Ключ для проверки обработки данных.

- Цифры с 10-й по 13-ую. Код банковского отделения, где заключен договор.

- Цифры с 14-ой по 20-ую. Уникальный код, присвоенный клиенту.

На дебетовом счету можно хранить собственные деньги и получать процент по вкладу. Кредитный счет используется для траты заемных средств и возврата задолженности. Выписка содержит даты и номера совершенных транзакций с указанием суммы и остатка по счету.

Лицевой счет налогоплательщика

Л/C налогоплательщика открывается вместе с получением ИНН. Это происходит, когда гражданин встает на учет в налоговой службе. Лицевой счет налогоплательщика используется для контроля уплаты налогов, возврата налогового вычета.

По л/с налогоплательщика учитываются все виды налогов. Для отдельного учета каждого налога используется КРСБ (карточка расчетов с бюджетом).

Обратите внимание! В заявлении на возврат налогового вычета нужно указать лицевой счет налогоплательщика. В этом случает требуется не номер, привязанный к ИНН, а банковский счет для возврата денег.

Счет сотрудника

Л/С сотрудника открывается по форме Т-54 и создается после приема нового человека на работу. Ведением л/с сотрудника занимается бухгалтерия работодателя.

Выписка по счету содержит следующую информацию:

- ФИО и должность сотрудника;

- сведения о найме, переводе, увольнении;

- информация об уходе в отпуск;

- взносы и удержания с зарплаты;

- подпись бухгалтера.

На счет сотрудника начисляется заработная плата, премии, оплата больничного и другие пособия. Размер выплат учитывается при расчете налогов и пенсионных отчислений.

Финансово-лицевой счет

Эта категория счетов используется для оплаты жилищно-коммунальных услуг. К нему привязана информация об объекте недвижимости (адрес, площадь, количество жильцов и т.д.). Номер счета указывается в квитанции на оплату услуг ЖКХ.

Лицевой счет — это удобный инструмент для проведения финансовых операций. Номер лицевого счета позволяет идентифицировать отправителя и получателя денег. По номеру можно получить информацию об истории переводов.

Автор статьи:

Правила “на счет” (существительное с предлогом)

Слово “счет” – это существительное мужского рода и единственного числа. Это существительное имеет количественное значение и может обозначать идентификационный номер владельца (банковского счета) или результат соревнований в каком-либо виде спорта. Часто употребляется с предлогом “на” – на счет. Если между существительным “счет” и предлогом “на” можно вставить проверочное, либо пояснительное слово (на валютный счет, на текущий счет, на личный счет), то словосочетание на счет во всех случаях пишется только раздельно.

Примеры

Проговорите вслух все примеры для лучшего запоминания.

- Деньги довольно быстро поступили на счет в банке.

- Анна решила, что зарплату лучше получать на счет в банке, а не наличными.

- Положите мне деньги на счет, а не в конверт.

Как закрыть

Есть всего два логичных способа завершить обслуживание — по инициативе владельца р/с или самой кредитной организации.

Давайте рассмотрим обе.

Блокировка, расчет и закрытие расчетного счета

Есть три причины, по которым это может произойти:

- нет остатка более 2 лет;

- не было ни одной операции за последние 2 года;

- были обнаружены какие-либо признаки нарушений законодательства, отмывания финансов, незаконной деятельности или терроризма.

В любом случае собственника предупреждают о том, что произошло с его р/с.

Закрытие пользователем

Если на совете директоров было принято такое решение, то представитель ООО или ИП отправляется с заявлением в офис банка и выполняет простые действия:

- подает заявку;

- оплачивает задолженности за услуги кредитной организации, если они есть;

- сдает чековую книжку и корпоративные карты, если они были на руках;

- выводит остаток средств на другие счета или получает наличными;

- забирает справку о том, что р/с закрыт, а банковская сфера не имеет к нему претензий.

Вся процедура может занимать до 7 рабочих дней. Если нужно сделать это быстрее, рекомендуем заранее переправить деньги или вывести их. Стоит оставить там только сумму, достаточную для оплаты комиссии.

Существует еще расторжение договора из-за банкротства, но там всем занимается управляющий, специально нанятый для завершения всех дел неактивной фирмы.

Насчет или на счет – слитно или раздельно? Когда и как правильно пишется

« На счёт » и « насчёт » – слова с различным значением. Слитное или раздельное написание зависит от контекста. Здесь нет правильного или неправильного варианта, оба существуют в русском языке.

«Насчёт» – это производный предлог. Пишется в одно слово. Его можно заменить синонимичными словами «по поводу», «относительно чего-либо», «о чем-то».

Мы думаем насчёт этой ситуации.

Что скажешь насчёт поездки в Москву?

«На счёт» – это существительное с предлогом. Пишется в два слова. Имеется в виду какой-то конкретный счёт – банковский, личный, в спортивной игре.

На счёт компании уже поступили деньги.

Я принял это замечание на счёт своего друга и обиделся.

Болельщики надеялись на счёт 1:0 в пользу «Спартака».

Перевод ИП на карту физического лица

Поскольку индивидуальный предприниматель является физическим лицом — для него не предполагается наличие ограничений в плане переводов, и он спокойно может перевести деньги с расчетного счета на карту. Но и в данной ситуации есть некоторые нюансы.

Чтобы у налоговых служб не возникло вопросов в процессе плановой проверки хозяйственной деятельности, любые переводы должны подкрепляться документально.

- Зарплата работникам — необходимо предоставить доказательства о том, что между ИП и сотрудником заключены трудовые отношения;

- Оплата аренды — предоставляется договор аренды помещения;

- Оплата услуг — предоставляется договор на оказание этих услуг и т.д.