Национальная платёжная система россии

Содержание:

- Особенности платёжной системы «Мир»

- Мир на ладони или как мы с помощью чат-бота оптимизируем рабочие процессы сотрудников

- История

- Структура

- Закон о карте МИР

- I. Общая характеристика национальной платежной системы

- Что безопаснее — PIN Online или PIN Offline?

- Как работает НПС платежная система

- Технологии

- Платёжная система «Мир»

- Виды карты

- Определение платежных систем

Особенности платёжной системы «Мир»

Карты платёжной системы «Мир» подразделяются на дебетовые и классические, с поддержкой функции овердрафт (списание средств со счёта может производиться даже при отсутствии у клиента необходимой суммы).

Как получить карту Мир?

При их изготовлении используются чипы отечественного (компании «Ангстрем» и «Микрон») и зарубежного производства. Разработчики карт позаботились о безопасности своих клиентов, включив в оформление уникальные элементы оформления, среди которых:

- Видимый только при УФ освещении символ российской валюты ₽;

- Микросхема (чип) выполнен в золотом или серебряных цветах в зависимости от типа карт;

- Фирменный эффект голограммы «Мир» с изменяющимся в зависимости от угла просмотра изображением.

В апреле прошлого года было объявлено о разработке карт, поддерживающих принцип бесконтактной оплаты – это значит, что владельцам карт «Мир», при совершении не очень дорогих покупок можно будет не вводить пароль в кассовом терминале – достаточно просто поднести её к специальному устройству.

Преимущества и недостатки национальной платёжной системы

Платёжная система «Мир» появилась сравнительно недавно и ещё не успела «обрасти» какими-то особенностями, выгодно отличающими её от конкурентов, но уже сейчас можно выделить плюсы её использования для российского пользователя. Среди них:

- Постоянный доступ к своим деньгам. Независимо от внешнеполитической ситуации, вы всегда будете иметь возможность расплачиваться с помощью системы «Мир».

- Продуманная методика защиты от копирования, использование чипов российского производства с усиленной системой безопасности.

- Банковская карта «Мир» будет работать как в России, так и за рубежом в рамках соглашений, заключенных с такими платёжными системами, как Maestro, JCB и American Express. Для этого потребуется получить ко-бейджинговую карту (совместно разработанную двумя компаниями) в отделениях «Газпром-банка» и «МТС-банка».

- Снятие наличных средств до 250 тыс. рублей в месяц без комиссии.

Минусы платёжной системы «Мир». Поскольку, как было указано выше, проект «Мир» ещё совсем молодой и «сырой», недостатки у него присутствуют. Из основных минусов можно выделить:

Отсутствие кэш-бэка (Cashback)

Для несведущих поясню: кэшбек – это одна из разновидностей бонусной программы, при которой часть средств после онлайн или безналичной покупки возвращается на счёт клиента (начисление процентов на остаток).

Однако, 21 декабря 2016 года платёжная система «Мир» объявила о запуске пилотной программы лояльности, предполагающая возврат до 15% от стоимости покупки. Участие в программе принимает участие лишь четыре российских банка, однако вскоре этот круг расширится.

Пока ещё высокая стоимость выпуска карт.

Соответственно, высокая стоимость их обслуживания. Для примера, Сбербанк, который приступил к выпуску карт в системе «Мир» в конце 2016 года, устанавливает цены на её годовое содержание соразмерные ценам на карты Visa и MasterCard.

Что такое карта Мир, расскажет это видео:

Что само по себе странно, потому что российская карта должна предусматривать льготы и скидки для российских граждан. Эти и другие минусы, а также отсутствие должной рекламной кампании, и приводят к тому, что заинтересованность в банковской карте «Мир» пока ещё достаточно низкая.

Как быстро получить кредитную карту в МТС банке, читайте тут.

Однако, система быстро развивается, дополняется новыми функциями, и есть основания полагать, что уже скоро мы увидим конкурентоспособный продукт российского производства.

Какие магазины принимают оплату картами «Мир»

Несмотря на «юный» возраст, сеть приёма банковских карт «Мир» уже достаточно широкая. В программе участвуют крупнейшие российские и зарубежные сети магазинов, такие как «Ашан» или «Икеа».

Недавно к ним присоединились американская сеть быстрого питания «Макдоналдс», российский ресторан национальной кухни «Теремок», кинотеатры компании «Каро», сеть спортивных товаров «Спортмастер» и многие другие.

Если говорить о сетевом маркетинге, недавно о своём участии в программе объявила интернет-площадка «Avito», готовится подключение к сети китайского гиганта «Aliexpress».

Что можно оплачивать картой Мир? Фото:kvartiri-feodosii.ru

Таким образом, постепенно банковская карта в системе «Мир» превращается из ненужной «безделушки» в реального конкурента Visa и Maestro.

Мир на ладони или как мы с помощью чат-бота оптимизируем рабочие процессы сотрудников

Из песочницы

Когда численность сотрудников в НСПК стала измеряться сотнями, а количество корпоративных систем, в которых они работают десятками, то взаимодействие с ними стало не всегда удобным, временные затраты на доступ к ним с рабочей машины начали превышать непосредственное время самой работы в них. А что, если сотрудник находится не на своем рабочем месте, но, скажем, срочно необходимо оформить гостевой пропуск для партнера компании? И это лишь один кейс из множества.

Привет, меня зовут Иван Фисунов. Я расскажу, как мы в компании успешно решили и продолжаем решать, задачи по оптимизации рабочего процесса сотрудников, а также делаем рутинные процессы удобнее, проще и даже чуточку веселее, а следовательно и эффективнее.

История

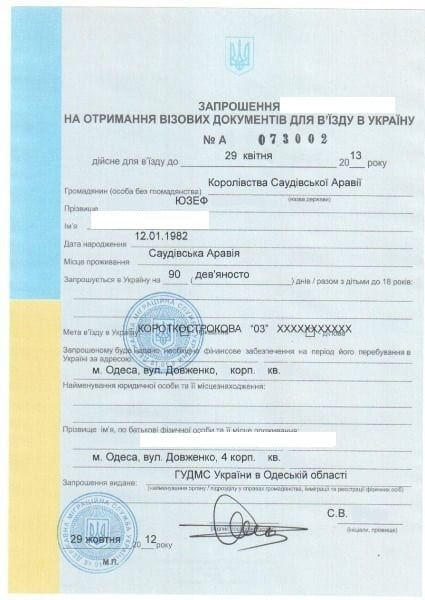

В марте 2014 года, после того как США ввели санкции против России в связи с присоединением Крыма, международные платёжные системы Visa и MasterCard второй раз в истории остановили обслуживание карт нескольких российских банков в торговых точках и банкоматах международной сети.

Была начата подготовка поправок в Федеральный закон «О национальной платёжной системе» с целью инфраструктурно и информационно замкнуть процесс осуществления денежных переводов внутри России.

23 июля 2014 года было создано акционерное общество «Национальная система платёжных карт» (АО НСПК), перед которым были поставлены две задачи:

- Создание операционного и клирингового центра для обработки внутрироссийских операций по картам международных платёжных систем;

- Выпуск и продвижение национальной платёжной карты.

Генеральным директором АО НСПК был назначен Владимир Комлев, ранее возглавлявший АО «Компания объединённых кредитных карточек» (UCS).

С апреля 2015 года все внутрироссийские транзакции MasterCard полностью переведены на процессинг НСПК.

Карты международных платёжных систем заработали на территории Крыма.

Июнь 2015 года — окончательный перевод всех внутрироссийских транзакций Visa на обработку в НСПК.

НСПК подписала несколько соглашений о совместном выпуске карт с международными платёжными системами:

19 июня 2015 года — с MasterCard по картам системы Maestro;

7 июля 2015 года — с японской системой JCB.

в июле 2015 — с американской системой American Express.

15 декабря 2015 года НСПК объявила о выпуске первых карт «Мир» семью российскими банками.

Согласно финансовому отчёту, чистая прибыль АО НСПК за 2015 год составила 1,2 млрд рублей, оборот — 2,9 млрд рублей.

В 2017 году Национальная система платёжных карт вошла в состав Совета по стандартам безопасности данных индустрии платёжных карт (PCI SSC).

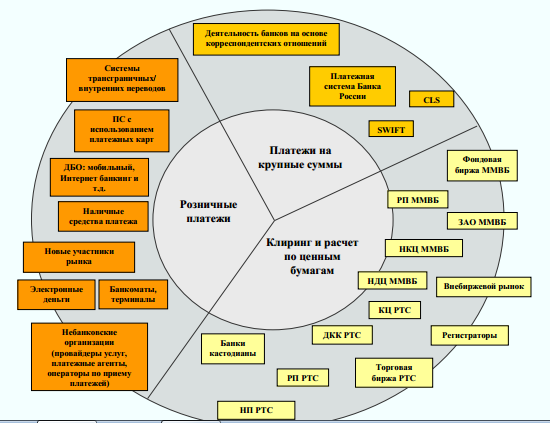

Структура

Структура национальной платежной системы России состоит из банковских и небанковских организаций, наделенных правом производить денежные транзакции. Возглавляет структуру Центральный банк. Государство наделило его широкими полномочиями регулятора.

ЦБ выполняет:

- контроль финансовой деятельности субъектов платежной системы;

- проверку компаний, заявивших о желании стать оператором ПС, на соответствие утвержденным требованиям;

- мониторинг за появлением рисков в работе национальной ПС, реализацию мер по их недопущению.

Структура национальной платежной системы России также включает:

- компании и объединения, занимающиеся финансовыми транзакциями;

- организации, обеспечивающие бесперебойное функционирование коммуникационных сервисов и взаимодействие субъектов ПС.

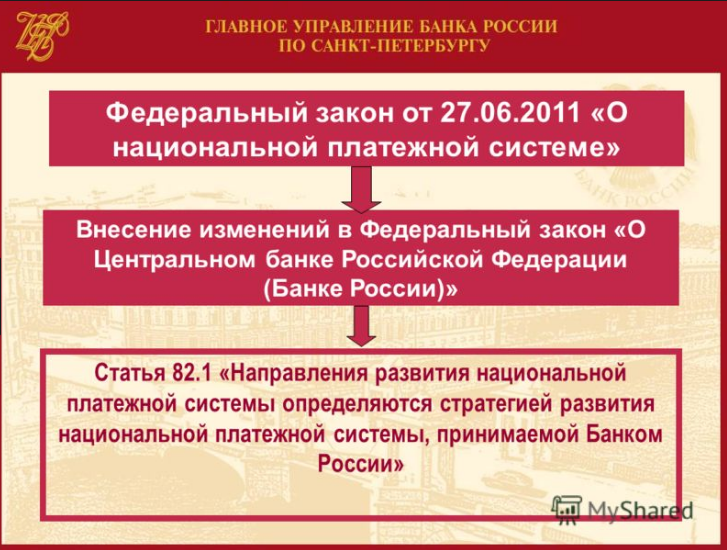

Закон о карте МИР

Сразу бы хотелось уточнить, что в законе 161 ФЗ от 27.06 2011 нет четкого указания на наименование ПС.

Но в силу того, что в настоящее время в Российской Федерации работает только одна национальная ПС – МИР, то стоит рассматривать данный законодательный документ именно в рамках использования системы МИР.

Федеральный закон 161-ФЗ регламентирует правовые и организационные основы национальной платежной системы. На основании статей 161 ФЗ осуществляется регулировка порядка оказания платежных услуг различного рода, деятельности субъектов данной ПС, а также определяются требования к реализации внедрения системы в действие и контроль за соблюдение всех предписаний самого закона 161 ФЗ.

В законе 161 ФЗ о платежной системе рассматриваются следующие аспекты:

- В Главе №1 находятся общие сведения о самом законопроекте. Здесь рассматривается предмет регулирования 161 ФЗ, а также основные понятия, которые используются в данном документе.

- Глава №2 содержи данные о порядке оказания платежных услуг. Описание всех схем работы национального платежного инструмента: перевод средств, обналичивание, электронные переводы и т.п.

- Глава №3 – субъекты отечественной платежной системы и требования к их деятельности. В данном разделе закона 161 ФЗ о национальной платежной системе можно найти информацию, касающуюся субъектов данной ПС и требований к их деятельности. То есть, главой 3 закона 161 ФЗ определяется, кто может предоставлять подобные услуги.

- Глава №4, №4,1 – требования к организации и работоспособности платежной системы. Правила ПС, участники, признание ПС действующей и пр. В главе 4.1 рассматриваются основные аспекты национальной системы платежных карт.

- В главе №5 можно найти сведения о том, каким образом должен осуществляться надзор за соблюдением требований закона 161 ФЗ о национальной платежной системе.

- В главе №6 находятся данные о порядке вступления в силу данного документа.

Именно так выглядит ФЗ 161 от 27.06 2011 о национальной платежной системе со всеми правками. Сам законопроект был подан на рассмотрение 14 июня 2011 года, а уже 27 июня он был одобрен Советом Федерации.

Цель создания национальной ПС

Идея создания отечественной платежной системы возникла сразу после того, как вступили в силу санкции, наложенные на работу некоторых ПС международной категории.

Развитие внутренней ПС позволяет беспрепятственно пользоваться платежными картами, проводить различного рода финансовые операции, не опасаясь, что они также попадут под международные санкции.

Кроме того, основными целями и задачами создания отечественной ПС, коей в настоящее время является система МИР, являются следующие аспекты:

- предоставление надежных услуг денежных переводов посредством отечественных платежных инструментов;

- повышение уровня доверия граждан РФ к безналичному способу оплаты;

- создание национального платежного пространства, которое не зависит от иностранных организаций;

- вывод национального платёжного инструмента на международный уровень.

Кто обязан переходить на ПС МИР

Согласно закону 161 ФЗ от 2011 года отечественной платежной системой обязаны пользоваться 2 категории граждан РФ:

- пенсионеры;

- бюджетники – работники бюджетных учреждений, студенты и т.п.

Остальные же граждане Российской Федерации могут и не переходить на данный вид банковских услуг – это по желанию.

I. Общая характеристика национальной платежной системы

В России совсем недавно

была создана своего рода сеть по денежным

переводам между широким кругом участников,

подконтрольная государству. Эта сеть

получила официальное название —

«национальная платежная система».

Акцент на слове «национальная»

сделан, чтобы подчеркнуть независимость

от иностранных платежных систем. Основное

действующее лицо системы называется

оператором, и у каждого оператора своя

платежная система. Их совокупность

образует национальную платежную систему.

Национальная платежная

система образуется из совокупности

отдельных платежных систем.

Международные финансовые

организации, иностранные центральные

(национальные) банки, иностранные банки

могут являться участниками платежной

системы. Регистрацию операторов ведет

ЦБ РФ, на конец апреля 2013 года их количество

достигло двадцати пяти. Первая платежная

система была зарегистрирована в августе

2012 года, она называется «Платежная

система CONTACT». Вот перечень последующих

девяти платежных систем: Международная

платежная система денежных переводов

«ЮНИСТРИМ», платежная система NCC

(NATIONAL CREDIT CARDS), платежная система «Вестерн

Юнион», платежная система «Юнион

Кард» (UNION CARD), платежная система

ANELIK, платежная система «ОБЪЕДИНЕННАЯ

РАСЧЕТНАЯ СИСТЕМА», платежная система

Regional Payment System, платежная система HandyBank,

платежная система BLIZKO.

Платежная система

создается для того, чтобы оказывать

платежные услуги.

К этим услугам относятся:

перевод денежных средств, почтовый

перевод и прием платежей.

Но для того, чтобы

оказывать перечисленные услуги, платежной

системе помимо оператора нужны другие

действующие лица:

— центры

(операторы услуг платежной инфраструктуры):

1) операционный центр;

2) платежный клиринговый

центр;

3) расчетный центр.

— оператор:

1) по переводу денежных

средств;

2) электронных денежных

средств;

— агенты:

1) банковский платежный

агент;

2) банковский платежный

субагент.

В законодательстве

проводится разграничение всех

вышеупомянутых лиц на три категории:

а) оператор платежной

системы;

б) оператор услуг платежной

инфраструктуры;

в) участники платежной

системы.

Кроме того, в законодательстве

используются такие понятия, как и

«субъекты национальной платежной

системы» и «участники платежной

системы».

Субъекты национальной

платежной системы

— это оператор платежной системы, оператор

по переводу денежных средств, оператор

услуг платежной инфраструктуры

(операционный центр, платежный клиринговый

центр, расчетный центр).

Участники платежной

системы — это

организации, присоединившиеся к правилам

платежной системы в целях оказания

услуг по переводу денежных средств:

1) оператор по переводу

денежных средств (в т.ч. электронных);

2) банковские платежные

агенты и банковские платежные субагенты

(индивидуальный предприниматель может

получить этот статус наравне с

организацией);

3) организации федеральной

почтовой связи (услуги почтового

перевода).

Правила платежной

системы разрабатываются оператором

платежной системы.

Оператор обязан

предоставлять эти правила организациям,

намеревающимся участвовать в системе,

для предварительного ознакомления.

Участники платежной системы присоединяются

к правилам, принимая их в целом. Банк

России проверяет правила на соответствие

законодательству.

Банк России также

осуществляет надзор

и наблюдение в

национальной платежной системе, имеет

право применять к поднадзорным

организациям меры принуждения.

Что безопаснее — PIN Online или PIN Offline?

С появлением на рынке микропроцессорных платежных карт наряду с хорошо и давно знакомым к этому времени методом для верификации держателя карты PIN Online, когда значение ПИН проверяется эмитентом карты на его хосте, начал повсеместно применяться метод PIN Offline.

Несмотря на то, что оба метода верификации параллельно используются вот уже 15 лет, до сих пор иногда приходится слышать вопросы: какой метод обеспечивает более высокую безопасность при обработке операции- PIN Online или PIN Offline? И вообще- можно ли эмитенту (банку, выпустившему карту) обойтись только одним из указанных методов проверки ПИН? Например, методом PIN Online. Очевидно, с точки зрения эмитента этот метод проще метода PIN Offline при реализации процедур персонализации карты, изменения ПИН держателем карты, контроля лимита на число попыток ввода неверных значений ПИН, поскольку в этом случае перечисленные процедуры выполняются только на хосте эмитента и не требуют применения дополнительных действий на стороне платежного приложения карты.

От: admin

Эта тема закрыта для публикации ответов.

Как работает НПС платежная система

Работа НПС платежной системы регулируется Федеральным законом №161 «О национальной платёжной системе», «Стратегией развития национальной платежной системы» и «Концепцией создания Национальной системы платежных карт».

Участниками НПС согласно ст. 21 ФЗ «О НПС» могут быть:

- ЦБ РФ;

- коммерческие банковские учреждения;

- небанковские учреждения;

- клиринговые и расчетные отделы;

- страховые компании;

- казначейские органы РФ;

- учреждения почтовой связи РФ.

В структуре НПС выделяется следующие основные сегменты:

- Крупные платежи.

- Розничные платежи.

- Клиринг и ценные бумаги.

Ключевую функцию в НПС выполняет оператор, который устанавливает правила работы системы и контролирует их выполнение. В России это Национальная система платёжных карт (НСПК) МИР.

Верхний уровень субъектов НПС – операторы по переводам денежных средств и операторы услуг платёжной инфраструктуры. Следующий уровень – операторы платежной структуры: расчетные, клиринговые, операционные и платежные отделы. Все субъекты системы подотчётны ЦБ РФ.

На начало 2018 года список банков-участников, поддерживающих НПС МИР, насчитывал 370 компаний.

Технологии

| IP-адрес сервера | Расположение сервера | Поставщик услуг |

|---|---|---|

| 178.248.234.196 | Russia | HLL LLC |

IP-адрес вашего сервера мало влияет на SEO. Тем не менее, попробуйте разместить свой сайт на сервере, который географически близок к вашим посетителям. Поисковые системы учитывают геолокацию сервера, а также скорость сервера.

Советы по созданию быстрогружающихся HTML-страниц:

Плохо, ваш сайт имеет слишком много файлов CSS. Плохо, на вашем сайте слишком много файлов JavaScript. Отлично, ваш сайт не использует вложенные таблицы. Плохо, ваш сайт использует встроенные стили.

Скорость веб-сайта оказывает огромное влияние на производительность, влияя на пользовательский опыт, коэффициенты конверсии и даже рейтинги. Сокращая время загрузки страниц, пользователи с меньшей вероятностью отвлекаются, а поисковые системы с большей вероятностью вознаградят вас ранжированием ваших страниц выше в поисковой выдаче. Коэффициенты конверсии намного выше для веб-сайтов, которые загружаются быстрее, чем их более медленные конкуренты.

Отлично, Мы обнаруживаем инструмент аналитики, установленный на этом веб-сайте.

Веб-аналитика позволяет измерять активность посетителей на вашем сайте. У вас должен быть установлен хотя бы один инструмент аналитики, но также может быть полезно установить второй, чтобы перепроверить данные

Самые популярные и полезные инструменты аналитики :

https://metrika.yandex.ru/

https://www.google.ru/analytics/

https://www.liveinternet.ru/

W3C не подтвержден

W3C это стандарт, который устанавливает для всех веб-страниц в интернет пространстве

Использование допустимой разметки, не содержащей ошибок, важно, поскольку синтаксические ошибки могут затруднить индексацию страницы поисковыми системами. Запускайте службу проверки W3C при каждом внесении изменений в код веб-сайта

Вы можете воспользоваться бесплатный валидатором W3C

http://validator.w3.org/

Тип вашей веб-страницы HTML 5

Doc type используется, чтобы проинструктировать веб-браузеры об используемом типе документа. Например, в какой версии HTML написана страница. Запись doctype помогает веб-браузерам правильно отображать содержимое.

Платёжная система «Мир»

В апреле-мае 2015 года в ходе всероссийского творческого конкурса были выбраны название и логотип национальной платёжной системы — «Мир».

Окончательный вариант логотипа, доработанный агентством Plenum Brand Consultancy, был представлен 16 июля 2015 года.

В октябре 2015 года на сайте НСПК были опубликованы правила и тарифы ПС «Мир». По сообщению центрального банка РФ, в них предусмотрены более низкие цены, по сравнению с МПС, а также отсутствие комиссии за внутрибанковский оборот

.

Открытая эмиссия карт платёжной системы «Мир» началась 15 декабря 2015 года. Первыми банками-эмитентами стали Газпромбанк, МДМ банк, РНКБ, банк «Россия», Связь-банк, МИнБанк, СМП банк.

По состоянию на сентябрь 2022 года к платёжной системе «Мир» присоединились 240 банков, 140 из которых выступают эмитентами платёжных карт.

Виды карты

На данный момент для физических лиц разработано несколько дебетовых вариантов пластика, различающихся по условиям обслуживания и получения.

Классическая

Карта доступна гражданам РФ при достижении возраста четырнадцати лет. Возможно самостоятельное получение или оформление в рамках зарплатного проекта.

Карта обладает рядом особенностей и включает следующие возможности:

- Пополнить баланс можно разными способами: наличным и безналичным. Это касается любых переводов с различных платежных систем.

- Товары и услуги можно оплачивать через специальные терминалы, которые установлены в организациях и магазинах. Доступна бесконтактная форма платежа. Схожие операции доступны и через Интернет.

- При помощи подключения приложения для мобильных телефонов и планшетов, а также сервиса «Сбербанк Онлайн» осуществляется контроль расходов и управление счетом.

- Дополнительная услуга по автоматическому платежу обеспечивает своевременную оплату ЖКХ и пополнение баланса сотового телефона.

- Пользователь карты получает возможность использовать бонусную программу «Спасибо», которая позволяет клиентам Сбербанка накапливать баллы и расплачиваться ими.

- Дополнительно доступна услуга «Копилка», которая обеспечивает создание отдельных накоплений.

- Оформление бесплатно, а срок действия составляет 5 лет.

При помощи классической карты можно совершать стандартные операции, а также накапливать бонусы, которые используются для получения скидок в магазинах-партнерах.

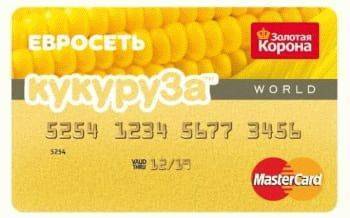

Золотая

Карта Gold системы Мир от Сбербанка относится к премиальным, так как она дает возможность клиенту подчеркнуть свой особый статус. Может входить в специальную группу для получения бюджетных начислений, но только при желании пользователя или работодателя.

Голд карта обладает следующими возможностями:

- Доступна при подтверждении регистрации на территории РФ. Клиент должен достигнуть совершеннолетнего возраста.

- Золотой вариант дает преимущество, которое заключается в выпуске дополнительного пластика для пользователей от 7 лет с учетом привязки к основной карте.

- Бонусы Спасибо могут составлять до 20% от суммы покупки у партнеров и 0,5% от Сбербанка.

- Дистанционная система «Мобильный банк» и онлайн-ресурс для физических лиц, который доступен в форме личного кабинета, позволяют осуществлять полный контроль за всеми операциями.

- Расплачиваться можно путем снятия наличных или при помощи бесконтактного перевода.

- При оплате через Интернет премиум-картами дополнительная безопасность обеспечивается технологией 3D-secure.

- Безналичный перевод действует во всех банкоматах и терминалах самообслуживания.

- Дополнительный кэшбэк для пользователей.

- Срок действия составляет 5 лет.

Для получения повышенных бонусов Спасибо по карте МИР Золотая необходимо в течение месяца совершать операции, подпадающие под категорию премирования, на сумму более 15 000 руб. Начисление будет производиться в следующем расчетном периоде. Учитывается, что именно бонусная программа от Сбербанка является альтернативой популярному кэшбэку.

Пенсионная

Данный вариант доступен только получателям социальных выплат от пенсионного фонда. Достоинство этой карты заключается в том, что здесь начисляется процент на остаток до 3,5% годовых.

Возможности пенсионного пластика таковы:

- Полный доступ к управлению счетом, который обеспечивается при помощи мобильного приложения и Сбербанк-онлайн.

- Удобный безналичный расчет через Интернет и в офлайн-точках продаж товаров и услуг, с возможностью использования технологии MirAccept.

- Уменьшенная комиссия по услуге «Автоплатеж» при оплате ЖКХ.

- Беспроцентное снятие наличных через банковские терминалы Сбербанка. С использованием терминалов самообслуживания можно переводить полученные деньги на другие счета.

Определение платежных систем

Национальная платежная система – это конфигурация учреждений, поддерживаемых инфраструктурой технологических процессов и практик для облегчения коммерческих и финансовых переводов между покупателями и продавцами. Платежная система страны отражает ее банковскую и финансовую историю, а также развитие поддерживающих коммуникационных и технологических платформ.

Рынок услуг платежных систем функционирует в соответствии со спросом и предложением, как и любой другой рынок. Со стороны спроса, пользователи ищут легкую доступность платежных инструментов и услуг для удовлетворения их различных финансовых операций, от крупных банковских переводов в пункт-покупки сделок с розничных кредитных инструментов, таких как кредитные и дебетовые карты. Пользователи предпочитают низкие транзакционные издержки, взаимодействие между различными системами, безопасность, конфиденциальность и юридическую защиту. Что касается предложения, платежные услуги обеспечивают источник дохода для банков и других финансовых организаций и открывают рынки для поставщиков технологических и коммуникационных продуктов и услуг.