Котировки омс сбербанк на сегодня

Содержание:

- Способы покупки золота, доступные для частных лиц

- Преимущества и недостатки ПИФа

- Что такое ОМС

- Как реализовать купленное золото в дальнейшем?

- Выгодно ли покупать золото

- В какой металл инвестировать

- Как заработать на омс

- Причины, влияющие на цену золотых изделий

- ОМС — обезличенный металлический счет

- Что собой представляют металлические счета

Способы покупки золота, доступные для частных лиц

Для граждан доступно несколько вариантов: можно купить слитки, монеты и положить на ОМС. Для меня привлекательна некоторая нерасторопность Сбербанка, когда в отделениях небольшого районного центра стоимость рублей из драгоценного металла оказывается меньше среднерыночной.

Слитки

Итак, в Сбербанке есть возможность купить слитки. В ассортименте золотой товар различного веса. Самый маленький – 1 г, самый большой (предзаказ) – 13,3 кг (килограммов!).

На каждом имеются:

- литеры AU;

- проба;

- серийный №;

- вес;

- клеймо изготовителя.

Надписи слитков на русском или английском языке.

К слитку прилагается сертификат завода-изготовителя. Купив золотой товар, обязательно сохраните документ (потребуется при обратной продаже).

Обратите внимание: сертификат и упаковка золотого бруска должны быть в идеальном состоянии. Если что-то не устраивает, попросите сотрудников Сбербанка о замене

Цена 1 г пластинки больше цены 1 г слитка крупнее. А цена обратного выкупа Сбербанком меньше. Динамика сохраняется по всему ассортименту. Поэтому выгоднее купить слиточки большего веса.

Слитки менее популярны у инвесторов:

- Сбербанк меняет цену несколько раз в день в зависимости от котировок на бирже;

- купив, нужно платить НДС.

Если такой брусок хранить в банке, то НДС не удерживают. Только обязательно посчитайте, сколько возьмет банк за хранение в долгосрочный период.

По сети муссируются слухи об отмене НДС на золотые бруски. В конце июля 2019 г. в Налоговый кодекс были внесены поправки (вступят в силу с 1.10.2019 г.). Но касаются они ОМС. Купить слитки для населения без налога пока мечта.

ОМС – обезличенный металлический счет

ОМС – счет для учета «бумажного» банковского золота. Чтобы ОМС заработал, мне нужно купить условные 0,1 г (это минимум). На ОМС отобразится запись в граммах, однако никакого реального металла там нет. В зависимости от курса в Сбербанке через некоторое время весовое золото либо продаю обратно, либо докупаю еще немного.

При этом:

- проценты по таким счетам не начисляются;

- счет не застрахован (в случае банкротства Сбербанка компенсации вклада не будет);

- нет обеспечения реальными золотыми слитками.

Выкупает назад золото Сбербанк по своей цене, перевести «бумажное» золото на денежный счет не получится (только конвертация). Но с 1.10.2019 можно совершать транзакции между ОМС.

Если, покупая, оплатили за золото безналом, при материализации в реальный металл в банке потребуют уплатить 20 % НДС.

Инвестиционные монеты

Золото в монетах – лучший сегодняшний метод сохранить сбережения. Производитель упаковывает его в прозрачные пластиковые капсулы (в защитных пакетах из полиэтилена уже не выпускают). Без упаковки можно купить только с дисконтом: на них часто царапины и патина.

Сбербанк предлагает монеты как российских, так и зарубежных монетных дворов. Если золотая монета когда-то продавалась (и была куплена в Сбербанке), это гарантия обязательного выкупа.

Монеты 900-й пробы менее капризны (их можно хранить и без капсулы). 999 проба требует бережного обращения: любая царапина и пятно снижают выкупную стоимость.

Покупая инвестиционною монету, я не смотрю на красоту (хотя «Славянка» Республики Беларусь, «Филармоникер» Австрии или австралийский «Кенгуру» завораживают ювелирной работой). Покупаю из расчета «где самый дешевый грамм золота в монете». Иногда это пятнистый «ржавый» неликвид: после специальной копеечной очистки стоимость монеты увеличивается.

Сравнительная таблица основных способов инвестирования

Выбирайте удобный способ инвестиций в Сбербанке на основе таблицы.

| Слитки | Монеты | ОМС | |

| Можно купить, минимум | 1 г | 5 г («Богородица» РБ) | 0,1 г |

| Хранение | По усмотрению инвестора | По усмотрению инвестора | Банк |

| Реализация | Сбербанк и др. финансовые учреждения. Операции покупки-продажи между частными лицами запрещены | Выкупает Сбербанк, др. банки, ломбарды, интернет-сайты | Нет |

| Особенности | Если масса слитка менее 50 г, допускается отсутствие текста «MELTER ASSAYER». Вес может быть указан в тройской унции при равенстве или кратности в г | Бывает «ржавчина», для пруф-качества обязательна упаковка | Счет не обеспечивается золотом, не застрахован |

Преимущества и недостатки ПИФа

Основной плюс инвестирования в фонды под управлением Сбербанка — это партнерство с надежным, стабильным финансовым учреждением. Среди преимуществ доверительного управления СБ РФ выделю следующие:

- профессиональное управление активами с тщательным анализом рынка;

- законность, прозрачность деятельности;

- разделение рисков путем инвестирования в несколько финансовых инструментов;

- простая процедура оформления;

- доступная сумма участия;

- высокая степень ликвидность;

- разветвленная сеть отделений Сбербанка;

- проведение операций онлайн.

К минусам паевого инвестирования относится отсутствие гарантий получения прибыли от управителя и государства. Вложения в золото могут оказаться убыточными, если цена снизится. Риски ложатся на участников. УК взимает комиссию при покупке/продаже пая, получает ежегодное вознаграждение. Но главный недостаток – двойные комиссии, т.к. все, что делает ПИФ, – собирает деньги и просто перекладывает их в западный фонд GLD.

Что такое ОМС

ОМС ― это разновидность банковского счёта, валюта которого ― драгоценные металлы: золото, платина, палладий и серебро. В отличие от слитков, валюта счета не имеет индивидуальных признаков (проба, серийный номер, количество и т.п.).

Владелец депозита покупает товар в соответствии с котировкой драгоценных металлов Сбербанка. После этого приобретенные граммы зачисляют на счет. Многие вкладчики используют при открытии ОМС только один тип драгоценного металла ― золото.

Металлический счет предоставляет своим владельцам ряд возможностей:

- Транзакции по продаже/покупке металлов не облагаются налоговыми сборами;

- В цену не включены расходы на производство, хранение и транспортировку драгметалла;

- Даже при форс-мажорных обстоятельствах риск финансовых потерь исключен, поскольку учет металлов ведет кредитное учреждение;

- Владелец вправе перевести прибыль в наличные средства.

Помните о том, что котировки на драгметаллы по ОМС в Сбербанке России могут отличаться в зависимости от региона расположения филиала. Каждое подразделение предлагает вкладчикам индивидуальные условия.

Плюсы и минусы

Обезличенный металлический счет обладает рядом преимуществ:

- Отсутствие налога на добавленную стоимость при покупке или продаже изделий;

- Отсутствие издержек на выплавку, хранение и перевозку;

- За открытие депозита и проведение операции с металлами дополнительная плата не взимается;

- При увеличении цены на товар на рынке увеличивается капитал;

- Для открытия ОМС разрешается приобрести один грамм серебра или 0,1 гр. золота;

- Вкладчик защищен от финансовых рисков.

Обналичить металл, хранящийся на счете, гораздо проще, чем продать. Поскольку во втором случае потребуется провести не одну экспертизу, чтобы исключить подделку товара и несоответствие массы заявленному весу металла.

Из недостатков вклада отмечают следующие:

- Средства, хранящиеся на ОМС, не страхуются;

- На остаток не начисляют дополнительные проценты.

Поскольку кредитное учреждение не страхует «металлический» депозит, то у вкладчика сохраняется риск потерять часть накоплений, если банк закроется. Другую часть суммы возместит страховая компания.

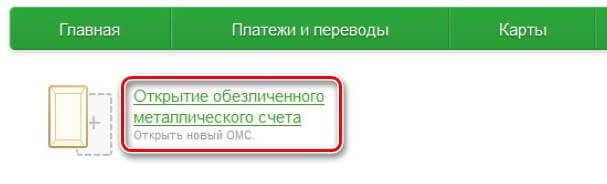

Как открыть металлический счет

Важно знать курс ОМС и то, как открыть счет. Сберегательный банк давно предлагает потребителям услугу по оформлению металлических вкладов, поэтому клиенты доверяют организации

Вкладчики кредитного учреждения получают круглосуточный доступ к депозитам в режиме онлайн двадцать четыре часа в сутки.

Также через портал «Сбербанк Онлайн» клиенты получают детальную выписку, приобретают или реализуют драгоценные металлы. Благодаря простому и понятному интерфейсу интернет-банка клиенты выполняют транзакции, связанные с депозитом, и уточняют курс котировки ОМС на золото/палладий в Сбербанке.

Чтобы открыть обезличенный счет для хранения металлов, придерживайтесь следующей инструкции:

- Зайдите в онлайн-банкинг (https://online.sberbank.ru):

- Введите логин и пароль, чтобы попасть в Личный кабинет;

- В главном меню на верхней панели найдите раздел «Прочее»;

- Выберите категорию «Металлические счета»;

- Появится полный перечень изделий, используемых как валюта ОМС. Выберите подходящий вариант и жмите «Продолжить»;

- Сформируйте заявку. Заполните формуляр, указав ряд параметров: масса приобретаемого металла; счет, с которого спишутся деньги за покупку; адрес отделения Сбербанка, где собираетесь открыть депозит;

- Подтвердите транзакцию.

Чтобы зарегистрировать вклад, потребуется предоставить удостоверение личности, деньги или слитки, ИНН. После завершения оформления сделки формируется соглашение, где указана информация о депозите. Продавать или приобретать металл в Сбербанке можно только в соответствии с курсом, указанным на момент подписания договора. На цену драгметалла оказывают влияние котировки Центробанка, а также экономическая ситуация в стране и за ее пределами.

При открытии депозита в слитках из золота к продукции прикладывают сертификат качества и паспорт предприятия, на котором изготовлен товар. Каждая операция проводится с учетом показателя точности в 0,1 гр. (для золота, платины, палладия) или в 1 гр. (для серебра). Слитки портативны, их вес не превышает одного килограмма. В зависимости от состояния драгметалла взимается комиссия от 0 до 1,5%.

Если металл плохого качества, его не примут для вклада. ОМС в золоте – это долгосрочное вложение, быстрой прибыли ждать не стоит. Если не реализовать его сразу после покупки, то частичной потери дохода не произойдет. Размер спреда (разница между покупкой и продажей товара) составляет от восьми до пятнадцати процентов, это исключает риск спонтанной реализации.

Как реализовать купленное золото в дальнейшем?

Сначала нужно уточнить в каком из ближайших филиалов Сбербанка возможно совершить сделку..

Для продажи слитка, нужно прийти в банк с документом, удостоверяющим личность.

Сбербанк купит мерный слиток золота в отличном или удовлетворительном состоянии.

Отличное состояние означает чистую поверхность без царапин, заусенцев, потертостей, инородных вкраплений. Сертификат слитка должен быть чистым и без повреждений.

Удовлетворительное состояние слитка означает, что на поверхности могут быть пятна загрязнений, царапины и потертости. Но эти особенности не должны влиять на вес слитка. Удовлетворительным также будет признан слиток без единого повреждения, но с поврежденным сертификатом: надорван или оторвана часть, в пятнах. Но эти повреждения не должны влиять на просмотр текста.

Важно: если банк заподозрит, что слиток подделан, он имеет право изъять его у клиента и направить на экспертизу. Клиент будет извещен о результатах.. Правила покупки слитков у населения имеются на сайте Сбербанка

Правила покупки слитков у населения имеются на сайте Сбербанка.

Важно: золотой слиток, купленный в Сбербанке, можно продать и в другой коммерческий банк.

Если банк отказался покупать ваш слиток, признав его состояние неудовлетворительным, продать его можно:

Золотой слиток отличного состояния весом 1 гр. Сбербанк купит у вас за 2479 руб., удовлетворительного состояния – за 2459 руб. (цена актуальна на 10 мая 2018 г.). Ломбард за слиток заплатит от 1950 (ваш ломбард) до 2285 руб (ломбард sunlight). Потери по сравнению с выкупом слитка Сбербанком составят 11-21% стоимости золота.

Самый скандальный случай с ржавым золотом связан с золотыми монетами “Георгий Победоносец”, выпущенными в 2006-2009 годах на Санкт-Петербургском монетном дворе. Дефект связан с попаданием на поверхность монеты микрочастиц железа, которые окислились при попадании во влажную среду.

Если ваш слиток или монета покрылись ржавыми пятнами, соберите документы и продайте ее банку. Если продать не получится, обратитесь к ювелиру для вывода пятен. А потом можно снова попытаться продать монету банку. Или ювелиру.

Ржавчина – наиболее безобидный из встречающихся дефектов. Основная проблема в том, что ржавчина появляется не сразу, а спустя несколько лет.

Более серьезным дефектом считаются черные точки. Это крошка шлака, попавшая в расплав золота – ее не очистить. Поэтому при покупке следует внимательно осмотреть слиток или монету.

Пятна ржавчины на монете “Георгий Победоносец” Санкт-Петербургского монетного двора

Выгодно ли покупать золото

Золото является чуть ли не единственным надежным, высоколиквидным и легкоконвертируемым инвестиционным инструментом, поэтому данный вид металла пользуется огромной популярностью среди инвесторов и знающих людей. Это обусловлено также тем, что нынешняя экономическая ситуация в России и во всем мире нестабильна, деньги то стремительно растут в цене, то также стремительно обесцениваются. Если же вложить часть своих сбережений в драгоценный металл, то ее удастся уберечь от внешних экономических потрясений (кризис, дефолт и пр.).

Золото, как и все остальные драгметаллы, никогда не обесценивается и неподвластно инфляции. Независимо от ситуации в стране и во всем мире, его цена всегда будет стабильно расти. Эксперты советуют инвестировать средства в покупку слитков золота, платины и других драгоценных металлов, чтобы минимизировать риски, уберечь свои сбережения от экономической нестабильности и получить дополнительную прибыль за счет роста цен на драгметалл.

Вклады в драгметалл в Сбербанке имеют ряд преимуществ перед иными видами инвестирования:

- диверсификация всевозможных рисков;

- защита от инфляции и прочих экономических неблагоприятных ситуаций;

- надежность;

- удобная и компактная упаковка;

- минимальный риск повреждений и физического износа;

- не подлежит страхованию на случай банкротства учреждения;

- стабильная и прогнозируемая прибыль.

Сбербанк является первым банковским учреждением, которое получило лицензию от Центрального Банка России на осуществление финансовых операций с драгоценными металлами и по праву с момента получения этой лицензии занимает лидирующие позиции на рынке драгметаллов РФ.

Внимание! В Сбербанке котировки по драгоценному металлу определяются в национальной валюте – рублях, поэтому доходность инвестиций в золото будет напрямую зависеть от курса рубля по отношению к мировым валютам.

Но, несмотря на скачки курса национальной валюты РФ и открытия металлического счета в рублях, вложение средств в золото – единственный вид инвестиций с минимальными рисками и максимально высокой прибылью, которая определяется только разницей в котировках, поскольку на вклады в золото в Сбербанке не начисляются проценты, как по условиям других депозитных программ.

В какой металл инвестировать

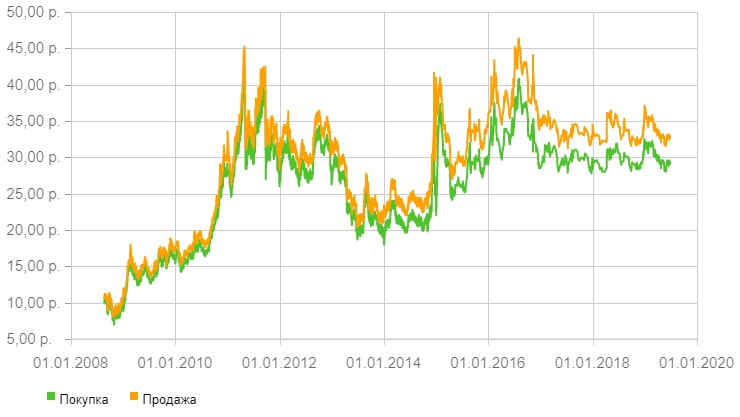

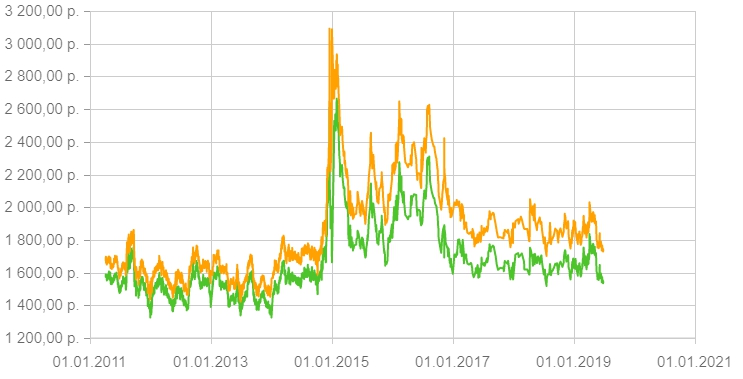

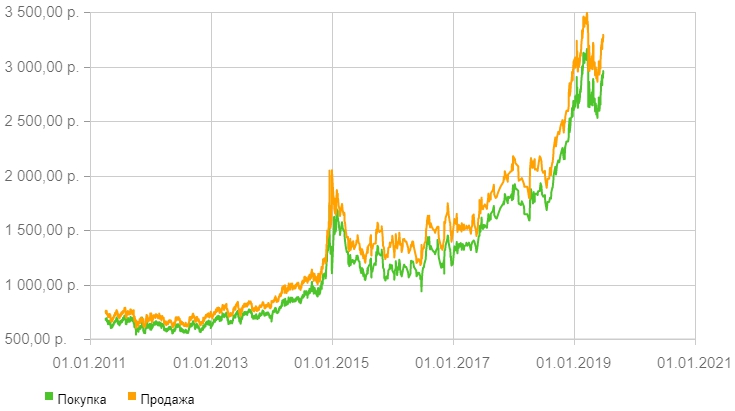

Клиенты банка, решившие открыть ОМС, стоят перед выбором: какому драгоценному металлу отдать предпочтение, ведь динамика роста цен и ликвидность у них разная. Следовательно, и доходность металлических счетов в Сбербанке у золота, серебра, палладия и платины разная.

Чтобы осознанно выбрать вид металла, для которого будет открываться счет, необходимо хорошо ориентироваться в курсовой разнице покупки и продажи драгметалла банком (финансисты называют это «спредом»), влиянии на котировки политической и экономической ситуации в мире и регионах, владеть динамикой роста стоимости каждого металла.

Покажем, насколько это важно на конкретном примере. Так, на основании опубликованной статистики ЦБ РФ, доходность за последние 5 лет у палладия – 31%, серебра – 26%, золота – 25%, платины – 6%

Скорее всего для многих приведенные цифры оказались полной неожиданностью. Особенно по серебру, которое постоянно недооценивается и палладию, с его великолепными перспективами.

Статистика статистикой, но основные вклады оформляются в золоте (около 80%). Оно имеет стабильный рост в цене в долгосрочной перспективе (особенно резко растет курс во время различных кризисов), легко конвертируется в деньги, сохраняет сбережения во время инфляций (котировки золота зависят от долларового фьючерса, имея при этом разнонаправленное движение).

Вывод: открытие ОМС снижает риски потери капитала, позволяя получить небольшой процент прибыли.

У серебра наблюдаются быстрый рост и падение курса. Поэтому в краткосрочной перспективе можно быстро разбогатеть и быстро разориться. Здесь все зависит от вкладчика: его знаний, интуиции и везения. В долгосрочной перспективе серебро имеет туже тенденцию, что и золото.

Вывод: для азартных людей вклады в серебре представляются рисковыми инвестициями.

Платина растет в цене тогда, когда спрос на золото падает (золото покупают в моменты кризиса, а платину во время экономического роста). Этим и объясняется низкая доходность по металлу. В настоящий момент цены на платину достигли минимума. Опускаться ниже они не могут – никто не будет продавать металл ниже стоимости его добычи.

Вывод: инвестиции в платину в долгосрочной перспективе, во-первых, сохранят сбережения (цене некуда падать), во-вторых, несут дополнительные возможности получить большую прибыль.

Палладий — самый загадочный металл:

- разведанные по запасам добывающие страны скрывают;

- рост потребления в промышленности спрогнозировать нереально;

- добывается в сложных условиях.

В настоящий момент ни один эксперт не готов сказать о динамике соотношения спроса и предложения на этот металл на мировом рынке. Поэтому падение добычи всего на несколько процентов может вызвать резкий рост цены.

Вывод: в настоящий момент вкладываться в палладий очень прибыльно.

Как заработать на омс

Сегодня применяется две стратегии заработка на курсе в ОМС:

- Долгосрочные инвестиции. Предполагает рост прибыли за счет естественного повышения курса. Как показывает динамика, при долгосрочных инвестициях в ОМС можно получить хорошую прибыль без существенных рисков. Эта стратегия предполагает достаточно продолжительный срок (минимум 3-5 лет).

- Спекуляции. Эта стратегия рассчитана на короткий срок и предполагает учет резких колебаний курса. Для ее реализации нужен счет до востребования.

Экономисты рекомендуют не сосредотачиваться на одном металле при открытии в Сбербанке ОМС, а комбинировать сразу несколько.

Причины, влияющие на цену золотых изделий

При прочих равных параметрах изделий стоимость на них может устанавливаться разная. Финансовые специалисты связывают это с тем, что помимо структурного состава сплавов и размерных характеристик, на изделия из драгоценных металлов влияют также факторы внешнего воздействия. Среди основных выделяются:

- Биржевые котировки. Перед совершением сделки с золотом рекомендуется изучить ситуацию на мировом рынке. Колебания котировок на бирже могут стать причиной разного уровня цен на один и тот же металл на разных аффинажных заводах. Отслеживание изменений на рынке драгметаллов позволит избежать излишних затрат и приобрести самородок по выгодной цене.

- Наличие сопроводительной документации. При производстве и реализации изделий из драгметаллов в комплекте к самому слитку обязательно должен быть приложен сертификат качества. В нем перечислены все характеристики изделия и информация о производителе. Без сертификата реализовать изделие официально по рыночной цене практически невозможно. Чаще всего такие слитки сдаются в ломбарды или продаются из рук в руки по бросовым ценам.

- Производитель. Изготавливать изделия соответствующего качества могут лишь аффинажные заводы, расположенные на территории страны. При возникновении сомнений в надёжности изготовителя стоимость сделки может быть пересмотрена, или назначена процедура проверки качества изделия.

- Технологический процесс производства. Слитки одинаковых параметров могут быть изготовлены разными способами: штампованием, литьем или порошковым методом. Наиболее высоко ценятся штампованные самородки, самыми дешевыми являются порошковые.

Эти факторы являются основными, но существует и ряд более мелких причин, выявляемых в каждом случае индивидуально. Все нюансы можно узнать у сотрудника банка перед заключением сделки.

Покупка изделий из драгоценных металлов является весьма перспективным видом инвестирования, менее всего подверженным изменениям экономической ситуации внутри страны. Поскольку цены на золото и изделия из него стремятся исключительно вверх, вкладывать средства в этот вид активов очень выгодно при условии долгосрочного хранения. С подробной информацией о состоянии рынка драгметаллов можно ознакомиться на сайте Сбербанка.

ОМС — обезличенный металлический счет

ОМС — банковский счет в рублях, привязанный к стоимости спотового золота. Важный нюанс: ОМС — это не 100% отображение международных котировок. Каждая финансовая организация довольно свободно «привязывает» XAU/USD к стоимости продажи и покупки.

В том числе и Сбербанк, у которого спред «гуляет» исходя из внутренних установок самого банка, может быть меньше и больше. Так, на 19.09.19 покупка — 2919 р./грамм, продажа — 3192. Спред — 273 р.

Недостатки инвестирования в ОМС:

- По факту это обычный счет, включающий все риски жизнедеятельности самой финансовой организации, так и деятельности регулирующих госорганов.

- Металлические счета не попадают под программу страхования вкладов. В случае банкротства банка вы потеряете все вложения на них.

- Словесные декларации финансовых организаций сводятся к прямой зависимости счетов и реального золота. На самом деле физического металла вы не увидите. Это своего рода производный финансовый инструмент, базовым активом которого является золото. Расценки на слитки и условия покупки абсолютно другие.

Плюсы:

- Отсутствует НДС в отличие от операций с реальным драгметаллом.

- Процесс открытия ОМС прост. Не отличается от алгоритма при открытии обычного счета. В Сбербанке ОМС можно открыть в десктопном или мобильном приложении «Сбербанк Онлайн» — раздел «Металлические счета». Если вы не видите его в меню, зайдите в настройки, отметьте галочкой показ раздела. Никакие дополнительные документы не нужны. Открыть ОМС также можно в большинстве отделений Сбера.

Инвестиционные монеты

Монеты, выпускаемые для инвестиционных целей, обладают следующими качествами:

- Дизайн простой, без изысков. Монета не для художественных целей, а для вложения денег.

- Чистота металла не ниже 999.

- Монеты выпускаются в определенном номинале, отсюда название «монета». Номиналы — 3, 10, 50, 100 рублей. Стоимость покупки и продажи привязана к котировкам золота на международном рынке, номинал никакой роли при определении стоимости не играет.

- Не облагаются НДС в отличие от покупки слитков. Особенности налогообложения читайте в другой главе.

- В России выпускаются Центральным банком. На этой странице сайта ЦБ РФ размещена база данных памятных и инвестиционных монет.

- С завода упакованы в индивидуальную упаковку-капсулу.

Серия «Георгий Победоносец золотой» (ГПЗ) — самая популярная из выпускаемых. Вид и описание выпуска 2019 года с сайта ЦБ РФ.

ГПЗ чеканят два завода — в Москве и Санкт-Петербурге. Они ничем не отличаются, кроме фирменного клейма — нанесен чуть ниже содержания чистого золота, на рисунке — ниже цифры 7,78.

В выпусках с 2008 по 2013 года питерский завод допустил брак при изготовлении некоторых монет — небольшие вкрапления (загрязнение) частиц из железа на поверхности монет. По этой причине они ржавели, появлялись пятна. Это ошибка в технологии была признана заводом.

Цены на изделия из драгметаллов, в том числе на инвестиционные монеты, в Сбербанке, как правило, завышены.

Сравнительная таблица основных способов инвестирования

Таблица сравнений при работе со Сбербанком.

| Вид инвестирования | Где купить/оформить | Уплата НДС | Уплата НДФЛ | Налоговый вычет |

| Слитки | Только специальные отделения Сбера. | Да. | Да — при сроке инвестирования менее 3 лет. | Да. 250 000 р. один раз в год. |

| ОМС | 1. Через приложение «Сбербанк Онлайн». 2. В большинстве отделений банка. | Нет. | ||

| Монеты из драгметаллов | В большинстве отделений банка. |

Что собой представляют металлические счета

Очень давно промышленники и банкиры обратили свое внимание на один интересный факт в финансовом мире: постоянный рост цены золота и серебра. Учитывая этот нюанс, банки США в 18 веке предложили клиентам вкладываться не в акции, что было очень популярно, а в золото

Была установлена цена тройской унции чистого золота (31,1034768 грамма 999 пробы) в размере 19 долларов 35 центов.

Через два столетия эта форма рыночных отношений пришла и в Россию, но уже современную (конец 20 века). Простые граждане стали сохранять свои деньги от прожорливой инфляции в драгоценностях, которые покупались не для украшений, а с целью сохранить и приумножить свое состояние.

Но у такой формы инвестирования средств физического лица есть две проблемы:

- в продаже нет слитков драгоценных металлов, которые покупать выгоднее, чем драгоценности — золотой слиток проще реализовать;

- хранение такого вида капитала в домашних условиях не гарантировало его безопасность (сохранность). Для воров-домушников это лакомый кусок, а современные сейфы не всегда являются преградой.

Учитывая эти факторы, банки предложили своим клиентам открывать металлические счета.

В классическом понимании металлический счет — это счет, открытый физическим или юридическим лицом для хранения или купли/продажи драгоценных металлов: золота, серебра, палладия и платины. Такие счета бывают двух типов:

- ответственного хранения (иногда называют ответственным), когда в спецхранилище банка помещаются реальные слитки драгметалла с выбитыми номерами и уникальными особенностями (проба, место отливки, и т.д.);

- обезличенный металлический счет (ОМС), не предусматривающий владение клиентом реальным драгметаллом. Здесь применен принцип привязывания положенных на счет средств к курсу выбранного драгоценного металла, т.е. на открытом счете есть металл в граммах, но только в виртуальном виде.

Принципы его работы

Незначительное число клиентов Сбербанка знает, как заработать на валютном счете. Ведь по нему в Сбербанке не начисляются проценты (нет депозитного металлического счета). Прибыль и банка, и клиента образуется только при покупке и продаже золота, серебра, палладия или платины, которые совершает владелец счета самостоятельно или банк по его поручению. При этом банк в принципе не может потерять свои капиталы, а клиент, при неудачной сделке, даже войти в минус.

Полученные денежные средства лежат на ОМС и ждут момента, когда банк установит курс продажи ниже отметки в 2300 руб. после чего следует покупка слитков. Итог: количество золота в граммах увеличилось по сравнению с первоначальным инвестированием.

Консервативные клиенты ждут продолжительное время, три и более лет, и только потом продают свои слитки. За это время цена на золото значительно подрастает.

Сильные и слабые стороны

У каждого банковского продукта есть свои сильные и слабые стороны. Есть они и у ОМС. Чтобы не наделать ошибок при принятии решения об инвестировании в драгметаллы, клиент должен знать плюсы и минусы металлического счета в Сбербанке.

Плюсы:

- покупаемый на обезличенный счет драгметалл не облагается налогом на добавленную стоимость в размере 20%;

- высокая ликвидность – хранящийся на счете металл продается в считанные часы и наоборот, покупается практически мгновенно;

- отсутствие рисков при хранении и транспортировке металла;

- отсутствие комиссионных за открытие и обслуживание счета;

- возможность открыть ОМС любому физическому лицу, в том числе в пользу третьих лиц;

- низкий минимальный порог открытия – 0,1 г для золота, платины и палладия, 1,0 г для серебра;

- возможность при закрытии счета получить не бумажные деньги, а металл в виде слитков (придется оплатить НДС в размере 20%);

- минимальный риск потери сбережений.

Минусы:

- высокий спред. Например, в банке Тинькофф и ВТБ он значительно ниже;

- низкая доходность (в среднем 3-4%);

- отсутствие страховки в Агентстве по страхованию вкладов – при отзыве лицензии клиент полностью теряет свои деньги;

- необходимость самостоятельной уплаты налогов на прибыль (при денежном депозите эта обязанность возложена на банки);

- необходимость уплаты НДС в размере 20%, при превращении виртуального металла в реальный. Этот налог «съедает» всю полученную прибыль.