Взаимный займ p2p для физ лица

Содержание:

- На что обратить внимание на площадке P2P

- Общие условия p2p-займов

- LendingClub Обзор: Вердикт

- Сколько я могу заработать на LendingClub?

- Расследование

- Основные отличия Р2Р кредитования от традиционных займов в банках

- Что такое P2P кредитование?

- Виды P2P сетей

- Как работает Lending Club

- Как платформы работают сейчас и что будет дальше

- Кто использует

- Как работает онлайн кредитование p2p

- Какие есть риски

- Этимология понятия

- Компании P2P

- Взаимное кредитование

На что обратить внимание на площадке P2P

Для этого нужно:

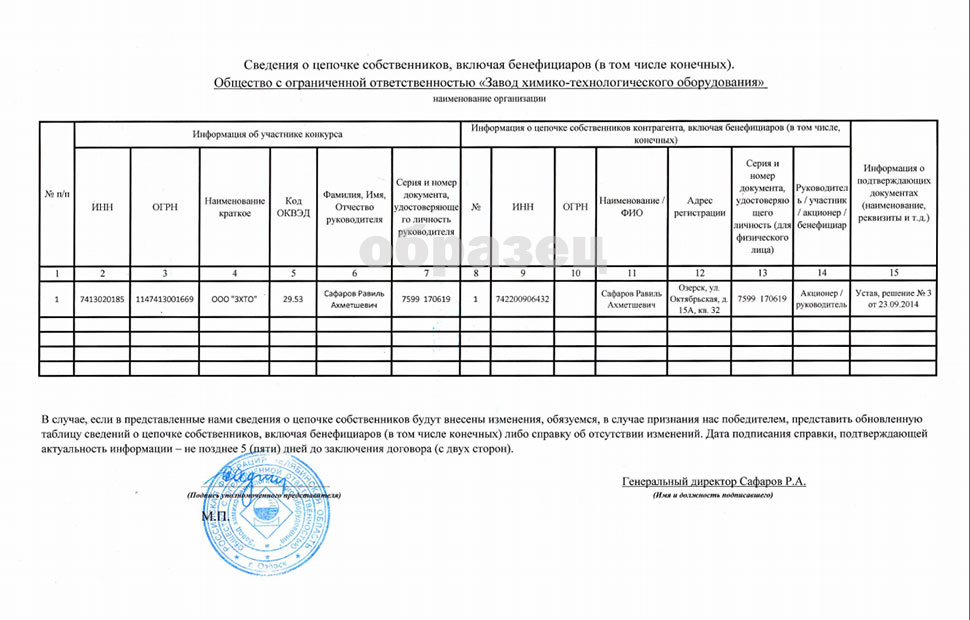

Проверить сведения о регистрации компании

Нужно обратить внимание на дату регистрации юридического лица и сайта. Для это удобно использовать сервисы WHOIS.

Прочитать «Правила пользования сервисом» и «Лицензионное соглашение»

В документах могут содержаться тонкости, которые могут быть упущены при первичном знакомстве с сервисом. Здесь нужно уделить внимание размерам комиссии, порядку оповещения о сделках, способу удержания налогов.

Изучить отзывы инвесторов на сторонних площадках. Много полезной информации можно отыскать на форуме banki.ru.

Удостовериться в доступности службы поддержки, связавшись с представителем компании по телефону.

Общие условия p2p-займов

Точные условия предоставляют сами p2p-площадки. Выбрав площадку нужно внимательно ознакомиться с условиями перед тем, как начать действовать. Примеры требований, которые наиболее часто встречаются, приведены ниже.

Проценты и сроки

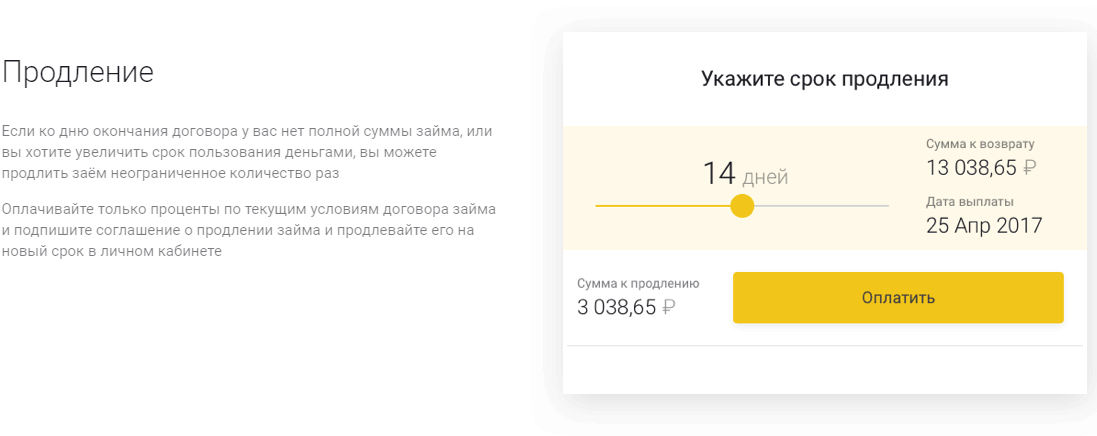

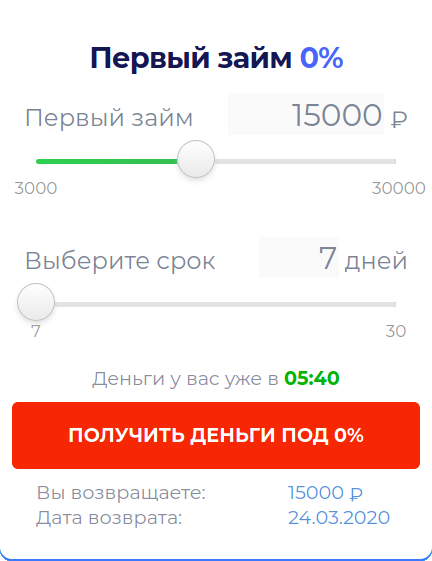

Проценты на биржах от 10 до 500% в год. Период использования кредита от 5 дней до 1 года. Увеличить срок часто помогает поручитель.

Ответственность заемщика

Каждая р2р-платформа держит рейтинговую систему. Рейтинг определяет, какую сумму и на какой срок пользователь получает. При наличии просрочки рейтинг пользователя понижается, долг с него взыскивают, займы на период просрочки получить не представляется возможным. Одни сервисы отдают дело коллекторам, другие решают проблему через суд.

Документы для получения займа

Количество документов для получения ссуды минимально. Часто требуется только паспорт, для повышения степени доверия добавляется СНИЛС, загранпаспорт или ИНН. Справку о доходах никто не требует.

На что можно взять деньги

Вариантов масса, вот только некоторые из них:

- Потребительские нужды (например, приобретение телевизора).

- Приобретение доли в бизнесе.

- Рефинансирование.

LendingClub Обзор: Вердикт

LendingClub — одна из крупнейших пиринговых платформ в мире, предоставившая кредиты на сумму более 47 миллиардов долларов и более 3 миллионов клиентов. Размер компании и их 13-летний опыт работы позволяют заемщикам и инвесторам знать, что они работают с надежной организацией. С точки зрения заемщика, это отличный выбор, если вы хотите занять много денег без обращения в банк. Особенно, если у вас хороший кредитный рейтинг.

Он также предоставляет инвесторам удобный способ получения регулярного пассивного дохода. Однако вы должны хорошо осознавать связанные с этим риски. И, как и в случае с любыми другими инвестициями, всегда будет возможность потерять деньги.

Сколько я могу заработать на LendingClub?

Сумма, которую вы можете заработать, зависит от нескольких факторов, включая вашу склонность к риску, процентные ставки по умолчанию, досрочное погашение кредита и насколько хорошо вы диверсифицируете свой портфель. В последнем квартале (с января по март 2019 года) средние процентные ставки платформы составляли 11.43% для 36-месячных кредитов и 14.29% для 60-месячных кредитов. Средняя доходность по всем кредитам составила 12.67%.

Платформа взимает с инвесторов комиссию в размере 1% от каждого получаемого платежа. Он используется для покрытия платы за обслуживание счета, сбора, обработки и распределения. Помните, что прибыль облагается налогом как обычный доход. Как правило, вы должны ожидать годовой доходности от 5% до 8.7%, что все же лучше, чем хранить деньги на сберегательном счете. Ссуды на более длительный срок (5 лет) позволяют выплатить более 3-х летние ссуды примерно на 2%. Однако это увеличивает уровень риска.

Расследование

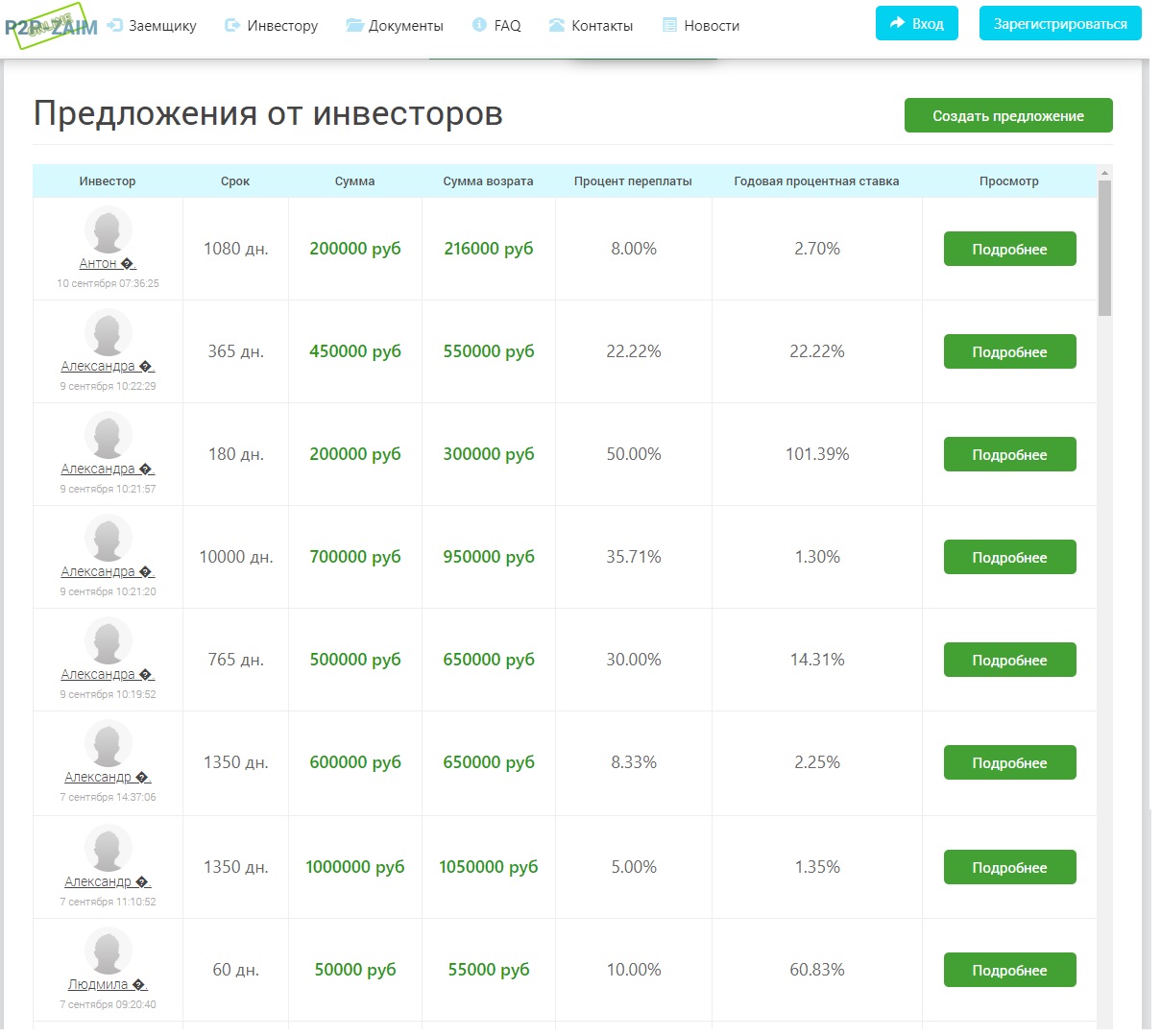

После регистрации можно просмотреть последние заявки на предоставление займа и предложения инвесторов.

“Предложения от инвесторов”

Среди них можно найти фантастически привлекательные: некоторые из цифр, представленных в таблице, ставят под сомнение выгодность заработка для кредиторов. Иные из инвесторов готовы выдавать денежные средства лишь под 40-50%

Все, кто желает одолжить деньги или взять взаймы, обязаны уплатить администрации сайта определённую комиссию, информацию о размере которой найти не удалось. Предложенная схема скорее подтверждает, что здесь имеют место обман и развод.

Связываться с данным ресурсом крайне нежелательно. Даже если авторы стратегии p2p-zaim.online не являются мошенниками, то они создали благодатную почву для процветания жуликов, так как не дают никаких гарантий, не защищают клиентов сервиса, благодаря которым получают заработок.

Основные отличия Р2Р кредитования от традиционных займов в банках

Р2Р —это займ, который в значительной степени отличается от существующих традиционных методов суживания денег, использующихся в банках и прочих кредитных организациях и союзов. Есть несколько основных факторов, которые определяют эту разницу:

Дифференциация услуг

В отличие от обычных банков, инвесторы, которые предоставляют займ на равноправных условиях, предлагают гораздо более узкий перечень услуг, доступных для заемщика. Если банки могут предложить свои клиентам несколько вариантов погашения кредита, различающиеся графиком платежей и суммой первоначального взноса, то Р2Р кредитование в онлайн зачастую предлагает только один способ возврата ссуды.

Также равноправные займы, в основном, финансируются инвесторами, которые могут самостоятельно решать, кого они хотят финансировать, а кого нет. Иногда, один заемщик может быть интересен одновременно для нескольких инвесторов, тогда начинается игра на понижение ставок, как было рассказано выше (метод обратного аукциона).

Выбор заемщика

Когда клиент обращается в обычный банк, ему предлагается на выбор несколько схем займа денежных средств, которые отличаются в зависимости от доходов клиента. Банковская ссуда чаще всего берется из средств вкладчиков, открывших сберегательные счета в данном банке, то есть грубо говоря, клиент банка, сам того не зная, финансирует кого-то, ничего не получая взамен.

В этом случае, выгодоприобретателем становится банк. В этом случае инвестор всегда добровольно отдает деньги, четко понимая, когда и на каких условиях, ему будут возвращены средства.

P2P платформы для получения займа и инвестирования.

P2P платформы для получения займа и инвестирования.

Что такое P2P кредитование?

P2P или «peer-to-peer» кредитование — это сервис взаимного кредитования, позволяющий занимать и одалживать деньги друг у друга, минуя различные финансовые институты-посредники (от МФО до банков). Предполагается, что заемщик может получить тут сравнимый с банковскими ставками кредит, тогда как заимодавец может рассчитывать на дополнительную прибыль, размер которой он может установить сам в зависимости от выбранных рисков. В мире подобные сервисы появились раньше, чем в России.

Zopa (Zone of Possible Agreement) – первая компания, организовавшая P2P-кредитование в Интернете – была создана в Соединенном Королевстве в 2005 году. На конец 2012 года она остается крупнейшим в стране подобным сервисом с более чем 500 тыс. клиентов и объемом выданных кредитов более чем на 200 млн фунтов стерлингов.

В 2006 году и в США появились первые P2P-кредитные компании – Prosper и Lending Club. На конец 2012 года они являются крупнейшими в стране, выдав кредитов на 1,5 млрд долларов. Среди других P2P-кредитных площадок можно назвать Funding Circle, Trustbuddy и Thincats.

В ближнем зарубежье (Украина) действует стартап SimZirok, где используется аукционный метод установления процентной ставки. Поскольку в любом банке ставки по кредиту заметно выше ставок по депозиту, заимодавец в теории способен получить процент выше банковского, тогда как заемщик может взять кредит по более низкой ставке, чем кредит в банке.

Условный пример: ставка по депозиту в банке равна 10% годовых, ставка по кредиту 20%. В этом случае заимодавец (кредитор), устанавливающий 15%, получает на 5% больше, чем получит в банке, а заемщик выплатит на 5% меньше, чем обратившись в банк. Хотя идея P2P кредитования для широких российских масс выглядит как довольно новая, она имеет минимум одного российского предшественника, которого я и рассмотрю ниже. К тому же его опыт вполне хорошо переносится на сферу P2P.

Виды P2P сетей

Несмотря на простоту работы Р2Р сети для организации обмена данными и файлами, все равно требуется наличие стабильной платформы, которая будет задействоваться всеми сторонами, а также системы номенклатуры для отметки файлов.

Известно три типа сетей, описывающих файловых обмен в рамках пиринговой сети. Пользователь может выбрать структурированную, неструктурированную или комбинированную сеть, в зависимости от личных потребностей.

Выбор типа также обусловливается видами файлов, которые находятся в общем доступе, а также наличием выделенной платформы и основным источником контента.

Рассмотрим каждый тип сети детальнее:

- структурированная Р2Р сеть – формируется по принципу иерархии с использованием распределенной хеш-таблицы или DHT. Данный вариант подходит для научных или крупных организаций, где все компьютерные устройства постоянно подключены к сети Интернет. Это позволяет легко найти любые данные и загрузить их максимально быстро, при этом сама система никак не страдает от большого количества устройств, которые подключаются к ней;

- неструктурированная Р2Р сеть – формируется без иерархии, а каждый ПК будет подключаться к ближайшему одноранговому узлу, если в нем есть необходимые пользователю данные. Сеть будет заполняться запросами, и подключение будет происходить к тем узлам, которые отвечают;

- гибридная Р2Р сеть – комбинация неструктурированной и структурированной сети, использование одних и тех же данных, а также терминологии. Такая сеть может идти на компромисс между двумя типами, чтобы максимально использовать преимущества каждого из них;

- торренты – уникальная технология BitTorrent P2P для эффективного поиска и скачивания необходимых файлов. В одном торрент-файле есть полный индекс данных, поэтому происходит быстрое подключение к р2р клиенту и объединение онлайн-пользователей. То есть загрузка происходит совместными усилиями.

Как работает Lending Club

Подобно одноранговым кредиторам, таким как Финансирование Круг, LendingClub связывает заемщиков с инвесторами. Он проверяет запросы заемщиков и представляет принятые инвесторам для финансирования. Затем он собирает выплаты в размере 1% плюс другие комиссии, взимаемые с заемщика, и распределяет оставшуюся сумму среди инвесторов.

LendingClub в основном известен индивидуальными потребительскими ссудами, хотя он также предлагает ссуды и кредитные линии для малого бизнеса, решения для пациентов и, в последнее время, авто рефинансирование. Платформа предлагает личные займы до 40,000 6.95 долларов США по процентной ставке от 35.89% до XNUMX% в зависимости от группы риска, в которой вы находитесь.

Как платформы работают сейчас и что будет дальше

Несколько лет платформы следуют общим нормам российского законодательства. Нет конкретных нормативных актов, которые бы регулировали деятельность инвестиционных сервисов. Долгое время рынок формировался стихийно. С 1 января 2020 года вступает в силу Федеральный закон от 02.08.2019 N 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации». Это главный закон для инвестиционных платформ в России, который устанавливает основные правила для работы всех инвестиционных площадок:— определяет деятельность по организации инвестиций;— устанавливает требования к платформам, участникам и операторам;— вводит ограничения для участников и организаторов;— предусматривает условия инвестирования.С 1 июля 2020 года всё P2P-платформы должны будут следовать этому закону. Компании, которые не вступят в реестр и не будут соответственность требования Центробанка, не смогут продолжить работу.Этот материал опубликован на платформе бизнес-сообщества Forbes Council

Кто использует

Первая категория — заёмщики: предприниматели и компании. Среди них могут быть те, кому по каким-то причинам отказали банки. Бывает, что когда-то в прошлом была подпорчена кредитная история, из-за чего крупную сумму не получить. Либо вполне «банковские клиенты», которые хотят рефинансировать кредиты или им срочно нужны деньги для развития. Инвесторами могут быть частные лица, у которых есть свободные деньги и желание заработать. Обычно они вкладывают небольшие суммы: от 10 до 200 тысяч рублей. Есть и профессиональные инвесторы, которые используют платформу как один из основных инструментов получения дохода. В третью категорию могут входить крупные финансовые институты — банки, МФО, КПК или другие юридические лица. Они используют платформы, чтобы выдавать собственными деньгами займы и получать прибыль. Для некоторых компаний такой способ кредитования может быть дешевле, чем выдача займов собственными силами. Им не нужно тратить свои ресурсы на скоринг, оформление сделки и контроль заёмщика. Иногда организации используют платформы как дополнительный фильтр для заёмщиков — скоринг, который снижает собственные риски.

Как работает онлайн кредитование p2p

При регистрации компания (организатор этой площадки) проверяет заемщика по открытым источникам: по кредитной истории, черным спискам банков. Составляется относительный рейтинг заемщиков. Кредиторы видят его и принимают решение о предоставлении ссуды. После этого между заемщиком и кредитором составляется соглашение о сумме, сроках и ссудном проценте за пользование займом. Деньги перечисляются на указанные в соглашении кошельки или карты.

Физических лиц

Денежные займы получают все зарегистрированные клиенты p2p сервисов, если они прошли проверку и нашли партнеров по кредитованию. Выгода заемщика состоит в быстроте получения займа, отсутствии залоговых обязательств и необходимости выполнять обязательные для банковских структур операции страхования, предоставлять справки о подтверждении доходов. Интернет облегчает получение займов людям в любых уголках страны. Для быстрого решения финансовых вопросов нет необходимости ехать в районные или областные центры.

Для инвесторов

Достоинства схемы однорангового, или равноправного, кредитования для инвесторов состоят в легком доступе к большой базе заемщиков. Риски потери своих средств компенсируются диверсификацией выдаваемых ссуд по суммам, процентным ставкам, регионам. Годовая процентная ставка по займу устанавливается самим инвестором. Она выше ставок по кредитам в банках

Принимая во внимание то, что p2p кредитование производится мелкими суммами и на короткие сроки, выгода для инвестора становится заметнее, чем депозитные программы банков

Какие есть риски

Заемщик перестанет платить по договору. Как бы вас ни убеждали в описании сервиса, что будут всеми силами содействовать возврату средств при просрочках, не особо на это рассчитывайте. Из всех рисков этот самый частый: например, сейчас мой кредитный портфель включает 50 заемщиков. Из них шестеро перестали платить.

Чтобы вернуть деньги, придется идти в суд. Если вы будете заниматься самостоятельным возвратом средств от неблагонадежных заемщиков, придется идти в суд. При этом договор займа подписывается обычно с помощью смс-кода. Доказать, что заемщик действительно подписал договор с помощью смс, без привлечения платформы не получится. Захотят ли там помогать вам — зависит от лояльности платформы. При этом без помощи квалифицированного юриста вы, скорее всего, все равно не справитесь.

Деньги не получится вернуть даже через суд. Если вы выиграли суд и получили на руки исполнительный лист, это еще не значит, что получится вернуть деньги даже через службу судебных приставов. Заемщик — физическое лицо может не иметь официальной работы и средств на банковских счетах, а юридическое лицо с номинальным директором может просто перестать существовать.

Налоговые риски — доход от ваших инвестиций облагается налогом. Если платформа платит налоги за вас, вам не надо об этом заботиться. В противном случае вы должны это делать сами. Разумеется, будет соблазн налоги не платить, но тогда будьте готовы, что когда-то это обнаружится и приведет к штрафам.

Есть еще риск закрытия платформы — для давно работающих на рынке сервисов он не очень большой, но все-таки есть.

Этимология понятия

Словосочетание «народное финансирование» (crowdfunding) давно вошло в оборот развитых стран. С его помощью осуществляют как благотворительные, так и инвестиционные проекты.

Одним из первых подобных проектов был сбор средств на турне группы Marillion в 1997 году.

Краудлендинг в России становится популярен

Краудлендинг в России становится популярен

На сегодняшний момент, разработано несколько эффективных методов привлечения инвесторов и получения ссуд по приемлемым ставкам. P2Р наряду с P2B-кредитованием являются разновидностями краундлендинга. Это новейший способ получения ссуды в режиме реального времени.

Р2В означает, что кредитором выступает частное лицо, а кредитуемым – юридическое.

Компании P2P

Первой российской компанией, использующей принцип P2P кредитов, можно считать «Вдолг.ру», созданную Антоном Тарасовым — а еще через два года появились другие подобные сервисы. Как я писал в недавней статье, вопреки (благодаря?) кризису спрос на займы в микрофинансовых организациях за последний год сильно вырос, особенно на краткосрочные займы «до зарплаты» — в банки обращаться за мелкими суммами выходит слишком накладно.

Хотя с учетом гораздо более высокого процента микрофинансовые организации все-таки сильно уступают банкам: в 2015 году первые выдали почти 140 млрд руб. займов, а банки — 10,7 трлн руб. кредитов. Тем не менее, спрос на мелкие кредиты есть, а значит, в этой нише вполне можно развиваться. Площадки и их условия я перечислю чуть ниже.

В чем отличие компаний P2P от сервиса Webmoney? Как следует из написанного выше, у WM все значительно формализовано. P2P площадки пошли в сфере оценки заемщиков несколько дальше — к примеру, они оценивают их кредитную историю, запрашивают данные паспорта, СНИЛС и ИНН. При задолженности больше 10 000 рублей заемщикам в регистрации отказывают.

Тем не менее, сходство с сервисами Webmoney тоже есть, поскольку в некоторых компаниях заемщики получают кредитный рейтинг — аналог уровня ″доверия заемщиков″ TL, выраженный буквами от А до Н. «Вдолг.ру» присваивает рейтинг от 1 до 100.

Другое отличие в том, что ряд компаний по P2P кредитованию имеет собственные службы взыскания долгов (коллекторов). В последнее время в России случилось несколько довольно крупных скандалов, связанных с методами взыскания, в результате чего в некоторых областях деятельность коллекторов даже запретили. Данные заемщика (но только в случае, если он прекратил выплаты) могут быть переданы кредитору, который до того точной информации о заемщике не имеет.

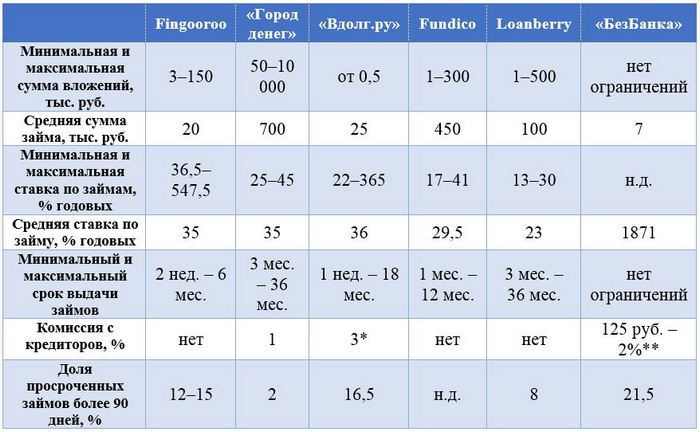

** При займах более 10 тыс. руб

Хорошо видно, что указанные условия хорошо вписываются в известный закон «риск-доходность»: более высокая максимальная ставка соответствует большему проценту невозвратов, что хорошо видно в компаниях Fingooroo, «Вдолг.ру» и «БезБанка». При этом средняя доходность «Вдолг.ру» составляет около 27% годовых. Несмотря на то, что в указанных выше компаниях долг в среднем не возвращает каждый шестой, это было бы полбеды — если бы компании не начали брать на себя функции микрофинансовых организаций, обещая гарантированную доходность.

«Город денег» выдает гарантии на возврат долга за повышенную комиссию с кредитора, а Fingooroo предлагает займы с гарантированной доходностью под 20% годовых. Все это очевидным образом может быть использовано для построения пирамид. Понятно, что за предоставление услуг компании взимают комиссии в любом случае, причем часто делают это и с кредиторов, и с заемщиков. Например, сервис «БезБанка» берет и с тех и с других 2% от суммы займа свыше 10 тыс. руб. и 125–200 руб. с займов меньше этой суммы. У Fingooroo кредитор ничего не платит, а заемщик — от 5 до 10% от суммы займа, в зависимости от своего рейтинга.

Другой отрицательный момент я вижу в том, что многие компании используют в работе не банковские переводы, а подобно Webmoney работают с электронными деньгами — которые, напомню, юридически деньгами не считаются, а российские платежные системы не несут никаких гарантий перед своими пользователями. К примеру, компания «БезБанка» предлагает пользоваться кошельком QIWI, а компания Fingooroo использует «Яндекс.Деньги». И Киви, и Яндекс, кстати, уже имели проблемы с российским законодательством. Впрочем, у компаний есть и другие варианты.

Наконец, перечисленные в таблице P2P площадки хотя и отчитываются перед ЦБ, но не регулируются им. Поэтому табличные данные, в том числе о количестве невозвратов — это лишь данные, которые предоставили сами компании. Т.е. по факту ситуация для инвесторов даже хуже, чем в микрофинансовых организациях. По данным объединенного кредитного бюро, в первом квартале 2016 доля просроченных кредитов составила около 13%, что примерно соответствует усредненным данным по компаниям.

Так что хотя некоторые заголовки статей, прославляющие сервис, называют его «убийцами банков» и предрекают значительное снижение доли банков в секторе кредитования в ближайшие годы, в моем представлении сервисы P2P кредитования это скорее нишевый продукт для определенной категории граждан — хотя бы потому, что разделение кредита на мелкие суммы с целью диверсификации и поиск подходящих вариантов просто весьма затратно по времени.

Взаимное кредитование

Взаимное кредитование (peer-to-peer, или p2p-кредитование) в России почти не развито, несмотря на то что 59% россиян имеют хотя бы один кредит.

По данным ЦБ, в 2015 году совокупный объем портфелей краудфандинговых площадок (а именно к нему ЦБ относит сервисы по взаимному кредитованию) составил около 170 млн руб. Для сравнения: микрофинансовые организации в 2015 году выдали почти 140 млрд руб. займов, а банки — 10,7 трлн руб. кредитов частным клиентам.

Первая российская р2р-площадка открылась в 2011 году. Компанию «Вдолг.ру» основал Антон Тарасов вместе со своими коллегами-банкирами и коллекторами.

Тарасов, несколькими годами ранее создавший брокерский бизнес, который аккумулировал заявки на кредиты для банков, в какой-то момент решил исключить кредитные организации из этой цепочки. К 2013 году, по его словам, стали появляться похожие сервисы.

ЦБ, который с прошлого года анализирует эти сервисы, сообщил РБК, что площадки добровольно отчитываются о результатах своей работы, но данные не раскрыл. Отчетность сдают семь компаний, рассказала Ольга Святченко, генеральный директор сервиса Fingooroo.

Кроме ее компании перед ЦБ отчитываются «Вдолг.ру», «Город денег», Loanberry, Fundico, «БезБанка» и Webmoney.

В других странах

В Европе и США сервисы p2p-кредитования стали настолько популярным, что на площадках p2p-кредитования теперь можно получить не только ипотеку, но также финансы для развития бизнеса. По оценкам специалистов рынка в 2015 году, через биржи p2p было выдано займов на сумму, превышающую 20 млрд долларов.

К концу 2016 года планируется достигнуть отметки в 65 млрд долларов. Это в мире.

Равноправное кредитование не вписывается ни в одну из трех категорий традиционных финансовых институтов: депозитарии, инвесторы, страхователи, и иногда классифицируется как альтернативная финансовая услуга.

К ключевым характеристикам равноправного кредитования относится следующее:

- займы предоставляются на коммерческих условиях

- возможность отсутствия связи или каких-либо предшествующих самой операции отношений между кредиторами и заемщиками

- посредничество специализированной кредитной организации

- экономические операции осуществляются онлайн

- кредиторы могут сами выбирать, в какие займы они хотят инвестировать

- займы не обеспечены и не защищены условиями государственного страхования

- займы представляют собой ценные бумаги, которые можно продавать другим кредиторам