Как пользоваться картой тинькофф платинум

Содержание:

- Описание услуги

- Как работает программа «Перевод баланса»

- Описание услуги «Перевод баланса» от Тинькофф

- Влияние сотрудников банка

- Как работает «Перевод Баланса» от Тинькофф

- Какими методами можно осуществить перевод?

- Как стать участником акции Перевод баланса? Подключаем услугу

- Отличие Тинькофф Блэк от Платинум

- В чем разница между Тинькофф Блэк и Платинум: главные отличия

- Особенности оформления

- Характеристики карт: какая из них лучше

- Что лучше оформить: Тинькофф Платинум или Блэк?

- Взимается ли комиссия за перевод

- Часто задаваемые вопросы о переводе баланса

- Подходит ли мне перевод баланса?

- Сколько я должен перевести?

- Могу ли я сэкономить деньги с переводом баланса?

- Что такое рейтинг-серфер?

- Каковы средние ставки для переводов баланса?

- Почему мне нужно платить комиссию за перевод?

- Могу ли я по-прежнему тратить деньги на карту перевода баланса?

- Какие еще у меня варианты?

- Дополнение

- Как подключить?

- Математика переноса баланса

- Как это сделать практически?

- Покупки по карте вместе с рассрочкой 120 дней, как не попасть на проценты

Описание услуги

Перевод баланса своей сутью направлен на переадресацию долговых обязательств заемщика за счет выпуска лимитированного по денежным ресурсом карт-счета. Данные средства направлены на погашение долговых обязательств перед сторонними банками. Данная услуга, становится доступной клиенту после получения карты Tinkoff Platinum.

Данная финансовая услуга, которая имеются как перекредитование, придется по вкусу, прежде всего лицам, имеющим не только займы в банках, но и располагающими кредитками по которым ежемесячно происходит начисление процентов.

Условия процедуры рефинансирования

Исходя из условий Тинькофф банка, на период равный 90 дням начисления процентов за расходование кредитных ресурсов, не начисляется. Однако, не смотря на это, не стоит забывать об уплате 6% ежемесячно. Этот платеж будет направлен на погашение рефинансируемой задолженности.

За процедуру финансового перечисления в другие банковские структуры в качестве оплаты образовавшегося долга в начальные 2 месяца комиссию не взимают. Плюс ко всему по завершению периода у клиента спишут дополнительную комиссию равную 3%.

Ограничения при перекредитовании:

| Ограничение | Сумма |

| Предел максимальных значений при совершении банковского перечисления, руб. | 120 000 |

| Предел максимальных значений при совершении банковского перечисления, на кредитку, руб. | 75 000 |

| Минимальная сумма перевода, руб. | 5 000 |

При этом не следует забывать, что за активацию услуги перекредитования со счета мгновенно будет списано 590 руб. за обслуживание.

Важно! Льготный период сроком на 90 дней будет работать исключительно при отсутствии расходных операций по кредитной карте в данный временной промежуток.

Подключение

Чтобы воспользоваться услугой, пользователю необходимо обзавестись кредитной карты Платинум. Выполнить эту операцию можно в онлайн режиме на сайте банка, при этом всем нет необходимости посещать офис и собирать справки. После одобрения заявки, клиент может получить карту по истечении 2-х банковских дней (ее доставят курьером) в удобное для клиента время и локацию.

Для подключения сервиса по переводу баланса, следует позвонить в банковский call центр по основному телефону (8-800-333-777-3), сообщить о намерении и предоставить требуемый пакет информации.

Если финансы будут направлены на погашение банковского кредита, необходимо заблаговременно уточнить данные касающиеся реквизитов организации выдавшей кредит, а также личное цифровое обозначение счета. При gjгашении долга находящегося на карте сообщают ее номер, а также ФИО владельца и окончания срока ее обращения.

Выполнив комплекс вышеуказанных процедур, следует ждать обратной связи от банка.

Нюанс! Исходя из отзывов оставленных довольными клиентами, переведенные финансы поступят не более чем за 5 дней.

Как работает программа «Перевод баланса»

Перед участием в программе вам следует понять принцип ее действия:

- В настоящий момент длительность грейс периода по акции «Перевод баланса» составляет 90 суток (но если вы получили платиновую кредитную карту до конца лета 2017 года, то длительность льготного кредитования – 120 суток);

- Вы переводите долг по кредитной карте или кредиту от другого кредитора в Тинькофф, и на весь долг будет распространяться беспроцентный период. В течение 90/120 суток вы можете не выплачивать проценты, но погашать минимальные взносы (величина составляет минимум 6% от величины перекрытой задолженности у другого кредитора) каждый месяц вы обязаны. Эти взносы будут снижать размер основного долга уже в Тинькофф;

- После того, как грейс период подойдет к концу, на остаток задолженности вам начнут начисляться проценты (по стандартному тарифу вашей кредитной карты от Тинькофф).

Ключевые особенности акции «Перевод баланса» таковы:

- Платить за подключение не нужно. Если у вас уже оформлена Тинькофф Платинум, активировать услугу вы можете незамедлительно;

- Предложение действует только 1 раз. Допустим, у вас есть несколько долгов: частично или полностью перекрыть с помощью программы вы сможете лишь один из них;

- Подключить услугу можно самостоятельно: обратившись к менеджерам на портале Тинькофф или позвонив на Горячую линию компании;

- Сумма перевода должна быть равной или меньшей действующего лимита вашей Тинькофф кредитке. Допустим, на вашей карте сейчас находится 30.000 рублей. Значит погасить вы сможете только 30.000 рублей долга у другого кредитора;

- Рефинансировать долги других лиц вы не можете;

- Перевести деньги можно исключительно на кредитный счет. Перевод на дебетовый счет невозможен.

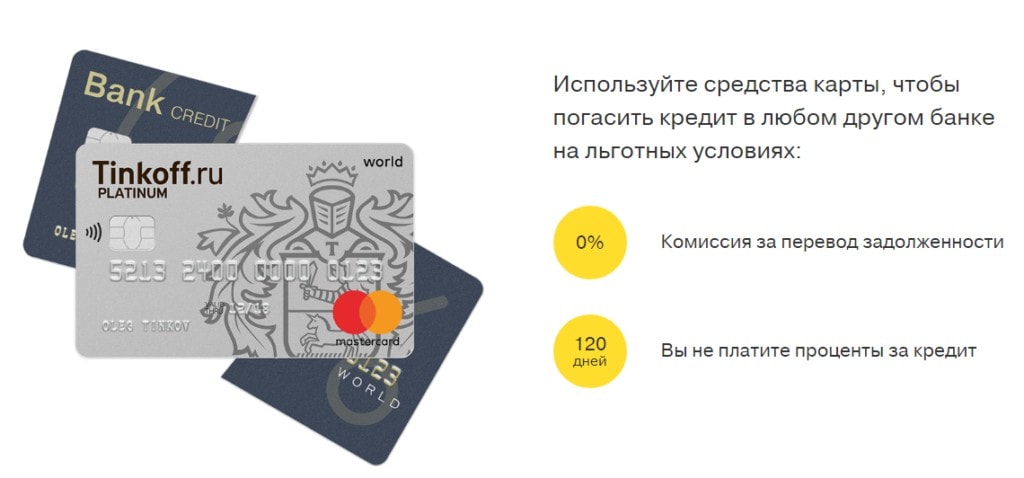

Описание услуги «Перевод баланса» от Тинькофф

«Перевод Баланса» (далее ПБ) позволяет переводить кредитную задолженность перед другими банками (потребительский или автокредит, а также долг по кредитке) на карту Тинькофф Платинум на льготных условиях (точнее на счёт в ТКС банке, ведь карта всего лишь удобный инструмент для доступа к счёту). А если проще, то Тинькофф гасит ваш кредит в любом другом банке с вашей же кредитки в рамках доступного кредитного лимита.

По условиям банка, в течение 3 месяцев (90 дней) на переведённую сумму проценты начисляться не будут (0%!) при условии внесения обязательного ежемесячного платежа (6%), что даёт длительную отсрочку по уплате кредита и значительную экономию средств. По истечении данного льготного периода начинают начисляться проценты на сумму перевода уже по процентной ставке тарифного плана вашей кредитки.

Услуга будет полностью бесплатной (т.е. с вас не удержится комиссия за межбанковский перевод) первые 2 (два) месяца после одобрения заявки на карту (а не с момента получения самой карточки). По прошествии 2 месяцев услуга перевода задолженности также может быть подключена, но возможны дополнительные комиссии за перевод (0 – 3%) – уточнить это можно по горячей бесплатной линии 8 (800) 555-10-10.

Это официальная информация с сайта банка, а чтобы найти подробности и реальные отзывы, пришлось потратить время – складывается впечатление, что каждая смена дизайна сайта всё дальше прячет нужную информацию по продуктам банка.

Влияние сотрудников банка

Если допущена первая просрочка, то происходит начисление пени за каждый день. Плюс к этому будет происходить регулярное общение с сотрудниками банка, которые напоминают о том, что долг не оплачен. Кроме того могут привлекаться внутренние коллекторы, которые не только звонят, но и пишут заемщику.

Также они часто обращаются к работодателю с целью взыскания долга через него. Это достаточно неприятно, ведь подрывает авторитет в глазах руководителя и коллег. Далее уже идет передача долга коллекторским агентствам, которые работают значительно жестче и далеко не всегда действуют по закону.

Как работает «Перевод Баланса» от Тинькофф

После оформления карты Платинум и получения её, вы звоните по номеру горячей линии ТКС банка 8 (800) 555-10-10 (звонок бесплатный) и изъявляете желание воспользоваться данной услугой.

Вы можете делать один перевод каждые 6 месяцев.

Далее, с вас потребуют номер счета в банке-получателе и его БИК, если перевод осуществляется на кредитный счет, либо реквизиты кредитки (номер карты, срок действия, имя и фамилия на карточке) для погашения задолженности по кредитной карте.

Сумму перевода Тинькофф банк узнает от вас, так что рекомендуется заранее обратиться в банк, в котором у вас имеется кредит для уточнения необходимой для полного погашения суммы.

Какими методами можно осуществить перевод?

Перевод с карты Тинькофф на карту Сбербанка производится преимущественно через Интернет. Через банковский терминал самообслуживания Тинькофф перевод на карту стороннего банка совершить не удастся, а вот с помощью банкомата такую операцию выполнить можно.

Факт

В большинстве случаев деньги зачисляются мгновенно. Единственное, при переводах по реквизитам могут деньги прийти не сразу (максимум через 3-4 дня).

С помощью банкомата

Можно перевести деньги как на свою карту (пополнить баланс), так и на карту другого банка (в том числе Сбербанка). Для перевода средств через терминал:

- Найдите терминал Тинькофф Банка, выберите опцию «Перевести» и вставьте свою карту.

- После ввода пин-кода, выберите в меню пункт «По номеру карты».

- Укажите номер карты Сбербанка, введите сумму и нажмите «Далее». Внесите нужное количество купюр и нажмите «Перевести».

Операция доступна и без карты, но для этого нужно авторизироваться в банкомате с помощью сервиса бесконтактной оплаты (Apple Pay, Google Pay и пр.). Далее необходимо следовать вышеописанной процедуре.

С помощью приложения

Мобильный банк очень удобен для совершения дистанционный операций по карте. Для перевода средств на карту Сбербанка посредством мобильного банка Тинькофф сперва скачайте приложение на смартфон и войдите в учётную запись.

Далее перейдите в раздел «Платежи» — «Переводы». Выберите один из перечисленных способов совершения перевода: по номеру телефона/по номеру карты/по реквизитам.

По номеру телефона держателя карты

Этот способ перевода появился совсем недавно, но уже пользуется большой популярностью среди пользователей, которые отправляют друг другу мелкие суммы (за обед, покупки и пр.).

Для перевода по номеру телефона:

- Выберите раздел «По номеру телефона».

- Введите номер телефона получателя денег. Укажите сумму и нажмите «Перевести».

Факт

Система самостоятельно обнаружит получателя по номеру его телефона и осуществит перевод на известные ей реквизиты в Сбербанке. Если найти человека не удастся, придётся выбрать другой способ перечисления средств.

По номеру карты

Перевод возможен на дебетовые или кредитные карты Мастеркард, Визы, Мир. Для этого нужно знать не только свой номер карты, но и данные получателя. Это возможно только, если сам держатель карты сообщил все реквизиты карты (например, для оплаты товара или услуги).

Для перевода денег:

- Выберите опцию «По номеру карты».

- Введите номер карты получателя и отправьте ему нужную сумму.

На сайте банка

Самый элементарный способ перевода. Для этого нужно предварительно пройти регистрацию на сайте Тинькофф Банка и получить доступ к своему личному кабинету — https://www.tinkoff.ru/cardtocard/login

Чтобы пройти регистрацию — укажите свой номер телефона. Если вы являетесь клиентом банка, то введите логин, который вам выдали при оформлении карты. Также логин можно получить заново тут — https://www.tinkoff.ru/registration

Для отправки денег:

- Зайдите на сайт — https://www.tinkoff.ru/cardtocard

- Введите данные карт отправителя и получателя, сумму и нажмите «Перевести».

Деньги зачисляются в течение 1-2 минут.

Все операции осуществляются через мобильное приложение или на сайте. Пополнить счёт или сделать перевод на карту Сбербанка можно в банкоматах Тинькофф либо через вышеописанные онлайн-сервисы. Размер оплаты зависит от выбранного способа перечисления.

Как стать участником акции Перевод баланса? Подключаем услугу

Если у вас еще нет кредитки Тинькофф Платинум, вам следует:

- Уточнить сумму полной задолженности по действующему займу в другом банке. Объясните, что вы собираетесь закрыть кредит целиком и попросите указать точную сумму долга на определенный день/месяц. Кроме того, вам потребуются все реквизиты карточки или банковского счета;

- Заполните заявление на оформление карты Тинькофф Платинум. Ожидать ответа от банка долгий срок не придется: заявки рассматриваются в тот же день. В случае одобрения, «пластик» вам доставит сотрудник веб-банка по указанному вами адресу;

- Активируйте карточку через интернет-приложение или на сайте банка. Если вы решите активировать кредитку через сотрудника Горячей линии, подключите услугу сразу же;

- Продиктуйте специалисту реквизиты кредитки или банковского счета, на которые должны быть переведены деньги. Перевод будет выполнен за 5 рабочих суток максимум (стандартный срок – 2 рабочих дня).

Если у вас уже есть платиновая кредитка, вам нужно:

- Позвоните на Горячую линию Тинькофф или свяжитесь с онлайн-менеджером. Расскажите о том, что хотите воспользоваться соответствующей услугой, озвучьте реквизиты другого кредитора;

- Радуйтесь тому, что смогли сэкономить проценты, которые бы набежали по другому вашему займу в течение 3-х или 4-х месяцев. Но не забывайте выплачивать Тинькофф минимум 6% от суммы нового «платинового» кредита.

Подводим итоги

Говорить о том, насколько привлекателен «Перевод баланса» стоит только после того, как вы проведете точные подсчеты. Если вы заканчиваете рассчитываться с займом в другой организации, и выплачиваете лишь «тело» долга, то особого смысла участвовать в программе Тинькофф нет.

Но если ваш займ – под высокий процент или вы только-только начали платить другому банку, подключение услуги может быть по-настоящему выгодно.

Отличие Тинькофф Блэк от Платинум

Тинькофф Блэк и Платинум — это две карты одного банка. Клиент может оформить одновременно обе из них. Для их получения не нужно ехать в офис: банк Tinkoff отличается внимательным отношением к своим клиентам и организует бесплатную доставку карт на дом или в офис клиент.

В чем разница между Тинькофф Блэк и Платинум: главные отличия

Основная разница между Тинькофф Блэк и Платинум заключается в том, что первая карта является дебетовой, а вторая — кредитной. Т.е. на Tinkoff Black пользователь хранит свои средства, которые может в любой момент снять без дополнительных комиссий и штрафов, а на Platinum — лежат деньги банка. Тинькофф подключает к кредитке определенный лимит, установленный на основании изучения финансового рейтинга клиента. За пользование этими деньгами клиент платит проценты (если не успеет вернуть их вовремя).

Особенности оформления

Для оформления Тинькофф Платинум и Блэк можно подать онлайн заявку в любое время. Для того, чтобы получить Black не нужно заполнять обязательную анкету с указанием места работы, дохода, имеющихся кредитов и т.д. Фактически эту карточку привозят сразу же по запросу: банк никогда не откажет в оформлении дебетового продукта. При этом для получения кредитки нужно:

- подписать заявление;

- указать максимум правдивой информации о себе (как при стандартной заявке на оформление займа);

- дождаться одобрения со стороны банка, т.к в выдаче Platinum могут отказать (но это случается крайне редко).

Характеристики карт: какая из них лучше

И Платинум, и Блэк являются картами международных систем. Благодаря этому ими можно пользоваться практически во всех странах мира. Однако они имеют разные условия использования, что следует учитывать при оформлении той или иной карточки. К этим отличиям можно отнести:

- платное снятие наличных по карточке Platinum (на Tinkoff Black обналичивание — бесплатно);

- проценты за переводы по Platinum даже внутри банка (на Блэк подобные операции бесплатны.

- конвертацию валют на карте Блэк при нахождении в других странах (кредитка Platinum пока не поддерживает эту функцию);

- возможность прикрепления к Tinkoff Black детской карты Джуниор (для кредитки это невозможно).

Карту Tinkoff Блэк можно сделать зарплатной, подав соответствующее заявление в бухгалтерии своей фирмы на перевод зарплаты на ее реквизиты. Для Platinum это исключено: кредитка не может выполнять функции зарплатной карточки.

Стоимость обслуживания: разница тарифов

Стоимость обслуживания Platinum составляет 590 рублей в год, а Black — 99 рублей в месяц. При этом по дебетовой карте можно не платить эти деньги, если:

- оформить подписку Тинькофф Про;

- прикрепить карту к кредиту наличными в банке;

- положить на счет в банке Тиньков более 50 т.р.

Кэшбэк

Tinkoff Black участвует в программах кэшбэка банка, т.е. возврата части денег из потраченных средств обратно на счет. Он равен:

- 1% — на все совершенные покупки;

- 2-15% — для трех категорий товаров, которые держатель выбирает самостоятельно;

- 30% — партнерский cashback для отдельных видов продукции (предоставляется только в мобильном приложении Тинькофф).

В отличие от Блэк Тинькофф Платинум не участвует в системе cashback. Для него действует программа Браво.

Начисление процентов: правила и отличия

На деньги клиента, находящиеся на карте Black, банк начисляет небольшие проценты при условии того, что траты по ней на покупки будут больше 3000 в месяц (категория товаров не имеет значения). Процентная ставка составляет:

- 4% — при стандартных условиях для всех клиентов банка;

- 7% — при условии подключенной подписке Тинькофф Про.

У карты Тинькофф Платинум такой функции нет, т.к. изначально на ней хранятся деньги банка.

Что лучше оформить: Тинькофф Платинум или Блэк?

Tinkoff Platinum и Black — это две карты с разным функционалом. Их достаточно сложно сравнивать, т.к. они имеют массу отличий. Поэтому выбор того или иного продукта зависит только от запросов клиента. Если ему требуются заемные средства, то лучше оформить Тинькофф Платинум. Если же в этом нет необходимости, подойдет дебетовая карта Блэк.

В избранное

Займ без процентов на 3 дня от МФО Честное Слово

Долг россиян нелегальным кредиторам составил 100 млрд. рублей

Кто брал займы в 2017 году?

Взимается ли комиссия за перевод

Комиссию за выполнение услуги Tinkoff не берет. В дальнейшем условия перевода баланса «Тинькофф» предполагают:

- Внесение обязательного взноса в размере 6% от общего объема финансов на счете. Сумма уходит на погашение основной задолженности.

- Освобождение от начислений по кредиту на 4 месяца.

- Списание около 600 руб. на годовое обслуживание кредитки.

- Процент при оформлении составит 0,89 от суммы долга. Стоимость месячного онлайн-оповещения составит 59 руб., опцию можно отключить.

После 120 дней использования карты размер процентной ставки варьируется от 12 до 30 за год. При обналичивании средств льготы аннулируются. Начисления вырастут почти в 2 раза.

Перед заключением договора стоит рассмотреть все плюсы и минусы перевода. Если кредит почти полностью погашен, вступать в программу может быть нецелесообразно. Но чаще проект позволяет получить экономию по начисленным процентам.

Клиенты, подключившие продукт, положительно оценивают нововведение банка. Пользователи отмечают, что предложения «Тинькофф» выгодно отличаются от условий других компаний.

Часто задаваемые вопросы о переводе баланса

Вот некоторые из наиболее часто задаваемых вопросов о переводе баланса, которые мы нашли:

Подходит ли мне перевод баланса?

Если вы хотите погасить свой долг, перевод баланса – отличный вариант. Но вам нужно убедиться, что у вас есть твердый план погашения. Если вы этого не сделаете, вы можете снова накопить еще больше долгов.

Сколько я должен перевести?

По этому поводу ведутся споры, но эксперты посоветуют вам не превышать 30 процентов вашей кредитной линии при хранении баланса. Я не согласен с этим, поскольку я был кредитным аналитиком и знаю, что банки смотрят на ваше общее использование. Если вы используете максимальную кредитную карту для перевода баланса, и это дает вам больше шансов погасить свой долг, но на других ваших картах нет баланса, и ваше общее соотношение составляет менее 30 процентов, я думаю, вы в порядке.

Могу ли я сэкономить деньги с переводом баланса?

Это цель перевода баланса, помимо более быстрого погашения долга. Убедитесь, что вы смотрите на ставку, которую вам дают, продолжительность рекламной акции и любые комиссии, которые вы должны заплатить, чтобы завершить перевод.

Например, вам, возможно, придется заплатить 5-процентную комиссию за перевод, чтобы получить 0-процентную процентную ставку в течение девяти месяцев – это не очень хорошая сделка, потому что эффективная годовая ставка больше примерно от шести до семи процентов, если учесть количество времени, которое у вас есть. промо и плата, которую вы платите.

Я настоятельно рекомендую вам использовать наш калькулятор перевода баланса, чтобы определить, сколько вы сэкономите, прежде чем делать какие-либо шаги.

Что такое рейтинг-серфер?

Сёрфер ставок – это тот, кто постоянно переводит свой баланс на новую акцию, когда заканчивается другая. Они не всегда выплачивают свой долг, но разыгрывают предложения друг против друга, чтобы получить стабильно хорошую ставку.

Это может показаться хорошей идеей и может сработать в краткосрочной перспективе, но со временем банки уловят эту тенденцию из вашего кредитного отчета и перестанут предлагать вам сделки. Выберите промо и придерживайтесь его, а затем работайте, чтобы погасить свой долг как можно более агрессивно. Цель – выплата долга, а не перемещение остатков, чтобы выиграть время.

Каковы средние ставки для переводов баланса?

Как правило, с новыми картами вы увидите 0 процентов предложений, но в конечном итоге вы заплатите комиссию за перевод, так что на самом деле это не 0 процентов. Вы можете найти более выгодное общее предложение, ища то, что имеет более высокую ставку с ограниченной или небольшой комиссией.

Почему мне нужно платить комиссию за перевод?

Короткий ответ таков: эмитент вашей кредитной карты зарабатывает деньги. Для эмитента кредитной карты не будет никакой пользы, если вы не начнете получать проценты без комиссии – это бесплатные деньги. Нет гарантии, что вы не переведете баланс в другое место, и нет гарантии, что вы вернете долг. Поскольку это необеспеченный долг, они могут сделать очень многое, чтобы вернуть долг. Таким образом, банки будут взимать комиссию за перевод, чтобы убедиться, что это по-прежнему выгодно независимо от того, платите вы или нет.

Могу ли я по-прежнему тратить деньги на карту перевода баланса?

Можно, но я не советую. Это делает вещи беспорядочными и сложными, и у вас будут балансы в нескольких категориях.

Ваш перевод баланса может составлять 0 процентов для рекламной акции, но он может увеличиться до 27,99 процента и быть классифицирован как денежный аванс после завершения рекламной акции. В этом случае вы бы застряли с высоким балансом, если бы добавляли покупки поверх него.

Какие еще у меня варианты?

Если вы застряли в долгах и перевод баланса не для вас, у вас есть несколько других вариантов.

Во-первых, вы можете работать с консультационным агентством по долгам. Эти компании являются некоммерческими и будут работать над тем, чтобы договориться о более низких ставках от вашего имени, с обещанием, что вы закроете свои кредитные карты и больше не будете их использовать.

Вы также можете изучить ссуды для консолидации долга, такие как Payoff, которые дадут вам единовременную выплату по вашему долгу. Это похоже на перевод баланса, но считается личным займом.

Дополнение

После публикации материала в редакцию CNews поступил комментарий представителей «Альфа-банка». Он приведен без изменений.

«Сейчас уже все хорошо, и важное, сбоя не было, – заявили CNews представители банка. “Альфа-онлайн” работает и работал как обычно

Из-за технических работ у небольшой части клиентов могло временно не получиться войти в приложение. В банке регулярно проводятся технические работы – это часть его ежедневной деятельности».

Евгения Украинцева: Автоматизация HR-процессов должна начинаться с цифровизации оргструктуры

HR Tech 2022

Также поступил ответ представителей Сбербанка (приведен без изменений): «Мы не подтверждаем сбой на стороне Сбербанка, системы работают штатно». При этом скриншоты и публикации CNews и других российских СМИ говорят об обратном.

Комментарий представителей «Райффайзен-банка» (без изменений): «Информацию о сбое не подтверждаем, вход в приложение работает штатно».

Как подключить?

Банк работает онлайн, все операции, процедуры оформления карты, заключения должностных договоров осуществляется дистанционно. Услуга «Перевод баланса» — не исключение. Для ее подключения следуют инструкции.

- На официальном сайте подают заявку на оформление кредитной карты Платинум.

- В заявке указывают личные данные, включая контактные, паспортные данные, цель оформления кредита. Преимущество – не нужны справки, подтверждающие платежеспособность клиента. Напишите приблизительную сумму месячного дохода, укажите наличие дополнительных источников заработка, открытых накопительных счетов.

- Одобрение запроса от банка приходит в виде смс-оповещения, высылают в день оформления заявки.

- По телефону с представителем Тинькофф оговаривается день и удобное время встречи с курьером, который передает оформленный кредитный продукт вместе с пакетом документов, подтверждающих обязательства и права обеих сторон.

- После активации карты и регистрации личного кабинета, подключают услугу «Перевод баланса».

- После звонка на горячую линию Тинькофф (по номеру 8-800-333-777-3), клиент оставляет заявку, в устной форме, о кредите, который погашается за счет Платинум карты.

- Понадобится продиктовать реквизиты другого банка, где есть долг по кредиту, номер счета.

- В случае рефинансирования кредитки, указывается ее номер, срок действия, дополнительный код на обратной стороне.

Об одобрении заявки Тинькофф оповещают клиента по смс-сообщению. Согласно отзывам людей, воспользовавшихся услугой «Перевод баланса», средства зачисляются в счет погашения кредита через 2-5 дней с момента подключения перекредитования.

Математика переноса баланса

Без сомнения, перевод может сэкономить вам деньги. Скажем, у вас есть баланс в размере 5 000 долларов на кредитной карте с 20% годовых. Выполнение этого баланса стоит вам 1 000 долларов США в год с такой скоростью. Затем вы получаете предложение о переводе средств на новой кредитной карте с условиями 0% в течение 12 месяцев. Вы можете переместить свой баланс в размере 5 000 долларов на новую карту, и у вас будет целый год, чтобы выплатить его без процентов. Вам просто нужно заплатить 3% за перевод, который составляет 150 долларов США. Даже после оплаты вы выйдете вперед, не выплачивая проценты в течение года, до тех пор, пока вы наложите около 415 долларов США в месяц на ваш баланс в размере 5 000 долларов, чтобы он был полностью оплачен к концу рекламного периода.

Как насчет перевода баланса, если нет предложения по процентной ставке 0% — стоит ли времени и хлопот? Это может быть, но сначала сделайте математику. Скажем, у вас есть баланс в размере 3 000 долларов с процентной ставкой 30%. При 30% годовых, вы в настоящее время платите $ 900 в год в процентах. Вы видите карту с 27% годовых и комиссионный сбор в размере 3%. Передача баланса означает, что вы платите 810 долларов США в год; добавьте сумму за перевод в размере 90 долларов США, и это догадывается, что — 900 долларов в год. Вы о перерыве даже через год. В этом примере, чтобы выйти вперед, вам нужно искать сделку, в которой APR составляет менее 27%. Лучшим планом может быть попросить эмитента вашей карты снизить процентную ставку до 27%, поэтому вы не несете плату.

Как это сделать практически?

Для этого обращаемся в банк. Можно через сайт, через Мобильное приложение.

Или просто позвоните: 8 800 555-77-78

Обратите внимание, что этот номер только для звонков по России. Если вы в данный момент находитесь за границей РФ, набирайте московский городской: +7 495 648-11-11. Сотруднику банку скажите, что хотите воспользоваться услугой «Перевод баланса»

Если вы уже клиент банка и имеет кредитку Тинькофф, то необходимо не иметь задолженности по ней (непогашенной)

Сотруднику банку скажите, что хотите воспользоваться услугой «Перевод баланса». Если вы уже клиент банка и имеет кредитку Тинькофф, то необходимо не иметь задолженности по ней (непогашенной).

Если вы первый раз обращаетесь в банк, вам сначала нужно будет получить кредитку Platinum. Либо другую, их доступно более 10 на выбор. Поэтому оператор сначала предложить ее оформить, предоставив о себе данные или заполнив анкету.

Сама услуга «Перевод баланса» — бесплатная. Но есть тонкости, о них ниже.

Покупки по карте вместе с рассрочкой 120 дней, как не попасть на проценты

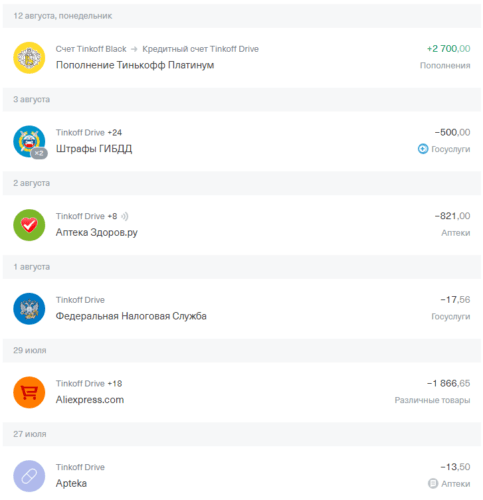

Я решил разобраться – как покупки по карте работают совместно с рассрочкой по переводу баланса, и сделал несколько покупок и операций по карте, несмотря на вышесказанное. Я рассчитал, что в конце периода в 120 дней я на проценты уже не попаду. Вот расходные мои расходные операции, и банк это устроило, кредитный лимит в 100к мне оставили:

Видно операции на общую сумму около 3419 руб. (200р платежа за МТС не влезло на скрин) и очередной платеж по рассрочке в 2700 руб. Итого из 50000 рассрочки у меня уже было погашено 3000+2900+2700 = 8600, и осталось погасить 41400 до 24.08.

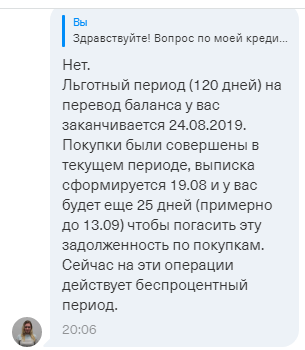

В чате мне подтвердили, что можно не спешить с досрочным погашением основной суммы рассрочки.

Поэтому уже за месяц до конца 120 дней рассрочки можно смело начинать пользоваться кредиткой Tinkoff в обычном режиме (если, конечно, это позволяет кредитный лимит). Рекомендую заранее на всякий случай отключить функцию “Сверхлимит” чтобы не попасть на 390 рублей или даже 3 раза по 390 = 1170.