Как перевести деньги без комиссии: доступные способы и советы

Содержание:

- Как из Беларуси перевести деньги на карту Сбербанка через сервисы Альфа-Банка

- Создание и настойка шаблона на перевод денег на счет

- Как перевести через сервис ВКонтакте?

- Вконтакте и Одноклассники

- Схема зачисления платежей

- Как переводить деньги онлайн без комиссии другим клиентам СберБанка

- Лимиты, ограничения и тарифы по переводам

- Что это такое

- Условия перевода денег с карты на карту через Портмоне

- Действующие ограничения и лимиты

- Перевод через специальные сервисы и банки

- Как пополнить карту СберБанка без комиссии через интернет

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Самый быстрый перевод с минимальной комиссией

- Отделения Сбербанка

Как из Беларуси перевести деньги на карту Сбербанка через сервисы Альфа-Банка

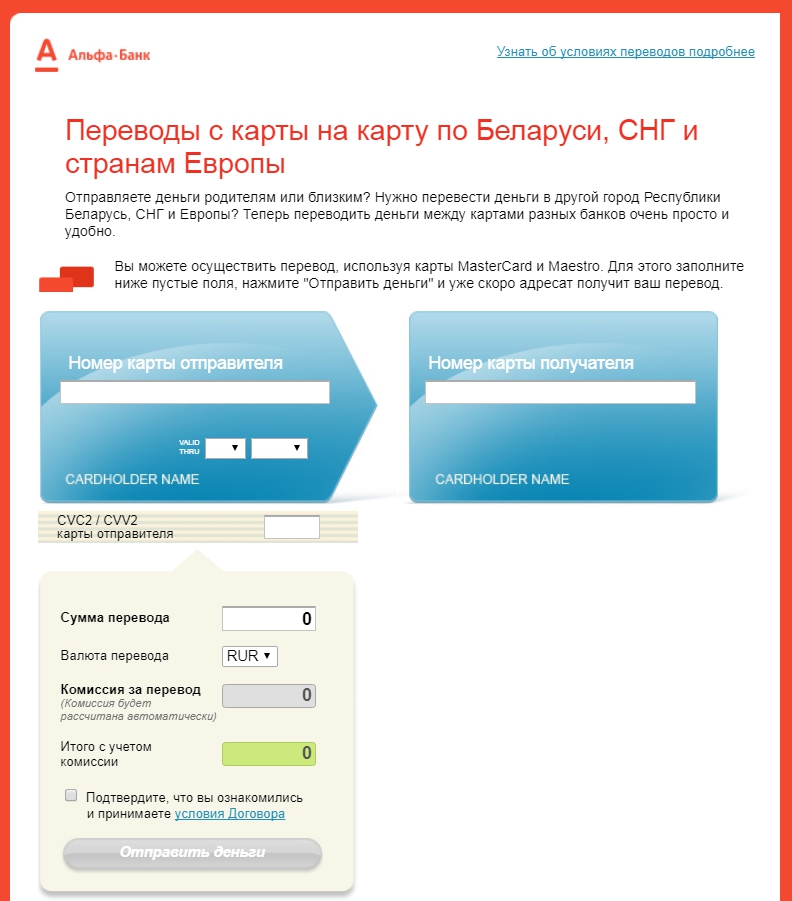

Альфа-Банк дает возможность перевести деньги с карточек банков Республики Беларусь на карты Российских банков, в том числе и Сбербанка. Для этого совсем не обязательно наличие открытого счета или карточки Альфа-Банка. Данный вид перечисления можно оформить в режиме онлайн на следующих площадках:

- Интернет-банк «Альфа-клик»;

- Мобильный банк «Альфа-Мобайл»;

- Сайт Альфа-Банка (Беларусь);

- Социальная сеть Facebook.

При выборе данного способа перевода следует учитывать тот факт, что банк-отправитель или банк-получатель могут устанавливать собственные правила или ограничения для таких транзакций либо вовсе отказать в такой услуге. Все зависит от нормативной базы банка-эмитента карты. Учитывая тот факт, что информация о результате операции отображается практически моментально, можно попробовать зачислить средства на карточку таким способом.

Форма для перевода довольно проста и требует внесения следующей информации:

- Номер карты отправителя;

- Номер карты получателя;

- Защитный трехзначный код отправителя;

- Срок действия карты отправителя;

- Сумма перевода;

- Валюта перевода.

После заполнения всех полей, вы сможете увидеть комиссию за перевод. Она рассчитывается автоматически и указывается в соответствующей графе. Далее, подтвердите, что вы ознакомились с условиями договора и нажмите на кнопку «Отправить деньги».

Срок зачисления денежных средств зависит от регламента работы банка, на карту которого зачисляются деньги, и составляет от 1-5 банковских дней. Размер комиссии составляет 2% плюс 40 рублей и списывается со счета отправителя.

Создание и настойка шаблона на перевод денег на счет

Чтобы настроить шаблон платежного поручения для перевода денег через Сбербанк Онлайн можно обратиться к специалисту банка. После того как шаблон будет создан:

- Авторизуйтесь в приложении или на сайте банка.

- Откройте шаблон.

- Введите сумму операции и подтвердите одноразовым кодом из СМС.

Для отправки денег по шаблону не надо вписывать ФИО получателя, его счет, название и БИК банка-получателя. Эти поля уже будут заполнены. При создании шаблона можно обойтись и без помощи специалиста. Главное, чтобы распечатанное и подписанное в банке платежное поручение было под рукой.

С его помощью можно самостоятельно заполнить все необходимые поля. Если возникнут вопросы, можно обратиться на номер горячей линии или выяснить нюансы заполнения в чате на официальном сайте Сбербанка.

Если какой-то перевод требуется проводить регулярно, можно настроить автоплатеж. Например, 15 числа каждого месяца со счета буду уходить 10 000 рублей на алименты или дарение.

При этом важно, чтобы хватило денег на проведение операции по автоплатежу к указанной дате. Если суммы будет недостаточно, на мобильный телефон придет СМС-уведомление о том, что перевод совершен не был

Как перевести через сервис ВКонтакте?

Отправить деньги теперь можно и через социальную сеть ВКонтакте. Для этого вам нужно авторизоваться и перейти на страницу человека, которому хотите отправить перевод. Если он еще не зарегистрирован, то сделать перевод не получится.

На странице друга или компании, услугами которой вы решили воспользоваться, кликнуть «Отправить деньги».

Появится окно, в котором останется указать сумму перевода. После выбрать карту или счет, откуда будут списаны деньги. Далее кликнуть «Отправить деньги» и подтвердить операцию.

Важно! В данном случае получатель сам может выбрать, на какую карту выведет полученные деньги. По СБП он сможет вывести их бесплатно

Если карта в системе не зарегистрирована, потребуется заплатить 3% от суммы перевода, но не менее 50 р.

Комиссия за перевод:

| Mastercard и Maestro | 0%, если сумма перевода от 300 до 75 000 р. в месяц. После превышения лимита 0,6%+20 р. |

| Visa и Мир | 0,75%, минимум 35 рублей |

| VK Pay | 0% |

Лимиты:

- по одной карте не более 150 000 р. в сутки и 600 000 р. в месяц;

- со счета VK не более 15 000 р. за один перевод и 40 000 р. в месяц.

Обратите внимание! На практике деньги переводятся мгновенно. Но, бывают случаи, когда платеж зачисляется в течение нескольких дней

Если такое произошло, то вы можете отклонить перевод и получить деньги обратно.

Вконтакте и Одноклассники

Социальная сеть Вконтакте совместно с платежной системой Мастеркард для всех зарегистрированных пользователей дают возможность осуществлять платежи внутри сети. Знать номер карты получателя не обязательно. Достаточно выбрать аккаунт человека , которому вы хотите перевести деньги.

Акция имеет ограниченный срок. На момент написания статьи — до 30 сентября 2018 года.

Но на моей памяти акцию продлевают каждый раз на 1-2 месяца снова и снова. И так на протяжении уже наверное 2-х лет.

Условия перевода:

Между картами Маэстро и Мастеркард — переводы бесплатные. Месячный лимит — 75 000 рублей. Далее 0,6% + 20 рублей.

Печальнее с Visa. Все переводы платные — 1%, но не менее 50 рублей.

Как перевести деньги Вконтакте?

На страничке друга, кому хотим перевести деньги, жмем на три точки. И выбираем «Отправить деньги»

Схема зачисления платежей

При совершении переводов отечественные кредитные учреждения обязаны руководствоваться законом 161-ФЗ от 27.06.11. Нормативный акт отводит на зачисление всего 3 рабочих дня (статья 5). Срок отсчитывают с момента принятия наличности или списания суммы с банковского счета клиента.

Особый правовой статус имеют операции с электронными деньгами. Регулирование таких переводов осуществляется ст. 7 закона 161-ФЗ и внутренними правилами онлайн-системы. Максимальное время поступления средств с кошелька на счет и обратно равно 3 суткам. Однако отсчитывается этот период иначе. Отправной точкой становится не списание денег, а получение оператором распоряжения. Напомним, что в электронных расчетах прием платежного поручения и изменение баланса клиента могут происходить в разное время.

Пример: Компания «Мак» переводит 30 000 рублей с корпоративного электронного кошелька на свой расчетный счет. Заявка на вывод средств оформлена 03.06.2019 в 14.00 по московскому времени. Фактическое списание денег происходит спустя 12 часов. Отсчитывать срок необходимо с момента подачи заявки. Деньги от оператора на счет должны поступить не позднее 06.06.2019 до 14.00.

Классическая схема межбанковского денежного перевода включает четырех участников:

- Плательщик. Таковым становится владелец расчетного счета, распорядившийся о списании средств в пользу контрагента. Деньги могут также направляться через устройства самообслуживания, передаваться наличными в расчетно-кассовые центры. Если сумма превышает 15 000 рублей, обязательной становится идентификация плательщика. Обязанность кредитных учреждений устанавливать личность закреплена п. 1.1 ст. 7 закона 115-ФЗ.

- Банк плательщика. На кредитную организацию ложится основная работа по денежному переводу. Сотрудники учреждения обрабатывают распоряжение клиента, списывают средства со счета, связываются с финансовым объединением, обслуживающим получателя.

- Банк контрагента. Задачей организации становится обработка информации о платеже. Сотрудники подтверждают достоверность реквизитов и возможность принятия средств конкретным лицом. После зачисления сумм на корреспондентский счет баланс клиента увеличивается.

- Получатель. Лица, в пользу которых поступают деньги, активных действий не совершают. Их задача может сводиться к подтверждению факта зачисления суммы. Исключениями являются специальные финансовые инструменты (например, аккредитив).

В 2019 году банкам не нужно обмениваться наличностью по каждой операции. Для завершения платежной транзакции достаточно передать информацию. Фактические расчеты осуществляются по итогам зачета обязательств по корреспондентским счетам. Нередко в схему вовлекают посредников. Ярким примером могут служить процессинговые центры в эквайринге. Далеко не все кредитные учреждения страны располагают собственными структурами.

Как переводить деньги онлайн без комиссии другим клиентам СберБанка

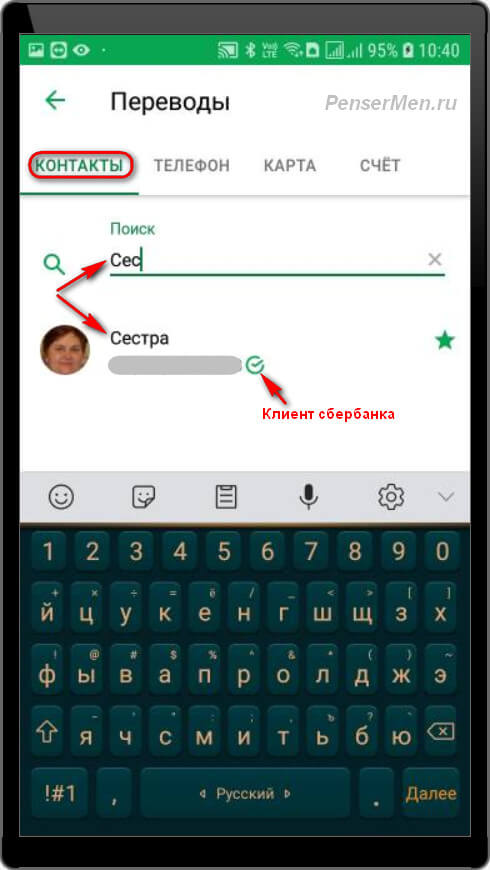

Из своих контактов

Как и, в первом случае, начинаем с кнопки «Платежи». Но далее уже выбираем вместо «Между своими» строчку «Клиенту СберБанка». Вам откроется страница с контактами из вашего телефона.

И если вы желаете перевести деньги кому-то из них, то набирайте в строке поиска имя. Нужный контакт появиться уже после нескольких букв, потом щёлкаете по нему:

Обратите внимание на значок Сбера. Он обычно стоит у контакта, чей номер телефона привязан к СберБанку

Если его нет, перевести деньги из этого окна не получится.

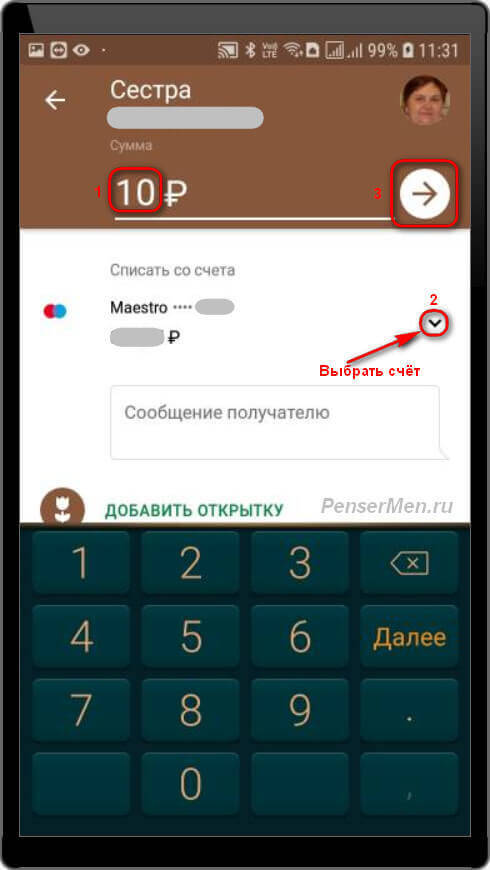

Стоит значок, смело тыкаете по имени и оказавшись на следующей странице. Здесь нужно сделать следующее:

- Ввести сумму перевода. Кстати, в этом окне клавиатура для ввода появляется сразу.

- Выбрать свой счёт для списания денег (если их у вас несколько).

- Нажать стрелочку вправо в строке с суммой.

Кстати, есть даже возможность написать получателю сообщение. Тоже приятный бонус, если нужно добавить какой-то комментарий в довесок к переведённым деньгам.

По номеру телефона

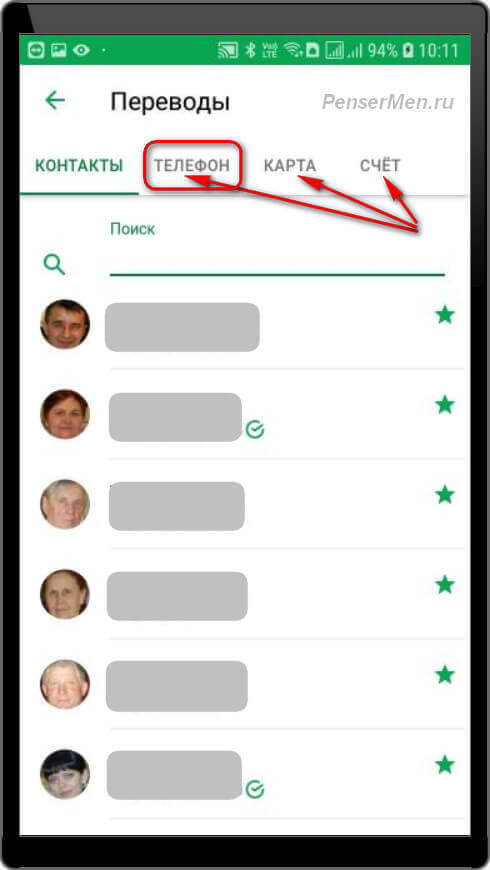

Сначала делаете всё также как написано в самом начале, только дойдя до «Контактов», из предлагаемых способов теперь уже выбираете строку с надписью «Телефон»:

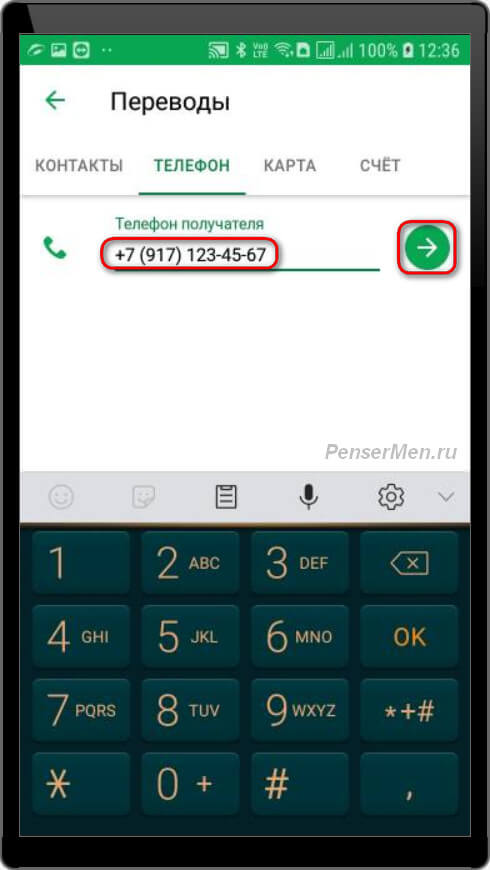

А потом вводите номер телефона и жмёте стрелочку вправо:

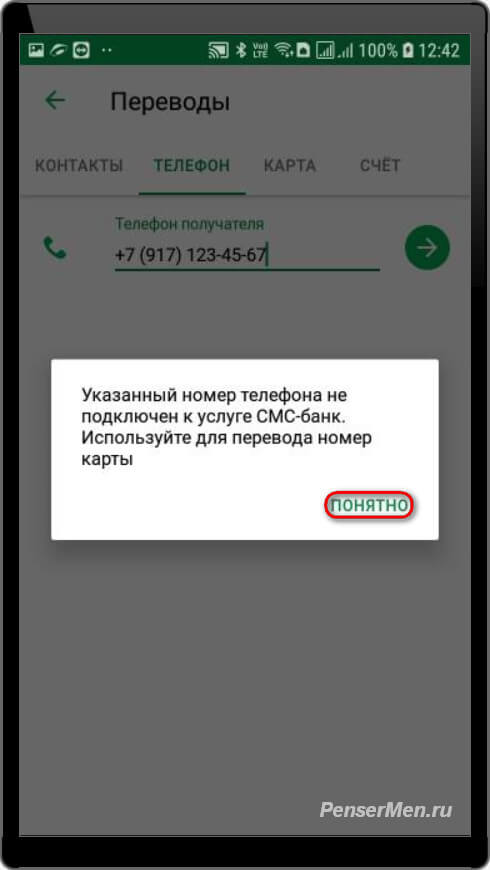

Дальше, как уже описано выше с переводом своим контактам. Если же вдруг, появится информационное окно как на картинке ниже, это значит либо данный абонент не является клиентом СберБанка, либо его счёт подключен к другому номеру телефона, либо то, что там и написано.

Кстати, если вы желаете продолжить свои действия, не забудьте нажать «Понятно». В том случае, когда номер телефона действительно не подключен к услуге СМС-банк, то это уже следующий способ перевода денег клиенту СберБанка без комиссии.

По номеру карты или счёта

Здесь особо-то и говорить не о чем. Всё делается так же как и в предыдущих случаях, с той лишь разницей, что вместо номера телефона вводятся номер карты или счёта. Правда, есть небольшой плюсик при вводе карты. Можно её отсканировать, если она, конечно у вас под рукой.

Вот собственно и всё о переводах без комиссии клиентам СберБанка по четырём описанным случаям. По статистике это наиболее часто совершаемые небольшие транзакции в Сбере физическими лицами.

Лимиты, ограничения и тарифы по переводам

Существенное значение при совершении транзакции имеет банк, обслуживающий карточку получающего деньги физического лица.

Тарифы, действующие внутри системы Сбербанка:

| Способ перевода | Плата |

| Между открытыми на имя одного физического лица карточками | Нет |

| На кредитку | Нет |

| Через структурные подразделения Сберегательного банка | 1,5% от суммы перевода. Плата берется в размере от 30 до 1 000 рублей, независимо от региона обслуживания пластика. |

| Между карточками, эмитированными одним отделением, через мобильные устройства, терминалы, банкоматы | Не взимается. |

| В другой регион вне структурного подразделения банка | 1%. Наибольший размер платы – 1 тыс.рублей. |

Кредитной организацией установлены ограничения по размеру переводимых средств.

Суточные лимиты переводов

- через мобильное приложение и веб-версию Сбербанк Онлайн – не более 1 млн рублей;

- с помощью сообщений на номер 900 – до 8 тыс. рублей или 10 операций;

- в структурных подразделениях банка – ограничения не установлены.

Перевод по номеру карточки другого банка возможен только через сервис Сбербанк Онлайн или банкомат. Комиссия за операцию в размере 1,5 процента, но не менее 30 рублей оплачивается с карты сразу. За сутки клиент может перевести таким способом не более 150 тыс. рублей; за месяц – не более 1,5 млн рублей. В офисах банка переводы по номеру карточки иной кредитной организации с мгновенным зачислением недоступны.

С действующими тарифами на перевод средств можно ознакомиться на официальном сайте Сбербанка России.

Особенности денежных переводов с карты Сбербанка на карту частного лица:

- минимальная сумма — 10 рублей;

- отправить перевод можно только в национальной валюте – рублях;

- не предусмотрены переводы с кредитных карт, виртуальных и корпоративных карточек;

- между валютными картами переводы запрещены.

Отменить транзакцию после отправки подтверждающего кода невозможно, поэтому внимательно проверяйте вводимые данные.

Мне нравитсяНе нравится1

Что это такое

Денежные переводы – это движение денежных средств от одного лица другому посредством банка или почты с последующим получением и обналичиванием. Они используются для отправки необходимых сумм родственникам, детям, учащимся в другом городе или друзьям.

Главные требования к денежным переводам:

- безопасность;

- скорость (мгновенность);

- наличие пунктов отправки/получения в городе;

- минимальная комиссия.

Пример №1 перевод не принимают

Система денеженых переводов Contact, которую когда-то незаслуженно рекламировал легендарный российский оружейник Калашников. Казалось бы у них на сайте указаны пункты, где должны принимать переводы. Вы выбрали один из них, пришли и узнали, что Вас здесь не ждали и не ждут, так как принимают переводы только в адрес юридических лиц, а Вам надо отправить деньги физическому лицу! Конечно, на сайте информация об это есть, но зашифрована всякими значками типа «2», «3» и т.п. Простому смертному, вроде нас, знать это не положено…

Лично столкнулся с этим…

Пример № 2 Перевод приняли но деньги не выдают

Итак, перевод у нас приняли, а банк-партнёр получателю денег заявляет, что перевод выдать не может, так как у них программа «сломалась», что, впрочем, может быть их сознательной тактикой — отправлять больше переводов и не выплачивать их.

Надо ли платить за перевод денег?

С учетом приведенных примеров видно, что платность перевода не спасает от всяких сюрпризов. поэтому, если есть возможность, лучше за перевод не платить.

Это интересно: Техподдержка Золотой Короны — номер горячей линии

Условия перевода денег с карты на карту через Портмоне

Сервис Portmone.com предоставляет возможность перечислить деньги с одной пластиковой карточки, выпущенной украинским эмитентом, на другую, не тратя времени на посещение отделения банка, ожидание своей очереди и заполнение бумаг либо на дорогу к банкомату. С Портмоне перевод денег с карты на карту выполняется в режиме онлайн в любое удобное время дня или ночи не выходя из дома.

Перечисление средств онлайн с отправкой получателю краткого комментария – легкий и удобный способ оплачивать товары или услуги, указывая номера заказов либо другие данные, пересылать деньги родным и/или помогать нуждающимся, делать платежи по кредитной карте.

Условия и ограничения, установленные провайдером:

- деньги переводятся только между картами платежных систем Visa и MasterCard, включая Visa Electron, Maestro и Cirrus, выпущенными банками Украины в национальной валюте – гривне;

- стоимость услуги (комиссия системы) – 1% от суммы транзакции + 5 UAH. Комиссия списывается с картсчета отправителя средств вместе с суммой операции. Последняя зачисляется на счет получателя в полном объеме;

- скорость поступления денег на карточку получателя зависит от банка, который ее выпустил. Если верить информации на сайте провайдера portmone.com.ua, в 95% случаев сумма перевода зачисляется в течение получаса, в остальных случаях – в течение 1-5 дней;

- лимиты на сумму операций: одна транзакция – 25 тыс. грн, сумма переводов с одной карты за день – 75 тыс. грн, сумма переводов за месяц – 150 тыс. грн;

- лимиты на количество транзакций по одной карте: за день – 10, за месяц – 25.

Регистрация на сайте

Для регистрации на сервисе нужно минимум учетных данных: адрес электронного ящика и номер мобильного телефона. Чтобы заполнить форму, нажимаем на кнопку «Зарегистрироваться» в правой части главной страницы ресурса.

Вбиваем свои данные, а также придумываем пароль для входа в клиентский кабинет. Заполнив все поля, нажимаем кнопку «Зарегистрироваться». На мобильный телефон, внесенный в форму, будет прислан пароль для подтверждения операции. Вносим его в соответствующее окно на сайте, и процесс завершен.

Важно! Для заведения кабинета на сайте можно использовать только номера сотовых операторов Украины

Для физических лиц

Платежная система Портмоне – это огромная база для коммуникаций. Сотни предприятий сотрудничают с платформой и мгновенно открывают доступ из одной точки. Все что нужно – это выбрать компанию в меню и необходимые реквизиты будут формировать квитанцию. Помимо операторов связи, здесь можно найти:

- службу для оплаты коммуналки по своему региону (электросвязи, водоканалы, ОСББ и др.);

- интернет провайдера (Интертелеком, Киевстар, Воля, Триолан, Ланет, IP.NET, Freenet, FreshTEL, ДАТАГРУП, NashNet, VegaTelecom);

- дистрибьютера (Shopekat.ru, Oriflame, AVON, Zepter, MaryKay, Фаберлик, Karcher, Exist.UA);

- фирму, обслуживающую телефонию (Укртелеком, Вегателеком, Домашнийтелеком, Череда ПП) телевидение(VIASAT, UA.TV, TEHET TV, XTRATV), спутниковую связь;

- банк для перечислений по кредиту или ипотеке.

- бюджетную организацию для уплаты налогов, штрафов, юр. издержек, образовательных курсов;

- охранную фирму (ВЕНБЕСТ-ОХОРОНА, С.К.А.Т), специализирующуюся на сигнализациях, домофонах, инжиринге);

- игру (World of Tanks/Warships/Warplanes, Warface, Steam (Ваучер), LOL (League of Legends), G2A Gift Card, RIOT, War Thunder, CrossFire), казино, социальную сеть;

- страховую услугу ведущих брендов (Княжа, Оранта, MetLife, Зеленная карта, Renaissance Life, АСКА, Aegon, UNIQA Life и др.);

- билет на самолет, поезд, автобус, театр, кино и даже туристическую путевку;

- гостиницу в любой стране для бронирования;

- благотворительные фонды;

- книги, периодику для подписки.

Если же необходимой компании не нашлось, то ввести атрибуты нетрудно вручную в разделе «Платежи по реквизитам». Один раз набрать данные будет достаточно, чтобы воспользоваться квитанцией при последующем входе.

Инструкция как подключить карту! Чтобы не добавлять каждый раз «пластика», можно верифицироваться на сайте. После добавления Мастеркард или Виза в личном кабинете необходимо подтвердить действие шестизначным кодом, который будет выслан в смс или на сайте банка-эмитента.

Добавлять можно несколько банков – это удобно для постоянных платежей и переводов денег на внешний носитель или получения наличными.

Действующие ограничения и лимиты

Через интернет-банк переводить можно:

- 1 млн руб. между счетами Сбербанка.

- 150 тыс., если платеж получит клиент другого финансового учреждения.

- 5000 $ для международных направлений.

- 15000 руб., если нужно перевести на электронный кошелек.

Это суточный лимит. Уже на следующий день разрешается переводить столько же. Дробить платежи не запрещается. Главное, чтобы за 24 часа не оформлялось более 100 заявок на перевод денежных средств.

Если используется мобильный банк, разрешено переводить до 8 тыс. в день, не совершая более 10 операций. С банкоматами ситуация сложнее. Здесь все решает тип карты. 101 тыс. перечисляют держатели карт:

- Visa Electron;

- Visa Electron Momentum;

- Visa Classic Momentum;

- Maestro Momentum;

- Maestro «Студенческая»;

- Maestro «Социальная».

Пользователи карт МИР, обычная Виза и Мастеркард отправляют до 201 тыс. руб. в сутки. Для карточек Gold, Platinum, Visa Infinite лимит увеличен до 301000 руб. При этом разрешено переводить до 10 млн руб., тогда как в предыдущих случаях не более 5 млн. Суточное количество транзакций – 100.

При использовании сторонних сервисов условия, комиссии, сроки, ограничения и лимиты узнавайте на сайтах и из пользовательских соглашений, принимаемых при оформлении заявки.

Сколько времени деньги идут с карты на карту?

Срочно перевести средства можно в Личном кабинете, банкомате, другим способом, если платеж предназначен для лица, имеющего карту в том же банке, что и отправитель. Обычно деньги зачисляют через 5-10 минут. Однако банкиры оставляют за собой право задерживать транзакцию до 3-5 дней в следующих случаях:

- Переводят в другую банковскую структуру.

- Счет для выплаты оформлен за пределами России.

- Имеет место техническая неполадка системы, связи.

- Сервер перегружен ввиду большого количества заявок.

- Наступили форс-мажорные обстоятельства.

Сторонними компаниями-посредниками изначально установлен срок в одни сутки минимум. Зачастую перевести быстро не получается и приходится ждать от 2 до 5 дней (а то и неделю), если работа сайта не отлажена должным образом.

Что делать, если средства так и не были зачислены на баланс?

В подобных ситуациях гражданин, который перевел деньги, должен связаться с менеджерами своего банка и уточнить статус платежа. Для этого звонят по телефону горячей линии, отправляют электронное письмо, задают вопросы в режиме онлайн или получают информацию при личном общении с клерками в офисе. Если в ответ сообщают, что средства перечислены на карту адресата, последний посещает Сбербанк и задает те же вопросы.

Перед обращением с претензиями необходимо проверить правильность заполнения реквизитов и статус транзакции. Это можно сделать в Личном кабинете в истории платежей.

Перевод через специальные сервисы и банки

Способ не постоянный. Но лучше знать про него и держать на заметке.

Иногда случаются акции, когда можно осуществлять переводы между любыми картами абсолютно бесплатно.

Правда они не долговечные, как Вконтакте.

Intervalle переводы — сервис иногда балует своих клиентов бонусами за переводы. В итоге можно не только переводить деньги бесплатно, но даже заработать небольшой плюс. В июле-августе каждую операцию от 500 рублей бонусировали полтинником (50 рублей).

Мастеркард переводы — официальный сервис от платежной системы по переводу именно по картам Mastercard и Maestro. Комиссия за перевод — 1%. Иногда открывают доступ на бесплатные переводы между своими картами.

Акции банков. Не знаю зачем они это делают, но иногда какой-нибудь банк разрешает делает переводы через его сервис. Для всех (не только клиентов этого банка). Заходишь и делаешь обычные переводы с карту на карту. Только бесплатно.

Удобно.

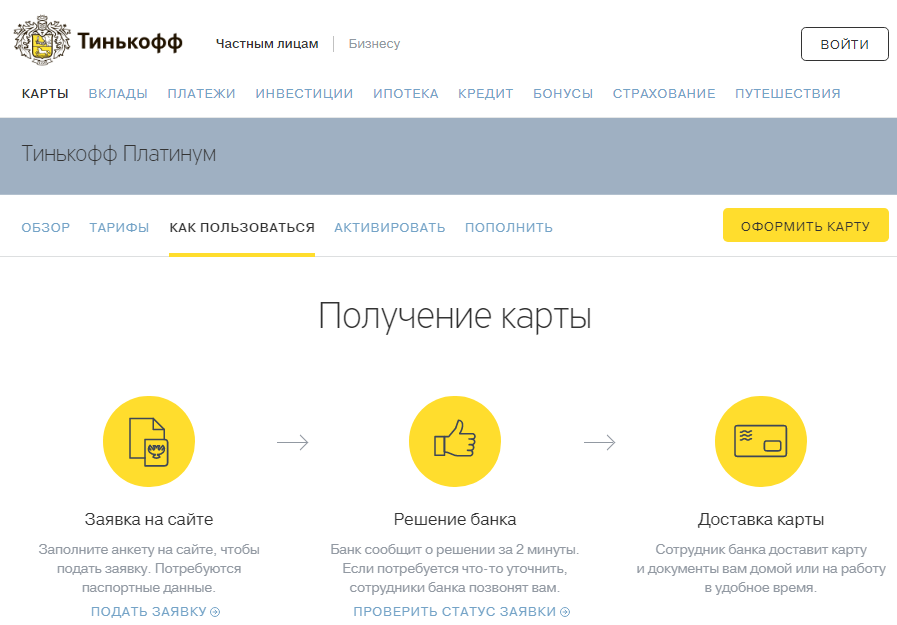

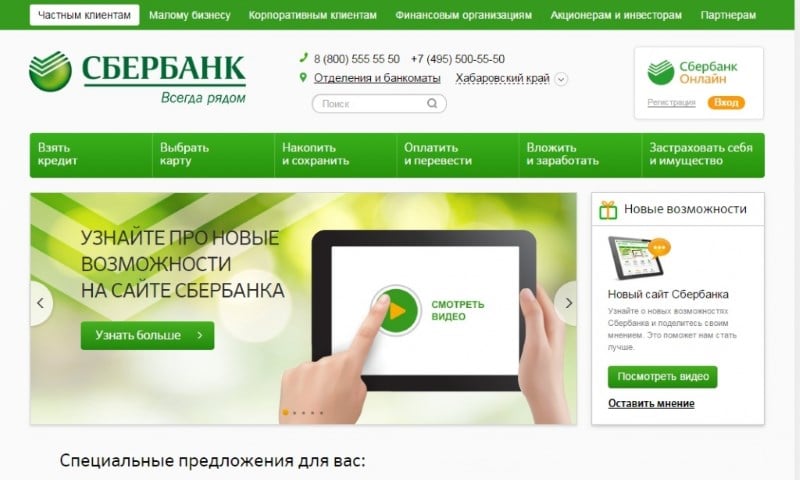

Как пополнить карту СберБанка без комиссии через интернет

Sberbank онлайн – это интернет-сервис, которые позволяет осуществлять платежи дома с компьютера без необходимости посещения отделения банка или терминала.

Для этого Вам нужно лишь подключение к интернету, мобильный телефон, а также пароль для входа в Сбербанк-Онлайн, который Вы можете получить в банкомате.

Рассмотрим алгоритм пополнения карты данного банка через платежную систему:

- Перейдите на страницу https://online.sberbank.ru/ .

- Пройдите авторизацию, используя свой логин и пароль.

- Выберите пункт «Платежи/переводы».

- «Оплата по реквизитам или квитанции» либо «Операции по вкладам, кредитам, карточкам».

- Выберите свою карту, с которой будут зачисляться финансы на другую карточку Сбербанка.

- Впишите реквизиты получателя: номер из 14 или 1 цифр, ФИО владельца.

- Установите сумму для отправки.

- Нажмите «Оплатить».

- Подтвердите действие с помощью телефона и ожидайте зачисления средств.

Условия использования платежной системы Сбербанк-Онлайн, лимиты и ограничения:

- комиссия составляет 0 % при работе между счетами одного банка,

- финансы зачисляются мгновенно, в редких случаях до 3 рабочих дней,

- максимальная сумма к зачислению составит 500 000 р.

В Онлайн кабинете и Мобильном приложении

Сбербанк предлагает своим клиентам два дистанционных канала доступа: личный кабинет и мобильный банк. Для пополнения картсчета через них могут быть использованы собственные средства, которые хранятся на других счетах либо деньги других пользователей Сбербанка.Онлайн.

Для перевода денег между своими счетами достаточно компьютера или только телефона. Все операции происходят в режиме онлайн. Баланс пополняется мгновенно, операции подтверждаются при помощи одноразовых смс-паролей, которые приходят на авторизованный телефон.

Если отправка происходит со счета другого владельца Сбербанка.Онлайн, то он можно перевести по номеру карты или платежным поручением по реквизитам. Первый вариант легче, нужны ФИО получателя и 16-тизначный номер карты.

При этом способе комиссия отправитель не платит, если карты выданы клиентам в одном регионе. Если в разных, то комиссионный сбор составит 1 % от суммы, максимум 1 000 рублей. Деньги поступают мгновенно после подтверждения смской. Пополнение кредиток бесплатно, независимо от регионов. Суточный лимит по сумме — 1 млн. рублей, как в мобильной, так и в веб-версии.

Виртуальные кошельки

Переводить деньги на карту Сбера можно и с виртуальных кошельков. Особой популярностью пользуются Киви, Яндекс.Деньги и Вебмани. За транзакцию сервисы снимают свою комиссию. Как правило, это процент от суммы плюс определенная ставка за перевод. В общей сложности затраты достигают до 3-8 % от суммы операции.

К тому же электронные кошельки все чаще работают только с персональными картами самих владельцев кошельков, которые к ним привязаны. И запрещают перевод средств на карты третьих лиц. Но каждый тип переброски денег можно предварительно проверить: пропустит система или нет. Правила работы в сфере электронных кошельков часто меняются, поэтому сложно однозначно сказать пройдет перевод или нет.

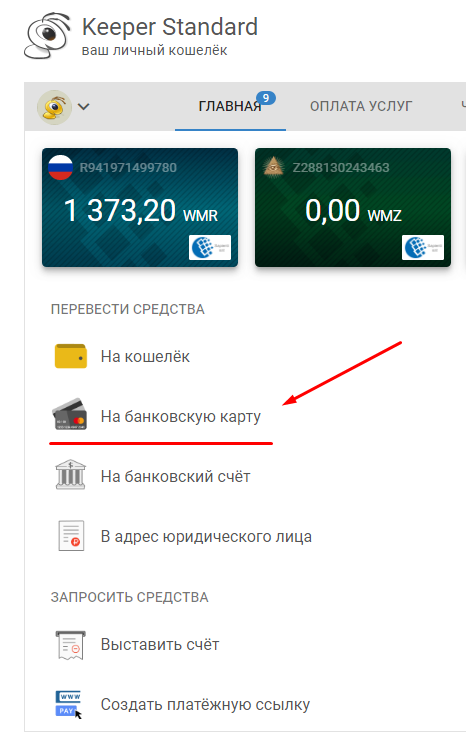

Webmoney

Система Вебмани использует достаточно много способов вывода денег, поэтому клиент может выбрать максимально удобный по соотношению комиссии за услугу и сроком выполнения транзакции. При переводе денег на банковскую карту стандартно взимается комиссия до 5% от суммы вывода. В случае если деньги переводятся на карту, не привязанную к счету Вебмани, срок выполнения операции – до 2 дней. Если к электронному кошельку привязана карта Сбербанка, то вывод на нее обойдется примерно в 2-2,5% от суммы перевода.

Для осуществления транзакции необходимо авторизоваться в личном кабинете Вебмани и в меню выбрать пополнение карты любого банка.

В случае с привязанной картой, необходимо нажать непосредственно на ее номер. После чего выбирается опция «Вывод с кошелька» и вводится сумма для вывода.

QIWI

Размер переводов на карту со счета QIWI составляет 2% + 50 рублей от суммы перевода. Деньги окажутся на карте Сбербанка в течение максимум 5 рабочих дней. Для осуществления пополнения необходимо перейти по веткам:

- Переводы;

- На банковскую карту.

Далее указываются номер банковской карты и сумма платежа.

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника. Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений. Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод)

Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа). После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений. В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Центробанк производит обработку платежей и выполняет их проверку. После этого перевод направляется на счета банка-получателя. С этого момента платеж переходит в обработку автоматизированной системы банковского учреждения получателя. После этого этапа деньги зачисляются на расчетный счет клиента.

Самый быстрый перевод с минимальной комиссией

В России лучше всего использовать систему Western Union. У него сразу 3 преимущества.

- Скорость. Перевод поступает через считанные минуты. Человек, которому отправлены деньги, может получить их практически сразу же.

- Низкая комиссия. Она составляет 0,9%, но не может быть меньше 100 и больше 900 рублей.

- Доступность. Система функционирует в России с 1991 года и сотрудничает с «МДМ», «Проминвестбанк», «Абсолют», «Вятка Банк», «Омск Банк» и некоторыми другими. Чтобы найти ближайшее отделение, достаточно зайти на страницу и кликнуть по поиску отделений. Всего в России сейчас около 14 000 точек обслуживания, многие из которых имеют круглосуточный график работы. Для получения перевода нужно предоставить паспорт и контрольный код, который сообщит отправитель.

С Western Union сотрудничает также Почта России, но переводы, как правило, отправляются в страны зарубежья или в отдаленные уголки РФ.

Отделения Сбербанка

● Москва

● Санкт-Петербург

● Севастополь

● Брянск

● Ростов-на-Дону

● Ярославль

● Пермь

● Нижний Тагил

● Набережные Челны

● Смоленск

● Красноярск

● Калуга

● Уфа

● Липецк

● Тюмень

● Архангельск

● Астрахань

● Якутск

● Чебоксары

● Тамбов

● Йошкар-Ола

● Махачкала

● Ижевск

● Мурманск

● Киров

● Таганрог

● Кострома

● Ульяновск

● Пенза

● Воронеж

● Владикавказ

● Курган

● Калининград

● Новосибирск

● Петрозаводск

● Тольятти

● Новороссийск

● Чита

● Курск

● Хабаровск

● Челябинск

● Владимир

● Саратов

● Тула

● Ставрополь

● Нижний Новгород

● Кемерово

● Саранск

● Белгород

● Нижневартовск

● Оренбург

● Екатеринбург

● Сургут

● Новокузнецк

● Череповец

● Иваново

● Рязань

● Тверь

● Иркутск

● Казань

● Магнитогорск

● Томск

● Сочи

● Волгоград

● Улан-Удэ

● Вологда

● Владивосток

● Симферополь

● Орел

● Омск

● Краснодар

● Барнаул

● Самара