Кредиты банка открытие

Содержание:

- Необходимые документы

- Как выглядит процесс получения денег

- Обязательно ли страхование кредита

- Оформить заявку на кредит в ПАО банке «ФК Открытие»

- Требования к заемщику

- Условия и ставки

- Банк АО «Открытие» — Способы погашения кредита

- Что влияет на процентную ставку

- Условия кредитов в банке Открытие

- Особенности кредитования для физических лиц

- Расчет графика платежей кредита «Рефинансирование»

- График ежемесячных платежей

- «Открытие» — Виды кредитных программ: требования и условия

Необходимые документы

В обязательном порядке банк запрашивает следующие документы:

- Паспорт гражданина РФ.

- Любой другой документ, который так же подтверждает личность: водительское удостоверение, СНИЛС, загранпаспорт.

- Справки, служащие подтверждением получения официального дохода за последние полгода: 2-НДФЛ или справка по форме банка. Такая справка нужна, если клиент претендует на сумму кредита от 1 миллиона рублей.

- Трудовая книжка или заверенная должным образом ее копия, то есть подтверждения трудоустройства.

- Для пенсионеров — пенсионное удостоверение, справка ВТЭК (если имеется инвалидность), СНИЛС.

Как выглядит процесс получения денег

Все достаточно просто. Вы указываете в заявке свои ФИО, номер телефона и предполагаемую сумму кредита. Как только будет получен результат, вам останется прийти с документами в офис. На месте уже происходит подписание договора. Деньги выдаются в кассе или переводятся на открытый счет.

Данный банк имеет несколько программ. Каждая из них предназначена для своих нужд. Мы рассмотрим самые популярные. Вы сможете выбрать ту, которая вам больше всего подходит.

Кредит зарплатным клиентам

Данное предложение предназначено для тех, кто имеет зарплатный счет в банке Открытие. Основные условия выглядят следующим образом:

- Сумма – от 50 тысяч до 2,5 млн рублей

- До 5 лет

- Ставка – от 12% годовых

- Досрочное погашение

Чтобы получить такой кредит, надо соответствовать следующим требованиям:

- Возраст – от 21 года

- Паспорт

- Регистрация

- Открытая зарплатная карта

- Общий трудовой стаж – от одного года

- Минимальный доход – от 15 тысяч

Совет! Всегда обращайтесь в тот банк, в котором у вас есть депозит или зарплатный счет. Для своих клиентов банк имеет упрощенную схему проверки. Уже через 5-10 минут можно будет узнать предварительный результат.

Кредит на любые цели

- Максимальная сумма – 2,5 млн рублей

- Ставка – от 12 до 21 процентов

- Бесплатное оформление банковской карты

- Удобное страхование

- Возможность досрочного погашения без переплат

Основные требования к клиенту выглядят следующим образом:

- Возраст – от 21 до 68 лет

- Прописка на территории присутствия банка

- Не менее 4 месяцев официального трудоустройства

- Официальная зарплата – от 15 тысяч (для Москвы – от 25 тысяч)

Рефинансирование

Еще одна услуга, на которую стоит обратить внимание. Характеристики точно такие же, как и в кредите на любые цели

С помощью данной программы можно сразу закрыть до пяти кредитов. Если у вас есть кредиты в других банках, то это хороший вариант. Обязательно сравните процентную ставку. Так вы сможете оценить целесообразность рефинансирования.

Обязательно ли страхование кредита

В Открытии клиентам предлагают такие виды финансовой защиты:

- от увольнения вследствие ликвидации фирмы или сокращения;

- страхование жизни и здоровья.

Полис может быть оплачен личными средствами или включен в кредит. В последнем случае заемщик оплачивает не только страховой взнос, но и проценты, которые на него начислены. Ежемесячный страховой взнос составляет 0,725% от суммы займа. Полную сумму нужно выплатить единовременно при заключении договора.

Страховка позволяет защититься от необходимости своевременно и в полном объеме вносить платежи при наступлении страхового случая. Но получить компенсацию не так просто. Например, при увольнении можно полагаться на возмещение не более чем 12 платежей за весь период кредитования. При этом нужно состоять на учете в центре занятости и ежемесячно предоставлять соответствующую справку в банк.

Страхование может быть включено в кредит.

Страхование может быть включено в кредит.

Защитить наследников от необходимости выплачивать кредит в случае смерти заемщика страховка тоже не всегда помогает. Заем может быть унаследован только вместе с другим имуществом. Поэтому если у клиента нет собственности, которая может быть унаследована, то нет необходимости оформлять полис на случай смерти.

Если клиент захочет расторгнуть страховой договор, оплата будет возвращена на расчетный счет в течение 14 дней с даты оформления соответствующего заявления. Компенсация может достигать 50% от уплаченной страховой суммы. При этом размер кредита и процентов не уменьшится.

Это допустимо, т.к., согласно условиям кредитования и законодательству, обязательному страхованию подлежит только движимое и недвижимое имущество, являющееся предметом залога (например, квартира в ипотеке).

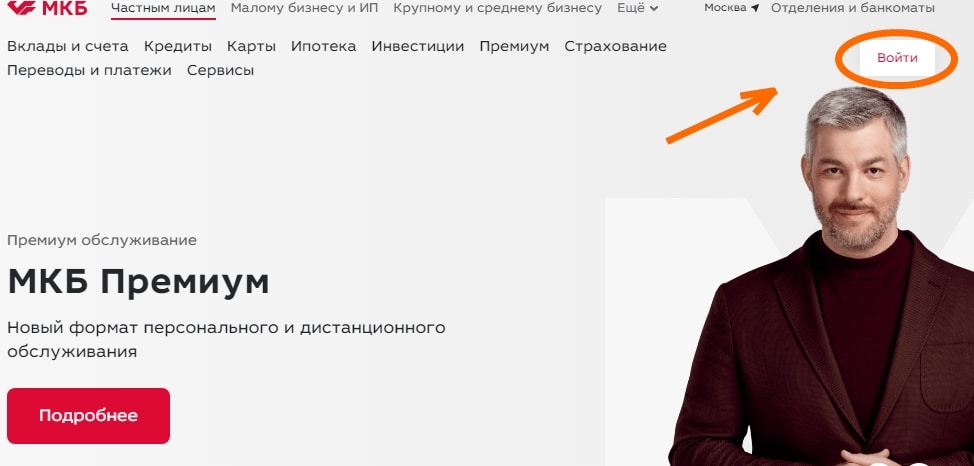

Оформить заявку на кредит в ПАО банке «ФК Открытие»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Планируете оформить кредит наличными в ПАО банке «ФК Открытие» в текущем году? Выберите нужный продукт и подайте онлайн-заявку, чтобы узнать решение кредитора не выходя из дома.

Вопросы и ответы

Как подать онлайн-заявку?

Выберите подходящую программу, воспользовавшись онлайн калькулятором Выберу.ру. Заполните свои параметры кредита: сумму, интересующий вас срок, цель займа (если вы хотите взять целевую ссуду), его условия (по умолчанию стоит с онлайн-заявкой). Кроме того, если вы получаете зарплату или пенсию через ПАО Банка «ФК Открытие», вы можете выбрать специальную программу потребительского кредитования.

Система автоматически рассчитает потребительский заем, используя указанные вами параметры и минимальную процентную ставку. В карточке каждого продукта отразится размер ежемесячных взносов и полная стоимость ссуды с учетом минимального процента.

Подобрали выгодную, на ваш взгляд, программу? Кликните на кнопку «Подробнее», чтобы ознакомиться с ее деталями. На новой странице вы увидите требования к заемщику, список необходимых документов, а также калькулятор, который рассчитает для вас примерный график выплат.

Чтобы оформить заявку онлайн, кликните на соответствующую кнопку вверху страницы. В появившейся форме вам потребуется указать:

- нужную сумму и срок ссуды;

- паспортные данные;

- сведения о доходе и стаже;

- контакты (номер мобильного телефона и адрес электронной почты).

Как долго рассматривается заявка?

Как правило, заявления, поданные онлайн, рассматриваются в течение нескольких минут. Для этого используется скоринговая система, которая в кратчайшее время проводит балльную оценку клиента. Максимальный же срок одобрения составляет 2-3 рабочих дня, однако, как правило, такое происходит только в случаях перегрузки банковских серверов.

Можно ли взять кредит в ПАО банке «ФК Открытие» на карту не выходя из дома?

Да, для этого и предусмотрен сервис оформления займов онлайн. Однако в некоторых случаях заемщику все равно придется прийти в отделение организации: предоставить нужные документы, проверить состав договора и подписать его.

Какая ставка будет по кредиту?

Процентная ставка зависит от множества параметров: доход заемщика, наличие залогового имущества, поручителя или созаемщика. Чем больше у вас способов гарантировать возврат долга, тем меньше процент. Также существуют программы лояльности для клиентов, например, пользователям зарплатных проектов ставки будут снижены.

Какие документы потребуются?

В стандартный пакет документов входят только паспорт гражданина РФ, справка о доходах (2-НДФЛ или по форме банка) и копия трудовой книжки. Этот список может меняться в зависимости от вида услуги.

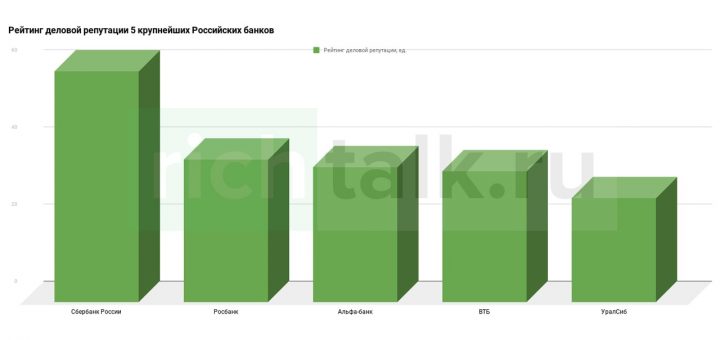

Какой банк лучше выбрать для потребительского кредита кроме ПАО Банка «ФК Открытие»?

Альтернативные потребительские программы кредитования представлены также на этой странице. Вы можете сравнить их с предложениями от ПАО Банка «ФК Открытие» и так же рассчитать их выгоду с в калькуляторе нашего портала.

Требования к заемщику

Главные требования:

- Возраст — от 23 лет до 68 лет на момент полного погашения кредита.

- Регистрация в населенном пункте, где имеется офис банка. Регион регистрации должен совпадать с регионом нахождения банка.

- Наличие гражданства РФ, полная дееспособность гражданина.

- Минимальный уровень ежемесячного дохода от 15 тысяч рублей (для жителей Москвы и Санкт-Петербурга), для прочих регионов — от 12 тысяч.

- Стаж работы на последнем месте от 6 месяцев. Клиент должен работать по договору или иметь трудовую книжку.

- Заемщик должен иметь хорошую кредитную историю и отсутствие кредитной нагрузки (или минимальную).

Условия и ставки

Параметры платежного средства зависят от выбранной кредитной программы. Однако существуют общие условия, с которыми нужно ознакомиться перед подписанием договора.

Общие условия использования

Карточным кредитам свойственны такие параметры:

- Плата за годовое обслуживание составляет 0-3490 руб. в год. Она зависит от выбранного тарифного плана, соблюдения требований банка.

- Минимальный обязательный платеж составляет 5% суммы займа + проценты за пользование займом. Дата внесения указывается в выписке по счету и договоре. За отказ от уплаты указанной суммы банк начисляет неустойку 0,05% в день.

- За выпуск карты взимается 500 руб. Деньги списываются после проведения первой транзакции. Деньги возвращаются при оплате покупок на сумму более 10 тыс. руб. 500 руб. поступают на бонусный счет в виде баллов.

- С любых покупок начисляется кэшбэк в размере 1%. Для этого нужно выплачивать долг минимальными обязательными платежами. При оплате покупок через онлайн-банкинг или приложение начисляется еще 2% бонусов.

- Кредитный лимит рассчитывается с учетом статуса клиента, вида выбранной программы. Минимальная сумма займа составляет 20 тыс. руб., максимальная — 500 тыс. руб. Большие суммы доступны только постоянным клиентам, часто пользующимся финансовыми услугами. Кредитный лимит со временем может меняться.

При оплате кредитной картой начисляется кэшбэк в размере 1%.

Общие требования к заемщику

Оформляющий кредит клиент должен соответствовать таким требованиям:

- иметь российское гражданство;

- быть старше 21, моложе 75 лет;

- работать не менее 3 месяцев на последнем месте;

- не являться индивидуальным предпринимателем;

- получать заработную плату в размере 15 тыс. руб. (после вычета налогов).

Для получения минимального лимита достаточно паспорта и любого второго документа. При получении больших сумм нужно предоставить:

- справку 2-НДФЛ или по форме банка;

- заграничный паспорт с отметками о поездках;

- СТС или ПТС транспортного средства, выпущенного менее 7 лет назад;

- справку о размере пенсии;

- СНИЛС.

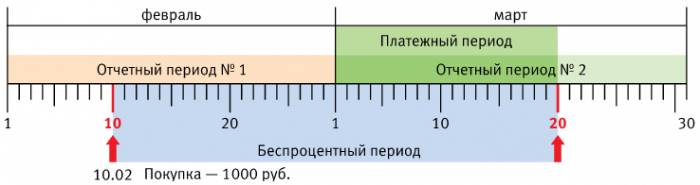

Как работает льготный период

Беспроцентный срок делится на платежный и расчетный. Последний начинается 5-го числа каждого нового месяца. За точку отсчета платежного периода берут 5 число месяца, следующего за расчетным. Сначала клиент пользуется заемными средствами.

Льготный период действует в отношении таких операций:

- безналичного расчета за покупки в магазинах;

- оплаты интернет-заказов;

- расчета за услуги.

Грейс-период прерывается при совершении таких операций:

- денежных переводов;

- квази-кэш;

- брокерских транзакций;

- оплаты ставок в игорных заведениях;

- сделок по финансированию.

Сразу после совершения таких операций начинают начисляться проценты по кредиту.

Грейс-период позволяет клиенту вернуть взятые деньги, не платя за это проценты.

Снятие наличных

Комиссия за обналичивание едина для всех кредитных карт. Она составляет 4,9% суммы, но не менее 490 руб. Комиссия списывается как при использовании фирменных терминалов, так и при работе со сторонними банкоматами. Та же плата взимается за денежные переводы.

Закрытие кредитки

Прекратить действие карты, просто уничтожив ее, клиент не сможет. Для закрытия счета выполняют следующие шаги:

- Посещают банковское отделение. Нужно предоставить паспорт, иметь при себе платежное средство необязательно.

- Сообщают сотруднику банка о намерении закрытия счета.

- Заполняют предоставленный менеджером бланк. На этом же этапе рассчитывается сумма, которую нужно заплатить для закрытия кредита.

- Вносят средства. Наличные направляются на карточный счет. Можно выполнить операцию и через онлайн-банкинг.

- Закрытие счета. Этот этап может занимать от 30 до 60 суток. Это время необходимо для выявления и устранения неточностей, способных делать баланс отрицательным.

После закрытия счета клиент получает справку об отсутствии задолженности.

Банк АО «Открытие» — Способы погашения кредита

К кредиту привязывается номер счета, куда необходимо вносить деньги до даты списания. Он прописывается в договоре и графике платежей. Допускается использование какого-либо способа для зачисления средств в счет погашения задолженности:

- Кассовое пополнения через офисы банка;

- Банкоматы «Открытие»;

- Терминалы оплаты «Элекснет» и «Киви»;

- Платежная система «Рапида» (применяется в отделениях Ростелеком, салонах связи Связной, Альт Телеком, магазинах «Эльдорадо» и торговых точках «RosExpress», «Telepay», «Pinpayexpress»);

- Сервис «Золотая корона» путем использования онлайн-сайта или посещения салонов связи с услугой зачисления (Евросеть, Билайн, Связной, МТС);

- Яндекс.Деньги;

- Интернет-банк, где отображается счет клиента с возможностью перечисления по реквизитам в другой банк.

Разные способы подразумевают свой срок поступления денег на счет клиента в банке «Открытие». Поэтому стоит заранее позаботиться о балансе до даты списания.

Обратите внимание! При применении сервиса платежей через «Золотую корону» максимальный срок перевода не превышает 3 дней.

Некоторые методы подразумевают оплату комиссии, размер которой варьируется в пределах 1-2% от величины вносимых средств.

Процедура досрочного погашения в полном или частичном объеме производится с заявления клиента, которое следует предъявить в офис. Тогда в дату списания произойдет снижение основного долга.

Что влияет на процентную ставку

Процентные ставки, указанные в описании кредитного продукта, могут несколько отличаться от настоящих. Например, в банке Открытие разброс процентных ставок по потребительским кредитам составляет 12,9-31,9%. Это связано с тем, что для каждого клиента будет установлена индивидуальная ставки и зависит она от следующих параметров:

- Кредитная история клиента вообще и в банке Открытие в частности. Чем она лучше, тем выгоднее процент установит ему банк.

- Кредитная нагрузка клиента, то есть, имеются ли у него еще какие-то обязательства по другим кредитам.

- Уровень доходов клиентов. Заявки, как правило, рассматриваются, если ежемесячный доход составляет от 15 тысяч рублей. Обязательный ежемесячный платеж по кредиту не может превышать половины заработной платы.

- Наличие движимого или недвижимого имущества, которое находится в личной собственности у клиента.

- Наличие официального трудоустройства, образования.

- Желание приобрести страховой полис.

Условия кредитов в банке Открытие

Прежде чем оставить заявку на получение денег, необходимо внимательно изучить условия по всем продуктам. Актуальная информация доступна на официальном сайте кредитора.

Условия кредитов в банке в 2021 году:

| Целевое назначение | Получить средства в долг можно на любые цели. |

| Валюта | Банк предоставляет кредиты только в рублях. |

| Рассмотрение заявки | Банк ценит время каждого клиента, в результате чего старается выносить решение по заявке максимально быстро. На практике документы рассматриваются от 15 минут. |

| Пакет документов | Держатели зарплатных карт могут получить необходимую сумму только по паспорту. Остальная категория граждан должна будет предоставить дополнительный документ и справку, в которой будет отражен размер заработной платы или иного дохода. |

| Частичное досрочное погашение | В течение срока действия договора каждый клиент может внести оплату большим платежом и изменить условия договора:

|

| Досрочное погашение в полном объеме | В любой момент клиент может погасить задолженность по кредитному договору. Кредитор не начисляет штрафы и комиссии за досрочное погашение долга. |

| Банковская карта | Чтобы внести ежемесячный платеж, необязательно обращаться в офис кредитора. Произвести оплату можно через банкомат путем внесения средств на карту, которая открывается сразу после подписания кредита совершенно бесплатно. |

| Получение информации по договору | Отслеживать информацию о платежах и общей сумме долга можно в мобильном банкинге. Доступ в приложение предоставляется совершенно бесплатно. |

| Страховка | Каждый клиент в обязательном порядке должен оформить два договора страхования на весь срок действия кредитования.

Оформляется:

|

| Обеспечение | Предоставлять ценное имущество в качестве залогового обеспечения не требуется. |

| Неустойка | Кредитор имеет право начислить неустойку в размере 0,1% от суммы просроченного взноса, если оплата не поступит в срок, согласно утвержденному графику. |

Перейти на сайт банка

Особенности кредитования для физических лиц

Оформить заем могут клиенты, не имеющие постоянный доход.

Оформить заем могут клиенты, не имеющие постоянный доход.

Оформить заем в банке Открытие могут как зарплатные, так и клиенты с открытого рынка, не являющиеся индивидуальными предпринимателями и имеющие постоянный источник дохода.

Преимущества и недостатки

Преимущества кредитования в банке Открытие:

- лояльные условия для зарплатных клиентов;

- возможность получить нецелевой заем без обеспечения;

- индивидуальное определение ставки;

- небольшой пакет документов;

- возможность погасить долг досрочно и без комиссий.

Но существуют и недостатки:

- выбор кредитных продуктов небольшой;

- чтобы получить низкую ставку, нужно предоставить расширенный пакет документов, согласиться с дополнительными условиями кредитора (например, оформить страховку);

- высокая итоговая стоимость кредита.

Условия кредитования

Требования к заемщикам Открытия:

- гражданство РФ, проживание в регионе присутствия банка;

- возраст от 21 до 68 лет;

- официальное трудоустройство, стаж — от 3 месяцев на последнем месте работы;

- отсутствие статуса ИП;

- минимальный ежемесячный доход от 15 тыс. руб. (после налогообложения).

Заемщик Открытия должен иметь гражданство РФ.

Заемщик Открытия должен иметь гражданство РФ.

Займы выдаются минимум под 5,5% на срок до 5 лет. Максимальная сумма кредитования составляет 5 млн руб. Обеспечение не требуется. Использовать средства можно на любые цели.

Необходимые документы

Кроме документов, удостоверяющих личность (паспорта гражданина РФ и дополнительного — СНИЛС, водительского удостоверения, загранпаспорта), нужно бумаги, подтверждающие доход. Подходят справка по форме банка, 2-НДФЛ. Могут потребоваться копии трудовой книжки или контракта, заверенные работодателем, свидетельство о браке, справка из налоговой о том, что физическое лицо не является ИП.

Расчет графика платежей кредита «Рефинансирование»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 08.07.2021 | 2 525 000,00 | 11 414,38 | 64 830,27 | 76 244,65 |

| 08.08.2021 | 2 460 169,73 | 11 492,03 | 64 752,63 | 76 244,65 |

| 08.09.2021 | 2 395 417,11 | 11 189,55 | 65 055,10 | 76 244,65 |

| 08.10.2021 | 2 330 362,00 | 10 534,51 | 65 710,14 | 76 244,65 |

| 08.11.2021 | 2 264 651,87 | 10 578,72 | 65 665,94 | 76 244,65 |

| 08.12.2021 | 2 198 985,93 | 9 940,62 | 66 304,03 | 76 244,65 |

| 08.01.2022 | 2 132 681,90 | 9 962,25 | 66 282,40 | 76 244,65 |

| 08.02.2022 | 2 066 399,50 | 9 652,63 | 66 592,02 | 76 244,65 |

| 08.03.2022 | 1 999 807,48 | 8 437,54 | 67 807,11 | 76 244,65 |

| 08.04.2022 | 1 932 000,37 | 9 024,82 | 67 219,83 | 76 244,65 |

| 08.05.2022 | 1 864 780,55 | 8 429,83 | 67 814,82 | 76 244,65 |

| 08.06.2022 | 1 796 965,72 | 8 394,05 | 67 850,61 | 76 244,65 |

| 08.07.2022 | 1 729 115,12 | 7 816,55 | 68 428,10 | 76 244,65 |

| 08.08.2022 | 1 660 687,01 | 7 757,46 | 68 487,20 | 76 244,65 |

| 08.09.2022 | 1 592 199,82 | 7 437,54 | 68 807,12 | 76 244,65 |

| 08.10.2022 | 1 523 392,70 | 6 886,57 | 69 358,08 | 76 244,65 |

| 08.11.2022 | 1 454 034,62 | 6 792,13 | 69 452,52 | 76 244,65 |

| 08.12.2022 | 1 384 582,10 | 6 259,07 | 69 985,58 | 76 244,65 |

| 08.01.2023 | 1 314 596,52 | 6 140,79 | 70 103,87 | 76 244,65 |

| 08.02.2023 | 1 244 492,65 | 5 813,31 | 70 431,34 | 76 244,65 |

| 08.03.2023 | 1 174 061,31 | 4 953,57 | 71 291,08 | 76 244,65 |

| 08.04.2023 | 1 102 770,24 | 5 151,30 | 71 093,36 | 76 244,65 |

| 08.05.2023 | 1 031 676,88 | 4 663,74 | 71 580,91 | 76 244,65 |

| 08.06.2023 | 960 095,97 | 4 484,83 | 71 759,82 | 76 244,65 |

| 08.07.2023 | 888 336,15 | 4 015,77 | 72 228,89 | 76 244,65 |

| 08.08.2023 | 816 107,27 | 3 812,23 | 72 432,42 | 76 244,65 |

| 08.09.2023 | 743 674,84 | 3 473,88 | 72 770,77 | 76 244,65 |

| 08.10.2023 | 670 904,07 | 3 032,85 | 73 211,80 | 76 244,65 |

| 08.11.2023 | 597 692,27 | 2 791,96 | 73 452,69 | 76 244,65 |

| 08.12.2023 | 524 239,58 | 2 369,85 | 73 874,80 | 76 244,65 |

| 08.01.2024 | 450 364,78 | 2 103,76 | 74 140,89 | 76 244,65 |

| 08.02.2024 | 376 223,88 | 1 757,43 | 74 487,22 | 76 244,65 |

| 08.03.2024 | 301 736,66 | 1 318,55 | 74 926,10 | 76 244,65 |

| 08.04.2024 | 226 810,56 | 1 059,48 | 75 185,17 | 76 244,65 |

| 08.05.2024 | 151 625,39 | 685,43 | 75 559,22 | 76 244,65 |

| 08.06.2024 | 76 066,17 | 355,32 | 76 066,17 | 76 421,49 |

Показать все

«Открытие» — Виды кредитных программ: требования и условия

Предлагается 4 программы кредитования для разных категорий заемщиков. Они различаются периодом выплат, максимальной суммой займа и применяемой процентной ставкой.

«Кредит для зарплатных клиентов»

Льготное направление для лиц, которые пользуются счетом банка «Открытие» для зачисления заработной платы. Условия кредитования:

- Диапазон запрашиваемой суммы – 50 000-5 000 000 руб.;

- Срок – 1-5 лет;

- Ставка – 9,9-18,5%.

Пакет предполагает предъявление паспорта для оформления займа, который может быть досрочно закрыт без применения комиссионных начислений или штрафных санкций.

Дополнительно выдается логин, пароль от личного кабинета онлайн-банка, где допускается отслеживать остаток задолженности и вносить платежи.

В качестве дополнительных услуг для зарплатных клиентов предлагается заключение договоров страхования:

- Защита от потери работы на весь период действия договора;

- Защита жизни и здоровья.

Кредитные средства перечисляются на карточку, обслуживаемую по тарифу «Карта к продукту».

«Кредит на любые цели»

Программа подразумевает получение средств на совершение покупок, туристические поездки или осуществление ремонтных работ. Параметры предложения:

- Максимальный срок – 5 лет;

- Лимит по сумме – 3 000 000 руб.;

- Процент по кредиту – 10,9-19,9%.

Минимальный порог запроса кредитных средств составляет 50 000 руб.

Заявка рассматривается в течение 3 минут с момента отправки с сайта. После одобрения займ поступает на дебетовую карту, которая обслуживается бесплатно.

Привлекать поручителей для одобрения не требуется. При желании можно оформить полис страхования жизни и здоровья. Премия оплачивается единовременно при получении. Ее можно включить в величину заемных средств.

«Кредит для пенсионеров»

При получении обеспечения допускается перевести свои поступления на счет, открытый в банке «Открытие». После чего возможна подача заявки на кредит со следующими условиями:

- Кредитования под ставку 14,9-20,1%;

- Период выплат – 3-36 месяцев;

- Дебетовая карта, куда зачисляются кредитные средства и пенсия, выдается и обслуживается бесплатно;

- Величина заемных средств – 1000-200 000 руб.

При установке процентной ставки все заявки рассматриваются в индивидуальном порядке. При желании возможно оформление договора страхования на защиту жизни, здоровья.

Обратите внимание! Процесс рассмотрения заявок от пенсионеров сопровождается учетом возраста погашения задолженности. Он не должен превышать 75 лет

«Рефинансирование кредитов»

В ситуации запроса средств на закрытие предыдущих договоров кредитования рассматриваются заявления с учетом требований:

- Фиксированная ставка – 11,9%;

- Пределы кредитных сумм – 50 000-3 000 000 руб.;

- Минимальный период выплат – 12 месяцев;

- Максимальный срок – 60 месяцев.

Направить одобренные средства можно в счет автокредита, ипотеки или обычного кредита на любые цели.

Не допускается использование выданных банком «Открытие» денег на погашение задолженности в этом же учреждении. А также, если заемщик желает погасить займ на открытие или развитие предпринимательства, кредитные карты.

Заключительным этапом рефинансирования считается предоставление документов в банк «Открытие», подтверждающих погашение задолженности. Это может быть справка с печатью, подписью ответственного лица или выписка из бюро кредитных историй. В договоре устанавливается расчетный период для перечисления средств в сторонний банк.

Обратите внимание! Когда клиент после получения кредитных средств не уведомляет банк о погашении предыдущего займа, ставка повышается на 2%.

При подаче заявок можно дополнительно отметить добавление кредита для закрытия еще одного займа или выдачу средств на личные нужды.

Банк гарантирует одобрение заявки во всех случаях, если заемщик отвечает всем требованиям и прилагает необходимый пакет документов. Не стоит исключать проверку платежеспособности по предыдущим договорам:

- Длительность платежей по предыдущим обязательствам превышает 1 год;

- Расчет текущего регулярного платежа не приводит к увеличению растрат;

- Отсутствие каких-либо просрочек за последний год;

- Закрываются микрозаймы.

Рефинансировать займы, открытые позднее 6 месяцев назад, не удастся по условия акции.