Плюсы и минусы кредитных карт

Содержание:

- Плюсы и минусы

- Дополнительные возможности и привилегии

- Виды карты

- Что это

- Исключить неосторожность

- Услуга «Денежные переводы»

- Преимущества

- Кредитная карта или наличные средства?

- Что можно сказать о дебетовых картах? В чем различия?

- Недостатки дебетовых карт

- Цифровая карта: ее особенности, преимущества и недостатки

- #1. Выполнить условия по обороту других карт

- В каких случаях стоит брать кредитную карту

- Отличия дебетовой и кредитной карты

- Какую платежную систему выбрать?

- Минусы наличных денег

- Дебетовая карта

- Плюсы и минусы карты МИР: практические советы

Плюсы и минусы

Анна Рябченко, топ-менеджер в логистической компании, в течение нескольких лет дарит сыну-подростку в качестве подарка предоплаченную банковскую карту: «Это подарок, с которым не промахнёшься, ребёнок сам выберет себе что-то по вкусу. И мне мучиться не приходится, и он доволен. Проблем с приёмом карты в магазинах не возникало ни разу».

То, что с карты нельзя снять наличные, Анна считает плюсом. По словам женщины, так у подростка меньше шансов лишиться денег. «Хорошо, что эта карта не привязана ни к какому счёту, так что если всё-таки сын где-то оставит её, то это не большая беда», – говорит она.

Что касается потери или кражи, то политика банков здесь порой вызывает недовольство клиентов. Эрик Минасян, отец 14-летней Юли, рассказывает, что когда дочь потеряла подаренную карточку, в банке отказались её восстанавливать. «Средства на предоплаченной карте не застрахованы, так что если карта пропала, то, считай, и деньги с неё тоже», – жалуется Эрик.

Другие ограничения не столь существенны. Анна не видит проблемы в том, что максимальный номинал такого пластика – 15 000 руб.: «Если я захочу подарить бо́льшую сумму, я просто куплю две карты в разных отделениях банка», – говорит женщина.

Дополнительные возможности и привилегии

У пластикового продукта они такие:

Возможность управлять счетами и погашать кредитные задолженности, используя удаленные сервисы.

Можно подключать автоматические платежи для оплаты коммунальных услуг, телефона, интернета, связи.

Возможность безналичного расчета при онлайн-покупках.

Подключение «Копилки».

Использование онлайн-банкинга и совершение ключевых операций онлайн. Система «Мобильный банк» дает возможность выполнять операции через любой гаджет, с информированием владельца о начислениях на счет и списаниях.

Система «Сбербанк онлайн» позволяет производить переводы и накопления, открывать счета, оплачивать товары и услуги безналично, получать детальную статистику.

Дополнительно можно подключить услугу смс-информирования.

Бонусная программа «Спасибо», по которой часть трат в качестве бонусов возвращается на счет. Бонусы можно тратить на другие покупки.

Ресурс обеспечивает повышенный уровень безопасности независимо от типа пластика. Все операции подтверждаются владельцем. Исключено влияние на работу системы извне.

Карта МИР — хороший способ получения выплат. Она имеет как плюсы, так и минусы. Это довольно удобный в использовании пластик, который активно развивается.

Виды карты

На данный момент для физических лиц разработано несколько дебетовых вариантов пластика, различающихся по условиям обслуживания и получения.

Классическая

Карта доступна гражданам РФ при достижении возраста четырнадцати лет. Возможно самостоятельное получение или оформление в рамках зарплатного проекта.

Карта обладает рядом особенностей и включает следующие возможности:

- Пополнить баланс можно разными способами: наличным и безналичным. Это касается любых переводов с различных платежных систем.

- Товары и услуги можно оплачивать через специальные терминалы, которые установлены в организациях и магазинах. Доступна бесконтактная форма платежа. Схожие операции доступны и через Интернет.

- При помощи подключения приложения для мобильных телефонов и планшетов, а также сервиса «Сбербанк Онлайн» осуществляется контроль расходов и управление счетом.

- Дополнительная услуга по автоматическому платежу обеспечивает своевременную оплату ЖКХ и пополнение баланса сотового телефона.

- Пользователь карты получает возможность использовать бонусную программу «Спасибо», которая позволяет клиентам Сбербанка накапливать баллы и расплачиваться ими.

- Дополнительно доступна услуга «Копилка», которая обеспечивает создание отдельных накоплений.

- Оформление бесплатно, а срок действия составляет 5 лет.

При помощи классической карты можно совершать стандартные операции, а также накапливать бонусы, которые используются для получения скидок в магазинах-партнерах.

Золотая

Карта Gold системы Мир от Сбербанка относится к премиальным, так как она дает возможность клиенту подчеркнуть свой особый статус. Может входить в специальную группу для получения бюджетных начислений, но только при желании пользователя или работодателя.

Голд карта обладает следующими возможностями:

- Доступна при подтверждении регистрации на территории РФ. Клиент должен достигнуть совершеннолетнего возраста.

- Золотой вариант дает преимущество, которое заключается в выпуске дополнительного пластика для пользователей от 7 лет с учетом привязки к основной карте.

- Бонусы Спасибо могут составлять до 20% от суммы покупки у партнеров и 0,5% от Сбербанка.

- Дистанционная система «Мобильный банк» и онлайн-ресурс для физических лиц, который доступен в форме личного кабинета, позволяют осуществлять полный контроль за всеми операциями.

- Расплачиваться можно путем снятия наличных или при помощи бесконтактного перевода.

- При оплате через Интернет премиум-картами дополнительная безопасность обеспечивается технологией 3D-secure.

- Безналичный перевод действует во всех банкоматах и терминалах самообслуживания.

- Дополнительный кэшбэк для пользователей.

- Срок действия составляет 5 лет.

Для получения повышенных бонусов Спасибо по карте МИР Золотая необходимо в течение месяца совершать операции, подпадающие под категорию премирования, на сумму более 15 000 руб. Начисление будет производиться в следующем расчетном периоде. Учитывается, что именно бонусная программа от Сбербанка является альтернативой популярному кэшбэку.

Пенсионная

Данный вариант доступен только получателям социальных выплат от пенсионного фонда. Достоинство этой карты заключается в том, что здесь начисляется процент на остаток до 3,5% годовых.

Возможности пенсионного пластика таковы:

- Полный доступ к управлению счетом, который обеспечивается при помощи мобильного приложения и Сбербанк-онлайн.

- Удобный безналичный расчет через Интернет и в офлайн-точках продаж товаров и услуг, с возможностью использования технологии MirAccept.

- Уменьшенная комиссия по услуге «Автоплатеж» при оплате ЖКХ.

- Беспроцентное снятие наличных через банковские терминалы Сбербанка. С использованием терминалов самообслуживания можно переводить полученные деньги на другие счета.

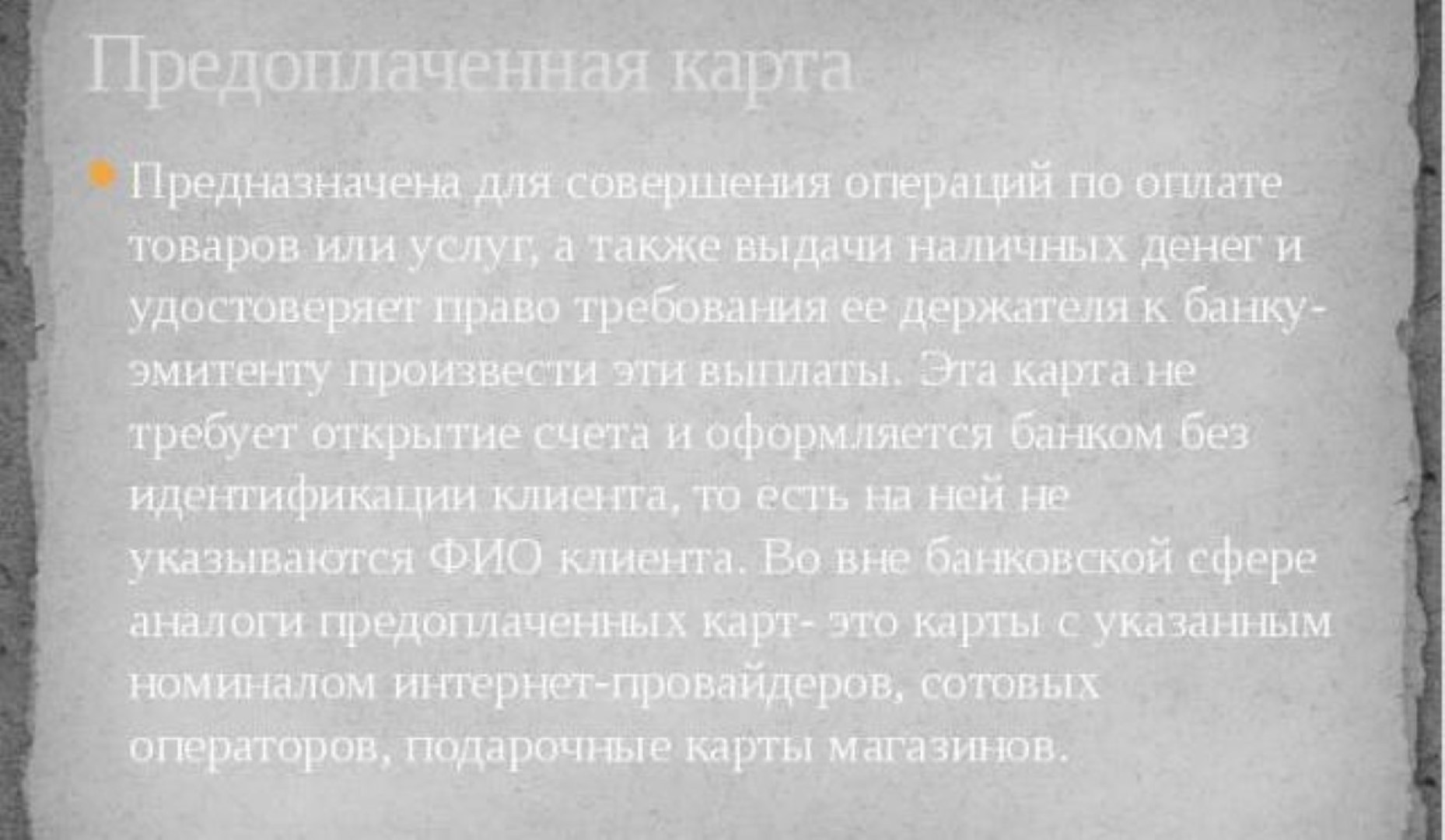

Что это

Подарочными банковскими картами можно оплачивать товары и услуги в магазинах и интернете. Это безымянный пластик, приобрести его можно без паспорта, но, по закону, только если номинал карты не превышает 15 000 руб. Покупатель пластика оплачивает сразу номинал и комиссию банка.

Счёт на имя физического лица при покупке такой карты не открывается. Средства зачисляются на консолидированный счёт банка, а операции проводятся от имени эмитента.

Представители банков говорят, что чаще всего предоплаченные карты люди приобретают для знакомых или коллег, потому что родственникам и близким всё-таки принято дарить более личные подарки. Подарочные карты пользуются популярностью у людей среднего класса и выше.

В банке Русский Стандарт рассказали, что приобретают такой пластик в основном люди 25-45 лет, и делают это, как правило, через интернет, а не в отделениях банка. Интересно, что получатели этого подарка обычно расходуют бо́льшую часть суммы в первый месяц.

У подарочных карт разный номинал. Самые популярные карты – тысячные, на втором месте идёт пластик номиналом 15 000 руб. В большинстве своём такие карты не предусматривают пополнения, поэтому после того, как средства закончатся, их можно со спокойной душой выбрасывать. Но бывают исключения.

Исключить неосторожность

Нередко бывает и такое, что человек, не понимая того, действительно оформляет оферту, то есть предложение заключить договор, после чего ему и приходит тот самый микрозаем, рассказала «Известиям» адвокат Евгения Колесникова. Происходит это так: человек что-то нажимает в интернете, подумав, что оставляет заявку на кредит, но на самом деле оформляет оферту и на основании этого договора ему перечисляют деньги.

— Ушли в прошлое те времена, когда заключить договор займа можно было только путем личного обращения в банк и заключения письменного договора с заемщиком. Если человек, как думают юридически неподкованные граждане, не ходил в банк, ничего не подписывал — значит он ничего и не заключал. На самом деле это не так — с учетом ситуации на рынке микрозаймов очень много договоров оферты заключаются именно в интернете, и для подавляющего большинства людей выглядят эти договоры как заявки на кредит.

Удача привалила3

Фото: ИЗВЕСТИЯ/Павел Волков

Фото: ИЗВЕСТИЯ/Павел Волков

Бывает и так, что мошенники пользуются чужими паспортными данными и от имени ничего не подозревающего гражданина оформляют оферту, отмечает адвокат. Для этого мошенникам нужны только фамилия, имя, номер и серия паспорта. Предоставить жуликам паспортные данные может неограниченный круг лиц, куда входят поликлиники, кредитные организации и т.п. «Но тогда должен быть доступ к номеру телефона, на который высылается пароль, необходимый для заключения договора. Так происходит, если симка оформлена на одного человека, а пользуется ею кто-то другой. В таком случае действительно возможно, что за человека кто-то другой оформил кредит или микрозаем», — рассказала собеседница «Известий».

Во избежание подобных неприятностей, советует адвокат, необходимо внимательно читать любые договоры, заявки (особенно в интернете), смотреть где и какие вы ставите галочки. Если же вдруг вам выдают микрозаем (о котором вы не просили), в первую очередь необходимо письменно обратиться в организацию, отправившую эти деньги. Также стоит написать заявление в Роспотребнадзор и прокуратуру и изложить все обстоятельства.

Услуга «Денежные переводы»

Ещё одна услуга, которая позволяет перевести деньги с Мегафона. Разберёмся как ей воспользоваться и на каких условиях предоставляется возможность.

Инструкция перевода денег

Сервис платежей реализован на сайте оператора, чтобы скинуть деньги на Мегафон посетите страницу https://money.megafon.ru/. На странице можно также оплатить услуги и покупки в интернете со счёта мобильного.

- Выберите раздел перечисления с телефона на телефон.

- Заполните форму заявки.

- Подтвердите перевод с Мегафона кодом из СМС.

Для быстрого перевода можно отправить сообщение абоненту с текстом «#400», где 400 это желаемая сумма перечисления. Сообщение также можно дополнить текстовым пояснением через пробел. Подтвердите операцию.

Стоимость и ограничения

Перевод средств на счёт абонента оператора отправителю не нужно оплачивать. Средства переводятся мгновенно и совершенно бесплатно. Комиссия взимается при совершении платежей на счёт сторонних операторов.

За одну операцию можно отправить от 1 до 15000 рублей. Максимальное число переводов за месяц не должно превышать 40 тысяч рублей.

Преимущества

Для начала рассмотрим основные плюсы и минусы кредитной карты. К преимуществам этого продукта можно отнести следующие параметры:

- Льготный период. Так называется период, в течение которого кредиткой можно пользоваться без процентов. Если вы полностью вернете долг в течение этого срока, то сможете воспользоваться картой без переплат. Льготный период может длиться от 50-55 до 100-200 дней

- Возобновляемая кредитная линия. После погашения долга картой можно будет воспользоваться снова на тех же условиях. Кредитный лимит возобновляется постоянно, пока карта не будет закрыта

- Универсальность. Кредитную карту можно оформить для любой цели – для повседневного использования, оплаты крупных покупок, для путешествий или про запас. Различных предложений на российском рынке много – из них легко выбрать подходящую кредитку для вашей цели

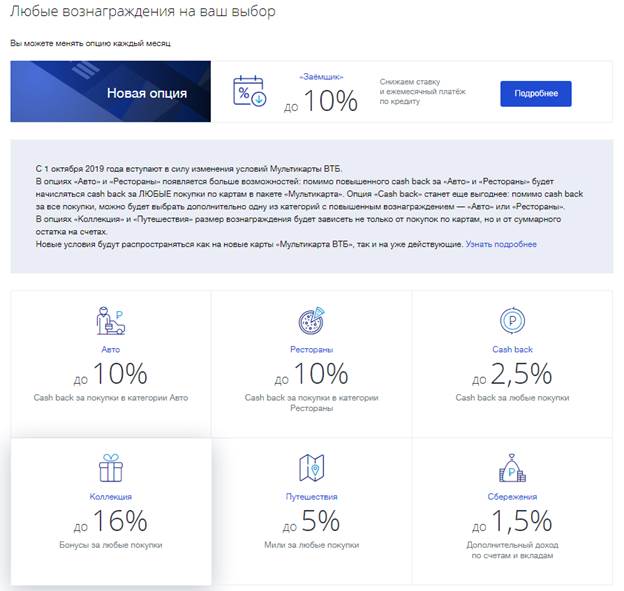

- Бонусы за покупки. Банки вводят разнообразные бонусные программы для кредиток – кэшбэк, начисление баллов, скидки и другие. Так они стимулируют безналичные покупки с помощью карт

Кредитная карта или наличные средства?

Пользоваться кредитной картой гораздо удобнее, чем наличностью. Связано это с такими причинами:

- Маленькую карточку проще хранить и переносить, чем большую пачку денег

- С помощью кредитки можно расплачиваться за покупки через интернет

- Кредитную карту проще использовать за границей – не нужно волноваться об обмене валют

- Для владельцев кредитных карт действуют бонусные программы, наиболее популярная из которых — возврат части денег от покупок (кэшбэк)

- Использование кредитки подчеркивает статус клиента банка в глазах окружающих. Особенно это касается премиум-карт

В то же время кредитная карта обладает и рядом минусов:

- Кредитная карта использует заемные деньги, которые потом нужно возвращать с процентами

- За некоторые операции – снятие наличных или обмен валюты – банки взимают комиссию

- Не во всех торговых точках принимают кредитные карты к оплате

Что можно сказать о дебетовых картах? В чем различия?

Чтобы определиться, какая именно карточка нужна, надо изучить особенности дебетовых. Они часто используются для выдачи сотрудникам фирм и предприятий заработной платы, начисления социальных пособий, пенсий и прочих социальных выплат.

Ее можно использовать для совершения платежей аналогично кредитке, но здесь хранятся лишь ваши собственные деньги. На нее можно не только получать заработную плату, но и через любой терминал или банкомат с легкостью вносить на баланс свои деньги.

Использовать карту для оплат товаров и услуг тоже просто. В любом магазине и торговой точке есть терминал, в котором с помощью дебетовой карты можно вносить деньги за услуги ЖКХ, оплачивать мобильную связь, штрафы и прочее. Деньги с дебетовой карты тратятся аналогично кредитке, вот только это личные средства, а не заемные.

Для оплаты ежегодного обслуживания будет тратиться меньше денег, чем для кредитного пластика. Некоторые банки даже не берут денег за выпуск таких кредитных продуктов.

Плюсы использования дебетовых карт

Мы рассмотрели основные отличия дебетовой карты от кредитной. Сложно сказать, какой из этих инструментов более выгодный и удобный, ведь их использование преследует совсем разные цели

Но если необходимо просто оплачивать товары или услуги и при этом не важно, хранятся ли на балансе деньги банка или самого пользователя, то выбор пластика будет зависеть от ваших предпочтений

Приведем краткий перечень основных достоинств дебетовой карточки:

- За ее обслуживание нужно платить совсем немного, а ряд карточек выпускается совершенно бесплатно.

- Можно снимать наличные со счета в любом «родном» банкомате без необходимости уплачивать комиссию.

- При необходимости можно легко совершать денежные переводы.

- Владелец не должен каждый месяц вносить на счет определённую сумму или оплачивать какие-то проценты.

- Продукт разрешается использовать и за пределами страны.

Теперь вы знаете, в чем разница между этими типами карт и почему пластик нельзя называть исключительно «кредиткой». Какую карту выбрать – дело за вами, в любом случае консультация банковского работника не будет лишней.

Ознакомьтесь с предложениями банков

Недостатки дебетовых карт

К основным минусом таких банковских продуктов можно отнести:

- Вероятность наличия дополнительных комиссионных сборов и платы за обслуживание. Многие банки взимают комиссию при снятии наличных в банкоматах и кассах, а также за пополнение счёта. Обычно комиссия составляет 0,5-1%.

- Наличие суточного ограничения на снятие наличных средств. В среднем он составляет 200000-300000 руб.

- Частые случаи мошенничества с дебетовыми карточками. Мошенники применяют различные схемы и технические средства для хищения средств со счетов держателей.

- Банк может по собственному усмотрению изменить процент на остаток. Очень часто для привлечения клиентов устанавливают высокую ставку, которая значительно снижается спустя определённое время использования.

- Иногда возникают сложности при снятии наличных за границей.

Но, все недостатки обусловлены не так особенностями расчётных карт, как условиями работы самих банков. Условия по каждому карточному продукту определяет банк. К примеру, в одном финансовом учреждении может отсутствовать плата за снятие наличных, тогда как в другом она присутствует даже при использовании собственных банкоматов.

Цифровая карта: ее особенности, преимущества и недостатки

Виртуальная карта банка без реального, ощутимого руками носителя, имеет точно такие же реквизиты, как и обычная: шестнадцатизначный номер, имя владельца, срок действия, CVV2(CVC2)-код для подтверждения платежа. Все эти данные приходят человеку после оформления продукта в отдельном смс-сообщении. Реквизиты можно будет также посмотреть в своем мобильном банке.

Цифровая карточка имеет такой же функционал, как и обычная дебетовая. С ее помощью можно:

- оплатить покупку в интернете;

- купить товар в обычном магазине (использую смартфон с NFC);

- перевести деньги на другой счет (на свой или постороннего человека);

- снять наличные (правда, с некоторыми ограничениями).

Какие преимущества имеют Digital-карточки? Во-первых, это — простота и скорость выпуска. Данный продукт можно заказать в любое удобное время в мобильном приложении банка. Цифровое платежное средство будет выпущено и готово к использованию буквально через пару минут после обращения. Для оформления виртуальной карты нет необходимости приходить в офис банка или разговаривать с операторами службы поддержки. И, как правило, финансовые организации не берут плату за выпуск такого виртуального продукта.

Владельцу цифровой карты не нужно будет носить с собой обычную пластиковую. Для совершения оплаты в магазине достаточно иметь с собой смартфон (который и так постоянно находится при нас). Современная промышленность выпускает также фитнес-браслеты, кольца и прочие аксессуары, оснащенные чипом NFC (именно это небольшое устройство и позволяет передавать данные о совершенном переводе).

Если же вы потеряете смартфон, в котором «хранится» виртуальное платежное средство, то нашедшему его человеку для получения доступа к информации нужно будет сначала ввести пароль для разблокировки устройства, а затем еще один пароль для входа в платежное приложение.

Справедливости ради отметим, что инновационные карточки без материального носителя имеют и свои недостатки. Для того, чтобы рассчитаться ими в обычных магазинах, их владельцам необходимо иметь специальное устройство — смартфон с модулем NFC. На такой смартфон можно установить приложение Apple Pay, Google Pay или Samsung Pay (в зависимости от модели телефона). А если ваш смартфон не оснащен подобным модулем, то своей цифровой картой вы сможете расплатиться только в интернет-пространстве.

Определенные проблемы могут возникнуть и при снятии с такой карточки наличных. Например, Visa Digital Сбербанка не поддерживает функцию снятия наличных в банкоматах (деньги можно получать только в офисах банка). Однако, вероятнее всего, массовое оснащение банкоматов модулями NFC в ближайшем будущем решит эту проблему. И с цифровой карты (с помощью смартфона) можно будет снять наличные так же легко, как и с обычной.

#1. Выполнить условия по обороту других карт

В нашей семье в использовании от 7 до 10 карт одновременно. По многим картам нужно выполнить определенные условия, чтобы обслуживание было бесплатным. Одним из таких условий может быть ежемесячный оборот, что подразумевает трату определенной суммы ежемесячно.

Огромный плюс карты Мегафона в том, что счет банковской карты и счет телефона – это одно и тоже. Пополняя баланс телефона, вы одновременно пополняете баланс карты(!).

Таким образом, если вам нужно обеспечить оборот по какой-либо карте, то вы можете через сайт Мегафона пополнить счет телефона. В истории транзакций первой карты эта операция будет проходить как оплата услуг связи, а не перевод денег на другую карту. По факту же, вы просто переводите деньги с одной своей карты на другую, ведь последующие покупки в магазинах можно оплатить картой Мегафона, а также обналичить до 10.000 руб.

Стоит оговориться, что такой способ обеспечения оборота работает не на всех банковских картах. Некоторые банки добавляют такие операции в исключения, поэтому нужно внимательно читать тарифы.

В каких случаях стоит брать кредитную карту

Прежде чем брать КК, внимательно ознакомьтесь с условиями ее использования. Из множества предложений вам предстоит выбрать то, которое будет соответствовать вашим целям и возможностям.

Если вы хотите потратить значительную денежную сумму, вернуть которую сможете не раньше чем через три (и более) месяца, то вам стоит задуматься о приобретении другого кредитного продукта, поскольку использование КК станет для вас экономически невыгодным из-за высоких процентов.

А вот в ситуациях, когда вам периодически необходимо где-то брать небольшие суммы денег, которые вы сможете погасить в ближайшее время, брать КК однозначно стоит.

В любом случае соблазн потратить имеющиеся средства будет всегда.

Отличия дебетовой и кредитной карты

Карты бывают двух видов: дебетовая и кредитная. Дебетовая карта предназначена для хранения и использования собственных средств, кредитная подразумевает получение денежного займа в установленном лимите.

Выбор вида пластика зависит от целей и предпочтений клиента. Если нет нужды в заемных средствах, то предпочтение отдается дебетовому пластику. Кредитка же является финансовым помощником в ситуациях, когда своих денег недостаточно для совершения какой-либо покупки или услуги. Рассмотрим, чем отличается дебетовая карта от кредитной.

https://youtube.com/watch?v=0WARxsRCmz8

- Дебетовый пластик подразумевает зачисление собственных доходов пользователя на карточный счет. В дальнейшем клиент сам распоряжается полученными средствами. Он может снять наличные, хранить их на счету, или производить безналичную оплату своих текущих нужд.

- Кредитная карта позволяет использовать выданный лимит по мере необходимости. Проценты при этом начисляются только на фактическую задолженность. По многим кредиткам действует грейс-период, в течение которого плата за пользование не взимается. Таким образом, владелец пластика может прибегнуть к заемным средствам и свести к минимуму переплату по кредиту.

- При надлежащем исполнении клиентом обязанностей, кредитор может увеличить начальный лимит. Банки заинтересованы в наработке базы благонадежных заемщиков, и лояльно относятся к добросовестным пользователям.

- По дебетовому пластику клиент может расходовать средства в пределах собственных накоплений. Чаще всего дебетовые карты применяются для начисления заработной платы. Участникам зарплатного проекта банки часто снижают требования при оформлении потребительского кредита или залоговых ссуд. На остаток собственных средств нередко начисляются проценты, что позволяет потребителю увеличить свои доходы. Начисление стипендий, пенсий, пособий также применяется дебетовый продукт.

- Внешне пластики обоих видов выглядят одинаково. Отличить кредитку можно по соответствующей надписи credit, которая указывается в нижнем левом углу карты.

- Запросы на оформление дебетового пластика, как правило, получают высокий процент одобрения. Клиент должен соответствовать основным критериям: гражданство, возраст, регистрация. К владельцам кредитки банки предъявляют более жесткие требования, особенно это касается подтверждению трудовой деятельности и официального дохода.

- Выпуск карт обоих видов занимает одинаковый срок. В случае карты с кредитным лимитом, банку необходимо дополнительное время на проверку информации о заемщике и принятие решения.

- Многие финансовые организации предлагают оформление кредитки как дополнение к текущему дебетовому счету, либо различных услуг: открытие вклада, получение кредита и т.д.

- Наиболее распространенные платежные системы, которые обслуживают банковские карты – VISA и Master Card. Уровень карты, как и технические характеристики не зависят от вида пластика. Электронный чип, бесконтактная оплата, интернет банк присутствуют у всех продуктов.

Какую платежную систему выбрать?

От того, какую систему вы выберете, будет зависеть то, где и как вы сможете использовать вашу карту. У каждой системы есть свои особенности, такие как бесконтактная оплата или собственные программы скидок, свои плюсы и минусы. Этот параметр определяет основную валюту, в которой будут проводиться некоторые операции – например, оплата покупок за границей.

Обычно системы, в которых выпускается карта, всегда указывается на странице предложения в банке. Если карта доступна сразу в нескольких вариациях, то нужную можно выбрать в процессе оформления. Если же вы не нашли информацию, то вы можете уточнить этот вопрос в службе поддержки банка.

Рассмотрим, в каких ситуациях будут полезны те или иные карты.

- Золотая середина – карточка Visa или MasterCard. Она достаточно универсальна, ее можно использовать для оплаты покупок в любых магазинах или для снятия наличных. Ее примут к оплате не только в России, но и за границей. При этом Visa больше подойдет для США, а МастерКард – для Европы.

- МИР больше подойдет тем, кто редко выезжает за пределы России. Для комфортного использования внутри страны у нее есть все необходимое. Также вы можете оформить карточку МИР, если вы живете или часто отдыхаете в Крыму – там работает только национальная платежная система

- Карты других систем подойдут для более узкого использования. American Express пригодится путешественникам, а UnionPay – тем, кто работает или отдыхает в Китае. Их можно оформлять как основные и как дополнительные

Все основные условия карты – выпуск, обслуживание, размер лимита у кредитки или проценты на остаток у дебетовой, а также возможные бонусы и кэшбэк зависят, в большей степени, от банка, который ее выпустил. Выбрать кредитную или дебетовую карту с подходящими условиями в заинтересовавшей вас системе вы сможете на нашем сайте.

Минусы наличных денег

Объект наживы. Наличные деньги могут легко стать

добычей воров, грабителей и даже разбойников. Большую сумму лучше никому не

показывать, чтоб не стать объектом преступления.

Полная утрата. Кошелек или портмоне легко потерять

и тогда вернуть деньги будет уже практически невозможно.

Ввоз за границу. При поездке за рубеж можно

вывезти строго ограниченную сумму денег.

К тому же придется позаботиться о том, чтобы поменять рубли на иностранную

валюту.

Негигиеничность. С бумажными купюрами передается

множество болезнетворных микроорганизмов. В каких руках они побывали — не

известно.

«В России нужно платить бумажными деньгами, если вы

покупаете что-либо у уличных продавцов или в киосках и подземных переходах — от

мороженого и напитков до сувениров, одежды и печатной продукции. В некоторых

ресторанах и кафе не принимают к оплате карты из-за отсутствия терминалов,

поэтому запас наличных всегда лучше иметь с собой», — считает замдиректора

информационно-аналитического центра «Альпари» Наталья Мильчакова.

Дейнека, экономической выгоды от того,

чтобы платить наличными, а не картой, практически нет: «Жителю крупного города

имеет смысл 90% трат совершать с помощью «пластика», а 10% иметь наличными

для расходов в тех местах, где карты не принимаются».

Дебетовая карта

Платежная карта имеет массу преимуществ. Держатель карты имеет доступ к своим накоплениям круглосуточно. Если у вас подключен мобильный банк, система информирует вас обо всех операциях онлайн. Подключив личный кабинет, вы сможете просматривать архив поступления и траты денег, можете перевести средства своим близким или друзьям, и получить аналогичную помощь от них. Некоторые карты позволяют хранить на них деньги с процентами, начисленными на остаток средств.

Владельцу карты нет необходимости носить при себе наличные деньги, что убережет от их потери или кражи. Если потеряна или украдена карточка, вам необходимо дозвониться на горячую линию банка и заблокировать ее. Блокировка запрещает любые операции по карте, тем самым сохраняя средства клиента. Впоследствии вам придется заказать новую карту, но получить деньги со счета, или сделать вклад, можно через операциониста банка, предъявив паспорт.

Плюсы и минусы карты МИР: практические советы

С одной стороны, такими карточками можно пользоваться только на территории России. Ее также не примут к оплате на некоторых иностранных сайтах. Нет возможности и загрузить образ карточки в смартфон для совершения оплаты в одно касание, без пластика.

Но с другой стороны, все виды карт МИР Сбербанка обладают несколькими ощутимыми преимуществами:

- Они выпускаются надежной отечественной системой. Благодаря тому, что карточки не используются за рубежом, исключается риск попадания личных данных к мошенникам, действующим в других странах.

- К тому же эти карточки в 2019 году уже начали принимать во многих банкоматах, магазинах и отелях Белоруссии.

- Ими уже можно расплатиться в сервисе Samsung Pay (пока он доступен только клиентам Почта Банка, МКБ и Альфа-Банка). Аналогичные переговоры уже ведутся с представителями Apple Pay и Google Pay.

- Карты МИР Сбербанка обслуживаются по доступной цене или даже бесплатно.

- Лимиты на снятие наличных позволяют получать достаточно большие суммы каждый день (минимум 50 тыс. руб. в любом банкомате или кассе Сбербанка).

- Благодаря программе «Спасибо» каждый клиент получает бонусы от любой покупки.

- У партнеров Сбербанка можно получать повышенный кэшбэк до 20%-30%.

- Также клиентам доступны специальные предложения от платежной системы МИР (скидки и повышенный кэшбэк у партнеров).

- Клиенты могут рассчитываться на разных сайтах благодаря коду CVV2, расположенному на обратной стороне пластика.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Программа «Спасибо»

Подключиться к этой программе можно бесплатно несколькими способами:

- Через банкомат Сбербанка.

- В личном кабинете Сбербанк-Онлайн.

- С помощью смс на номер 900 «Спасибо АААА», где АААА – это последние 4 цифры от номера вашей карточки.

- Через мобильное приложение (вход в Сбербанк Онлайн со смартфона или устройства компании Apple).

Программа лояльности от системы МИР

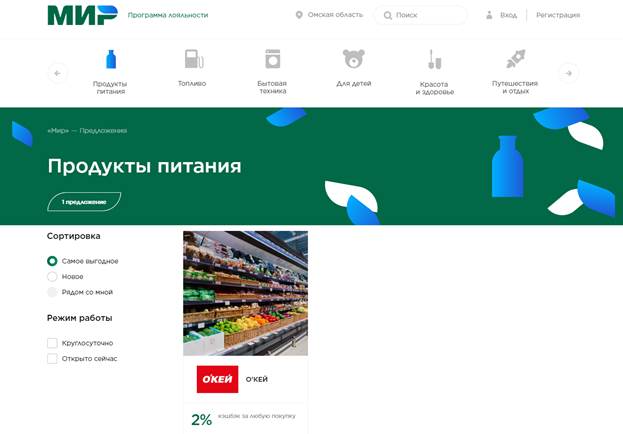

Вне зависимости от вида карты МИР от Сбербанка, стоимости ее обслуживания и других условий, каждому клиенту доступны специальные предложения от отечественной платежной системы. Например, сегодня действуют такие виды кэшбэка:

- 2% за любую покупку в магазинах «ОКЕЙ;

- 10% на АЗС.GO (покупка от 1500 руб.);

- 10% за покупку товаров Panasonic;

- 7% за первую покупку в сети «Дочки-Сыночки»;

- 6% за любую покупку на сайте ru и др.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Как получить максимальную выгоду: пример расчета

Для получения повышенного кэшбэка и бонусов «Спасибо» владельцу карты следует совершать как можно больше операций (оплата товаров в магазинах и на сайтах). Например, семья тратит на еду ежемесячно 30 тыс. руб. Если приобретать товары в гипермаркетах «ОКЕЙ», в качестве кэшбэка будет постоянно возвращаться 2% от этой суммы, т.е. 600 руб. За год можно накопить 7200 руб. Эту сумму можно потратить для покупки товаров к новому году.

В другом примере можно представить, что пенсионер получает ежемесячные выплаты 30 тыс. руб., откладывает по 10 тыс. ежемесячно и тратит на еду 7 тыс. в магазинах «ОКЕЙ». Тогда за год он накопит:

- 1700 руб. за счет кэшбэка в «ОКЕЙ».

- 4200 руб. за счет процента на остаток 3,5%.

- Итого за год: 5900 руб.

К тому же как в том, так и в другом случае владельцы карточек МИР получат бонусы «Спасибо», которые также можно потратить в любое время.