Просрочка платежа по кредиту — как избежать проблем?

Содержание:

- Просрочка от 6 дней до месяца

- Причины суточной просрочки по кредиту

- Что банк может предпринять при длительной просрочке выплат по кредиту?

- Чего ожидать заемщику, если он просрочил ежемесячный платеж?

- Отвечаем на частые вопросы по теме:

- Сроки и наказания

- Что делать, чтобы не просрочить ссуду

- Как банки работают с должниками?

- Как платить банковский кредит без просрочек? Общие рекомендации клиентам

- Действия при просрочке кредита — пошаговая инструкция

- Что будет после просрочки: возможные последствия

- Рефинансирование микрозаймов

Просрочка от 6 дней до месяца

В банковской сфере такую просрочку называют ситуационной. Это означает, что долг по займу не погашен в результате наступления непредвиденных обстоятельств. Однако не стоит надеяться, что банк пойдет навстречу и будет ждать оплаты.

Чем грозит просрочка до 30 дней:

| Штрафы и пени | Первым делом финансовое учреждение начислит штрафные санкции, предусмотренные условиями кредитного соглашения. В результате этого сумма долга ежедневно будет увеличиваться. |

| СМС-сообщения | Со стороны банка будут поступать сообщения, примерно 1 раз в неделю. Через сообщение кредитное учреждение будет вежливо просить внести платеж. |

| Звонки | Помимо сообщений должнику будут поступать звонки со стороны уполномоченного специалиста. Сотрудник службы взыскания долга может звонить с любого телефона, как стационарного, так и сотового. Его цель, это выяснить причину неоплаты и найти компромисс.

На этой стадии можно получить отсрочку по оплате или согласовать погашение взноса частями. Главное – не игнорировать общение с сотрудником и идти на контакт. |

| Письма | Спустя 10-15 дней неоплаты со стороны финансовой компании будет отправлено письмо. В нем банк укажет сумму долга и варианты оплаты. Дополнительно кредитор напомнит, что в случае неоплаты долга он имеет право расторгнуть договор и запросить в судебном порядке возврата долга. |

Ситуационная просрочка – это своего рода золотая середина, когда банк готов пойти навстречу должнику. На практике именно в этот срок делают реструктуризацию или предоставляют отсрочку, с отменой начисленных штрафов

При этом важно учитывать, что в данном случае банк передает сведения в БКИ. В результате этого получить новый кредит, для погашения ранее оформленного, будет практически невозможно

Причины суточной просрочки по кредиту

Краткосрочная просрочка в большинстве случаев вызвана техническим сбоем на этапе обработки операций, связанных с переводом денежных средств. Задержка платежа до трех дней в некоторых кредитных организациях не учитывается по причине возможных проблем со стороны оператора, занимающегося транзакциями, особенно если клиент совершает платеж через другой коммерческий банк или независимую платёжную систему, в том числе с использованием электронных кошельков. Главное, внести деньги до истечения трехдневного срока.

Вторая причина появления просроченной выплаты длительностью в один день связана с невнимательностью заемщика. Например, существует риск банально перепутать согласованные по графику даты выплат. Избежать проблемы поможет использование утилит для напоминаний, которое устанавливаются на компьютер или телефон.

Получатель займа может столкнуться с задержкой заработной платы или любого другого вида выплат, который используется в целях погашения займа. К примеру, подобные проблемы часто возникают во время праздников, когда задерживаются социальные выплаты. Наконец, заемщик может преднамеренно проигнорировать платеж.

Подводя итог, можно выделить пять основных причин суточной просрочки по действующему кредиту:

- Проблемы с доступом к основному источнику доходов, в том числе задержка заработной платы.

- Технические сбои со стороны кредитора или посредника, занимающегося переводом денежных средств.

- Ошибки заемщика по причине невнимательности.

- Кратковременное ухудшение финансового состояния клиента вследствие непредвиденных затрат.

- Умышленное игнорирование назначенной даты платежа с последующей выплатой штрафов.

Иногда речь заходит о комбинированных причинах просроченных выплат. Например, если кредит погашается автоматически за счет поступающих на карту регулярных платежей, включая дивиденды, заработную плату и всякого рода пособия, просрочка может возникнуть из-за задержки со стороны плательщика (работодателя, арендатора, обслуживающего депозит банка, государственного учреждения). Поскольку выплата не приходит в назначенный срок, даже если речь идет о минутной задержке, система автоматических платежей банка получает сбой. В итоге возникает техническая просрочка. Заемщику приходится вручную вносить пропущенную выплату.

Что банк может предпринять при длительной просрочке выплат по кредиту?

Штрафы

Штраф – это единовременное денежное взыскание. Но это не значит, что его потребуется заплатить только один раз. Штраф платится за каждую просрочку и может накапливаться и увеличиваться. Однако взыскание штрафа – одна из самых щадящих мер, так как она не сильно отражается на структуре кредита в целом. Существует 3 вида классических штрафов:

- Фиксированный штраф. Это тот штраф, который не меняется. При каждой просрочке платится одна и та же сумма.

- Пеня. Это ежедневный процент от суммы, по которой произошла просрочка. Очень сложный вид штрафа, о котором ниже.

- Штраф с нарастающим итогом. Это тот штраф, который нарастает с каждой недоплатой. Размер увеличения штрафа устанавливается банком.

Пени. Как начисляются пени и каков их размер?

Пеня – штраф, предусмотренный за просрочку кредита. По закону он не велик – всего 0,023% от размера просроченной суммы за каждый день просрочки. Однако это только цифра по умолчанию. Закон так же разрешает менять размер процента с условием того, что это изменение будет отражено в договоре

Именно поэтому так важно пересмотреть договор перед его подписанием

Пример

- Мы имеем неуплату в течение 20 дней. А размер ежемесячной выплаты составляет 5000 рублей. Рассмотрим три разных варианта:

- Вариант “по умолчанию” (за день начисляется 0,023%). 0,023 процента от 5000 это только 1 рубль 15 копеек. То есть за 20 дней просрочки банк получит только 23 рубля.

- “ВТБ 24” (за день начисляется 0,6%). 0,6 процента от 5000 рублей составит 30 рублей. Таким образом банк получит 600 рублей за весь срок. Это практически в 26 раз больше чем при стандартном размере неустойки.

- Альфа банк (за день начисляется 1%). 1% от 5000 рублей это 50 рублей. За все 20 дней просрочки банк получит 1000 рублей. Это больше чем стандартное взыскание в 43 раза.

Внесение записи в кредитную историю

Каждый банк по закону обязан отмечать даже самые маленькие просрочки в кредитной истории. Это в целом значительно влияет на кредитную историю и очень её портит. А с плохой кредитной историей при новом займе вас ждут условия гораздо хуже. А при совсем испорченной истории новый кредит вам просто не выдадут.

Обращение к коллекторам

Если вы в течение 2 – 3 месяцев не платили по кредиту и прятались от банковских представителей и сотрудников то банк может обратиться к коллекторам. Коллекторы – специалисты по взысканию долгов, имеющие крайне плохую репутацию. Однако не все они такие уж плохие – в их законные обязанности входит обзвон должников, рассылка электронных писем и СМС, личные визиты к должникам. Их цель – убедить заемщика вернуть долги добровольно.

Однако не все коллекторы действуют по закону при выполнении своих обязанностей. В адрес должников возможны угрозы, их имущество или имущество их соседей может быть повреждено. Если вам не повезло столкнуться с такими сотрудниками то стоит обратиться в антиколлекторскую организацию. Её сотрудники позволят отстоять права заемщика в суде и защитят от произвола.

Судебное разбирательство

При злостном уклонении от выплат кредита банк может подать в суд на должника. При этом вполне возможна конфискация и реализация имущества заемщика, наложение ареста на недвижимость. Однако сам банк стремится не использовать эту меру так как это не слишком выгодно, длительно и затратно.

Реструктуризация долга

Реструктуризация кредита – операция весьма популярная при возникновении задолженностей. Её цель – изменить график и сумму выплат с целью облегчения выплат займа. Такая операция достаточно выгодна и для банка, и для должника – банк получит больше денег в результате увеличения процентной ставки или срока действия договора, а заемщик получит более комфортный график и возможность легче рассчитаться с долгами. Однако стоит помнить несколько вещей о реструктураизации:

- Если банк сам предлагает вам реструктуризацию то стоит особенно тщательно изучить её условия;

- За реструктуризованный кредит в целом придется заплатить значительно больше. Это связанно с увеличением числа выплат;

- Вынужденная реструктуризация крайне негативно влияет на кредитную историю.

Чего ожидать заемщику, если он просрочил ежемесячный платеж?

Каждый заемщик, у которого возникла просрочка по кредитной программе, должен действовать следующим образом:

От 1 до 3 дней просрочки. Такая задолженность не должна отразиться на кредитной истории заемщика, если он быстро внесет деньги на счет кредитора. Банки, как правило, не привлекают для работы с такими клиентами большие ресурсы, так как достаточно нескольких звонков от сотрудников финучреждения, чтобы заставить должника выполнить свои обязательства. В некоторых банках за такие нарушения платежной дисциплины начисляются штрафные санкции и пени, которые не превышают 300 рублей. Заемщик может самостоятельно провести все исчисления, если сразу сделает расчет процентов по кредиту, формула которого находится на тематических веб-ресурсах.

От 2 недель до 1 месяца просрочки. Обычно такая задолженность возникает из-за непредвиденных жизненных обстоятельств, например, задержки заработной платы или болезни. Заемщику нужно быстро погасить задолженность, к которой, скорее всего, банк приплюсует штраф и пени. Если финучреждение даст небольшую отсрочку, то клиенту, возможно, удастся избежать дополнительных затрат

В этой ситуации важно своевременно выходить на связь с банком, отвечать на все звонки его сотрудников, определиться с датой погашения просрочки.

От 1 до 3 месяцев просрочки. Если у клиента финучреждения возникла такая просрочка, то, вероятнее всего, его вопросом будут заниматься нефинансовые специалисты кредитора

В лучшем случае дело должника будет передано службе безопасности банка, а в худшем – коллекторам. В такой ситуации заемщикам ни в коем случае нельзя скрываться, иначе его могут признать мошенником и потребовать у правоохранительных органов возбуждения уголовного производства. Должникам не стоит реагировать на провокации. Им нужно вразумительно объяснить представителям банка причины возникновения просрочки. Если им удастся убедить их в своих благих намерениях, то, возможно, некоторое время должников не будут донимать звонками. Лучшим решением станет ежемесячное внесение хотя бы маленькой суммы средств в счет погашения задолженности. Крайне важно хранить все квитанции, так как в конечном итоге они могут использоваться в качестве доказательства в суде, если к решению конфликта будут привлечены представители Фемиды. В дальнейшем исправить кредитную историю таким заемщикам сможет помочь, например, программа «Кредитный доктор» от Совкомбанка.

От 90 до 150 дней просрочки. Если за такое время заемщик ни разу не внес деньги в счет погашения задолженности по кредиту, то, вероятнее всего, ему следует готовиться к судебному разбирательству. Как показывает практика, дата слушания совпадает с моментом, когда просрочка достигает 5 или 6 месяцев. В этом случае клиенту банка нужно обратиться за квалифицированной юридической помощью. Подписав договор с узкопрофильным адвокатом, должник может переложить на него решение всех важных вопросов. Если юрист будет хорошим, то ему удастся добиться от суда списания большей части задолженности по кредиту. Он также расскажет клиенту, что делать, если угрожают коллекторы.

Просрочка, превышающая 3 года. В этом случае должнику нет необходимости больше избегать общения с банком. Просрочка попадает под срок исковой давности, и все финансовые претензии банка к клиенту будут аннулированы.

Отвечаем на частые вопросы по теме:

— Что будет, если просрочить кредит на 1, 10 дней, 1 месяц, 1 год?

Просрочка, в зависимости от ее длительности, разделяется на несколько типов:

- От 1 до 2 дней. Некоторые системы платежей переводят деньги со счета на счет несколько дней. Также может случиться сбой в работе мобильного приложения или банкомата, ошибка трансакции. Нужно сделать скриншот, сохранить чек или выписку из личного кабинета, а затем связаться с банком. Часто кредитные организации идут навстречу, не начисляют пени и не отправляют информацию в БКИ.

- От 3 дней до 1 месяца. Такая ситуация может возникнуть, когда случилось что-то непредвиденное: болезнь, потеря работы, снижение уровня зарплаты. Не стоит игнорировать звонки из банка. Нужно объяснить причину и собрать подтверждающие документы. Начислят пени и передадут ли данные в БКИ, зависит от конкретного случая и кредитной организации.

- От 1 до 3 месяцев. Работает отдел взыскания. Пени и штрафы начисляют. Можно попробовать договориться с банком о кредитных каникулах или реструктуризации долга.

- От 3 месяцев и больше. Придется разбираться в суде.

— Когда кредит считается просроченным?

Кредит считается просроченным, когда заемщик перестал вносить ежемесячный платеж по основному долгу и (или) процентам в срок, установленный договором и графиком.

— Что будет, если платить кредит не полностью?

Если погашать кредит частично, начисляют штрафы и пени согласно договору. Вероятно, будут звонить сотрудники кредитной организации. Нужно отвечать на звонки и объяснять, в чем причина долга.

— Может ли банк простить просрочку?

Банк может простить просрочку, если она случилась не по вине заемщика — например, произошел сбой в системе перевода платежей.

Сроки и наказания

1-10 дней

Первые 10 дней считаются технической просрочкой, которая могла возникнуть даже не по вине клиента: например, платеж через терминал, другой банк или почту России вполне вероятно может зависнуть на срок до 10 суток. Этот факт отразится в КИ, но если он случился единожды, вы не испытаете больших трудностей с получением нового кредита.

10-30 дней

После 10 дней начинают появляться первые штрафы, сумма которых растет с течением времени. В это время вам может позвонить кредитный специалист, оформлявший заявку и напомнить о необходимости оплаты.

30-60 дней

Просрочка по кредиту почти 2 месяца. Что может сделать банк?

- Увеличить сумму штрафа

- Продолжить начисление неустойки

- Подключить собственную службу взыскания.

Главное в такой ситуации – не скрываться от звонков представителей банка, а пытаться объяснить причину возникшей ситуации. Идя на контакт с банком, вы можете во-первых, рассчитывать на реструктуризацию, во-вторых – избежать дальнейших последствий.

60-90 дней

Просрочка по кредиту достигла 3 месяца — что может сделать банк:

- Продолжается начисление штрафов и неустоек

- Настойчивые звонки службы безопасности

- Требование о полном досрочном погашении

- Угроза суда

Если на протяжении 3-х месяцев банку и его сотрудникам не удалось образумить недобросовестного клиента штрафами, неустойками и предупреждениями, и счет так и не пополнился — банк выдвигает требование о полном досрочном погашении, угрожая передать дело в суд.

Что делать, чтобы не просрочить ссуду

Чтобы не просрочить платеж по кредиту:

- рассчитывайте свои финансовые возможности еще на этапе оформления ссуды – размер ежемесячного взноса не должен превышать 30% от доходов;

- создайте подушку безопасности – начните копить больше денег на отдельном счете. Нужно накопить такую сумму, за счет которой можно будет внести несколько ежемесячных взносов в банк при возникновении форс-мажорных обстоятельств;

- сократите расходы – заведите дневник трат, в котором записывайте ежедневные покупки, так сможете выявить ненужные затраты и исключить их, улучшив тем самым свое финансовое положение;

- составьте список имеющихся займов с указанием срока и суммы ежемесячного взноса – в первую очередь закрывайте маленькие суммы, это позволит сократить количество кредитных договоров.

Внимание! Иногда должник может узнать о просрочке по кредитам только через некоторое время. Например, в дату ежемесячного платежа на счете клиента была не вся необходимая для погашения долга сумма, и банк списал ее

Если не хватило несколько сотен рублей, то кредитор может и не уведомить заемщика об образовавшейся задолженности. Но эта информация также попадет в кредитную историю, а на недополученную сумму будут начислены пени.

Чтобы не попасть в такую ситуацию, регулярно отслеживайте погашение задолженности в личном кабинете или уточняйте информацию об оплате в банковском отделении.

Как банки работают с должниками?

У банка есть алгоритм работы с должниками, говорит адвокат Андрей Мисаров:

- Напоминает о просроченном платеже;

- Ведет переговоры с должником, чтобы определить, какая есть возможность для погашения долга или его реструктуризации;

- Если результата нет — обращается в суд.

«Получив судебное решение, банк старается его исполнить через взыскание имущества у должника, — говорит эксперт. — Если перспектива обозрима, кредитор сам взыскивает долг или уступает это подконтрольной организации. Если перспектив нет, банк реализует долг третьему лицу».

Третьим лицом может выступить коллекторское агентство, которое покупает у банка долг. Деятельность таких организаций регулирует Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». Они могут требовать погасить долг при личной встрече, по телефону, через текстовые и голосовые сообщения, а также по почте. Но коллекторам запрещено:

- Применять физическую силу и угрозы, уничтожать и повреждать имущество (и угрожать этим);

- Оказывать психологическое давление;

- Унижать честь и достоинство.

Поэтому, если начали угрожать, нужно обращаться в полицию.

Как платить банковский кредит без просрочек? Общие рекомендации клиентам

Небольшая просрочка по кредиту обычно вызвана неудобным графиком платежей, неподходящей системой внесения средств (например, только в отделении банка), непредвиденными расходами или слишком высокой долговой нагрузкой. Плательщику следует действовать в зависимости от ситуации.

Неудобный график платежей. Как правило, график выплаты задолженности составляется произвольно, с учётом даты подачи заявки или подписания договора, без учёта пожеланий заёмщика. Например, клиент получает заработную плату 10 и 25 числа каждого месяца, расплачиваться по кредиту нужно 9 числа, поэтому возникает однодневная задержка. В такой ситуации нужно обратиться в банк и попросить сменить график внесения платежей, обычно услугу предоставляют бесплатно. Если банк-кредитор откажется, можно просто перечислять деньги заранее, сумма задолженности будет списана в нужный день.

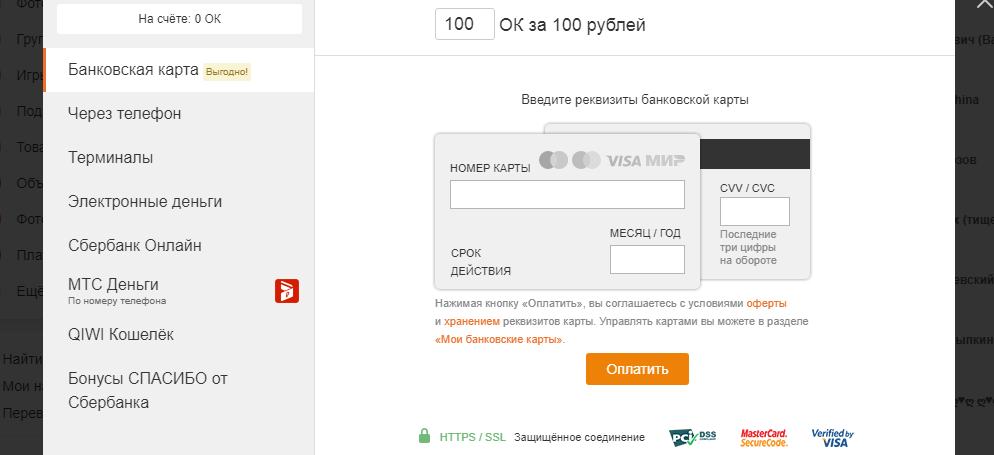

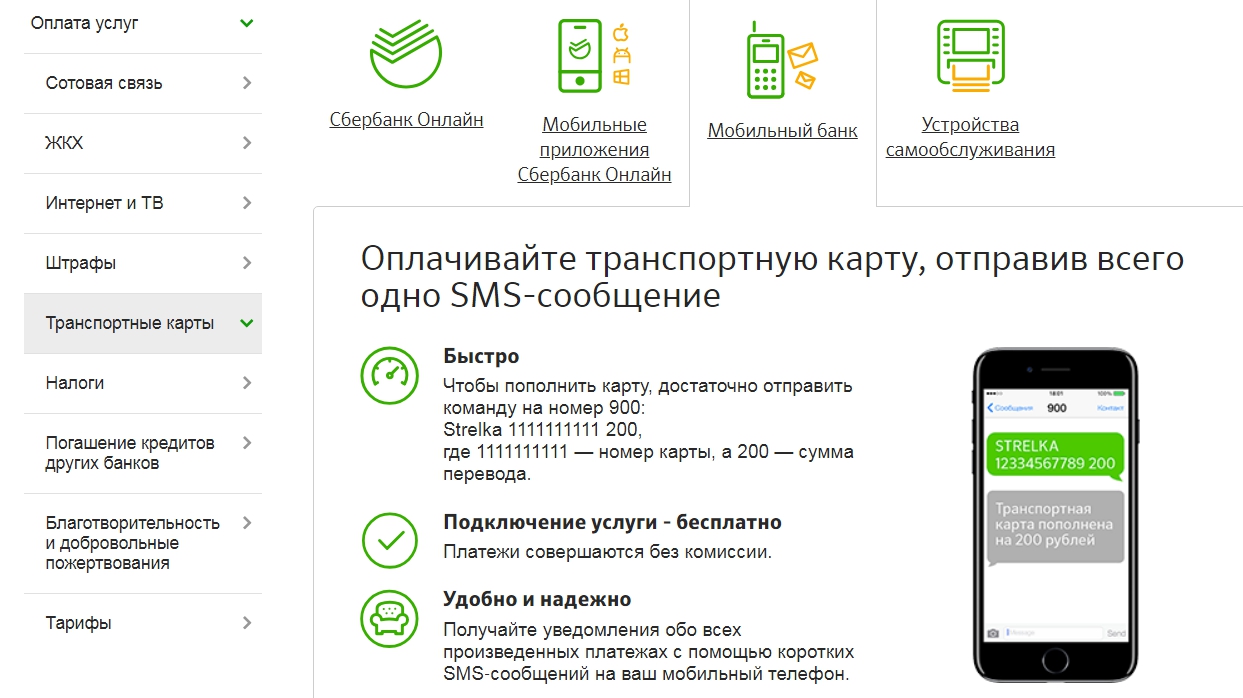

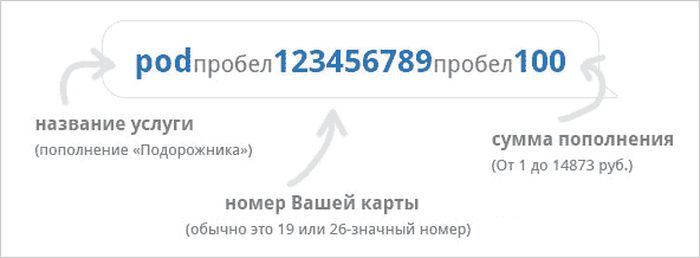

Неудобная инфраструктура банка. Большинство крупных банков позволяет пополнять ссудный счёт онлайн с помощью перевода по полным платёжным реквизитам. Операцию можно провести в мобильном приложении, на сайте или в любом офисе банка. Однако, некоторые финансовые организации не предлагают плательщикам кредитов мобильные приложения, и деньги можно вносить только в банкоматах или кассах. В такой ситуации нужно запросить в банке полные реквизиты ссудного счёта, затем обратиться в финансовую организацию, обслуживающую дебетовую (зарплатную или пенсионную) карту для подключения автоплатежа или автоперевода. Например, пользователи мобильного приложения банка Райффайзен могут переводить деньги с дебетовой карты, выплачивая комиссию 3% от суммы, ежемесячный лимит составляет полтора миллиона рублей.

Высокая долговая нагрузка клиента. Частые просрочки платежей по кредитам на один-два дня могут возникать из-за чрезмерной закредитованности клиента. Например, пользователь одновременно выплачивает ипотеку, автокредит и задолженность по кредитной карте, поэтому не всегда успевает распределить доход между всеми долгами. В такой ситуации следует обратиться за рефинансированием кредита в текущий или новый банк. Услуга рефинансирования позволит уменьшить процентную ставку, погашать все долги единым платежом, а также снизить сумму ежемесячных взносов (по желанию клиента). Многие банки рефинансируют собственные кредиты и займы, выданные другими финансовыми организациями, предлагают выплатить часть средств наличными.

Частые непредвиденные расходы. Просрочки платежей по кредиту могут быть вызваны различными незапланированными расходами (ремонт автомобиля, лечение, покупка дорогостоящей техники, мебели). Обычно в такие ситуации попадают многодетные родители, опекуны пожилых и нетрудоспособных родственников, клиенты с нерегулярными доходами. Этим категориям клиентов рекомендуется создать финансовый резерв, покрывающий три-шесть ежемесячных платежей по кредиту. Например, заёмщик планирует сменить работу и ежемесячно выплачивает 20 тысяч рублей по ипотечному кредиту. Для создания финансовой стабильности рекомендуется отложить от 60 до 120 тысяч рублей перед увольнением.

Неясные условия погашения кредита. Ряд заёмщиков допускает просрочки из-за недопонимания отдельных условий кредита. Например, пользователь кредитной карты перепутал дату окончания расчётного и платёжного периода, плательщик автокредита ошибся в реквизитах, так как параллельно оплачивает программу страхования. В таких ситуациях следует лично подойти в офис банка с кредитным договором, графиком платежей и задать все возникшие вопросы. Кредитный специалист обязан разъяснить клиенту порядок внесения платежей, сообщить актуальные реквизиты ссудного счёта, а также посоветовать наиболее удобный способ перевода средств. Ответы на часто задаваемые вопросы по кредитам обычно публикуются на официальном сайте или в мобильном приложении банка, также бесплатно проконсультироваться можно в чате или по телефону горячей линии финансового учреждения.

Действия при просрочке кредита — пошаговая инструкция

Пропуск даты обязательного платежа чреват негативными последствиями. Чтобы их минимизировать, нужно попытаться доказать банку свое желание выплатить долг и избежать суда

Неважно, на какой период времени произошла задержка — 3 дня или 2 месяца. Обратиться в банк и объяснить причины отсутствия взноса стоит как можно скорее

Общение с менеджером кредитной компании до месяца просрочки позволит обсудить возможность реструктуризации долга. Это оптимальный вариант, который позволит клиенту, просрочившему выплату, договориться о пролонгации займа, снижении процентной ставки, уменьшении обязательного платежа. Также можно поднять вопрос о допустимой отсрочке на два-три месяца и более.

Обращение к кредитору с просьбой о реструктуризации долга

При наличии просрочки по кредиту нужно своевременно обратиться в банк с вопросом реструктуризации долга. Тысячи должников имеют подобные проблемы и благодаря переговорам находят оптимальное решение.

У представителей банковской организации стоит поинтересоваться, что делать и как правильно поступить, если возможности выплачивать кредит сейчас нет. Зачастую банки проявляют лояльность к добросовестным заемщикам и предлагают уменьшить сумму ежемесячных платежей, увеличив срок погашения всего займа. Также возможен вариант отсрочки или так называемых кредитных каникул.

Договорившись с кредитором, заемщик снижает свою кредитную нагрузку, решает проблему со штрафами и не доводит дело до судебных инстанций.

Получение консультации

Имея долги по кредиту и оговорив возможность реструктуризации займа, потребитель должен получить подробную консультацию насчет дальнейших действий. Не стоит откладывать встречу с менеджером на 3 дня или неделю, поскольку в приоритете быстрое решение этого вопроса.

Если платеж просрочен на несколько дней, шансы на выгодную пролонгацию или кредитные каникулы намного выше. Во время разговора с представителями кредитора стоит уточнить все виды реструктуризации, перечень необходимых документов, оговорить свои обязательства и сроки изменения условий по договору.

Предоставление необходимой документации

Договорившись о реструктуризации, заемщик должен подготовить все необходимые документы. Зачастую это паспорт, кредитный договор, справка о доходах. Очень часто банк требует предоставить бумаги, которые подтверждают причину просрочки. Например, трудовую книжку с записью об увольнении или медицинскую выписку в случае болезни.

Важно доказать, что заемщик просрочил кредит не по своей воле, а из-за непредвиденных обстоятельств. Также необходимо убедить банк в том, что клиент готов платить кредит, для этого необходимы изменения в договоре

Когда переговоры проходят в мирном русле, менеджеры банка стараются уменьшить штрафные санкции за счет погашения задолженности.

Ожидание утверждения реструктуризации

Минимальный срок задержки оплаты по займу считается просрочкой. Поэтому стоит поторопиться собрать все документы для реструктуризации и отнести их в банк. Решение об изменении условий в договоре принимается в течение недели. Банк старается рассмотреть вопрос как можно скорее, поскольку ему также невыгоден рост задолженности по просрочке.

Если через неделю ответ не пришел, заемщик должен напомнить о себе по телефону или личным визитом. Принимая отрицательное решение, недобросовестные кредиторы не спешат сообщать о нем клиенту, продолжая насчитывать пеню за длительный срок просрочки.

Получение нового графика выплат

В случае положительного ответа компания-кредитор выдает клиенту новый график платежей. Он показывает, какие суммы необходимо перечислять и сколько месяцев будет погашаться заем. Банки имеют право разделить сумму на равные части или уменьшить кредитную нагрузку в ближайшее время. Зачастую используется второй вариант, когда первые два-три платежа намного меньше остальных. Это позволяет заемщику решить финансовые проблемы, продолжая выполнять кредитные обязательства.

Лояльность банка отнюдь не означает, что можно просрочить кредит повторно. Наоборот, клиент должен стараться вовремя вносить средства. Иначе банк назначит огромные штрафные санкции и больше не пойдет на уступки.

Что будет после просрочки: возможные последствия

Сидит человек дома, не платит кредит несколько месяцев, и все думает, что же будет дальше? Возможные последствия зависят как от суммы долга, так и от времени, которое упустил такой проблемный заемщик

Также обратите внимание, что методы работы крупных банков и микрозаймов несколько отличаются. Итак, что происходит?

Три дня просрочки

Банк за эти дни даже пеню не начислит, и проблемы пока нет никакой. В худшем случае – позвонит сотрудник кредитной организации, и вежливо напомнит о необходимости погасить задолженность. МФО ведут себя хуже. Уже на первый день просрочки может поступить звонок от хамоватой личности, которая будет допытываться о причинах неуплаты, и требовать скорейшего погашения «сегодня». Грешит таким подходом СМС Финанс, который включает тяжелую артиллерию уже на следующие сутки после непоступления платежа. Ezaem же идет еще дальше – они звонят за день до срока оплаты с напоминанием.

Месяц просрочки

Это своеобразная черта, после которой положение должника начинает ухудшаться. К этому моменту банки и МФО перестают самостоятельно контактировать с заемщиком, к делу подключаются коллекторские агентства. Кредитные организации передают им право взаимодействия по агентскому договору – банк или микрозайм остается кредитором, но связываться с заемщиком будут уже другие люди. Ничего страшного в этом нет, но в отличие от сотрудников банка такие взыскатели:

- грубят;

- угрожают, в том числе расправой;

- постоянно запугивают судебными исками;

- обещают организовать выезд мобильной группы.

Верить им нельзя – 99% слов коллекторов, звонящих по вопросу долга, обычная ложь, а люди эти, как правило, не отличаются уравновешенной психикой и интеллектом.

Если одно агентство не сможет получить денег через определенное время, до агентский договор переходит к другой фирме-взыскателю. В случае с банками такие переходы из рук в руки продолжаются примерно полгода, если речь идет об МФО, то звонки могут продолжаться годами, иногда даже после истечения срока исковой давности по кредиту, который составляет 3 года.

Просрочка больше года

Некоторые МФО, конечно, продолжают названивать должникам как своими силами, так и руками коллекторов, но большинство долги к этому моменту списывают, и перестают беспокоить заемщиков. В последние пару лет наметилась тенденция продажи долгов юридическим компаниям, которые подают иск в суд

Покупают они подобные обязательства по займам пачками, не особо обращая внимание на обстоятельства каждого конкретного дела. Совсем маленькие долги эти организации списывают, а с остальными идут в суд и выигрывают дело

Банки к этому момент или подают в суд, или списывают долг. «Прощение» происходит только в том случае, если сумма долга не очень большая, до 50 тыс. рублей. Им проще отнести подобный займ к собственным издержкам, чем судиться из-за него. Но не все банки такие лояльные. Сбербанк, например, может обратиться с иском даже из-за просрочки в 5 тысяч рублей, но происходит это через длительное время после первой неуплаты по графику.

Просрочка три года

Можно смело забыть о своем долге, и продолжать жить, как раньше. Ни один суд не примет иск ни от кредитора, ни от коллекторского агентства, так как истек срок исковой давности (СИД). Некоторые особенно отчаянные МФО все-таки идут за справедливостью, но их иски даже не принимают – это незаконно. Иногда кредитор дотягивает до последнего,  и, когда до истечения СИД остается пара месяцев, идет в суд. Тонкость в том, что к этому моменту натекает много штрафов, пеней и процентов, сумма долга становится очень большой.

и, когда до истечения СИД остается пара месяцев, идет в суд. Тонкость в том, что к этому моменту натекает много штрафов, пеней и процентов, сумма долга становится очень большой.

Согласно закону, нельзя начислить неустойку и процентов больше, чем в 4 раза от тела долга. Например, если человек взял у МФО 10 тыс. рублей, то в общей сложности он не может остаться должен больше, чем 40 тыс. Если же кредитор требует большую сумму, то можно отправлять в суд встречный иск – он будет удовлетворен 100%. Нелишне будет жаловаться на такое и в надзирающие органы:

- ФССП.

- Роспотребнадзор.

Впрочем, иски в конце СИД очень редки, это скорее исключение, чем правило. Банку выгоднее отправить это долг в убытки, и списать его, а МФО потеряет большую часть денег за счет списания пеней, штрафов и незаконных процентов. Кроме того, суд определит должнику оптимальный для него график платежей, а это может быть и 1000 рублей в месяц при общей сумме долга в 200 тыс.

Рефинансирование микрозаймов

Если сумма долга небольшая, закрыть ее с помощью рефинансирования проще. Например, можно оформить займ в одном из банков под более низкий процент – это самый выгодный вариант. Рефинансирование в банке предлагает стандартное оформление потребительского кредита или выдачу кредитной карты с небольшим лимитом. Если возникли сложности по выплате микрозайма, можно увеличить срок кредитования, чтобы обслуживать кредит в будущем было проще. Привлекательными предложениями являются:

- кредитная карта Тинькофф банка,

- потребительский кредит Ренессанс кредита,

- кредит наличными в УБРИРе,

- кредит наличными в ОТП банке.

В данных организациях рассмотрение заявок на любые цели производится по минимальному пакету документу, при этом вероятность отказа довольно маленькая. По потребительским займам минимальная сумма – около 15000 – 30000 рублей.

Второй вариант – это рефинансирование микрозайма в другой микрофинансовой организации. Поступать подобным образом стоит только в том случае, если процент по новому кредиту меньше, иначе долговая яма не уменьшится. Пониженный процент можно получить под залог имущества в МФО – например, под залог ПТС и недвижимости.

Еще одна альтернатива – выдача нового кредита в этой же микрофинансовой организации. Суть схемы – выдача нового кредита на погашение старого, даже с просрочками. Использовать данный способ стоит только в случае отказов по рефинансированию в банках и других МФО под более низкий процент.