Рефинансирование автокредитов в москве

Содержание:

- Условия рефинансирования

- Классическая схема рефинансирования автокредита

- Документы, необходимые для рефинансирования автокредита

- Как оформить рефинансирование?

- Кто может рефинансировать автокредит

- Как сделать рефинансирование автокредита

- Понятие автокредита

- Отделения и филиалы банков, предоставляющих услугу в Балашихе

- Какими способами можно перекредитовать авто?

- Что представляет собой рефинансирование

- Процедура рефинансирования автокредита

Условия рефинансирования

В большинстве банков условия для рефинансирования автомобильных кредитов одинаковые. Если машина стоит сотни тысяч или миллионы рублей, разница ставок даже в доли процентов выливается в существенные суммы.

Выбирая банк для перекредитования, обращайте внимание на дополнительные условия – как берётся залог, правила страхования, штраф за просрочку платежа и т. п

ВТБ

Внешторгбанк предлагает хорошие скидки заёмщикам, оформившим полис КАСКО. Процентная ставка в этом случае составляет 6 % вместо 11,5 %. Срок кредитования – от 1 года до 5 лет. Сумма – до 3 млн рублей. К автокредиту можно получить сумму на любые цели.

Дополнительные условия:

- возраст – до 70 лет;

- обязательно наличие регистрации и фактическое проживание в регионе присутствия банка.

Сбербанк

Здесь можно рефинансировать любой кредит – взятый в самом Сбербанке или в любом другом банке. Перекредитование возможно только в рублях. Срок кредитования – от 3 месяцев до 5 лет. Процентная ставка – от 12,9 %. Сумма – до 3 млн рублей.

Дополнительные условия:

- наличие постоянной или временной регистрации;

- стаж работы на последнем месте – от полугода.

Альфа Банк

У этого банка нет специальной программы по перекредитованию автокредита, но здесь можно воспользоваться стандартным продуктом рефинансирования потребительских займов. Процентная ставка – от 10,99 %. Решение принимается за 2 минуты. Срок кредитования – от 2 до 7 лет. Сумма – до 3 млн рублей.

Дополнительные условия:

- возраст – от 21 года;

- стаж работы на последнем месте – от одного месяца;

- наличие регистрации в регионе присутствия Альфа Банка.

Россельхозбанк

РСХБ предлагает гибкие условия, рассчитанные на привлечение клиентуры. Есть возможность получения определённой суммы наличными к рефинансируемой сумме на любые цели с учётом доходов. Процентная ставка – от 9,4 %. Срок кредитования – от 0,5 года до 7 лет. Сумма – до 3 млн рублей.

Дополнительные условия:

- стаж работы на последнем месте – от полугода;

- постоянная регистрация;

- возраст – 23-65 лет.

Тинькофф

Банк охотно рефинансирует любые кредиты, в том числе и автокредиты. Процентная ставка – от 9,9 %. Срок кредитования – до 3 лет. Сумма – до 2 млн рублей. При оформлении карты клиенту не начисляются проценты на кредит в течение полугода.

Дополнительные условия:

- возраст – от 18 до 70 лет включительно;

- постоянная или временная регистрация.

Открытие

Процентная ставка – от 8,5 %. Срок кредитования – до 3 лет. Сумма – до 3 млн руб., для зарплатных клиентов — до 5 млн рублей. Чтобы оформить рефинансирование, достаточно принести в банк паспорт и сведения о взятом кредите.

Возрождение

Процентная ставка – от 7,75 %. Срок кредитования – до 84 месяцев. Сумма – до 5 млн рублей. Банк предлагает рефинансирование без обеспечения, без комиссий за частичное или полное досрочное погашение.

Хоум Кредит Банк

Процентная ставка – от 9,9 %. Срок кредитования – до 5 лет. Сумма – до 1 млн рублей. По результатам рассмотрения заявления заёмщика банк может потребовать справку, подтверждающую доход.

Дополнительные условия:

- постоянный доход;

- срок работы на последнем месте – от 3 месяцев.

Райффайзенбанк

В Райффайзенбанке можно рефинансировать одновременно до 5-ти потребительских кредитов и кредитных карт (в том числе других банков), выбрав удобный размер ежемесячных платежей. Решение принимается за 1 минуту.

Процентная ставка – от 8,9 %. Срок кредитования – 12-60 месяцев. Сумма – до 2 млн рублей.

Промсвязьбанк

Банк предлагает снижение ставки на 3 %. Процентная ставка – от 9,9 %. Срок кредитования – до 7 лет. Сумма – до 3 млн рублей. Без залога и поручительств. Срок рассмотрения – до 3-х дней. Дополнительное условие – подтверждение дохода.

Классическая схема рефинансирования автокредита

Стандартное перекредитование автокредита в нынешнем году не является актуальным. Но вполне может внедряться банками в ближайшее время для снижения растущих годовых процентов.

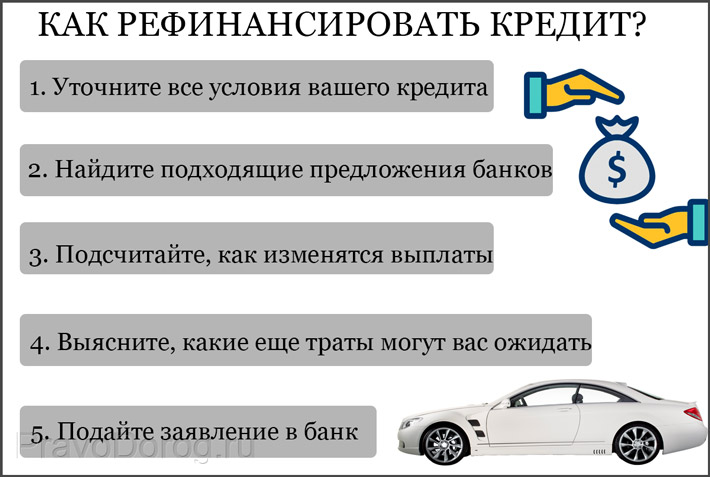

Процедура предполагает такие шаги:

- скоринг нового клиента после подачи заявки (в онлайн-режиме или письменно в представительстве кредитора);

- сбор и предъявление пакет документов, включая бумаги на транспортное средство;

- перезалог автомобиля с указанием конкретного периода передачи транспортного средства от первичного банка на баланс вторичного финансового учреждения;

- сторонняя организация после подписания кредитного договора самостоятельно погашает первичную ссуду с получением выписки о полном закрытии.

- заемщик оплачивает новый, более выгодный займ.

Важно! При рефинансировании соискатель не получает одобренную сумму на руки наличными – новый кредитор проводит платеж для закрытия долга безналичным способом.

Документы, необходимые для рефинансирования автокредита

- Паспорт РФ

- Кредитный договор по рефинансируемому автокредиту и справку об оставшейся к выплате сумме.

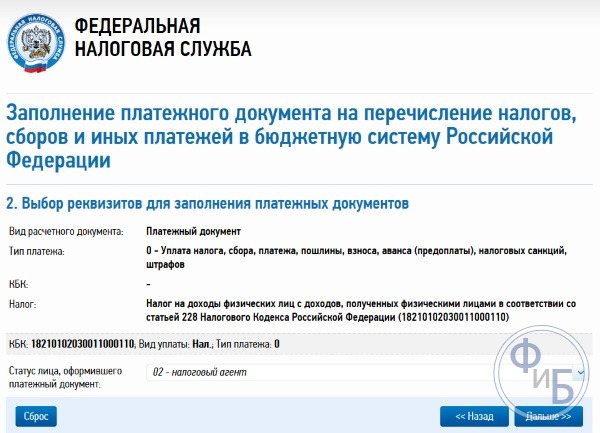

- Подтверждение дохода по форме 2-НДФЛ либо по форме банка. Как уже говорилось, если справку о доходах не требуют в качестве обязательной, не лишним будет предъявить ее добровольно.

- Подтверждение занятости – для большой рефинансируемой суммы (Росбанк – от 400 тыс.руб., Райффайзенбанк – от 500 тыс.руб.). Для зарплатных клиентов подобное подтверждение не требуют ни в одном банке.

- Другие документы. В некоторых кредитных организациях требуемые бумаги разделены на три группы: подтверждение личности, подтверждение дохода, подтверждение имущественной состоятельности. В каждой из них на выбор предлагается по несколько документов. Это может быть СНИЛС, ИНН, водительское удостоверение, свидетельство о регистрации на машину, выписка из ЕГРН на квартиру или дом и так далее.

Как оформить рефинансирование?

Прежде чем начинать процедуру рефинансирования, заёмщик должен наведаться в банк, выдавший ему автокредит, чтобы убедиться в отсутствии препятствий для досрочного погашения долга. Бывает, банки вводят мораторий на подобные операции.

Узнайте, как проходит процедура досрочного погашения автокредита, и какие её условия. Попросите у сотрудника банка следующие документы:

- выписку по счёту;

- справку об остатке долга с учётом всех комиссионных сборов.

Дальнейшие действия по оформлению рефинансирования автокредита:

- Рассмотрите предложения разных банков о рефинансировании автокредитов. Сравните условия и найдите максимально выгодное и удобное именно для вас. Пользуйтесь онлайн-калькуляторами (их можно найти на ресурсах банков и кредитных компаний), чтобы рассчитать сумму экономии при обращении в разные банки.

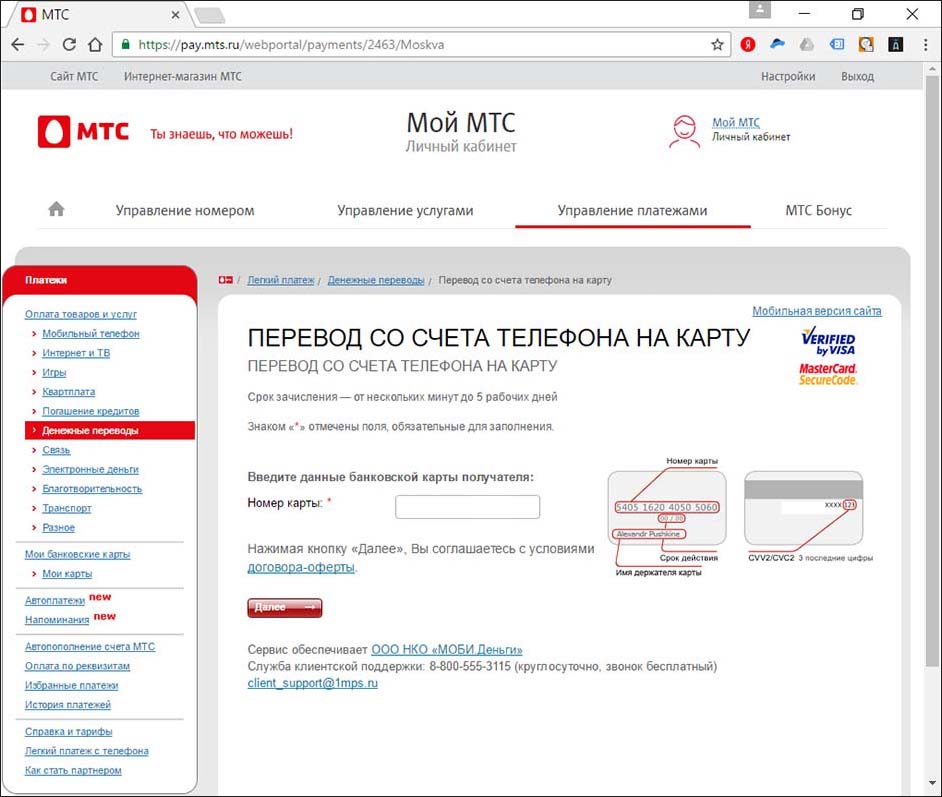

- Выбрав кредитно-финансовое учреждение, загляните на его веб-ресурс, чтобы заполнить заявление на рефинансирование. Подайте пакет документов онлайн.

- Ждите ответа от банка, в который вы обратились за перекредитованием. Если ваш запрос одобрят, отправляйтесь в первый банк – в котором у вас автокредит – и напишите там заявление на полное досрочное погашение оставшегося долга. Заявление пишут на типовом бланке (его вам предложат в организации) или в свободной форме.

- Прочтите договор на новый кредит. Если вас всё устраивает, поставьте свою подпись. Возьмите график платежей погашения нового кредита.

- Дальше дело за рефинансирующим банком. Он переводит соответствующую сумму в банк, где взят кредит на автомобиль.

- Теперь вам осталось получить справку в «старом» банке, что ваш автокредит погашен полностью, и отнести её своему новому кредитору.

- Вы должны вывести машину из залога, получить паспорт транспортного средства и заново оформить страховку. Для снятия обременения с автомобиля напишите соответствующее заявление в банк, которым был выдан автокредит. Процесс занимает от 1 до 3 дней. По его завершению ваш автомобиль перестаёт находиться у банка в залоге.

Пример заявления на досрочное погашение кредита можно посмотреть здесь.

Помимо классической схемы рефинансирования, существует ещё один вариант – Trade In. Владелец авто, приобретённого в кредит, срок которого ещё не закончился, может оформить его как первый взнос за новый автомобиль.

Образец заявление на снятие обременения можно тут.

При этом старый кредит погашает новый банк. Обмен автомобиля проводится дилером бренда, с которым у банка есть договор.

Порядок перекредитования по схеме Trade In:

- Подберите новый автомобиль и узнайте у дилера, подлежит ли он обмену по программе Trade In.

- Узнайте сумму остатка долга, и возможно ли досрочное погашение.

- Сделайте оценку своего старого авто в салоне, где предполагаете его обменять.

- Напишите в свободной форме заявку на обмен у дилера. Как только её одобрит банк, старое авто передадут дилеру и заключат договор на хранение.

- Оформите КАСКО.

- Заключите с новым банком договор кредитования. Часть суммы уходит на погашение остатка долга за старое авто, а часть дилер берёт за проданную машину.

- Забирайте свой новый автомобиль и платите за него по новому графику.

Плюс такой программы – новое авто. Если вам было тяжело платить предыдущий кредит, в Trade In есть смысл только в том случае, если новые условия кредитования и погашения долга для вас более выгодные.

Кто может рефинансировать автокредит

Не всем желающим можно рефинансировать автокредит. К потенциальным клиентам для рефинансирования предъявляют требования, аналогично остальным программам.

Стандартные параметры успешного заемщика:

- Российское гражданство.

- Возраст старше 18-20 лет. На момент последнего взноса должно быть меньше 60-65 лет.

- Регистрация в регионе, где действуют отделения, офисы банка (требуется не всегда).

- Наличие стабильного дохода. Кредитор просит подтвердить зарплату, иные варианты денежных поступлений, через справки из банка или от работодателя. Большие шансы на согласование у тех, кто готов представить 2-НДФЛ.

- Готовность предоставить номер стационарного телефона с места работы, чтобы подтвердить факт трудоустройства и наличия рудового дохода.

- Трудовая деятельность – на протяжении не менее года, из которых 3-6 месяцев заемщик работает у текущего работодателя.

- Отсутствие просроченных платежей, проблемных кредитов в прошлом. Банк запрашивает сведения из БКИ, чтобы проверить кредитный рейтинг и репутацию кандидата.

По отзывам автовладельцем, при наличии стабильного дохода и своевременной оплате кредитов, согласовать рефинансирование несложно. Однако возникает необходимость проверки, соответствует ли сам автокредит параметрам программы:

- с момента оформления кредитной линии (даты сделки), прошло не менее 6 месяцев или 6 платежей;

- отсутствие просроченных платежей по текущему займу (до момента обращения в банк кредитная история должна быть положительной).

Еще одно условие нужно учитывать, собираясь снизить переплату по программе рефинансирования автокредита – стадия выплаты долга. Поскольку платежи аннуитетные, большая часть процентов к середине срока кредитования уже выплачена первому кредитору, и нет никаких экономических обоснований, чтобы рефинансировать наполовину выплаченный кредит.

Как сделать рефинансирование автокредита

Есть 2 основных варианта рефинансирования автокредита для физических лиц. В зависимости от потребности в переоформлении залога, алгоритм может усложняться, либо состоять из простейших действий клиента.

Если предстоит переоформление залога, действуют следующим образом:

- Получить справку об остатке ссудной задолженности по автокредиту.

- Собрать пакет документации и подать заявку в новый банк.

- После положительного решения подписывают новый договор. Заемщику выдают график внесения платежей.

- Средства поступают в банк первого кредитора, после чего остается закрыть кредитный счет и получить справку о досрочном погашении и отсутствии финансовых претензий.

- Справка об отсутствии долга передается новому кредитору. ПТС, выданный при погашении, сдают для оформления нового залога.

- Банк-залогодержатель просит оформить добровольную страховку на объект залога и выполнить иные обязательства, взятые при подписании договора рефинансирования.

Большинство банков, рефинансирующих автокредиты, не требует залогового обеспечения, как это происходит по ипотечным программам. Это позволяет снять залоговое обременение, получить свободную сумму под низкий процент и снизить итоговую переплату. Освобождая от необходимости залогового обеспечения, банк предпочитает, чтобы заемщик застраховал себя от непредвиденных ситуаций, что гарантировало бы 100-процентный возврат долга.

Третий вариант рефинансирования – с заменой авто. Программа Trade In позволяет избавиться от высокой переплаты по непогашенному автокредиту, с передачей авто вместо первого взноса для покупки нового ТС за счет заемной суммы.

Чтобы воспользоваться Трейд Ин, придется найти подходящего дилера, который сотрудничает с кредитными организациями и готов зачесть стоимость автомашины в качестве первого взноса.

Понятие автокредита

Прежде, чем разобраться в том, как рефинансировать автокредит, необходимо понять, что такое автокредит и чем он отличается от потребительсткого кредита.

Рынок кредитования изобилует различными предложениями. Так, например, для приобретения автомобиля, заемщик может взять потребительский кредит или получить автокредит. Эти предложения похожи, но у них есть кардинальные отличия.

Оформляя классический потребительский кредит, человек, может потратить его на свое усмотрение. Автокредит является целевым кредитом, он выдается только на покупку машины, поэтому деньги не могут использоваться на другие цели.

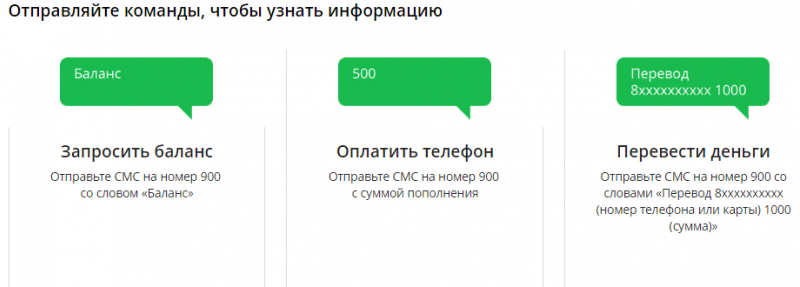

Банк строго следит за тем как расходуются выданные клиенту деньги. Как правило, финансовое учреждение старается само перечислить денежные средства автомобильному салону. То есть клиент не получает автокредит наличными, а предоставляет кредитору реквизиты автосалона.

Рассмотрит другие отличия между потребительским и автокредитом. Итак, потребительский кредит:

- дает возможность купить машину с рук, то есть владельцем может быть физическое лицо, а авто не должно быть новым;

- нет необходимости приобретать КАСКО, что позволяет сэкономить значительные денежные средства.

При оформлении автокредита:

- можно приобрести, как новый, так и поддержанный автомобиль (зависит от условий конкретного банка);

- сумма больше, так как авто является залогом;

- срок больше (обычно 5-7 лет), а потребительский дают, как правило на 3 года.

https://youtube.com/watch?v=xSdZ8b4jFNw

Стоит подчеркнуть, что не менее 30% автомобилей на отечественном рынке приобретаются в кредит. Но не каждый хочет растягивать кредит, если видит более выгодные предложения в других банках. В таком случае и будет уместным заключение договора на рефинансирование.

Отделения и филиалы банков, предоставляющих услугу в Балашихе

-

- Отделение «Балашиха»

- Балашиха, мкр. Железнодорожный, улица Советская, 3

- +7 495 777-17-17

- Время работы:

- Пн—Пт: 10:00-19:00Сб: 11:00-16:00

-

- Отделение «Балашихинское-1»

- Балашиха, проспект Ленина, 31

- +7 495 777-48-88, 8 800 100-48-88

- Время работы:

- Пн.—Вс.: 10:00—21:00

-

- Офис «Железнодорожный»

- Московская область, Балашиха, микрорайон Железнодорожный, Советская улица, 2

- Время работы:

- не обслуживаются

-

- Операционный офис Балашиха

- Балашиха, проспект Ленина, 21

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница с 09-30 до 20-00 (без перерыва) суббота с 9-00 до 15-00 (без перерыва)

-

- Дополнительный офис «Балашихинский» Филиала «Центральный» Банка ВТБ (ПАО)

- Балашиха, проспект Ленина, 21

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00 перерыв: 14:15—15:00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

Какими способами можно перекредитовать авто?

В большинстве случаев заемщики, рефинансирующие автокредит, пользуются возможностями покрытия начальной задолженности потребительским займом. Однако существуют и другие способы добиться той же цели.

Рефинансирование автокредита бывает внутрибанковским, внешним и через автосалон. Рассмотрим их подробнее.

Внутрибанковское рефинансирование автокредита

Технически, внутрибанковская операция рефинансирования намного проще любой другой. К тому же она требует наименьших затрат. Заемщик пишет заявление, в котором просит банк пересмотреть условия действующего договора кредитования. Возможно изменение валюты займа. В случае одобрения, вопрос решается подписанием дополнительного соглашения. Иногда заключается новый договор.

Достоинства этого способа в том, что заемщику не нужно по новой собирать документы и проводить оценку залога (автомобиля).

Недостаток тоже есть. Финучреждение не всегда идет навстречу пожеланиям клиента. Есть договор, он подписан и на его исполнении банк имеет полное право настаивать, не желая терять своей выгоды. Впрочем, учитывая возможность ухода клиента к конкурентам, согласие все же может быть достигнуто. Все зависит от начальной ставки, общей обстановки на рынке, репутации заемщика и многих других факторов, требующих анализа.

Перекредитование в стороннем банке

О внешнем рефинансировании довольно подробно рассказано выше в этой же статье. Если клиент нашел возможность получить рефинансирующий потребительский кредит на выгодных условиях в другом банке, никто не может запретить ему провести эту операцию.

С другой стороны, следует тщательно оценить затраты на получение рефинансирования автокредита и целесообразность этого действия. В этом случае машина останется под обременением (залог перейдет от одного банка к другому) и предстоят дополнительные затраты. При этом заключается новый договор с совершенно другими условиями (суммой, платежным периодом, ежемесячным взносом, иногда и валютой). Нередко требуется заключение нового договора страхования залогового имущества КАСКО и оформление документов, прежнему банку не нужных.

Проблему может составлять и возраст автомобиля. За время обслуживания действующего кредита машина стареет. Перекредитование займа на авто, возраст которого более 5 лет, а пробег превышает 100 тыс. км практически невозможно. В подобной ситуации поможет только рефинансирующий потребительский кредит.

Перекредитование авто в салоне

Обычно к этому способу прибегают заемщики, желающие поменять еще не полностью оплаченный автомобиль. В данном случае лучшим решением является упомянутая программа Trade-in.

Машина оценивается в автосалоне и учитывается как первоначальный взнос по новой сделке. Рефинансирование производит автосалон, погашая существующую задолженность перед банком. Таким образом, уплаченная клиентом сумма не пропадает, а входит в стоимость другой машины, новой.

Такая схема удобна, не требует траты времени, но воспользоваться ею можно только при соблюдении ряда требований, предъявляемых к автомобилю. Он не должен иметь пробег больше 100 тыс. км, находиться в хорошем техническом состоянии и по году выпуска быть не старше установленного салоном предела.

Кроме этого, к операциям по Trade-in не допускаются машины, побывавшие в авариях, иными словами «мятые». Это требование формулируется как условие «первоначальной геометрии кузова».

Рефинансирование автокредита в салоне иногда сопровождается конфликтом интересов клиента и торгующей организации, стремящейся оценить принимаемую машину как можно дешевле. Если заемщик чувствует, что его хотят чрезмерно «подвинуть», он может обратиться в другие автосалоны.

Что представляет собой рефинансирование

Перекредитование автокредита осуществляется самим кредитором или другим финансовым учреждением, при необходимости проводится реструктуризация. Таким образом, снижается ежемесячный взнос, сроки погашения немного продлеваются, а ставка рефинансирования будет ниже, чем по предыдущему договору, что выгодно в первую очередь клиенту. Но и банк имеет с этого плюс, поскольку сохраняет заемщика, который постепенно погашает платеж.

Особенность рефинансирования заключается в том, что даются средства не на покупку, а на погашение уже имеющегося обязательства. В каких случаях предоставляется услуга:

- Появилась необходимость изменения валюты, в которой оформлялся заем;

- Изменение текущей экономической ситуации в стране;

- Увольнение с основного места работы;

- Временные финансовые трудности;

- Снижение в несколько раз дохода, что недостаточно для погашения обязательства перед банком;

- Рождение или болезнь ребенка, другие семейные обстоятельства;

- Желание приобрести новое транспортное средство на более выгодных условиях.

Разновидности перекредитования

Рефинансирование автокредита в Сбербанке или другой финансовой организации проводится не только для уменьшения процентных ставок, но и для сохранения нормальной кредитной истории. В процессе есть возможность отказаться от навязанных услуг, например дополнительного страхования, без которого на начальном этапе откажут, а также изменить некоторые условия соглашения в свою сторону. Перекредитование бывает нескольких видов:

- Классический вариант. Отличительной особенностью является выдача нового займа без смены предмета по договору, корректируются только отдельные пункты или положения.

- Потребительский займ. Если автомобиль требуется продать, а он находится в залоге, то клиент обращается в банк с заявлением рефинансировать долг как классическую ссуду, чтобы иметь возможность совершить сделку.

- Трейд-ин. Самый сложный тип перекредитования автокредита в Сбербанке, так как при нем осуществляется сдача старого авто в качестве внесения первоначального взноса, а кредит погашается за счет выданных банком средств. Такой способ позволяет приобрести новый автомобиль и одновременно избавится от старого, вместе с невыгодными условиями.

Перекредитование автокредита в Сбербанке доступно только людям с хорошей кредитной историей, которую в некоторых случаях потребуется подтверждать. Новая предложенная ставка обычно на 3-5% ниже, чем действующая.

Условия перекредитования

Рефинансирование автокредита доступно клиентам, которые заключили сделку не менее полугода назад. При этом срок окончания выплат должен заканчиваться не раньше, чем через 3 месяца. Откажут в предоставлении услуги заемщикам, если есть просроченные платежи. Основные требования, которые предъявляются к гражданам:

- Возрастной диапазон от 21 года, но не более 65 лет;

- Гражданство России и постоянная прописка;

- Официальное трудоустройство на момент обращения;

- Положительная кредитная история.

Банки, предлагающие услугу

Рефинансирование автокредита в Россельхозбанке и в других финансовых учреждениях можно осуществить в любом регионе нашей страны. Программы отличаются между собой, поэтому перед тем, как воспользоваться тем или иным предложением, надо сравнить условия и требования к потенциальным клиентам. Поможет в этом деле специальный калькулятор, представленный на официальном сайте. Он подходит для расчета перекредитования автокредита. Списки банков, предлагающие «перезагрузку»:

- Сбербанк. Самый крупный представитель на рынке, который предоставляет до 1 млн руб., под 15,9% на 5 лет. Рефинансировать таким образом можно до 5 займов. Документы для подтверждения дохода не нужны.

- Газпромбанк. Предлагается услуга в рамках потребительской ссуды, и предоставляется в размере до 3 млн руб., на период в 5 лет под 13,5% годовых. Но для получения потребуется собирать полный пакет бумаг и привлекать поручителя.

- ВТБ24. Специальная программа рефинансирования, позволяющая взять до 3 млн на покрытие уже имеющихся долгов (до 9 шт), под 15%. Преимущество предложения заключается в фиксированной ставке.

- Московский Кредитный Банк. Предложение позволяет увеличить срок займа и покрыть долг в размере до 2 млн руб., срок составляет до 15 лет, ставка от 15%.

Процедура рефинансирования автокредита

Перекредитование займа на автомобиль имеет смысл в нескольких ситуациях:

- Целевой кредит оформлялся в период действия более высокой учетной ставки ЦБ. В результате ее колебаний деньги «подешевели» (кредиты стали доступнее), а условия заключенного договора остались прежними.

- Ухудшилась платежеспособность заемщика. Ему трудно выдерживать изначально заданный темп погашения задолженности, и он стремится растянуть платежный период. При этом ежемесячная нагрузка снижается.

- Желание снять обременение с автомобиля, служащего залоговым обеспечением по условиям целевого займа. Задолженность погашается потребительским кредитом, взятым в другом банке.

По своей форме рефинансирование автокредита бывает обычным и «трейд-ин».

Торговый термин Trade-in (трейд-ин) означает способ продажи, при котором от цены нового автомобиля отнимается остаточная стоимость старого, сдаваемого трейдеру.

При рефинансировании такая схема тоже может работать. Сумма, по которой учитывается бывшее в употреблении транспортное средство, становится начальным взносом или его частью. Такая возможность особенно привлекательна для физических лиц.

После выбора подходящего банка клиент заполняет обычную заявку и прилагает к ней пакет документов. При этом следует учитывать, что даже если справку 2-НДФЛ в банке в обязательном порядке не требуют, ее лучше принести по принципу «кашу маслом не испортишь». Шансы на одобрение возрастают вместе с доверием, а процентная ставка, напротив, может снизиться.

Заявка рассматривается обычно не дольше трех дней. Если она одобрена, сумма нового кредита, выданного как потребительский, перечисляется на реквизиты банка, с которым был заключен первичный договор. Клиент получает паспорт транспортного средства, а с автомобиля снимается обременение.

Важным пунктом преимущества данной схемы является отсутствие требования обязательного страхования КАСКО.

В пакет, прилагаемый к заявке на рефинансирование, документы на автомобиль не включаются. Новый банк интересует только договор первичного кредитования.

Притом что процедура рефинансирования автокредита относительно несложная, к заемщику предъявляются строгие требования. Главное из них – недопущение просрочек регулярных выплат в период погашения по действующему договору. Недисциплинированным клиентам и тем из них, кто явно испытывает финансовые трудности, практически наверняка будет отказано в перекредитовании.

Кроме этого, действуют обычные критерии, установленные финансовыми организациями:

- возрастное ограничение – заемщик должен быть не младше 21 и не старше 65 лет;

- наличие российского гражданства;

- подтвержденный доход (желательно);

- позитивная история кредитных отношений, в том числе с другими банками.

В состав обязательного стандартного пакета, который обычно требуют финансовые организации при оформлении потребительского займа, входят следующие документы:

- общегражданский паспорт клиента;

- действующий договор кредитования.

Если заемщик решил пойти по пути рефинансирования целевого автокредита, что может обеспечить несколько сниженную ставку, к этому набору ему придется добавить:

- документы на автомобиль;

- справку о доходах или иной документ, его подтверждающий;

- заключение оценочной экспертизы на стоимость и техническое состояние автомобиля.

Собственно, последний пункт чаще всего и обуславливает выбор заемщика в пользу потребительского рефинансирующего кредита. Экспертиза – процедура недешевая и запросто может в значительной мере или даже полностью нивелировать выгоду, получаемую в результате всей операции. Впрочем, принимать решение в любом случае предстоит самому клиенту.