Обзор брокера «сбербанк»: развод или нет + реальные отзывы трейдеров

Содержание:

- СЧЕТ СЧЕТУ РОЗНЬ

- Лайфхак

- Лайфхак

- На что следует обратить своё внимание при выборе брокера?

- Доверительное управление

- Возможности и рынки

- Преимущества и недостатки брокерского счета в Сбербанке

- Как открыть брокерский счет?

- Краткая история брокера и награды

- Регистрация в Сбербанк Инвестиции

- Тарифные пакеты для работы с брокерскими счетами

- Отличия тарифов

- Как закрыть счет?

- Продукты брокера

- Стоит ли открывать счет для торгов на фондовой бирже в Sberbank?

- Преимущества и недостатки

- Работа с брокером

СЧЕТ СЧЕТУ РОЗНЬ

Первый — это классический, который подразумевает, что клиент сам принимает решение о покупке и продаже тех или иных инструментов после консультации с компаний. Второй вид — это доверительный счет, который означает, что брокер будет сам управлять деньгами клиента от имени клиента.

Крупные брокеры предлагают целую вариацию счетов, одна группа которых предназначена для самостоятельной торговли, другая — торговля по инвестиционным идеям, а третья — вложение в готовые инвестиционные портфели.

Универсальные счета — это самые простые счета, дающие доступ к фондовому, валютному, срочному рынкам, которые подразумевают самостоятельную торговлю клиентов.

Маржинальный счет — это счет, который подходит клиентам с небольшой стартовой суммой. Маржинальный счет подразумевает такой инструмент, как кредитное плечо — это заимствование капитала для увеличения суммы инвестирования в несколько раз. Зачастую возможность торговать с плечом встроена и в универсальные счета. Суть торговли заключается в следующем: брокер выдает клиенту кредит для торговли, в залоге по которому чаще всего находятся купленные акции. Опасность такого инструмента в том, что стоимость акций может начать падать, и при достижении критических значений клиенту придется либо внести дополнительные наличные деньги, либо продать акции. Это называется страшным для инвесторов словом — маржин-колл. Брокер дает разные портфели на выбор, среди которых есть высоко рисковые, низко рисковые и средние. Потом брокер на ежедневной основе мониторит рынок и корректирует портфель.

Однако надо понимать, что для новичков самостоятельная торговля очень часто оканчивается провалом: деньги сгорают в течение полугода или даже быстрее. Для облегчения ситуации брокеры предлагают разные сервисы: СМС-оповещения о выгодных бумагах и условиях их покупки или продажи или алерты в мобильном приложении, говорит Александр Бахтин. Они информируют о динамике цен по бумаге и дают рекомендации, а конечное решение об исполнении рыночной идеи принимает сам клиент.

Лайфхак

Также возможно подключиться к торговой стратегии в формате автоследования. Автоследование — это сервис, который позволяет автоматически копировать сделки успешного трейдера широким кругом его “подписчиков”. Сделки копируются с минимальными задержками, подписчики же, использующие такую услугу, платят трейдеру небольшое вознаграждение, которое колеблется в пределах 100–700 руб. за месяц.

Лайфхак

Ещё один сервис, который начинает активно развиваться и набирать популярность, — это робоэдвайзинг. В данном случае весь инвестиционный цикл — от выявления целей до формирования и управления портфелем — выполняет автоматизированный помощник, поясняет Александр Бахтин. “Если у клиента есть потребность в регулярном живом общении, то многие брокеры предлагают услугу консультационного брокерского обслуживания, когда по телефону или в рамках личной встречи можно обсудить ситуацию на рынке и посоветоваться по сделкам. Правда, такая опция предполагает более высокие комиссионные издержки и более крупные суммы инвестиций, в среднем от 2–3 млн. руб.”, — говорит Бахтин.

Для минимизации рисков стоит диверсифицировать свои вложения и попробовать сразу несколько стратегий: если одна окажется неудачной, то есть шанс, что доходность вытащит другая.

На что следует обратить своё внимание при выборе брокера?

При выборе брокера следует обратить своё внимание на четыре главных признака:

- надёжность и престижность организации;

- стоимость предоставляемых услуг с учётом стандартного тарифа и комиссии;

- профессионализм и удобство работы;

- мнение людей, ранее воспользовавшихся услугами.

К примеру, вам стали интересны брокерские услуги такой кредитной организации как Сбербанк. Сегодня мы оценим его по всем четырём признакам. Если расценивать надёжность и престижность, то выбранная финансовая организация обладает очень хорошей репутацией в связи со своей долгосрочностью. Подтверждением надёжности является большое число клиентов и обороты торговых операций, и это не удивительно, рыночные услуги Сбербанка предоставляются с 1841 года.

Для подтверждения этих данных можно зайти на сайт «Московской биржи» и просмотреть ТОП-20 лучших организаций. В этом списке отчётливо видно, что среди всех брокеров Сбербанк уверенно занимает третье место по обороту торговых операций за прошедший месяц. Это свидетельствует о том, что данная организация имеет чрезвычайно высокий уровень доверия.

Доверительное управление

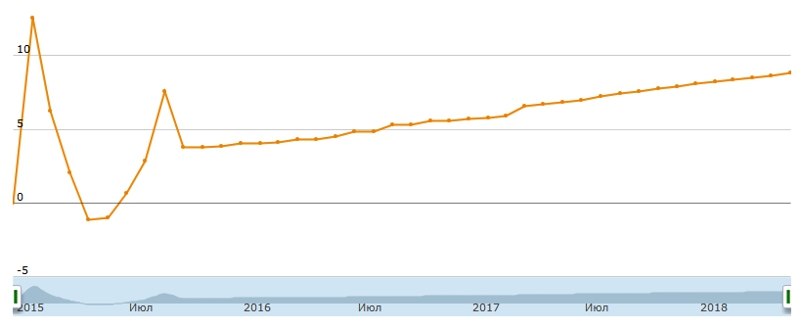

Среди услуг Сбербанк брокера физическим лицам важное место занимают услуги по доверительному управлению: рублёвые и валютные стратегии с различной степенью риска. Минимальная сумма для инвестирования $10 тыс., но в большинстве стратегий она находится в интервале от 3 до 7 млн руб. Комиссия за услуги по управлению на первый взгляд кажется небольшой (ежедневно снимается 2% годовых от суммы, находящейся под управлением)

Но нужно учесть, что в случае затяжных убыточных периодов вознаграждение всё равно выплачивается, что может привести к большим потерям клиента. В декларации о рисках АО «Сбербанк Управление Активами» указано, что некоторые стратегии позволяют управляющему вложить до 100% средств клиента в один актив. В случае банкротства эмитента или неисполнения обязательств со стороны контрагента управляющего, клиент может потерять все вложенные средства. Следовательно, опытному инвестору предпочтительнее действовать самостоятельно и формировать диверсифицированный портфель ценных бумаг. Единственная стратегия, предусматривающая полную защиту средств инвестора, «Защита капитала», имеет доходность, отстающую от среднерыночной.

Возможности и рынки

Свою деятельность брокерская компания осуществляет не только на фондовом, но еще и внебиржевом и срочном рынках. На Московской бирже с ее помощью клиенты могут приобретать и продавать российские, а также зарубежные финансовые инструменты.

Любители отечественных активов без проблем могут вложить свои сбережения в:

- акции российских предприятий-эмитентов;

- инвестиционное участие в ПИФах в виде доли (пая);

- депозитарные расписки;

- всевозможные виды облигаций (евро, ОФЗ, муниципальные, федеральные, корпоративные).

Для желающих поработать с иностранными финансовыми инструментами предусмотрена возможность покупки некоторых акций, депозитарных расписок, ETF, облигаций и пр.

Купить акции онлайн

Что касается срочных рынков, то Московская биржа прославилась своей надежностью, технологичностью, высоким уровнем обслуживания, умеренными затратами за сервис.

Услуги брокера позволяют проводить операции хеджирования, торговать спекулятивными инструментами, использовать «кредитное плечо».

Любители инвестировать во фьючерсы смогут выбрать различные из них:

- на поставку,

- товарные,

- на валюту,

- фондовые индексы.

Внебиржевые рынки предоставляют возможность совершать сделки покупателям и продавцам напрямую, не привлекая для этого биржу. В первую очередь, популярны операции с облигациями в иностранной валюте.

Такие инструменты уберегают инвестора от инфляционных рисков, которым подвержен российский рубль. Доходность по ним является фиксированной.

Преимущества и недостатки брокерского счета в Сбербанке

Сбербанк является самой солидной и надежной кредитной компанией в России, оснащенной широкой и доступной сетью офисов и автоматизированных устройств самообслуживания. Поэтому инвестировать со Сбербанком, открыв брокерский счет удобно:

- Клиент Сбербанка может открыть счет и заключить договор на брокерское обслуживание в режиме онлайн без посещения офиса.

- Подавать оперативно поручения можно по телефону.

- Открывать счет можно без наличия даже минимальной суммы.

- Пополнять брокерский счет и выводить с него денежные средства можно посредством Сбербанк Онлайн.

- Пользоваться комплексом дополнительных услуг, позволяющих:

- грамотно собрать пакет документов;

- объективно оценить степень рисков;

- разобраться в маржинальной торговле.

Что касается недостатков, то можно выделить следующие:

- в мобильном приложении Сбербанк Инвестор нельзя осуществить перевод денежных средств;

- ограниченность времени работы биржи Сбербанка и службы поддержки.

Многих смущают большие комиссии, но стоит учитывать, что время от времени проводятся акции, позволяющие инвестировать без взимания комиссий и платы за депозитарное обслуживание.

Чтобы открытие брокерского счета привело к значительным прибылям, стоит воспользоваться огромным информационным и консультационным ресурсом Сбербанка, чтобы иметь существенные представления о бирже и ценных бумагах.

Как открыть брокерский счет?

Существует 2 способа открыть счет: классический, с оформлением депозита, и через банковскую карту. Сделать это можно и очно, посетив офис Сбербанка, и онлайн.

В отделении банка

В этом случае нужно прийти в отделение учреждения, которое предоставляет услугу по открытию брокерского счета, предварительно подготовив пакет документов, требующихся для регистрации. В число документов входят паспорт, ИНН, карта. Лучше уточнить список необходимых бумаг на сайте Сбербанка.

В этом случае нужно прийти в отделение учреждения, которое предоставляет услугу по открытию брокерского счета, предварительно подготовив пакет документов, требующихся для регистрации. В число документов входят паспорт, ИНН, карта. Лучше уточнить список необходимых бумаг на сайте Сбербанка.

Там же стоит ознакомиться с действующими тарифами и анкетами для клиентов, выяснить сумму комиссий, проанализировать декларацию о потенциальных рисках. Выбор брокера — важнейшее решение инвестора, оно должно быть взвешенным.

В отделении банка потребуется заполнить стандартное по форме заявление и указать контактные данные: номер телефона и электронный адрес. После проверки предоставленной информации клиенту выдают карту инвестора.

Через Сбербанк Онлайн

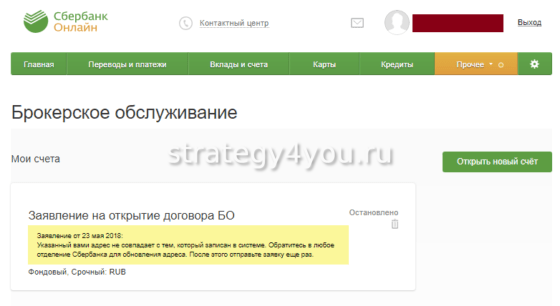

Если открываете счет в Сбербанк Онлайн, брокерские услуги, тарифы и документы тоже лучше сначала изучить на сайте. Для оформления зайдите в кабинет, используя логин, пароль и СМС-подтверждение. Дальше откройте вкладку «Брокерское обслуживание» в разделе «Прочее». Потом нажмите кнопку «Открыть счет» и следуйте указаниям системы.

Потребуется выбрать интересующий рыночный сегмент (фондовый, срочный или валютный рынок) и предпочтительный тариф: «Инвестиционный» или «Самостоятельный». Укажите счет, на который банк будет выводить заработанные деньги. В последующих шагах необходимо подтвердить свое согласие на получение дополнительного дохода путем размещения свободных ценных бумаг и определить, хотите или нет использовать заемные средства для торговли.

После потребуется дать согласие на открытие индивидуального инвестиционного счета или запретить эту опцию. Последний пункт — цель открытия счета у брокера: отметьте «сохранение накоплений» или «получение дополнительного дохода».

Когда заявление заполнено полностью, нажмите кнопку «Отправить». Открытие и регистрацию счета Сбербанк осуществляет в течение 2 дней, уведомление об этом поступит на мобильный телефон. Там будет указан код договора, который в дальнейшем используют как логин. Пароль для доступа придет во втором сообщении.

Через мобильное приложение

Чтобы начать процедуру оформления счета у брокера, авторизуйтесь и перейдите во вкладку «Инвестиции», а потом нажмите на кнопку «Открыть». В первом шаге нужно выбрать тип: основной брокерский счет или индивидуальный инвестиционный. Прочтите декларацию о потенциальных рисках и нажмите «Продолжить».

На следующем этапе необходимо проверить правильность ввода персональных данных и указать страну рождения. Потом определите свой налоговый статус: резидент или нет.

В дальнейшем выберите предпочтительный сегмент рынка, один или несколько. Нужно уточнить, хотите ли вы открыть дополнительно индивидуальный инвестиционный счет.

Краткая история брокера и награды

Сервис создан в 2012 году в результате объединения инвестиционной компании «Тройка Диалог» и открытого акционерного общества «Сбербанк России». Образование акционерного общества «Сбербанк КИБ» (корпоративно-инвестиционный бизнес) произошло после выкупа банком ИК «Тройки». В Sberbank CIB вошли подразделения Тройки:

- аналитический отдел;

- департамент структурных продуктов и глобальных рынков;

- департамент инвeстиционно-банковской работы.

Изначально компания создавалась для привлечения ключевых зарубежных и российских инвесторов.

Имеются победы в номинациях лучшего брокерского дома, лучшего брокера с аналитической поддержкой по операциям с акциями, лучшего брокера в стратегиях на рынке газа, нефти, акций. Были победы в конкурсах на лучшую аналитику.

Сервис занимал ведущие места в европейском рейтинге как лучшего дилера России, МБК, лучшее IPO в ЕМЕА. Сбербанк КИБ получал первые места за лучшие сделки по размещению облигаций и работу с заемщиками.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

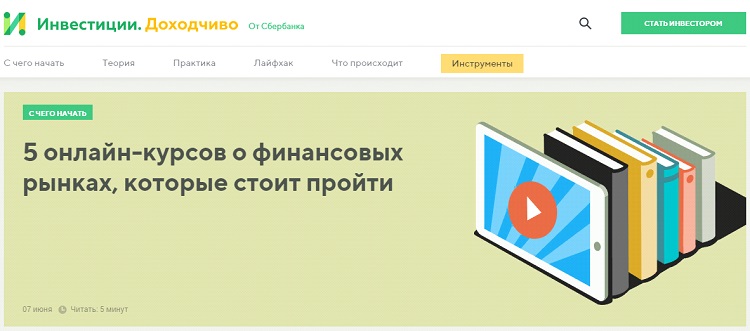

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

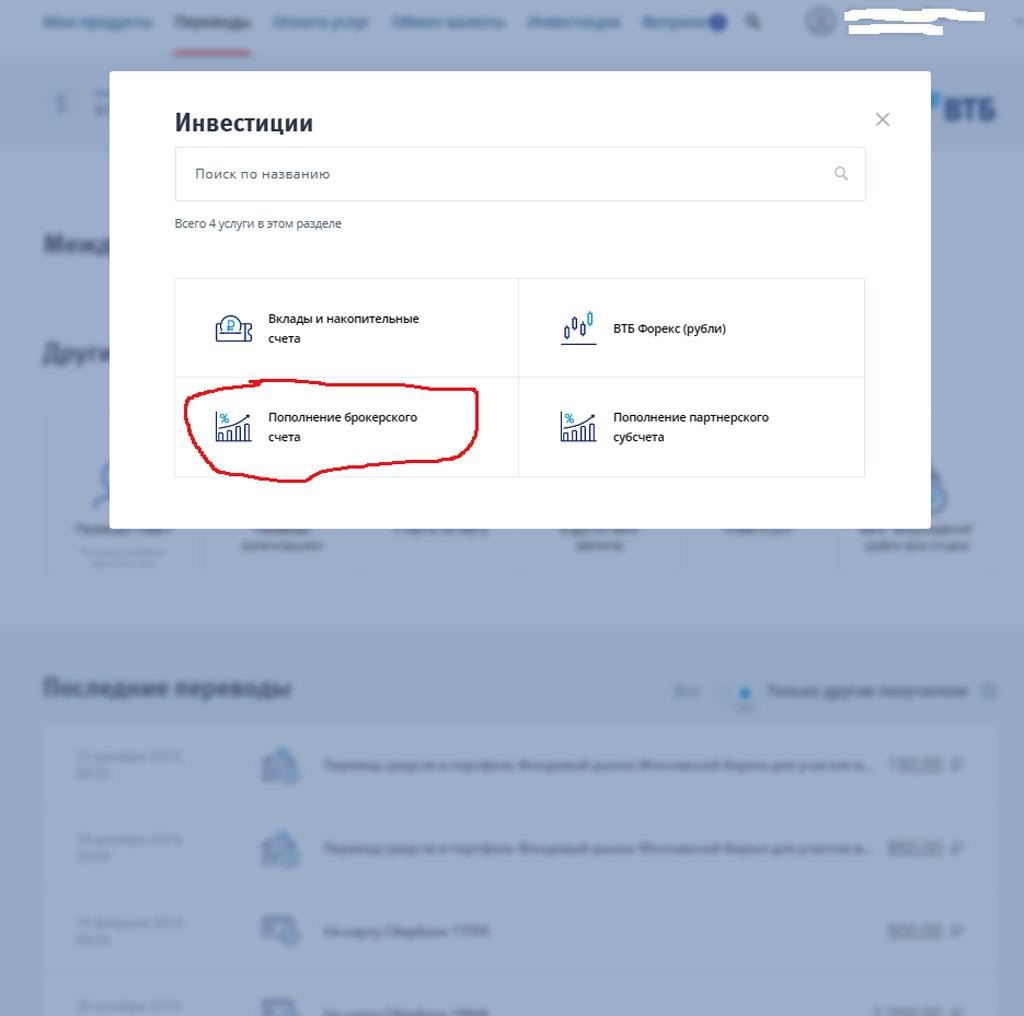

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Тарифные пакеты для работы с брокерскими счетами

Начиная работу со Сбербанком как c брокером, необходимо открыть специальный счет, куда в дальнейшем будут зачисляться деньги для инвестиций на бирже. На выбор банк предлагает открытие основного (брокерского) или особого (индивидуального инвестиционного) счетов, или обоих одновременно. Первый счет необходим для непосредственной работы с торговыми площадками. Клиент получает доступ к просмотру актуальной информации по доступным операциям с активами, движением средств и результатами проведенных сделок.

Второй счет дает налоговые льготы, но при этом ограничивает максимально доступную для работы на сумму в размере до 400 тыс. руб.

В арсенале у Сбербанка всего два действующих тарифа: инвестиционный и самостоятельный. И этого вполне достаточно для полноценной деятельности как новичков, так и профессионалов.

Инвестиционный тариф

Пакет «Инвестиционный» гарантирует каждому трейдеру постоянную поддержку и помощь от специалистов аналитического отдела. Среди полезной информации клиенты будут получать:

- аналитику и актуальные прогнозы,

- новости о развитии национального и мирового валютного рынка;

- инструкции, позволяющие быстро обучиться основам работы на фондовом рынке, а также данные, чтобы принимать правильное решение в процессе проведения очередной сделки;

- изменения в портфеле облигаций в трех мировых валютах;

- стратегии по комплексам финансового инвестирования.

Такой тарифный пакет особенно актуальным будет для новичков, которые еще только обучаются стратегиям и особенностям торгов на бирже. При этом такой пакет стоит выбирать тем, кто не особо хочет вникать в суть торгов, и готов пользоваться уже готовыми схемами инвестирования.

Что же касается стоимости услуг, то сам пакет предоставляется бесплатно, при этом процент за совершение сделок на фондовом рынке составляет 0,3%, на валютном – 0,2%, а на срочном за каждую сделку берется 0,5 р.

Самостоятельный тариф

Пакет «Самостоятельный» – это тариф для опытных трейдеров, прекрасно разбирающихся в стратегиях работы на бирже, и не нуждающихся в сторонней помощи аналитиков.

В этом пакете предусмотрено:

- многофункциональный ЛК с продвинутым списком инвестиционных инструментов;

- самостоятельный выбор активов и контроль за их движением;

- ежемесячные инвестиционные отчеты от специалистов аналитического отдела Сбера;

- полный контроль за проведенными сделками и работа на бирже по собственной стратегии.

Стоит отметить, что тарифы в этом пакете более лояльные. Опытному игроку фондовой биржи придется платить от 0,018% до 0,06% от проведенного дневного оборота, но если заявка сделана по телефону и сумма менее 250 тыс. руб., то комиссия повышается до 0,3%. Сделки на валютном рынке сопровождаются комиссией в размере 0,2%, а на срочном рынке будут стоить все те же 0,5 р. за один контракт.

Отличия тарифов

В таблице мы приведем отличия тарифов «Самостоятельный» и «Инвестиционный»

| «Самостоятельный» | «Инвестиционный» | |

|

Инвестиционный дайджест

Идеи от аналитической команды Сбербанка по инструментам российского и мирового рынков. |

Нет | Регулярная рассылка |

|

Портал Sberbank Investment Research

Ежедневные обзоры по финансовым инструментам от лучшей аналитической команды Сбербанка. |

Нет | Открыт доступ к порталу |

| При объёме сделок до 1 000 000 включительно | 0,060% | 0,3% |

| 1 000 000 – 50 000 000 включительно | 0,035% | 0,3% |

| Свыше 50 000 000 | 0,018% | 0,3% |

| Комиссия по сделкам продажи (за исключением структурированных нот) | 0,17% | 0,1% |

| Комиссия по сделкам покупки структурированных нот | 1,5% | 1,5% |

Как закрыть счет?

Ограничения и санкции, если потребуется закрыть основной брокерский счет, отсутствуют. Клиент вправе:

- позвонить в круглосуточную службу поддержки и после идентификации изложить просьбу;

- посетить филиал банка с паспортом и заполнить бланк заявления;

- воспользоваться потенциалом личного кабинета.

При открытии и закрытии часто прибегают к дистанционному методу. Пользователю потребуется авторизоваться и попасть в аккаунт:

- найти раздел Вклады и счета;

- перейти на Закрытие вклада и заполнить заявку;

- кликнуть Закрыть и добавить комбинацию из сообщения.

Внесение дальнейших корректировок невозможно. Не всегда следует торопиться с решением. Отсрочка позволит сохранить счет и возобновить сделки после перерыва.

Индивидуальный счет понравится любителям рисковать и зарабатывать за короткий срок. Дистанционное открытие поможет действовать в сегменте инвестиций без ограничений по суммам.

Рекомендую:

- Что такое бизнес-аккаунт в ватсапе: обзор приложения и настройка чата

- Какой можно открыть бизнес в маленьком городе: 36 идей + 10 франшиз

- Кредитная карта Альфа Банка на 100 дней без процентов

- Налог НПД с 01.01.2019

- Дебетовая мультикарта от ВТБ: условия, нюансы, подводные камни

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Продукты брокера

Для инвесторов и трейдеров брокер предоставляет следующие продукты:

- торговые стратегии;

- ИИС (индивидуальный инвестиционный счет);

- доверительное управление.

Структурные продукты

Компания «Сбербанк брокер» разработала ряд сложных продуктов, в составе которых имеются следующие активы:

- структурные облигации;

- кредиты;

- финансирование с обеспечением ЦБ и сырьевых товаров;

- структурные депозиты;

- производные инструменты.

Инвесторы с минимальной суммой 3 миллиона рублей могут заключить договор с УК и приобрести структурные продукты Сбербанка на 2 года. При этом предусмотрена стратегия защиты капитала.

Инвестор может вложиться на 2 года в структурные облигации. Номинал одной бумаги составляет 1000 рублей. Часть безрисковой составляющей размещается на депозите. Рискованная часть будет размещена в депозитарных расписках. Здесь предусмотрены акции компании «Газпром».

Компанией «Сбербанк брокер» предлагается получить инвестиционный доход с помощью еще одного структурного продукта — ИСЖ (инвестиционного страхования жизни). По окончанию срока выплачивается прибыль. При несчастном случае наследник или родственник сразу получает выплату.

Структурные продукты предназначены для широкого круга клиентов:

- частных лиц с высоким доходом;

- корпоративных клиентов;

- трейдеров сырьевых товаров;

- финансовых организаций.

IPO

В 2012 году было вторичное (публичное) размещение акций Сбербанка с листингом на Лондонской фондовой бирже и Мосбирже. Объем составлял $5,2 миллиарда. Это стало крупнейшим SPO в регионе Европы, Ближнего Востока и Африки. Также в 2012 году было проведено первичное размещение корпоративных облигаций и облигаций акционерного общества «Новатек» на сумму 20 миллиардов рублей.

В 2018 году сервисом был проведен выпуск конвертируемых облигаций на $250 миллионов. Совместный букраннер с компанией «Полюс».

В 2017—2018 году были проведены первичные и вторичные размещения ценных бумаг ряда компаний:

- Роснефть.

- Мегафон.

- РЖД.

- ФосАгро.

- Детский мир.

- Обувь России.

- Ел.

- Норникель.

- Русгидро.

- Русал.

- Газпром.

Еще

Инвесторам Сбербанк брокера предоставляется возможность вложить средства в рискованные инструменты — барьерные ноты. При вложении средств в эту категорию структурных инструментов их возврат не гарантируется. Вложения не делятся на рискованную и безрисковую часть.

Деньги вкладываются в разные инструменты:

- валюту;

- акции;

- драгметаллы;

- фьючерсы.

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank?

Начинающий инвестор находится в затруднительном положении из-за недостатка информации. Необходимо выбрать объект вложений и найти добросовестного посредника. Операции на рынке должна проводить брокерская компания с лицензией, заключающая сделки от имени клиента.

Открывая брокерский счет в Сбербанке, вы получаете ряд преимуществ:

- Отпадает необходимость приезжать в офис, подписывать договор и регистрировать ключи для сделок на различных платформах.

- Открытие кабинета проходит в режиме онлайн. Загружается мобильное приложение (Сбербанк.Инвестор) или торговая платформа для ПК QUIK.

- Заработанные деньги можно вывести на банковскую карточку или депозит.

- Достаточно начать работы с минимальной суммой в рублях и валюте (примерно от 1000 рублей).

- Центр аналитики высылает рассылки и отчеты, позволяющие выбрать идею для инвестиций. Опытные специалисты дают прогнозы и сообщают последние новости, которые могут повлиять на принятие инвестиционных решений.

- Брокер для частных инвесторов предлагает выбрать сегмент рынка. Фондовый занимается облигациями и акциями, депозитарными расписками. Срочный ориентирован на опционы и фьючерсы. Валютный завязан на курсе доллара и евро.

Репутация Сбербанка не вызывает сомнений. Долголетняя работа на рынках позволила накопить опыт, открыть дочерние компании и предложить комплекс услуг частным клиентам.

Преимущества и недостатки

Плюсы открытия брокерского счета:

- Срок открытия — не позже следующего дня в рабочем порядке после подачи заявки.

- Банком предоставляются индивидуальные рекомендации, как лучше инвестировать средства.

- Стабильная работа банка по содержанию, охране счета и предоставлению услуг.

- Вывод дивидендов на карту банка.

Важно! Чтобы получать регулярно советы от специалистов банка по грамотному инвестированию, необходимо заключить с организацией отдельный договор на инвестиционное консультирование. Но его можно оформить только после того, как будущий инвестор определится с инвестиционным портфелем

Какие могут быть недостатки:

- Финансовая компания не дает никаких гарантий по высоким доходам. Владелец счета подбирает механизмы, схемы операций и зарабатывает сам. Банк только помогает, предоставляя необходимые инструменты, содержит счет и уведомляет о новостях на биржевом/внебиржевом рынке.

- Чтобы гарантировано получать доход, в дополнение к продуктам банка, необходимо самостоятельно и неоднократно исследовать рынок, привлекать независимую экспертизу.

- Высокая ставка по брокерским операциям .

Обратите внимание! Корпоративным или частным клиентам нужно вначале убедиться, могут ли они инвестировать в иностранные проекты деньги, услуги или продукты, нет ли санкций. Так как, например, США и страны ЕС на сегодня оперируют санкциями против российского финансового рынка

Любые подробности о брокерских счетах Сбербанка можно узнавать в любое время суток по номеру телефона горячей линии: 8-800-555-55-50. Или зайти на специальный сайт: www.sberbank.ru/broker. Удобство этой интерактивной площадки заключается в том, что здесь можно узнавать всегда свежие новости о предоставлении услуг банком. Информация постоянно обновляется и актуальна на день посещения Интернет-ресурса. Это важная деталь, так как все изменения по обслуживанию финансовой организацией вносятся в одностороннем порядке, без предварительного уведомления клиента.

Работа с брокером

Для работы с брокером от Сбербанка физическому лицу необходимо согласовать время и встретиться с менеджером клиентского отдела. Представить документы (копия паспорта, ИНН), заполнить анкету с вариантом услуг и заявление.

Для открытия брокерского счета необходимо заключить соглашение о брокерских услугах и депозитарный договор. Для юридических лиц и нерезидентов список документов отличается.

После подписания документов клиенту предоставляются реквизиты Сбербанк брокера для пополнения счета и контакты.

Совершать торговые операции клиент может посредством

- интернет-трейдинга в установленной программе QUIK;

- через мобильные устройства;

- в браузере (WebQUIK);

- по телефону.

Инструкция по открытию счета

Для открытия счета клиенту Сбербанк брокера необходимо обратиться в подразделение банка, предоставить копию паспорта и ИНН, заполнить анкету, подписать соглашение и договор. После открытия счета клиенту выдаются реквизиты, тарифные планы, карта кодовой таблицы инвестора, копия заявления на брокерское обслуживание, перечень комиссий.

Демо-счет

Клиент Сбербанк брокера может пользоваться учебным счетом после входа в систему. Срок доступности — 1 месяц. В демо-версии доступны выставления заявок, просмотр котировок, чтение инвестиционных идей.

Пополнение счета и вывод средств

Для работы с брокером доступны следующие способы пополнения счета:

- платежные системы;

- банкомат;

- мобильные операторы;

- касса;

- платежный терминал;

- почта;

- офис другого банка.

Для вывода денежных средств доступны следующие способы:

- кассы сторонних банков;

- банкомат;

- касса Сбербанка;

- платежные системы.

Для вывода суммы, превышающей 100 000 рублей, необходимо дополнительно подтверждать вывод по телефону.

Техническая поддержка

По мнению большинства пользователей сети, техподдержка брокера не на высоте. Часто трейдеры Сбербанк брокера не могут получить внятные ответы по программе Quik, о сбоях в работе сервера, как играть на forex .