Приложение сбербанк инвестор

Содержание:

- Покупка валюты в приложении «Сбербанк Инвестор»

- Сбербанк инвестиции для физических лиц

- Преимущества сотрудничества

- Сравнение «СберИнвестор» с другими брокерами

- «СберИнвестор» – особенности и функционал приложения

- Ставки и комиссии

- Как платить налоги?

- Как открыть брокерский счет в Сбербанке и начать торговать на бирже

- Стоимость обслуживания

- Мобильное приложение Сбербанк Инвестор: обзор

- Регистрация в Сбербанк Инвестиции

- Как зарегистрироваться и войти в личный кабинет инвестора?

- Как работать в программе «СберИнвестор»?

- Тарифы и условия

- Регистрация в приложении «Сбербанк Инвестор»

- Итоговое мнение

Покупка валюты в приложении «Сбербанк Инвестор»

Процедура включает несколько этапов:

- открытие счета;

- зачисление денег на баланс;

- подачу заявки на покупку валюты.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Открытие брокерского счета

Это действие выполняют так:

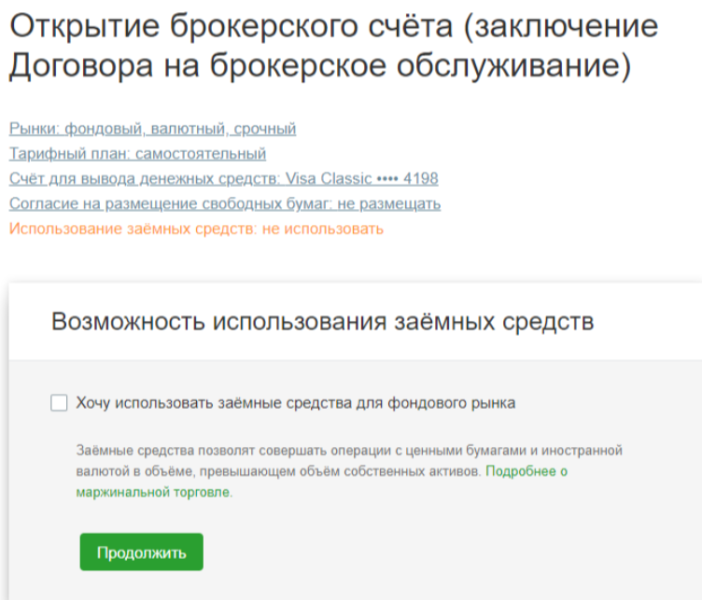

- Переходят в раздел «Прочее» приложения «Сбербанк Онлайн». Выбирают нужные рынки: фондовый (для приобретения ценных бумаг, ПИФов, ЕТФ), срочный (для работы с опционами) или валютный (для покупки опционов и фьючерсов). Рекомендуется поставить галочки возле всех полей.

- Выбирают тариф. Рекомендуется использовать вариант «Самостоятельный» с более выгодными условиями обслуживания.

- Прописывают реквизиты счета для вывода денег. Рекомендуется оформить сберегательную карту.

- Запрещают использование активов для овернайт-сделок (отказывают от предоставления ссуды банку). Риск в случае разрешения увеличивается, однако инвестиции будут приносить дополнительные 2% в год.

- Отказываются от использования кредитного плеча, убирая галочку возле соответствующего пункта. Использование заемных средств часто приводит к сливу депозита.

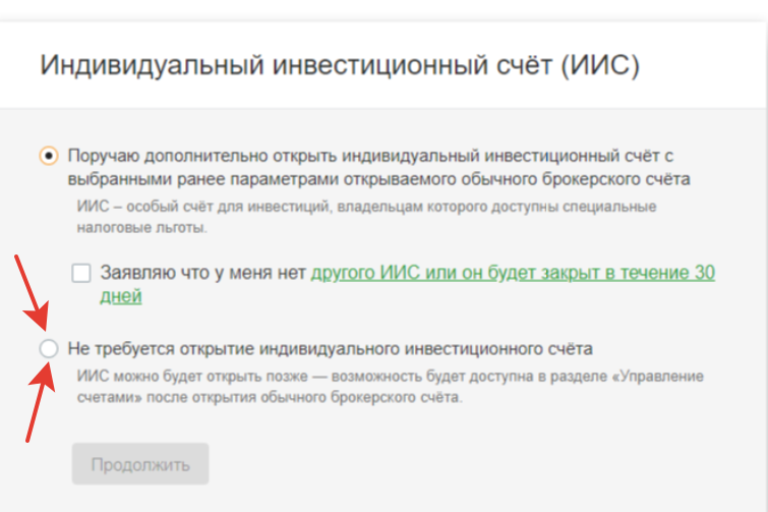

- Открывают индивидуальный счет или отказываются от выполнения этого действия.

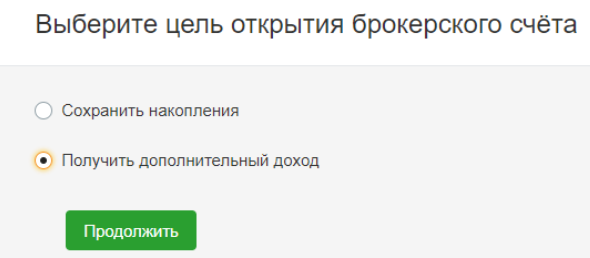

- Проверяют правильность введенных данных. Указывают цель оформления счета. Нажимают клавишу «Отправить заявку». Вводят поступающий в СМС код.

Пополнение счета

Осуществить эту операцию можно через онлайн-банкинг или мобильное приложение. В первом случае выполняют следующие действия:

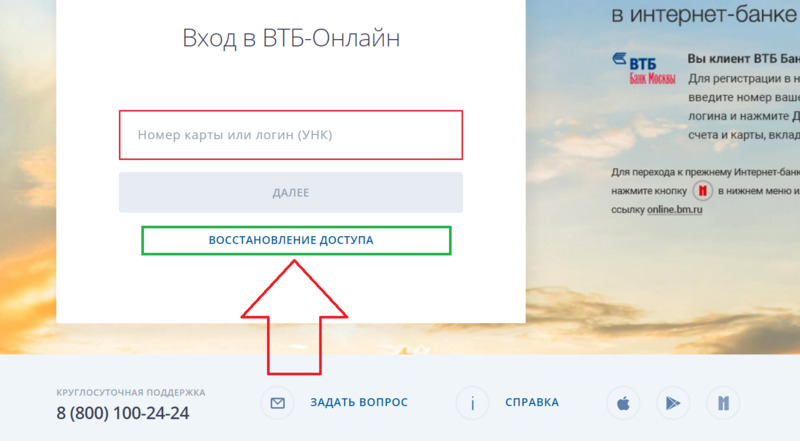

- Авторизуются в системе с помощью компьютера. В верхней части окна находят раздел «Прочее». Выбирают пункт «Брокерские услуги».

- Вводят номер договора, нажимают на ссылку «Пополнить баланс».

- В строке «Торговая система» указывают «Валютный рынок». Вводят сумму платежа, карту, с которой будут списываться деньги. Средства зачисляются в течение 5 минут. До суток этот период увеличивается при отправке заявки после 23:40.

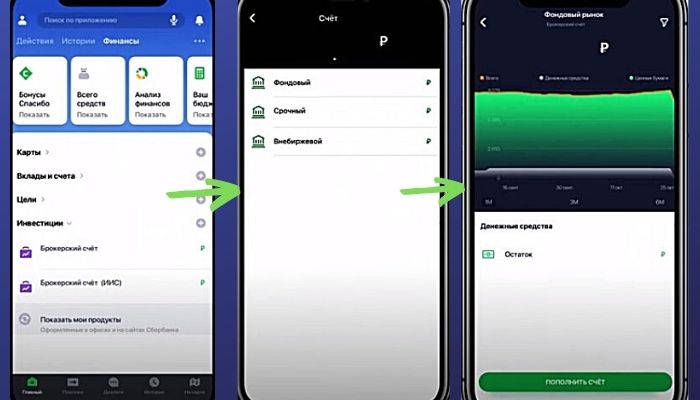

Через мобильное приложение счет пополняют так:

- Авторизуются в «Личном кабинете». Открывают вкладку «Пенсии и инвестиции».

- Нажимают на название счета. Выбирают счет, на который будут зачисляться деньги. Нажимают кнопку «Пополнить».

- Вводят сумму, реквизиты счета списания. Выбирают торговую систему. При неправильном заполнении этого пункта деньги могут поступить на другой счет.

Пополнить счет через обычное приложение легко.

Пополнить счет через обычное приложение легко.

Подача поручения на приобретение валюты

Процедуру выполняют так:

- Скачивают и устанавливают программу «СБ Инвестор». Авторизуются в системе, вводя номер брокерского договора и выданный банком пароль.

- В нижней части страницы находят раздел «Рынок», пункт «Валюта». Выбирают пару, нажимают на нее.

- Изучают графики котировок, экономические новости. Нажимают кнопку «Купить».

- Вводят поступивший в СМС пароль, получая доступ к торговым операциям. Указывают число лотов и цену. Повторно нажимают «Купить».

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Преимущества сотрудничества

Работа с брокером имеет следующие положительные стороны:

- Простота открытия счета. Выполнить все действия можно через «Сбербанк Онлайн». Для получения доступа нужно заключить договор обслуживания карты.

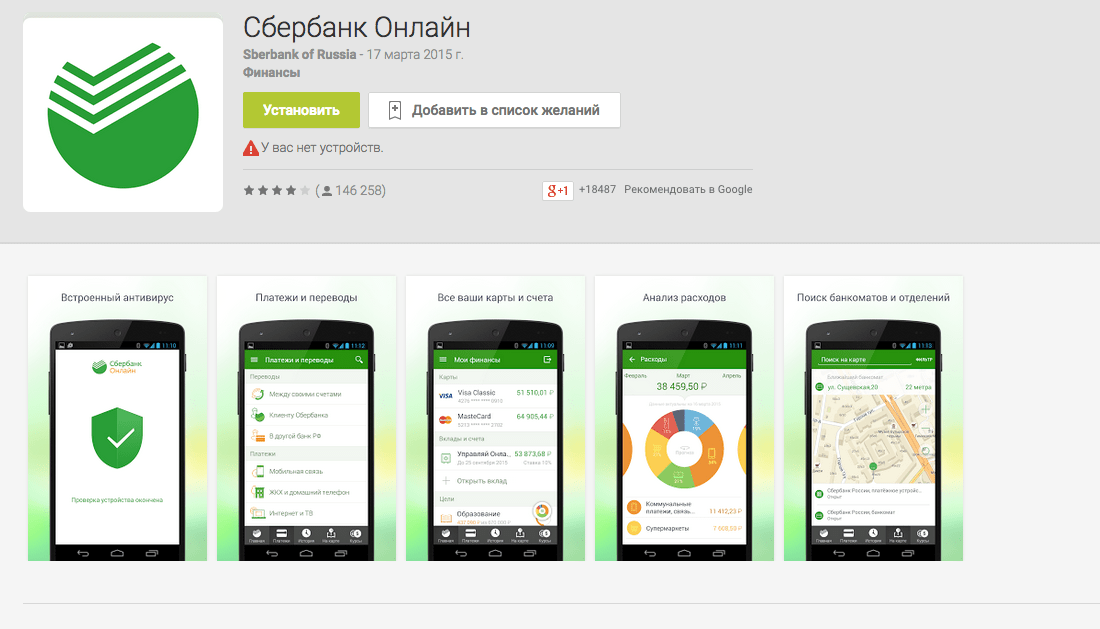

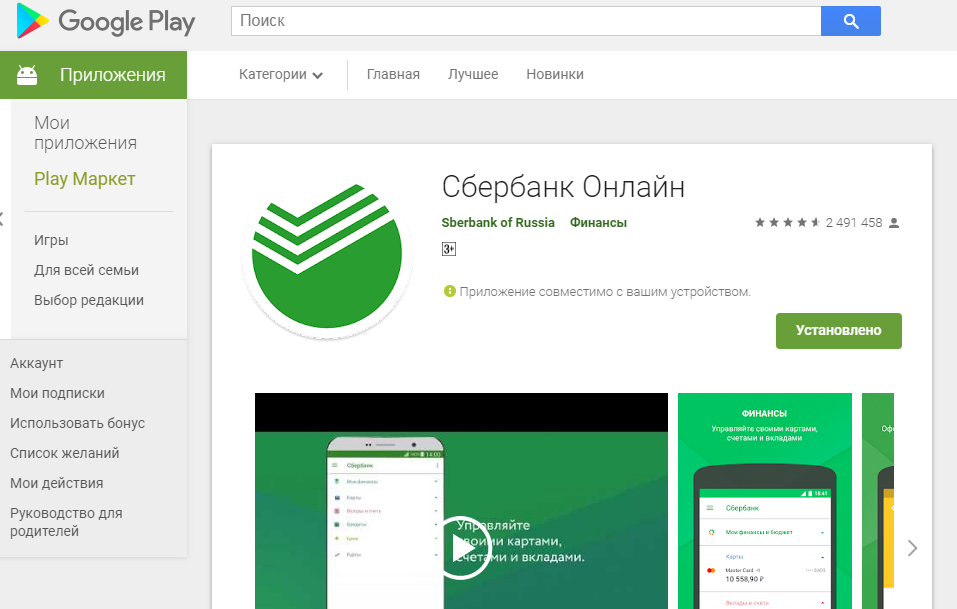

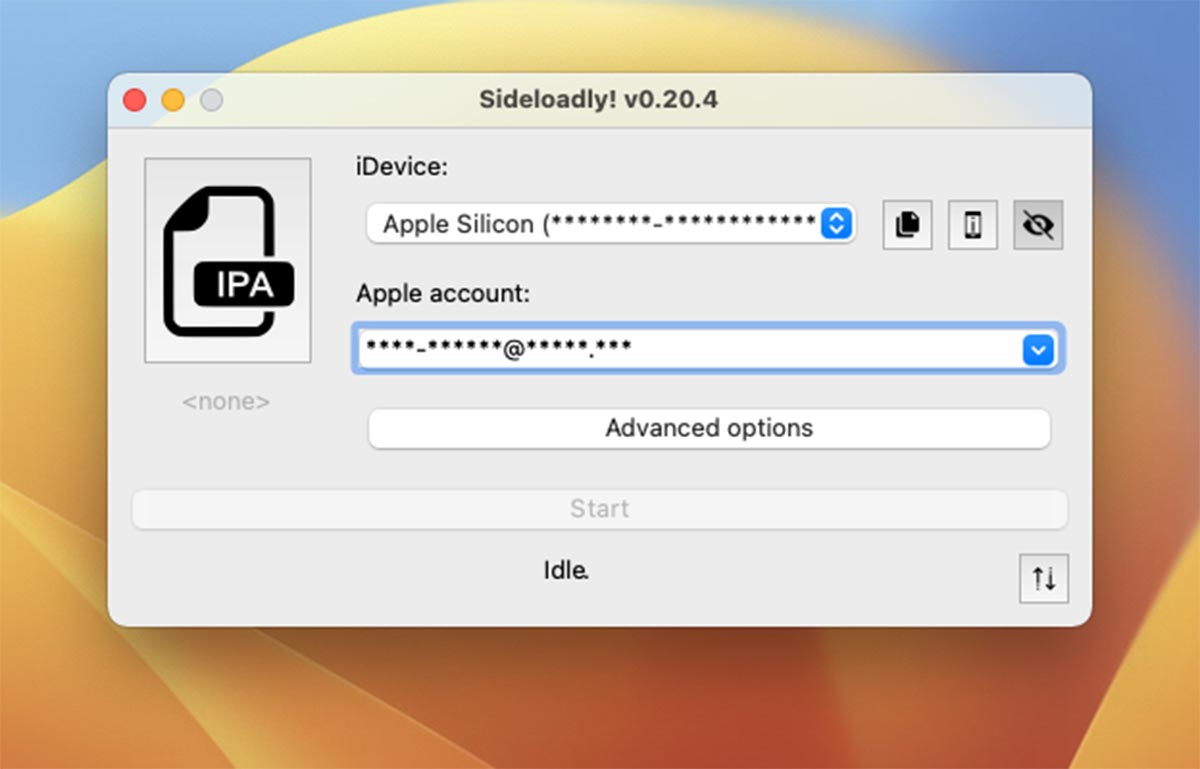

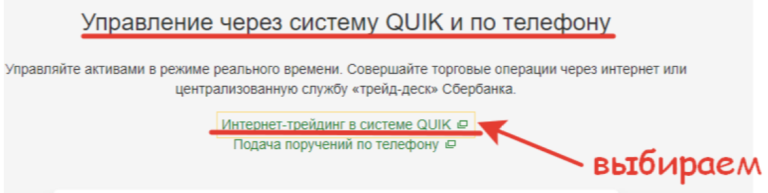

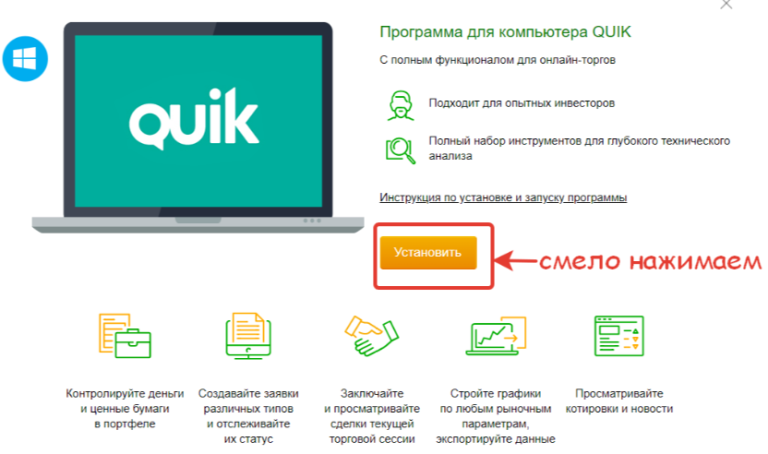

- Бесплатные терминалы для торговли. Опытные брокеры пользуются программой QUIK, которую устанавливают на ПК. Имеется и онлайн-версия площадки, которую запускают через браузер. Удобным вариантом для пользователей смартфонов является программа «Сбербанк Инвестор». Простая инструкция помогает новичку быстро разобраться с порядком использования основных функций. Установка не вызывает затруднений, достаточно скачать программу из App Store или Play Market. При первом входе используют номер счета, придумывают пароль.

- Простота пополнения счета. Зачислить рубли можно через «Сбербанк Онлайн». При использовании валюты придется лично посещать банковский офис. Через приложение деньги зачисляют с помощью раздела «Прочие платежи», пункта «Брокерские услуги».

- Вывод денег онлайн с телефона без комиссии. Заявки подаются через брокерское приложение. Достаточно указать нужную сумму, реквизиты счета, на который будут поступать средства.

- Отсутствие комиссии при низкой активности. Плата за ведение брокерского счета недавно была отменена. Комиссии за дополнительные услуги также не предусмотрены.

- Возможность открытия индивидуального счета. Действие выполняется так же, как и при создании брокерского баланса. Порядок покупки валюты и комиссии будут теми же. Пополнять индивидуальный счет сразу после открытия не нужно. Баланс может быть нулевым до момента совершения первых операций.

- Надежность компании. Программы страхования денег, находящихся на брокерском счете, не существует. Поэтому нужно сотрудничать с проверенными компаниями. Критериев надежности нет, однако в репутации Сбербанка сомневаться не стоит.

- Развитая сеть банковских отделений. Брокерские услуги предоставляются не во всех офисах, однако пополнить или обналичить счет можно в любом филиале.

- Возможность бесплатного использования пакета «Сбербанк Премьер» при наличии достаточной для этого суммы на брокерском счете. Для жителей столицы минимальный остаток составляет 2,5 млн руб., для регионов — 1,5 млн.

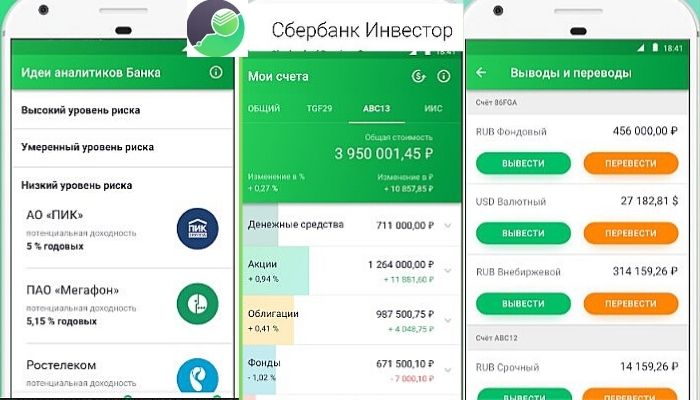

Приложение позволяет полностью контролировать процесс работы.

Приложение позволяет полностью контролировать процесс работы.

Сравнение «СберИнвестор» с другими брокерами

Сбер не является лидером инвестиционного рынка мобильных приложений – ведущие позиции здесь пока занимают брокеры ВТБ и Тинькофф, хотя компания и стремится стать лучше. В сравнении с конкурентами «СберИнвестор» по отдельным пунктам проигрывает, по другим, напротив, демонстрирует преимущества:

- комиссия по торговым сделкам в СберБанке выше, чем у Тинькофф, БКС, Финам, Открытие, ВТБ;

- плата за ведение счета отсутствует, в то время как у БКС, Финам, IT Capital обслуживание облагается комиссией;

- Сбер не предоставляет доступа на Санкт-Петербургскую биржу, что заметно ограничивает возможности;

- набор финансовых инструментов меньше, чем у конкурентов – ВТБ и Тинькофф;

- если программа от Тинькофф ориентирована на новичков, от ВТБ – на профи, то сервис от Сбера подойдет всем участникам рынка.

Приложение «СберИнвестор» – удобная платформа для работы с брокерскими счетами, валютой, ценными бумагами. Понятный интерфейс, простое управление, готовые решения и пакеты, наличие аналитики и обучающего курса – ключевые особенности программы. При этом и открытие счета, и дальнейшие инвестиции осуществляются на 100% дистанционно, визит в офис не требуется.

«СберИнвестор» – особенности и функционал приложения

Сервис для инвестиций от СберБанка работает на платформе QUIK и предоставляет пользователю доступ к брокерскому счету с возможностью самостоятельного формирования портфеля активов. Приложение обладает рядом функциональных возможностей:

- простой и понятный интерфейс – смогут разобраться даже новички;

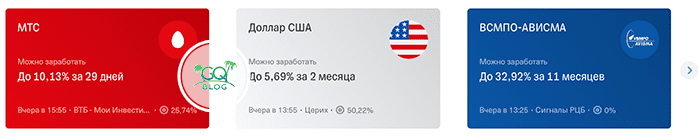

- наличие готовых инвестиционных решений – идеи с учетом ожидаемого уровня риска;

- профессиональная аналитика, облегчающая работу с инструментами;

- обучающий курс – базовый учебник с подсказками;

- возможность торговли с любыми акциями на Московской бирже;

- покупка и продажа валюты (евро и доллары США) по выгодному курсу;

- вложения в бумаги со 100% возвратом средств, а также в государственные и корпоративные облигации;

- доступ к российским и зарубежным акциям, рынку драгоценных металлов;

- наличие производных финансовых инструментов.

Приложение позволяет инвестировать сбережения в активы с более высокой доходностью, чем предусмотрено по вкладам. Программа подходит и для начинающих, и для опытных игроков рынка.

Ставки и комиссии

Обслуживание счета в рамках Сбербанк-Инвестор по стоимости аналогично тарифному плану под названием «Самостоятельный». Размер комиссии рассчитывается с учетом оборота на фондовом рынке за день. Ставка составляет:

- При обороте в пределах 50 тысяч рублей – 0,165%.

- При обороте до 500 тысяч рублей – 0,125%.

- До 1 миллиона рублей – 0,075%.

- В остальных случаях комиссионные варьируются от 0,045% до 0,006%.

Обзор тарифов доступен при покупке эмитентов в приложении. Это позволяет пользователю всегда точно знать сумму, которая спишется со счета.

Важно! Цена ведения счета составляет 149 рублей ежемесячно, эта сумма не зависит от оборота. При отсутствии сделок в течение месяца комиссия не высчитывается.. Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно

При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов

Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно. При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов.

За счет простого интерфейса и встроенного помощника проводить эффективные операции на рынке может любой пользователь, даже если у него нет опыта в инвестировании. В приложении есть раздел с ответами на часто возникающие вопросы. При необходимости можно обратиться за поддержкой в соответствующую службу или уточнить нужные данные через форму онлайн-заявки.

Как платить налоги?

В соответствии с действующим Налоговым кодексом России, брокер выполняет все функции налогового агента, когда инвестор совершает операции с ценными бумагами на фондовом рынке. За расчет и удержание налогов на доходы физических лиц отвечает брокерская компания. Расчет суммы к перечислению должен быть выполнен в момент продажи ценных бумаг. Удерживается налог только тогда, когда инвестор решит вывести заработанные деньги на свою пластиковую карту.

Берёте ли вы кредиты?

Да, это нормально 26.66%

Только в крайнем случае 24.03%

Приходилось, но больше не буду 18.14%

Нет, никогда не брал 31.17%

Проголосовало: 1373

Размер налога при перечислении финансов с брокерского счета в результате продажи ценных бумаг соответствует следующим ставкам:

- Для физических лиц, которые относятся к категории нерезидентов РФ, – 30%.

- Для резидентов РФ – 13%.

Если инвестор получил выплату дивидендов и хочет перечислить деньги со своего брокерского счета, ему следует учесть такие налоговые ставки:

- резиденты РФ – 13%;

- нерезиденты РФ – 15%.

Автоматически дивидендный доход будет зачислен на брокерский счет только в том случае, если ранее клиент не подавал заявление о том, чтобы можно было сразу вывести заработанные деньги на банковскую карту.

Как вернуть налоговые вычеты при досрочном закрытии ИИС

Банк в автоматическом режиме рассчитывает налоговые вычеты с клиента при досрочном закрытии ИИС в Сбербанке, из-за чего сумма, которая перечисляется по указанным пользователем реквизитам, будет уменьшена в соответствии с размером налога. Чтобы снизить вероятность досрочного закрытия ИИС, следует придерживаться некоторых рекомендаций:

- Выводить накопленные деньги лучше всего тогда, когда заканчивается действие договора.

- В покупку ценных бумаг следует инвестировать не все деньги, оставляя небольшую сумму на непредвиденные расходы.

- Получаемую прибыль рекомендуется автоматически перечислять по реквизитам используемого платежного инструмента. Клиент должен заранее написать заявление брокеру, указав основную информацию для совершения транзакции. Для избежания распространенных ошибок лучше уточнить у работников брокерской компании наличие такой услуги.

Перечисляемые суммы будут небольшими, но они вполне смогут покрыть внезапно возникшую потребность в средствах.

Закрывать вклад эксперты рекомендуют только после обдумывания последствий и подготовки необходимых документов. Не рекомендуется спешить с продажей ценных бумаг. Главная задача ИИС – получение финансовой прибыли от купли/продажи облигаций, активов или акций. Биржа представляет собой инструмент для заработка, но с повышенным риском, т. к. сложно предсказать любые изменения. Стоимость ценных бумаг зависит от многих факторов, из-за чего только тщательное обдумывание всех нюансов поможет заработать деньги.

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

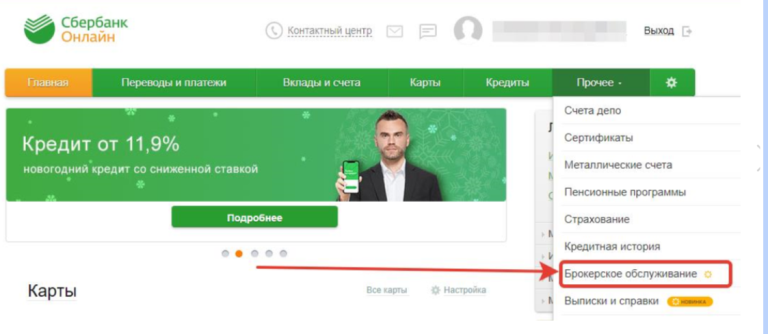

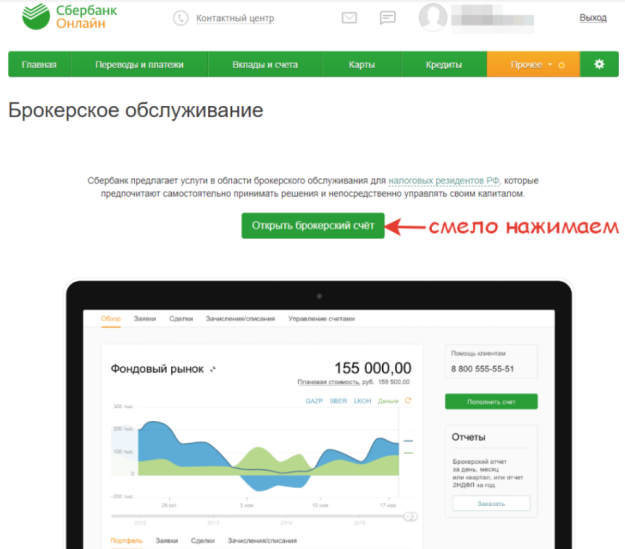

Заходим в личный кабинет Сбербанк-онлайн. И в разделе «Прочее» выбираем пункт «Брокерское обслуживание».

Нажимаем кнопочку «Открыть брокерский счет».

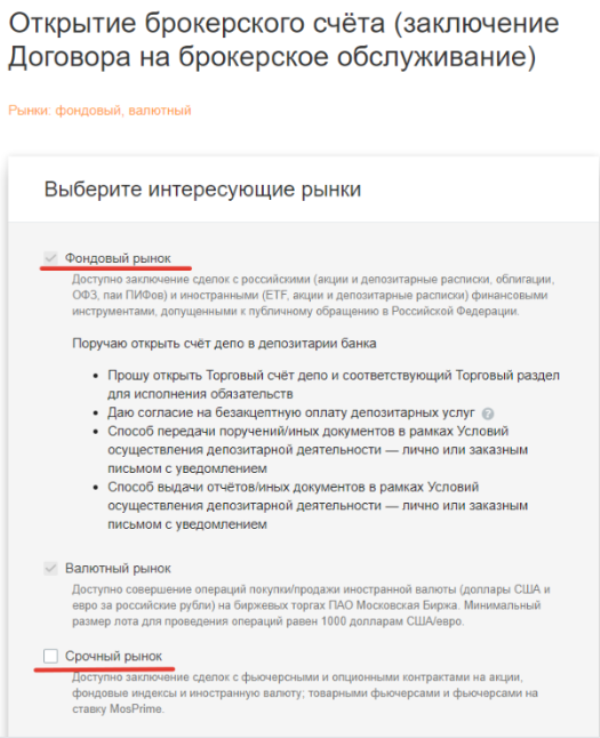

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

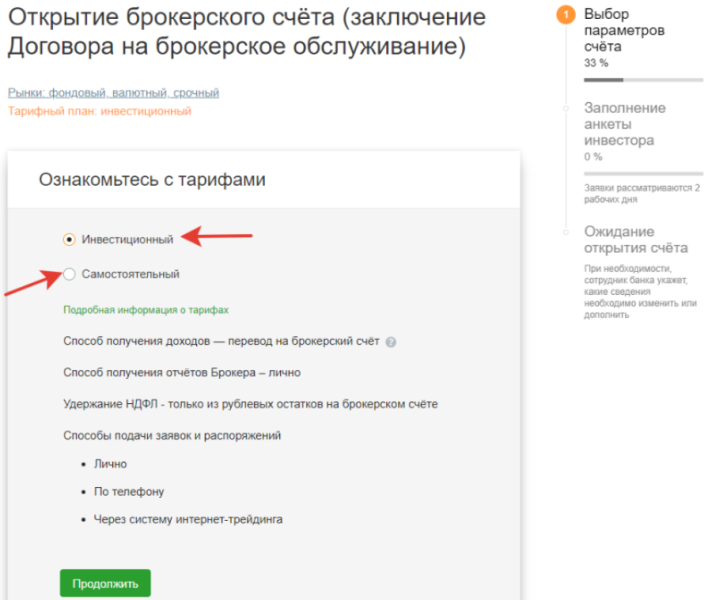

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф «Самостоятельный». (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

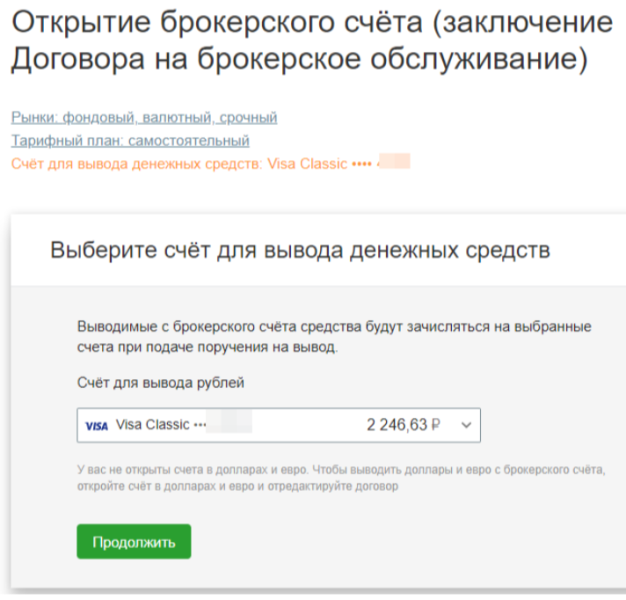

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

Поставить галочку на против пункта «использовать заемные средства» не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

Цель открытия брокерского счета-получить дополнительный доход.

Обязательно выбираем на следующем шаге «Интернет-трейдинг в системе Quik».

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.

Стоимость обслуживания

Перед открытием счета предстоит заранее определиться с тарифным планом. Стоимость обслуживания и комиссии, взимаемые при совершении сделки зависят от выбора тарифного плана.

- Новичкам лучше подходит Самостоятельный, позволяющий сэкономить на комиссиях. Валюты выбирает и выставляет клиент.

- Инвестиционный предназначен опытным трейдерам. Оперируют рублями, евро и долларами. Оказана мощная аналитическая поддержка с рассылкой дайджестов и ежедневных обзоров, облегчающих выбор финансового инструмента.

- Для заявок и распоряжений (сумма одинакова для двух тарифов) можно использовать телефон. После 21 звонка стоимость одного поручения будет 150 рублей.

- Хранение в депозитарии обойдется в 30 рублей, при занесении записи в реестр — 1000 рублей. Ежемесячные 149 рублей берут, если после проведения операций изменились остатки ценных бумаг.

Инвестиционный тариф открывает доступ к порталу аналитического агентства (Sberbank Investmen Research). Самостоятельный предназначен для проведения сделок по телефону, номер трейд-деска находится в кодовой таблице.

Тарифы и комиссии

Быстрее разобраться в тарифах поможет таблица, содержащая установленную комиссию. Процент вознаграждения берется из средств, заработанных на протяжении дня. На срочном рынке комиссию возьмут за 1 контракт. При операциях с ценными бумагами после проведения первой части сделки.

| Операции на рынках Московской биржи | Самостоятельный (комиссия в %) | Инвестиционный (комиссия в %) |

| фондовый | ||

| До 1 000000 (в рублях) | 0.060 | 0.3 |

| 1000000 — 5000000 | 0.035 | — « — |

| Свыше 50 000000 | 0.018 | — « — |

| валютный | ||

| До 100 000000 (в рублях) | 0.2 | 0.2 |

| Свыше 100 000000 | 0.02 | — « — |

| срочном | (в рублях за контракт) | (в рублях за контракт) |

| За сделку | 0.5 | 0.5 |

| Принудительное закрытие | 10 | 10 |

| Ценных бумаг (ТС — ОТС) | (в %) | (в %) |

| Покупка до 50000 (валюта) | 1,5 | 1,5 |

| Свыше 50 000 | 0,17 | 0.1 |

| Продажа | 1,5 | 01.05.19 |

| Сделка ОТС-РЕПО | 0.001 | 0.001 |

| СпецРЕПО | 0.0045 | 0.0045 |

| Инвестирование ценных бумаг | 0.001 | 0.001 |

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован – достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Как зарегистрироваться и войти в личный кабинет инвестора?

Работать с брокерским счетом можно со смартфона в любой точке мира – регистрация бесплатная, но за торговые операции и иные виды сделок взимается комиссия в соответствии с тарифами компании. Чтобы зарегистрироваться, следуйте руководству:

- Установите приложение на телефон, скачав его через маркетплейс.

- На странице авторизации нажмите кнопку «Открыть брокерский счет».

- Заполните онлайн заявку – все поля в анкете.

- Запишите номер договора, заключенного с брокером.

- Повторно войдите в программу и кликните «Получить пароль».

- Пройдите дополнительную аутентификацию, введя код из СМС (поступит на привязанный номер телефона).

Также открытие брокерского счета доступно в интернет-банк Сбера (не приложение). После регистрации вход осуществляется по номеру договора и паролю, для оценки возможностей системы предусмотрена демонстрационная авторизация без заполнения заявки.

Как работать в программе «СберИнвестор»?

Перед началом торговли инвестору рекомендуется изучить мануал (инструкция) и пройти курс обучения – торопиться с вложением капитала не стоит. Для совершения сделок на бирже через «СберИнвестор» выполните ряд шагов:

- Авторизуйтесь в личном кабинете – откроется главная страница.

- В нижней части экрана нажмите кнопку «Рынок».

- Выберите нужный финансовый инструмент – акции, облигации, фонды, валюта.

- Ознакомьтесь со списком продуктов – их ценой, динамикой, особенностями.

- Нажмите по одному из активов – откроются его подробные параметры.

- Кликните «Купить» либо «Продать», если инструмент уже находится в портфеле.

- Задайте нужное количество и подтвердите сделку.

Пополнение, вывод средств и контроль финансов представлены во вкладке «Мои счета» (раздел «Денежные средства»). Внести деньги для инвестиций можно и через «Сбер Онлайн», перейдя к пункту меню «Прочее» и нажав «Брокерское обслуживание».

Тарифы и условия

Использовать приложение начинающие инвесторы могут только после открытия брокерского счета, обслуживание которого осуществляется с комиссией, зависящей от оборота в сутки.

Тарифы «Сбербанк инвестор»:

- 50 000 рублей или меньше – 0,165%;

- 500 000 рублей или меньше – 0,125%;

- 1 000 000 рублей или меньше – 0,075%;

- Более 1 000 000 – 0,045-0,006%.

Пользование счетом депо будет стоить клиенту 149 рублей ежемесячно. Эта цифра не зависит от количества совершенных операций, но оплата не взимается, если движения по счету не было.

Выводить свои дивиденды трейдер будет на брокерский счет. Полученные деньги можно пустить на покупку новых ценных бумаг или вывести.

Регистрация в приложении «Сбербанк Инвестор»

Открыть счет можно путем личного обращения в офис или дистанционно.

Во втором случае выполняют такие действия:

Открытие счёта.

Открытие счёта.

- Запускают приложение «Сбербанк Онлайн». Находят раздел «Прочее», пункт «Брокерские услуги».

- Нажимают клавишу «Открыть счет». Выбирают тип: индивидуальный или основной. Начинают заполнение заявки.

- Выбирают рынки, на которых будет вестись торговля. Указывают тарифный план.

- Вводят реквизиты счета, на который можно будет вывести средства. Задают возможность овернайта. Каких-либо недостатков эта процедура не имеет.

- Определяются, нужно ли применять маржу при торгах. Выбранный вариант значения не имеет, его можно изменять через раздел настроек «Личного кабинета».

- Подтверждают открытие индивидуального счета или отказываются от него. Вводят личные данные. Подписывают заявку с помощью поступающего в СМС кода. Счет откроется в течение суток. Остается внести деньги и начать зарабатывать.

Итоговое мнение

На данный момент существует не так много удобных средств для торговли на бирже. И у приложения Сбербанка есть немало проблем. Пользователи отмечают долгий вход, отсутствие уведомлений о совершенных сделках и массу других технических недоработок.

Тем не менее, альтернатив у сервиса не так много. Мы уже говорили о приложении Тинькофф Инвестиции – оно также очень неплохое. Но если у вас нет счета в том банке, то лучше для пробы скачать Сбербанк Инвестор на компьютер и попробовать поиграть тут. А если понравится, тогда можно решать, каким именно инструментом пользоваться в долгосрочной перспективе.

- Нравится