Карты сбербанка, виды и стоимость обслуживания 2022

Содержание:

- Как пользоваться подпиской Сбер Прайм

- Операции в смартфоне по СМС

- Предыдущие попытки «виртуализации» карт

- Недорогие карты Сбербанка

- Кредитные карты Сбербанка

- Дебетовые карточки без годового обслуживания в Сбербанке

- Особенности программы лояльности «Спасибо» от Сбербанка

- Условия бонусной программы

- Тарифы карты МИР от Сбербанка

- Как оформить карту МИР Сбербанка онлайн

- Все способы получить карту МИР

- Как заказать карту МИР Сбербанка через интернет?

- Кто может сделать карту МИР в Сбербанке?

- Как выпустить карту МИР через Сбербанк Онлайн (личный кабинет)?

- Как открыть карту МИР через приложение СберБанк Онлайн

- В отделении СберБанка

- От работодателя по месту работы

- Как узнать решение по заявке?

- Как снять деньги с дебетовой карточки Сбербанка

- Характерные особенности СберКарты

- Выводы

Как пользоваться подпиской Сбер Прайм

Пользоваться ею достаточно просто: надо оформить подписку, а потом авторизоваться в нужном вам сервисе по СберID. Все скидки и спецпредложения активируются бесплатно. Если у вас его еще нет, то вы его создадите при оформлении подписки СберПрайм.

Например, вы хотите посмотреть заказать доставку продуктов через Сбермаркет, и не хотите платить за доставку. Вам достаточно авторизоваться в этом сервисе, «положить» в корзину нужные вам продукты, и как обычно начать оформлять заказ.

А какой банк Вы считаете надежным?

СберУралсиб

Точно также при использовании любого другого сервиса – вход будет происходить по одним и тем же данным, вам не нужно будет держать в голове кучу логинов и паролей. Подписки активируются за пару секунд, и все ваши привилегии тоже.

Операции в смартфоне по СМС

Перевод по смс на карту денежных средств можно осуществить двумя способами:

- По номеру телефона. Набирается СМС сообщение: Перевод 9хххххххххх Сумма. В этой команде 9 и тд – это 10-тизначный номер телефона получателя. Дальше – сумма перевода в рублях, например, 300.

- По номеру карты. СМС сообщение: Перевод ХХ…ХХСумма, то есть номер карты того,кому отправляют деньги, и сумма в рублях.

Как узнать баланс карты по СМС? Для этого необходимо отправить СМС с текстом Баланс на стандартный номер Сбербанка 900. Если нужно узнать баланс одной карты, а их несколько: Баланс 1234, цифры соответствуют последним 4м цифрам вашей карты.

Читайте далее:

Что такое «Спасибо» от СберБанка

Как сделать дебетовую молодежную карту виза от сбербанка

Как правильно начать использовать социальную карту Сбербанка

Плюсы и минусы цифровой карты Сбербанка

Что из себя представляет карта SberKids от СберБанка

Предыдущие попытки «виртуализации» карт

Сбербанк и раньше предлагал своим клиентам возможность отказаться от использования пластиковых карт. Например, в июле 2013 г. он запустил молодежную виртуальную карту, которую, правда, можно было использовать исключительно для оплаты товаров и услуг в интернете.

Какие цифровые продукты можно купить со скидкой 50% при поддержке государства

Поддержка ИТ-отрасли

Стать владельцем молодежной виртуальной карты мог любой желающий; при ее оформлении документы, удостоверяющие личность, не требовались. Более того, банк не взимал комиссию за ее открытие и обслуживание, но действовала такая карта всего один год, плюс для ее открытия у клиента должна была быть обычная пластиковая карта, притом обязательно Visa, с которой указанная клиентом сумма списывалась на виртуальную карту.

В середине октября 2018 г., как сообщал CNews, Сбербанк совместно с Visa и «Яндексом» выпустил карту без пластикового носителя, но при этом и без ограничений, которые налагаются на виртуальные карты – ею можно было расплачиваться в обычных магазинах с помощью смартфона. Владельцем карты полагались определенные привилегии от «Яндекса» и Visa. В июне 2020 г. Сбербанк разорвал все отношения с «Яндексом».

В конце декабря 2019 г. Сбербанк выпустил цифровую кредитную карту. Оформить ее можно за несколько минут в мобильном приложении или веб-версии «Сбербанка онлайн». Карта доступна клиентам, имеющим предодобренное предложение, она не имеет физического носителя и готова к использованию сразу после подписания кредитного договора, которое также происходит онлайн.

В ноябре 2020 г. Сбербанк запустил сервис, позволяющий отказаться уже не от пластиковых карт, а от бумажных квитанций за услуги ЖКХ в пользу виртуальных, поступающих на электронный почтовый ящик. Эта опция, как сообщал CNews, появилась в сервисе «Электронный счет» в «Сбербанке онлайн» – она доступна в его веб-версии через браузер компьютера, ноутбука или мобильного устройства.

Родион Репин, MillionAgents: Вместо автоматизации работы «в полях» компании до сих пор используют мессенджеры

Цифровизация

В банке также заверили, что ее можно найти и в составе мобильного приложения «Сбербанк онлайн» под Google Android и Apple iOS. По словам Кирилла Дмитриева, руководителя дивизиона «Платежи и переводы» Сбербанка, цифровизация платежек за услуги ЖКХ и снижает негативное воздействие человека на природу. «В частности, это позволяет уменьшить объемы лесозаготовок», – отметил он.

Недорогие карты Сбербанка

Транспортная карта «Тройка»

Эта карта предназначена для использования при проезде в городском общественном транспорте, оплата происходит бесконтактным способом. Многим жителям крупных городов уже удалось ощутить ее плюсы. Также эту карту серебристого цвета, как и все прочие именные карты Сбербанка, кроме карт МИР, можно привязать к Samsung pay и Apple pay (или Android Pay).

Срок ее действия 5 лет, а стоимость годового обслуживания составляет 900 рублей. При дальнейшем пользовании цена будет 600 рублей в год.

Молодежная

Карты этой серии выдаются только молодым людям от 14 до 25 лет включительно. Её обслуживание составляет всего 150 рублей в год — это самое выгодное предложение среди платных карт зелёного банка. В остальном она ничем не отличается от более дорогого тарифа Classic.

Кстати, за 500 рублей можно изготовить карту с индивидуальным дизайном.

Категория Классических карт

Эти именные карты Сбербанка являются наиболее распространенными. На них предусматривают годовое обслуживание в размере 750 рублей в год, оформление бесплатное. Особенностями подобных карт является возможность выбрать индивидуальный дизайн, карты поддерживают бесконтактную оплату.

Существует возможность получения бонусов «Спасибо от Сбербанка» и «Подари жизнь», где 0,3% от покупок по карте, а также половина суммы годового обслуживания идет на помощь больным детям.

Кредитные карты Сбербанка

Получить кредитку в банке возможно как при личном присутствии, так и после индивидуального предложения банка по телефону. Разновидностей кредитных карт несколько.

Gold

«Золотая» кредитка – это индивидуальное предложение от Сбербанка, получить которое могут те его клиенты, которые активно используют другие карты банка. Оформление карты допустимо и в офисе банка, и через онлайн-ресурс.

Чем примечательна «Золотая» карта:

- ежегодная плата за пользование – 0 рублей;

- кредитный максимум на персональных условиях – до 600000 рублей, стандартный – до 300000 рублей;

- период льготного погашения – до 50 дней;

- системы VISA и MasterCard;

- возможна бесконтактная оплата;

- подключение к бесконтактной системе платежей смартфона;

- доступна только в рублевой валюте;

- использование в течение 3 лет;

- доступно использование за рубежом;

- кредитная ставка – 23,9%-25,9%.

«Золотая» кредитка поддерживает программу по начислению бонусов «Спасибо!», позволяя получать баллы с каждой покупки.

Классическая кредитка

Кредитка Classic оформляется самостоятельно в банке по желанию каждого клиента Сбербанка. Организация предлагает ее на базовых или на индивидуальных условиях, основываясь на репутации клиента в банке.

Особенности «Классической» кредитной карты:

- системы VISA и MasterCard;

- ежегодная оплата за пользование: для персонального лимита – бесплатно, для стандартного – бесплатно только первые 12 месяцев, далее 750 рублей;

- ограничение по сумме кредитования – 300-600 тысяч рублей;

- беспроцентный срок погашения до 50 дней;

- бесконтактная оплата и возможность подключения к NFC;

- открыть кредитку можно только в российской валюте;

- время действия – 36 месяцев;

- кредит по ставке 23,9%-25,9%;

- суточный лимит – до 150000 рублей.

Для карты Classic предусмотрено начисление бонусов по специальной программе.

Премиальная

Карта от Сбербанка «Премиальная» предлагается только тем, кто имеет хорошую репутацию клиента банка и высокий доход. Эта кредитка дорогая в обслуживании, но предоставляет больше поощрительных начислений.

Особенности:

- системы VISA и MasterCard;

- ежегодное обслуживание в первые 12 месяцев– 4900 рублей;

- лимит кредитования – от 600 тысяч до 3 миллионов рублей;

- до 50 дней беспроцентного погашения;

- бесконтактная оплата;

- доступна только в российской валюте;

- активна карта 36 месяцев;

- ставка по процентам – 21,9%-23,9%;

- бонусные начисления: 30% от партнеров Сбербанка, 10% при остальных покупках;

- общий лимит не превышает 300 тысяч рублей.

«Аэрофлот»

Кредитка «Аэрофлот» разработана для клиентов, часто путешествующих рейсами этой авиакомпании. Особенность таких карт состоит в том, что они позволяют обменивать потраченные рубли в мили, что в дальнейшем сказывается на стоимости перелета.

Карта «Аэрофлот» доступна в трех вариантах:

- «Классическая»;

- «Золотая»;

- Signature.

Все три варианта действительны в течение 3 лет с момента активации карты, выпускаются только в системе VISA, имеют период без процентов до 50 дней и допускают только российскую валюту.

Аэрофлот Classic:

- ежегодная оплата за использование – 900 рублей;

- ставка – 23,9%-25,9%;

- допустимо к снятию от 300 до 600 тысяч рублей;

- 60 рублей эквивалентны 1,5 милям;

- 500 приветственных миль.

Аэрофлот «Золотая»:

- годовое обслуживание – 3500 рублей;

- 23,9%-25,9%;

- ограничение на пользование 300 до 600 тысяч;

- начисление: 1,5 мили за каждые 60 рублей;

- предоставляются первые 1000 миль, в качестве приветствия.

Signature:

- сумма обслуживания – 12000 рублей в год;

- ставка – 21,9%;

- разрешено для использования 3 млн. рублей;

- начисление миль: за каждые 60 рублей – 2 мили;

- 1000 приветственных миль.

«Аэрофлот» Signature действует только с персональным лимитом.

Подари жизнь

Кредитная карта «Подари жизнь» – это общий проект Сбербанка и фонда помощи детям, помогающего детям в сборе средств на сложные дорогостоящие операции.

Особенностью карты является то, что при оплате товаров и услуг по безналичному расчету в благотворительный фонд идет отчисление в виде некоего процента от покупки. Однако этот процент взимается не из средств клиента – он начисляется банком:

- до 0,3% от суммы покупок;

- 50% от стоимости годового обслуживания (только за первый год).

Условия использования «благотворительной» кредитки следующие:

-

«Золотая» карта «Подари жизнь»:

- система VISA;

- платежная единица – рубль;

- срок использования – 3 года;

- срок льготного погашения – до 50 дней;

- стоимость годового списания: 0 рублей с персональным лимитом, 3500 рублей – со стандартным;

- ставка – 23,9%-25,9%;

- кредитный лимит от 300 до 600 тысяч рублей.

- «Классическая» карта отличается от «Золотой» стоимостью годового обслуживания со стандартным лимитом – 900 рублей.

Дебетовые карточки без годового обслуживания в Сбербанке

Пенсионная карточка ПС МИР

Бесплатная дебетовая карта Сбербанка российской платежной онлайн-системы МИР обладает и депозитной (накопительной) способностью. Этот пластик может оформить для себя любой гражданин России, получающий социальные денежные выплаты (пособия, субсидии, пенсии, стипендии). Также ее может оформить и любой гражданин, получающий официальную зарплату (карта выдается лицам, достигшим 18-ти лет).

Пенсионная карта МИР обладает накопительными функциями

Бесплатная карточка Сбербанка ПС МИР обладает рядом значительных преимуществ в сравнении со своими аналогами. В частности:

- защищенность встроенным ЧИПом, что повышает безопасность транзакций;

- бесплатное обслуживание и переоформление (кроме случаев потери/кражи карты);

- каждые 3 месяца на остаток баланса происходит начисление процентов в размере 3,50%;

- есть возможность совершать покупки в интернет-маркетах (на карточке имеется идентификатор подлинности CVV2/CVC2);

- возможность обналичивания по всем российским регионам (как в терминалах, так и в кассах банка) без оплаты дополнительной комиссии.

Также стоит помнить, что этот пластик относится к классу бюджетных. Поэтому функционирует только в пределах РФ. На него нельзя перечислять заработную плату. Стоит учитывать и его 18-тизначный номер, из-за чего карточку могут не принять к оплате в некоторых онлайн-магазинах.

Пластик моментального оформления: Mastercard-Maestro и Momentum-Visa-Electron

Этот пластик Сбербанк прекратил оформлять с 2016 года, но у некоторых клиентов Сбера они все еще имеются и успешно им служат. Бюджетные карточки, схожие по своим параметрам и функциям с социальными, но с отсутствием депозитной функции и возможностью обналичивать средства без уплаты комиссионных (бесплатно можно снять деньги только в пределах области оформления пластика).

Карты-Моментум можно получить в день обращения

У держателей данных карт есть возможность совершать переводы без оплаты дополнительной комиссии (в рамках одного территориального банка). Они обладает ЧИПом, а, следовательно, имеют повышенную защищенность. С помощью данного пластика можно совершать оплаты по безналу в зарубежье и в интернет-маркетах.

Карточки мгновенного оформления: Visa-Classic Momentum и Mastercard-Standart

Карта Сбербанка без оплаты за обслуживание такого уровня успешно заменила предыдущих (и уже устаревших вариаций пластика). Но к бюджетному варианту этот дебетовый пластик отнести трудно – это ближе к классической карте. Но они бесплатны и функционируют не только в РФ, но и в зарубежье.

Цифровая пластиковая карточка Visa

Эта дебетовая карта Сбербанка без годового обслуживания по своей сути является виртуальной, имеющий вид телефонного приложения. Данный тип финансового продукта создан для оплаты различных услуг и покупок с применением платежных сервисов:

- Apple-Pay;

- Google-Pay;

- Samsung-Pay.

Эту бесплатную дебетовую карточку разрешается оформить в личном кабинете Сбербанк-Онлайн либо Мобильном банке. Пластик выпускается в рублях и выдается всем желающим ее заиметь (россиянам с 14-летнего возраста). Но существует одно условие – наличие дополнительной дебетовой карты уже в физическом исполнении.

Цифровая карта — виртуальный аналог классического пластика

Особенности программы лояльности «Спасибо» от Сбербанка

Для того чтобы исключить возможные нюансы, необходимо более детально рассмотреть особенности бонусной программы «Спасибо», которая предоставляет начисление кэшбэка по стандартным типам банковских карт. Кэшбэк может быть возвращен только при совершении покупок по безналичному расчету, так как начисления не производятся при осуществлении денежных переводов и снятии наличных средств.

При выборе соответствующего приоритета у партнеров можно значительно увеличить размер кэшбэка от 10 до 20% в зависимости от предложения соответствующего предложения. Покупка на сумму более 15000 тысяч рублей предполагает возврат потраченных средств в сроки до 40 дней.

Более малые размеры потраченных сумм подлежат возврату в сроки до 5 рабочих дней. Максимальный объем начисления составляет 20000 тысяч рублей. Бонусы автоматически аннулируются, если они не были использованы на протяжении 3 лет.

Условия бонусной программы

Обладатели СберКарты могут принять участие в программе «СберСпасибо», суть которой заключается в накоплении бонусов и их обмене на скидки или реальные деньги. Чтобы присоединиться к проекту, необходимо пройти процесс регистрации. Делается это в любом банкомате или терминале, а также мобильном приложении.

Полученные за покупки баллы обмениваются на скидки у партнеров: Delivery Club, OKKO, MYBOX и еще более 75 тыс. компаний. Количество начисляемых баллов и возможности держателя карты определяются уровнем его привилегий.

Таблица – Сравнение бонусов карты 120 дней

| Уровень привилегий | Баллы от Сбербанка | Баллы от партнеров |

|---|---|---|

| Спасибо | – | До 30% |

| Большое Спасибо | 0,5% | |

| Огромное Спасибо | 0,5% и 2 повышенных категорий | |

| Больше, чем Спасибо | 0,5%, 4 повышенных категории и возможность обменять бонусы на рубли |

Тарифы карты МИР от Сбербанка

Обслуживание Карты МИР по основным статьям лежит на плечах банка, её выпускающего. О большинстве из них пользователи своих платежных карт даже не подозревают.

На плечи держателей карт ложатся такие расходы, как:

- Оплата годового обслуживания карты (в зависимости Пенсионная или Классическая);

- Комиссии, взимаемые за обналичивание денежных средств;

- Другие незначительные операции, описанные ниже при подробном изучении тарифов дебетовых карт от Сбербанка.

Какие бывают карты МИР

Дебетовые карты платежной системы МИР, выпускаемые Сбербанком:

Пенсионная карта сбербанк МИР

Для того чтобы получить социальную карту МИР нужно быть совершеннолетним гражданином России, иметь регистрацию и право на получение пенсии на территории РФ.

- Годовое обслуживание пенсионной карты — бесплатное, но если вы захотите оформить на себя вторую карту то за нее придется платить 150 рублей в год.

- Оплата мобильного банка составляет всего 30 рублей в месяц, после двух месяцев бесплатного пользования.

- При утрате карты, смены пин-кода или других личных данных владельца карты придётся заплатить 30 рублей. Комиссия взимается при выдаче наличных средств сверх суточного лимита, составляющего 50 000 рублей, в размере 0,5%.

Карта мир для пенсионеров – удобный способ хранения своих сбережений и получения пенсии. Теперь не нужно постоянно стоять в очередях, все пенсионные и социальные выплаты просто будут перечисляться на счет вашей карты.

Помимо этого, на пенсионную карту клиента, получающего средства о Пенсионного Фонда РФ возвращается 3,5% годовых на остаток по карте. Для того чтобы её получить нужно заполнить заявление на доставку пенсии.

Классическая карта Сбербанк МИР

- Стоимость обслуживания составляет в первый год 750 рублей, которое в будущем уменьшится до 450 рублей в год (начиная с 2-ого года использования).

- Стоимость мобильного банка составляет 60 рублей в месяц.

- В случае утраты карты или смены данных придётся заплатить 150 рублей.

- Комиссия за приём денежных средств в другом банке идентична комиссии для пенсионной карты МИР.

- Превышение суточного лимита, составляющего 150 000 рублей за снятие средств в кассах и банкоматах Сбербанка, также облагается комиссией в размере 0,5%, а в других кредитных организациях будет равна 1%.

- Месячный лимит на снятие наличных для классической карты увеличен до 1 500 000 рублей.

- Для того чтобы узнать сумму доступного расходного лимита с помощью банкомата другого банка или получить выписку за 10 последних операций нужно будет заплатить 15 рублей.

Классическую карту МИР можно использовать в качестве зарплатной.

Карта МИР от Сбербанка для бюджетников: плюсы и минусы

Перевод всех работников бюджетных организаций безусловное полезное нововведение.

- Во-первых, теряется зависимость от иностранных платежных систем, что обезопасит клиентов банков от политических волнений.

- Во-вторых, использование карты возможно на всей территории РФ.

- Широкая сеть покрытия терминалов и банкоматов в которых можно пользоваться картой.

А существенным минусом можно считать то, что использование карты заграницей пока невозможно. Именно поэтому работникам бюджетных организаций, проживающим не на территории РФ, разрешено не пользоваться национальной платежной системой.

Как получить карту МИР в Сбербанке

Оформление карты в Сбербанке — простая процедура.

- Необходимо подойти в отделение и выбрать соответствующий талончик и дождаться своей очереди в соответствующем окне, либо обратиться за помощью к любому свободному сотруднику банка, который проконсультирует и поможет сориентироваться.

- Для оформления понадобятся ваши личные данные, поэтому нужно иметь при себе паспорт.

Как оформить карту МИР в Сбербанке Онлайн

Для более продвинутых клиентов банка возможен вариант оформления классической Карты Мир онлайн:

https://youtube.com/watch?v=RF0gnZMDY1w

Как оформить карту МИР Сбербанка онлайн

Сбербанк предлагает своим клиентам несколько способов оформления СберКарты МИР. Каждый из них имеет определенные особенности, с которыми рекомендуется ознакомиться.

Все способы получить карту МИР

Работникам бюджетной сферы карточка МИР выдается в обязательном порядке работодателем. Другие граждане могут оформить данный продукт самостоятельно в отделении банка или через интернет.

Как заказать карту МИР Сбербанка через интернет?

Для подачи заявки на получение платежного инструмента системы МИР в режиме онлайн можно воспользоваться одним из следующих способов:

- заполнение анкеты на сайте финансового учреждения;

- через личный кабинет на сервисе «Сбербанк Онлайн»;

- через мобильное приложение.

Кто может сделать карту МИР в Сбербанке?

Оформление карточки МИР в Сбербанке доступно всем совершеннолетним гражданам старше 18 лет, а также подросткам от 14 лет, которые соответствуют требованиям финансового учреждения.

Требования к держателю

Для оформления классических дебетовых продуктов национальной платежной системы заявителям необходимо соответствовать следующим требованиям:

- возраст от 18 лет;

- наличие постоянной или временной регистрации на территории РФ.

Оформление социальной карты доступно лицам, которые соответствуют ряду требований:

- возраст старше 18 лет;

- наличие постоянной или временной регистрации на территории РФ;

- наличие права на получение социальных выплат, в т. ч. государственных пособий, пенсий, стипендий и др.

Доступ к оформлению зарплатной карточки предоставляется гражданам, которые соответствуют следующим требованиям:

- возраст старше 18 лет;

- наличие постоянной или временной регистрации на территории РФ;

- наличие трудоустройства в государственной организации или в коммерческой компании, которая является участником зарплатного проекта Сбербанка.

Для оформления молодежной карты необходимо соответствовать ряду требований:

- возраст от 14 до 21 года;

- наличие постоянной или временной регистрации на территории РФ.

Какие документы нужны для оформления карты?

Для оформления карточки потребуются следующие документы:

- паспорт;

- СНИЛС;

- документ, дающий право на получение государственных выплат (для получения социальной карточки);

- разрешение родителей (для получения молодежной карточки).

Как выпустить карту МИР через Сбербанк Онлайн (личный кабинет)?

Доступ к оформлению карточки МИР через личный кабинет на сервисе «Сбербанк Онлайн» предоставляется действующим клиентам финансового учреждения. Для этого нужно:

- Авторизоваться в личном кабинете, введя пароль и нажав кнопку «Войти».

Войти во вкладку «Каталог» и выбрать раздел «Дебетовые карты».

Выбрать подходящее предложение и нажать кнопку «Оформить карту».

Нажать кнопку «Продолжить».

Как открыть карту МИР через приложение СберБанк Онлайн

Чтобы оформить СберКарту МИР с помощью мобильного приложения, необходимо:

- Войти в аккаунт, введя пятизначный код.

- Войти во вкладку «Карты» и нажать значок «+».

- Выбрать пункт меню «Оформить дебетовую карту».

- Кликнуть значок «МИР».

- Нажать кнопку «Оформить».

- Выбрать отделение банка и нажать кнопку «Продолжить».

- Выбрать удобный способ получения карточки.

- Нажать кнопку «Подтвердить».

Внимание! Данный способ оформления доступен только действующим клиентам финансового учреждения.

В отделении СберБанка

Для оформления карточки в офисе банка следует явиться в ближайшее отделение финансового учреждения с пакетом документов и заполнить анкету. Бланк заявки можно получить у менеджера. При возникновении каких-либо вопросов рекомендуется обратиться к специалисту банка, ответственному за работу с клиентами.

От работодателя по месту работы

Зарплатная карта оформляется работодателем. Сотруднику нужно только получить ее в бухгалтерии. Можно не дожидаться доставки карты по месту работы и забрать ее самостоятельно, обратившись с паспортом в отделение банка.

Как узнать решение по заявке?

Получить информацию о статусе карточки можно в личном кабинете или у оператора горячей линии. Банк сообщает клиенту о готовности платежного инструмента путем отправки соответствующего уведомления с номера 900.

Услуга массовой доставки карточек в Сбербанке на сегодняшний день отсутствует. Для их получения нужно явиться в отделение банка, куда подавалась заявка.

Как снять деньги с дебетовой карточки Сбербанка

Снимается «наличка» так же просто, как и пополняется счет. Можно обратиться в банковское учреждение. Только в этом случае сотрудник выдает сумму, списанную с карточки. К слову, за эту услугу комиссия не взимается, если вы обращаетесь в банк-эмитент, то есть в Сбер. Если необходимо обналичить деньги в сторонней организации, следует сначала узнать размер комиссионного сбора.

Следующий способ – банкомат. Вставляете «пластик», вводите свой ПИН-код, в основном меню выбираете снятие наличных. Вводите сумму и подтверждаете операцию. Деньги будут выданы, а чек напечатан. Если на этом действия заканчиваются, забираете карточку.

Характерные особенности СберКарты

Заказать себе новую флагманскую карту Сбера можно бесплатно. А вот пользование этим финансовым продуктом будет условно бесплатным. Если клиент тратит по карточке более 5 000 рублей в месяц, то платить комиссию ему не придется. Если данное условие не выполняется, то со счета будет списываться по 150 рублей в месяц. За год комиссия может составить 1 800 рублей.

Исключение банк делает для:

- студентов, получающих на карту стипендию;

- зарплатных клиентов;

- пенсионеров, которым на карточку приходят пенсия и пособия.

Для этих людей пользование СберКартой будет бесплатным без выполнения условий.

Также владельцу СберКарты придется платить по 60 рублей в месяц за услуги смс-информирования. В смс (или push-уведомлениях в приложении) приходит информация о движении денег на счете, а также коды для подтверждения операций. Для пенсионеров размер комиссии снижен до 30 рублей в месяц.

Держатели этой карты могут переводить клиентам Сбера деньги без комиссии (в пределах до 50 тысяч рублей в месяц). За обналичивание денег в банкоматах этой крупной организации плата также не взимается.

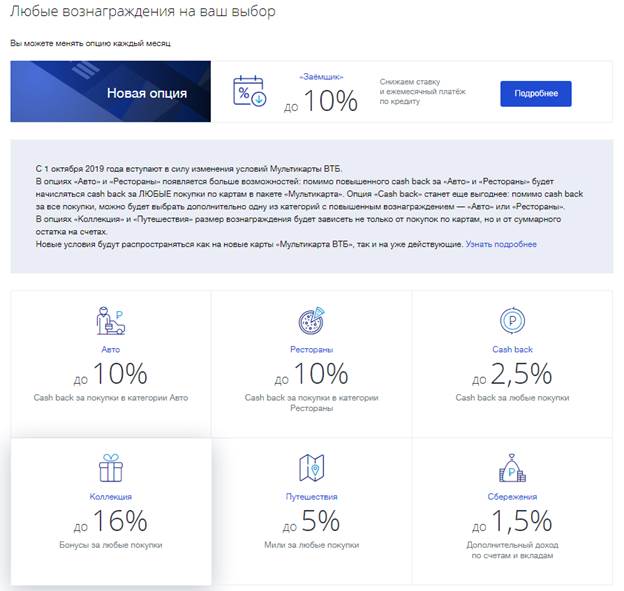

Кроме того, для владельцев СберКарты действует особая программа лояльности «СберСпасибо». Правда, ее условия менее интересные, чем у конкурентов. Например, всем владельцам Альфа-Карты, Мультикарты ВТБ, «Кэшбэк-карты» Райффайзенбанка возвращается кэшбэк в размере 1,5-3% от трат. При этом вознаграждение начисляется либо рублями, либо баллами, которыми можно компенсировать совершенные покупки.

В программе «СберСпасибо» для клиентов действует 4-х уровневая система. Небольшой кэшбэк в размере 0,5% начисляется, начиная со 2-го уровня. На более высоких уровнях есть повышенный cashback в отдельных категориях.

Чтобы повысить свой уровень в программе, нужно выполнять определенные задания: меньше снимать наличных, ежемесячно пополнять вклад, оплачивать услуги через онлайн-банк.

При этом вознаграждение будет начисляться не рублями, а баллами «Спасибо». Эти бонусы принимают не все магазины, а только партнеры банка: СберМаркет, СберМегаМаркет, Бургер Кинг, Посуда-Центр, Kari, Ozon, Теремок и многие другие

За повышенные траты владельцам СберКарты выплачивается дополнительное вознаграждение. Если расходы превышают 20 000 рублей в месяц, то кэшбэк в категории «Кафе и рестораны» повышается до 5%. Если месячные траты превысят 75 тысяч рублей, то cashback будет следующим: в рубриках «Кафе, рестораны» и «Такси» — 5%, в категории «АЗС» — 10%.

К основной карте клиент СберБанка может выпустить несколько дополнительных — для каждого члена семьи в возрасте от 6 лет. Тогда расходы по всем карточкам будут суммироваться, и достичь необходимого порога трат станет легче.

Как видим, карта Сбера имеет несколько «минусов». Ее обслуживание бесплатно только при выполнении определенных условий. При небольших тратах кэшбэк чисто символический, и начисляется он не рублями, а баллами.

Выводы

SberKids — очень неплохая детская карта, сделанная на виртуальной платформе. Функций в ней предостаточно, и каждый отметит что-то преимуществом для себя. Взвесив все «за» и «против», вы сможете ответить себе на вопрос о том, стоит ли заводить данную ПВК своему ребенку.

Почему же стоит задуматься над ее приобретением?

Давайте подведем итоги:

безналичный расчет куда безопаснее и удобнее налички. Никто не украдет деньги у детей, и потеря пластиковой карты или ее поломка не может произойти, поскольку пластика не предполагается.

Сбер — надежный банк. Он функционирует более 30 лет, имеет огромную базу клиентов, поэтому никаких неприятностей по обслуживанию не может произойти

Да и на систему бонусов стоит обратить внимание.

Ребенок обучается грамотно вести финансовые расчеты. Это способствует его пониманию, что такое деньги и как ими распоряжаться так, чтобы не остаться без ничего.

Все денежные операции под контролем у родителей

Это обезопасит чадо от неразумных и вредных трат.