Есть ли страхование кредитной карты в сбербанке?

Содержание:

- Как использовать полис страхования Сбербанка

- Как оформить страховку

- Стоимость страхования

- Что такое Защита карты от Сбербанка

- «Сбербанк» — Программы Страхования от Банковских Карт

- От каких рисков можно застраховать

- Стоимость страхования

- Какие компании осуществляют страхование карты Сбербанка

- Обязательно ли страхование карты Сбербанка

- Как получить выплаты

- Заключение

- Страхование карты Сбербанка

- Киберпреступность в домашних тапочках

- Правила оформления страховки

- Порядок действий

- Список рисков

- Когда закон бессилен

Как использовать полис страхования Сбербанка

Если вы вдруг столкнулись с незаконным списанием средств, то список необходимых действий следующий:

В первую очередь немедленно заблокируйте карту! Для этого позвоните по номеру 8 (800) 555-55-50 и попросите сотрудника кол-центра Сбербанка заблокировать вашу карту.

- Заявите о факте кражи денег с карты в полицию!

- Позвоните в компанию Сбербанк Страхование по номеру 8 (800) 555-55-57, продиктуйте данные страхового полиса и сообщите о произошедшем случае.

- Соберите все необходимые документы по вашему страховому событию

- Передайте документы в Сбербанк Страхование по почте или в любом удобном вам отделении Сбербанка

- Ожидайте решения со стороны страховой компании. Будьте уверены, мы примем правильное и справедливое решение.

Застраховав карту вы избавляетесь от целой кучи проблем. За достаточно скромную сумму вы можете быть уверены, что ваши деньги будут в сохранности. Советуем подключить страховку прямо сейчас!

Как оформить страховку

Оформить договор страхования можно двумя способами: непосредственно в банковском отделении или дистанционно, через Сбербанк Онлайн. После того как полис будет оформлен, его необходимо активировать. Условия страхования, следующие:

- Полис оформляется сроком на 1 год.

- По одному договору страхования не может осуществляться более 3-х выплат.

- Размер покрытия уменьшается в случае выплат по договору.

В случае когда страховка оформлялась на все карты, но основная не активна, остальные карты продолжают участвовать в программе.

В офисе Сбербанка

Чтобы оформить полис в офисе банка, понадобится паспорт, а также договор по обслуживанию карточного счета. При заполнении полиса страхования необходимо указать следующие данные:

- наименование и реквизиты страховщика;

- личные данные по страхователю;

- список карт, к которым подключается услуга;

- перечень страховых случаев, при наступлении которых происходит выплата.

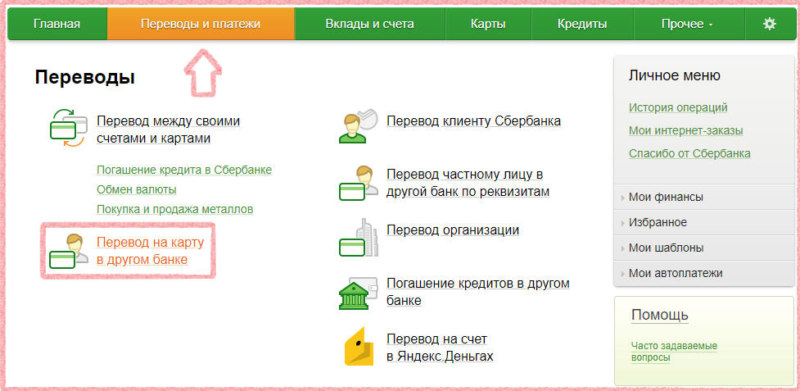

Дистанционно

При удаленном оформлении страхового продукта нужно выполнить следующее:

- войти в банк-клиент, выбрать раздел со страховыми продуктами и выбрать наиболее привлекательный вариант услуги;

- заполнить форму, предложенную банком;

- подтвердить оформление договора страхования.

В случае необходимости может быть активирована опция «Все карты под замком». Это позволить защитить все карты клиента. Вся оформленная документация будет выслана на электронный ящик держателю карт.

Стоимость страхования

Стоимость страхового полиса «Защита карт» зависит от двух основных факторов:

- От метода оформления страховки (в отделении банка через операциониста или самостоятельно в личном кабинете через систему «Сбербанк Онлайн»).

- От суммы страховой защиты, которую выбирает на свое усмотрение держатель карты.

Таблица. Стоимость страхового полиса «Защита карт».

| Вариант страхового полиса/Метод оформления | Оформление полиса «Защита карт» онлайн | Оформление полиса «Защита карт» в отделении банка | ||

| страховая сумма, руб. | стоимость полиса, руб. | страховая сумма, руб. | стоимость полиса, руб. | |

| Вариант 1 | 30 тыс. | 700 | 120 тыс. | 1900 |

| Вариант 2 | 120 тыс. | 1710 | 250 тыс. | 3900 |

| Вариант 3 | 250 тыс. | 3510 | 350 тыс. | 5900 |

Исходя из приведенных в таблице данных, видно, что минимальная страховая защита возможна при условии оформления полиса онлайн через «Сбербанк Онлайн». Соответственно и стоимость такой страховки будет самой низкой. Если сравнить условия полисов, которые оформляются в отделении банка и онлайн, то можно прийти к выводу, что более дешевыми являются именно те, которые оформлены самостоятельно через интернет.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Страхование кредитных карт

Держателям кредитных пластиковых карт, эмитентом которых является Сбербанк РФ, доступны все страховые продукты банка, в том числе и страхование платежных средств, то есть карт. Если вдруг случился страховой случай (мошенники незаконным образом получили данные вашей кредитной карты и сняли средства со счета, о чем вы были уведомлены смс-сообщением), страховая компания в данном случае возместит вам ущерб в пределах страховой суммы. Но если сумма ущерба превышает сумму страховой защиты, то разница не будет компенсирована.

Для оформления страхового полиса «Защита карт» необходимо явиться в ближайшее отделение Сбербанка и иметь при себе удостоверяющие личность документы. Также можно застраховать свою кредитную карту самостоятельно, имея только доступ в интернет. Для оформления страховки онлайн нужно:

- Открыть страницу официального сайта Сбербанка.

- Перейти по вкладке «Застраховать себя и свое имущество».

- Выбрать из предложенного меню пункт «Страхование банковских карт – оформить онлайн».

- Укажите сумму страховой защиты.

- Введите свои паспортные данные, адрес проживания и/или прописки и прочую контактную информацию в соответствующие поля формы.

- Подтвердите свои действия.

- После этого вам на электронный почтовый ящик поступит письмо с полисом «Защита карт».

- Ознакомьтесь с полисом и произведите оплату за страховку своей банковской картой.

Процедура оформления страховки вашей карты займет всего несколько минут, но при этом подарит вам целый год надежной защиты от мошеннических действий и прочих афер.

Страхование дебетовой карты

Страховой полис «Защита карт» предполагает страхование как кредитных, так и дебетовых карт Сбербанка. У вас может быть несколько дебетовых карт, кредитная и дополнительные карты, и все они подпадают под страховое покрытие данного полиса. Имея дебетовую карту, вы можете оформить любой страховой продукт, в том числе и застраховать свою карту и средства на ней от несанкционированного доступа и ее использования на незаконных основаниях.

Независимо от того, каким образом будет оформлена ваша страховка (онлайн или в отделении банка) и форма полиса (бумажная или электронная), ваша карта будет в полной безопасности, поскольку в случае наступления страховой ситуации, все потери будут компенсированы в пределах суммы страхового покрытия.

Важно! И электронный, и бумажный полис, имеют идентичную юридическую силу, одинаково защищая держателей карт от злоумышленных действий мошенников и гарантируя им компенсацию в установленном размере.

Что такое Защита карты от Сбербанка

Держатели карт Сбербанка, могут застраховать свои деньги от следующих случаев:

- Растраты средств в случае хищения карты.

- Подделки подписи владельца с целью дальнейшего обналичивания средств.

- Утери пластика.

- Повреждения платежного инструмента.

- Хищения средств с применением компьютерного взлома.

- Иных преступных действий третьих лиц, направленных на кражу средств.

Чтобы обезопасить свои средства, держателю карты потребуется оформление страхового полиса. После того, как факт наступления страхового случая будет подтвержден, владельцу выплачивается компенсация, размер которой не может превышать сумму причиненного вреда.

«Сбербанк» — Программы Страхования от Банковских Карт

После оформления полиса защищаются как пластиковые носители, так и средства, хранящиеся на них. К страховым случаям, связанным со средствами, относиться потеря денег по причине:

- Кражи карты, в том числе с применением угроз и насилия.

- Использования карты мошенником после ее кражи.

- Использования поддельной пластиковой карточки, имеющей действительные реквизиты (это касается как покупки через интернет, так и обналичивания в банкомате).

- Мошеннических действий с использованием современных технологий (скимминг, фишинг).

- Потери денежных средств, снятых через АТМ, из-за кражи или разбоя (но только в течение 120 минут после обналичивания).

Получить компенсацию также можно при потере пластиковой карты из-за:

- Действий третьих лиц (грабеж, разбой, кража).

- Использования пластиковой карты для снятия средств в неисправном банкомате.

- Размагничивания пластика или получения им механических повреждений (случайных).

Также по программе могут быть застрахованы личные документы и вещи (к примеру, паспорт, кошелек, ключи от дома или автомобиля). В таком случае компенсация полагается при их потере (в том числе по причине кражи или разбоя).

Какую Программу Выбрать для Страхования Кредитной Карты в Сбербанке?

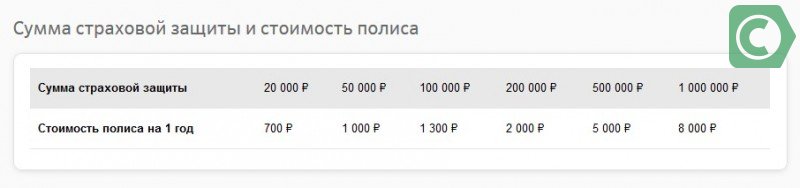

Страхование карт оформляется по одной программе. Однако это не значит, что пользователь лишен возможности выбора. Он может самостоятельно подобрать размер страхового покрытия. Этот параметр напрямую влияет на стоимость полиса. Варианты полисов страхования отображены в следующей таблице:

Чтобы правильно подобрать полис, нужно рассчитать приблизительную сумму средств, хранящихся на всех картах «Сбербанка». Страхователь возмещает только потерянные средства. Поэтому, если на карточках хранится, к примеру, не более 120 000 рублей, нет смысла переплачивать и оформлять полис на 350 000 рублей.

«Сбербанк Страхование» — Вопросы и Ответы по Банковским Картам

Кроме информации о продукте, предоставляемой на сайте «Сбербанка», получить сведения о программе можно также через сервис «Популярные вопросы о страховании». Для этого необходимо:

- Перейти на

- Выбрать пункт «Страхование» в верхней части страницы.

- В открывшемся контекстном меню нажать на .

- Нажать на ссылку «Страхование банковских карт» в верхней части открывшейся страницы.

После этого перед пользователем откроется перечень вопросов, чаще всего возникающих у клиентов организации. Для получения ответа необходимо щелкнуть левой клавишей мыши по формулировке запроса. Ответ появиться под ней.

От каких рисков можно застраховать

Страховка карты Сбербанка рассчитана на следующие риски:

- деньги были сняты при помощи подделки подписи настоящего владельца;

- деньги снимались с несуществующего или недействительного пластика-подделки, но с использованием реквизитов реального экземпляра (оплата товаров, снятие денег в банкомате);

- деньги снимались после хищения карточки;

- получение ПИН-кода злоумышленником в результате физического насилия по отношению к держателю или его родственников с последующим изъятием денег;

- кража наличных денег, снятых в терминалах законным владельцем (не позже 2-х часов, последующих после кражи);

- снятие денег с похищенного пластика, полученного злоумышленниками в результате разбоя или грабежа;

- хищение денег из банкомата с установленным скиммером или с помощью махинаций в интернете (получение незаконного доступа к паролям и логинам);

- неисправность пластика в результате различных непреднамеренных повреждений;

- пластик пострадал от неисправного банкомата.

Скачать

Образец полиса

Стоимость страхования

Оформляя страховку, многие интересуются ее стоимостью. Она невелика, а в некоторых случаях входит в цену карты (Visa Gold, MasterCard Gold).

- Стоимость полиса — 700 руб./год при страховой сумме 30 тыс. руб. (при оформлении страховки онлайн на сайте банка);

- 1710 руб./год – 120 тыс. руб.;

- 3510 руб. /год – 250 тыс. руб.

Стоимость полисов

Скачать

Условия страхования

Какие компании осуществляют страхование карты Сбербанка

Услугу по защите карты можно оформить как в дочерней компании СК «Сбербанк страхование», так и у других страховщиков. Но оформление полиса в данном учреждении имеет свои преимущества:

- полное возмещение нанесенного ущерба;

- самые выгодные условия;

- клиентам предоставляется более широкий список страховых случаев.

Этапы получения страхового полиса

Обязательно ли страхование карты Сбербанка

По законодательству РФ страховка пластиковых карт граждан не является обязательной процедурой. Каждый вправе решать для себя: стоит ему или нет подключаться к этой услуге

Но следует помнить о том, что электронные платежные системы, вошедшие в нашу жизнь, являются не только удобным инструментом для осуществления различных платежей, но и привлекают внимание многочисленных мошенников. Современные платежные системы становятся объектом для всевозможных махинаций и грабежей

И никто не может быть застрахован от этого, даже владельцы самых надежных пластиков.

Вам может быть интересно:

Услуги по страхованию недвижимости

Страхование средств — это защищенность вашей карточки и возможность вернуть утраченные деньги в результате предусмотренного страхового случая.

Как получить выплаты

Для того чтобы получить выплату денег после наступления перечисленных страховых случаев, надо действовать исходя из ситуации, в результате которой они наступили. Первоначально надо обратиться в отделение с документами, свидетельствующими о том, что у клиента имеется страховой полис:

- заявление,

- договор о страховании,

- документ, подтверждающий оплату страхового взноса,

- документ, удостоверяющий личность пострадавшего.

Помимо этого нужно предусмотреть дополнительные документы согласно возникшей ситуации:

- при краже или утере карты – справку о ее стоимости;

- при нападении, физическом воздействии, в результате чего злоумышленники похитили карточку или узнали ее ПИН-код, — копию постановления с полиции о возбуждении уголовного дела по факту хищения;

- в случае механической порчи – справку о повреждении.

Вам может быть интересно:

Автострахование ОСАГО

В ситуации хищения денег следует сразу же после происшедшего посетить банк. Выплаты будут произведены за 3 дня. Их объем равен нанесенному ущербу, но не будет превышать сумму страховки. В некоторых случаях страховщик может отказать в выплате, если будет доказано, что страховой случай произошел по вине владельца или он предоставил заведомо ложные сведения о произошедшем. В данном случае банк может расторгнуть с нарушителем договор о предоставлении услуг по страховке, а все выплаты он будет обязан вернуть банку.

Период действия страхового полиса

Заключение

На сегодняшний день страхование пластиков — вынужденная необходимость. Ведь мошенники совершенствуют свое «мастерство» и используют самые невероятные варианты, чтобы завладеть чужими деньгами

Обезопасить себя можно двумя способами – соблюдать все меры предосторожности и оформить страховой полис

Страхование карты Сбербанка

Держатели карт Сбербанка пользуются услугами банка активно. Снятие денег в банкомате, платежи в интернете, оплата товаров или услуг в магазинах, переводы денег родным и близким — все это обыденные операции по картам Сбербанка. Любая транзакция требует от владельца карты подтверждения, что именно он совершает покупку или перевод денежных средств. Чтобы подтвердить этот факт, человек должен указать конфиденциальную информацию, за которой и охотятся мошенники.

Как результат, появляются случаи, когда происходит подделка подписи владельца карты, которая расположена на обратной стороне пластика. Или кражи денежных средств со счетов, посредством интернет-переводов с указанием CVV2/CVC2-кодов, нечестным путем добытых у владельца.

Не стоит исключать и более криминальные случаи: разбой, грабеж и т.д., когда пластиковый носитель попадает в руки злоумышленников, а владелец под угрозами сообщает ПИН-код.

В сети мошенников, чаще всего, попадают пенсионеры, которые не настолько хорошо разбираются в интернет-услугах, в отличие от современной молодежи.

Сбербанк постоянно совершенствует степени защиты своих продуктов, но иногда получается так, что организации приходится возмещать убытки своим клиентам. В том случае, если их денежные средства были застрахованы.

Что такое страхование банковских карт в Сбербанке?

Страхование карты Сбербанка — услуга финансового характера, которая предоставляется владельцам банковских карт на коммерческой основе. Внося небольшую плату за страхование, клиенты получают право на возмещение денежных средств, в случае их хищения. По сути — это обычная страховая услуга.

От каких рисков действует защита?

Все страховые случаи, на которые распространяется страховка карты в Сбербанке, можно поделить на две группы: хищение денежных средств и утеря карты.

Незаконное получение денег третьими лицами

Под это определение попадают ситуации с картой, возникшие в результате:

- получения мошенниками самой карты или ПИН-кода у владельца, с применением угроз, и последующим хищением денежных средств посредством снятия их в банкомате;

- пользования картой злоумышленниками после ее утраты владельцем, в результате разбоя или грабежа;

- фишинга или других мошеннических действий, направленных на получение информации о карте;

- подделывания подписи владельца и снятия наличных в кассе банка;

- использования карты для оплаты покупок или снятия наличных при применении поддельного пластика с настоящими реквизитами;

- разбойных действий, в результате которых были сняты наличные в течение двух часов после транзакции в банкомате.

Утрата банковской карты

Утрата банковской карты — это тоже страховой случай, если происшествие случилось в результате:

- грабежа, кражи или разбоя;

- технической неисправности банкомата;

- размагничивания или механических повреждений пластика случайного порядка.

Сумма страховой защиты и стоимость полиса в рублях

Есть несколько вариантов страхового полиса. Различаются они по стоимости защиты и по страховому лимиту. Стоимость защиты — это деньги, которые клиент платит банку за услуги страхования, а страховой лимит — это деньги, который выплачивает клиенту банк в качестве возмещений при наступлении страхового случая.

| Стоимость защиты | Страховой лимит |

|---|---|

| 1 161 руб | 60 000 руб |

| 1 710 руб | 120 000 руб |

| 3 510 руб | 250 000 руб |

| 5 310 руб | 350 000 руб |

Обратите внимание, что первый вариант полиса с лимитом в 60 000 рублей доступен только при оформлении онлайн. Если у вас возникают сложности с выбором варианта защиты, то стоит подумать, какие суммы в среднем хранятся на вашей карте

Главное, чтобы они не превышали выбранный страховой лимит.

Если речь идет про страхование кредитной карты Сбербанка, то стоит учитывать, что к сведению принимается лимит по всем операциям, задолженность.

Как работает полис?

Например, владелец карты приобрел страховой полис «Защита карт Сбербанка», который стоит 1161 рубль и предусматривает лимит страхового возмещения в 60 000 рублей.

В этом случае, все 30 000 рублей будут возвращены банком, так как утрата не превышает лимит, который, как мы уже говорили, составляет 60 000 рублей.

Какие карты страхуются?

У каждого клиента Сбербанка есть личный расчетный счет, открытый в офисе или онлайн. А карты — это всего лишь пластик, который привязан к этому счету и предназначен для удобства использования банковских услуг. Поэтому, защите подлежат любые пластиковые карты Сбербанка, как дебетовые, так и кредитные.

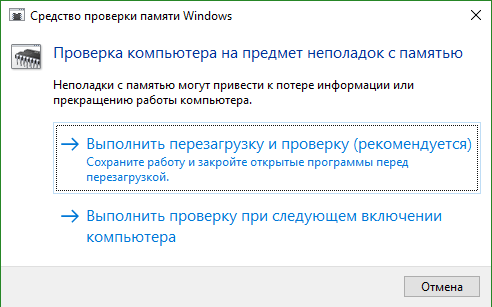

Защита карты вступает в законную силу начиная с 15-го дня после дня оплаты страхового договора. Действует полис в течение 1-го года после дня вступления в силу.

Киберпреступность в домашних тапочках

Социолог Алексей Кнорре об удаленном мошенничестве – самой массовой форме преступной активности в сети

А вот фишинг страховщики трактуют по-разному: часть понимает под ним получение конфиденциальных данных о карте обманным путем в ходе телефонного разговора, обмена сообщениями в интернете, путем заражения системы доменных имен (программа «Альфастрахования» для Райффайзенбанка и «ВТБ страхования»). Другие определяют фишинг как вид интернет-мошенничества с целью получения идентификационных данных пользователей через массовые рассылки электронных писем от имени популярных брендов («Сбербанк страхование» и ВСК) или не дают никакого определения вовсе.

При этом каждая страховая компания требует соблюдения стандартных правил использования платежных карт: не хранить пин-код вместе с картой, прикрывать рукой клавиатуру при наборе пин-кода, не сообщать никому реквизиты карты и секретные коды, присланные в sms для подтверждения онлайн-операций. «ВТБ страхование» добавляет в список запретов использование нелицензионного программного обеспечения, говорит замдиректора Сергей Конкин.

Основная доля мошеннических операций с картами, по данным ЦБ, приходится на транзакции в онлайне, для которых не требуется предъявления физической карты, а достаточно ввести ее реквизиты. Как правило, злоумышленники получают их с помощью той же социальной инженерии (включая фишинг). Но большинство страховщиков считает, что жертва социальной инженерии нарушила правила использования карты, и отказывают в выплате компенсации. Например, в программе «Альфастрахования» для Альфа-банка особо подчеркивается, что держатель карты не должен сообщать сведения о карте и sms-пароли для подтверждения операций в том числе сотрудникам банка.

Но представитель Райффайзенбанка утверждает, что разглашение секретных данных теми, кто был введен в заблуждение, считается страховым случаем в его программе (впрочем, в условиях страхования также есть пункт о том, что держатель карты должен соблюдать правила ее использования). То же говорят представители «Сбербанк страхования» и «Тинькофф страхования», однако подчеркивают, что при этом нужно доказать факт мошеннических действий со стороны третьих лиц. Одновременно в программе «Тинькофф страхования» особо оговорено, что компания не будет компенсировать убытки из-за несанкционированного списания средств, если был введен секретный код для подтверждения операции.

Если мошенники получили доступ к самой карте, например украли ее, то рассчитывать на компенсацию можно только в том случае, если вместе с картой не был утерян пин-код. Ряд страховщиков отдельно покрывают риск передачи карты вместе с пин-кодом под угрозой насилия, однако могут ограничивать время, в течение которого должны быть сняты деньги с карты (например, два часа у «ВТБ страхования»), а также вводить лимиты выплат («РСХБ страхование», «Альфастрахование»).

Получается, по сравнению с возмещением по закону страховка покрывает чуть больше причин потери денег – в частности, когда злоумышленники насильно отобрали карту вместе с пин-кодом или наличные, снятые с застрахованной карты.

Правила оформления страховки

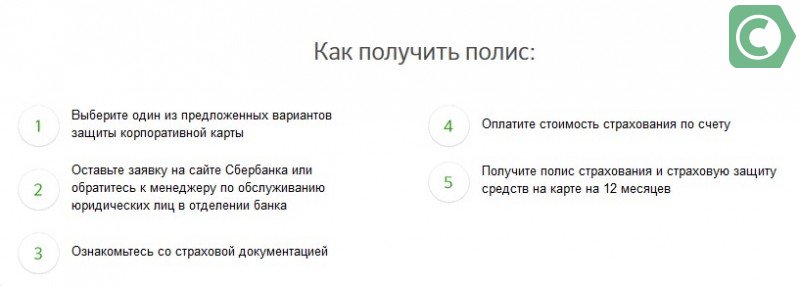

Оформить страховку можно 2 способами:

- В отделении банка. Для этого следует посетить ближайшее отделение с паспортом и воспользоваться помощью сотрудника банковского учреждения.

- На сайте Сбера. Данный способ позволяет значительно сэкономить время. При этом следует учитывать, что в онлайн-режиме можно оформить защиту только по определенным страховым случаям.

Оформление происходит по следующему алгоритму:

- на странице сайта «Защита карт» необходимо перейти во вкладку «Страхование», и выбрать нужный вариант;

- кликнуть по кнопке «Оформить онлайн»;

- выбор полиса;

- указать персональные и контактные данные;

- подтвердить необходимость оформления полиса.

Оплата производится с помощью карты. Действие полиса начинается через 2 недели со дня оплаты и продолжается в течение года.

Порядок действий

Для того, чтобы вернуть уплаченные за страховку деньги, если погасил кредит, действовать нужно в зависимости от конкретной ситуации.

При досрочном погашении

В такой ситуации возникает переплата по договору страхования по той причине, что договор заключался на определенный срок и страховая премия рассчитывалась, исходя именно из него. А, практически, получилось так, что кредит погашен раньше. Нужно действовать следующим образом:

- проверить еще раз условия кредитного договора. Если в нем указано условие, что страховые платежи можно вернуть или вовсе такое условие не прописано, то это значит, что возврат возможен. Хуже, если в договоре прямо указано о невозможности вернуть деньги: здесь может помочь только обращение в суд;

- определить размер суммы к возврату. Формально это не обязательно, но, затевая борьбу за возврат денег, лучше знать, о чем идет речь;

- подготовить заявление о требовании перерасчета и возврата излишне уплаченных по страховке денежных средств. Подается такое заявление в кредитную или страховую организацию в зависимости от того, кто был указан в договоре в качестве выгодоприобретателя, т.е. кто получил бы выплаты при условии наступления страхового случая;

- если страховая компания или банк отказываются делать возврат добровольно, то нужно обращаться в суд.

Особенно актуален этот вопрос, когда страховая премия уплачивалась единовременно вместе с получением кредита. Также может быть и такое условие, что сумма страховки сразу включается в общую сумму задолженности. Статья 958 Гражданского кодекса РФ гласит, что при досрочном расторжении договора страхования возврат страховой премии не производится. Конечно, в том случае, если кредитный договор не предусматривает иное. Но он, как правило, не предусматривает. Велики шансы, что суд будет на стороне страховой компании, однако, это не значит, что деньги невозможно получить.

Если кредит закрыт в срок

Возврат денег за банковскую страховку по окончанию договора происходит значительно труднее. Здесь нужно будет доказать, что услуга была навязана банком. Поэтому поступать рекомендуется таким образом:

- проанализировать отдельные положения договора страхования, а также весь его в целом на предмет соответствия нормам закона, попытавшись тем самым признать его недействительным;

- провести аналогичный анализ кредитного договора в той части, которая относится к условиям страхования.

Оба варианта сложны и без помощи грамотного юриста, после закрытия кредита, вряд ли получится вернуть страховые деньги.

Во время выплаты, если страховку навязали

Если заемщик считает, что услуга страховой компании была ему навязана при заключении кредитного договора, то стоит попытаться отказаться от нее досрочно. В данном случае в действие вступает норма статьи 16 Закона «О защите прав потребителей», которая гласит, что приобретение одних товаров или услуг запрещается обуславливать приобретением других товаров и услуг. Также в Указании Банка России № 3854-У от 20.11.2015 предусмотрено что страховщик в договоре должен указать условие о возврате страховой премии при отказе от добровольного страхования в течение двух недель с даты заключения договора.

Желая отказаться от страховки, заемщик должен выполнить следующие действия:

- внимательно прочитать договор со страховой компанией и полис, где указаны условия сделки;

- оценить последствия расторжения договора;

- подать в страховую или кредитную организацию заявление о расторжении договора;

- в течение 10 дней дождаться ответа от страховщика;

- в случае отказа направить жалобу в Роспотребнадзор;

- в течение трех месяцев дождаться ответа;

- если банк или страховая компания не согласны с требованиями Ростпотребнадзора, то они могут обжаловать решение;

- после получения окончательного решения необходимо подать иск о защите прав потребителя в суд общей юрисдикции. К этому иску нужно приложить все те документы, которые были собраны и получены на предыдущих этапах.

После получения решения суда договор страхования будет расторгнут.

Список рисков

Страховые компании постоянно работают над расширением перечнем рисков по кредитным картам. Они стараются идти в ногу со временем, реагируя на новые виды мошенничеств с кредитками. На данный момент можно обезопасить пользование пластиком в следующих ситуациях.

- Несанкционированные расходные транзакции. Мошенники могут снять деньги с похищенной кредитки или потратить их через интернет.

- Утрата кредитной карты. Это может произойти при механическом повреждении пластика или в результате его потери. Причем по условиям полиса выплата предоставляется, даже когда страховой случай произошел по вине клиента или из-за неисправности банкомата.

- Похищение денег или открытый грабеж, если это случилось в течение 2 часов после снятия наличных.

Отдельным продуктом является страхование жизни и здоровья владельца кредитной карты. В перечень страховых рисков входят смерть, инвалидность 1 и 2 группы. Возможно получение выплаты и в случае временной нетрудоспособности человека, по причине которой он не может погашать долг.

Когда закон бессилен

Самые распространенные причины отказа компенсировать украденные деньги связаны с нарушением правил использования карты самими клиентами: например, с записью пин-кода на карточку, а паролей от мобильного- и интернет-банка – в потерянный смартфон. Клиентам приходится отказывать и в том случае, когда они становятся жертвами социальной инженерии, т. е., поддавшись обману мошенников, сообщают им секретные данные – реквизиты карты, одноразовый sms- и пин-код.

Как правило, мошенники выуживают эти сведения, представляясь сотрудниками банка, причем зачастую человек им звонит сам, получив sms о транзакции, которую он не совершал. Злоумышленники могут использовать поддельные китайские сайты с дешевыми товарами, поддельные сервисы переводов с карты на карту, где необходимо вводить все реквизиты карты якобы для совершения операции, также используются ресурсы типа «Авито», на которых человека убеждают передать данные карты, рассказывает директор по мониторингу электронного бизнеса Альфа-банка Алексей Голенищев.

Первый замначальника департамента информационной безопасности ЦБ Артем Сычев называл социальную инженерию «одной из самых больших проблем информбезопасности». Такого же мнения придерживаются практически все опрошенные «Ведомостями» банкиры.

Выходит, что закон не защищает человека от кражи денег с карты одним из самых популярных методов – с помощью социальной инженерии, поскольку в этом случае считается, что ответственность лежит на самом человеке, разгласившем конфиденциальные сведения.