Как росли сети в 2019 году?

Содержание:

- Fashion

- «Магнит»

- Fashion-ритейл

- X5 Retail Group

- ТЦ Гагаринский

- Виды розничных торговых сетей (нестационарные и стационарные сети)

- ВВП

- Рынок розничной торговли продуктами питания

- Потребительская уверенность

- Как вы делите аудиторию с федералами и за счет чего вам удается удержать покупателей?

- ТОП-10 крупнейших торговых центров

Fashion

Familia

По итогам года off-price-сеть открыла 32 новых магазина, нарастив присутствие в 17 городах России и охватив еще 6 новых. На конец 2020 года компания управляла 317 магазинами. Совокупная площадь превысила 400 тыс. кв. м. География присутствия – 104 города.

Компания активнее всего росла в Москве, где открыла 6 новых магазинов, в Санкт-Петербурге и области, где появилось еще 5 магазинов сети, а также в Волгограде, где открыты 3 новых магазина.

Торговые точки компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске, который оставался последним российским городом-миллионером, не охваченным сетью.

Кроме того Familia вышла за пределы страны, открыв в августе магазин в Минске, который стал первой зарубежной торговой точкой компании.

Melon Fashion Group

Группа открыла 72 новых магазина (47 — собственная розница, 25 — франчайзинговые), а также релоцировала 17 точек. На конец года общее число магазинов под брендами Zarina, befree, Love republic и sela составило 809.

«Обувь России»

В прошлом году не открывала новые магазины. Наоборот, несколько точек были закрыты. Как пояснили в пресс-службе компании, это были плановые закрытия: каждый год проводится ревизия торговых точек и наименее рентабельные закрываются. В 2020 году в основном закрыли магазины, располагающиеся в торговых центрах: ограничительные меры существенно повлияли на их трафик, поскольку ТЦ были закрыты дольше всего, и даже после возобновления работы трафик в них еще долго не восстанавливался.

На 31 декабря 2020 группа управляла 840 магазинами (включая франчайзинг), годом ранее – 908 магазинами (включая франчайзинг).

В ноябре группа начала ребрендинг, цель которого – выйти за рамки fashion-сегмента и стать универсальным ритейлером под брендом OR GROUP. При этом все бренды, которыми управляет группа – Westfalika, Rossita, Lisette и т.д., останутся.

«Стокманн»

За год ритейлер открыл 1 универмаг на Новорижском шоссе в ТРК «Ригамолл» и в настоящее время управляет 12 магазинами: 8 в Москве и по одному в Санкт-Петербурге, Екатеринбурге, Казани и Краснодаре. Летом 2020 г. руководство сети заявило о том, что рассматривает возможность запуска универмагов меньшей площади с более узким ассортиментом.

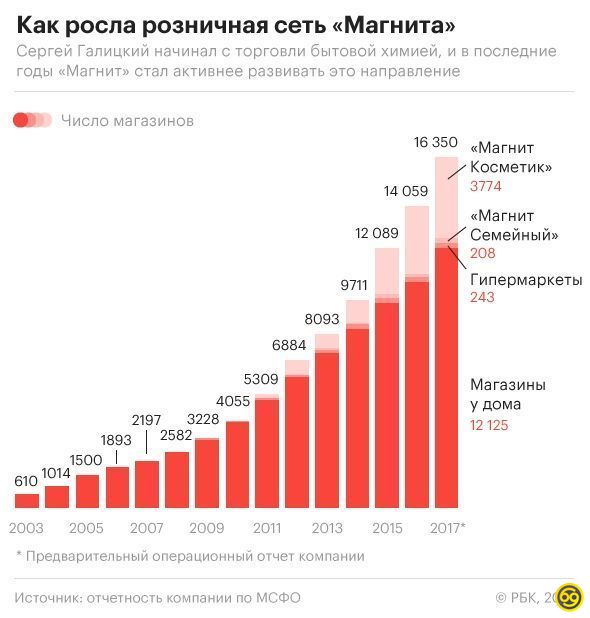

«Магнит»

Не первый год рейтинг возглавляет розничная сеть «Магнит». Она является бесспорным лидером по числу магазинов. Так, на конец 2018 года в сеть входило более 19 тысяч торговых точек. Сеть представлена магазинами разных форматов. Больше всего у нее магазинов «у дома», также есть супермаркеты и магазина дрогери, торгующие косметикой, средствами гигиены. Сейчас сеть начала развивать торговлю аптечными товарами. Семья «Магнитов» представлена почти в 3 тысячах населенных пунктов России. «Магнит» является и самой прибыльной компанией среди ритейлеров. За 2018 году их продажи составили более 1,1 трлн рублей. Весь год сеть старалась открывать новые магазины, работала над сервисом и разнообразием форматов торговли и это позволило им выйти в лидеры.

Fashion-ритейл

Familia

За год Familia открыла 46 новых магазинов в 20 регионах страны – общее число магазинов бренда на конец года составило 285. Компания росла во всех географических направлениях: появилась в Калининграде, самом западном регионе России, увеличила присутствие в восточной части страны, открыв новые магазины в Красноярске и Сургуте.

На юге России Familia расширила присутствие за счет новых магазинов в Краснодарском крае и Республике Адыгее. Кроме того, компания вышла за Полярный круг – самая северная точка на карте Familia теперь в Мурманской области.

Оборот федерального off-price-ритейлера Familia по итогам 2019 года увеличился на 20% по сравнению с предыдущим годом, достигнув 33,5 млрд рублей. Выручка по сопоставимым магазинам возросла на 4%.

Melon Fashion Group

За 2019 год сеть увеличилась на 282 магазина, из них 138 собственных и 144 франчайзинговых. На конец года сеть насчитывает 857 магазинов, включая 554 собственных и 303 франчайзинговых.

В августе 2019 года группа компаний, которая владеет торговыми сетями одежды befree, Love Republic и Zarina, включила в свой портфель бренд Sela. Благодаря этому выручка по итогам 2019 года может достичь 24 млрд рублей.

«Обувь России»

ГК «Обувь России» раскрыла данные о темпах развития в 2019 году. За прошедший год группа открыла 181 магазин. Активно расширялась и география присутствия сети – магазины появились в 125 новых городах. В результате на 31 декабря 2019 года розничная сеть насчитывала 908 магазинов (из них 172 франчайзинговые) в 370 городах России.

Подавляющее большинство открытий в 2019 году пришлось на Сибирский федеральный округ и Дальний Восток – 39% и 22% соответственно. По 18% от общего объема новых магазинов открылось в Приволжье и на Урале. На Северо-Западе России открыто только 3% от общего числа новых точек.

Данных о финансовых и операционных результатах работы ГК «Обувь России» пока в открытом доступе нет.

«Стокманн»

В 2019 году под вывеской «Стокманн» в Москве открылись 3 новых точки: 2 универмага (на месте универмагов PODIUM Market, от развития сети которых компания отказалась), и аутлет в дисконт-центре «Орджоникидзе». На сегодняшний день сеть включает 11 магазинов в Москве, Санкт-Петербурге, Екатеринбурге, Казани, Краснодаре.

X5 Retail Group

Компания собирается в следующем году открыть до 2 000 новых магазинов в формате «у дома» и супермаркетов, преимущественно в регионах присутствия. Об этом сообщил Игорь Шехтерман, главный исполнительный директор X5 Retail Group, выступая на Дне инвестора.

Также топ-менеджер объявил, что компания станет полноценным участником рынка доставки готовой еды и составит конкуренцию «Яндекс.Еде» и Delivery Club. В поддержку проекта в Санкт-Петербурге откроется фабрика-кухня. Доставка продуктов из «Пятерочки» уже тестируется в Москве. В перспективе этот сервис может быть запущен по всей стране.

Для развития онлайн-сегмента откроются четвертый dark store в Москве и второй в Санкт-Петербурге. Также Perekrestok.ru начнет работать в одном из регионов Центральной России. Ритейлер в 2020 году проведет эксперимент: из dark store Perekrestok.ru можно будет забрать свой товар самовывозом. В пилоте примут участие в том числе и B2B-заказы, отметил Игорь Шехтерман в своем интервью.

Светлана Демяшкевич, финансовый директор X5 Retail Group, рассказала, что компании предстоит цифровая трансформация. Ритейлер планирует в будущем принимать все решения на основе больших данных.

Большие изменения в 2020 году ожидают «Карусель». Ритейлер не планирует развивать этот формат. Предполагается, что все больше потребителей будут делать покупки впрок в онлайн-канале. Часть гипермаркетов сети будут трансформированы в «Перекрестки» с уменьшением площади, часть — в dark store, какие-то будут закрыты, некоторые останутся работать под вывеской «Карусель».

В 2020 году X5 Retail Group проведет развернутое тестирование оплаты через cистему быстрых платежей по QR-коду. После анализа результатов эксперимента будет принято решение о масштабировании услуги.

ТЦ Гагаринский

Адрес: Москва, улица Вавилова, дом 3

В 1995 году был задуман проект создания данного крупного ТЦ. Свои двери торговый центр открыл в 2010 году. На сегодняшний день ТРЦ является крупнейшим в Москве, расположенный в пределах третьего транспортного кольца. Именно в ТЦ Гагаринский расположен крупнейший магазин Ашан по всей Москве. Среди других известных арендаторов здесь встречаются Детский мир, Спортмастер, Снежная Королева и т.д.

Что касается развлекательной программы, то она представлена 5D-кинотеатром, а также различными ресторанами и кафе, типа Планета Суши, IL Патио и т.д.

ТРЦ расположен буквально в паре минут ходьбы от метро Ленинский проспект.

На самом деле, это не полный список самых крупных торговых центров России. Их довольно большое количество по всей стране. Однако именно эти ТРЦ пользуются бешеной популярностью и занимают просто гигантскую площадь. Здесь можно приобрести все, что только угодно, начиная от продуктов питания, и заканчивая бытовой техникой.

Виды розничных торговых сетей (нестационарные и стационарные сети)

Розничную торговую сеть можно классифицировать по различным признакам. В зависимости от условий, в которых осуществляется продажа, она может быть стационарной и нестационарной.

Стационарная сеть расположена в специально оборудованных зданиях и строениях, предназначенных для осуществления купли – продажи. На рисунке 1 представлены виды розничной сети в зависимости от условий продажи.

Стационарная розничная сеть представлена розничной (магазины) и мелко-розничной сетью (павильоны, киоски, ларьки, торговые автоматы).

По размерам торгового предприятия, их количеству в сети различают:

— крупные (более 150 м3);

— средние (до 150 м3);

— мелкие (до 50 м3).

По формам интеграции:

— горизонтальная:

— корпоративная,

— добровольная;

— вертикальная:

— розничные предприятия с изготовителем,

— розничные и оптовые предприятия,

— смешанная интеграция.

Горизонтальные сети объединяют предприятия, находящиеся на одной хозяйственной ступени. Это объединение двух и более однородных по функциональному значению и товарному профилю торговых предприятий, находящихся водном владении. Крупнейшими горизонтальными торговыми сетями являются «Магнит», «Пятерочка», «Карусель», «Дикси», «Седьмой континент», «Перекресток», «Копейка».

Горизонтальные сети являются формой равноправного кооперирования пред-приятий, реализующих отдельные функции и работы. Они могут быть корпоративны ми (имеют одного владельца, единый контролирующий орган, централизованно закупают товары и предлагают схожий ассортимент) и добровольными (группа не-зависимых розничных торговцев, организовавших торговое объединение). К добровольным объединениям относятся розничные сети «Старик Хоттабыч», «М.Видео», «Спортмастср», «Седьмой континент».

Горизонтальные сети могут быть одноформатными, т.е. состоять из предприятий одного типа (например, краснодарская цепь «Магнит» работает в формате дискаунтера) или мультиформатной, которая включает несколько форматов (напри-мер, ЗАО Торговый дом «Перекресток» включает супермаркет, гипермаркет, магазин «У дома»).

Вертикальные торговые сети строятся на принципах подчинения, распорядительства. Они объединяют функционально зависимых производителей, посредников, продавцов и потребителей данного продукта. Такие сети формируются на основе подчинения смежных звеньев товародвижения одним из участников канала, который обладает наибольшим потенциалом и доминирует в ней. Такие сети называют также межотраслевыми. Они могут образовываться путем:

— объединения розничных предприятий с изготовителями (фирменная торговля);

— объединения розничных и оптовых предприятий (крупные компании-дистрибьюторы создают собственные торговые точки);

— диверсификации (образование финансово-промышленных групп и крупных межотраслевых комплексов — концерн «Бабаевский»).

Направления совершенствования коммерческой работы розничной торговой сети. Одно из основных направлений совершенствования коммерческой работы – организации труда в магазине, то есть улучшение организации и обслуживания рабочих мест. Обслуживание и организация рабочих мест магазина должны обеспечивать его персоналу благоприятные условия для эффективного использования рабочего времени и оборудования, повышая производительность труда.

ВВП

Российский экспорт по итогам 9 месяцев года сократился на 23% г/г, а цены на нефть упали примерно на 25% г/г. Наибольшее падение ВВП в этом году составило 8% и пришлось на 2К, однако уже в 3К падение скорректировалось до 3,8%. В 4К возможно усиление падения в силу начала второй волны пандемии. Согласно последней оценке Министерства экономического развития (далее МЭР), падение ВВП России в текущем году составит 3,9%. Основные негативные эффекты связаны с пандемией и введением ограничительных мер. При этом в следующем году ожидается рост показателя на 3,3%. К 3К 2021 г. экономика должна достигнуть докризисного уровня и перейти к росту в конце года. В 2022–2023 гг., согласно расчетам, темпы роста составят не менее 3%.

Рост ВВП на прогнозном горизонте должен основываться на расширении внутреннего инвестиционного и потребительского спроса. В частности, в 2021 г. ожидается восстановление потребления домашних хозяйств с увеличением оборота розничной торговли и объема оказываемых платных услуг населению.

Рынок розничной торговли продуктами питания

Согласно расчетам Infoline, в 2020 г. размер отечественного рынка должен составить 16,7 трлн руб. и вырасти до 19,6 трлн руб. к концу 2023 г. Среди форматов основным двигателем ожидаемо останутся магазины «у дома», оборот которых должен увеличиться на 1,5 трлн руб. а доля — с 29% до 32%. Единственный современный розничный формат, который, вероятно, продолжит демонстрировать негативную динамику — это гипермаркеты. Данное явление связано с изменением предпочтений потребителей, когда закупки впрок переходят в онлайн или заменяются более частыми приобретениями в магазинах «у дома».

Сложная экономическая ситуация в стране, скорее всего, спровоцирует увеличение оборота и доли дискаунтеров. Данный формат ориентирован на снижение уровня цен за счет экономии ритейлера на ряде издержек (например, персонале) и построении ассортимента на основе собственных торговых марок.

Доля современных форматов продолжит увеличиваться, а доля традиционной торговли сократится с 20% в текущем году до 16% в 2023 г. Ожидается, что онлайн-сегмент получил существенный толчок в текущем году и его оборот достигнет 605 млрд руб. в 2023 г. против 145 млрд руб. в 2020 г.

Продолжается процесс постепенной консолидации рынка. Доля игроков из топ-10, согласно оценке InfoLine, может составлять 33%, а топ-5 — 29%. Мы оцениваем долю топ-3 по итогам 9 месяцев текущего года в 27,4% (топ- 5 в 32%), а долю лидера рынка X5 Retail Group в 12,2%. Собственная оценка X5 — 13%. За счет сокращения традиционной торговли и ухода менее эффективных игроков доля крупнейших участников рынка продолжит увеличиваться. Так, например, X5 сообщает, что порядка 50–60% всех открытий группы происходит на площадях, которые ранее занимали другие игроки. В пользу консолидации также говорит тот факт, что в развитых странах доля игроков из топ-5 заметно выше и составляет около 50% в США, более 60% в Великобритании и более 70% в Германии. Ограничение ФАС на максимальную долю рынка в 25% пока оставляет достаточное место для маневра. Доля рынка крупнейших игроков в значительной степени увеличилась в текущем году благодаря пандемии. Росстат зафиксировал падение оборота розничной торговли продуктами питания в 3К на 3,6% г/г, однако розничный оборот X5 Retail за этот период увеличился на 15,4% г/г, «Магнита» на 11,9% г/г, «Ленты» на 4,6% г/г. Этот факт говорит в пользу большей эффективности современных крупных игроков, что стало особенно заметно из-за прихода коронавируса.

По итогам 9 месяцев 2020 г. все три крупнейших публичных компании (X5, «Магнит», «Лента») зафиксировали увеличение темпов роста выручки и LFL, а также улучшение плотности продаж на квадратный метр. В значительной степени это коснулось магазинов «у дома», которыми оперируют X5 и «Магнит». В марте на фоне прихода пандемии начался ажиотажный спрос на некоторые товарные категории с длительными сроками хранения. В период самоизоляции население предпочитало избегать торговых центров и гипермаркетов, опять же отдавая большее предпочтение ближайшим магазинам. Увеличение экономической активности и начало отпускного сезона в июне–июле вновь оказали благоприятное воздействие на крупнейшие продуктовые сети. X5 и «Магнит» замедлили темпы открытий в том числе из-за того, что высокая плотность продаж позволяла демонстрировать сильные темпы роста без дополнительных капитальных затрат. Прирост торговой площади X5 в 3К составил 9,6% г/г против 12% г/г в 2019 г., а у «Магнита» — 3,2% г/г против 12,1% г/г

Пока менеджмент ритейлеров с осторожностью говорит о возможном увеличении количества открытий в будущем году. X5 остается лидером рынка по совокупной торговой площади продуктовых форматов с показателем 7 680 тыс

кв. м. в 17,35 тыс. магазинов по итогам 3К 2020 г.

Потребительская уверенность

Индекс потребительских настроений «Левада-Центра» в ноябре вновь начал снижаться против периода укрепления в сентябре и остановился на 69 пунктах. Индекс потребительских настроений, по данным «Росстата», в 3К составил минус 22 пункта против минус 30 во 2К. В 4К индекс может вновь продемонстрировать дополнительное снижение. Среднее значение индекса в 2019 г. находилось на уровне минус 14, в то время как среднее значение за 9 месяцев 2020 г. составило минус 21 пункт.

По итогам 3К 26% опрошенных «Росстатом» расценивали свое материальное положение как плохое или очень плохое, и только 8,2% как хорошее/очень хорошее. 53,1% опрошенных в 3К оценили текущие условия как неблагоприятные для крупных покупок и только 9,5% как благоприятные.

Более 90% опрошенных людей ожидали роста цен в ближайший год и 48,5% полагали, что цены вырастут значительно. На фоне прихода второй волны пандемии население начало вновь сокращать расходы, особенно на услуги, где зачастую необходимо физическое присутствие. Наблюдается явная зависимость между уровнем риска заразиться и снижением экономической активности в регионах. Это может говорить о возможности достаточно быстрого восстановления экономической активности по мере ухода заболевания и снятия ограничений.

Как вы делите аудиторию с федералами и за счет чего вам удается удержать покупателей?

Александр Шарапов, генеральный директор торговой сети «Бим», Москва и Московская область

Как все знают, Москва в принципе лидер по присутствию федеральных сетей. Экспансия в последние годы очень сильная. Федералы занимают все свободные площадки, в том числе площадки локальных сетей и одиночных магазинов. В первую очередь мы отличаемся от федералов объемом товаров категории ультрафреш. В нашей сети она составляет почти 60%. Это фрукты-овощи, собственное производство полуфабрикатов из мяса, продукция пекарного и кондитерского цеха. И мы стараемся дать качество лучше, чем наши федеральные коллеги.

Александр Бубнов, собственник торговой сети «Купец», г. Вичуга, Ивановская область

Мы довольно известны в Вичуге, поскольку были первыми, кто открыл магазин самообслуживания в городе. Это произошло еще в 2005 году. Эту популярность и известность мы стараемся поддерживать. Например, в нашем городе осталась традиция раз в год ходить на демонстрации. И раз в год мы собираем на такие демонстрации колонну от нашей торговой сети. Поначалу так делали только мы, сейчас в колонне ходят пять – шесть частных компаний. Мы активно представлены в соцсетях. Наши магазины находятся на проходных местах. И то, что я слышу от покупателей: у нас довольно хорошее качество обслуживания, как говорится, «хорошие девочки». Конечно, коллектив собирался годами, текучка не сильно высокая, но у нас есть своя система. Мы жестко контролируем качество обслуживания. Есть скрипты, есть контроль, и это все работает. Также у нас есть так называемый фонд поощрений. Продавцы соревнуются между собой в течение года по разным показателям, и лучшие получают бонусы: идут на новогодний корпоратив или едут на концерт. Есть, конечно, сомнения в эффективности этого метода, однако это было заведено в компании с давних времен. Нам этот подход нравится, и мы его поддерживаем.

Сеть магазинов «Купец»

Я искренне считаю, что федеральные сети конкурируют друг с другом. Их товарное предложение, их цены – приблизительно одинаковые. Что касается небольших сетей, то я постоянно говорю о том, что они очень гибкие. Они могут делать какие-то индивидуальные предложения даже в рамках одного конкретного магазина. В нашей сети в основном представлены товары среднего и эконом-сегментов. Но есть магазины, которые хоть и находятся на востоке Москвы, но расположены в более дорогих районах. И там товарные предложения немного отличаются. Также мы конкурируем за счет собственного производства, которое сейчас стараемся трансформировать и модернизировать. Это в том числе связано с подключением онлайн-гипермаркета Bringston. Также в одном из наших магазинов мы тестируем кофейный уголок, который уже неплохо себя зарекомендовал. Так что техник конкуренции достаточно, другой вопрос – как их реализовывать.

ТОП-10 крупнейших торговых центров

Наш ритм жизни обязывает успевать и вписывать в свое расписание огромное количество дел. Потому формат ТЦ был и остается наиболее востребованным.

Когда на больших площадях размещены и десятки разнообразных торговых точек, предлагающие все от еды до техники, и развлекательные павильоны для детей и взрослых, то вполне возможно выбрать выходной и отправиться туда всей семьей, совместив приятное с полезным.

ТЦ открыты и открываются по всему миру, однако некоторые из них заслуживают отдельного внимания. Уникальный дизайн, разнообразие выбора, всевозможные развлечения, и, разумеется, размер. Предлагаем Вам ознакомиться с ТОП-10 крупнейших ТЦ мира.

1. New Century Global Center

В настоящее время это самый большой торговый центр в мире. Его открыли в Китае в городе Чэнду в 2013 году. Понадобилось три года, чтобы закончить строительство.

Общая площадь 18-ти этажного китайского центра составляет 1 700 000 кв. метров! В нем есть все. В том числе, да-да, свое искусственное солнце, которое дарит людям тепло и свет 24 часа в сутки!

Также в здании расположен IMAX кинотеатр с 14-ю залами, университетский комплекс, отели, офисные помещения и светодиодный горизонт.

2. New South China Mall

До постройки в 2013 году нового ТЦ New South China Mall считался самый большим в мире. Он был открыт в 2005 году также в Китае в городе Дунгуань. Его торговая площадь составляет 659 615 кв. метров. Территория торгового центра поделена на семь зон, стилизованных под разные страны.

3. Iran Mall

Торговый центр с главным украшением в виде персидских садов открыли в Тегеране – столице Ирана. Пока что он еще на стадии строительства.

В 2018 году была сдана и открыта для посетителей часть комплекса площадью 650 000 кв. метров. Завершение всех работ планируется к 2020 году.

4. SM Tianjin

Очередной крупный торговый центр открыли в 2010 году в Китае, в городе Тяньцзинь.

Площадь нового здания составляет 565 000 кв. метров.

5. Golden Resources Mall

Этот «Великий молл Китая» был открыт в 2004 году в китайской области рядом с Пекином. Его площадь составляет 557 418 кв. метров (55 гектар). Почему «Великий»? После открытия планировалось, что средняя дневная посещаемость торгового центра будет около 50 000 человек.

По факту средняя дневная проходимость – 20 000, что на такой большой площади создает эффект, будто ТЦ практически пуст.

6. 1 Utama

Это малазийский торговый центр. Он открывался в три этапа: в 1995 году первое крыло, в 2004 второе, и, наконец, в 2018 году отстроили корпус 1 Utama E.

После открытия последнего крыла общая торговая площадь составила 529 515 кв. метров. Главная изюминка – самая большая плоская крыша-сад в Юго-Восточной Азии.

7. ICONSIAM

Торговый центр был построен в Таиланде совсем недавно, в 2018 году. Это не классический ТЦ.

Кроме торговой площади в 525 000 кв. метров, на территории расположены отели, полноценный жилой комплекс, музей и плавучий рынок! А еще у ICONSIAM самый длинный стеклянный фасад в мире.

8. SM City North EDSA

Крупные торговые точки мира сосредоточены не только в Китае. SM City North EDSA был открыт на Филиппинах в городе Кесон-Сити в 2006 году. Его площадь по сведениям разных источников составляет 482 000 – 498 000 кв. метров.

ТЦ представляет собой комплекс из четырех зданий, с переходами между ними. Главная достопримечательность — IMAX кинотеатр с одним из самых больших 3D экранов в мире.

9. CentralWorld

В 1990 году в Таиланде открыли торговый центр площадью 429 212 кв. метров, который исправно работал и принимал посетителей, пока из-за политических волнений его не подожгли.

10. SM Mall of Asia и ТЦ Авиапарк

Последнее место рейтинга делят между собой два торговых центра: филиппинский SM Mall of Asia, открытый в 2006 году, и российский ТЦ Авиапарк, открытый в 2014 году в Москве на Ходынском поле.

Площадь обоих ТЦ составляет 390 000 кв. метров. Кроме того, ТЦ Авиапарк также считается крупнейшим торговым центром не только России, но и Европы!