Выплаты после смерти пенсионера — какие положены

Содержание:

- НДФЛ и страховые взносы с материальной помощи

- Материальная помощь при смерти сотрудника проводки

- Нужно ли уплачивать НДФЛ с суммы материальной помощи

- Запись в трудовой

- Материальная помощь на погребение

- Выплаты при смерти близкого родственника

- Как получить пенсию умершего пенсионера

- На каком счете отразить материальную помощь родственникам умершего сотрудника

- Какие выплаты и в каком размере предусмотрены?

- Кому работодатель начисляет мат поддержку?

- Материальная помощь вдове бывшего работника взносы

- Сколько дают выходных на похороны близкого родственника

- Алгоритм выплаты работодателем материальной помощи в связи со смертью

НДФЛ и страховые взносы с материальной помощи

При решении вопроса об уплате НДФЛ и иных форм налогообложения, размер денежной суммы, выданной работнику, на обязанность по уплате налога никак не влияет. То есть, по законодательству РФ налог на доход и страховые выплаты вносить не нужно.

Однако гражданин обязан указать размер своего дохода в соответствующей справке по форме 2-НДФЛ.

Страховые взносы, взыскиваемые в порядке, предусмотренном Налоговым кодексом РФ, также не придется вносить.

Как отразить в 2-НДФЛ

Любое денежное довольствие, выдаваемое на сотрудника, должно быть надлежащим образом отражено в справке 2-НДФЛ. Для этого в ней нужно указать код такой помощи и, соответственно, ее размер.

Хотя и налогом такая мера поддержки не облагается, указание ее необходимо для того, чтобы отследить финансовые потоки, поступающие от работодателя. В этой ситуации используются следующие коды: 2762, 504.

Эту справку может предоставить как сам работник, так за него это может осуществить и работодатель, но только в случае если он является полноправным налоговым агентом.

Материальная помощь при смерти сотрудника проводки

Выданная сумма – это первая выплата Ивановой материальной помощи с начала года. Поэтому бухгалтер удержал НДФЛ с суммы, которая превышает 4000 руб., – это 2000 руб. (6000 руб. – 4000 руб.). Прав на вычеты по НДФЛ у Ивановой нет.

НДФЛ с материальной помощи Ивановой составил: 2000 руб. × 13% = 260 руб.

В бухучете выплату материальной помощи бухгалтер «Альфы» отразил 13 февраля следующим образом:

Дебет 91-2 Кредит 73 – 6000 руб. – отнесена на прочие расходы сумма материальной помощи сотруднице;

Дебет 73 Кредит 68 субсчет «Расчеты по НДФЛ» – 260 руб. – удержан НДФЛ с суммы материальной помощи, превышающей 4000 руб.;

Дебет 73 Кредит 50 – 5740 руб. (6000 руб.

По данному основанию не облагается НДФЛ единовременная выплата членам семьи сотрудника, не только умершего, но и погибшего в результате несчастного случая на производстве (письмо Минфина России от 18 мая 2012 г. № 03-04-06/6-141). Подтверждающим документом для выдачи такой материальной помощи является свидетельство о смерти. Также для подтверждения родства граждан (например, при разных фамилиях у супругов) могут потребоваться свидетельства о браке или рождении. Не нужно удерживать НДФЛ и в случае смерти близкого родственника сотрудника (например, брата или сестры), который формально не признается членом его семьи. Налог не удерживается при условии, что умерший проживал совместно с сотрудником (письмо Минфина России от 14 ноября 2012 г. Такой вывод следует из пункта 28 статьи 217 Налогового кодекса РФ и подтверждается в письме Минфина России от 22 октября 2013 г. № 03-03-06/4/44144.

При освобождении от НДФЛ материальной помощи в связи с рождением ребенка учитывайте следующие особенности. Ограничение в 50 000 руб. распространяется на всю сумму материальной помощи независимо от того, кому она выплачивается: матери, отцу или каждому из родителей. Поэтому при выплате такой материальной помощи организация вправе потребовать у сотрудника справку по форме 2-НДФЛ с места работы второго родителя, подтверждающую факт получения (неполучения) им материальной помощи и ее размер. Если сотрудник не предоставит сведения о получении (неполучении) материальной помощи другим родителем, являющимся сотрудником иной организации, то организация вправе самостоятельно запросить у работодателя второго родителя необходимые сведения.

НК РФ установил перечень получаемых физлицами сумм, не облагаемых НДФЛ. Среди них и ряд разновидностей матпомощи. Так, этим налогом не облагаются суммы следующих видов матпомощи (п.

- членам семьи умершего сотрудника / бывшего сотрудника по поводу его смерти;

- сотруднику / бывшему сотруднику в связи со смертью члена его семьи.

Для правомерной неуплаты НДФЛ важно соблюдение таких условий:

Помощь является единовременной.

Помощь оказывается супругу, ребенку или родителю умершего сотрудника либо сотруднику в связи со смертью кого-либо именно из этих, а не любых родственников.

Если помощь получает бывший работник или его родственники, то важно основание увольнения этого работника.

Но это не значит, что члены семьи ее умершего сотрудника не могут рассчитывать на матпомощь в столь трудной ситуации: при согласии на то работодателя это возможно.

Нужно ли уплачивать НДФЛ с суммы материальной помощи

Вопрос налогообложения компенсации за смерть близкого родственникам затрагивает работодателей и сотрудников. В отношении таких выплат действуют два основных понятия:

Вопрос налогообложения компенсации за смерть близкого родственникам затрагивает работодателей и сотрудников. В отношении таких выплат действуют два основных понятия:

- Финансовая поддержка, оказанная в связи со смертью члена его семьи, выплачивается единовременно и не облагается налогом на прибыль для физического лица (п. 8 ст. 217 НК РФ, Письмо Минфина России от 31.10.2013 № 03-04-06/46587).

- Выплачиваемые суммы не облагаются страховыми взносами в отношении плательщиков.

Однако, это не всегда соответствует действительности, и в некоторых случаях, получатель обязан оплатить НДФЛ с полученной суммы.

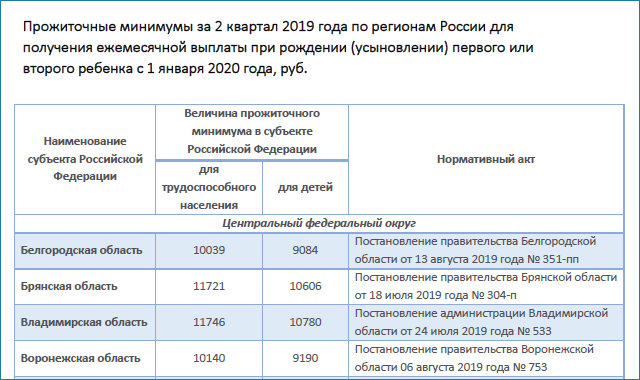

Какой размер матпомощи не подлежит налогообложению

Вопрос об уплате налогов напрямую зависит от суммы и способа получения материальной поддержки. В частности, размер помощи при смерти близкого родственника, получаемой через органы соцзащиты, составляет 5 946,47 руб. (без учета повышающих коэффициентов для некоторых регионов) согласно Постановлению Правительства РФ от 24.01.2019 № 32. Эта сумма была актуальна на начало 2019 года, и, согласно действующему законодательству, не подлежит налогообложению.

Если человеку оказывается финансовая помощь на предприятии, ситуация выглядит несколько сложнее. Выше упоминалось, что оказание такой помощи является инициативой руководства, или предписывается пунктами трудового или коллективного соглашения.

Следовательно, о чётко фиксированных суммах речь не идёт.

В таких случаях, необлагаемый налогом порог установлен в размере 4 000 рублей. Остальные средства, превышающие этот лимит, считаются доходом физического лица, поэтому с них обязательно уплачивается НДФЛ.

При этом следует учитывать, что НДФЛ не удерживается при выплате матпомощи при смерти члена семьи сотрудника, но если умерший родственник не относится к членам семьи, то следует удержать НДФЛ, уменьшив облагаемую сумму на 4 000,00 рублей на основании п. 28 ст. 217 НК РФ.

Запись в трудовой

Закон обязывает работодателя сделать соответствующую запись в трудовой книжке увольняемого. Если процесс прекращения сотрудничества выполняется по независящим от сторон причинам, работодатель обязан указать ссылку на соответствующий пункт статьи 83 ТК РФ.

ВАЖНО

Не стоит оставлять трудовую книжку у работодателя. Документ необходимо в обязательном порядке забрать. Он гарантирует тот факт, что у организации не осталось финансовых претензий к бывшему специалисту. На основании документа близкие смогут получить часть накопленной пенсии. Потому трудовую книжку нужно запросить у организации.

Предлагаем ознакомиться: Наследование незарегистрированного имущества

Чтобы компания согласилась выдать документацию, родственники должны предоставить:

- заявление (заполняется письменно);

- документы, подтверждающие факт кончины сотрудника;

- удостоверение личности заявителя;

- документ, подтверждающий родство с почившим гражданином.

Специалист по кадрам обязан не только посмотреть бумаги, но и сделать их ксерокопии, приложив к личному делу сотрудника. Перед тем, как предоставить документы на руки, потребуется внести запись в книге учета движения трудовых книг. Она указывается в графе “Расписка работника в получении трудовой книжки”. Сюда вносятся данные человека, которому был предоставлен документ. Факт получения трудовой книжки подтверждается подписью.

Дополнительная информация

Если родственники проживают в другом городе и не могут забрать трудовую книжку лично, потребуется отправить запрос на адрес организации. Уполномоченные специалисты рассмотрят его. Если запрос и прилагающиеся бумаги оформлены верно, документ будет выслан по почте. Вместо подписи в книге учета потребуется проставить данные, переписанные с почтовой квитанции.

Если за трудовой книжкой никто не явился, руководитель обязан хранить документ в течение 50 лет. Специалист по кадрам при этом должен послать письмо по адресу, указанному в личном деле. В послании необходимо уведомить родственников о том, что они могут потребовать переслать документ по этому адресу.

Материальная помощь на погребение

Для граждан (и семей), имеющих регистрацию на территории Московской области, в дополнение к пособию на погребение предоставляется единовременная материальная помощь за счет средств бюджета Московской области. Материальная помощь является компенсационной выплатой, поэтому предоставляется уже по факту погребения (одна выплата на каждое погребение). Назначение и выплата материальной помощи осуществляются в течение 10 дней. За назначением выплаты необходимо обращаться либо в МФЦ, либо в управление социальной защиты населения.

Лицам, чей доход не превышает 200% величины прожиточного минимума, имеющим место жительства в Московской области и взявшим на себя обязанность осуществить погребение умершего, оказывается единовременная материальная помощь в размере от 4 223,00 до 9 856,00 рублей.

Лица, взявшие на себя ответственность по осуществлению захоронения (на каждое погребение), имеют право претендовать на матпомощь, если они являются:

- членами семьи, среднедушевой доход которой ниже двукратной величины прожиточного минимума, установленного в Московской области на душу населения;

- одиноко проживающими гражданами, доход которых ниже двукратной величины прожиточного минимума, установленного в Московской области для соответствующей основной социально-демографической группы населения.

Единовременная материальная помощь за счет средств бюджета Московской области в размере 9 856 рублей выплачивается лицам, взявшим на себя ответственность по осуществлению захоронения (на каждое погребение), если они являются:

- членами семьи, среднедушевой доход которой меньше величины прожиточного минимума, установленного в Московской области на душу населения;

- одиноко проживающими гражданами, доход которых меньше величины прожиточного минимума, установленного в Московской области для соответствующей основной социально-демографической группы населения.

Единовременная материальная помощь за счет средств бюджета Московской области в размере 7 039 рублей выплачивается лицам, взявшим на себя ответственность по осуществлению захоронения (на каждое погребение), если они являются:

- членами семьи, среднедушевой доход которой составляет более 100%, но менее 150 процентов величины прожиточного минимума, установленного в Московской области на душу населения;

- одиноко проживающими гражданами, доход которых составляет более 100%, но менее 150 % величины прожиточного минимума, установленного в Московской области для соответствующей основной социально-демографической группы населения.

Единовременная материальная помощь за счет средств бюджета Московской области в размере 4 223 рублей выплачивается лицам, взявшим на себя ответственность по осуществлению захоронения (на каждое погребение), если они являются:

- членами семьи, среднедушевой доход которой составляет более 150, но менее 200 процентов величины прожиточного минимума, установленного в Московской области на душу населения;

- одиноко проживающими гражданами, доход которых составляет более 150, но менее 200 процентов величины прожиточного минимума, установленного в Московской области для соответствующей основной социально-демографической группы населения.

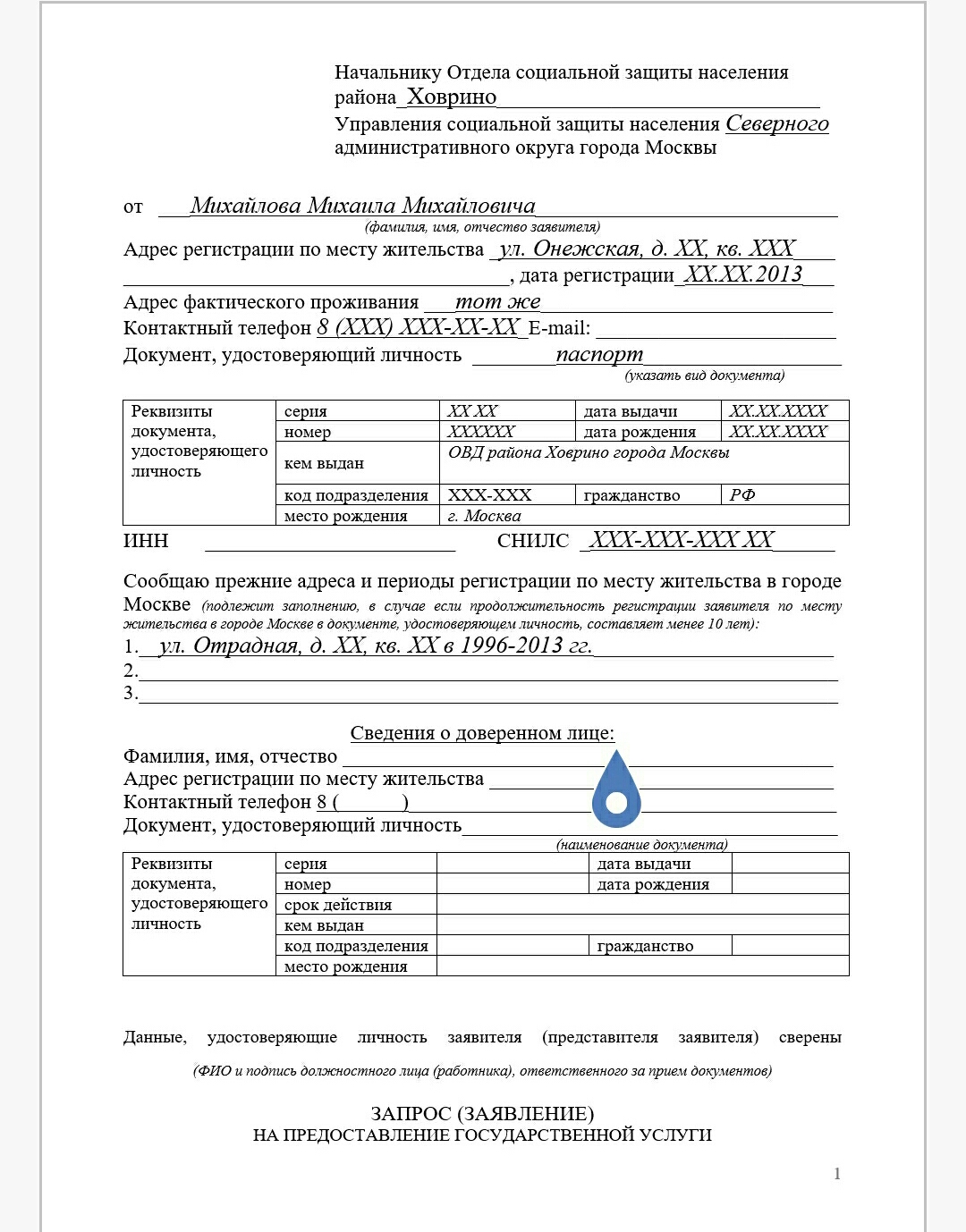

Документы для получения материальной помощи на погребение в Подмосковье:

- заявление (заполняется на месте);

- паспорт или иной документ, удостоверяющий личность в соответствии с законодательством Российской Федерации;

- свидетельство о смерти;

- справка из специализированной службы по вопросам похоронного дела о произведенном погребении;

- документы, подтверждающие доходы членов семьи заявителя или одиноко проживающего заявителя за три последних календарных месяца, предшествующих месяцу подачи заявления на выплату материальной помощи, для расчета среднедушевого дохода;

- документы, подтверждающие состав семьи заявителя;

- документ, подтверждающий, что заявитель проживает на территории Московской области;

- реквизиты банковского счета, на который планируется перечисление денежных средств.

Представляются копии документов с предъявлением оригиналов для сверки. Решение о предоставлении материальной помощи выносится в течение 10 рабочих дней со дня подачи заявления.

Как пособие на погребение, так и материальная помощь, предоставляются в случае, если обращение за ними последовало в 6-ти месячный срок со дня смерти человека (даты вступления в силу постановления суда о признании гражданина умершим). Датой обращения за материальной помощью считается день приема соответствующих документов центром госуслуг или территориальным подразделением Министерства.

|

< Пред. |

След. > |

|---|

Выплаты при смерти близкого родственника

Когда из жизни уходит близкий человек, родственники редко задумываются о том, что им полагаются определенные денежные компенсации, которые гарантированы законодательством. Такого рода поддержка призвана снизить затраты на организацию похорон или оказанные ритуальные услуги и в определенной степени облегчить материальное положение скорбящих. Условно выплаты можно разделить на две группы:

- пособия общего характера;

- специализированные компенсации, претендовать на которые можно при наличии определенных условий.

Общие

В дни скорби материальная поддержка членам семьи покойного бывает просто необходима, чтобы достойно проводить близкого человека в мир иной и возместить затраты, связанные с организацией похорон. Дополнительно к этому близкие покойного могут получить постоянную помощь со стороны государства, если усопший являлся в семье единственным кормильцем. Для назначения компенсаций общего характера необходимо обращаться в компетентные органы, предоставив определенный перечень документов, о котором речь пойдет ниже.

Если говорить о конкретной помощи со стороны государства, то к ней относятся следующие виды:

- пособие на погребение;

- единовременные выплаты;

- пенсия в связи с потерей кормильца.

Специализированные

Помимо средств, которые выделяются напрямую от государства, родственники покойного имеют полное право претендовать на другие компенсации. Их перечень определяется в каждом случае индивидуально и носит специфический характер. Выплаты бывают:

- по страхованию жизни (в том числе причитающиеся по ОСАГО в случае ДТП);

- по вкладам в Сбербанке, открытым до 20.06.1991;

- в рамках уголовного производства, если смерть наступила по вине третьего лица;

- в виде невыплаченной пенсии, зарплаты, алиментов.

Как получить пенсию умершего пенсионера

Чтобы оформить и получить пенсию умершего гражданина, нужно придерживаться соблюдения ряда формальностей. Процедура не представляет особой сложности:

- Собрать пакет необходимых документов – он будет зависеть от стажа, статуса и положения усопшего перед смертью.

- Обратиться с соответствующими бумагами и заявлением на оформление недополученной пенсии в уполномоченный орган, ответственный за ее начисление.

- Дождаться перечисления пенсии на указанный в реквизитах банковский счет.

Куда обращаться

В какое отделение уполномоченного учреждения заявителю следует обращаться за недополученным пособием зависит от типа выплат, которые умершему пенсионеру начислялись при жизни. Таблица соответствия вида социального обеспечения организации, которая ответственна за осуществление его назначения:

|

ПФР |

Страховая часть пособия |

|

Силовое ведомство:

|

Военная пенсия |

|

ПФР или Негосударственный пенсионный фонд |

Накопительная часть пособия |

Перечень необходимых документов

Для оформления выплат недополученной части пенсии заявителю потребуется собрать пакет необходимых документов. Их перечень зависит от статуса, положения, стажа умершего и типа обеспечения, которое он получал. Заявителю могут понадобиться:

- гражданский паспорт РФ;

- свидетельство о смерти;

- заявление о получении начисленного умершему гражданину пособия вместо него (бланк документа размещен на официальном сайте ПФР);

- подтверждение родства с усопшим, например, свидетельство:

- о регистрации брака;

- об усыновлении;

- о рождении;

- документ, подтверждающий стаж (трудовая книжка и/или ее копия, контракт с работодателем);

- справка о совместном проживании из жилищных органов, свидетельства о регистрации и/или их копии;

- реквизиты банковского или карт-счета для соответствующих перечислений, если заявитель собирается получать причитающиеся денежные средства безналичным способом;

- для получения родственниками умершего недополученной им военной пенсии, дополнительно:

- трудовая книжка усопшего;

- военное удостоверение;

другие документальные подтверждения ряда обстоятельств, которыми могут заинтересоваться уполномоченные органы:

- нотариально заверенная доверенность физическому лицу на получение выплат, причитавшихся умершему;

- решение суда (по спорным начислениям, если оно было положительным).

На каком счете отразить материальную помощь родственникам умершего сотрудника

Эти выплаты бухгалтер не учел при расчете налога на прибыль. На эти цели можно направить как нераспределенную прибыль прошлых лет, так и прибыль текущего года. Выдать материальную помощь за счет нераспределенной прибыли текущего года или прошлых лет можно только по разрешению учредителей (участников, акционеров) организации.

Решение об использовании чистой прибыли на выплату премий, материальной помощи и других сумм принимает общее собрание учредителей. Если в организации один учредитель (участник, акционер), общее собрание проводить не нужно.

Как оформить и отразить в учете оказание сотруднику материальной помощи

Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, принятые решения.

Протокол общего собрания акционеров отличается от протокола ООО тем, что он составляется в двух экземплярах и имеет обязательные реквизиты.

Они перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ и пункте 4.29 Положения, утвержденного приказом ФСФР России от 2 февраля 2012 г.

№ 12-6/пз-н.После того как учредители (участники, акционеры) решили направить часть нераспределенной прибыли на выплату материальной помощи, решение о ее выдаче может принимать руководитель организации (п.

ПОЛЕЗНАЯ ИНФОРМАЦИЯ: Подготовка дела к судебному разбирательству ст.ст. 147 — 153 ГПК РФ

2 ст. 69 Закона от 26 декабря 1995 г. № 208-ФЗ, подп. 4 п. 3 ст. 40 Закона от 8 февраля 1998 г. № 14-ФЗ). Для этого руководитель издает приказ.

При начислении материальной помощи за счет нераспределенной

Как оформить выплаты родственникам умершего сотрудника

Возмещение стоимости гарантированных услуг по погребению специализированной службе отразите так: Дебет 69 субсчет «Расчеты с ФСС» Кредит 76 – начислено возмещение ритуальных услуг специализированной организации. Выплату пособия (перечисление денег ритуальной службе) оформите такой проводкой: Дебет 73 (76) Кредит 50 (51) – выплачено единовременное пособие на погребение (оплачены услуги ритуальной службы).

Также Зайцева попросила оказать ей материальную помощь на похороны в размере 3000 руб.

Материальная помощь в случае смерти работника

Если же соответствующая обязанность работодателя в документах не установлена, то он решает, кому перечислить деньги, по своему усмотрению.

Для оформления выплат потребуется письменное заявление заинтересованного лица (в свободной форме), а также копия свидетельства о смерти. Отсутствие этих документов обязательно заинтересует налоговые органы в случае проверки.

Страховые взносы уплачиваются работодателем в отношении подлежащих страхованию физлиц.

420 НК РФ).С другой стороны, возможна ситуация, когда родные умершего трудятся у того же работодателя.

Какие выплаты и в каком размере предусмотрены?

Матпомощь на погребение близких родственников выдается в нескольких формах:

- Фиксированная единовременная выплата, начисляемая за счет государства. Согласно Постановлению Правительства РФ от 24.01.2019 № 32, размер такой матпомощи составляет 5 946,47 руб. (без учета коэффициентов для отдельных регионов).

- Выплата, назначаемая работодателем. Размер такой компенсации не регламентируется законодательством. Оказываемая работодателем матпомощь на погребение может быть любой и зависит только от его финансовых возможностей.

На территории Москвы действуют дополнительные выплаты на погребение для льготных категорий граждан:

- Так, для неработающих пенсионеров и лиц, официально находящихся в статусе безработных, предусмотрена надбавка к основному пособию (5 946, 47 рублей) в размере 11 000 рублей. Таким образом, окончательная сумма матпомощи составляет 16 946,47 рублей.

- Пенсионеры-инвалиды 1 и 2 групп, пенсионеры-инвалиды с детства и реабилитированные пенсионеры имеют право на бесплатную услугу по установке надгробия на сумму 3 200 рублей в случае оформления безвозмездных похорон по гарантированному перечню услуг и товаров на погребение.

- Для действующих военнослужащих, ветеранов военной службы и боевых действий предусмотрено повышенное пособие — до 27 016 рублей или до трех пенсий, а для участников ВОВ – до 33 721 рублей.

Кому работодатель начисляет мат поддержку?

Как правило, материальную помощь в связи со смертью оказывают членам семьи покойного сотрудника.

Круг этих лиц определяют согласно ст. 2 СК РФ, что подтверждается письмом Минфина № 03-05-01-04/234 от 03.08.2006.

В семью гражданина входят:

- его супруг;

- дети (родные и приемные);

- родители (родные и усыновители).

К членам семьи по суду могут быть отнесены другие люди из семьи умершего работникам, чаще всего — близкие родственники и иждивенцы. В расчет принимают сложившиеся семейные и бытовые связи.

На практике суды признавали семьей покойного их гражданских супругов и бабушек/дедушек, которые фактически находились на содержании умершего.

Работодатель вправе выплатить мат.помощь лицам, не принадлежащим к членам семьи покойного сотрудника. Но в этом случае она будет облагаться НДФЛ (13 %).

Как выплатить деньги родственникам?

На получение материальной помощи в случае смерти работника пишут заявление последнему работодателю умершего. Точного образца нет, можно заполнить его в свободной форме от руки.

Многие компании изготовляют свои формуляры и закрепляют их применение внутренними нормативными актами. Это стоит уточнить у секретаря, бухгалтера или специалиста-кадровика.

Дополнительно потребуются:

- свидетельство о смерти сотрудника из ЗАГСа или решение суда о признании его умершим, пропавшим безвестно;

- документы, подтверждающие родственные отношения или другие связи с покойным сотрудником. Подойдут свидетельства о рождении, браке, судебные акты и др.

Читать дальше: Кто может участвовать в первом собрании кредиторов

Если мат.помощь предусмотрена нормативными документами компании, ее назначение оформляется приказом за подписью директора.

В противном случае решение о выплате принимают учредители компании (не директор или иные наемные сотрудники, даже руководящего состава).

Если владельцев несколько, вопрос рассматривается на общем собрании. По результатам составляют протокол.

В нем обязательно указывают дату, место проведения собрания, перечень всех участников, темы повестки дня, форму проведения голосования, его итоги.

Организация вправе разработать собственный бланк протокола.

Единственный учредитель рассматривает заявление просителя самостоятельно, проставляет на нем резолюцию.

После решения владельцев директор издает и подписывает распоряжение о выдаче материальной помощи.

Средства выплачивают либо наличными из кассы компании, либо безналичным путем. В любом случае формируют расходный кассовый ордер.

Размер выплаты семье умершего сотрудника

Закон не устанавливает предельные размеры материальной помощи в случае смерти работника: все зависит от финансовых возможностей компании. Они, как правило, регулируются внутренними нормативными актами.

Источник выплат — собственные средства организации. Чаще всего компании формируют фонд за счет непераспределенной прибыли прошлых периодов или текущего года.

Налогообложение — НДФЛ и страховые взносы

Применение налога на доходы физлиц (НДФЛ, 13 %) зависит от того, кому выплачена материальная помощь:

- членам семьи — не облагается налогом в полном объеме (ст. 217 НК РФ, Письмо Минфина № 03-04-05/70419 от 26.10.2017);

- другим родственникам — не облагается НДФЛ только в рамках 4000 руб. в год.

В первом случае должно выполняться еще одно условие: материальную помощь оказывают единовременно. Под этим понимают выплату, которую предоставляют на конкретные цели не чаще одного раза в налоговом периоде (год), по определенному обстоятельству.

Выплаты по одному основанию, но оформленные разными распоряжениями руководителя компании, не считаются единовременными. Что это означает на практике?

Например, в связи со смертью сотрудника в фирму дважды обратилась его супруга.

Оба раза учредители приняли решение помочь ей. Соответственно, директор оформил 2 приказа.

Такую помощь уже нельзя назвать единовременной; она облагается НДФЛ.

Материальная поддержка для родственника умершего сотрудника — это не заработная плата или иное вознаграждение за труд.

Поэтому с нее не платят страховые взносы в ФСС или ПФР — подробнее об обложении взносами.

Это подтверждает ст. 422 НК РФ и ст. 20.2 ФЗ № 125 от 24.07.1998. Расходы, связанные с выплатой мат.помощи, не учитывают при исчислении налога на прибыль.

Материальная помощь вдове бывшего работника взносы

Если работодатель закрепил в нормативных актах свою обязанность начислять бывшим сотрудникам материальную помощь при наступлении определенных обстоятельств и не предусмотрел возможность отказа от таковой обязанности, то если данные выплаты не будут обеспечены, даже бывший работник будет иметь право обратиться в суд для взыскания означенных средств и привлечения работодателя к ответственности в административном порядке. Наиболее часто работодатели назначают возможность предоставления материальной помощи бывшим работникам только в том случае, если они выходят на пенсию в связи с возрастом, наличием определенного стажа или же по медицинским показаниям. Это сделано для того, чтобы обезопасить работодателя от требований работников, фактически не принесших длительной пользы предприятию и проработавших короткое время, после чего уволенных или ушедших с работы по собственному желанию.В избранноеОтправить на почту Материальная помощь в связи со смертью сотрудника— акт доброй воли работодателя или его обязанность? В статье мы рассмотрим, когда он обязан оказать помощь, какие для этого нужны документы и каковы особенности обложения подобных выплат обязательными платежами. Обязан ли работодатель оказывать матпомощь родственникам умершего сотрудника? Лица, имеющие право получить матпомощь при смерти сотрудника. Документы для получения выплаты Уплата страховых взносов с сумм помощи в связи со смертью работника Удержание НДФЛ из материальной помощи по случаю смерти работника или члена его семьи Итоги Обязан ли работодатель оказывать матпомощь родственникам умершего сотрудника? Законодательством установлен только один случай, когда работодатель должен безусловно выплатить родным умершего сотрудника некоторую сумму в качестве матпомощи.

Сколько дают выходных на похороны близкого родственника

Согласно трудовому законодательству России максимальная продолжительность отпуска, предоставляемого на похороны, составляет пять суток. Работник вправе написать заявление, как на весь этот период, так и на его часть, например, на три дня. В таком варианте оставшиеся выходные сгорают, их нельзя будет использовать для иных целей.

Если гражданину требуется больше времени, в частности на дорогу в другой регион, то ему следует договариваться с работодателем индивидуально. Государственная гарантия – пять дней, больший срок может быть предоставлен руководством, но начальство не обязано это делать.

Уточняя, на похороны каких родственников предоставляется 3 дня, отметим, что это люди с прямой кровной связью, а также приравненные к ним по Семейному кодексу. Одно из базовых условий – возможность доказать близость документально, например, посредством свидетельства о рождении или свидетельства о браке. В некоторых случаях родственность показать сложнее.

Когда отгул просят на похороны человека, который не является близким родственником, то работодатель имеет все основания для отказа.

Алгоритм выплаты работодателем материальной помощи в связи со смертью

Для подобных решений все равно должна быть хотя бы локальная нормативная база. На предприятии обычно разработано и действует (на момент кончины близкого родственника кого-то из персонала) соответствующее положение.

Это может быть отдельный локальный нормативный документ непосредственно по материальной помощи либо раздел (часть) общего положения о финансовой помощи работникам на предприятии, в котором отражены правила расчета и выплаты заработной платы, премий, доплат, материальной помощи, компенсаций и иных сумм. При наличии на предприятии профсоюзной организации подобные документы разрабатываются и принимаются по согласованию с нею.

В отношении финансовой помощи по случаю кончины кого-то из родных в данном документе должны быть прописаны: условия начисления матпомощи; порядок и сроки ее получения; размер помощи (в том числе и максимально возможный), который зависит от финансового положения самого предприятия;