Как проверить статус заявки в ситибанке

Содержание:

- Мобильная версия Ситибанк Онлайн

- Ответы на популярные вопросы

- Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

- Как правильно закрыть кредитную карту Ситибанка

- Досрочное погашение задолженности

- Тарифы и обслуживание

- Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

- Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

- Минус полмиллиарда из-за «кривого» ПО

- Три способа проверки статуса заявления

- Требуемый пакет документов

- Как оформить Citione+ от Citibank

- Три нуля, на которых она держится

- Способы пополнения

- Как оплатить кредит Ситибанка

- В каких случаях и когда может потребоваться закрытие карты

- Программа рассрочки внутри кредитки

- Кредиторы не хотят возвращать деньги

- Кто может оформить «Просто кредитную карту» Ситибанка

- Функциональные возможности личного профиля

- Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

- Как оформлять заявку в Ситибанке

- Как отказаться от кредитки Просто Ситибанка

- Заключение

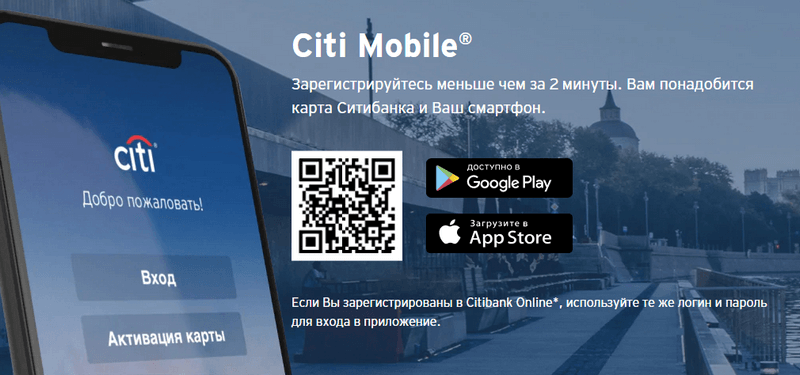

Мобильная версия Ситибанк Онлайн

Управлять финансовыми продуктами можно также с помощью смартфона. Официальное приложение позволяет клиентам:

- оплачивать государственные и частные услуги;

- погашать активную задолженность;

- открывать новые счета, кредиты и вклады;

- переводить денежные средства по реквизитам других пользователей;

- контролировать состояние открытых продуктов банка.

Мобильная версия онлайн платформы Ситибанк совместима с устройствами с операционными системами iOS и Android. Для перехода к основному функционалу загрузите приложение Citi Mobile через App Store или GooglePlay, авторизуйтесь с помощью личного логина и пароля.

Ответы на популярные вопросы

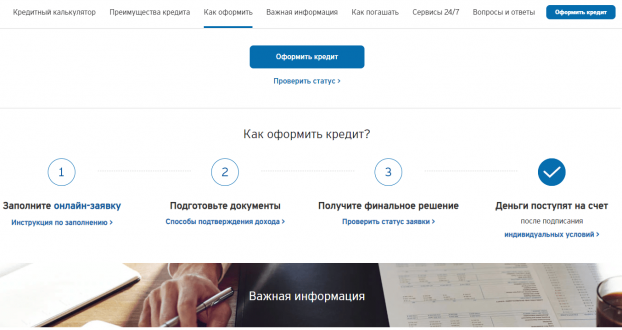

Как и когда я получу деньги?

Ситибанк примет решение о выдаче кредита за 5 рабочих дней и предложит индивидуальные условия кредитования. В течение 5 дней вы можете принять предложение и подписать кредитный договор. Деньги будут зачислены на ваш счет в течение 5 дней. Новому клиенту Ситибанк откроет рублевый счет и выпустит карту Мастеркард.

Можно ли получить кредит в Ситибанке на рефинансирование других займов?

В Ситибанке можно получить деньги на оплату кредитов и кредитных карт других банков. Сумма рефинансируемых обязательств должна быть не менее 200 000 руб. Кредит можно использовать, чтобы погасить другие займы полностью или снизить платежи по ним. Кроме того, удобнее погашать кредит один раз в месяц, а не помнить про все даты погашения обязательств в разных организациях.

Как узнать номер СНИЛС?

Номер СНИЛС указан в свидетельстве пенсионного страхования – зеленая карточка. Также можно уточнить номер в бухгалтерии вашего работодателя или на портале госуслуг.

Можно ли получить в Ситибанке кредит, если работаю неофициально?

Чтобы получить кредит в Ситибанке, нужно подтвердить регулярный доход. Подтверждением может служить справка о доходах 2-НДФЛ или онлайн запросы в ПФР или БКИ. Документы на автомобиль подтвердят ваш финансовый статус.

Что будет, если вовремя не оплатить кредит Ситибанка?

Условием кредитного договора является своевременная оплата заемщиком ежемесячных платежей. При нарушении сроков оплаты Ситибанк может взять штраф в размере 0,1% от суммы просроченной задолженности. Штраф начисляется за каждый день просрочки.

Берет ли Ситибанк комиссию за обслуживание счета?

Пока вы выплачиваете кредит, Ситибанк не берет комиссию за банковское обслуживание. После погашения кредита, комиссия за ведение счета взимается по действующим тарифам.

Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

Далеко не всегда заявка оборачивается положительным решением. А в некоторых случаях подавать её попросту бессмысленно, например, если клиент имеет плохую кредитную историю или не соответствует основным требованиям к заёмщикам. Данные требования не являются секретом и находятся в открытом доступе.

- Заёмщик должен иметь гражданство России и постоянное место жительства в нашей стране.

- Заёмщик должен проживать в одном из одиннадцати городов, где работает Ситибанк. В их числе Уфа, Нижний Новгород, Москва, Санкт-Петербург, Екатеринбург, Краснодар, Ростов и т. д.

- Реальный доход должен составлять от 30 тысяч рублей в месяц и выше.

Трудовой стаж заёмщика не должен оказаться меньше одного года. А на текущем рабочем месте он должен проработать не меньше трёх месяцев.

- Заёмщик не должен являться действующим ИП.

- На дату подачи анкеты человеку, претендующему на кредит, должно быть не меньше двадцати двух лет.

- На момент закрытия кредита заёмщик не должен быть старее шестидесяти лет.

- Ещё одно обязательное условие – наличие стационарного и мобильного номеров на рабочем месте заёмщика.

Как правильно закрыть кредитную карту Ситибанка

Делать это следует в несколько этапов. На первом нужно обратиться в Ситибанк и узнать размер долга. Для этого воспользуйтесь любым удобным способом:

- Через банкомат Ситибанка. Для этого введите ПИН-код пластика, а после нажмите соответствующую кнопку меню.

- В ближайшем отделении Ситибанка. Возьмите с собой паспорт гражданина РФ для идентификации личности.

- В личном кабинете или мобильном приложении Ситибанка. Для этого на главном экране выберите кредитную карту, а затем запросите выписку.

Как закрыть счет кредитной карты

На втором этапе следует подать заявление в Ситибанк. Для этого возьмите кредитку и паспорт гражданина РФ, подойдите к сотруднику банка и оформите заявку на закрытие счета. Вносите все данные аккуратно и внимательно.

Вместе с заявлением на закрытие счета подайте заявление об отказе от подключенных дополнительных услуг (SMS-информирование, страхование, обслуживание и т.д.). В противном случае счет уйдет в минус на протяжении следующего месяца, даже после закрытия.

Закрыть счет кредитной карты через мобильное приложение или в личном кабинете Ситибанка невозможно. Таким образом можно лишь заблокировать пластик.

На третьем этапе переведите долг на кредитку. На закрытие счета у Ситибанка уходит 30 дней. Запомните, что закрыть счет с отрицательным или положительным балансом невозможно. Приведите счет в порядок прежде чем его досрочно закрыть.

Как полностью закрыть кредитную карту

Недостаточно просто разрезать пластик. Поэтому на четвертом этапе, который приходит спустя 30 дней, следует получить подтверждающий документ. Это справка о закрытии кредитной карты и счета. В ней должна содержаться следующая информация:

- Ф. И. О. владельца;

- паспортные данные владельца;

- номер кредитного договора;

- номер счета;

- данные о том, что счет закрыт;

- данные об исполнении заемщиком обязательств по договору.

Справку необходимо сохранить. Без нее не обойтись, если возникнут какие-то разногласия с кредитором. Также ее можно предоставить во время судебного разбирательства.

Досрочное погашение задолженности

По закону гражданин может в любой момент осуществить полное или частичное закрытие задолженности перед Ситибанком, комиссия за это не предусмотрена. Частичное погашение предполагает внесение суммы, превышающий ежемесячный платеж. Для совершения операции необходимо заблаговременно обратиться в Ситибанк и подать заявление. Оно подается в офисе или путем звонка в CitiPhone. В следующую дату внесения платежа после написания заявления необходимо обеспечить на кредитном счету заявленную сумму, которая будет списана. После изменяется график платежей: по заявлению клиента это будет или уменьшения срока выплаты, или уменьшение суммы ежемесячного платежа.

Досрочное гашение предполагает полное закрытие кредита раньше срока. Также нужно заранее обратиться в банк, узнать необходимую для закрытия сумму и написать заявления. До следующей даты списания платежа нужно обеспечить на счету необходимую сумму. После ее списания следует обратиться в Citibank и получить справку о закрытии кредита.

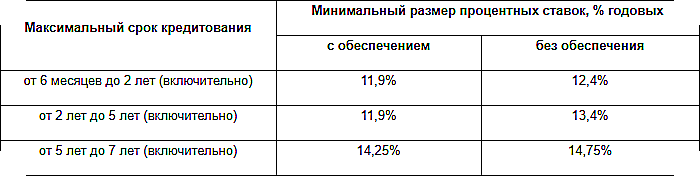

Тарифы и обслуживание

Получить кредит наличными можно на срок от 1 года до 5 лет. Размер займа может быть от 150 тысяч до 1,5 млн. рублей. Процентная ставка определяется в индивидуальном порядке и варьируется от 6,5% до 18,6% годовых. За просрочку ежемесячного платежа взимается штраф в размере 0,1% от просроченной суммы долга по кредиту за каждый день нарушения обязательств.

У заёмщика не должно быть статуса индивидуального предпринимателя. Ежемесячный доход после уплаты всех налогов должен составлять минимум 30 000 рублей. Трудовой стаж на текущем месте работы – не менее 3 месяцев, общий трудовой стаж – от 1 года. Обязательно наличие личного мобильного и стационарного рабочего телефонов. Для получения кредита необходимо предоставить пакет документов, в который входят заявление на кредит, оригинал и копия российского паспорта, документ, подтверждающий доход – справка по форме 2-НДФЛ, документы на автомобиль, загранпаспорт с отметками паспортного контроля за последние полгода.

Оформление кредита в Ситибанке

Оформление кредита в Ситибанке

Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

Далеко не всегда заявка оборачивается положительным решением. А в некоторых случаях подавать её попросту бессмысленно, например, если клиент имеет плохую кредитную историю или не соответствует основным требованиям к заёмщикам. Данные требования не являются секретом и находятся в открытом доступе.

- Заёмщик должен иметь гражданство России и постоянное место жительства в нашей стране.

- Заёмщик должен проживать в одном из одиннадцати городов, где работает Ситибанк. В их числе Уфа, Нижний Новгород, Москва, Санкт-Петербург, Екатеринбург, Краснодар, Ростов и т. д.

- Реальный доход должен составлять от 30 тысяч рублей в месяц и выше.

Трудовой стаж заёмщика не должен оказаться меньше одного года. А на текущем рабочем месте он должен проработать не меньше трёх месяцев.

- Заёмщик не должен являться действующим ИП.

- На дату подачи анкеты человеку, претендующему на кредит, должно быть не меньше двадцати двух лет.

- На момент закрытия кредита заёмщик не должен быть старее шестидесяти лет.

- Ещё одно обязательное условие – наличие стационарного и мобильного номеров на рабочем месте заёмщика.

Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

Далеко не всегда заявка оборачивается положительным решением. А в некоторых случаях подавать её попросту бессмысленно, например, если клиент имеет плохую кредитную историю или не соответствует основным требованиям к заёмщикам. Данные требования не являются секретом и находятся в открытом доступе.

- Заёмщик должен иметь гражданство России и постоянное место жительства в нашей стране.

- Заёмщик должен проживать в одном из одиннадцати городов, где работает Ситибанк. В их числе Уфа, Нижний Новгород, Москва, Санкт-Петербург, Екатеринбург, Краснодар, Ростов и т. д.

- Реальный доход должен составлять от 30 тысяч рублей в месяц и выше.

Трудовой стаж заёмщика не должен оказаться меньше одного года. А на текущем рабочем месте он должен проработать не меньше трёх месяцев.

- Заёмщик не должен являться действующим ИП.

- На дату подачи анкеты человеку, претендующему на кредит, должно быть не меньше двадцати двух лет.

- На момент закрытия кредита заёмщик не должен быть старее шестидесяти лет.

- Ещё одно обязательное условие – наличие стационарного и мобильного номеров на рабочем месте заёмщика.

Минус полмиллиарда из-за «кривого» ПО

Крупный американский банк Citibank за одно мгновение лишился $500 млн из-за недосмотра сотрудников и плохого интерфейса банковского ПО. Как пишет Ars Technica, банк пытался перевести $7,8 млн по процентам, но вместо этого отправил $900 млн, и на возврат $500 млн из них он не имеет права претендовать по решению суда.

Citibank использовал для перевода программное обеспечение Flexcube, интерфейс которого в Ars Tecnica назвали «нелепым», «сделанным на коленке» (kludgey). А началось все с американского производителя косметики Revlon, который задолжал многочисленным кредиторам как раз около $900 млн.

Citibank выступал в качестве агента Revlon, и 11 августа 2020 г. его сотрудники должны были направить кредиторам Revlon процентные платежи – злополучные $7,8 млн. Однако Revlon находился в процессе рефинансирования своего долга – выплаты нескольким кредиторам при одновременном переводе остальной части долга в новый заем.

Citibank может и не вернуть утраченные $500 млн

В сочетании с плохо проработанным интерфейсом Flexcube это рефинансирование привело к тому, что банк случайно выплатил основную сумму по всему кредиту, хотя большая часть которого не должна была быть погашена до 2023 г.

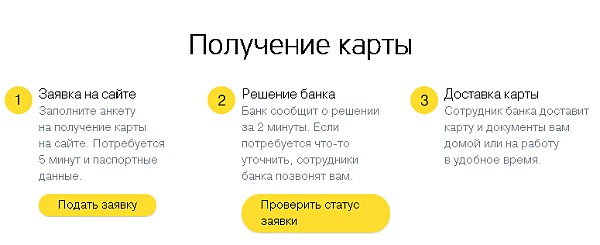

Три способа проверки статуса заявления

После того как заявка была подана, вы в любой момент проверить её статус. Для этого существует три способа:

- На этой страничке необходимо ввести в соответствующие строки номер и серию паспорта или же номер заявки. Результаты должны моментально отобразиться на мониторе.

- Статус можно узнать по телефонам службы поддержки Ситибанка, которая называется CitiPhone – она работает круглосуточно и без перерывов.

- Кроме того, проверить статус заявки Ситибанк можно в ближайшем его отделении. При общении с сотрудниками финансовой организации необходимо будет указать её номер или предъявить свой паспорт. Паспортные данные должны совпадать с теми, что были указаны в анкете.

Важно! Можно воспользоваться любым из перечисленных способов вне зависимости от того, как именно была подана заявка

Требуемый пакет документов

Важный элемент получения кредита от Ситибанка. Банк рассматривает в качестве заемщика гражданина, который предоставил определенный пакет документов. Наличный кредит Ситибанке можно получить с упрощенным пакетом документации, содержание которого зависит от требуемой суммы:

- Если нужно получить сумму до 600 000 рублей. В этом случае справка 2НФДЛ не относится к обязательным документам. Для выдачи наличного кредита достаточно предоставить паспорт (плюс копии всех его страниц) и один из следующих документов:

- загранпаспорт, в котором есть отметки, свидетельствующие о том, что гражданин за последние полгода выезжал за границу;

- документы на автомобиль, находящийся в собственности заявителя (водительские права и свидетельство о регистрации ТС). Сама машина не будет выступать залогом, автомобиль не должен быть старше 8-ми лет.

- Если нужно получить более 600 000 рублей. В этом случае к паспорту прикладывается справка о доходах вида 2НФДЛ, которая отражает размер доходов гражданина минимум за три последних месяца. Документ 2НДФЛ выдается и заверяется в бухгалтерии по месту трудоустройства.

Если гражданин вместо справки 2НФДЛ приносит загранпаспорт или документы на автомобиль, появляется возрастное ограничение. В этом случае возраст заемщика должен достигать 25 лет.

Кредиты Ситибанка физическим лицам предоставляются без обеспечения. Предоставлять имущество для залога или приглашать поручителя банк не требует.

Как оформить Citione+ от Citibank

Оформление заявки на дебетовую карту CitiOne+ от Citibank доступно двумя способами:

- Через сайт citibank.ru.

- В отделении.

Процедура, по сути, одинакова, только в первом случае вы оформляете заявку самостоятельно онлайн, а во втором все действия (кроме подготовки документов) за вас выполняет менеджер на своем компьютере (соответственно, в процессе печатания вы не увидите, если возникнет какая-то ошибка и проверять будете уже распечатанную анкету).

Разберем процесс пошагово на примере онлайна. Открываем страницу продукта и сразу же видим форму, в которой требуется указать свои имя, телефон и город проживания (забегая вперед, скажем, что карта оформляется только в отделении того региона, где вы проживаете).

Этого оказывается достаточно, чтобы заявка была отправлена на рассмотрение. Ответ приходит в течение дня, после чего можно прийти в офис с пакетом документов и получить карту на руки. Либо вызвать курьера (представителя банка) и оформить все в удобном для вас месте.

Условия получения карты Ситиуан+ от СитиБанка

Ни в тарифах, ни в условиях использования, ни на странице с описанием продукта на официальном сайте банка citibank.ru не установлен возрастной ценз и другие требования к заемщикам. Ориентироваться можно лишь на описание потребительских кредитов, где указано, что заемщик должен:

- Иметь российское гражданство и постоянную регистрацию в РФ, на территории оформления карты.

- Быть физическим лицом (не ИП, ЮЛ).

- Отработать на последнем (текущем) месте работы минимум 3 месяца.

- Зарабатывать свыше 30 000 рублей в месяц.

- Обладать персональным мобильным телефоном.

Стоимость обслуживания

Стоимость выпуска, перевыпуска и обслуживания CitiOne+ от Citibank, а также переводов, пополнений и выводов наличности зависит от соблюдения/несоблюдения клиентом минимальных требований к счету (на выбор):

- Ежемесячные траты от 30 000 рублей.

- Заработная плата на балансе свыше 80 000 руб.

- Среднемесячный баланс более 300 тыс. руб.

Для тех, кто выполняет хотя бы одно из условий, все вышеперечисленные опции бесплатны. Все остальные оплачивают:

- 300 рублей в месяц за банковское обслуживание.

- 750 рублей за досрочный (до истечения срока годности) перевыпуск. Например, при утере, краже или повреждении.

- 89 рублей в месяц за получение СМС-уведомлений.

- 0.75% от суммы операции (в пределах 50-1000 руб.) при безналичных переводах в другие банки через мобильное приложение, 1% от суммы операции (в пределах 200-2000 руб.) при безналичных переводах через интернет-банк.

- 250 рублей за операцию при внесении наличных через кассы банка, от 0.5% до 3.5% за снятие наличных через кассы (в отделениях) Citibank.

Три нуля, на которых она держится

В продвижении своей «Просто кредитной карты» Ситибанк больше всего запомнился нестандартным подходом. Пусть кешбэка не предусмотрено, зато пользователей завлекают едой! Предлагается то кофе или вишневые пирожки в МакДоналдс в подарок за покупки по кредитке, то промокод Яндекс.Еды за ее оформление. В интернете кто-то шутит, что пирожок не может быть аргументом для оформления кредитки, а кто-то, напротив, что еда вызывает больше положительных эмоций, чем безликие баллы.

Впрочем, подарки дают разово, а с условиями обслуживания клиентам придется сталкиваться каждый день. Основные преимущества «Просто кредитной карты» — три нуля:

- ноль рублей за годовое обслуживание;

- ноль рублей комиссии за снятие наличных;

- даже штраф за просрочку платежа — ноль рублей.

В этом плане кредитка Ситибанка и правда отличается от предложений конкурентов, которые обычно берут деньги хотя бы за что-то из этого списка.

Льготный период по «Просто кредитной карте» в данный момент составляет 180 дней. Но эти условия действуют только для новых клиентов и только один раз. То есть хоть раз совершили покупки, погасили задолженность по карте, начался новый беспроцентный период. Но второй и все остальные беспроцентные периоды будут гораздо меньше: 30 дней на покупки плюс 20 дней на погашение. То есть ничем не примечательные средние по рынку 50 дней без процентов. На снятие денег и переводы льготный период не распространяется, только на покупки по карте.

Процентная ставка на покупки вне льготного периода, а также на снятие наличных рассчитывается индивидуально, поэтому узнать ее можно только при оформлении кредитной карты. Диапазон широкий: от 20,9 % до 32,9 % годовых.

Кредитный лимит по «Просто кредитной карте» — до 450 000 рублей с возможностью почти что удвоения, до 1 млн рублей.

Способы пополнения

Внесение наличных средств на кредитную карту выполняется несколькими способами:

| Способ | Комиссия | Срок |

| Касса в отделении Ситибанка | Зависит от суммы и пакета банковских услуг | Моментально |

| Банкомат с функцией «Прием наличных» | Нет | |

| Терминалы Элекснет | Нет Лимиты – 15 тыс. за раз и 90 тыс. за сутки. | |

| Сервисы МКБ – банка-партнера Ситибанка | 0,7% от суммы перевода. Лимиты – 50 тыс. за раз и 150 тыс. – за сутки. | |

| Межбанковский перевод из другого финансового учреждения (при себе иметь реквизиты Ситибанка в вашем городе и номер счета) | Может взиматься банком-отправителем | 1-3 дня |

| Перевод с карты на карту | Нет | Моментально, в редких случаях – до 5 рабочих дней. |

Кроме этого держатель карты Ситибанка может перевести на нее свою зарплату – в этом случае ежемесячный платеж будет списываться с текущего счета в автоматическом порядке, а проценты по кредиту станут начисляться по более низкой ставке. Заявку на перевод следует оставлять в том финансовом учреждении, которое выплачивает зарплату на данный момент.

Совет! Чтобы узнать дату и размер платежа, воспользуйтесь личным кабинетом на сайте или позвоните в службу поддержки по номеру телефона 8 800 700-38-38.

Решив взять ссуду наличными в Ситибанке, не забудьте правильно оценить свое финансовое положение, ведь ненадлежащее соблюдение условий договора приведет к немалым штрафам.

Как оплатить кредит Ситибанка

Погашение задолженности по кредиту проводится по аннуитетной схеме, то есть равными ежемесячными платежами. За весь срок возвращения сумма платежа не изменяется. В договоре будет указана дата, в которую сумма ежемесячной выплаты должна уже лежать на счету. Для удобства заемщиков Citibank предусмотрел несколько вариантов внесения, заемщик может выбрать любой:

- Можно использовать для этого банкоматы Ситибанка. Удобно, что в этом случае комиссия не взимается, а деньги поступают на счет сразу же. Аналогично можно внести средства через кассу Ситибанка.

- Через отделения Почты России. Выбирая этот метод, следует учитывать, что платеж поступает на счет в течение 5-ти дней, поэтому вносить его нужно заблаговременно. Реквизиты для почтового перевода можно получить в офисе Ситибанка или через подключенный онлайн-банк. Комиссия за почтовые услуги не взимается.

- Через кассу любого банка. Комиссионные и сроки зачисления средств зависят от банка, через который будет совершаться оплата, узнавайте информацию на месте. Для внесения средств необходимы реквизиты своего кредитного счета, их можно узнать в офисе Ситибанка, через Citibank Online или, позвонив на горячую линию Citiphone.

- Через терминалы системы «Элекснет». Комиссия за совершение операции не взимается, платеж проводится моментально. Для внесения денег через терминалы требуется узнать реквизиты своего кредитного счета.

- Можно оплатить кредит Ситибанка через интернет, воспользовавшись онлайн-банком любого учреждения. Для оплаты также нужны полные реквизиты кредитного счета.

По всем вопросам, связанным с внесением платежей, можно обращаться по телефону горячей линии 88007007755. По России звонок бесплатный.

В каких случаях и когда может потребоваться закрытие карты

Для каждого обращения с просьбой закрыть карту существует своя причина. Если клиент не пользуется картой, у него нет необходимости в ней, то он попросит закрыть счет. Держать карту просто так нет смысла, ведь приходится платить за её обслуживание. А если карта не востребована, то затраты оказываются лишними.

Если у клиента украли карту или он сам потерял её, нужно оперативно заблокировать счет. Сделать это можно самостоятельно либо с помощью компетентного сотрудника Ситибанка. Главное, действовать быстро, чтобы финансы, которые остались на карте, сохранились в целости.

Если клиент хочет перейти на обслуживание в другой банк, Ситибанк обязан закрыть имеющуюся карту. Вообще банк должен удовлетворить просьбу клиента по первому требованию. Если клиент хочет закрыть карту, это должно быть выполнено вне зависимости от причины.

Программа рассрочки внутри кредитки

Одна из особенностей «Просто кредитной карты» — возможность оформления покупок (всех или выборочно) в рассрочку. Делается это при помощи подключения бесплатной услуги «Заплати в рассрочку», которая является своеобразным «продуктом в продукте». Подключив услугу, вы как будто берете дополнительный кредит внутри кредитки.

Допустим, вы решили сделать дорогую покупку и понимаете: за льготный период вернуть всю сумму банку не успеете. За пределами льготного периода высокие проценты, это невыгодно. Чаще всего в таких ситуациях люди просто идут и берут кредит наличными, где процентная ставка ниже. Но в случае с «Просто кредитной картой» есть и другой вариант.

При помощи услуги одна конкретная дорогая покупка оформляется в рассрочку, и расплачиваетесь вы за нее отдельно и по частям. В результате и льготный период не страдает (остальные покупки по-прежнему можно делать без процентов), и на процентах экономия — по услуге «Заплати в рассрочку» они меньше.

Процентная ставка рассчитывается индивидуально в пределах от 7 % до 28 % годовых. Судя по тому, что в примерах расчета платежей у себя на сайте Ситибанк использует ставку в 18 % годовых, ориентироваться в качестве минимальной, по всей видимости, лучше все-таки на нее.

Ограничений по применению рассрочки нет, можно даже просто снять наличные. Срок рассрочки — 12, 18, 24 или 36 месяцев. При необходимости программу «Заплати в рассрочку» можно отключить, комиссии за полное или частичное погашение задолженности нет.

Но будьте внимательны! После подключения рассрочки «Просто кредитная карта» перестает быть такой уже простой. Судя по отзывам, многие клиенты банта путаются именно в этой услуге. Особенно если подключили ее, не разобравшись во всех нюансах.

Наиболее частая проблема — пользователи «Просто кредитной карты» не воспринимают рассрочку как отдельную услугу и продолжают пользоваться кредиткой как обычно. Но не тут-то было. Приведем пример подобной ошибки, чтобы было понятнее.

В чем дело? Рассрочка не погашается автоматически. Чтобы досрочно завершить ее, необходимо обращаться в банк. Поэтому еще раз подчеркнем: услуга «Заплати в рассрочку» — это фактически отдельный банковский продукт внутри кредитки. Рассматривайте ее просто как обычный кредит, и тогда вероятность запутаться будет меньше.

И еще один важный момент. У того же банка есть и программа «Все покупки в рассрочку», при которой в рассрочку автоматически начинают оформляться все покупки по кредитной карте. В таком случае логика самой карты, как вы понимаете, вообще меняется. По сути, каждый купленный вами товар будет оформляться в кредит. Иногда это может быть и нужно, но следите за тем, чтобы не подключить программу случайно, например, перепутав с услугой «Заплати в рассрочку». Иначе можно сильно удивиться от набежавших процентов.

Кредиторы не хотят возвращать деньги

Ошибка, стоившая Citibank полумиллиарда долларов, была обнаружена буквально на следующее утро, 12 августа 2020 г. Банк оперативно связался с каждым из кредиторов и уведомил их о том, что при переводе средств возникла ошибка. Некоторые кредиторы согласились вернуть перечисленные им деньги, но далеко не все пошли на такие уступки.

Многие из них, пишет Ars Technica, находились в конфликте как с компанией Revlon, из-за пандемии коронавируса находящейся в затруднительном финансовом положении, так и с самим Citibank. По сути, ошибка Citibank позволила им получить свои деньги, которые производитель косметики из-за своих трудностей мог и вовсе никогда не вернуть. Поэтому кредиторы и не стали идти навстречу Citibank.

Кто может оформить «Просто кредитную карту» Ситибанка

Требования к заемщику следующие. Это должен быть гражданин РФ старше 20 лет, проживающий или работающий в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре и обладающий доходом от 30 000 рублей в месяц. Доход можно подтвердить и косвенно — например, правом собственности на транспортное средство или загранпаспортом с отметками о выездах за границу.

Вывод подтверждает сказанное в самом начале. «Просто кредитная карта» Ситибанка действительно простая и подойдет для тех, кто не любит искать выгоду, высматривая подводные камни. Пусть проценты не самые низкие, а грейс-период не самый длинный, зато подвохов, кажется, действительно нет. Но все это, напомним, только при условии, если вы не подключаете дополнительных услуг. При использовании рассрочки будьте внимательны: убедитесь, что правильно поняли принцип ее работы.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Функциональные возможности личного профиля

Имея под рукой электронный личный кабинет от Ситибанка, пользователи получают огромные возможности в виде применения таких опций:

- проведение денежных переводов;

- оплата счетов за приобретенные товары и полученные услуги;

- подача заявок на пользование новыми продуктами и услугами от банка;

- получение достоверной информации о собственных счетах;

- контроль личных сбережений;

- проведение инвестирования;

- осуществление всех необходимых операций со счетами;

- настройка параметров аккаунта;

- управление документацией;

- осуществление обратной связи с технической службой поддержки.

Возможности сервиса Ситибанк

Меню личного кабинета Ситибанк понятное и очень простое, поэтому не вызовет никаких затруднений у новых клиентов. Но если все же какие-то трудности и появлятся, то профиль имеет инструкции для каждого шага со скриншотами, которые иллюстрируют проведение операций. Чтобы попасть на страницу инструкций, следует на стартовой странице нажать строку помощи, после чего можно просматривать руководства по таким опциям:

- сведения о счетах;

- информация о бонусных баллах;

- споры по поводу операций с кредиткой;

- инструкция для оформления поручений для денежных переводов;

- регулировка и настройка систематических списаний;

- оплата счетов и услуг;

- детализация счетов по кредитной карте;

- процесс регистрации личного кабинета на сайте Ситибанк;

- процедура активации кредитки;

- осуществление перевода валюты и рублей;

- информацию по проведению бюджетных переводов;

- функции добавления или удаления получателя переводов.

Функция пополнения счета в профиле

Электронный сервис банка дает возможность проводить пополнение собственных карт банка, включая кредитки, а также можно осуществлять перевод денежных средств на карты других клиентов. Еще одной полезной и незаменимой возможностью личного кабинета Ситибанк есть опция оплаты всевозможных услуг и покупок.

Функционал интернет-банка позволяет переводить финансы с одной карты на другую. Для этого пользователю необходимо будет открыть данный пункт в перечне платежного меню. Следует заполнить запрашиваемые данные для перевода и подождать пару минут для перечисления денег.

В профиле кабинета есть и такие денежные опции, как:

- пополнение счета телефона;

- внесение платежа за пользование услугами интернет соединения;

- перевод денежных средств на карту других банков страны.

Требования, которые предъявляет Ситибанк к потенциальным заёмщикам

Далеко не всегда заявка оборачивается положительным решением. А в некоторых случаях подавать её попросту бессмысленно, например, если клиент имеет плохую кредитную историю или не соответствует основным требованиям к заёмщикам. Данные требования не являются секретом и находятся в открытом доступе.

- Заёмщик должен иметь гражданство России и постоянное место жительства в нашей стране.

- Заёмщик должен проживать в одном из одиннадцати городов, где работает Ситибанк. В их числе Уфа, Нижний Новгород, Москва, Санкт-Петербург, Екатеринбург, Краснодар, Ростов и т. д.

- Реальный доход должен составлять от 30 тысяч рублей в месяц и выше.

Трудовой стаж заёмщика не должен оказаться меньше одного года. А на текущем рабочем месте он должен проработать не меньше трёх месяцев.

- Заёмщик не должен являться действующим ИП.

- На дату подачи анкеты человеку, претендующему на кредит, должно быть не меньше двадцати двух лет.

- На момент закрытия кредита заёмщик не должен быть старее шестидесяти лет.

- Ещё одно обязательное условие – наличие стационарного и мобильного номеров на рабочем месте заёмщика.

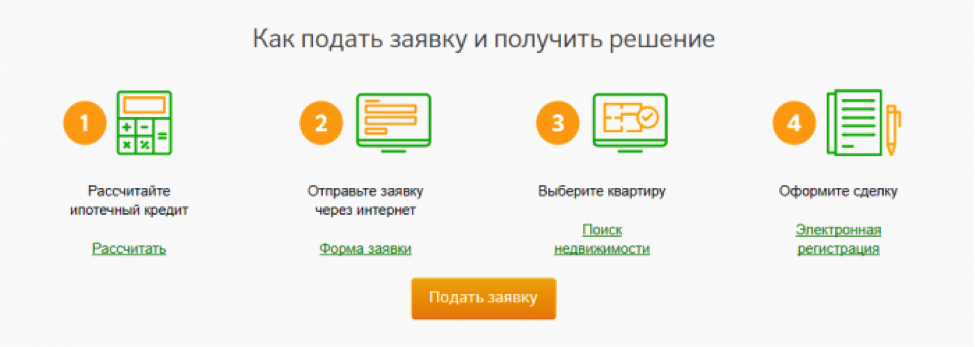

Как оформлять заявку в Ситибанке

- В главном горизонтальном меню необходимо надо нажать на интересующую вас услугу (например, «Кредит Ситибанка» или же «Кредитные карты»).

- Справа в верхней части экрана можно увидеть надпись на синем фоне «Онлайн заявка» – именно на неё и следует кликнуть.

- Перед юзером появится анкета заёмщика, которую надо полностью заполнить.

- После заполнения нужно нажать на плашку «Отправить в банк».

- Каждой заявке присваивается индивидуальный номер — его желательно сохранить на компьютер либо записать на бумажный носитель.

- Теперь осталось лишь дождаться ответа от Ситибанка по сотовой связи или по e-mail, в зависимости от того, какой вариант оповещения был выбран во время заполнения анкеты.

Этот способ подачи заявок подойдёт даже для тех, кто раньше никогда не обращался и не имел никаких дел с Ситибанком. Постоянные клиенты, те, у которых уже есть свой Личный кабинет на сайте Ситибанка, могут сначала зайти в него, а потом выполнить всю ту же последовательность действий, что была описана выше. Разумеется, постоянные клиенты всегда имеют приоритет перед «новичками».

Особое внимание стоит уделить процессу заполнения анкеты. В ней нужно указывать только актуальные и достоверные сведения:

- Прежде всего нужно выбрать город пребывания из выпадающего списка.

- Затем надо указать паспорт, место регистрации и некоторые другие данные из своего основного документа.

- На следующем шаге потребуется информация о текущем месте работы и получаемом доходе.

- Далее следует указать контактные данные и подтвердить согласие с договором, в котором прописаны условия получения кредита. С ним нужно ознакомиться заранее, перед тем, как поставить галочку.

Как отказаться от кредитки Просто Ситибанка

До того, как кредитная карта будет активирована, отказаться от обслуживания можно, не совершая никаких действий для ее получения или активации. В некоторых случаях клиенты, после получения положительного решения, передумывают оформлять кредитку. Не совершение действий по активации карты в течение 5 дней после ее получения приравнивается к автоматическому отказу от ее использования. То есть, если конверт с картой не вскрывается в течение указанного срока, а сама карта не активируется, позже сделать это уже не получится.

Подобный вариант используется в основном действующими клиентами, которым Ситибанк высылает кредитку по почте на условиях публичной оферты. Если карта была получена и активирована, то независимо от того, сколько времени она использовалась, держателю потребуется соблюсти процедуру закрытия карты и счета.

Заключение

CitiOne+ от «Ситибанк», к сожалению, не оправдывает заявленных высказываний. По крайней мере, в отношении среднестатистического пользователя. Потому что среднестатистический пользователь вряд ли сможет позволить себе обеспечивать финансовые показатели, требуемые для условий лояльности по карте. А стандартные ставки CitiOne Plus трудно назвать сверхвыгодными. Да и работа клиентской службы, если верить подтвержденным комментариям с официальных отзовиков, оставляет желать лучшего. CitiOne Plus – неплохой вариант для тех, кто привык оперировать крупными суммами и желает сэкономить на комиссиях. На всех остальных его преимущества, как нам кажется, не работают.