115-фз. как избежать блокировки счета и что делать, если это случилось

Содержание:

- Содержание закона

- Содержание статьи

- Как это работает. Внутренняя банковская кухня

- Права и обязанности компетентных структур

- Операции с наличными

- Терминология

- Что делать, если заблокировали счета в связи с ФЗ №115

- Основные обязанности финансовых организаций

- На кого распространяется действие Федерального закона

- Изменения 2018-2021 года

- О внесении изменений в Федеральный закон от 7 августа 2001 г. № 115-ФЗ

- Что могут сделать банки, если решат, что операция «нехорошая»?

- Что делать, если банк заблокировал счет

- Как передать в банк запрошенные сведения и документы?

- Важное о 115-ФЗ в 2021 году

- Дифференцированный подход в отношении представления сведений о контролируемых операциях

- Кто, помимо банка, может «сдать» вас Росфинмониторингу

Содержание закона

Необходимость кодификации отдельного закона обусловлена тем, что юридические лица могут участвовать в обороте денег, приобретенных незаконным путем, сами того не зная. Поэтому содержание Закона № -ФЗ направлено также на защиту интересов физических и юридических лиц, невольно ставших участниками противоправных операций.

Содержание законодательного акта ниже.

| Номер главы ФЗ № «О противодействии легализации» | Основные положения раздела |

| 1 | Содержит общие положения, то есть определяет, по каким направлениям действуют контролирующие органы. Дополнительно это разделе нашли свое отражение следующие положения:

|

| 2 | Фиксация списка лиц, а также организаций, уполномоченных осуществлять контроль этой сфере. Предусмотрены:

|

| 3 | Описывает порядок ведения работы контролирующих организаций уже после того, как преступление совершено. Деятельность направлена на дальнейшее прекращение противоправного деяния, воздействие на виновных лиц, а также способы защиты нарушенных интересов населения |

| 4 | Международное сотрудничество в сфере борьбы с легализацией прибыли, полученной незаконным путем |

| 5 | Это завершающий раздел, который указывает на обязанность компетентных организаций в полной мере выполнять возложенные функции. Указана ответственность должностных организаций, игнорирующий требования законодательства, а также не исполняющих вверенные обязанности в полной мере |

Ключевые моменты

- субъектами правоотношений выступают не только частные и государственные организации, но также отдельные физические лица и ИП;

- неоднократно за время действия документа, в него вносились правки и, сейчас есть ряд изменений, вступление которых в законную силу ожидается;

- нормативный акт действует по всей территории России, а также распространяется на российские организации, действующие за пределами РФ;

- на основании ФЗ подписано несколько международных договоров, направленных на установление сотрудничества с другими странами.

Содержание статьи

Любой держатель банковского счета рискует заинтересовать госорганы, ответственные за исполнение Федерального закона №115 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма».

Закон, ставший в последние пять лет настоящим кошмаром предпринимателей, был принят еще 20 лет назад. Никто толком и не знал о его существовании, но в 2016 резко изменилась практика применения ФЗ-115, действие которого касается очень многих сфер деятельности — от обналички до использования налоговых схем.

Любой банк, в котором вы обслуживаетесь, может счесть какую-нибудь операцию по счету сомнительной. Тогда он вправе заблокировать операцию вплоть до момента, когда рассмотрит ваши объяснения и сочтет их убедительными.

Нередко заблокированным оказывается, помимо самой операции, еще и доступ к банку-онлайн, а то и полностью счет. А это уже очень серьезная проблема. После блокировки счета невозможно открыть новый в другом банке. Да и новое юридическое лицо зарегистрировать не получится.

Как это работает. Внутренняя банковская кухня

Есть при банках служба, которая называется малопонятным и сложнопроизносимым словом комплаенс. Их уставная задача — следить за тем, чтобы не нарушалось действующее законодательство. Это не машина, а живые люди, прошедшие обучение в Центробанке. Комплаенс призваны защитить свой банк от возможных претензий к нему со стороны ЦБ.

Как только вы попали под прицел комплаенс, тут же блокируется ваш счет. Да, это не очень корректно называть блокировкой. По закону заблокировать счет можно исключительно в случае доказанной экстремистской деятельности.

Ну а дальше вы будете собирать документы, оправдываться, вас будут изучать, подозревать. И тут возможны два варианта, по которым будут развиваться события.

Предположим, вы смогли в конце концов сформировать пакет документов, объясняющий ваши действия. Отлично, расходимся по местам и продолжаем работать.

Но бывает и так, что отбиться не получается. Банк парализует ваш счет, всячески дает понять, что удачного выхода из ситуации не светит. И вот в тот момент, когда вы решаете, что пришло время из этого банка бежать, выясняется, что на сайте банка в открытой оферте прописан пунктик, который почему-то раньше не привлекал вашего внимания. А там черным по белому указано, что если счет закрыт по вине клиента, банку причитается до четверти вашего остатка на счете. Бывают вегетарианские банки, которые берут 15%. Но чаще — 20.

Тут ваши отношения с этой кредитной организацией и подходят к финалу. Что дальше? Дальше новые отношения с новым банком. И вы туда приходите с огромной табличкой на груди, на которой написано «Не прошел проверку по 115-ФЗ». Как думаете, попробует новый банк присмотреться к вам повнимательнее? Наверняка попробует.

Права и обязанности компетентных структур

Они закреплены ст. 7 115-ФЗ

В данной норме особое внимание уделяется ограничениям для организаций, совершающих операции с деньгами и иными ценностями. Несоблюдение предписаний, закрепленных в статье, может привести к применению в отношении виновных мер административной, уголовной, гражданско-правовой ответственности

В качестве ключевой обязанности компетентных структур названа проверка клиентов, совершающих операции с ценностями для выявления фактов легализации преступных доходов. Она должна выполняться на всех этапах движения имущества и денежных средств. Важнейшую роль при этом играет идентификация субъектов, обслуживаемых указанными организациями. Согласно ст. 7 Закона 115-ФЗ, компетентные структуры обязаны получать сведения не только о лицах, с которыми уже заключен договор, но и о потенциальных клиентах, т. е. до официального оформления их правоотношений.

Идентификация предполагает сбор и анализ следующих сведений о физлицах:

- Ф. И. О.

- Гражданство.

- Реквизиты паспорта или иного документа, удостоверяющего его личность.

- Сведения из миграционной карты.

- Адрес проживания (регистрации) либо места пребывания.

- ИНН (при наличии).

О юрлицах собирается следующая информация:

- Наименование.

- ИНН или код иностранного юрлица.

- Номер госрегистрации.

- Юрадрес или места нахождения.

Все указанные сведения должны быть проверены на предмет достоверности и полноты.

Порядок осуществления идентификации, хранения и анализа данных закрепляется в Правилах внутреннего контроля.

Операции с наличными

По общему правилу, обязательному контролю подлежат отдельные виды операций с денежными средствами или иным имуществом, сумма которых равна 600 тыс. руб. или рублевому эквиваленту этой суммы для операций в иностранной валюте либо превышает указанный размер (п. 1 ст. 6 Закона № 115-ФЗ). Перечень видов контролируемых операций с денежными средствами в наличной форме закреплен в подп. 1 п. 1 ст. 6 Закона № 115-ФЗ, который был скорректирован Законом № 208-ФЗ.

Во-первых, поправками, вступившими в силу с 10 января текущего года, внесено уточнение в части таких операций, как снятие со счета или зачисление на счет юрлица наличных денежных средств. Ранее они контролировались только в случаях, когда соответствующие действия не были обусловлены характером хозяйственной деятельности организации. Кредитные организации могли проверить характер деятельности по учредительным документам юрлица или по информации, полученной в ходе реализации программ осуществления внутреннего контроля по противодействию легализации (отмыванию) полученных преступным путем доходов (Информационное письмо Банка России от 21 августа 2002 г. № 1, Письмо Банка России от 13 июля 2005 г. № 99-Т).

Теперь такое ограничение изъято. С указанной даты обязательному контролю подлежат все операции по снятию со счета или зачислению на счет юрлица денежных средств в наличной форме. Соответственно, кредитным организациям больше не потребуется выявлять соответствие совершаемой операции с наличными денежными средствами характеру хозяйственной деятельности компании.

Здесь стоит учитывать сентябрьские разъяснения Банка России, в которых регулятор напомнил, что обязанность по представлению сведений о подлежащих обязательному контролю операциях возникает у кредитной организации в отношении тех операций, которые совершаются ее клиентами непосредственно в такой кредитной организации. Операция же по зачислению на банковский счет клиента – юрлица или ИП, открытый в кредитной организации, посредством внесения наличных денежных средств с использованием банкомата либо в кассу стороннего банка, осуществляется в рамках операции по переводу денежных средств без открытия банковского счета (ч. 2 и ч. 4 ст. 5 Федерального закона от 27 июня 2011 г. № 161-ФЗ «О национальной платежной системе»). Следовательно, указанная операция не подлежит обязательному контролю в соответствии с абз. 2 подп. 1 п. 1 ст. 6 Закона № 115-ФЗ (Письмо Банка России от 2 сентября 2020 г. № 12-4-4/3732 «О применении законодательства в сфере ПОД/ФТ»).

Во-вторых, из перечня операций с наличными, подлежащих обязательному контролю, исключен обмен банкнот одного достоинства на банкноты другого достоинства.

Терминология

Определения понятий дается в ст. 3 115-ФЗ. Разъяснение терминов необходимо для правильного понимания норм, исключения неверного их толкования.

Доходами от преступной деятельности называют деньги или другое имущество, полученные в результате совершения противоправного деяния. В данном случае ключевым аспектом является факт преступления. Дело в том, что граждане, уклоняющиеся от исполнения налоговых обязательств, преступниками (в классическом смысле) не являются, поскольку свои доходы они получают законным способом. Чувство собственности мешает им расстаться с частью своей прибыли.

Во втором абзаце 3 статьи рассматриваемого нормативного акта закрепляется состав активов, на который распространяется законодательство о противодействии отмыванию доходов от преступной деятельности. В данном случае имеет место соответствие положений 115-ФЗ и ст. 2 (п. «а» и «b») Страсбургской конвенции. В ней доходами от преступной деятельности именуется любое имущество (невещественное и вещественное, недвижимое и движимое), выраженное в вещах либо правах или представляющее собой документы и акты, удостоверяющее право на такие материальные ценности.

Анализ 115-ФЗ (ст. 1-3 в частности) указывает на то, что законодатель рассматривает преступные доходы в узком смысле, поскольку имеет в виду исключительно денежные средства либо другое имущество. Здесь, однако, следует учитывать и положения ГК. При применении норм 115-ФЗ ст. 128 Кодекса обеспечивает более полное понимание термина «иное имущество», поскольку в ней закреплен его состав. Согласно норме, по ним понимают вещи, ценные бумаги, деньги, имущественные права, продукты интеллектуального труда и средства индивидуализации, приравненные к ним, а также нематериальные блага.

Определение понятия легализации доходов, приведенные в 115-ФЗ и ст. 174.1 УК, схожи. В Кодексе указывается, что отмыванием денежных средств либо другого имущества, полученного преступным способом, называется осуществление финансовых операций, заключение сделок с ценностями в результате совершения преступлений, кроме тех, которые предусмотрены в статьях 193, 194, 198-199.2, или использование ценностей для ведения экономической (в т. ч. предпринимательской) деятельности.

Если сравнивать определения, приведенные в Федеральном законе 115-ФЗ и ст. 174.1 УК, то первом нормативном акте дается более емкое толкование понятий.

Что делать, если заблокировали счета в связи с ФЗ №115

Список негативных последствий в этом случае очень большой:

- Расторжение договора с банком. Деньги, находящиеся на ваших счетах забрать можно, но открыть новый счет, вклад или взять кредит в этом банке не получится в течение 5 лет;

- Невозможность предпринимателя вести хозяйственную деятельность (закупка товара, оплата счетов, выплата заработной платы и т. д.);

- Потеря бизнес партнеров и многое другое.

Для разблокировки карты и счетов необходимо:

- Предоставить документы, подтверждающие законность получения денежных средств.

- Если таковые отсутствуют, то можно придумать причину, подтвердить которую заведомо невозможно. Например, покупка/продажа криптовалют. Однако практика прошлого года показала, что это работает не во всех банках. Так, Сбербанк не примет никаких объяснений, если они не подтверждены документально. Альфа-банк и Тинькофф готов в подобных случаях пойти навстречу своим клиентам, но лишь раз. Вторая подобная ситуация неминуемо приведет к блокировке.

Основные обязанности финансовых организаций

Перечень главных обязательств включает следующие аспекты:

- сбор информации, соответствующей заявленным критериям;

- своевременная обработка данных для передачи ее на хранение;

- обновление сведений с фиксированной периодичностью;

- гарантия сохранности информации;

- передача данных в Росфинмониторинг;

- контроль участников, чьи счета уже заморожены;

- блокирование финансовых счетов потенциальных нарушителей.

Идентификация клиентов и их бенефициарных владельцев

Коммерческие и государственные организации обязаны самостоятельно проверять участников, обращающихся к ним для участия в сделках — идентифицировать. Это снижает риск участия нечестных субъектов, а также лиц, желающих легализовать доход, полученный незаконным способом.

Коммерческие и государственные организации обязаны самостоятельно проверять участников, обращающихся к ним для участия в сделках — идентифицировать. Это снижает риск участия нечестных субъектов, а также лиц, желающих легализовать доход, полученный незаконным способом.

Обязательные элементы установления личности физического лица:

- фамилия, имя, отчество;

- день рождения;

- подданство/гражданство;

- данные паспорта;

- единый код налогоплательщика;

- адрес проживания/временной регистрации.

В случае с юридическими лицами потребуется уточнение названия и адреса расположения фирмы, ИНН и формы собственности (ООО, ООТ, АТ), информация о текущих владельцах.

Обновление ранее полученной информации

Законодательством установлены следующие сроки проверки имеющейся информации о бенефициариях:

- неделя — при возникновении сомнений в актуальности полученных данных;

- год — общий период, установленный для всех организаций;

- 3 года — периодичность проверки вкладчиков НПФ (негосударственными пенсионными фондами).

Блокирование счетов

- раз в три месяца проводится проверка участников сделок;

- оценка деятельности субъекта и рисков внесения в список подозрительных личностей;

- внесение информации об участнике в перечень экстремистов;

- блокировка денежных счетов — мгновенно, но не позже суток.

Хранение информации

Пять лет — обязательный срок хранения документации о денежных правоотношениях с бенефициариями. Термин начинает идти с момента прекращения всех сделок и сотрудничества.

На кого распространяется действие Федерального закона

Так, статьи нормативного акта распространяются на всех физических лиц, пребывающих на территории России и действующих за ее пределами (граждане, резиденты, нерезиденты, иностранцы, апатриды).

Что касается юридических лиц, то действие ФЗ «О противодействии легализации» направлено на следующие категории организаций:

- Федеральная почта;

- страховые;

- кредиторы;

- кооперативы, предоставляющие платные услуги;

- ломбарды;

- участники рынка оборота драгоценных металлов;

- операторы связи;

- работники в сфере микрозаймов;

- фирмы, действующие в сфере недвижимости.

В целом, это каждая организация или индивидуальный предприниматель, трудовой бюджет которого располагает большими суммами.

Изменения 2018-2021 года

В прошлом и текущем году, Закон редактировался несколько раз. В 2018 году кратко:

- в список организаций, которые могут, на законных основаниях, проводить операции с денежными средствами, были внесены негосударственные пенсионные фонды. Но, делать это они могут только в рамках своей основной деятельности;

- было введено новое понятие «финансирование терроризма и финансирование распространения оружия массового уничтожения»;

- была введена новая ст. 7. 5, в которой прописаны меры, применяемые для противодействия финансированию распространения оружия массового уничтожения;

- была введена ст. 10. 2, в которой говорится о международном сотрудничестве в данной сфере;

- в ст. 7 была внесена обязанность банков заключать договоры банковского вклада только при предъявлении документов, подтверждающих открытие вклада на предъявителя;

- в иные статьи также были внесены изменения, соответствующие сложившейся ситуации в стране.

В марте текущего года вступила в силу 57 последняя редакция закона. Внесённые изменения затрагивают организации, входящие в банковскую группу или в банковский холдинг, а также адвокатов, нотариусов и других, которые оказывают услуги юридического и бухгалтерского характера. Все они, имея соответствующее распоряжение от своего клиента, совершают операции с денежными средствами, порой довольно крупными суммами.

Для организаций, которые входят в банковские объединения или холдинги, данные изменения носят исключительно положительный характер. В отношении остальных есть несколько негативных моментов. В частности, они теперь также могут применять меры по блокировке счёта своего клиента. Данные поправки вступили в силу уже через 18 дней после того, как были вынесены на обсуждение. Адвокаты, нотариусы и прочие, не успели к ним подготовиться, что привело к неудобствам именно для них.

То есть, для этих субъектов до сих пор нет ясности, как им исполнять новые обязанности, а также фиксировать факт их выполнения. Поэтому всем вновь описанным субъектам необходимо:

- пройти обучение в разумные сроки, либо провести внеплановый инструктаж в трёхдневный срок. То есть, до 21 марта пройти обучение по новым правилам должны были уполномоченные сотрудники организаций, входящих в банковские объединения и холдинги;

- все адвокаты, нотариусы и прочие, должны обновить свои правила внутреннего распорядка. Сделать это нужно было до 18. 04. Текущего года. То есть, им был дан всего месяц.

Если субъект участвует в программе «Добровольное сотрудничество с Росфинмониторингом», то ему рекомендуется:

- обновить свой личный кабинет в соответствии с полученными изменениями;

- пройти дополнительное обучение;

- полученные знания нужно будет использовать при заполнении отчета о результатах внутреннего контроля. Соответствующий раздел есть в Личном кабинете.

По мнению многих, кто по роду деятельности связаны с Законом № 115-ФЗ и имеет соответствующую практику, принятые изменения являются лишними и избыточными.

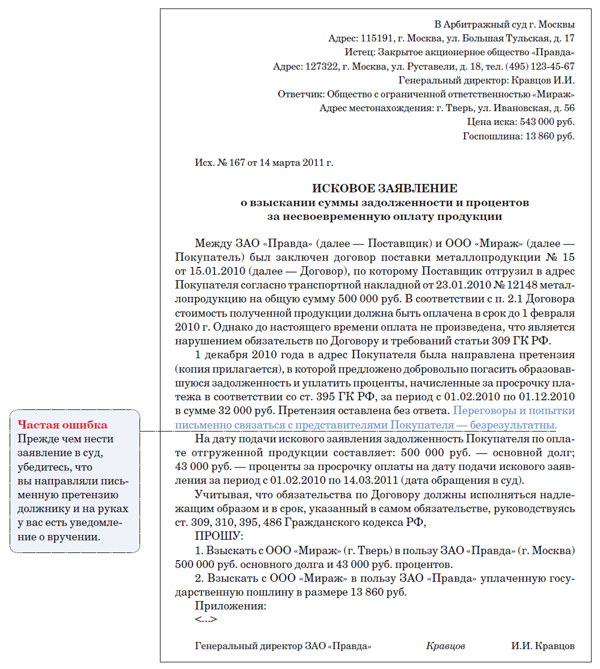

О внесении изменений в Федеральный закон от 7 августа 2001 г. № 115-ФЗ

Поделиться

Настоящим информируем о принятии Федерального закона от 30 декабря 2020 г. № 536-ФЗ «О внесении изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Начиная с 30 января 2021 года начнет действовать уточненный порядок реализации отдельных «антиотмывочных» правил.

Так, финансовые организации будут обязаны в течении 5 рабочих дней информировать клиентов о дате и причинах принятия ими решений об отказе в проведении операции (в соответствии с пунктом 11 статьи 7 Федерального закона № 115-ФЗ), а кредитные организации – также информировать клиентов о дате и причинах принятия решений об отказе в заключении договора банковского счета (вклада) или о расторжении такого договора (в соответствии с пунктом 5.2 статьи 7 Федерального закона № 115-ФЗ). При этом, порядок предоставления вышеобозначенной информации должен быть зафиксирован в договоре банковского счета (вклада) или в правилах, доступных любому заинтересованному лицу для изучения (например, путем размещения на сайте финансовой организации в сети «Интернет»).

Кроме того, кредитные организации не смогут на основании Федерального закона от 7 августа 2001 года № 115-ФЗ отказать физическому лицу

в заключении договора банковского счета (вклада).

Важно отметить, что финансовые институты при наличии подозрений в легализации преступных доходов или финансировании терроризма смогут реализовать свое право на отказ в совершении операции по поручению клиента только, если такое решение принято руководителем организации или специально уполномоченными им лицами. Аналогичный подход будет действовать применительно к решениям кредитных организаций об отказе в заключении договора банковского счета (вклада) или о расторжении договора банковского счета (вклада). . Ряд изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» вступит в силу с 1 сентября 2021 года

Ряд изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» вступит в силу с 1 сентября 2021 года.

В частности, с учетом Рекомендации 10 Группы разработки финансовых мер борьбы с отмыванием денег1 (ФАТФ) для финансовых институтов будет установлено базовое требование о невозможности обслуживания клиента в случае непроведения его идентификации или упрощенной идентификации и не установления сведений о характере деловых отношений с клиентом, информации о целях финансово-хозяйственной деятельности, финансовом положении и деловой репутации клиента. Поскольку обязанность по идентификации закреплена в Федеральном законе № 115-ФЗ с начала его действия, то названное дополнение не приведет к изменению существующего в настоящее время порядка взаимоотношений граждан и юридических лиц с финансовыми институтами, вовлеченными в «антиотмывочную» систему.

Федеральный закон от 30 декабря 2020 г. № 536-ФЗ опубликован на официальном интернет-портале правовой информации 30 декабря 2020 года (http://publication.pravo.gov.ru/Document/View/0001202012300037).

___________________________

1 Рекомендации размещены на официальном сайте ФАТФ, сайтах Росфинмониторинга и Международного учебно-методического центра финансового мониторинга (МУМЦФМ) в сети «Интернет».

Что могут сделать банки, если решат, что операция «нехорошая»?

- Затребовать пояснения по операции;

- отключить доступ к интернет-банку;

- отказать в выдаче наличных или переводе денег по безналичному расчёту;

- заблокировать карту;

- отказать в открытии нового счёта или перевыпуске карты.

На практике действует правило: сначала блокируем, потому разбираемся, что к чему. Что будет делать человек с заблокированной картой, если на ней все его деньги, никого не волнует.

Конечно, закон не работает идеально. Он сложен для понимания и применения. Случается, что сотрудники банков понимают его неверно.

Примеры ошибок в реализации «антиотмывочного» закона

Пример 1. Человек заплатил с кредитной карты за спортивную секцию дочери. Сумма оплаты — 3280 рублей. Получатель денег — Департамент финансов г.Москвы. Назначение платежа «Оплата за ».

Платёж проводился с кредитной карты Почта Банка, которому операция не понравилась. Банк запросил пояснения — а кто выгодоприобретатель ? Чем закончится история, пока неизвестно.

Пример 2. Человек организовывал совместные покупки: принимал заказы на вещи из магазина, ехал и покупал их. Оплату принимал на свою карту Сбербанка.

Однажды Сбербанк заблокировал карту, потому что счёл операции подозрительными. Банку показалось странным, что множество людей переводят деньги человеку на карту. Но ведь никакого преступления и никакого, тем более, терроризма, в этих действиях не было.

Пример 3. Человек решил купить квартиру на честно и законно заработанные деньги, которые «раскиданы» по разным банкам. За несколько дней до сделки он переводит все деньги в Сбербанк. Покупатель написал заявление на обналичивание этих средств. Никаких возражений со стороны Сбербанка не было.

За два дня до сделки сотрудник банка просит документы, «доказывающие взаимоотношения». Какие это документы, сотрудник сказать не может. Ссылаясь на то, что это формулировка службы безопасности, которую служба никак не пояснила. Покупатель присылает сканы справки 2-НДФЛ, банк доволен.

Но за день до сделки банк заблокировал счёт с деньгами, основываясь на «антиотмывочном» законе.

Покупатель мчится в банк выяснять, что к чему. Выяснилось, что банку нужен был предварительный договор купли-продажи квартиры. В результате снятие средств было всё же одобрено, блокировка снята, но сделку по покупке квартиры пришлось переносить.

Таких примеров много.

Что делать, если банк заблокировал счет

Быстрый и квалифицированный отчет банку часто может спасти ситуацию.Евгений Жариков ответил так:

Из этой истории становится понятно, что оперируют антиотмывочным законом не бездушные машины, а живые люди, которым действительно может хватить для снятия подозрений внятного объяснения, подкрепленного документами.

Выигрывает тот, кто не надеется, что проблема растает сама каким-то чудесным образом. Чуда не произойдет. И даже если у вас нет возможности ответить банку качественно и квалифицированно, ответьте хоть как-то. Пусть они видят, что вы заинтересованы в решении проблемы и пытаетесь что-то сделать.

ЦБ РФ выпустил Методические рекомендации 18-МР 19МР. Это достаточно внятный текст, который содержит критерии, позволяющие отнести контрагента к подозрительным по 115-ФЗ. Если получили претензию, открывайте рекомендации и пишите ответ по перечисленным критериям. Делайте это скрупулезно, не упуская ни одного пункта. Пусть даже вам кажется, что этот критерий точно не про вас, не поленитесь, опровергните и его. Подшейте к ответу совершенно все документы, которые удастся отыскать.

И никогда не выбрасывайте чеки или платежные поручения. Всегда будьте готовы к ответу на запрос из банка. Пусть лучше эти папочки с чеками вам не пригодятся никогда, чем возникнет ситуация, когда вам нечего будет ответить. Хороший бухгалтер всегда немного параноик.

Сергей Степашин, индивидуальный предприниматель, занимающийся грузоперевозками:

Как передать в банк запрошенные сведения и документы?

Когда банк запрашивает у клиента сведения и документы о законности происхождения денег и экономическом смысле проводимых операций, он обязательно сообщает, как их передать. Нужно отправлять документы в банк именно тем способом и по тому адресу, который указан в запросе. Обычно банк предлагает отправить скан-копии документов по электронной почте. Также клиента могут попросить принести документы в офис банка по месту открытия счёта или выдачи карты либо переслать копии бумажной почтой.

Если отправляете документы по электронной почте, обязательно укажите в теме письма ваши Ф. И. О. Файлы лучше пересылать в формате PDF. Общий объем письма не должен превышать 12 Мб. Если вам надо отправить больше, разбивайте на несколько писем.

Если решили направить документы бумажной почтой, помните, что такое письмо может опоздать. Тогда банк не получит его в установленные сроки, а это может повлиять на его решение. По возможности отправляйте документы по электронной почте или, если это указано в запросе, принесите их в офис банка.

Если вы не можете вовремя предоставить нужные документы или у вас их нет, как можно скорее сообщите в банк указанным в запросе способом, почему сложилась такая ситуация. Чем подробнее и быстрее вы всё объясните, тем лучше. Это может стать определяющим фактором, когда банк будет принимать решение.

Важное о 115-ФЗ в 2021 году

Федеральный закон №115 хоть и увидел свет 20 лет назад, но всегда остается актуальным. Чуть ли не каждый год к нему принимаются «омолаживающие» поправки.

Налоговики и Центробанк давно стараются взять под контроль наличку, которая ходит в бизнесе. Но до последнего времени все усилия были тщетны. При возникших подозрениях начиналась долгая и не всегда результативная переписка между ведомствами — запросы, ответы, новые запросы. За это время грамотный обнальщик успевал прокрутить деньги и закрыть фирму.

В 2021 году государство пошло по простому и эффективному пути — по сути, упразднило для банков налоговую тайну, а для налоговиков — банковскую. Теперь взаимообмен интересующей информацией между ЦБ и ФНС происходит без лишних сложностей — моментально. Даже запрос писать не нужно.

Дифференцированный подход в отношении представления сведений о контролируемых операциях

Если ранее содержание п. 4 ст. 6 Закона № 115-ФЗ предусматривало только обязанность по представлению организациями, осуществляющими операции с денежными средствами или иным имуществом, сведений о подлежащих обязательному контролю операциях непосредственно в уполномоченный орган, то теперь в нем подробно расписано, какая организация и в отношении каких операций должна представлять в Росфинмониторинг необходимые сведения. Так, конкретные исчерпывающие перечни контролируемых операций, по которым требуется представление сведений, установлены для:

-

кредитных организаций;

-

профессиональных участников рынка ценных бумаг;

-

операторов инвестиционных платформ;

-

страховых организаций (за исключением страховых медорганизаций, осуществляющих деятельность исключительно в сфере ОМС) и страховых брокеров;

-

лизинговых компаний;

-

организаций федеральной почтовой связи;

-

ломбардов;

-

организаций, осуществляющих скупку, куплю-продажу драгоценных металлов и камней, ювелирных изделий из них и лома таких изделий;

-

организаторов азартных игр;

-

операторов лотерей;

-

управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и НПФ;

-

операторов по приему платежей;

-

коммерческих организаций, заключающих договоры финансирования под уступку денежного требования в качестве финансовых агентов;

-

кредитных потребительских кооперативов, в том числе сельскохозяйственных;

-

микрофинансовых организаций;

-

обществ взаимного страхования;

-

негосударственных пенсионных фондов;

-

операторов связи, имеющих право самостоятельно оказывать услуги подвижной радиотелефонной связи и услуги связи по передаче данных.

Например, кредитные организации должны подавать сведения по равным или превышающим 600 тыс. руб. операциям с денежными средствами в наличной форме, по банковским счетам и вкладам, по предоставлению юрлицами, не являющимися кредитными организациями, беспроцентных займов, а также по операциям с наличными или безналичными денежными средствами в рамках сделок с недвижимостью при сумме операции 3 млн руб. и более, по получению физлицом денежных средств в наличной форме с использованием платежной карты, операциям на сумму 600 тыс. руб. и выше по зачислению денежных средств на счет или их списанию со счета при осуществлении платежей по договору финансовой аренды и т. п. А страховые организации – по операциям о зачислении или переводе на счет денежных средств, предоставлении или получении кредита (займа), операциям с ценными бумагами, если хотя бы одной из сторон является физлицо или юрлицо, зарегистрированное в государстве, не выполняющем рекомендации Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ), операциям по выплате физлицу или юрлицу страхового возмещения или получению от них страховой премии по установленным видам страхования, операциям по получению НКО денежных средств или иного имущества от иностранных государств, международных и иностранных организаций, иностранных граждан и лиц без гражданства, а равно по их расходованию при сумме операций 100 тыс. руб. и более. Им же необходимо отчитываться по операциям с денежными средствами или иным имуществом, если хотя бы одной из сторон является организация или физлицо, в отношении которых имеются сведения об их причастности к экстремистской деятельности, терроризму или к распространению оружия массового уничтожения.

Отметим, в своем Письме от 11 сентября 2020 г. № 12-4-4/3908 «О применении отдельных положений законодательства Российской Федерации в сфере ПОД/ФТ» Банк России напоминает, что обязанность кредитной организации по направлению сведений в уполномоченный орган о подлежащих обязательному контролю операциях возникает при наличии всей информации, необходимой для квалификации операций в качестве подлежащих обязательному контролю. «В целях выявления подлежащей обязательному контролю операции кредитная организация вправе запросить у клиента дополнительную информацию и документы, необходимые для исполнения обязанности, установленной Законом № 115-ФЗ», – указывается в документе.

Кто, помимо банка, может «сдать» вас Росфинмониторингу

Банк не единственная структура, которая обязана информировать контролирующие органы о подозрительной финансовой деятельности фирм и предпринимателей.

Бухгалтеры, нотариусы, адвокаты, юристы, аудиторы — все они не просто могут, а обязаны сообщать в Росфинмониторинг о ставших им известными сделках, возможно попадающих под Федеральный закон №115.

Любопытно, что закон требует от вышеперечисленных категорий не просто уведомить Росфинмониторинг, а сделать это без предупреждения. В противном случае они сами станут мишенью.

Эта норма была в законе давно. Но в 2018 году Росфинмониторинг настойчиво напомнил бухгалтерам, нотариусам и юристам об их обязанности. А чуть позже вышли поправки к закону, в которых, наряду с ними, упоминались уже и аудиторы. Раньше требование касалось их не в полной мере. До 4 мая 2018 аудиторы должны были сообщить о вскрытых нарушениях руководству фирмы, и только потом, через три месяца, если меры по устранению нестыковок не были приняты, доложить о них Росфинмониторингу.

В 2018-м после публикации новых норм поведения, соцсети наполнились сообщениями от бухгалтеров и других упомянутых категорий, которые торжественно обещали своим клиентам никому ничего не сообщать. Но давайте трезво смотреть на вещи. За недоносительство предусмотрены серьезные штрафы, и вряд ли многие захотят идти на риск.