Как бухгалтеру примирить сотрудников с зарплатными проектами

Содержание:

- Условия для подключения к зарплатному проекту

- Выплата заработной платы

- Особенности перевыпуска зарплатной карты

- Как выбрать банк для оформления зарплатной карточки

- Карты в рамках зарплатного проекта Сбербанка

- Как оформить золотую карту?

- Варианты действий при увольнении работника

- Как работает зарплатный проект?

- Особенности зарплатного проекта

- Как поменять зарплатную карту на другой банк — пошаговый план

Условия для подключения к зарплатному проекту

Чтобы подключиться к зарплатному проекту Сбербанка для ИП, требуется заключить двусторонний договор. Подробнее ознакомиться с условиями и заполнить заявление можно на официальном сайте финансово-кредитного учреждения. При личном визите в банк следует подготовить пакет документов. Обязательных – три:

- паспорт гражданина РФ;

- ИНН;

- свидетельство установленной формы о том, что конкретное физическое лицо является индивидуальным предпринимателем.

Иногда специалисты банка могут дополнительно запросить некоторые документы. Получив зарплатную карту, ИП сможет быстро понять, что пользоваться ею более выгодно, чем обычной дебетовой, которая была выдана физическому лицу.

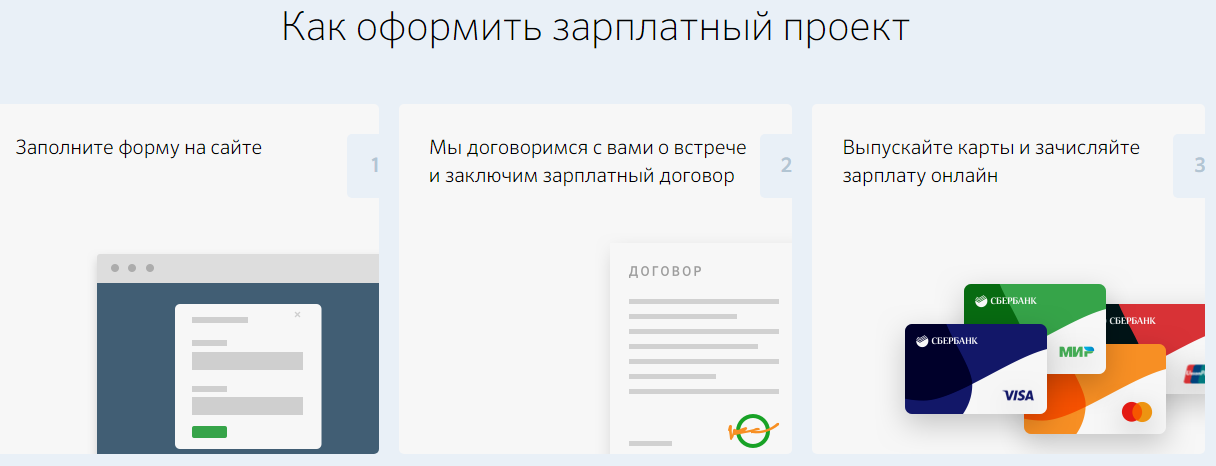

Порядок подключения к зарплатному проекту для индивидуальных предпринимателей аналогичен процедуре, которую проходят юридические лица. Все начинается с подачи заявки на сайте банка. Далее нужно следовать определенному алгоритму:

- Лично встретиться с сотрудником банка.

- Уточнить все нюансы, взвесить плюсы и минусы.

- Подписать двустороннее соглашение.

- Выбрать тип пластиковой карты.

- Подать заявление, в соответствии с которым требуется выпустить банковскую зарплатную карту ИП.

- Создать личный кабинет для управления карточкой через интернет-банк.

- После формирования зарплатной ведомости перечислить деньги.

- Зафиксировать перевод денег на зарплатную карту.

Подробная инструкция есть на официальном сайте Сбербанка. Если что-то останется непонятным, можно проконсультироваться с персоналом учреждения. Банковская карта, предназначенная для оплаты труда, будет выдана в том отделении, где подавалось заявление, вместе с прилагаемым к ней договором на обслуживание. В дальнейшем в соответствии с поданной ведомостью определенная сумма будет списана с расчетного счета и переведена на счет пластика.

В рамках зарплатного проекта индивидуальные предприниматели могут проводить операции, пользуясь сервисом Сбербанк Онлайн. Чтобы вывести денежные средства, ИП самостоятельно осуществляет формирование реестра. Для этого ему нужно выбрать категорию «Прочие выплаты».

Зарплатные карты принимаются во всех банкоматах Сбербанка. Не имеет значения, какой это регион. Платить комиссию не придется (в пределах установленных лимитов).

Если возникнет необходимость, можно снять любую сумму, доступную на счете. И делать это можно тогда, когда возникла острая необходимость и в наиболее удобное время.

С зарплатной картой на руках можно с помощью информационно-платежного терминала производить безналичные расчеты, оплачивая различные услуги – от мобильной связи, интернета, кабельного и спутникового телевидения до налогов и услуг ЖКХ, а также приобретать товары в магазинах.

Выплата заработной платы

Одна из основных обязанностей работодателя — выплата зарплаты, а одно из основных прав работника — право на получение оплаты за свой труд.

В соответствии с нормами статьи 136 ТК РФ заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо переводится в кредитную организацию, указанную в заявлении работника, на условиях, определенных коллективным договором или трудовым договором.

Работник вправе заменить кредитную организацию, в которую должна быть переведена заработная плата, сообщив в письменной форме работодателю об изменении реквизитов для перевода заработной платы не позднее чем за 5 рабочих дней до дня выплаты заработной платы.

Многие компании выплачивают заработную плату на банковские счета работников через зарплатный проект.

Зарплатный проект (ЗП) — это услуга, оказываемая кредитной организацией работодателям, для перечисления сотрудникам заработной платы в безналичной форме (на банковские карты). В рамках соглашения с работодателем банк выпускает расчетные пластиковые карты для сотрудников организации и в дальнейшем перечисляет зарплату и другие платежи на карточные счета.

Выбор такого способа выплаты зарплаты, как перечисление в безналичной форме, должен быть зафиксирован в коллективном договоре или в трудовых договорах с сотрудниками. Такой вывод следует из норм статьи 136 ТК РФ и подтверждается многочисленными примерами из судебной практики (см., например, Решение Октябрьского районного суда г. Архангельска от 05.03.2012 по делу № 2-1366/2012).

Изменению зарплатного проекта, как правило, предшествует издание приказа руководителя организации. В данном приказе решаются организационные вопросы, в том числе касающиеся определения даты перехода на новый зарплатный проект.

Также, поскольку в статье 136 ТК РФ четко сказано, что зарплата перечисляется на указанный сотрудником счет, при смене зарплатного проекта необходимо заручиться письменным заявлением сотрудника о перечислении оплаты труда через иной зарплатный банк. При заполнении заявления на перечисление зарплаты на карточный счет в рамках зарплатного проекта нет необходимости включать в заявление все реквизиты банка. Достаточно указать те реквизиты, которые могут точно идентифицировать счет (номера расчетного счета и карты).

Нормы действующего законодательства РФ не содержат ответа на вопрос, как и в каких документах зафиксировать выдачу карты работнику. Пластиковые карты, как правило, по доверенности получает уполномоченный сотрудник работодателя. Выдачу карт работникам вместе с конвертами, в которые вложены ПИН-коды, можно зафиксировать в реестре на выдачу карт, оформленном в произвольной форме.

В практике часто возникают вопросы: можно ли обязать сотрудников перейти на новый зарплатный проект; что делать, если работник не согласен на изменение зарплатного банка.

В статье 136 ТК РФ (так же как в иных нормах трудового законодательства) не указано, что выбор кредитной организации, через которую будет перечисляться зарплата, относится к компетенции работодателя. Более того, закон прямо закрепляет за работником право выбора банка и право его замены в любой момент путем подачи заявления, то есть в одностороннем порядке без подписания дополнительного соглашения с работодателем.

Даже тот факт, что стороны в трудовом договоре (или дополнительном соглашении к нему) согласовали перевод заработной платы работника в конкретную кредитную организацию, не может рассматриваться в качестве обстоятельства, препятствующего замене работником банка по своему желанию. Ведь в силу статьи 9 ТК РФ коллективные договоры, соглашения, трудовые договоры не могут содержать условий, ограничивающих права или снижающих уровень гарантий работников, по сравнению с установленными трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. Таким образом, принудить работника к смене зарплатного банка нельзя.

Другой актуальный вопрос: можно ли после заключения соглашения с банком на ведение зарплатного проекта не отказываться от услуг прежнего банка, сохранив в организации фактически несколько зарплатных проектов. В настоящее время отсутствуют нормы, запрещающие применение указанного порядка. Поэтому подобный вариант организации хозяйственных отношений также поддерживается в программных продуктах фирмы «1С».

Особенности перевыпуска зарплатной карты

Все банковские карты имеют ограниченный срок действия. Он написан на передней стороне. Большинство банков заранее предупреждают клиентов о необходимости произвести замену. При этом перевыпуск осуществляется автоматически. Но некоторые финансово-кредитные организации оставляют вопрос отслеживания срока действия карточки на клиента и требуют написать заявление на перевыпуск.

Выпуск нового пластика осуществляется бесплатно только в том случае, если срок действия предыдущего истек. В случае потери или порчи необходимо оплатить сумму, установленную внутренними документами. Обычно она не превышает 300 рублей.

Когда карта готова, клиентам на телефон приходит соответствующее уведомление. Забрать ее возможно только в отделении, с которым заключался зарплатный проект. На основании договора иногда специалисты банка сами привозят новую карточку. Но такое практикуется достаточно редко.

При получении и активации необходимо:

- предъявить паспорт;

- подтвердить устно или путем предоставления трудового договора работу в организации;

- расписаться за получение карты и дождаться ее активации.

После этого можно использовать ее по назначению. Стандартный срок действия составляет 2 или 4 года, в зависимости от статуса карты.

Как выбрать банк для оформления зарплатной карточки

Выбор пластика для начисления заработной платы – очень важный процесс. Ошибившись, можно крупно пожалеть. Ведь отказ от общего зарплатного проекта, которым пользуется вся фирма, навлечет дополнительные расходы на владельца

Поэтому важно, чтобы плюсы от смены финансового учреждения перевесили минусы

При выборе банка с зарплатным проектом обязательно стоит обратить внимание на определенные факторы и критерии:

- Надежность учреждения и качество обслуживания. Чем крепче банк стоит на ногах, тем меньше шанс, что его ликвидируют, и вы останетесь без денег на карточке на какое-то время. Что касается качества обслуживания – удобство в этом плане поможет решить большинство возможных проблем с минимумом нервозатрат.

- Количество и расположение банкоматов и офисов в населенном пункте. Если вы предпочитаете использовать наличные деньги, то лучше заранее узнать, где их будет удобно снять с карточки, и подбирать наиболее удобный вариант.

- Стоимость обслуживания зарплатного пластика. Чем она ниже – тем лучше для владельца. Кроме того, некоторые банки предлагают бесплатное обслуживание для тех, кто расплачивается с карточки или хранит на ней определенную сумму денег.

- Дополнительные возможности карты. Зачастую зарплатный пластик дополнительно получает пакет функций – например, начисление процентов на остаток. Или весомый кэшбек за покупки. А вместе с этим – ещё и акции в определенных магазинах. Чем больше таких дополнительных бесплатных функций – тем лучше!

- Минимальные комиссии за переводы или оплату услуг банковской картой. Чтобы было максимально удобно использовать пластик, лучше позаботиться о снижении расходов на комиссию. Например, чтобы было не накладно оплачивать коммуналку или штрафы в ГИБДД.

Это наиболее важные параметры зарплатной карточки. Если ими пренебречь, то может статься, что выгоды менять зарплатный банк вообще нет. Но это ещё не все критерии, на которые можно опираться.

В качестве дополнительных параметров поиска можно обратить внимание на следующее:

- Наличие выгодных программ для владельцев зарплатных карт. Никто не знает, когда может понадобиться кредит. А банки любят зарплатных клиентов, охотнее одобряя их заявки и выдавая займы под меньшие проценты.

- Низкие или отсутствующие комиссии за снятие денег в банкоматах других банков. Иногда бывает неудобно или просто лень идти до терминала выбранного банка. Зато под рукой может оказаться «чужой» банкомат.

- Большинство банков просит доплатить за оповещения, но некоторые готовы делать это бесплатно. Выгодно, когда вы хотите следить за состоянием карточки всегда.

На этом список не заканчивается. Каждый человек сможет подобрать еще десяток параметров, которые важны лично ему, вплоть до цвета пластика. Но, опираясь на эти параметры, вы точно сможете подобрать наиболее выгодную карту для получения заработной платы.

Карты в рамках зарплатного проекта Сбербанка

Сбербанк выпускает зарплатные карты 4 категорий. Комиссия за обслуживание зависит от договоренности между банком и работодателем, но имеет ограничения, установленные . Чем выше класс пластика, тем больше у него преимуществ и больше стоимость.

| Вид карты | Название | Достоинства | Стоимость годового обслуживания (определяется договором), руб. |

|

0-3 000 | ||

|

0-10 000 | ||

|

0-900 | ||

|

0-750 | ||

|

450-900 | ||

|

0-3500 | ||

|

0-150 | ||

|

600-1 000 | ||

|

2 000-4 000 |

Кроме перечисленных банковских карт, Сбербанк выпускает также Visa Infinite, которая становится доступна при подключении пакета услуг «Первый». Отдельные виды пластика появляются в период проведения акций. Актуальный перечень карт и тарифов по ним можно уточнить на официальном сайте .

Как оформить золотую карту?

Если при оформлении зарплатного проекта вы получили стандартный дебетовый пластик, вы можете получить премиальную карту самостоятельно. Для этого вам потребуется:

- Написать заявление на прикрепление счета для начисления заработной платы к счету золотой карты в кадровом отделе вашего предприятия или компании;

- После отправки заявления кадровым сотрудником в банк, в течение 10 дней вы получите именную карточку Gold – она будет доставлена на предприятие.

При этом вам не придется подписывать новый договор на обслуживание: все необходимые данные уже переданы вашей компанией в банк, поэтому выпуск новой карточки не займет много времени.

Активация карты

Любой пластик, полученный в банке, необходимо активировать. Сделать это можно несколькими способами:

- В банкомате или платежном терминале: воспользуйтесь ближайшим терминалом самообслуживания Сбербанка, введите ПИН-код и запросите баланс карты;

- В кассе банка: сделайте запрос на состояние счета и введите ПИН-код;

- С помощью службы поддержки: сообщите оператору, что хотите активировать карточку, и следуйте его дальнейшим указаниям.

Закрытие карты

Когда может потребоваться закрытие зарплатной карты? Чаще всего это случается при отказе предприятия от услуг одного банка и переходе на зарплатный проект другой финансовой организации. Однако существуют и другие причины. Среди них:

- Желание сотрудника пользоваться услугами другого банка;

- Отказ от безналичного получения зарплаты;

- Увольнение.

Если вы меняете место работы, стоит закрыть карту. Вы перестаете быть участником зарплатного проекта, а значит, пластик переводят на стандартный тариф – который может оказаться для вас совсем невыгодным, так как счет на карте будет уменьшаться каждый месяц на стоимость обслуживания продукта.

Если вы хотите продолжить использовать карту, узнайте стоимость обслуживания на ее стандартном тарифе. В случае, если вы переходите на предприятие, подключенном к зарплатному проекту СБ РФ, обратитесь в кадровый отдел: вероятно, вам разрешат переподключить уже имеющуюся карту СБ РФ. В противном случае потребуется выпуск новой дебетовки.

При этом стоит понимать, что просто так перестать использовать ненужную карту и положить ее в дальний карман кошелька не получится – ее нужно именно закрыть. А закрытие – это не просто сдача карты в банк. Эта процедура включает аннулирование счета сотрудника, а также деактивация и блокировка всех остальных карт, привязанных к этому счету. Поэтому для начала убедитесь, что на него не привязаны другие банковские продукты. Иначе закрывать придется и их.

Как закрыть золотой зарплатный пластик?

Далее вам следует:

- Обратиться в банк со своим паспортом и картой. В идеале стоит идти в то же отделение, в котором вы получали продукт;

- Напишите заявление, на бланке организации или в свободной форме. По требованию вам предоставят копию;

- Операционист выдаст вам мемориальный ордер на принятие ценностей и их уничтожение. Проверьте корректность указанных данных;

- После этого передайте карточку сотруднику банка – он разрежет ее в вашем же присутствии;

- Если на счету оставались какие-либо средства, вы сможете получить их обратно в кассе банка.

Почему важно закрывать карту в том же офисе, в котором она была оформлена? Дело в сроках. Если вы пишете заявление там же, где и получили карточку, ее закроют в тот же день

А вот если карточный счет закрывается в другом отделении, то для возврата оставшихся средств вас попросят написать заявление о переводе средств. На его обработку потребуется 2−3 дня.

Полное закрытие счета происходит через 30 суток после подачи заявления. По окончании этого срока вам следует снова обратиться в банк и взять справку об аннулировании счета.

Некоторые клиенты банков просто блокируют карточку. Однако это не совсем верно. Дело в том, что закрытие счета означает и закрытие карты, а блокировка карты подразумевает, что счет будет активным, и средства за его обслуживание будут сниматься в стандартном режиме. Ведь карта, по сути, просто «ключ» к вашим средствам. Поэтому ненужный пластик лучше закрыть, чтобы избежать лишних трат.

Зарплатная дебетовая карта Gold – ваш способ подчеркнуть свой статус и доход. Топ-менеджмент и владельцы бизнеса могут получить ее в рамках зарплатного проекта. Она обеспечит владельца рядом привилегий: среди них Priority Pass в аэропортах, повышенный кэшбэк баллами Спасибо, различные бонусы и акции от платежных систем и партнеров банка и др.

Варианты действий при увольнении работника

После прекращения трудового соглашения между сотрудником и работодателем, первому необходимо обратиться в банк с заявлением для изменения тарифного плана. Компания не захочет платить за уволенного работника. Однако это может сделать бухгалтерия. Они должны отправить в банк уведомление с просьбой убрать его из списка индивидуального счета, привязанного к проекту. Тогда все расходы идут на физическое лицо. Он также может отказаться от карты, написав заявление.

Выход из проекта

Порядок расторжения договора предусмотрен его условиями. Инициатором может выступать банк или компания. После прекращения действия соглашения, зарплатный счет закрывается. Его аннулирование не влияет на основной расчетный. Его закрытие возможно только при смене учреждением обслуживающей компании.

Как работает зарплатный проект?

Вопрос работы ЗП – краеугольный. Без его понимания нельзя принять правильное решение при выборе банка и тарифа. В частности важны такие подвопросы, как перевод денег и сопровождение проекта. Помимо того, есть и более мелкие, неочевидные моменты.

Зачисление зарплаты на карту

Порядок переводов денежных средств:

- Юрлицо (компания) перечисляет деньги банку, с которым заключено сотрудничество.

- Выписывается платёжное поручение на пополнение баланса счёта, с которого выплачивается зарплата.

- Формируется ведомость. В ней указываются все работники и суммы, предписанные к выплате.

- Банковский сотрудник осуществляет проверку подлинности поданных бумаг. При отсутствии ошибок и других проблем поручение реализуется.

- Деньги переводятся на счёт ЗП. При этом аванс, зарплата и командировочные распределяются по списку.

- Работники получают средства в офисе банка или в банкомате.

Все этапы строго контролируются кредитно-финансовым учреждением. По этой причине неточность, допущенная на любом из них, приводит к отклонению операции.

Ведение проекта в организации

Ведение ЗП – специфическое мероприятие в сравнении с обычной процедурой расчётов внутри организации.

Как правило, работник бухгалтерии подаёт в банк ведомость и переводит общую суммы планируемых выплат. Весь бухучёт и разного рода расчёты производятся в определённой программе, принятой к использованию в компании.

Нужные документы посредством специального оборудования направляются в кредитно-финансовое учреждение. После этого на карты сотрудников юрлица (по прошествии некоторого времени) поступают деньги – их переводит уже сам банк.

Примечание 2. Даже если организация начисляет зарплату своим специалистам на карты, это не освобождает её от выдачи расчётных листов, удержания налоговых сборов, уплаты взносов в Пенсионный фонд и прочие госструктуры.

Нюансы

Теперь настал момент разобраться с таким термином, как “обратная комиссия”. Что это такое? Если говорить просто, ОК – это сумма, взимаемая банком за перевод денег на платёжные инструменты и исполнение платёжных поручений.

Нетрудно догадаться, что обратная комиссия напрямую зависит от количества сотрудников, работающих в компании. Именно поэтому ЗП пока что – услуга, наиболее распространённая в больших учреждениях.

Чем же в итоге зарплатный проект отличается от стандартной системы начисления зарплат? Самое главное – в рамках проекта бухгалтер не обременён работой с огромным числом платёжных поручений. Перевод денег в разные банки является трудоёмким мероприятием, отнимающим много времени. Что делать, если в штате, например, от 400 до 900 человек? Зарплатный проект в этом случае снимает нагрузку на бухгалтерию.

Кроме того, следует отметить, что на карточки можно переводить не только зарплатные средства, но и прочие выплаты. Это могут быть командировочные, займы и т.д.

Особенности зарплатного проекта

В настоящее время огромное количество финансовых операций осуществляется в безналичном режиме, что упрощает работу специалистов и уменьшает документооборот. Поэтому зарплатный карточный проект — это услуга, которая выгодна всем сторонам. Разберемся, что означает понятие «зарплатный проект», а также рассмотрим что это такое и какие проценты за его ведение берет банковская организация.

Дадим определение данного термина. Зарплатный проект — это банковский продукт, который предлагают юр. лицам для перечисления денег на карты работников. В связи с этим руководителю компании не придется думать об организации инкассации наличности, а всего лишь понадобится организовать удобный график выплат.

Суть зарплатного проекта состоит в той выгоде, которую получает каждая из сторон-участников. Обычно услугу по перечислению заработной платы на карту банки предлагают компаниям, в штате которых от 10 сотрудников с официальным трудоустройством. На основании действующего законодательства заключается соглашение между финансовым учреждением и конкретной компанией.

Затем происходит следующее:

- все сотрудники компании заносятся в базу данных;

- каждому открывается индивидуальный счет зарплатного проекта;

- в банке выпускаются зарплатные пластиковые карточки.

Сторонами проекта являются:

- компания;

- финансовое учреждение;

- работник организации.

Разберемся далее, какие виды зарплатных проектов существуют, как узнать, подходит ли вам зарплатный проект конкретного банка, а также — каков регламент зарплатного проекта.

Зарплатный проект для организации

Зарплатными проектами уже пользуется большая часть частных компаний и предприятий государственного сектора. Но вопросы по работе в рамках этой услуги возникают часто. Один из самых актуальных: «Сколько зарплатных проектов может иметь организация?»

Специалисты по бухгалтерскому учету разъясняют, что количество зарплатных проектов на предприятии не ограничивается одним: их может быть 2 либо больше. Здесь проблема состоит только в том, насколько это удобно бухгалтеру. В частности, есть примеры, когда у сотрудника 2 лицевых счета и, например, 20% заработной платы ему перечисляется в один банк, остальная часть — в другой.

Что касается стоимости проекта для организации, то она складывается из суммы расходов на выпуск и обслуживание карточек, а также размера банковской комиссии за перевод средств. Кроме этого, роль играет и величина фонда оплаты труда.

Зарплатный проект для ИП

Банковским организациям необходимо постоянно расширять круг своих клиентов. Поэтому сейчас зарплатные проекты становятся доступны даже для ИП без работников. Связано это с тем, что возможность предоставления услуги не привязывается к количеству сотрудников в компании.

Итак, что такое зарплатный проект для ИП? Суть этого банковского инструмента для малого бизнеса проста: за счет ИП выпускается дебетовая пластиковая карточка, на нее переводится зарплата работников.

Рассмотрим, может ли ИП перевести себе деньги через зарплатный проект. Отметим, что подобные ситуации в настоящее время встречаются все чаще. Если вы решили оформить зарплатный проект самому себе, то предоставьте в банк свой паспорт и другую документацию по требованию. Регламентированного перечня нет, поэтому каждая кредитная организация определяет его самостоятельно.

Если у вас возникает вполне логичный вопрос: «Если у ИП зарплатный проект в банке, нужно ли платить взносы?» — то отвечаем: заработная плата, которая поступает на счет карточки облагается налогом в автоматическом режиме, это гарантирует, что отчисления будут стабильными.

Как поменять зарплатную карту на другой банк — пошаговый план

- нужно написать заявление, в котором указываются обновленные реквизиты для начисления средств.

- документ подписывается руководящим лицом и бухгалтером.

- данные об этом вносятся в трудовой договор или дополнительное соглашение о сотрудничестве.

Очень редко работодатели идут на уступки сотрудников и заключают договор об отдельном зарплатном проекте для конкретного человека, так как им это невыгодно. Но помните, что работодатель не может на законных основаниях отказывать в вашем выборе. В случае возникновения проблем сотрудник может обратиться в соответствующие органы контроля: прокуратуру или трудовой комитет.

В каких случаях целесообразно менять зарплатную карту?

Выполнять данную операцию следует только тогда, когда существуют серьезные основания для нее:

- у финансового учреждения появились проблемы, его могут объявить банкротом или отозвать лицензию. В таком случае поменять зарплатную карточку на новый банк нужно в кратчайшие сроки, чтобы не потерять свои средства;

- низкий уровень обслуживания. Отсутствие развитой системы банкоматов, отделения находятся далеко, задержки в выплатах зарплаты и прочее;

- в банке отсутствуют подходящие продукты. К таким проблемам может относиться отсутствие кредитования с нормальными процентными ставками, большие комиссии и так далее. Банки часто предоставляют клиентам, получающим зарплату у них, льготные условия, но и они бывают невыгодными.

Плюсы и минусы смены банка для наемных работников

Огромным преимуществом такой операции является возможность обслуживаться в привычном для себя банке, пользоваться качественными продуктами на выгодных условиях.

Из недостатков отметим:

- необходимость оплаты годового обслуживания;

- возможно, придется оплачивать комиссию при переводах (в случае с зарплатной картой они входят в тариф);

- споры с работодателем будут обязательно.