Лучшие дебетовые карты с начислением процентов на остаток

Содержание:

- Сравнение карт рассрочки

- Райффайзен Банк

- Помощник

- Топ-5 дебетовых карт

- Visa Премьер от Сбербанка

- Альфа-Банк

- Основные плюсы дебетовых карт:

- Критерии оценки дебетовых карт

- Что такое дебетовая карта

- Премиальная карта Visa Signature от СКБ-банка

- Преимущества и недостатки дебетовой карты CashBack от Альфа-Банка

- Дебетовая карта Росбанка «МожноВСЕ»

- Делаем правильный выбор

- Резюме

- ЮниКредит Банк

- При сравнении мы учли следующие критерии:

- Бесплатные дебетовые карты

Сравнение карт рассрочки

Несмотря на то, что все карты рассрочки подразумевают беспроцентное использование, различия между ними существенные. Это кредитный лимит, установленный банком и возможности — интернет-банк, кэшбэк, процент за снятие наличных и многое другое. Если тщательно изучить договор банка и учесть каждую деталь, то можно подобрать максимально выгодный для себя вариант. Чтобы помочь решить эту нелёгкую задачу, мы провели сравнение наиболее выгодных, по отзывам клиентов, банковских продуктов.

«Халва» Совкомбанк

Банк предлагает держателям карты удобный и многофункциональный личный кабинет. Это позволяет в любое время отслеживать расходы и совершать платежи посредством онлайн-сервисов. Кроме того, условия использования предусматривают:

- Рассрочку до 18 месяцев.

- Кредитный лимит до 350 тыс. руб.

- Возможность хранения личных денег с начислением процентов на остаток до 7,5%.

- Бесплатное обслуживание.

- Бесконтактные платежи PayPass.

- Возможность снятия наличных через банкомат любого банка.

- Кэшбэк на любые товары до 35%.

- Бесплатное смс-информирование обо всех операциях по карте.

- Срок действия карты 10 лет.

- Наличие индивидуальных условий для каждого клиента.

- Использование карты в более чем в 155 тыс. магазинах-партнёрах.

- Издержки за снятие наличных: 2,9% + 290 р комиссионный сбор (независимо от обналиченной суммы).

- Штраф за просрочку — первый месяц 590 р., второй 590р + 1% от суммы задолженности, третий 590 р + 2% от суммы задолженности.

- Кроме этих комиссий, начисляется 19% годовых.

Карту можно заказать через интернет, после чего курьер привезёт её на указанный адрес. Расплачиваясь в магазинах-партнёрах, вы получаете рассрочку до 18 мес., во всех остальных точках продаж — до 3 мес.

«Платинум» от банка Тинькофф

Банк Тинькофф предлагает удобный личный кабинет, при помощи которого возможно управлять картой и пользоваться услугами интернет-сервисов. Условия договора при этом следующие:

- Кредитный лимит, установленный банком, до 300 тыс. руб.

- Интернет-банк.

- Рассрочка, рассчитанная на срок до 12 мес.

- Бесконтактная технология оплаты покупок PayPass.

- Срок действия карты 3 года.

- Кэшбек до 30%.

- Покупка товаров в рассрочку без комиссионных сборов и переплат.

- Снятие наличных через любой банкомат — 290 р + 2,9% от суммы снятия.

- Годовое обслуживание 590 руб.

- Более 50 тыс. магазинов-партнёров.

- Платное sms-оповещение о совершённых операциях по карте.

- Штраф за просрочку платежа 590 руб + 19% годовых + 0,8% от суммы задолженности (страховой взнос).

Анкету на получение карты нужно заполнить на официальном сайте банка. Из документов необходим паспорт и справка по форме 2-НДФЛ. В случае одобрения заявки карту доставит на дом курьер.

Карту можно использовать для беспроцентной рассрочки или в качестве кредитки. Во втором случае процентная ставка составляет 12—29% годовых, а льготный период предусмотрен до 55 дней. Условия использования банк устанавливает для каждого клиента индивидуально.

«Совесть» Киви-Банк

Оформив карту, вы получите:

- Лимит кредита до 300 тыс. руб.

- Бесплатное sms-оповещение о выполненных операциях.

- Более 40 тыс. магазинов-партнёров.

- Рассрочку сроком до 12 мес.

- Изготовление, доставку карты и годовое обслуживание — бесплатно.

- Многофункциональный личный кабинет и онлайн-сервисы.

- Штраф за просроченный платёж 290 рублей (каждый месяц просрочки).

В отличие от предыдущих продуктов карта «Совесть» не предусматривает снятие денег и предоставление кэшбэка, а срок её действия 5 лет.

«Свобода» от Хоум Кредит

Карту возможно использовать более чем в 20 тыс. компаниях-партнёрах. Комиссии и переплаты нет. Основные условия:

- Кредитный лимит до 300 тыс. руб.

- Возможность рассрочки до 12 мес. SMS-информирование первые 3 мес. бесплатно, далее 99 руб. в мес.

- Штраф за каждую просрочку 590 руб.

- Срок действия карты 5 лет.

- Кэшбэк не предусмотрен.

- Бесконтактная система платежей.

Банк предоставляет опцию увеличения рассрочки — на 6 мес. за 6% от суммы задолженности, на 10 мес. за 10% от суммы задолженности. Кроме того, у вас есть возможность подключить услуги «Отказ от взысканий» и «Пропуск платежа». В этом случае комиссионный сбор составит 0,99% от суммы долга.

Райффайзен Банк

Дебетовая карта от Райффайзен Банк удобна не только для хранения личных сбережений, но и поможет получить выгоду. Бесплатно оформите Кэшбэк карту, получите 1.5% кешбэка за любые покупки и ежемесячный доход в размере 4% годовых. Не нужно иметь несколько карт для накопления повышенных баллов. Оплачивайте авиабилеты милями, АЗС и счет в ресторане дебетовой картой банка.

Заведите специальную карточку для подростков в Райффайзен Банк с беспроцентным пополнением и повышенным кэшбеком на все покупки. Для оформления достаточно заполнить онлайн форму и дождаться приезда курьера на следующий день. Одновременно можно открыть счет для хранения и накопления денежных средств. Переводы между счетами доступны в личном кабинете.

Чтобы узнать на какой стадии оформления находится дебетовая карта, зайдите в раздел «Проверка готовности». Снимать наличные можно в банкоматах Райффайзен Банка и компаний-партнеров. Кешбэк карта банка идет с бесплатным обслуживанием в течение всего срока действия. Для удобного управления счетами в 2021 году, оплаты услуг и переводов, скачайте мобильное приложение Райффайзен Банк.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Visa Премьер от Сбербанка

Visa Премьер — самая лучшая дебетовая карта от Сбербанка. Она позволяет своему держателю существенно экономить. Скидки до 3% клиенты получают на товары, услуги, которые определил банк. На иных покупках — 1%.

Оформить дебетовый вариант могут действующие клиенты банковского учреждения. Особенности использования карты:

- срок действия — 3 года;

- суточный лимит на обналичивание – полмиллиона;

- месячный лимит на снятие средств – 5 миллионов;

- стоимость обслуживания – основной 4900 рублей ежегодно, а дополнительной — 2500 рублей;

- перевыпуск карточки – 0 рублей;

- можно привязать к электронным кошелькам;

- sms-оповещение;

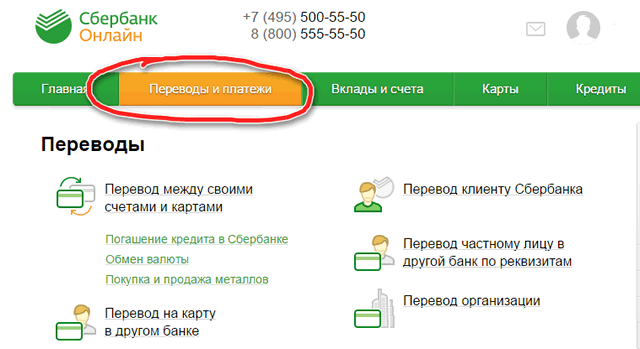

- доступ к программе «Сбербанк онлайн»;

- доступ к функционалу «Мобильный банк»;

- вопрос об овердрафте решается индивидуально;

- участие в лучшей сбербанковской программе лояльности «Спасибо»;

- оплата бонусами «Спасибо» авиабилетов, отелей, если они бронируются через сайт «Спасибо».

Если ежемесячный остаток не превышает 2,5 миллиона, то плата за обслуживание не начисляется.

Альфа-Банк

Ещё одна выгодная дебетовая карта – Cash Back Альфа-Банка. Бонусы начисляются каждый месяц и обмениваются на рубли. До 10% начисляют при покупках на АЗС, до 5% – в кафе и ресторанах, до 1% – на все остальные траты. Максимальная сумма вознаграждения – 15 тыс. руб. в месяц (не более 5 тыс. руб. на категорию).

Для тех, кто хитрит и получает карту только для зарабатывания бонусов, банк придумал наказание.

Альфа-Банк вправе прекратить начисление баллов, если клиент тратит деньги только в категориях с кэшбэком.

С сентября 2018 года кэшбэк выплачивается только клиентам, выполнившим условие по безналичному обороту. Ежемесячно нужно тратить не менее 10 тыс. руб.

До 6% начисляют на остаток на накопительном счёте.

Обслуживание пластика стоит 100 руб. в месяц, комиссия не взимается при выполнении условия по обороту или остатку на счёте.

Снимать наличные можно без комиссии при выполнении условий бесплатного обслуживания, а также в банкоматах партнёров. Это Газпромбанк, Росбанк, Уральский банк, Московский кредитный банк, Россельхозбанк, Промсвязьбанк, Балтийский банк. В остальных учреждениях комиссия 1,5%, но не менее 200 руб.

Плюсы:

- большой кэшбэк для экономии на покупке бензина – от 5% до 10%;

- возможно бесплатное обслуживание.

Минусы:

10% кэшбэк доступен при ежемесячных тратах от 70 тыс. руб.

Основные плюсы дебетовых карт:

Простое оформление, которое можно произвести через онлайн-платформу или в отделении банка. Сроки выдачи колеблются от недели до двух, в зависимости от выбранного банка

Важно, что банки оформляют карты для лиц, достигших четырнадцати лет. Однако неименная дебетка выдается в день подачи, а именная будет выдана спустя некоторое время

Удобство. Вероятно, это главная причина использования дебетки. Она занимает крайне мало места, но на ней могут храниться большие суммы денег, при этом не возникает страха, что деньги будут утеряны и украдены. Простое совершение покупок, оплата услуг. Теперь есть возможность экономить время и делать все через интернет. У банков есть мобильные приложения, которые позволяют совершать любое действие: оплата коммунальных услуг, штрафов, обучения, мобильной связи и многое другое. В последнее время можно оплачивать покупки пластиком, а не наличными средствами даже в маленьких торговых точках, не говоря уже о больших торговых центрах. Надежность. Все расходы и доходы также можно посмотреть в мобильном приложении. Кроме того, вы можете включить оповещения обо всех действиях, синхронизируясь с телефоном. Существует уникальный код, защищающий средства от мошенников, которые владеют данными вашего пластика. А при подозрительной активности или потери вы можете заблокировать карту, просто позвонив в банк. Масштабность. Находясь в другой стране, вы по-прежнему можете пользоваться дебетовой картой, стоит лишь заранее узнать, есть ли такая возможность у вашего банка. Экономия времени. Оплачивая продукты в магазине или услуги ЖКХ, вы не думаете о получении сдачи, потому что с вашего баланса будет списано определенное количество средств. Это занимает лишь одно простое действие: следует приложить карту или телефон к терминалу.

Критерии оценки дебетовых карт

Когда я выбирал свою первую дебетовую карту, я обращал в основном на стоимость обслуживания и возможность практически бесплатно переводить деньги со своего счета на кредитные счета(тема про комиссию). Так вот, время шло и я уже начинал понимать, что не все просто так и пора бы мне до конца разобраться в чем же я проиграл, а где наоборот выиграл.

Первое что нас интересует — это стоимость обслуживания

Это не просто важно, а архиважно. И я сейчас попытаюсь объяснить

Денежные средства на дебетовой карте — это в первую очередь ваши бабки. Но с появлением технологий и возможности списать за любую хрень, надежда и вера в это тихо умирает. Нолики и единички уж совсем никак не доставляют радости. Так вот, доверяя деньги банку или пытаясь это сделать, хочется минимизировать расходы. В число таких входит и стоимость обслуживания. Я понимаю, что это некая условная комиссия за использование технологии, которую банк предоставляет и все такое, но тем не менее отдавать, в некоторых случаях по 2-3 тысячи в год, по мне так многовато. Конечно, в большинстве случаев мы по факту отдаем за использование платежной систему по типу Виза или Мастеркард, ведь банк тоже за них платит. Но когда на рынке есть те, кто предлагает это бесплатно, задается вопрос, раз они могут, почему другие не могут?

Стоимость обслуживания достаточно важный момент, но в нынешних реалиях другим немаловажным фактором будет кэшбэк. Да, еще десять лет назад многие не просто не знали, а даже боялись. На сегодняшний день эти слова уже прочно засели в наших головах, а у некоторых даже в крови. Но кэшбэк дело не простое, у одних он условный, у других реальный, но цифры маленькие, однако это не меняет того, что экономить можно. Но опять же, за кэшбэк, как правило, платит магазин, а значит чтобы ему вернуть этот кэшбэк, ему надо накрутить стоимость. Вот такой диссонанс получается, но понимания, что за ту или иную хрень вам все равно придется заплатить, то почему бы не сделать это с кэшбэком?

Остальные критерии, для многих будут не столь важными для вас, но не для. Ведь к примеру, многие просто не умеют делать банковский перевод. А для меня это часть моей работы. Или к примеру есть кредит(рассрочка) в банке, в котором перевод может стоить космических процентов. И так далее. Поэтому для меня важным фактором будет и стоимость банковского перевода.

А вот следующий критерий, важнее возможно остальных других. Это снятие наличных в других банкоматах. Да и в целом сам процесс. Ведь оказавшись в трудной ситуации, вы меньше всего будете думать о том, сколько процентов отдадите. А вот потом…

Что такое дебетовая карта

Это карточка, которую можно использовать для оплаты в магазинах и интернете. В отличие от кредитки, на ней отсутствует кредитный лимит и хранятся только собственные деньги. Из-за этого получить дебетовую карту могут все желающие.

Дебетовые карты: особенности и характеристики

Дебетовые карточки стали неотъемлемой частью нашей жизни. Они позволяют нам совершать различные платежи, оплачивать покупки в розничных и интернет магазинах, получать зарплату, пенсию, различные пособия, а также переводы.

Карточка всегда привязана к банковскому счету. По сути, вы пользуетесь деньгами, которые лежат в банке, а пластик нужен просто для большего удобства. Чтобы вам не нужно было всякий раз искать отделение, когда вам понадобилось что-то оплатить или наоборот, снять наличные со счета.

Что вы можете сделать:

- Оплатить покупку в магазине,

- Приобрести и оплатить товар в онлайн-магазине,

- Оплатить услуги ЖКХ, мобильной связи, интернет, телефонии и т.д.,

- Заплатить за садик, школу,

- Оплатить кредит,

- Оплатить налоговую задолженность и т.д.

Вы также можете обмениваться денежными средствами со своими близкими и родными, даже если они живут в другом городе, регионе или стране. Такая опция называется «переводы».

Карты делятся на несколько категорий – начального уровня, классические, золотые и премиальные. Чем выше категория, тем больше преимуществ, бонусов и привилегий получает владелец карты. И тем больше будет стоимость обслуживания.

Дебетовые карты, да еще и бесплатные: что это?

У каждой карточки есть определенные характеристики, которыми они отличаются друг от друга:

- Стоимость обслуживания – плата за использование карты,

- Срок действия – сколько будет служить данный «пластик»,

- Тарифы на смс-информирование – сколько будут стоить оповещения о производимых операциях,

- Бонусные программы, программы лояльности – что получит владелец при использовании карточки.

Сейчас у всех банков тарифы примерно схожие, и отличаются они незначительно. Поэтому редко когда стоит вопрос о том, какая карточка принципиально лучше другой

Чаще всего люди обращают внимание на условия – в какую сумму им обойдется та или иная карта

Если у вас на примете есть несколько карточных продуктов с примерно схожими тарифами, то выбирайте ту, которая обойдется вам дешевле всего.

Соответственно, вам нужны карты с бесплатным обслуживанием. Причем заранее уточните, оно таким будет всегда, или не взимание платы зависит от каких-либо условий, например, суммы совершенных покупок. Потому что если такие условия есть, их надо соблюдать ежемесячно.

Премиальная карта Visa Signature от СКБ-банка

СКБ-банк завлекает клиентов премиальной дебетовой карточкой Visa Signature. Этот банковский продукт рассчитан на соискателей, которые совершают покупки, оплачивают услуги не только в РФ, но и за рубежом.

Начисление на остаток 7,9% годовых, что гораздо больше, чем проценты по депозитным предложениям некоторых банков, привлекают клиентов. Также держатели карточек получают возможность вернуть 1% суммы, потраченной на покупки. Кешбэк владельцы получают ежемесячно.

Гражданину предоставляется:

- максимальная ежемесячный кешбэк – 50 тысячи;

- бесплатное смс-информирование;

- выписки по счету – 0 рублей;

- бесплатный выпуск/пополнение карточки;

- безвозмездное оформление страховки держателю карты на время заграничных поездок;

- выпуск экземпляров с индивидуальным дизайном – 0 рублей;

- смс-оповещение.

Если покупку владелец карты возвращает продавцу, то эта сумма вычитается при определении размера кешбэка.

Преимущества и недостатки дебетовой карты CashBack от Альфа-Банка

Рассмотрим подробнее плюсы и минусы дебетовой карты CashBack от Альфа-Банка и выясним, как же получить максимальные бонусы при её использовании. Начнем с преимуществ.

-

Бесплатный выпуск и обслуживание Альфа-Банк осуществляет бесплатный выпуск основной и дополнительной карты с возможностью доставки на дом в некоторых регионах. Чтобы получить бесплатное обслуживание карты, необходимо выполнить одно из предложенных условий. Сумма покупок по карте в месяц должна быть больше 10 000 рублей или же остаток на счете от 30 000 рублей.

В противном случае плата за обслуживание составит 100 рублей в месяц. Отметим, что необходимый остаток вы можете поддерживать на депозитном или накопительном счете, а также в других сервисах банка – Альфа-Директ, Альфа-Капитал или АльфаСтрахование-Жизнь.

-

Высокий кэшбэк Альфа предоставляет базовый кэшбэк в 1% на все покупки по карте. Дополнительно к нему до 10% за покупки на автозаправках, 5% за покупки в кафе и ресторанах, в том числе ресторанах быстрого питания.

Отметим, что максимальный кэшбэк возможен при тратах по карте от 70 000 рублей в месяц. Чтобы начать получать кэшбэк в минимальном его размере, ваши ежемесячные покупки должны быть больше 10 000 рублей. В таком случае вы получите: 0.5% на всё, 2.5% в кафе и ресторанах и 5% на АЗС.

Максимальная сумма возврата в месяц составляет 15 000 рублей, при этом не более 5 000 рублей на категорию.

Кэшбэк начисляется в Альфа-Баллах, которые вы можете потратить на возмещение стоимости совершенных покупок по курсу 1 балл = 1 рубль.

- Удобное бесплатное пополнение Вы можете бесплатно пополнять дебетовую карту CashBack с карт других банков. Для этого можно воспользоваться собственными сервисами Альфы: сайтом, интернет-банком и мобильным приложением.

- Перевод на другие карты без комиссии Альфа-Банк позволяет бесплатно переводить средства на карты посторонних банков. Разовый лимит на такие операции составляет 100 000 рублей, дневной – 150 000 рублей, максимальная сумма в месяц – 1.5 млн рублей.

- Снятие наличных без комиссии в любых банкоматах Вы сможете снимать наличные с дебетовой карты CashBack бесплатно в банкоматах банков-партнеров, куда входят, к примеру, Бинбанк, Промсвязбанк и Газпромбанк. В других банкоматах снятие без комиссии возможно при выполнении озвученных ранее условий. Траты в месяц должны быть от 10 000 рублей или остаток на счете от 30 000 рублей.

- Процент на остаток накопительного счета Все владельцы дебетовых карт Альфа-Банка могут открыть накопительный счет. Банк гарантирует ежемесячное начисление до 7% годовых на минимальный остаток, а также снятие и пополнение счета без потери бонусов.

- Удобное мобильное приложение Альфа-Банк предоставляет своим клиентом один из лучших мобильных банков на рынке. Вы сможете в несколько кликов оплачивать интернет, ЖКХ и другие услуги, совершать переводы и менять валюту.

- Поддержка бесконтактных платежей Дебетовая карта Cashback от Альфа-Банка имеет платежную систему MasterCard с технологией бесконтактных платежей PayPass и поддерживает Apple Pay, Samsung Pay и Android Pay. Вы сможете оплачивать покупки одним касанием.

-

Ограничения при предоставлении услуг Ежемесячное бесплатное обслуживание возможно, если минимальная сумма трат в месяц составит 10 000 рублей или минимальный остаток на счете 30 000 рублей. Такое же ограничения для снятия наличных без комиссии в банкоматах, не входящих в список банков-партнеров.

Чтобы начать получать кэшбэк за покупки, вы также должны потратить в месяц указанную выше сумму в любых торговых точках.

Любое из указанных условий несложно выполнять при регулярном совершении покупок именно при помощи карты CashBack или же при открытии накопительного счета.

- Отсутствие выбора категорий кэшбэка В отличие от предложений других банков, карта не имеет выбора категорий для повышенного кэшбэка. Но для автолюбителей и тех, кто посещает рестораны и кафе несколько раз в неделю, карта станет отличным способом экономии средств.

- Платное смс-информирование Услуга СМС-оповещения обо всех операциях по карте платная и составляет 59 рублей в месяц. В любой момент, вы можете отключить данную услугу и отслеживать покупки в бесплатном мобильном приложении или интернет-банке.

- Изменение условий в одностороннем порядке Как любая финансовая организация, Альфа-Банк оставляет за собой право изменять тарифы и поменять программу начисления кэшбэка и бонусов.

В конце кратко отмечу другие дебетовые карты Альфа-Банка:

Дебетовая карта Росбанка «МожноВСЕ»

Это, пожалуй, один из лучших тарифов по карте, так как владелец платежного инструмента может получать, как кэшбэк с покупок, так и трэвел-бонусы, которые затем обмениваются на покупку авиабилетов. С помощью этого предложения клиент получает до 8% на остаток за размещение денежных средств на счете.

Пользователь выбирает самостоятельно, какой тип бонуса ему необходим. Менять вознаграждение можно один раз в месяц через личный кабинет – бесплатно. Ежемесячная комиссия за ведение счета зависит от статуса пластика и от оборота средство по счету. По классическому продукту комиссия в месяц стоит 199 рублей, а если сумма покупок превысит 15 тыс., то обслуживание – бесплатное.

Кэшбэк составляет от 2 до 10% на выбранные категории, а на все остальные расходы – 1%. За каждые потраченные 100 рублей можно получить до 5% трэвэл-бонусами.

Делаем правильный выбор

Если по итогам предыдущего раздела вы определили себе тройку (пятерку или десятку) банков, предложения которых достойны вашего изучения, то пора этим и заняться. Как сделать правильный выбор? По каким параметрам проводить дальнейший анализ? Составляем список:

Платежная система (МИР, Visa или MasterCard).

Узнайте, к какой платежной системе привязана дебетовая карточка. МИР действует только внутри Российской Федерации, поэтому если вы планируете пользоваться карточкой за границей, то лучше остановиться на Visa или MasterCard

Обратите внимание, что Visa привязана к доллару, а MasterCard – к евро. Поэтому не исключены комиссии за конвертацию из одной валюты в другую

Степень защиты.

Карты выпускаются с магнитной лентой, на которую заносится информация о владельце счета, или с микрочипом. Магнитная лента со временем стирается, часто подделывается мошенниками. Электронный чип считается более надежным. Его сложнее подделать, он не изнашивается, а информация считывается быстрее. Современные карты часто выпускают и с лентой, и с чипом одновременно.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Простая или золотая?

Карты в зависимости от набора услуг, которые предоставляются владельцу, могут быть классические (стандартные), золотые, платиновые и т. д. Подумайте, что именно вы ждете от карты: простую возможность хранения денег или еще получение дополнительного дохода. Если вы ищите карту с бесплатным обслуживанием, то будьте готовы, что и предоставляемые ею функции будут сильно ограничены.

Управление операциями по карте.

Это очень важный параметр – возможность в режиме реального времени осуществлять доходные и расходные операции по карте. И вдвойне удобно все это делать, не выходя из дома или сидя за столиком в кафе, со своего смартфона или ноутбука. Здесь на помощь приходят мобильные приложения и онлайн-офисы банков. Поэтому проверьте, есть ли такие у выбранной вами карты и стоимость этих услуг.

Всю информацию о картах можно узнать на официальных сайтах банков. Но не торопитесь – процесс этот требует внимательности и усидчивости. Не ограничивайтесь рекламным, сжатым описанием той или иной дебетовой карточки. На сайтах в основном делается акцент на преимуществах и ни слова не говорится о недостатках. А они обязательно есть.

Где про них узнать? Там же, на сайте. Банки дают ссылки на договора банковского обслуживания, подробные описания тарифов, программ лояльности и т. д. Обязательно переходите по ним и вникайте во все страницы документов. А их, как правило, немало. Мелкий шрифт здесь точно не помощник. Но именно в этих документах вы узнаете все, что надо.

Важный момент, на который я советую обратить особое внимание – условия овердрафта. Овердрафт – это предоставление банком денег взаймы, если их недостаточно на дебетовом счете

Иногда без вашего ведома. А за любой кредит придется заплатить. В статье о видах и условиях использования овердрафта я уже писала об этом явлении. Почитайте и не дайте себя загнать в долговую яму.

Если в списке банков, которые вы себе выбрали для анализа, есть Тинькофф Банк, Сбербанк или Альфа-Банк, то у меня есть приятная новость. Я уже проделала огромную работу по выявлению подводных камней их дебетовых карт. Познакомьтесь с результатами в моих статьях:

- Тинькофф Банк,

- Сбербанк,

- Альфа-Банк.

Если же ваш список состоит из других банков, мои статьи станут своеобразной инструкцией, что и как надо смотреть, чтобы найти все плюсы и минусы в каждом предложении. Не обязательно иметь экономическое образование, чтобы в этом разобраться. Консультации у сотрудников банка тоже никто не отменял.

Резюме

Подведем итоги обзора. Банки предлагают на выбор довольно много вариантов, на каком из них выгоднее остановиться, зависит от предпочтений клиента.

Дебетовые карты с кэшбэком и бесплатным обслуживанием

Дебетовые карточки, не предполагающие комиссии за обслуживание, но предусматривающие кэшбэк, такие:

- Пенсионная карта МИР (Сбербанк);

- Цифровая карта VISA (Сбербанк);

- Моментальные карты VISA, MasterCard, МИР (Сбербанк);

- Tinkoff Black («Тинькофф»);

- «Альфа-карта с преимуществами» и «Альфа-карта Premium» («Альфа-банк»);

- «Уютный космос» («Рокетбанк»);

- Icard («СКБ-банк»);

- «Банк в кармане» («Русский стандарт»);

- «Смарт-карта» (банк «Открытие»);

- «Карта №1» («Восточный банк»);

- «Твой кэшбэк» («Промсвязьбанк»);

- «Максимальный доход» («Локо-банк»);

- VISA Gold («Хоум кредит банк»).

Карты с бесплатным обслуживанием без дополнительных условий

К таким карточкам относятся:

- «Моментальная карта» — Сбербанк;

- «Сберегательный счет» — «Почта банк»;

- «Альфа-карта» — «Альфа-банк»;

- «Уютный космос» — «Рокетбанк»;

- VISA Gold — «Хоум кредит банк».

Валютные карты с бесплатным обслуживанием

Карточки, счета которых открываются в иностранной валюте, но плата за обслуживание отсутствует, предлагают такие банки:

- «Тинькофф» — Tinkoff Black;

- ВТБ – «Мультикарта»;

- CitiBank – Priority;

- «СКБ-банк» — Icard»;

- «Локо-банк» — «Максимальный доход»;

- «Хоум кредит банк» — VISA Gold;

- «Росбанк» — «Мой стиль».

Список карт с взиманием платы со второго года

Сегодня финансовые организации не выдают дебетовые карты, плата за пользование которыми начинается со второго года владения. Чаще к условиям, позволяющим пользоваться таким инструментом бесплатно, относятся минимальный объем операций за календарный месяц и величина неснижаемого остатка.

Лучшие карты с бесплатным обслуживанием

Лучшие бесплатные дебетовые карты:

- «Мультикарта» от ВТБ как бюджетный продукт, что перенастраивается соответственно предпочтениям клиента и дает в результате наибольший доход;

- «Польза» от «Хоумкредита» — хороша для тех, кто предпочитает расплачиваться безналом, но желает получать прибыль;

- Priority от CitiBank для VIP-клиентов, способных обеспечить достаточно высокий уровень поступлений и оборота по карте, являющихся активными путешественниками;

- «Банк в кармане Стандарт» от «Русского стандарта» для тех, кто часто совершает переводы заграницу;

- «Халва» от «Совкомбанка» как карта, позволяющая приобретать товары в рассрочку до нескольких месяцев. Она идеальна для молодых людей.

ЮниКредит Банк

ЮниКредит Банк предлагает разные карты для получения кэшбэка реальными деньгами. Проанализируйте свои расходы и оформите карту, которая поможет получать максимальную выгоду от покупок. АвтоКарта дает повышенный процент возврата за такси, каршеринг, АЗС, платные дороги, общественный транспорт. Если тратите 10 000 руб. в месяц, услуги банка будут бесплатными.

К любой карте ЮниКредит Банка можно привязать дополнительную карту без комиссии и платы за обслуживание. Это будет удобно для оформления карты ребенку. Из-за того, что привязка идет к основному счету, всегда можно контролировать расходы. Проверить баланс, посмотреть историю платежей, оплатить ЖКУ или другие услуги можно в личном кабинете или мобильном приложении банка.

На сайте ЮниКредит есть инструмент для сравнения нескольких дебетовых карт в России, добавьте туда варианты и примите решение о самом выгодном тарифе для личной бухгалтерии. Если возникли вопросы, их можно задать в онлайн-чате круглосуточно. Благодаря современному приложению, выгодным тарифам и клиентоориентированности, ЮниКредит банк входит в список лучших за 2021 год.

При сравнении мы учли следующие критерии:

Проценты начисления Cash Back

Стоимость обслуживания карты

Надежность банка

Самый большой Cash Back начисляется у партнеров банка, он может достигать 20-30% от суммы покупки. На размер выплаты Cash Back влияют категории товаров или услуг: развлечения, путешествия, АЗС и топливо, кафе и рестораны, зоомагазины, книги, кино и театры, онлайн-покупки, косметика, подарки и сувениры, товары для творчества и т.п. Эти категории устанавливает банк, или держатель карты сам может выбрать необходимые для него опции с максимальным возвратом средств. У некоторых карт размер кэшбэка может зависеть от суммы расходов по карте в месяц.

Для привлечения клиентов и обеспечения конкурентоспособности банки по своим дебетовым картам вводят всевозможные бонусные программы, скидки, привилегии, программы лояльности и возможности получения дополнительного дохода по счету.

Бесплатные дебетовые карты

Рынок банковских услуг — один из самых конкурентных в России. Хотя государству прямо или косвенно принадлежит несколько банков — прежде всего речь о Сбере, ВТБ, Открытии и ряде других крупных организаций — оно никак не препятствует частным банкам. Те же Альфа-Банк и Тинькофф вполне успешно наступают на позиции лидеров, прежде всего благодаря высокой клиентоориентированности и лояльности к каждому клиенту. Чем, увы, не всегда могут похвастаться большие банки, близкие к государству.

Одно из конкурентных преимуществ многих банков — бесплатные дебетовые карты. Ежегодная или ежемесячная комиссия по условиям тарифа не подразумевается. Никакие дополнительные условия, как это порой бывает, при этом выполнять не нужно.

Мы выбрали девять лучших дебетовых карт с полностью бесплатным обслуживанием, которые можно получить в 2021 году.