Пифы альфа-капитал

Содержание:

- Альфа-Капитал: сфера деятельности банковской структуры

- популярные Паевые Инвестиционные Фонды

- Что такое ПИФы Альфа банка и как они работают

- Условия вложения в ПИФы

- Виды и условия паевых фондов Альфа-Банка

- Возможные риски

- Признаки мошенничества

- Пара слов о фонде

- Как пользоваться и оформить

- Паевой фонд «Облигации Плюс»

- ПИФ «Альфа Банка»: что это

- Способы приобретения

- Специализированные ПИФы

Альфа-Капитал: сфера деятельности банковской структуры

Для самостоятельной работы с ЦБ необходимо разбираться в принципах функционирования фондового рынка, следить за текущей экономической ситуацией в мире вообще и стране в частности. Словом, обладать специальными знаниями. В противном случае есть риск потерять все свои сбережения.

Можно потратить на изучение информации энное количество времени и сил. Но куда проще доверить свои финансы одному из ПИФов. В этой организации средства клиента попадают под контроль специалиста по инвестированию. Именно он решает, когда и в каком количестве приобрести ценные бумаги, выбирает компании, акции которых принесут максимальную прибыль и помогут избежать ненужных рисков. А при изменении ситуации на рынке финансовый специалист сможет оперативно перераспределить вложенные средства так, чтобы его клиенты не потерпели убытков.

В финансовой группе Альфа-Банка управлением деньгами, вложенными в ПИФы, занимается компания Альфа-Капитал. Она работает на финансовом рынке с 1992 года. За это время в компании успел сложиться крепкий коллектив профессионалов, работа каждого из которых нацелена на получение максимальной прибыли для клиентов. Собственно, по-другому и быть не может, ведь заработная плата управляющих ПИФов напрямую зависит от объема дохода, который получат вкладчики.

популярные Паевые Инвестиционные Фонды

Структурно инвестиционные фонды различают по:

- Времени покупки и продажи паев: закрытый, открытый или интервальный. Это означает, что дополнительная покупка или продажа пайщику своей доли будет доступна либо после закрытия конкретного ПИФа, либо в любое время, либо в определенный, оговоренный в уставе срок.

- Направлению инвестиций: в денежный рынок, в ценные бумаги (облигации или акции), в разные отрасли экономики (смешанные инвестиции), в ипотеку и т.д.

Облигации Плюс

Это классический открытый фонд с активами в облигациях (97,03%) и денежными вкладами в кредитных организациях (2,97%). Стоимость пая — 2484.67, начальная сумма при вкладе через управляющую компанию составляет 1 тыс. руб. При инвестировании через агентов (в том числе, через Ситибанк) — 5 тыс. руб. Возможность покупки/продажи – ежедневно в рабочие часы, кроме выходных.

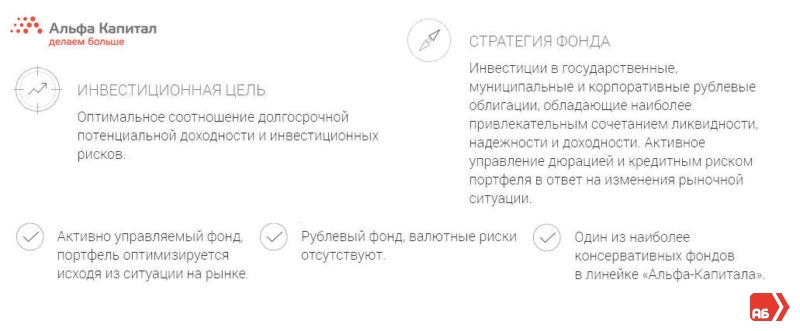

На сайте можно посмотреть анализ динамики доходности за 3 года (промежуточные и итоговые). Там приведены данные о том, как работали в это время ПИФы Альфа-Банк Облигации Плюс и стоимость паев. Отзывы о качестве работы со стороны экспертов рынка положительные. Главной инвестиционной целью ПИФа является достижение оптимального баланса между долгосрочной доходностью и рисками (валютные отсутствуют). Активно и качественно управляемый фонд формирует свой портфель в соответствии с поведением рынка.

Необходимо понимать, что доходность инвестиций в ПИФ никто не сможет гарантировать пайщику. Необходимо следить и анализировать котировки. Отметим, что положительные результаты в прошлом не смогут гарантировать эффективность сложений в будущем.

Необходимо понимать, что доходность инвестиций в ПИФ никто не сможет гарантировать пайщику. Необходимо следить и анализировать котировки. Отметим, что положительные результаты в прошлом не смогут гарантировать эффективность сложений в будущем.

Энергетика

Также открытый фонд (продажа/покупка паев ежедневно в рабочие часы) с горизонтом инвестирования в 1 год, с изначальной суммой вклада через агентов в 5 тыс. руб. и в 1 тыс. руб. через УК ПИФы Альфа-Банка. Стоимость паев электроэнергетика составляет 311.87. Активы распределяются следующим образом: акции предприятий топливно-энергетического комплекса составляют 84,28%, паи и денежные средства – 10,47 и 5,25 соответственно. Целью фонда является высокая доходность при максимальном акценте на топливно-энергетическом комплексе.

Металлургия

Распределение активов направленно в сторону ликвидных акций металлургических компаний и предприятий, работающих в области металлообработки. Активы в них составляют 82.94%, остальной пакет делится между паями (8,99%) и денежными средствами и депозитарными расписками (8,07%).

В список инвестиционных фондов Альфа-Банка входят разные по структуре фонды, которые также будут привлекательны для потенциальных инвесторов. Более подробная информация о них есть на официальном сайте.

Особенности и преимущества фонда Альфа-Капитал Облигации Плюс

Особенности и преимущества фонда Альфа-Капитал Облигации Плюс

Что такое ПИФы Альфа банка и как они работают

ПИФ – паевый инвестиционный фонд, представляемый как коллективная форма инвестирования средств в определенные сферы. При помощи использования этих денег брокерами, граждане увеличивают доход. Суммы, вложенные в развитие инвестирования проекта, используются брокерами. Доходность естественно переходит владельцам средств.

Основная задача ПИФов – возможность увеличения стоимости имущества. Основная часть имущества состоит как раз из инвестиционных денег. Именно поэтому, доверяя деньги компаниям, люди передают право владения этими средствами.

Люди, вкладывая средства в развитие, пополняют доходность, не применяя усилий.

Условия вложения в ПИФы

Пай – это разновидность ценной бумаги, подтверждающая наличие у её владельца права на часть имущества в определённом инвестиционном фонде. Вкладываясь в конкретный ПИФ, клиент получает возможность увеличения своего дохода без осуществления каких-либо действий.

ПИФы представляют собой коллективную форму инвестирования, при которой инвесторы, купившие пай, передают свои финансы профессиональным управляющим, знакомым с особенностями рынка и способами увеличения прибыли с помощью ценных бумаг.

Приобрести паи определённого фонда в Альфа-Банке можно двумя способами:

- обратившись в банковское отделение в вашем населённом пункте;

- через интернет-банкинг «Альфа-Клик».

С момента приобретения пая вы становитесь инвестором и начнёте получать доход в случае роста стоимости ценных бумаг определённого фонда. Сумма вложений начинается от 1 000 рублей, а осуществлять контроль за своими инвестициями вы сможете без проблем через Личный кабинет.

Полезная информация о кредитной карте Альфа банка 100 дней без процентов.

Виды и условия паевых фондов Альфа-Банка

Альфа-Банк предлагает следующие виды паевых фондов:

- Облигации Плюс — классический рублевый фонд, инвестирование в государственные, муниципальные и корпоративные облигации, с наибольшей ликвидностью, надежностью и доходностью. Ставка 29,61 %.

- Ресурсы — инвестирование в акции нефтегазовых, нефтехимических и горно-металлургических компаний, имеющих существенный потенциал роста. Ставка 4,51 % за год.

- Технологии — долгосрочные инвестиции в акции мировых hi-tech компаний. Ставка за год 64,26 %.

- Резерв — консервативный фонд в линейке «Альфа-Капитала». Цель — долгосрочная доходность по рублевым депозитам в крупнейших российских банках. Ставка 9,06 %.

- Баланс — инвестирование в различные классы активов, в акции и облигации передовых российских компаний. Ставка 10,44 % в год.

- Глобальный баланс — инвестирование в иностранные акции и облигации. За год ставка 25,95 %.

- Золото — долгосрочное инвестирование в акции крупнейших иностранных инвестиционных фондов, повторяющих динамику цены золота. Ставка за год 30,92 %.

- Ликвидные акции — доход от роста стоимости акций российских и мировых компаний. За год ставка 8,63 %.

- Еврооблигации — инвестирование в долларовые еврооблигации государств и иностранных компаний. Ставка 29,1 %.

- Альфа-Капитал — вложения в ликвидные акции, государственные, муниципальные и корпоративные облигации по ставке за год 7,15 %.

Возможные риски

По условиям договора пайщики имеют доход от сумм, получаемых от сдачи фондом в аренду объектов недвижимости, например, сетям «Пятерочка» или «Перекресток». Каждый магазин платит за наем помещения 7% от валовой выручки или 3 млн руб. Пайщики потеряют часть дохода от магазинов, если «Пятерочка» или «Перекресток» договорятся о снижении процентной ставки за аренду.

Другим риском является увеличение ключевой ставки центрального банка, что приведет к росту доходности с вкладов, облигаций и других инструментов с фиксированным процентом прибыли. Поэтому инвестирование в «АП» может оказаться ошибкой, т.к. потенциальная рентабельность фонда станет ниже предполагаемой вследствие падения цен на недвижимость.

Владелец «Пятерочки» или «Перекрестка» может ошибиться с выбором локации для торговой точки. Например, людям не нужен магазин на какой-либо улице, потому что им неудобно до него добираться. Или нет той проходимости, которая бы обеспечивала необходимую посещаемость и выручку либо рядом с торговой точкой есть сильные конкуренты, занявшие этот рынок. По этим причинам ритейлер может съехать, из-за чего последует резкое снижение стоимости чистых активов, а инвесторы не получат дохода от аренды помещения.

Признаки мошенничества

Безусловно, можно сказать, что инвестиции всегда несут повышенные риски, поэтому многие клиенты не довольны сотрудничеством с Альфа Капитал. Но есть некоторые факторы, которые заставляют усомниться в добропорядочности данного проекта:

- Предприятие Альфа Капитал является составляющей холдинга CTF Holdings Ltd, который зарегистрирован в офшорной зоне.

Большинство солидных организаций регистрируются в Европейском союзе, для того, чтобы регулировать свою деятельность и соответствовать всем международным стандартам. В то время как аферисты стремятся заполучить регистрацию на островах, чтобы без препятствий заниматься отмыванием денег и быть вне зоны досягаемости для потерпевших.

- Среди услуг Альфа Капитал есть опция доверительного управления, которая подразумевает, что клиент отдает свои деньги компании. А ее «профессионалы» делают с ними все, что угодно. Якобы стремясь помочь клиенту вложить средства с максимальной отдачей.

Но почему-то две программы «Государственные облигации» и «Альфа денежный поток» (не защищаемые страхованием) нацелены только на слив клиентских средств. Также непонятны механизмы защиты. К тому же, в договоре о доверительном управлении черным по белому расписаны разные варианты увиливания организации от ответственности за убытки, которые может понести клиент. Так что вероятность потери средств очень высока, а получить компенсацию практически невозможно.

- Согласно отзывам клиентов, довольно часто встречается такая ситуация, что они вложили свои сбережения в ПИФы, и в конечном итоге не только не получили ожидаемой прибыли, но и вернули меньше, чем отдали.

При этом сам Альфа Капитал удерживает свою комиссия независимо от того, принес он клиенту прибыль или убытки.

- На своем официальном сайте мошеники говорят, что существуют на рынке уже 27 лет, суммарный объем активов – 442 миллиарда и 1,2 миллиона клиентов открыли свои счета за счет этой компании.

Но тут появляется вопрос, почему за все это время их грандиозного существования и перспективного развития ни одно медиа не опубликовало статьи о данном предприятии в интернете? Все, что есть в сети – это гневные отзывы и тексты о разоблачении проекта.

- У проекта есть якобы награды: за максимальную надежность, за высокий уровень качества услуг, за лучшую управляющую компанию года, лучшее приложение для инвесторов и так далее.

Но ни каких-либо доказательств реальности этих наград не предоставляется. Не понятно, кто их выдал, на каком основании, и т.д.

- Альфа Капитал говорит о налоговом вычете, который не обозначен конкретно, в связи с чем он не учитывается при работе с калькулятором оценки доходности стратегий, который расположен на официальном веб-ресурсе шарашкиной конторы.

По факту, обо всех своих убытках и рисках клиент узнает только тогда, когда уже решится проинвестировать средства.

- Проект Альфа Капитал, как и другие лохотронщики, может разоблачить себя и свои намерения за счет навязчивости. Как только потенциальный клиент оставит свои контакты на их сайте, он не сможет избавиться от круглосуточных звонков и регулярной рассылки спама. Такое настырное поведение характерно исключительно для жуликов.

- Лицензия о которой идет речь на сайте Альфа Капитал не гарантирует клиентам сохранность средств. Так как они только дают компании право управлять инвестициями, но не обязывают ее строго соблюдать нормы российских регуляторов. Тем более, у конторы отсутствует разрешение от ЦБ РФ. Следовательно, жулики не будут нести ответственность, если по собственной инициативе сольют деньги инвесторов.

Пара слов о фонде

Клиенты желающие инвестировать в иностранные предприятия смогут выбрать необходимый продукт.

Клиенты желающие инвестировать в иностранные предприятия смогут выбрать необходимый продукт.

Управляющая компания (УК) — «Альфа-Капитал». Депозитарием является Альфа-Банк. Обе компании входят в международный консорциум Alfa Group. Аудитором выступает ООО «Мариллион» (большинство российских ПИФов пользуются услугами этого аудитора).

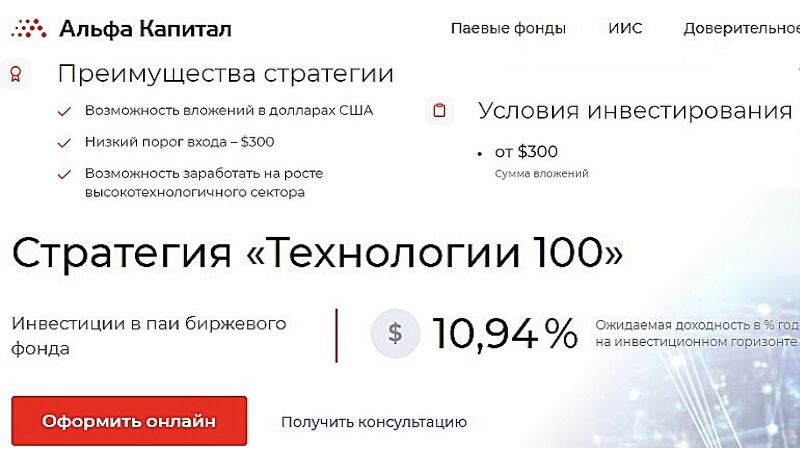

Список активов фонда «Технологии 100»

УК повторяет динамику акций 100 крупнейших технологических компаний, которые торгуются на бирже NASDAQ в Нью-Йорке. В России БПИФ торгуется в долларах США под тикером AKNX.

Структура на 87,22% включает пай иностранного Invesco QQQ Trust (тикер QQQM). Большую часть средств пайщиков «Альфа-Капитала» перекладывает в иностранный ETF. Наибольшую долю в портфеле QQQ Trust занимают такие компании:

- Microsoft — 11,09%;

- Amazon — 10,2%;

- Apple — 9,65%;

- Facebook — 5%;

- Alphabet — 3,98% (тикер GOOG), 2,97% (тикер GOOGL);

- Cisco — 2,97%;

- Intel — 2,7%;

- Comcast — 2,4%;

- PepsiCo — 2,33%;

- Netflix — 1,95%.

Перечисленные выше 10 компаний занимают 55% общего веса пая. На последние 50 акций в ПИФе приходится 12% доли.

В составе находятся активы известных компаний.

В составе находятся активы известных компаний.

Распределение активов QQQ Trust по секторам следующее:

- информационные технологии — 48,21%;

- коммуникационные сервисы — 19,14%;

- потребительские товары вторичной необходимости — 18,93%;

- здравоохранение — 6,67%;

- потребительские товары первой необходимости — 4,67%;

- промышленность — 1,76%;

- коммунальные услуги — 0,61%.

Кроме пая Invesco QQQ Trust, фонд включает акции Tesla (1,61%), Facebook (1,25%), Alphabet (1,15%).

Условия инвестирования в фонд

Начать инвестировать можно в офисах «Альфа-Капитала» или онлайн. На сайте УК необходимо указать персональные данные (или авторизоваться с подтвержденной учетной записью на «Госуслугах»), подписать договор одноразовым СМС-паролем и оплатить паи. Минимальная сумма инвестирования составляет 300 долларов.

Стратегия и инвестиционная цель

Фонд рекомендуется использовать для инвестиций в валюте.

Фонд рекомендуется использовать для инвестиций в валюте.

Отраслевая специализация «Технологий 100» позволяет рассчитывать на высокую потенциальную доходность. Однако для таких ПИФов характерны и высокие риски. Акции технологических компаний последние 10 лет опережают фондовый рынок, но рост не может продолжаться бесконечно.

Комиссии за управление

В промоматериалах УК предлагается возможность инвестировать с низкой платой за управление — 0,69% в год. Но в полной информации о фонде указаны дополнительные комиссии: вознаграждение депозитарию — 0,21%, прочие расходы — 0,1%. Итого пайщик платит еще 0,31% скрытых комиссий (без НДС). Вместе со скрытыми комиссиями расходы инвестора при владении паем AKNX составят 1,2% в год (включая НДС).

Как пользоваться и оформить

Чтобы приобрести ПАИ одного из выбранных фондов, обращаемся в организацию Альфа-Банка:

- это делается как через банковское отделение;

- через интернет сайт «Альфа-Клик».

Если подача заявления была оформлена через сайт, следует подождать пару минут, чтобы была обновлена информация о заявке. Если сайт долгое время не отвечает, звоните в call-центр, где ответят на интересующие вопросы.

После того как произошёл момент покупки пая, пользователь автоматически становится инвестором. Если определенный пай будет приносить доходность организации, пользователь сможет следить и регулировать доходы. Контроль легко осуществляется через Личный кабинет организации.

Важно! Многие не знают, но чтобы вложиться в ПАЙ следует иметь тысячу рублей. Это позволит даже просто попробовать инвестирования без лишних рисков и опасений.

Паевой фонд «Облигации Плюс»

Инструменты предлагаемые компанией подойдут для начинающих инвесторов.

Инструменты предлагаемые компанией подойдут для начинающих инвесторов.

Большую часть (66,93%) портфеля занимают корпоративные облигации российских компаний. Это ценные бумаги, которые выпускаются юридическими лицами для финансирования своей деятельности. Такой инструмент позволяет компаниям привлекать финансирование дешевле, чем предлагают банки.

Почти на четверть портфель состоит из федеральных облигаций РФ. Этот актив отличается высоким уровнем надежности. Риск потери потенциального дохода и суммы инвестиций низкий по сравнению с другими видами ценных бумаг. На высокую прибыль рассчитывать не стоит. Инструмент поможет сохранить средства, а не приумножить.

Охватываемые отрасли

Большую часть портфеля составляют гособлигации (23,97%). Существенным преимуществом бумаг внутреннего займа является то, что доход по ним обеспечивается эмитентом, а ставка фиксируется на весь срок эмиссии. Инвестор получит доход вне зависимости от того, какой будет внешнеполитическая обстановка, курс национальной валюты, в каком состоянии будет находиться фондовый рынок.

Пятая часть средств вкладчиков (20,49%) инвестируется в объекты недвижимости. Это тоже надежный инструмент. Периоды снижения активности на рынке недвижимости не приводят к такому обвалу цен, как в случае с аналогичными периодами на рынке акций. Тем не менее за последние годы фондовый рынок прибыльнее недвижимости.

Вложения в нефтегазовую и топливную отрасли составляют 10,04% портфеля. Несмотря на рыночные перипетии, нефтяная отрасль традиционно пользуется популярностью у инвесторов. Это стабильная и высокоприбыльная отрасль. Россия играет важную роль на мировом рынке энергоресурсов, а объем средств, аккумулируемый и распределяемый нефтяной отраслью, оставляет позади другие секторы экономики.

Прибыльные эмитенты

Все учреждения отличаются стабильностью и надежностью.

Все учреждения отличаются стабильностью и надежностью.

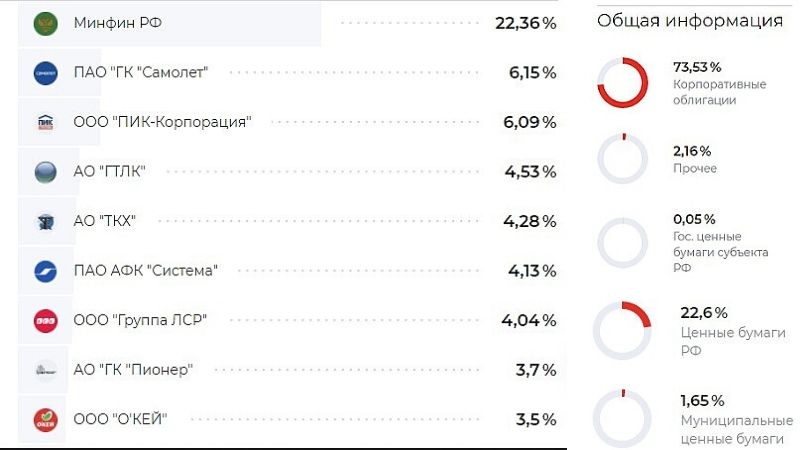

УК публикует список эмитентов, ценные бумаги которых занимают наибольшую долю в портфеле. Пятая часть средств фонда (21,94%) инвестируется в облигации Минфина РФ. Другие эмитенты:

- российская строительная компания «ПИК-Корпорация», крупнейший девелопер в России — 5,79%;

- государственная лизинговая компания (ГТЛК), поставляющая водный, воздушный и железнодорожный транспорт, автомобильную и специальную технику, — 4,35%;

- управляющая компания ТКХ, инвестирующая в оборонную и гражданскую промышленность, — 4,05%;

- инвестиционная компания «Система» — 4,02%;

- «Группа ЛСР», работающая в сфере производства стройматериалов, строительства недвижимости, — 3,89%

- нефтегазовая компания «Роснефть» — 3,7%;

- застройщики ГК «Самолет Девелопмент» и Pioneer Group — 3,67 и 3,5% соответственно;

- сеть магазинов «О’КЕЙ» — 3,41%.

Динамика роста стоимости

Фонд сформирован УК «Альфа-Капитал» в 2003 г. Стоимость пая с начала размещения на бирже выросла с 1 000 руб. до 4 815 руб. по состоянию на конец февраля 2021 г. Доходность ETF с момента формирования составляет 384,35%. Ожидаемая прибыльность за год — 6,07% (на основе исторических данных).

ПИФ «Альфа Банка»: что это

Прежде чем изучить особенности ПИФов, их отзывы и параметры, необходимо более подробно рассмотреть данное понятие. Под данной аббревиатурой подразумевается паевый инвестиционный фонд, в который могут вложиться клиенты финансовой организации.

Подобные паевые фонды различаются между собой своей структурой и используемыми инвестиционными инструментами, что позволяет клиентам выбрать наиболее подходящий вариант. Ранее, услуги паевого инвестирования предоставляла компания «Альфа-Капитал», которая была куплена «Альфа-Банком».

На сегодняшний день подобный финансовый холдинг может похвастаться не только внушительным количеством офисов обслуживания, но и обширным ассортиментом инвестиционных продуктов. Он включает множество позиций, которые условно можно разделить на 3 основные группы:

- классические,

- отраслевые,

- специализированные.

Все существующие ПИФы Альфа Банка отличаются по ключевым показателям. К ним следует отнести ликвидность, общие риски и доходность. Альфа-Капитал представляется одним из самых надежных управляющих компаний, которые успешно ведут свою деятельность начиная с 1996 года.

Изучая особенности ПИФов, необходимо определиться с термином «пай». Под ним подразумевается ценная бумага, оформленная на имя держателя и гарантирующая его права на установленную долю ПИФа

Важно учесть, что стоимость одной доли у всех подобных продуктов одинакова, однако их количество у каждого участника фонда может серьезно отличаться

Преимущества и недостатки

Инвесторы, заинтересованные в подобного рода вложениях, прежде всего желают узнать о ключевых преимуществах и возможных недостатках данного инструмента.

При этом, пайщик защищен от налоговой нагрузки по его активам до тех пор, пока он не решил реализовать свою долю и забрать прибыль. Как показывает практика, стоимость паев напрямую зависит от текущей ликвидности актива. К числу преимуществ можно отнести профессионализм специалистов управляющей компании, который способствует более выгодному вложению средств.

Тем не менее у данного финансового инструмента есть и ряд серьезных недостатков, характерных для всех ПИФов. Прежде всего, это отсутствие гарантий получения дохода, что обусловлено частыми изменениями на финансовом рынке. Кроме того, существуют и другие недостатки:

- необходимость выплаты вознаграждения специалистам управляющей компании вне зависимости от результатов их работы и реальной доходности,

- различные сборы, которые могут взиматься с клиента при выводе активов из ПИФа. Они обязательно прописываются в заключаемом с инвестиционной фирмой соглашении,

- отсутствие возможности самостоятельно управлять денежными средствами.

Последний недостаток можно отнести к преимуществам в том случае, если потребитель не имеет должного опыта игры на финансовом и фондовом рынках.

Способы приобретения

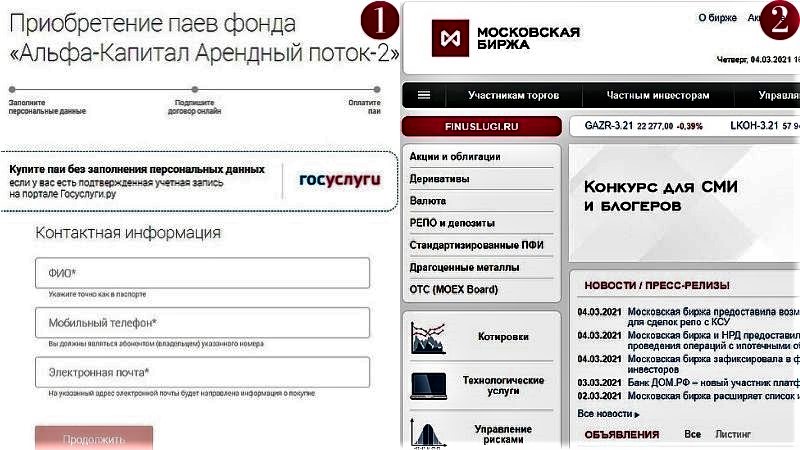

Существуют 3 способа купить паи ЗПИФ «Арендный поток».

Напрямую у УК Альфа-Капитал

Через управляющую компанию инвестору предоставляется возможность приобрести только «АП-2». Паи можно купить в первые 2 недели каждого месяца. В этот интервал необходимо оставить заявку на сайте Альфа-Капитала. Недостатком покупки через УК является разовая комиссия размером 0,5% от суммы приобретения паев.

При наличии кабинета на Госуслугах приступить к покупке можно без заполнения данных на сайте.

При наличии кабинета на Госуслугах приступить к покупке можно без заполнения данных на сайте.

Через ДУ в приложении Альфа-Банка

Покупка через доверительное управление — не самый лучший вариант. Альфа-Банк возьмет ваши деньги, и сам будет вкладывать в этот же фонд «АП», создавая лишнее препятствие в виде посредника. Кроме того, в ДУ необходимо уплатить комиссию в размере 0,5% в год от стоимости чистых активов.

На Московской бирже

На Мосбирже представлены оба фонда, поэтому есть бонус в виде повышенной ликвидности активов, т.к. биржа — это открытый рынок.

Реальность не совпадает с ожиданиями. Листинг на Московской бирже пока не показал результатов. По «АП-1» было совершено 10 сделок на 3 млн руб. По второму фонду инвесторы оставляют заявки на покупку и продажу.

Преимуществами биржи являются: низкие комиссии брокеров (от 0,05% до 0,3%), шанс приобрести пай на несколько тысяч рублей дешевле, чем у УК.

Специализированные ПИФы

ОПИФ «Альфа-Капитал Стратегические инвестиции»

Действует с середины 2007-го и в настоящий момент вкладывает в долгосрочные государственные облигации, составляющие 96,91% всех активов ПИФа, а остальные 3,09% находятся в денежных средствах, более ничего структура портфеля пока не включает. Доходность ПИФа Альфа Капитал небольшая, но стабильная – 11,25% в год и 38,24% за 3 года. Пайщиков ввиду специфичности фонда немного – только 22 человека, а СЧА составляет 1,3 млн руб.

Фонд специализированный, поэтому даже через управляющую компанию необходимо инвестировать не менее 50 тыс. руб., зато комиссия УК всего 0,1%, аудиторы, регистраторы и депозитарий берет 1%, скидки и надбавки полностью отсутствуют.

ОПИФ фондов «Альфа-Капитал Золото»

Хотя ПИФ и называется «Золото» инвестирует он не только в него одно (45,75%), но также и в другие важнейшие драгметаллы и бонды (серебро – 17,09%, гособлигации – 16,17%, денежные средства – 9,62%, палладий – 7,37%, платина – 3,99%). Вложение в драгметаллы происходит посредством покупки долей в специализированных ETF-фондах и трастах (ProShares Ultra Silver (13,69%),ProShares Ultra Gold (13,17%), SPDR Gold Shares (12,03%), iShares Gold Trust (9,56%)). Риск вложения в фонд может быть довольно ощутимым, так за последний год ПИФ показал убыток в -13,93%, трехлетний показатель выглядит несколько лучше – +36,39%. Число инвесторов 485, СЧА 73,1 млн руб.

Минимальные суммы инвестиций стандартные, как и в большинстве других фондов – от 1 тыс. руб. Вознаграждение УК – 2,5%, аудиторам, спец. депозиту и регистратору – 1%, а также 0,5% на прочие мелкие расходы. Скидка и надбавка стандартные, как у фонда «Акции роста» и многих других.

ИПИФ смешанных инвестиций «Альфа-Капитал»

Старейший и крупнейший интервальный ПИФ России, работающий с 29-го сентября 2000-го года и объединяющий в себе около 1047335 пайщиков. Фонд инвестирует во все что приносит хороший доход с умеренным риском: бонды (59,54%), акции (35,76%), депозитарные расписки (3%), валюту (1,7%), но также может приобретать и паи других фондов. Отраслевая структура портфеля разделена между:

- нефтью и газом – 35,36%;

- металлургией и добычей – 30,77%;

- финансовым сектором – 13,39%;

- прочими – 11,99%;

- потребительским сектором – 4,3%;

- электроэнергетикой – 4,2%.

Основная доля среди финансовых инструментом ПИФа приходится на Роснефть 001Р-02 (7,14%), ГТЛК 001P-03 (6,72%), Газпром нефть БО-04 (6,47%), Сбербанк (6,41%) и др. За год фонд принес пайщикам 11,43% прибыли, за 3 года – 41,13%. СЧА 1,55 млрд руб.

Альфа Капитал оставляет себе вознаграждение в размере 3,8%, но главной особенностью комиссий данного фонда является значительное вознаграждение депозитарию, регистратору и аудитору, которое доходит до 3,4%! Скидки, надбавки и остальные тарифы стандартны. Так как ПИФ является интервальным, производить операции с паями можно только в строго отведенные периоды, а их в году всего 2: с 1-го по 14-е апреля и с 10-го по 24-е октября.

Если вы ищите для себя инвестиционные возможности, вы можете сравнить предложения Альфа-Капитал с ПИФами Уралсиба. Но в обоих случаях вы увидите среднюю доходность фондов на уровне 10-20% годовых.

Для сравнения

- Инвестиции в ПАММ счета могут приносить от 60 до 120% прибыли в год;

- Инвестиции в Форекс могут приносить около 100% годовых.

Для тех кто хорошо разбирается в рынках и имеет желание самостоятельно собрать портфель или вести торговлю, может получать:

- На бинарных опционах от 70% прибыли за каждую сделку;

- Cамостоятельно покупать акции.