Что такое банк — история создания, назначение и сфера деятельности

Содержание:

- В чем отличие интернет-банка от мобильного банка

- Банковские продукты и услуги

- Пример ЦБ: Банк России

- Интернет-банк

- Что такое интернет-банк?

- Чем отличатся банк от других финансовых учреждений?

- Как зарабатывает банк и на что тратит

- Обеспечение деятельности организации

- Сущность банка

- FAQ

- В словаре Словарь иностранных слов

- Небанковские кредитные организации (НКО)

- Зачем нужен интернет-банк?

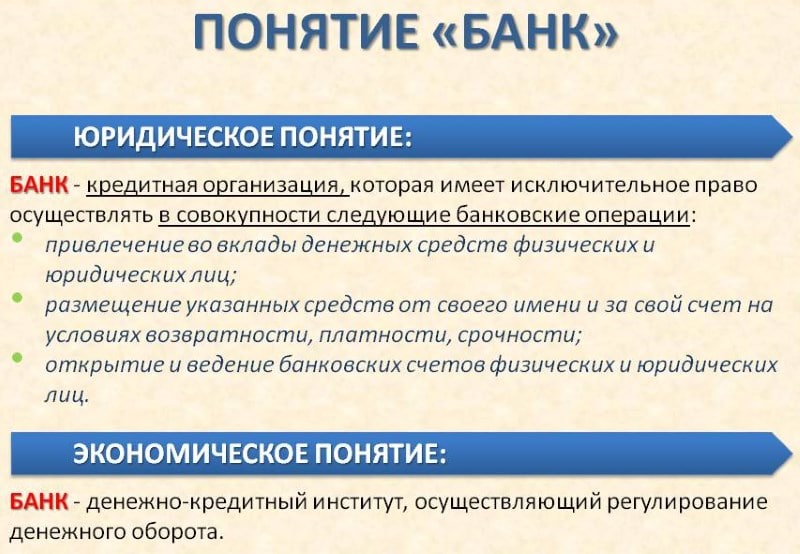

- Что такое банк: определение

- Появление коммерческих банков

- Функции Центрального Банка РФ

- Функции Центробанка

- Заключение

В чем отличие интернет-банка от мобильного банка

И интернет-банк, и мобильный банк — технологии ДБО, которые предназначены для управления и контроля за денежными средствами. Обе предоставляют круглосуточный доступ к картам, счетам и деньгам, поэтому некоторые клиенты считают, что интернет-банк и мобильный банк — это одно и то же.

На самом деле они обладают принципиальными отличиями:

Мобильный банк предпочитают активные юзеры смартфонов или планшетов. Те, кто чаще пользуется компьютером, управляют своими счетами через интернет-банка на сайте организации. Независимо от способа и те, и другие получают доступ к одинаковым функциям, но первый вариант более удобен.

Банковские продукты и услуги

Банк – это предприятие со всеми правами и обязанностями юридического лица. Он производит и реализует финансовые продукты и оказывает услуги. Под банковским продуктом понимают документ, производимый банком для обслуживания клиента и проведения операции:

- вексель;

- чек;

- акция;

- облигация;

- банковский процент;

- депозит;

- кредитное соглашение;

- банковский счет;

- пластиковые кредитные и расчетные карты;

- банковский сертификат.

Банковский продукт – это материально оформленная часть банковской услуги. Банковская услуга – выполнение определенных действий в интересах клиента:

- расчетно-кассовое обслуживание – прием и выдача наличных денег, осуществление безналичных расчетов;

- кредитование, в том числе лизинг, факторинг, форфейтинг, гарантийные обязательства;

- депозитные услуги – открытие бессрочных, срочных, сберегательных счетов;

- осуществление денежных переводов;

- инвестирование денежных средств клиента в движимое и недвижимое имущество, в ценные бумаги;

- валютные операции;

- выдача банковских гарантий и поручительств;

- осуществление операций с драгоценными металлами и камнями;

- доверенное управление имуществом клиента;

- инкассация, транспортировка ценностей;

- консультирование и информационные услуги.

Во всем мире банки предоставляют своим клиентам более 200 видов продуктов и услуг, и их число постоянно растет.

Пример ЦБ: Банк России

В отличие от многих других центробанков, Банк России — «мегарегулятор». Это означает, что он отвечает за эффективность всей финансовой системы страны в целом. Помимо выполнения основных функций — например, эмиссии рубля и контроля за инфляцией — он также принимает активные меры в отношении устойчивости финансового рынка и контроля за его игроками.

Банк России активно проводит консолидацию российского финансового сектора — в последние несколько лет ЦБ РФ отзывал лицензии у многих финансовых организаций. Например, в 2018 году были аннулированы лицензии у большинства крупных форекс-брокеров («Форекс клуб», «Альпари форекс» и «Телетрейд»). Первый зампредседателя банка Сергей Швецов сравнивал их бизнес с казино.В России ежегодно лишаются лицензии несколько десятков банков и небанковских кредитных организаций. За 2021 год, например, лицензий лишились 36 таких предприятий — среди них, например, оказался самарский банк «Спутник», который, среди прочего, занижал величину кредитного риска, завышал стоимость активов в отчетности и, по мнению ЦБ, проводил сомнительные валютно-обменные операции.

Подобные меры часто касаются банков, не входящих в число крупнейших по количеству активов, но это не значит, что ключевые национальные банки полностью застрахованы от проверок и санкций ЦБ. В 2017, например, Банк России забрал «ФК Открытие» на процедуру санации (оздоровления), став его полноценным владельцем. ЦБ объявил об окончательном выздоровлении банка в июле 2019 года, и в августе 2021 года объявил о начале поисков претендентов на его покупку.Первым санированным банком, который собирался продать ЦБ, был Азиатско-Тихоокеанский банк (АТБ). Регулятору удалось продать его с третьего раза в сентябре 2021 г. за 14 млрд руб. — покупателем выступил Pioneer Capital Invest, структура из Казахстана, подконтрольная частному «Назарбаев фонду».В результате действий российского ЦБ индекс здоровья банковского сектора вырос до 91,3% — иными словами, под угрозой дефолта в России находятся менее 10% банков.

Интернет-банк

Отдельно стоит упомянуть такую структуру, как интернет-банк. Это ресурс, позволяющий клиентам банка пользоваться его услугами в любое удобное время в круглосуточном режиме в любом месте. Все, что необходимо клиенту, – наличие интернет-подключения. Услуга безопасна, а также очень удобна для клиентов банка. Интернет-банк позволяет провести огромное число операций по вкладам, совершить денежные переводы, оплатить телефон и множество услуг. Также через интернет-банк возможна оплата товаров в онлайн-магазинах. Конкретный функционал зависит от банка.

Суть банковской системы – это объединение банковских и кредитных учреждений под руководством центрального банка для осуществления общих принципов денежно-кредитного механизма. В большинстве стран она двухуровневая и включает в себя регулирующий орган – центробанк, который является и эмиссионным. Все банки, что расположены на нижнем уровне, подчиняются общим правилам банковских механизмов и получают доход с использованием различных финансовых инструментов.

Что такое интернет-банк?

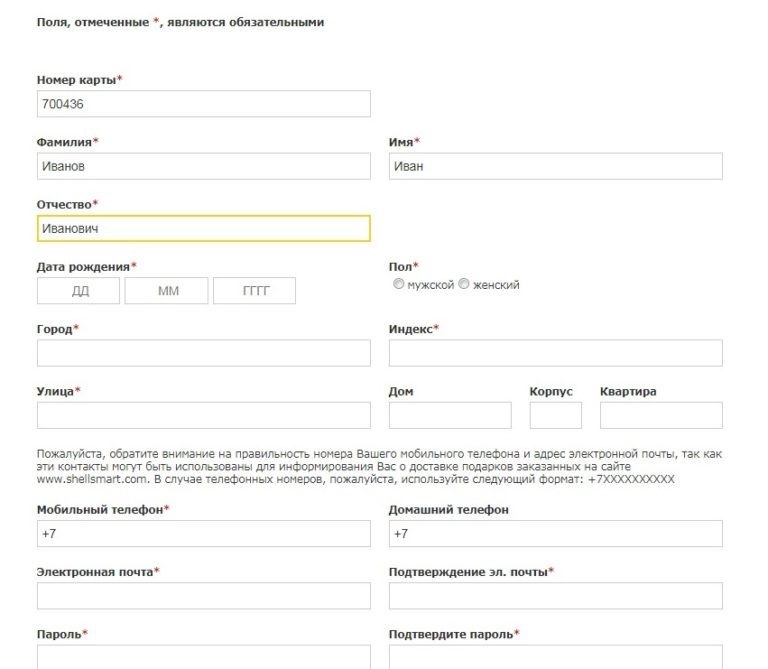

Интернет-банк — программа дистанционного банковского обслуживания, которая позволяет клиенту получать доступ к своим картам и счетам для контроля и управления.

Доступ в интернет-банк осуществляется через интернет-браузер с компьютера, телефона или планшета. Благодаря этому клиенту можно зайти в личный кабинет своего интернет-банка в любом месте и в любое время (дома, на работе, в поездках по России или другим странам).

Для входа в интернет банк клиенту нужно ввести логин и пароль, а также подтвердить вход специальным одноразовым кодом из СМС-сообщения от банка. Такие меры безопасности гарантируют сохранность конфиденциальности и денежных средств.

Чем отличатся банк от других финансовых учреждений?

Прежде чем начать свою работу, банк должен получить лицензию – специальное разрешение на ведение банковской деятельности. Выдачей лицензий или её отзывом занимается специализированный государственный орган, его функции выполняет регулятор – Центральный Банк России.

Есть два вида лицензии:

- Базовая. Она позволяет начать деятельность при минимальном уставном капитале от 300 млн. рублей. У неё есть ограничения, к примеру: нельзя обслуживать иностранных клиентов, а также открывать филиалы за рубежом. Если речь идет о небольшом региональном банке или «дочке», то наличия базовой лицензии вполне достаточно.

- Универсальная. Для её получения необходимо иметь минимальный уставной капитал в размере не менее 1 млрд. рублей. Она позволяет совершать все виды банковских операций, включая международные.

Соответственно, банк может заниматься только теми видами деятельности, на которую он получил лицензию. А вот предоставлять услуги, которые не связаны с финансами, например, заниматься страхованием или открывать производство, банки не могут, и поэтому они вынуждены сотрудничать с другими финансовыми организациями.

В частности, банк может выступать в качестве платежного агента, который предоставляет своим клиентам широкий спектр услуг: привлекает деньги на депозиты, а использует эти деньги для выдачи ссуд, выпускает карты, открывает счета и т.д. Банк зарабатывает деньги на размещении денег, которые он получил под низкий процент от населения и от ЦБ РФ, под более высокий процент.

При этом в России есть небанковские учреждения, которые также оказывают населению финансовые услуги, например: лизинговые компании, страховые компании, инвестиционные фонды, ломбарды, управляющие компании и т.д. Их основное отличие от банков состоит в том, что небанковские учреждения не могут принимать депозиты на сберегательные счета и счета до востребования, это исключительная прерогатива банка. Кроме того, только вклады в банках гарантированы государством.

Как зарабатывает банк и на что тратит

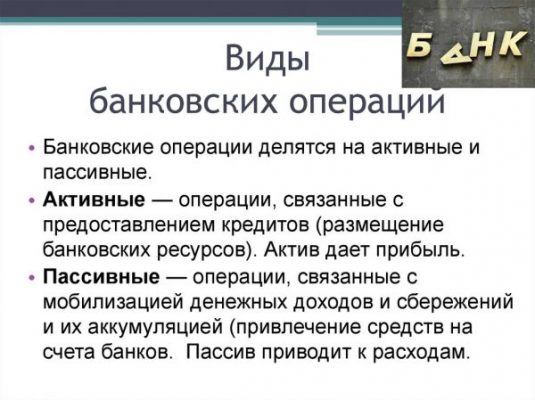

Очень распространено мнение, что доход банка обусловлен только разницей между процентными ставками по кредитам и депозитам. Однако это не совсем так. Доходы можно разбить на два вида:

Очень распространено мнение, что доход банка обусловлен только разницей между процентными ставками по кредитам и депозитам. Однако это не совсем так. Доходы можно разбить на два вида:

- Процентные;

- Непроцентные.

К процентным как раз относятся проценты получаемые по кредитам, от операций с ценными бумагами, а также комиссионные за рассчетно-кассовое обслуживание.

К непроцентным можно отнести доходы от операций с иностранными валютами, от долевого участия, а также комиссионные за услуги:

- Расчетные операции;

- Ответственное хранение;

- Банковские гарантии.

К расходам предприятия относятся выплачиваемые по депозитам проценты и организационные затраты на ведение деятельности.

Обеспечение деятельности организации

Рассматривая банковские активы с позиции бухгалтерского учета, их стоит отнести к объектам, которые указывают на имеющиеся ресурсы банка. То есть средства от вкладчиков-клиентов и собственный капитал финансового учреждения. Эти ресурсы разнообразны и отличаются между собой показателями. Например:

- по предназначению;

- по рискам;

- по ликвидности;

- по срокам размещения капитала.

Банк обладает двумя основными понятиями

Банк обладает двумя основными понятиями

Изучая те активы банковских структур, от которых зависит их доходность, стоит обратить внимание на те показатели, которые включены в градацию активов по назначению. Например:

- Кассовые. Сюда относится не только наличность, размещенная в кассах банках, но и драгметаллы и многочисленные корреспондентские счета, а также и средства, отправленные финансовой организацией в фонд резервирования Центробанка.

- Размещенные. К таким активам относятся те, что приносят доход от своего функционирования. Например, область кредитования, краткосрочные вложения в ценные бумаги и прочее.

- Инвестиционные. Долговременные вложения в облигации, акции, уставные капиталы различных сторонних предприятий, к которым относятся и дочерние банковские структуры.

- Капитализированные. Данные активы состоят непосредственно из банковского имущества.

- Иные показатели, которые также работают на увеличение прибыли. Например, дебиторские задолженности.

Доходы финансовых учреждений

Данные показатели главным образом формируются на базе услуг кредитования, за счет годовых процентов, размер которых значительно превышает процентовку, установленную по депозитам. Но доходность банковской структуры формируется и за счет непроцентной доходности. К таковым относятся:

- результаты финансовых операций по валютным сделкам (конвертации);

- получение различных комиссионных за предоставление банковских услуг (оформление и обслуживание пластиковых карт, аренда сейфов, проведение расчетно-кассового обслуживание и пр.);

- прибыль, формирующаяся за счет штрафных взысканий (пени за просрочки платежей, иного рода штрафы);

- доходность, полученная от совместного участия в бизнес-проектах (долевой бизнес).

Ключевую функцию в российской банковской системе играет Центробанк РФ

Ключевую функцию в российской банковской системе играет Центробанк РФ

Расходы банков

Любое функционирующее предприятие имеет и статьи расходов, не являются исключением и банковские институты. К главным рискам банков относятся невыплаченные кредиты, безответственность заемщиков и составляет главную часть расходов. Значительные убытки и финансовое потрясение могут принести и такие процессы, протекающие в государстве, как:

- дефолт;

- инфляция;

- стремительный рост иностранной валюты;

- резкое падение «родных» денежных средств.

Многие российские банки работают на условиях всесторонней поддержки государства. Благодаря этому, кредитно-финансовым структурам и удается держаться «на плаву» во времена серьезных финансовых потрясений.

Сущность банка

Основные аспекты деятельности рассматриваемой структуры:

- хранение денежных средств;

- агент биржи;

- коммерческая организация;

- кредитное учреждение.

Экономисты дают следующее определение банку как системе: это кредитно-финансовая организация, которая собирает денежные средства и накопления, выдает кредиты, осуществляет различные денежные расчеты, занимается выпуском векселей и ценных бумаг, проводит операции с золотом, валютой, а также осуществляет эмиссию денег.

Современная теория экономистов определяет суть банка, как особенного посредника с определенными функциями:

- осуществление обмена долговыми обязательствами;

- формирование собственных обязательств по вкладам;

- имеет высокий уровень заемных средств в общей доле пассива и нуждается в контроле со стороны специальных организаций наподобие ЦБ;

- имеет право на открытие и обслуживание различных счетов.

FAQ

Когда появились первые центральные банки?

Прототипами современных центробанков считаются Банк Англии и Шведский Риксбанк, известные с XVII века. Более того, именно Банк Англии первым признал за собой роль кредитора последней инстанции.

Для чего нужен центральный банк?

Круг задач центробанков не ограничивается проведением денежно-кредитной политики — обычно они выпускают национальную валюту, обеспечивают бесперебойное функционирование платежных систем для банков и торгуемых финансовых инструментов, управляют иностранными резервами и информируют общественность об экономике. Многие центральные банки также способствуют стабильности финансовой системы, осуществляя надзор за коммерческими банками, чтобы убедиться, что кредиторы не берут на себя слишком много рисков.

В словаре Словарь иностранных слов

I

а, м.

Крупное кредитное учреждение. Сберегательный б. Коммерческий б. Банковский»>Банковский, (устар.) Банковый»>банковый — относящийся к банку, банкам. а Банк данных (инф.) — автоматизированная информационная система, содержащая базу или базы данных (см. БАЗА» title=’БАЗА, БАЗА это, что такое БАЗА, БАЗА толкование’>БАЗА) и системы хранения, обработки и поиска информации.II

а, мн. нет, м.

1. В некоторых карточных играх: поставленные на кон деньги. Банковать (жарг., прост.) — дер-жать б. (поставив деньги на кон, вести игру против каждого из партнеров).

2. Азартная карточная игра.||Ср. БАККАРА» title=’БАККАРА, БАККАРА это, что такое БАККАРА, БАККАРА толкование’>БАККАРА II, БОСТОН» title=’БОСТОН, БОСТОН это, что такое БОСТОН, БОСТОН толкование’>БОСТОН III, БРИДЖ» title=’БРИДЖ, БРИДЖ это, что такое БРИДЖ, БРИДЖ толкование’>БРИДЖ, ВИНТ» title=’ВИНТ, ВИНТ это, что такое ВИНТ, ВИНТ толкование’>ВИНТ II, ВИСТ» title=’ВИСТ, ВИСТ это, что такое ВИСТ, ВИСТ толкование’>ВИСТ, КИНГ» title=’КИНГ, КИНГ это, что такое КИНГ, КИНГ толкование’>КИНГ, МАКАО» title=’МАКАО, МАКАО это, что такое МАКАО, МАКАО толкование’>МАКАО I, ПОКЕР» title=’ПОКЕР, ПОКЕР это, что такое ПОКЕР, ПОКЕР толкование’>ПОКЕР, ПРЕФЕРАНС» title=’ПРЕФЕРАНС, ПРЕФЕРАНС это, что такое ПРЕФЕРАНС, ПРЕФЕРАНС толкование’>ПРЕФЕРАНС, РЕВЕРСИ» title=’РЕВЕРСИ, РЕВЕРСИ это, что такое РЕВЕРСИ, РЕВЕРСИ толкование’>РЕВЕРСИ, РОКАМБОЛЬ I.

Небанковские кредитные организации (НКО)

Кредитно-банковская система РФ включает также совокупность кредитно-финансовых организаций, которые не являются российскими банками, но осуществляют отдельные банковские операции. Сокращение НКО также используется для обозначения некоммерческих организаций, так что нужно быть внимательным. Суммарный объем средств в НКО составляет несколько процентов от средств в коммерческих банках.

К небанковским кредитно-финансовым организациям относится три основных направления:

РНКО

К разряду РНКО, предоставляющих юр- и физлицам расчетно-кассовые услуги либо занимающихся валютными операциями, принадлежат:

- клиринговые компании

- расчетные центры, обслуживающие платежные системы

- расчетные палаты и дилинговые центры, работающие на валютном и фондовом рынках

Примеры РНКО — ООО РНКО «Платежный Центр» (расчетный центр платежной системы «Золотая Корона», эмитент платежных карт «Билайн», «Кукуруза» и др.); АО «НКО «Московский клиринговый центр», осуществляющий банковские операции в системе «Элекснет»; дилинговый центр «Альпари».

ПНКО

Деятельность ПНКО сводится к отправке и выдаче денежных переводов без открытия клиентам расчетных счетов. Примеры ПНКО — электронно-платежные системы (яндекс.деньги, вебмани и др.), Юнистрим, Контакт, системы платежей операторов мобильных сетей.

НДКО

Что именно относить к небанковским депозитно-кредитным организациям? Юридически это структуры, привлекающие деньги только от юридических лиц, хотя открывать и обслуживать банковские счета НДКО не могут. Зато они могут давать банковские гарантии. Примеры НДКО — московский «Депозитный Кредитный Дом» или воронежский «Межрегиональный Центр Микрокредитования».

Итого, основные различия между банками и НКО можно представить в виде таблицы:

Однако в более широком смысле в группу НДКО можно включать и организации, работающие с физическими лицами:

- микрофинансовые компании / организации;

- кредитные союзы, привлекающие взносы (паи) своих членов и вклады физических лиц и на эти средства кредитующие частных лиц;

- кредитные кооперативы

О микрофинансовых организациях подробно написано здесь, о кредитных потребительских кооперативах была информация тут. Организуют деятельность кредитных организаций:

ο Лига кредитных союзов России

ο Союз сельских кредитных кооперативов

ο Нац. союз некоммерческих организаций

ο Фонд сельской кредитной кооперации

Зачем нужен интернет-банк?

Интернет-банк в условиях современного мира — необходимость, которая решает несколько задач одним кликом мышки.

- Контроль за своими счетами, картами, вкладами, кредитами. Пользователь может отслеживать все поступления и списания.

- Оформление новых продуктов. В личном кабинете интернет-банка можно открыть вклад, оставить заявку на кредитную карту или кредит, зарегистрировать новую дебетовую карту и т.д.

- Моментальный перевод денег между своими счетами и картами

- Переводы клиентам своего или других банков

- Оплата услуг (коммунальные платежи, мобильная связь, штрафы и т.п.)

- Погашение кредитов

- Дополнительные возможности. Владельцы интернет-банкинга могут подключить автопогашение, автоплатеж и т.п.

Что такое банк: определение

Банк – это кредитно-финансовая структура, специализированное учреждение определенного, целенаправленного типа. Главными задачами его становятся:

- Операции с ценными бумагами, денежными средствами и драгметаллами.

- Предоставление широкого ряда финансовых услуг для населения (частным и юридическим лицам).

В РФ деятельность всех банковских организаций подпадает под юрисдикцию Центробанка России. Именно этот главный финансовый орган выдает лицензию банковским организациям на право осуществления такого вида деятельности. А также контролируется работу кредитно-финансовых структур и осуществляет разработку планов-указаний, на основании которых банки и работают.

Само слово «банк» итальянского происхождения. Образовалось оно от слова «banco», которое в переводе означает «стол» или «лавка». То есть место, используемое в старину для обмена монетами. Сейчас уже сложно найти, да и представить человека, который бы не знал о банковских услугах и не пользовался ими.

Слово «банк» итальянского происхождения

Слово «банк» итальянского происхождения

Появление коммерческих банков

Самым первым банком, информация о котором сохранилась и по сей день, является коммерческий банк Святого Георгия, который расположен в Генуе. Он был открыт в самом начале XV века. Самый древнейший коммерческий банк в мире, который открыт и работает в нынешнее время – это банк Монте дей Пасхи ди Сиена. Он расположен в Италии и был открыт в 1472 году.

Во времена Российской Империи первейшим коммерческим банком стал Частный коммерческий банк, расположенный в Санкт-Петербурге. Его внутренние правила и распоряжения были своевременно одобрены императором Александром II в 1864 году. Толчок для развития коммерческих организаций дало образование и продвижение денежной реформы в конце IXX века и быстрое развитие экономики.

В начале XX века число коммерческих организаций данного типа насчитывало более восьмидесяти главных отделений и более пяти сотен филиальных частей. Вскоре практически все существующие коммерческие и частные организации стали частью Государственного банка по приказу Всесоюзного центрального исполнительного комитета в самом конце 1917 года.

В Российской Федерации коммерческие банки обладают официальным названием, которые может иметь расхожее с оригиналом название при переводе его на иностранный язык, но суть деятельности организации данного типа останется неизменной. Обязательным условием при переводе является наличие слова «банк» в названии.

Функции Центрального Банка РФ

- разработка и проведение единой денежно-кредитной политики, защита и обеспеченность устойчивости рубля (данная функция осуществляется совместно с правительством РФ)

- эмиссия, то есть выпуск денег

- выдача кредитов банкам

- проведение политики рефинансирования ( то есть погашение кредитов, ценных бумаг)

- установление правил проведения банковских операций, всех видов отчётности банков

- осуществление государственной регистрации кредитных организаций (выдача и отзыв лицензии)

- осуществление контроля за деятельностью банков

- регистрация эмиссии банками ценных бумаг

- осуществление банковских операций

- осуществление валютного регулирования

- хранение золотого запаса страны

- хранение резервов банков

- определение ставки ссудного процента

- выпуск и погашение государственных ценных бумаг

- управление счетами правительства

- выполнение зарубежные финансовые операции.

Функции Центробанка

По той причине, что коммерческие банки и Центральный банк преследуют разные цели в своей деятельности, их функции тоже отличаются. Для решения поставленных перед Центробанком задач, он выполняет следующие функции:

- хранение золотовалютных резервов;

- накопление и хранение резервов кредитных организаций;

- контроль над кредитными учреждениями;

- эмиссия кредитных средств;

- предоставление кредитов коммерческим банкам;

- денежно-кредитное регулировании сектора экономики.

Для того чтобы выполнять эти функции, существует множество методов. Банк России вправе изменять нормы обязательных резервов банков и осуществлять рыночные операции. К подобным операциям можно отнести приобретение и реализацию государственных облигаций, векселей и прочих ценных бумаг.

Также Центральный банк имеет право менять размер кредитных ставок. Эта задача реализуется в рамках кредитного регулирования

Еще однио важное направление деятельности — выработка политики валютного курса. Все выше перечисленные методы принято называть общими, поскольку они оказывают влияние на деятельность всех коммерческих банков, а также на рынок кредитного капитала

Помимо общих методов выделяют и селективные. Их применение направлено на осуществление регулирования определенных видов кредитов (аннуитетного или потребительского, к примеру). Также эти методы могут быть сфокусированы на предоставлении ссуд разнообразным отраслям.

Примерами выборочных методов выступают кредитные потолки (лимиты), которые представляют собой прямое ограничение размеров кредитов, которые могут быть предоставлены определенными банками на территории Российской Федерации. Второй пример селективных методов – регламентация условий, по которым выдаются определенные виды кредитов. Центральный банк может устанавливать разницу между ставками по кредитам и депозитам.

Заключение

Банковская система имеет большое значение для экономики страны. Она создает условия для ее нормального функционирования, способствует становлению денежного рынка, содействуют поддержанию стабильности платежной системы и денежно-кредитной политики государства.

План ответа по теме «Банки и банковская система»

1. Банки – часть денежно-кредитного механизма государства.

2. Что такое банк? Сущность деятельности. Функции:

- аккумулирование денежных ресурсов;

- трансформация активов;

- регулирование денежного оборота;

- управление рисками.

3. Виды банков:

- универсальные;

- специализированные.

4. Виды банков согласно специализации:

- инвестиционные;

- торговые;

- ссудо-сберегательные;

- ипотечные;

- венчурные;

- инновационные;

- банки потребительского кредита.

5. Дифференциация банков по другим признакам:

- по форме собственности;

- по географическому признаку.

6. Понятие банковского продукта. Виды:

- вексель;

- чек;

- акция;

- облигация;

- банковский процент;

- депозит;

- кредитное соглашение;

- банковский счет;

- пластиковые кредитные и расчетные карты;

- банковский сертификат.

7. Понятие банковской услуги. Виды:

- расчетно-кассовое обслуживание;

- кредитование;

- депозитные услуги;

- денежные переводы;

- инвестирование;

- валютные операции;

- выдача банковских гарантий и поручительств;

- операции с драгоценными металлами и камнями;

- управление имуществом клиента;

- перевозка ценностей;

- консалтинговые и информационные услуги.

8. Понятие банковской системы. Типы:

- двухуровневая;

- децентрализованная;

- монобанковская.

9. Структура двухуровневой банковской системы.

10. Роль банковской системы в экономике.